Marktanalyse für passive elektronische Komponenten

Die Marktgröße für passive elektronische Komponenten wird im Jahr 2024 auf 45,53 Mrd. USD geschätzt und wird bis 2029 voraussichtlich 62,12 Mrd. USD erreichen und im Prognosezeitraum (2024-2029) mit einer CAGR von 6,41 % wachsen.

Passive elektronische Komponenten sind der Eckpfeiler aller Elektronik in der Sprache des physikalischen Designs und der Schaltungsmodelle, die das elektrische Verhalten in komplizierten Systemen darstellen. Integrierte Schaltkreise enthalten diese Komponenten, und Leiterplatten enthalten diskrete passive Komponenten. Es wird erwartet, dass die steigende Nachfrage nach elektronischen Geräten das Wachstum des Marktes für passive elektronische Komponenten ankurbeln wird.

- Das Wachstum von Induktivitäten ist derzeit aufgrund der zunehmenden Anzahl von Produkteinführungen, der Entwicklungen im Bereich der Unterhaltungselektronik, des zunehmenden Einsatzes von Induktivitäten in der Automobilelektronik und der Einführung von Smart Grids stetig. Weltweit ist die steigende Nachfrage nach Unterhaltungselektronik wie Tablets, Smartphones, Laptops, Set-Top-Boxen und tragbaren Spielekonsolen der Hauptfaktor, der den Bedarf an Induktivitäten erhöht.

- Mit dem Aufkommen des technologischen Fortschritts werden Elektronik und elektronische Geräte immer komplexer, vor allem aufgrund der steigenden Nachfrage der Verbraucher nach kleinen oder schlanken Geräten. Kunden haben heutzutage einen bestimmten Standard für diese Geräte, wie z. B. ein schlankes, dünnes Design, bei dem der Bildschirm von Kante zu Kante geht.

- Darüber hinaus haben Smartphones aufgrund ihrer geringen Kosten, ihrer Miniaturgröße und ihres geringen Gewichts den großen Erfolg von MEMS-Gyroskopen erlebt. Funktionen wie sprachgesteuerte intelligente Geräte haben in den letzten Jahren ebenfalls eine zunehmende Akzeptanz erfahren. Die Einführung intelligenter Geräte wie Amazon Echo, Google Home und Sonos wurde bis Ende 2023 als aggressiv eingeschätzt. Die jüngere Generation betrachtet diese Geräte als die intelligentere, schnellere und einfachere Art, alltägliche Aktivitäten auszuführen.

- Die Einführung von Wearables im Gesundheitswesen hat in letzter Zeit an Bedeutung gewonnen, was wiederum einer der wesentlichen Faktoren war, die den untersuchten Markt beeinflusst haben. Zu den wichtigsten Trends bei tragbaren vernetzten Geräten gehören die steigende Nachfrage nach tragbaren Geräten zur Schmerzbehandlung und der zunehmende Einsatz von Wearables für die Behandlung von Herz-Kreislauf-Erkrankungen.

- Da Nickel ein wesentliches Element für die Stahlindustrie und daher für Industrieländer von entscheidender Bedeutung ist, wurde der Preis des Elements in letzter Zeit am stärksten durch anhaltende Lockdowns in einigen Teilen der Welt in Verbindung mit angebotsseitigen Beschränkungen beeinflusst. Indonesien, der größte Bergbau- und Nickelexporteur, verbot Metallexporte in der Hoffnung auf einen Preisanstieg im Zuge der begrenzten Lieferungen nach China.

- Die COVID-19-Pandemie führte weltweit zu immensen Unterbrechungen der Lieferketten in allen Branchen. Viele Unternehmen weltweit haben ihren Betrieb eingestellt oder reduziert, um die Ausbreitung des Virus zu bekämpfen. Die Pandemie wirkte sich auf den Markt für passive elektronische Komponenten aus und führte zu einem Rückgang des Betriebsniveaus in der gesamten Lieferkette auf der Ebene der Rohstoff- und Komponentenproduktion. Dies bedeutete einen Umsatzrückgang in einer Reihe von Regionen und Ländern.

- Die Nachfrage aus der Unterhaltungselektronikindustrie ist nach der Pandemie gestiegen und wird voraussichtlich die Nachfrage auf dem Markt für passive elektronische Komponenten ankurbeln. Nach Angaben des Branchenverbands India Cellular and Electronics Association (ICEA) haben sich beispielsweise die Smartphone-Exporte in den Jahren April 2022 bis Februar 2023 gegenüber dem Vorjahr verdoppelt, als die Exporte bei rund 4,5 Milliarden US-Dollar lagen. Darüber hinaus überstiegen Indiens Mobiltelefonexporte in den ersten beiden Monaten des Jahres 2023 2 Milliarden US-Dollar, was hauptsächlich auf Apple und Samsung zurückzuführen ist, wodurch sich der gesamte Exportwert seit April 2022 auf über 9 Milliarden US-Dollar erhöhte, da die Hersteller die Produktion und die externen Lieferungen erhöhten.

Markttrends für passive elektronische Komponenten

Es wird erwartet, dass die Unterhaltungselektronik- und Computerindustrie im Segment Induktivitäten einen bedeutenden Marktanteil halten wird

- Induktivitäten haben eine wichtige Funktion bei der Regelung von Spannung, Rauschfilterung und Stromregelung in Stromkreisen. Ihre Verwendung ist in der Unterhaltungselektronik aufgrund ihrer starken Abhängigkeit von Gleichstrom weit verbreitet. In Schaltnetzteilen in verschiedenen Konsumgütern dienen Induktivitäten als Energiespeicherkomponenten zur Erzeugung von Gleichstrom. Es wird erwartet, dass der Markt aufgrund des expandierenden Unterhaltungselektroniksektors und wachsender Investitionen in die Branche eine erhöhte Nachfrage verzeichnen wird.

- Induktivitäten sind im Bereich der Unterhaltungselektronik von größter Bedeutung, da sie mehreren Zwecken dienen. Sie werden zur Energieverwaltung, Signalfilterung und Unterdrückung elektromagnetischer Störungen eingesetzt. In Unterhaltungselektronikgeräten wie Fernsehern, digitalen Set-Top-Boxen, Smartwatches, Druckern und Audiogeräten fungieren Induktivitäten als entscheidende Komponenten. Ihre Hauptfunktion besteht darin, eine stabile Stromversorgung zu gewährleisten und Rauschen zu eliminieren, wodurch eine zuverlässige Signalübertragung gewährleistet wird. Durch die sorgfältige Auswahl und Entwicklung von Induktivitäten wird die Leistung der Unterhaltungselektronik optimiert und letztendlich das allgemeine Benutzererlebnis verbessert. Der Einbau von Induktivitäten in diese Geräte führt zu verbesserter Effizienz, Stabilität und Zuverlässigkeit.

- Aufgrund zahlreicher technologischer Fortschritte hat die Nutzung von Unterhaltungselektronikgeräten in den letzten Jahren erheblich zugenommen. Die Integration verschiedener technologischer Verbesserungen hat die Kunden in ihren Bann gezogen, was zu einer höheren Nachfrage nach Induktivitäten geführt hat. Die Einführung von Touchscreens und anderen fortschrittlichen Funktionen in der Unterhaltungselektronik hat den Bedarf an Induktivitäten in der Branche weiter erhöht. Mit der zunehmenden Anzahl von Produkteinführungen im Bereich der Unterhaltungselektronik steigt die Nachfrage nach Induktivitäten in der Branche.

- Smartphones sind zu einem integralen Bestandteil für den Einsatz von Induktivitäten geworden. Typischerweise finden Hochfrequenz-Induktivitäten ihre Anwendung in Mobiltelefonen, die aus dem täglichen Leben nicht mehr wegzudenken sind. Die Integration von Hochfrequenz-Induktivitäten ermöglicht ein schnelleres und stabileres Surfen im Internet, erleichtert es, jederzeit und überall über die neuesten sozialen Ereignisse auf dem Laufenden zu bleiben, verbessert die Anrufqualität und verbessert die allgemeine Benutzererfahrung von Mobiltelefonen.

- Die Smartphone-Technologie erlebt im Vergleich zu anderen Technologien ein schnelles Wachstum, da sie stark von der Verbrauchernachfrage abhängig ist. Die Anzahl der Induktivitäten in Mobiltelefonen erfährt mit jeder weiteren Generation des Mobilfunknetzes einen deutlichen Anstieg. Da sich Smartphones weiterentwickeln und ihre Akzeptanzrate zunimmt, insbesondere in Entwicklungsländern, ergeben sich zusätzliche Expansionsmöglichkeiten. Der Anstieg der 5G-Smartphones und die steigenden Investitionen in die Herstellung von 5G-Mobiltelefonen werden voraussichtlich den Bedarf an Induktivitäten erhöhen.

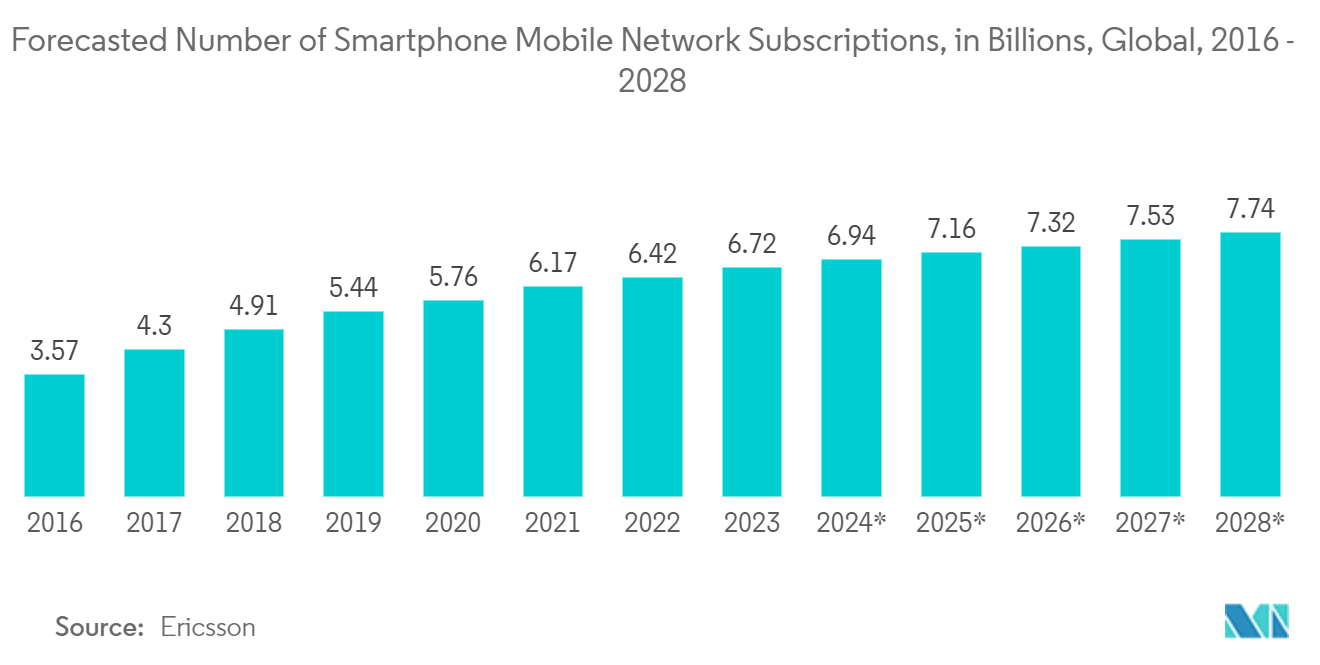

- Der jüngste Bericht von Ericsson ergab, dass die weltweite Zahl der Smartphone-Mobilfunknetzabonnements im Jahr 2022 fast 6,4 Milliarden erreichte und bis 2028 voraussichtlich 7,7 Milliarden überschreiten wird. Es ist bemerkenswert, dass China, Indien und die Vereinigten Staaten an der Spitze stehen und die höchste Anzahl von Smartphone-Mobilfunknetzabonnements aufweisen. Obwohl die Verkäufe im Jahr 2022 stagnierten, wird erwartet, dass der steigende durchschnittliche Verkaufspreis von Smartphones den Markt in den kommenden Jahren antreiben wird.

Für den asiatisch-pazifischen Raum wird ein deutliches Wachstum im Segment Induktivitäten erwartet

- Die Nachfrage nach Induktivitäten ist vor allem im asiatisch-pazifischen Raum zu spüren, wobei viele Länder wie Japan, China, Südkorea und Taiwan große Unternehmen und Gießereien für mehrere große passive Elektronikkraftwerke beherbergen. Es wird erwartet, dass der Markt für Unterhaltungselektronik im asiatisch-pazifischen Raum ein stetiges Wachstum verzeichnen wird, angetrieben durch die Popularität intelligenter Geräte, innovativer High-End-Produkte und neuer Smartphones. Infolgedessen wird erwartet, dass auch die Nachfrage nach Induktivitäten steigen wird, angetrieben durch den wachsenden Absatz in der Region.

- Insbesondere China hat sich durch Innovation und Markenaufbau hervorgetan und seine Position als weltweit führend in der Produktion und dem Vertrieb von Unterhaltungselektronik gesichert, wie das Ministerium für Industrie und Informationstechnologie feststellte. Mit zunehmenden Investitionen in der Region zur Verbesserung der Produktionskapazitäten ist der Markt für Unterhaltungselektronik auf Wachstum eingestellt.

- Das indische Ministerium für Elektronik und Informationstechnologie (MeitY) hat prognostiziert, dass der Elektronikfertigungssektor des Landes bis 2026 einen Wert von 300 Milliarden US-Dollar erreichen wird, wobei der Verkauf von Mobiltelefonen die Marktführerschaft übernehmen wird. Laut ICEA wurde der Umsatz mit Mobiltelefonen im Jahr 2022 auf 40 Milliarden US-Dollar geschätzt und soll bis 2026 auf 80 Milliarden US-Dollar steigen. Es wird erwartet, dass diese Bemühungen der Regierung, die Produktionskapazitäten für Mobiltelefone in der Region zu verbessern, die Nachfrage nach Induktivitäten ankurbeln werden.

- Laut dem GSMA-Bericht wird Indien bis 2030 mit 1,3 Milliarden Smartphone-Verbindungen voraussichtlich das führende Land im asiatisch-pazifischen Raum sein. Die Region verfügt über einige der am schnellsten wachsenden 5G-Märkte, und Ericsson prognostiziert, dass 5G bis 2028 57 % der Mobilfunkverträge in Indien ausmachen wird, insgesamt 699,8 Millionen Abonnements. Folglich wird erwartet, dass der Markt durch die Nachfrage nach Mobiltelefonen angetrieben wird, die durch eine umfassende Internetdurchdringung und innovative Bildgebungstechnologie erleichtert wird.

- Ericsson prognostiziert, dass bis Ende 2028 die Zahl der 5G-Abonnements in Südostasien und Ozeanien etwa 620 Millionen erreichen wird. Dies deutet darauf hin, dass 5G andere Technologien übertreffen und mit einer Durchdringungsrate von 48 % zur dominierenden Wahl für Abonnenten werden wird. Darüber hinaus wird prognostiziert, dass die Region bis 2022 fast 30 Millionen 5G-Abonnements haben wird. Es wird erwartet, dass solche zunehmenden 5G-Bereitstellungsinitiativen die Marktchancen verbessern werden.

Branchenübersicht für passive elektronische Komponenten

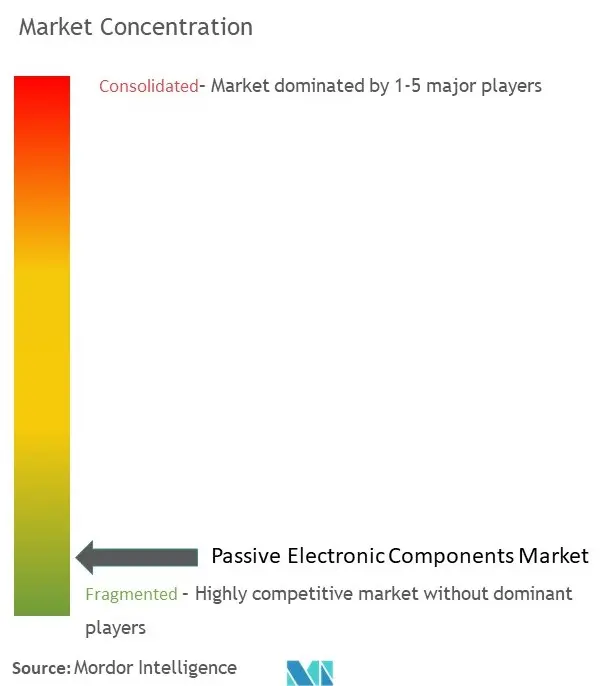

Der Markt für passive elektronische Komponenten ist mit der Präsenz von Hauptakteuren wie Delta Electronics Inc., Panasonic Corporation, TDK Corporation, Vishay Intertechnology Inc. und Murata Manufacturing Co. Ltd. fragmentiert. Die Marktteilnehmer verfolgen Strategien wie Partnerschaften und Übernahmen, um ihr Produktangebot zu verbessern und einen nachhaltigen Wettbewerbsvorteil zu erzielen.

- Im Oktober 2023 kündigte die TDK Corporation die Einführung ihrer neuen PLEA85-Serie hocheffizienter Leistungsinduktivitäten an, die für batteriebetriebene Wearables und andere Geräte entwickelt wurden und die Betriebszeiten verbessern. Die neue Serie hat aufgrund der Verwendung des neu entwickelten verlustarmen Magnetmaterials von TDK und seiner Dünnschichtverarbeitungstechniken das niedrigste Profil in der Branche.

- Im Oktober 2023 brachte Vishay Intertechnology Inc. eine neue Serie von Nass-Tantal-Kondensatoren mit hermetischen Glas-Metall-Dichtungen auf den Markt. Für Avionik- und Luft- und Raumfahrtanwendungen bieten die STH-Elektrolytkondensatoren alle Vorteile der SuperTan-Extended-Serie von Vishay und bieten gleichzeitig ein zuverlässigeres Design für verbesserte militärische H-Level-Schock- und Vibrationsfähigkeiten und einen erhöhten Temperaturschock von bis zu 300 Zyklen.

Marktführer für passive elektronische Bauelemente

-

Delta Electronics Inc.

-

Panasonic Corporation

-

TDK Corporation

-

Vishay Intertechnology Inc.

-

Murata Manufacturing Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für passive elektronische Bauelemente

- November 2023 Fukui Murata Manufacturing Co. Ltd, eine Produktionstochter von Murata Manufacturing Co. Ltd, kündigte seine Pläne zur Errichtung einer neuen Forschungs- und Entwicklungsbasis, des Ceramic Capacitor RD Center, in der Nähe des Bahnhofs Echizen-Takefu in der Präfektur Fukui an. Die Einrichtung des Forschungs- und Entwicklungszentrums für Keramikkondensatoren zielt darauf ab, die technologischen Fähigkeiten des Unternehmens bei der Entwicklung und Herstellung von Keramikkondensatoren, dem Kerngeschäft von Murata Manufacturing, zu verbessern. Der Bau begann im November 2023, die Einweihung ist für April 2026 geplant.

- November 2023 KYOCERA AVX kündigte die Einführung seiner ersten sicherheitszertifizierten MLCCs an, der neuen Klasse X1/Y2 KGK-Serie und der Klasse X2 KGH-Serie, und erweiterte sein umfangreiches Portfolio an kommerziellen oberflächenmontierbaren MLCCs. Die Sicherheitskondensatoren der Klassen X1/Y2 und KGH sind in zwei Dielektrika, NP0/C0G und X7R, erhältlich und für 250 VAC und Betriebstemperaturen von -55 °C bis +125 °C ausgelegt.

Branchensegmentierung für passive elektronische Komponenten

Passive elektronische Komponenten sind Komponenten, die Energie verbrauchen. Sie erzeugen keine Energie, sind nicht in der Lage, Strom zu gewinnen und benötigen keine elektrische Energie, um zu funktionieren. Sie absorbieren einfach Energie. Ein Standardbeispiel für passive elektronische Komponenten wären Widerstände, Induktivitäten und Kondensatoren. Die Analyse basiert auf den Markteinblicken, die durch Sekundärforschung und durch die Primärforschung gewonnen wurden. Der Markt deckt auch die wichtigsten Faktoren ab, die das Wachstum des Marktes für passive elektronische Komponenten in Bezug auf Treiber und Einschränkungen beeinflussen.

Der Markt für passive elektronische Komponenten ist nach Kondensatoren, Induktivitäten und Widerständen unterteilt.

Kondensatoren werden weiter nach Typ (Keramikkondensatoren, Tantalkondensatoren, Aluminium-Elektrolytkondensatoren, Papier- und Kunststofffolienkondensatoren und Superkondensatoren), Endverbraucherindustrie (Automobil, Unterhaltungselektronik, Luft- und Raumfahrt und Verteidigung, Energie, Kommunikation/Server/Datenspeicherung, Industrie und Medizin) und Geografie (Amerika, Europa, Naher Osten und Afrika, Asien-Pazifik (ohne Japan und Korea) sowie Japan und Südkorea) unterteilt.

Induktivitäten sind weiter nach Typ (Leistung und Frequenz), Endverbraucherindustrie (Automobil, Unterhaltungselektronik und Computer, Luft- und Raumfahrt und Verteidigung sowie Kommunikation) und Geografie (Nordamerika, Europa, Asien-Pazifik und Rest der Welt) unterteilt.

Widerstände werden weiter nach Typ (oberflächenmontierte Chips, Netzwerke, Draht, Film/Oxid/Folie, Kohlenstoff), Endverbraucherindustrie (Automobil, Unterhaltungselektronik und Computer, Luft- und Raumfahrt und Verteidigung sowie Kommunikation) und Geografie (Nordamerika, Europa, Asien-Pazifik und Rest der Welt) unterteilt.

Der Bericht bietet Marktprognosen und Wertgrößen (USD) für alle oben genannten Segmente.

| Nach Typ | Keramikkondensatoren |

| Tantalkondensatoren | |

| Aluminium-Elektrolytkondensatoren | |

| Papier- und Kunststofffolienkondensatoren | |

| Superkondensatoren | |

| Nach Endbenutzerbranche | Automobilindustrie |

| Industrie | |

| Luft- und Raumfahrt und Verteidigung | |

| Energie | |

| Kommunikation/Server/Datenspeicherung | |

| Unterhaltungselektronik | |

| Medizinisch | |

| Nach Geografie | Amerika |

| Europa, Naher Osten und Afrika | |

| Asien-Pazifik (ohne Japan und Korea) | |

| Japan und Südkorea |

| Nach Typ | Leistung |

| Frequenz | |

| Nach Endbenutzerbranche | Automobilindustrie |

| Luft- und Raumfahrt und Verteidigung | |

| Kommunikation | |

| Unterhaltungselektronik und Computer | |

| Andere Endverbraucherbranchen | |

| Nach Geografie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

| Nach Typ | Oberflächenmontierte Chips |

| Netzwerk | |

| Drahtgewickelt | |

| Film/Oxid/Folie | |

| Kohlenstoff | |

| Nach Endbenutzerbranche | Automobilindustrie |

| Luft- und Raumfahrt und Verteidigung | |

| Kommunikation | |

| Unterhaltungselektronik und Computer | |

| Andere Endverbraucherbranchen | |

| Nach Geografie | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

| Kondensatoren | Nach Typ | Keramikkondensatoren |

| Tantalkondensatoren | ||

| Aluminium-Elektrolytkondensatoren | ||

| Papier- und Kunststofffolienkondensatoren | ||

| Superkondensatoren | ||

| Nach Endbenutzerbranche | Automobilindustrie | |

| Industrie | ||

| Luft- und Raumfahrt und Verteidigung | ||

| Energie | ||

| Kommunikation/Server/Datenspeicherung | ||

| Unterhaltungselektronik | ||

| Medizinisch | ||

| Nach Geografie | Amerika | |

| Europa, Naher Osten und Afrika | ||

| Asien-Pazifik (ohne Japan und Korea) | ||

| Japan und Südkorea | ||

| Induktoren | Nach Typ | Leistung |

| Frequenz | ||

| Nach Endbenutzerbranche | Automobilindustrie | |

| Luft- und Raumfahrt und Verteidigung | ||

| Kommunikation | ||

| Unterhaltungselektronik und Computer | ||

| Andere Endverbraucherbranchen | ||

| Nach Geografie | Nordamerika | |

| Europa | ||

| Asien-Pazifik | ||

| Rest der Welt | ||

| Widerstände | Nach Typ | Oberflächenmontierte Chips |

| Netzwerk | ||

| Drahtgewickelt | ||

| Film/Oxid/Folie | ||

| Kohlenstoff | ||

| Nach Endbenutzerbranche | Automobilindustrie | |

| Luft- und Raumfahrt und Verteidigung | ||

| Kommunikation | ||

| Unterhaltungselektronik und Computer | ||

| Andere Endverbraucherbranchen | ||

| Nach Geografie | Nordamerika | |

| Europa | ||

| Asien-Pazifik | ||

| Rest der Welt | ||

Häufig gestellte Fragen zur Marktforschung für passive elektronische Komponenten

Wie groß ist der Markt für passive elektronische Komponenten?

Es wird erwartet, dass die Marktgröße für passive elektronische Komponenten im Jahr 2024 45,53 Mrd. USD erreichen und mit einer CAGR von 6,41 % auf 62,12 Mrd. USD bis 2029 wachsen wird.

Wie groß ist der aktuelle Markt für passive elektronische Komponenten?

Im Jahr 2024 wird die Marktgröße für passive elektronische Komponenten voraussichtlich 45,53 Mrd. USD erreichen.

Wer sind die Hauptakteure auf dem Markt für passive elektronische Komponenten?

Delta Electronics Inc., Panasonic Corporation, TDK Corporation, Vishay Intertechnology Inc., Murata Manufacturing Co. Ltd sind die wichtigsten Unternehmen, die auf dem Markt für passive elektronische Komponenten tätig sind.

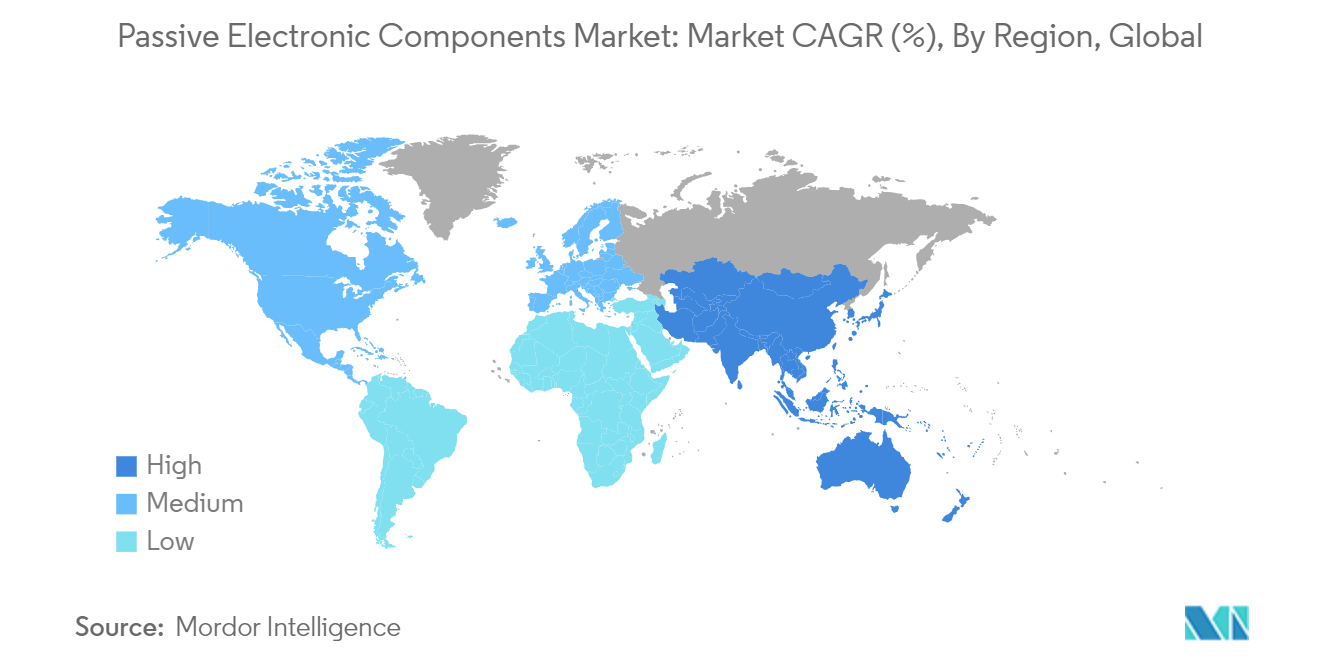

Welches ist die am schnellsten wachsende Region auf dem Markt für passive elektronische Komponenten?

Es wird geschätzt, dass der asiatisch-pazifische Raum im Prognosezeitraum (2024-2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Markt für passive elektronische Komponenten?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für passive elektronische Komponenten.

Welche Jahre deckt dieser Markt für passive elektronische Komponenten ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für passive elektronische Komponenten auf 42,61 Mrd. USD geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für passive elektronische Komponenten für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Marktgröße für passive elektronische Komponenten für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für passive elektronische Komponenten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate für passive elektronische Komponenten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse passiver elektronischer Komponenten enthält einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.