Marktanalyse für Kartonverpackungen

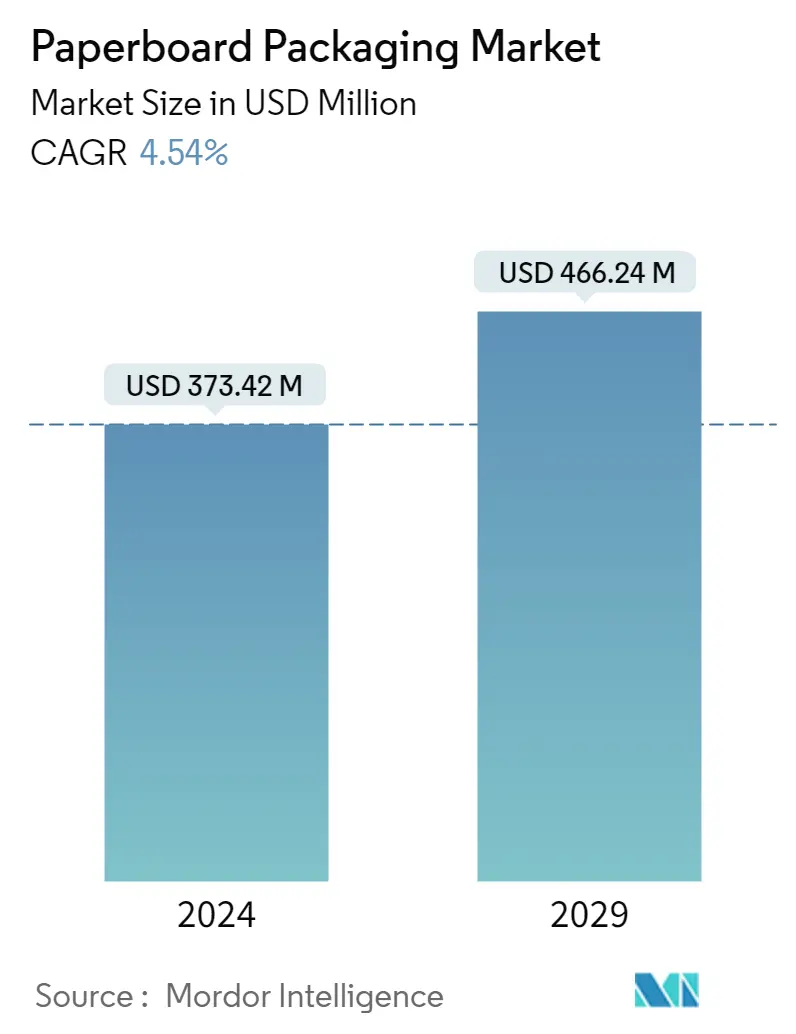

Die Marktgröße für Kartonverpackungen wird im Jahr 2024 auf 373,42 Millionen US-Dollar geschätzt und soll bis 2029 466,24 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,54 % im Prognosezeitraum (2024–2029) entspricht.

Es wird erwartet, dass der Markt im Prognosezeitraum durch die Ausweitung des E-Commerce sowie der Kosmetik- und Körperpflegeverpackungsbranche angetrieben wird. Es wird erwartet, dass die Nachfrage nach Papierverpackungen auch aufgrund der Expansion der Medizinindustrie, die einen erheblichen Anteil an nicht haltbaren Produkten ausmacht, steigen wird.

- Pappe ist ein dickes Material auf Papierbasis, das üblicherweise für Verpackungen verwendet wird. Es wird aus Holzzellstoff als Hauptmaterial hergestellt. Ein erheblicher Teil des Kartons wird recycelt, um Abholzung und Abfall zu reduzieren. Pappe wird hauptsächlich für Lebensmittel- und Getränkeverpackungen, medizinische Verpackungen, Verpackungen für langlebige und Verbrauchsgüter, Industrieverpackungen und Kosmetikverpackungen verwendet.

- Derzeit bevorzugen Verbraucher Recyclingfähigkeit und biologische Abbaubarkeit als wichtige Verpackungsparameter gegenüber der Wiederverwendbarkeit. Es unterstreicht die wachsende Besorgnis der Verbraucher über die künftigen Umweltauswirkungen von Verpackungsabfällen. Mehr als 60 % aller Gemeinden in den Vereinigten Staaten sammeln und recyceln Kartonverpackungen. Darüber hinaus konzentrieren sich Unternehmen auch auf die Einführung recycelbarer Kartonprodukte. The Cascades hat kürzlich eine Pappschale aus recycelbaren Fasern auf den Markt gebracht. SIG hat auch Kartons gefunden, die aus recycelten Polymeren aus Post-Consumer-Abfällen hergestellt wurden.

- Da fortschrittliche Technologien wie digital bedruckter Karton hohe Investitionen nach sich ziehen, übernehmen die Produktvertreiber die Technologie zunehmend, da die Lösung interaktive und farbenfrohe Designs bietet, die den Verbrauchern auffallen. Darüber hinaus führen staatliche Vorschriften in verschiedenen Ländern auch zu einer Nachfrage nach nachhaltigeren und umweltfreundlicheren Verpackungslösungen wie Faltschachteln.

- Darüber hinaus haben sich Wellpappenverpackungen aufgrund ihrer Entwicklung als Point-of-Sale-Display im Einzelhandel und der anhaltenden Entwicklungstrends bei kleinen Wellen und hochwertigen Grafiktafeln zu einem entscheidenden Markttreiber entwickelt. Dadurch konnten Wellpappkartons mit herkömmlichen Faltschachtelanwendungen konkurrieren.

- Es wird jedoch erwartet, dass die Verfügbarkeit leistungsstarker Ersatzstoffe das Marktwachstum behindern wird. Kartonverpackungen sind eine der am häufigsten verwendeten umweltfreundlichen Verpackungslösungen. Die Fähigkeit dieses Verpackungsformats, im Vergleich zu anderen sperrigeren Verpackungsoptionen in vielen Größen und mit geringem Platzbedarf hergestellt zu werden, ermöglicht den Einsatz in fast allen Endverbraucherbranchen.

- Die Verpackungsindustrie war aufgrund der COVID-19-Pandemie mit einigen erheblichen Problemen konfrontiert, darunter die Auswirkungen des Lockdowns, die Abwanderung von Unternehmen aus China und die Überarbeitung der für Verpackungen verwendeten Materialien. Obwohl es auf der Angebotsseite von Papierverpackungen erhebliche Auswirkungen gab, hat ein drastischer Anstieg der Endverbrauchernachfrage in einigen Anwendungen den Anwendungsbereich von Papierverpackungen erheblich erweitert.

Markttrends für Kartonverpackungen

Steigende Nachfrage aus dem Lebensmittel- und Getränkesegment

- Die Lebensmittel- und Getränkeindustrie ist der größte Endverbraucher von Kartonverpackungen und macht mehr als die Hälfte des Weltmarktanteils aus. Die Lebensmittel- und Getränkeindustrie verwendet beschichtete, ungebleichte Pappe zum Verpacken von Getränken und Wellpappe für die Verpackung von Obst, Gemüse und Lebensmitteln. Die Beschleunigung der Tiefkühlkost wird wahrscheinlich die Nachfrage nach Faltschachtelverpackungen ankurbeln.

- Mittlerweile können Papierersatzstoffe durch den Einsatz nachhaltiger Verfestigungsverfahren die gleiche Festigkeit, Feuchtigkeitsbeständigkeit und Haltbarkeit wie Kunststoffe (z. B. wasserbasierte Beschichtungen) erreichen. Auch Plastikstrohhalme und -besteck werden aus der vorverpackten Lebensmittelindustrie zugunsten von Papier-/Holzalternativen verdrängt.

- Veränderungen im Lebensstil und eine wachsende junge Bevölkerung führen zu einer höheren Nachfrage nach Marken- und verpackten Substanzen. Nach Angaben der Flexible Packaging Association machte der Getränkesektor in den Vereinigten Staaten fast 50 % des Verpackungsmarktes aus. Über 30 % der Amerikaner bestellen zweimal pro Woche Essen, was in den kommenden Jahren voraussichtlich um 3 % zunehmen wird.

- Darüber hinaus wurde der Anstieg an ökologischen Verpackungsoptionen durch eine rasche Welle breiten Interesses vorangetrieben. Laut Food Dive glauben 67 % der Kunden weltweit, dass es von entscheidender Bedeutung ist, dass die von ihnen gekauften Artikel in einer recycelbaren Verpackung geliefert werden. 54 % geben an, dass dies ein Faktor ist, den sie beim Kauf berücksichtigen. Außerdem sind 83 % der jüngeren Käufer bereit, mehr für nachhaltig verpackte Produkte auszugeben.

- Darüber hinaus treibt der Unterwegskonsum in Ländern wie Indien, China und Japan die Nachfrage zusätzlich an. In Ländern wie China und Indien ist die Nachfrage nach Nahrungsmitteln und Getränken immer höher, was wiederum den Markt für Kartonverpackungen antreibt. Es wird erwartet, dass dieses positive Wachstum in der Lebensmittel- und Getränkeindustrie die Nachfrage nach Kartonverpackungen im Prognosezeitraum erhöhen wird.

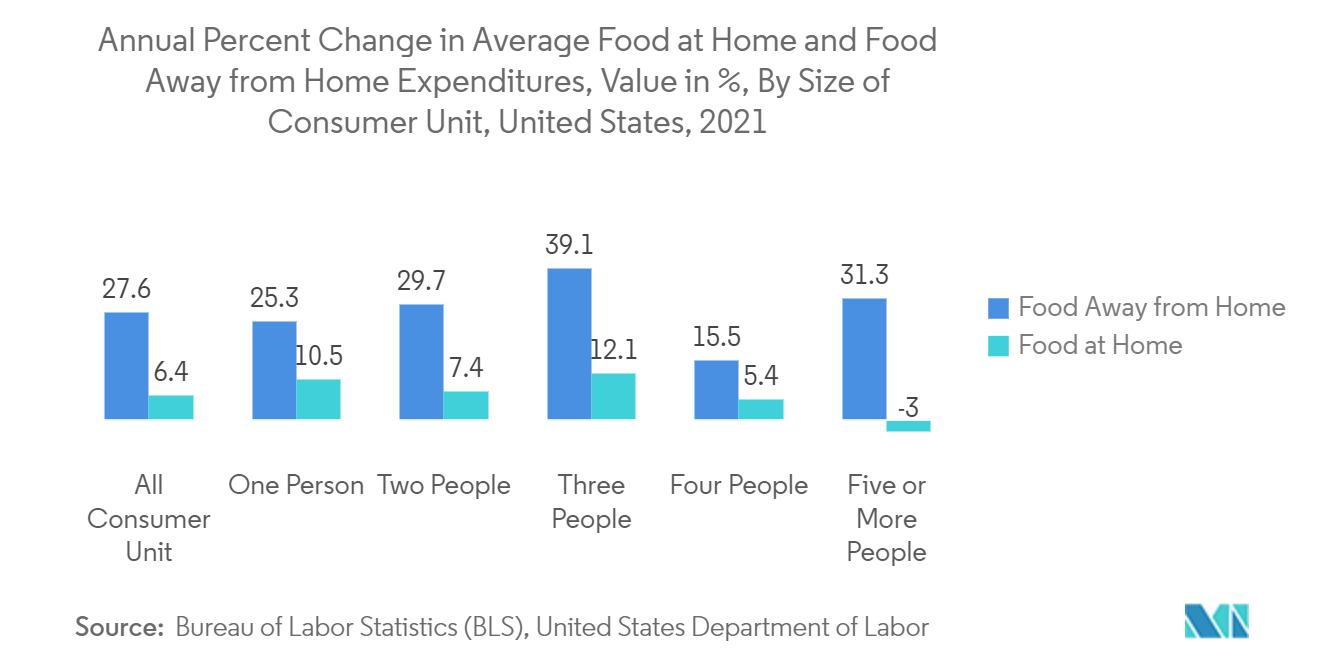

- Darüber hinaus könnten die Vereinigten Staaten, eines der bedeutendsten Lebensmittelproduktionsländer, ein Wachstum bei Kartonverpackungen verzeichnen. Laut BLS stiegen die Ausgaben nach Größe aller Verbrauchereinheiten im Jahr 2021 um eine jährliche prozentuale Veränderung von 6,4 % für zu Hause verzehrte Lebensmittel und 27,6 % für außer Haus verzehrte Lebensmittel. Bei allen Verbrauchereinheiten, unabhängig von der Größe, mit Ausnahme derjenigen mit fünf oder mehr Personen, stiegen die Ausgaben für Lebensmittel zu Hause. Unterdessen stiegen die Ausgaben für Essen außer Haus bei allen Verbrauchereinheiten. Die Ausgaben für Essen zu Hause (+12,1 %) und Essen außer Haus (+39,1 %) stiegen bei den Verbrauchereinheiten mit drei Personen am stärksten. Wie bereits erwähnt verzeichneten nur Verbrauchereinheiten mit fünf oder mehr Personen einen Rückgang der Ausgaben für Lebensmittel zu Hause (-3 %), obwohl sie den zweitgrößten Anstieg der Ausgaben für Lebensmittel außer Haus verzeichneten (+31 %). Die schnelle Zunahme von Lebensmitteln außer Haus könnte die Chancen für Kartonverpackungsunternehmen erhöhen, nachhaltige, umweltfreundliche Verpackungslieferungen anzubieten.

Nordamerika verzeichnet erhebliche Wachstumsraten

- Nordamerika bleibt aufgrund der Präsenz einer großen Zahl von Akteuren im Land weiterhin einer der führenden Märkte für Verpackungsprodukte aus Pappe. Es wird erwartet, dass die steigende Nachfrage nach verpackten Lebensmitteln in den USA und die veränderte Präferenz der Verbraucher hin zu Lebensmittel- und Getränkeprodukten erhebliche Chancen schaffen.

- Die Vereinigten Staaten dominieren den Markt für Faltschachtelverpackungen in der nordamerikanischen Region, wo Lebensmittel voraussichtlich weiterhin der Hauptendverbraucher von Faltschachteln sein werden. Laut der Association for Packaging and Processing Technologies wird beispielsweise erwartet, dass die US-amerikanische Lebensmittelindustrie bis 2022 mit einer konstanten jährlichen Wachstumsrate von 2,9 % wächst.

- Darüber hinaus importierten die Vereinigten Staaten laut ITC-Statistiken im Jahr 2021 Wellpappe und Pappe im Wert von rund 74,735 Mio. USD, was einem Anstieg der Importe um 44,5 % gegenüber dem Vorjahr 2020 entspricht, das mit rund 51,722 Mio. USD angegeben wurde. Ein derart deutlicher Anstieg der Importe deutet auf einen Anstieg der Nachfrage nach Karton hin.

- Darüber hinaus sind zunehmende Umweltbedenken hinsichtlich der Verwendung von Kunststoffen und der Fokus verschiedener Organisationen und Regierungen auf die Entwicklung nachhaltiger Verpackungsmaterialien weitere Faktoren, von denen erwartet wird, dass sie das Wachstum des Zielmarkts im Prognosezeitraum weiter ankurbeln.

- Darüber hinaus investieren Marktteilnehmer durch verstärkte MA-Aktivitäten oder FE-Strategien zunehmend in fortschrittliche und maßgeschneiderte Verpackungslösungen. Darüber hinaus treten auf dem Markt auch neue Akteure auf. Beispielsweise ist EdelmannUSA kürzlich Mitglied der PPC geworden. Dies ist ein Zeichen für den verstärkten Fokus des in Europa ansässigen Unternehmens auf die Expansion in diesem Markt.

Überblick über die Kartonverpackungsindustrie

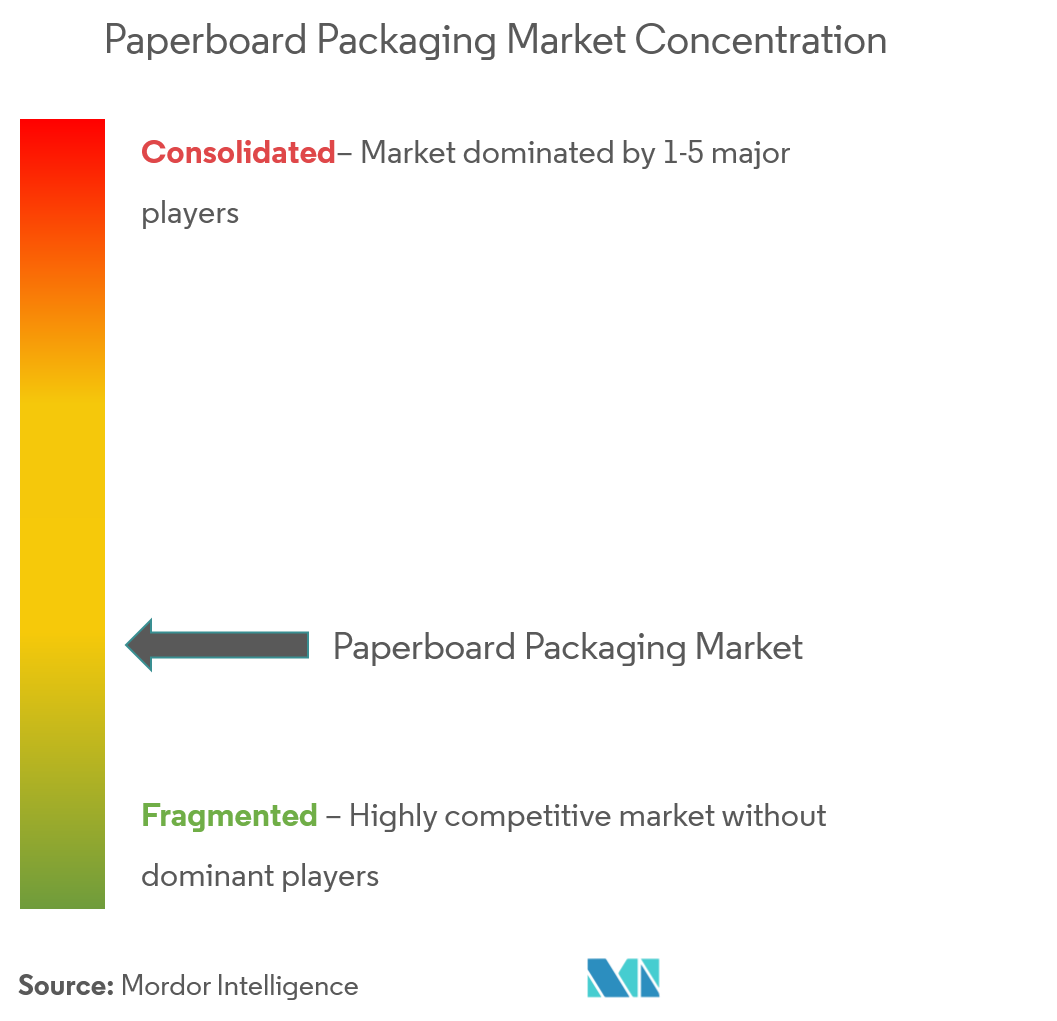

Der globale Markt für Kartonverpackungen ist stark fragmentiert. Die großen Marktteilnehmer konzentrieren sich auf die Innovation neuer Produkte und tätigen strategische Akquisitionen, um ihre Marktpräsenz zu stärken. Zu den wichtigsten Marktteilnehmern zählen unter anderem Nippon Paper Industries Co. Ltd, Mondi, Metsa Board, WestRock Company und ITC Limited.

- April 2022: Die Burgo-Gruppe hat zugestimmt, das Duino-Werk in Triest (Italien) für einen Gesamtpreis von 40 Millionen Euro (40,815 Millionen US-Dollar) an Mondi plc zu verkaufen. Die Fabrik betreibt jetzt eine einzige Papiermaschine, die dünnbeschichtetes mechanisches Papier produziert. Mondi will rund 200 Millionen Euro (204,076 Millionen US-Dollar) in den Umbau dieser Papiermaschine investieren, um jährlich 420.000 Tonnen hochwertigen recycelten Wellpappenkartons zu produzieren. Die Wellpappmaschine wird die Rückwärtsintegration im Bereich Wellpappenverpackungen verbessern und dem Unternehmen Versorgungssicherheit geben, um seine Kunden besser bedienen zu können.

- Mai 2022: Die französischen Unternehmen von International Paper (Société Normande de Carton Ondulé SA, SNCO und Emballages Laurent SAS mit Sitz in Westfrankreich) werden von Investitionen in Höhe von insgesamt fast 23 Millionen Euro (24,191 Millionen US-Dollar) zur Erweiterung ihrer Produktionskapazitäten profitieren Als Reaktion auf die Expansion der E-Commerce-Branche bieten wir unseren Kunden noch umweltfreundlichere Verpackungsmöglichkeiten.

Marktführer für Kartonverpackungen

-

Nippon Paper Industries Co., Ltd.

-

Mondi Plc

-

Metsa Board Oyj

-

WestRock

-

Oji Holdings Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kartonverpackungen

- September 2022: Smurfit Kappa, ein multinationaler Hersteller von Wellpappenverpackungen, hat dem Kauf von Paperbox, einer Verpackungsanlage in Brasilien, zugestimmt. Die Präsenz des Unternehmens im Land wird durch diesen Kauf gestärkt, wodurch auch die Produktionskapazität erhöht wird und das Unternehmen in die Lage versetzt wird, weiterhin neue Geschäftsaussichten und neue Kundenallianzen zu entwickeln.

- April 2022: DS Smith hat einen Karton aus Wellpappe für den Versand medizinischer Geräte im Online-Handel entwickelt. Bei der Wellpappschachtel kommt ein Ein-Material-Ansatz zum Einsatz, statt einer geklebten Verpackung mit einer Einweg-Kunststoffeinlage. Darüber hinaus sind die Verpackungen so gestaltet, dass sie leicht recycelbar sind und den Umweltschutz entlang der Lieferkette verbessern.

Segmentierung der Kartonverpackungsindustrie

Der Markt für Kartonverpackungen verfolgt die Verbrauchstrends von Kartonprodukten. Die Studie untersucht den Markt sowohl hinsichtlich des Umsatzes als auch des Volumens. Die Studie verfolgt die wichtigsten Marktparameter, die zugrunde liegenden Wachstumsbeeinflusser und die wichtigsten in der Branche tätigen Anbieter, was die Marktschätzungen und Wachstumsraten im Prognosezeitraum stützt. Die Studie analysiert außerdem die Gesamtauswirkungen von COVID-19 auf das Ökosystem.

Der Bericht bietet eine umfassende Studienanalyse des Marktes für Kartonverpackungen, segmentiert nach Qualität, Produkttyp, Endbenutzer und Geografie. Der Markt für Kartonverpackungen ist nach Sorte (Karton, Karton), Produkttyp (Faltkartons, Wellpappenschachteln), Endverbraucherindustrie (Lebensmittel, Getränke, Gesundheitswesen, Körperpflege, Haushaltspflege, Elektroprodukte) und Geografie (Nordamerika) segmentiert (Vereinigte Staaten, Kanada), Europa (Deutschland, Vereinigtes Königreich, Frankreich, Italien und Rest Europas), Asien-Pazifik (Indien, China, Japan und Rest Asien-Pazifik), Lateinamerika (Brasilien, Argentinien, Mexiko, Rest Lateinamerika) und Naher Osten und Afrika (Saudi-Arabien, Südafrika, Rest des Nahen Ostens und Afrika). Die Marktgrößen und Prognosen werden in Bezug auf den Wert (in Mio. USD) für alle oben genannten Segmente angegeben.

| Kartontafel |

| Containerboard |

| Andere Noten |

| Faltschachteln |

| Wellpappe-Schachteln |

| Andere Arten |

| Essen |

| Getränk |

| Gesundheitspflege |

| Körperpflege |

| Haushaltspflege |

| Elektrische Produkte |

| Andere Endverbraucherbranchen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Rest des asiatisch-pazifischen Raums | |

| Lateinamerika | Brasilien |

| Argentinien | |

| Mexiko | |

| Rest Lateinamerikas | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Nach Klasse | Kartontafel | |

| Containerboard | ||

| Andere Noten | ||

| Nach Produkttyp | Faltschachteln | |

| Wellpappe-Schachteln | ||

| Andere Arten | ||

| Nach Endverbraucherbranche | Essen | |

| Getränk | ||

| Gesundheitspflege | ||

| Körperpflege | ||

| Haushaltspflege | ||

| Elektrische Produkte | ||

| Andere Endverbraucherbranchen | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Lateinamerika | Brasilien | |

| Argentinien | ||

| Mexiko | ||

| Rest Lateinamerikas | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Kartonverpackungen

Wie groß ist der Markt für Kartonverpackungen?

Es wird erwartet, dass der Markt für Kartonverpackungen im Jahr 2024 373,42 Millionen US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,54 % auf 466,24 Millionen US-Dollar wachsen wird.

Wie groß ist der Markt für Kartonverpackungen derzeit?

Im Jahr 2024 wird die Marktgröße für Kartonverpackungen voraussichtlich 373,42 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Kartonverpackungsmarkt?

Nippon Paper Industries Co., Ltd., Mondi Plc, Metsa Board Oyj, WestRock, Oji Holdings Corporation sind die wichtigsten Unternehmen, die auf dem Markt für Kartonverpackungen tätig sind.

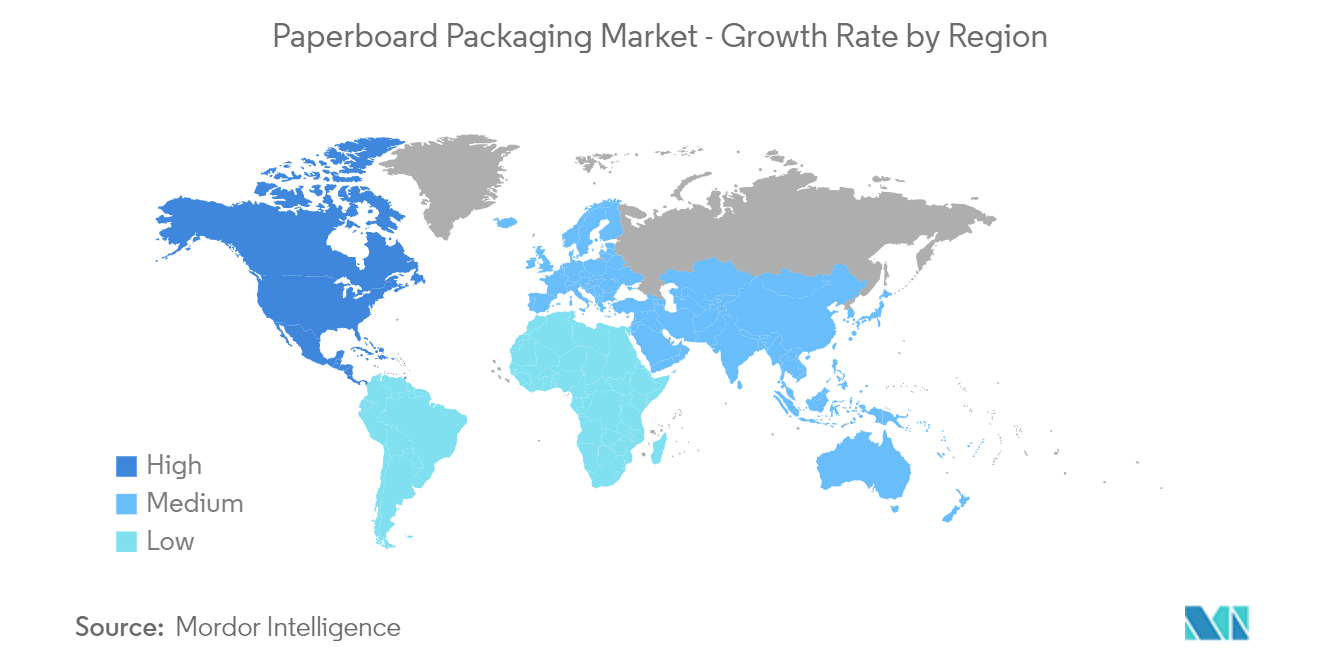

Welches ist die am schnellsten wachsende Region im Kartonverpackungsmarkt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Kartonverpackungen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Kartonverpackungsmarkt.

Welche Jahre deckt dieser Markt für Kartonverpackungen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für Kartonverpackungen auf 357,20 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Kartonverpackungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Kartonverpackungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Kartonverpackungsindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kartonverpackungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Kartonverpackungen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.