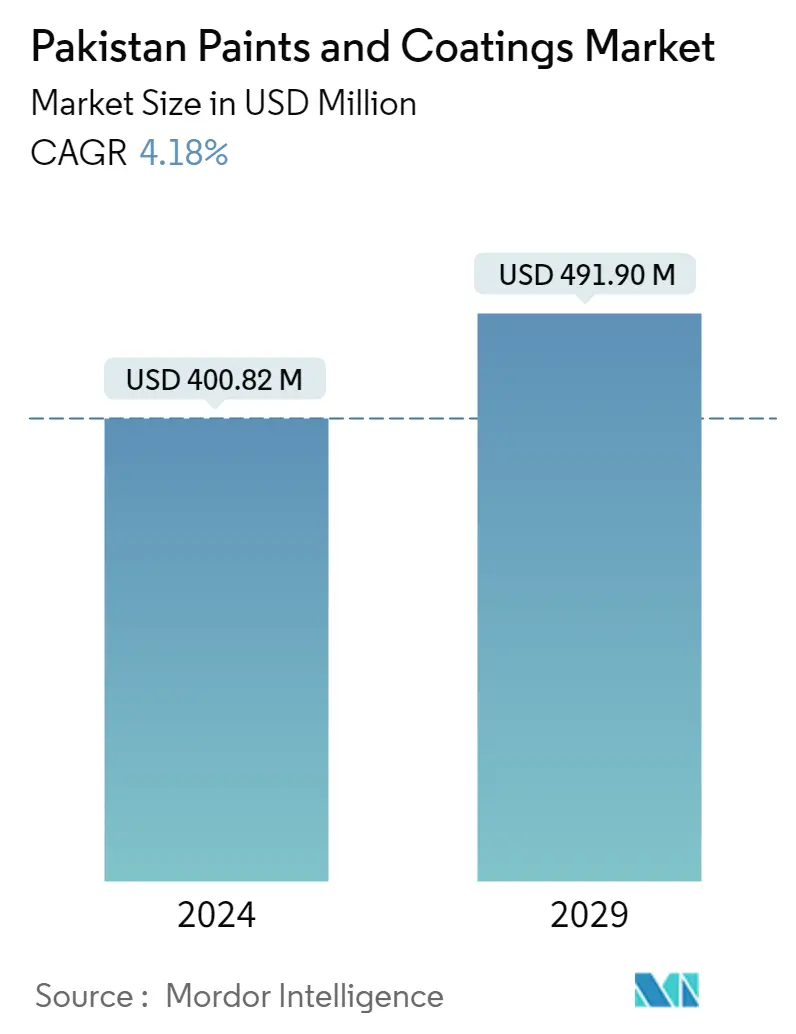

Größe des pakistanischen Farbenmarktes

| Studienzeitraum | 2021 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 400.82 Millionen |

| Marktgröße (2029) | USD 491.90 Millionen |

| CAGR(2024 - 2029) | 4.18 % |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für pakistanische Farben

Die Größe des pakistanischen Marktes für Farben und Beschichtungen wird im Jahr 2024 auf 400,82 Millionen US-Dollar geschätzt und soll bis 2029 491,90 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,18 % im Prognosezeitraum (2024–2029) entspricht.

Während des Ausbruchs des COVID-19-Ausbruchs gab es negative Auswirkungen auf den pakistanischen Markt für Farben und Beschichtungen. Der Hauptgrund für den Rückgang bei Farben und Lacken in Pakistan war ein Mangel an Rohstoffen, eine Unterbrechung der Lieferkette und eine geringere Nachfrage aus der professionellen Architektur-, Automobil- und Luft- und Raumfahrtindustrie aufgrund von Sperrungen, Reisebeschränkungen und Produktionsstopps.

- Kurzfristig dürfte die wachsende Nachfrage nach Farben und Lacken aus dem Bautenanstrichbereich und dem Möbelmarkt das Marktwachstum im Prognosezeitraum vorantreiben.

- Allerdings werden die schwankende Automobilindustrie und wachsende Umweltbedenken den Markt behindern.

- Dennoch könnten wachsende Infrastrukturaktivitäten in Pakistan im Prognosezeitraum verschiedene Chancen für den Markt bieten.

Trends auf dem pakistanischen Farbenmarkt

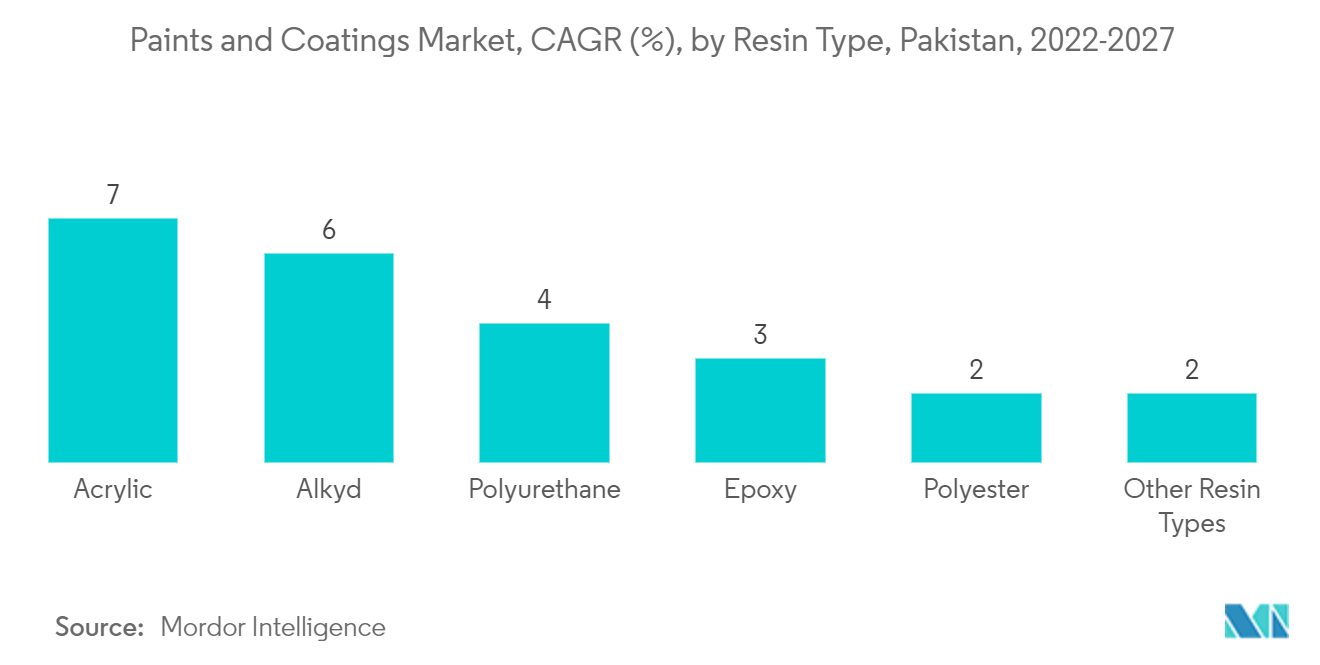

Acrylharze dominieren den Markt

- Acrylharze gehören zu den am häufigsten verwendeten Polymeren in der Farben- und Lackindustrie. Die beiden wichtigsten verwendeten Acrylarten sind Thermoplaste und Duroplaste.

- Es gibt zwei Arten von thermoplastischen Acrylharzen Lösungsacrylharze und Acryllatexbeschichtungen. Duroplastische Acrylharze werden in Produktlackierungen für Metallmöbelbeschichtungen, Automobildecklacke, Wartungsbeschichtungen, Haushaltsgeräte und andere Lacke von Erstausrüstern verwendet.

- Acrylharze bieten in Beschichtungslösungen Transparenz, hohe Farbfähigkeit und UV-Beständigkeit. Sie werden häufig in wasserbasierten Systemen eingesetzt, was zu geringen VOC-Emissionen führt.

- Acrylbeschichtungen werden hauptsächlich in der Bauindustrie für die hochwertige Veredelung von Dächern, Terrassen, Brücken, Böden und anderen Oberflächen eingesetzt. Acrylbeschichtungen auf Wasserbasis sind aufgrund von Umweltbedenken, wie etwa der negativen Auswirkungen von VOCs auf die Luftqualität in der Umwelt, sehr gefragt.

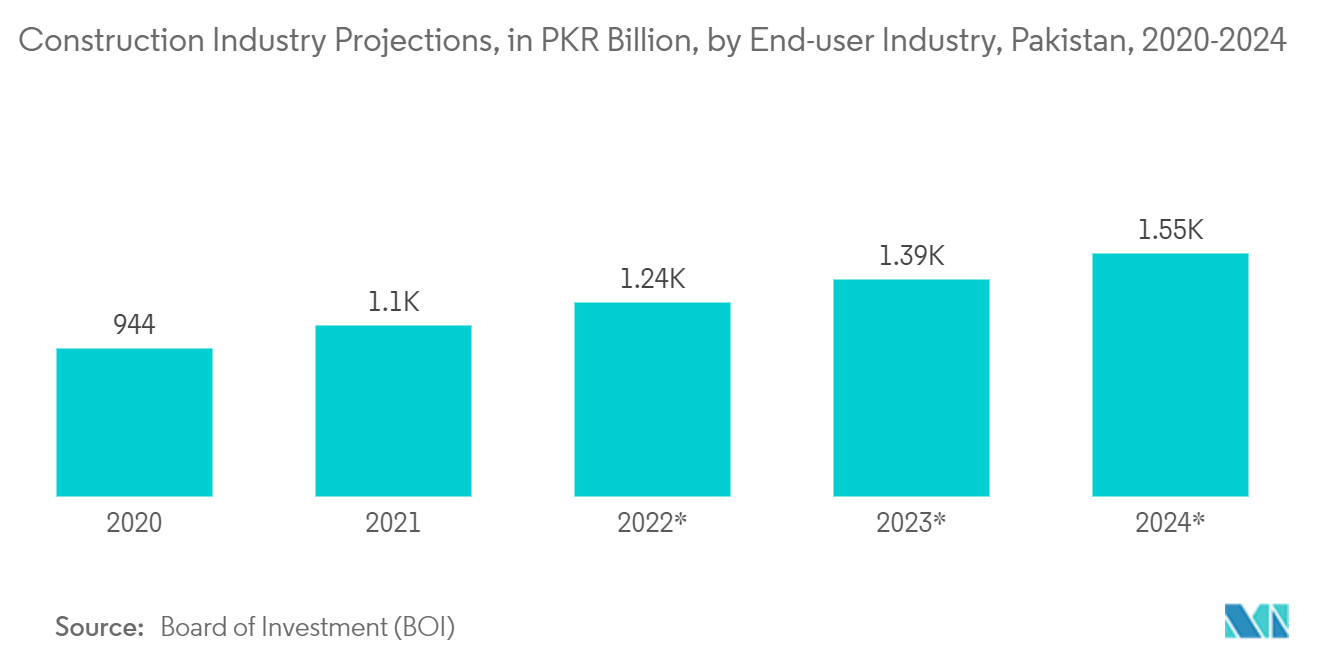

Das Segment Bautenanstriche soll den Markt dominieren

Farben und Lacke werden im Innenbereich von Häusern zur Farbgebung oder zu dekorativen Zwecken verwendet. Darüber hinaus erfüllen sie vielfältige Funktionen, die je nach Umgebung und Raum variieren.

- An der Außenseite des Hauses werden Farben und Beschichtungen aufgetragen, um ihm ein neues Aussehen zu verleihen und es vor rauen und wechselnden Wetterbedingungen sowie UV-Strahlung zu schützen, ohne zu verblassen, abzublättern oder Risse zu bekommen.

- Architektur- und Dekorationsbeschichtungen sind die wichtigste Art von Beschichtungen in Pakistan, wo die Nachfrage im Wohn- und Gewerbebau stark ansteigt. Bei diesen dekorativen Farben handelt es sich entweder um Farben auf Öl- oder Wasserbasis für ästhetische Zwecke im Innen- und Außenbereich.

- Das Pakistan Bureau of Statistics (PBS) schätzte, dass die öffentlichen Bruttoanlageinvestitionen (GFCF) im Baugewerbe im Geschäftsjahr 2021 (Juli 2020 bis Juni 2021) aufgrund erhöhter Infrastrukturinvestitionen der Lahore Development Authority und der Capital Development Authority um 18 % gestiegen sind.

- Nach Angaben der State Bank of Pakistan (SBP) steigerten das Amnestieprogramm und staatliche Subventionen die Wohnungsbau- und Baufinanzierung im Geschäftsjahr 2021 um 84 %, wobei die gesamten ausstehenden Schulden im September 2021 305 Milliarden PKR (1,35 Milliarden USD) erreichten, gegenüber 166 Milliarden PKR (0,64 Milliarden US-Dollar) im September 2020.

- Nach Angaben des Board of Investment (BOI) beliefen sich die Wertprognosen für die Bauindustrie im Jahr 2021 auf 1095,8 Milliarden PKR (4,87 Milliarden US-Dollar), verglichen mit 944 Milliarden PKR (4,19 Milliarden US-Dollar) im Jahr 2020.

Überblick über die pakistanische Farbenindustrie

Der pakistanische Markt für Farben und Lacke ist teilweise konsolidiert, wobei nur wenige große Player den Markt dominieren. Einige große Unternehmen (nicht in einer bestimmten Reihenfolge) sind unter anderem AkzoNobel, Berger Paints Pakistan Limited, Brighto Paints, Diamond Paints, Nippon Paint.

Marktführer für pakistanische Farben

-

Berger Paints Pakistan Limited

-

Brighto Paints

-

Diamond Paints

-

Nippon Paint

-

AkzoNobel

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum pakistanischen Farbenmarkt

- März 2022 AkzoNobel Pakistan Ltd gibt die Gründung einer neuen Produktionsstätte in Pakistan bekannt. Die integrierte Farben- und Beschichtungsfabrik soll in Faisalabad, Pakistan, in der Nähe der Industriestadt Allama Iqbal errichtet werden. Das Werk wird eine Fläche von 25 Hektar umfassen und 2023 den Betrieb aufnehmen. Die schnelle Produktion der neuen Produktionsanlage wird AkzoNobel dabei helfen, auf dem Markt wettbewerbsfähiger zu sein.

- Juni 2021 Gobi's Paints ist das erste pakistanische Farbenunternehmen, das Europa betritt. Nachdem Gobi's Pakistan 40 Jahre lang mit Engagement, Hingabe und erstklassigen Farben gedient hat, hat es nun beschlossen, seinen Horizont zu erweitern und sein Fachwissen nach Großbritannien zu bringen. Gobi's Paints hält sich strikt an die höchsten Qualitätskontrollstandards von UKAS und PNAC. Das Unternehmen verfügt über zwei Produktionsstätten – beide befinden sich in Lahore, der Hauptstadt der Provinz Punjab und dem Zentrum der Industrietätigkeit.

Bericht über den pakistanischen Farbenmarkt – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Wachsende Nachfrage aus dem Segment Bautenanstriche

4.1.2 Wachstum im Möbelmarkt

4.2 Einschränkungen

4.2.1 Schwankende Automobilindustrie

4.2.2 Steigende Umweltbedenken

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

4.5 Analyse der Regulierungspolitik

5. MARKTSEGMENTIERUNG

5.1 Harztyp

5.1.1 Acryl

5.1.2 Alkyd

5.1.3 Polyurethan

5.1.4 Epoxidharz

5.1.5 Polyester

5.1.6 Andere Harztypen

5.2 Technologie

5.2.1 Auf Wasserbasis

5.2.2 Lösungsmittelbasiert

5.3 Endverbraucherindustrie

5.3.1 Architektonisch

5.3.2 Automobil

5.3.3 Holz

5.3.4 Industrielle Beschichtungen

5.3.5 Transport

5.3.6 Verpackung

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Analyse des Marktanteils (%)

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 AkzoNobel

6.4.2 Berger Paints Pakistan Limited

6.4.3 Brighto Paints

6.4.4 Buxly Paints Limited

6.4.5 Diamond Paints

6.4.6 Gobi's Paints

6.4.7 Happilac Paints

6.4.8 Jotun

6.4.9 Kansai Paints

6.4.10 Nippon Paint

6.4.11 Ritver Paints & Coatings

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Wachsende Infrastrukturaktivitäten in Pakistan

Segmentierung der pakistanischen Farbenindustrie

Farbe ist jede pigmentierte flüssige, verflüssigbare oder feste Spachtelmasse, die sich, wenn sie in einer dünnen Schicht auf einen Untergrund aufgetragen wird, in einen festen Film verwandelt. Es wird am häufigsten zum Schutz, zur Farbe oder zur Strukturierung verwendet. Eine Beschichtung ist eine Beschichtung, die auf die Oberfläche eines Objekts aufgetragen wird, das üblicherweise als Substrat bezeichnet wird. Der Zweck des Aufbringens einer Beschichtung kann dekorativ, funktional oder beides sein. Beschichtungen können als Flüssigkeiten, Gase oder Feststoffe, z. B. Pulverlacke, aufgetragen werden. Der pakistanische Markt für Farben und Beschichtungen ist nach Harz, Technologie und Endverbraucherindustrie unterteilt. Auf Basis des Harzes wird der Markt in Acryl-, Alkyd-, Polyurethan-, Epoxid-, Polyester- und andere Harztypen unterteilt. Auf der Grundlage der Technologie wird der Markt in wasserbasierte und lösungsmittelbasierte Produkte unterteilt. Auf der Grundlage der Endverbraucherindustrie wird der Markt in Architektur, Automobil, Holz, Industriebeschichtungen, Transport und Verpackung unterteilt. Für jedes Segment wurden die Marktgröße und die Prognose auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Harztyp | ||

| ||

| ||

| ||

| ||

| ||

|

| Technologie | ||

| ||

|

| Endverbraucherindustrie | ||

| ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur pakistanischen Farbenmarktforschung

Wie groß ist der pakistanische Markt für Farben und Beschichtungen?

Es wird erwartet, dass der pakistanische Markt für Farben und Beschichtungen im Jahr 2024 400,82 Millionen US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,18 % auf 491,90 Millionen US-Dollar wachsen wird.

Wie groß ist der pakistanische Markt für Farben und Beschichtungen derzeit?

Im Jahr 2024 wird die Größe des pakistanischen Marktes für Farben und Beschichtungen voraussichtlich 400,82 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem pakistanischen Markt für Farben und Beschichtungen?

Berger Paints Pakistan Limited, Brighto Paints, Diamond Paints, Nippon Paint, AkzoNobel sind die wichtigsten Unternehmen, die auf dem pakistanischen Markt für Farben und Beschichtungen tätig sind.

Welche Jahre deckt dieser pakistanische Markt für Farben und Beschichtungen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des pakistanischen Marktes für Farben und Beschichtungen auf 384,74 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des pakistanischen Marktes für Farben und Beschichtungen für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des pakistanischen Marktes für Farben und Beschichtungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht Farbe in Pakistan.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Farbe in Pakistan im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Farbe in Pakistan umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.