Analyse des mexikanischen Verpackungsmarktes

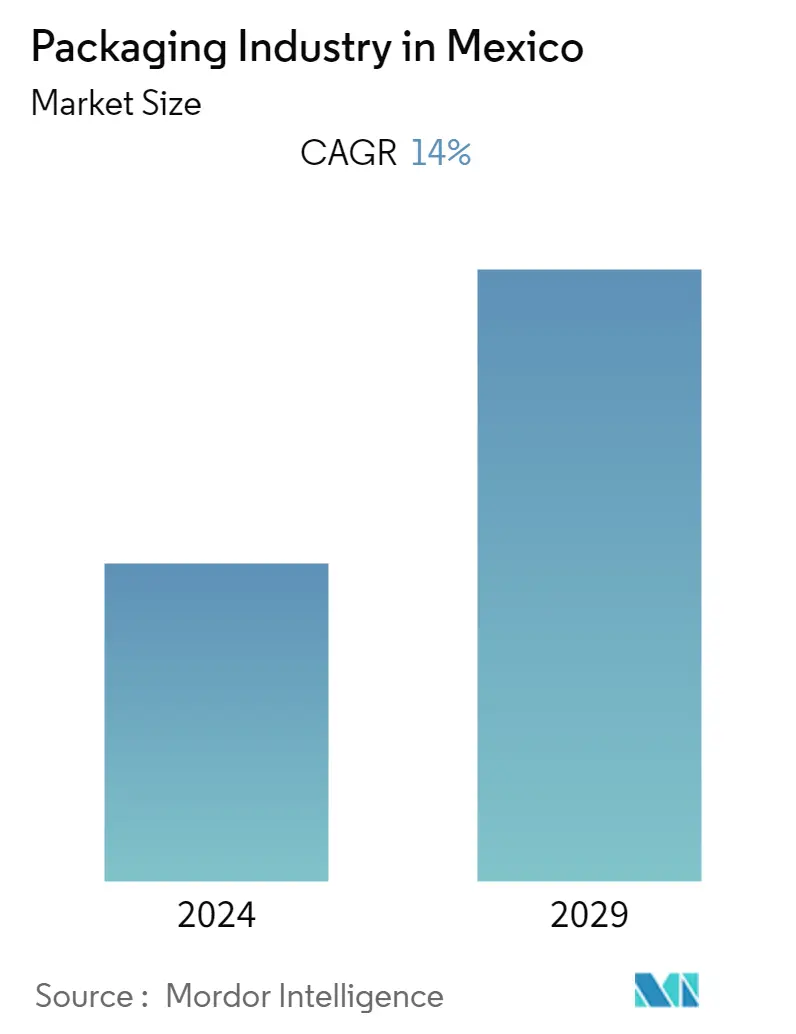

Es wird erwartet, dass die Verpackungsindustrie in Mexiko im Prognosezeitraum eine jährliche Wachstumsrate von 14 % verzeichnen wird.

- Die längere Haltbarkeit der Produkte, der veränderte Lebensstil der Menschen und neue innovative Produkte in der gesamten Region werden das Marktwachstum vorantreiben. Die Verpackungslandschaft des Landes hat in der gesamten Lebensmittelindustrie hohe ausländische Direktinvestitionen angezogen. Es wird erwartet, dass dadurch der Aufwärtstrend bei der Nachfrage nach flexiblen Verpackungen aufrechterhalten wird. Infolgedessen haben die Hersteller in der Region eine Nachfrage nach hochwertigen Maschinen für den Verpackungsbedarf festgestellt.

- Bei Kunststoffverpackungen ist bei Konsumgütern gegenüber anderen Produkten für den Materialtransport ein positiver Trend zu beobachten, da Kunststoffverpackungen leicht und bequemer sind. Darüber hinaus bevorzugen selbst große Hersteller Verpackungslösungen aus Kunststoff aufgrund der geringeren Produktionskosten.

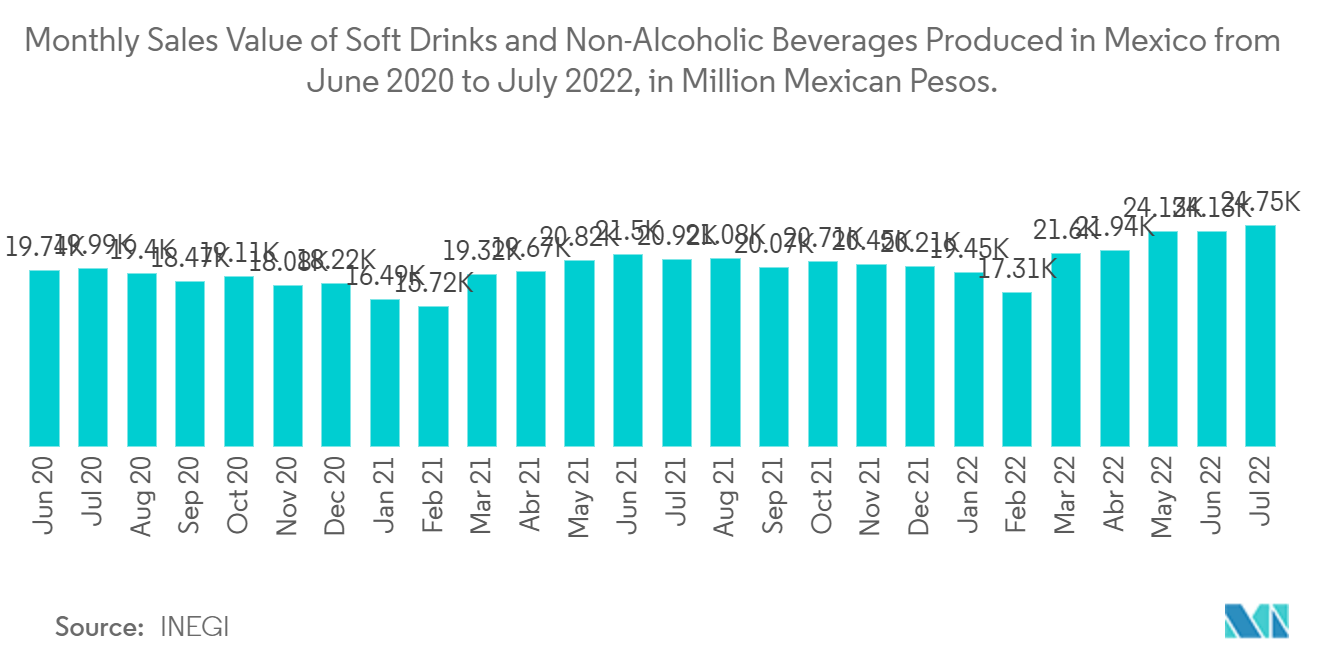

- Der mexikanische Markt ist einer der weltweit größten Pro-Kopf-Verbraucher von Erfrischungsgetränken. Doch das zunehmende Gesundheitsbewusstsein und die Besorgnis über Fettleibigkeit führen dazu, dass Wasser und kohlensäurefreie Getränke zunehmend in den Fokus rücken. Da die körperliche Aktivität im ganzen Land zunimmt, wird die Nachfrage nach Energy-Drinks steigen, was zu einem Anstieg der Plastikflaschen im Land führen wird.

- Durch die längere und bessere Barrierewirkung schützt die Verpackung das Produkt wirksam vor Sauerstoff und Feuchtigkeit. Es wird jedoch davon ausgegangen, dass Bedenken hinsichtlich der Umwelt und des Recyclings die Marktexpansion behindern und einschränken werden.

- Alternativ hat die Nachfrage nach FMCG und verpackten Lebensmitteln während des Ausbruchs der COVID-19-Pandemie zu einer erheblichen Nachfrage nach Fasern, Folien und flexiblen Verpackungen geführt. Darüber hinaus hat das Lagerhaltungsverhalten der Verbraucher dazu geführt, dass kritische Verarbeiter im Land in Erwartung einer Verknappung der Verpackungsrohstoffe Kunststofffolien vorbestellen.

Verpackungsmarkttrends in Mexiko

Kunststoffe treiben den Markt voran

- Plastikflaschen und -gläser werden am häufigsten in der Lebensmittel-, Getränke-, Kosmetik- und Körperpflegeindustrie verwendet. Es wird erwartet, dass der Markt für Plastikflaschen in der Getränkeindustrie aufgrund der Nachfrage nach Wasser in Flaschen und alkoholfreien Getränken erheblich wachsen wird.

- Im April letzten Jahres brachte Mondi beispielsweise eine nachhaltige Verpackungslösung für die Lebensmittelindustrie auf den Markt. Mono Formable PP ist eine halbstarre Kunststoffschale aus Monomaterial-Polypropylen (PP), die über eine bedruckte Oberfolie und eine thermoformbare halbstarre Unterfolie verfügt. Die Verpackung wiegt 30 % weniger als eine vergleichbare Polyesterschale (PET) und verfügt über Funktionen wie Easy-Peel für bequemes Öffnen und Wiederverschließen.

- Kohlensäurehaltige Getränke haben einen erheblichen Marktanteil im mexikanischen Erfrischungsgetränkegeschäft. Obwohl abgepacktes Wasser und fruchtbasierte Getränke in letzter Zeit bei mexikanischen Verbrauchern an Attraktivität gewonnen haben, übertreffen kohlensäurehaltige Getränke den Rest des Erfrischungsgetränkesektors des Landes.

- Darüber hinaus erfreuen sich Beutelverpackungen immer größerer Beliebtheit, da sie eine äußerst praktische und tragbare Verpackungslösung darstellen. Im letzten Jahrzehnt ist die Nachfrage nach Standbeuteln (für Snacks, Getränke, Babynahrung oder Industrieöle und Schmierstoffe) bei Verbrauchern in der gesamten Region exponentiell gestiegen.

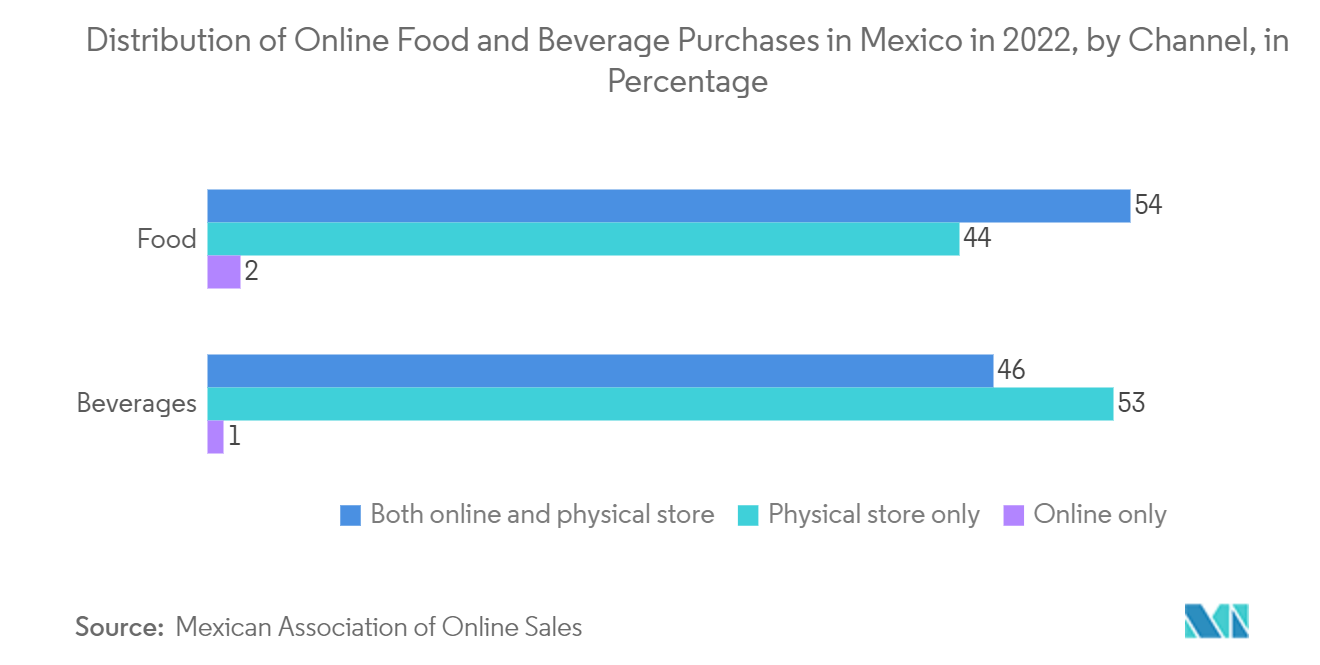

Lebensmittel und Getränke sollen den größten Marktanteil haben

- Die Verbrauchertrends in Mexiko verändern sich rasant in Bezug auf neue Produkte, die zu einzigartigen weltweiten Lebensstilen passen, darunter Tiefkühl- oder Fertiggerichte, Snacks für unterwegs zum Frühstück/Mittagessen und vieles mehr.

- Darüber hinaus bietet der Aufstieg der berührungslosen Verpackung den Lebensmittelunternehmen die Möglichkeit, ihre Produkte durch ein besseres Verpackungserlebnis für den Kunden zu differenzieren. Ästhetisch ansprechende Verpackungen, die Gesundheit und Hygiene bieten, könnten Lebensmittelkäufer ansprechen. Die Käufer wünschen sich in der gesamten Region manipulationssichere Verpackungen, die sich zudem leicht öffnen lassen, und Verpackungen, die die Lebensmittelzubereitung bequem, einfach und sicher ermöglichen.

- Die meisten frisch gebackenen Produkte sind bei Umgebungstemperatur nur wenige Tage haltbar. Schimmel ist die häufigste Art von Verderbniserregern im Zusammenhang mit Backwaren. Lagertemperatur und Wasseraktivität sind die beiden wichtigsten Faktoren für die schimmelfreie Haltbarkeit von Kuchen. Je niedriger die Wasseraktivität und Lagertemperatur, desto länger ist die Haltbarkeit des Produkts. In mehreren Schwellenländern hat Tafelbrot in der Regel eine Haltbarkeitsdauer von etwa 4 bis 5 Tagen und wird im Allgemeinen in Polyethylen- und Polypropylenbeuteln verpackt, die mit einem Drehverschluss versehen sind.

- Verbraucher verändern die Art und Weise, wie sie Getränke konsumieren und kaufen. Faktoren wie ein hohes verfügbares Einkommen, eine einfache Verfügbarkeit, eine Verbesserung des Lebensstandards und eine große Vielfalt fördern das Wachstum der kohlensäurehaltigen Erfrischungsgetränkeindustrie des Landes. Die Nachfrage nach Konsum während verschiedener Veranstaltungen könnte aufgrund der Bemühungen, den Kaloriengehalt von Erfrischungsgetränken zu reduzieren, steigen, was sich erheblich auf die Nachfrage nach Kunststoffverpackungen auswirken würde.

Überblick über die mexikanische Verpackungsindustrie

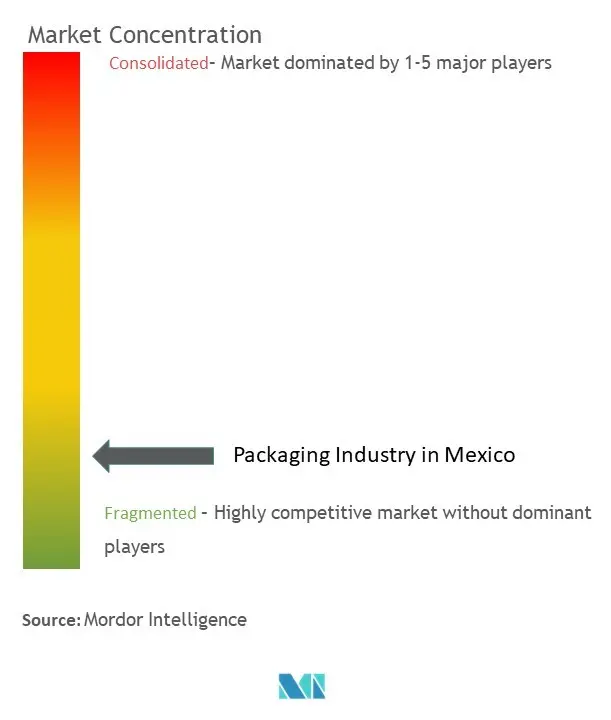

Die Verpackungsindustrie in Mexiko ist hart umkämpft und besteht aus mehreren großen Akteuren. Gemessen am Marktanteil kontrollieren heute nur noch wenige große Wettbewerber den größten Teil des Marktes. Diese großen Unternehmen, die über einen erheblichen Marktanteil verfügen, konzentrieren sich darauf, ihre Kundenbasis international zu vergrößern. Diese Unternehmen nutzen intelligente Joint Ventures, um ihren Marktanteil und ihre Rentabilität zu steigern.

Im Dezember 2022 hat Amcor Rigid Packaging eine zweistufige, leichte Quantentechnologie für Polyethylenterephthalat (PET)-Flaschen entwickelt und eingeführt, die mehr als 50 % des Materials und Gewichts in der Flaschenoberfläche einspart und Vorteile in der Nachhaltigkeit bietet, die Kosten senkt, und verbessert das Erscheinungsbild der Verpackung.

Marktführer im mexikanischen Verpackungsmarkt

-

Amcor PLC

-

Mondi PLC

-

Wipak Group

-

Sit Group SpA

-

Phoenix Closures Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum mexikanischen Verpackungsmarkt

- September 2022 Amcor Rigid Packaging stellt die DairySeal-Verpackungslinie vor, die ClearCor, eine fortschrittliche PET-Barriere, enthält. Die ClearCor PET-Barrieretechnologie ist eine konzentrierte Kapselung im Zentrum des Vorformlings, die mehr Flexibilität und Harzoptionen ermöglicht. Diese Technologie wirkt sich positiv auf die Gesamtleistung der Barriere in der Verpackung aus und gewährleistet die Recyclingfähigkeit. Die Verpackungen der DairySeal-Reihe können aus bis zu 80 Prozent recycelbarem Material hergestellt werden, ohne dabei den hervorragenden Geschmack und die Leistung der Marke zu beeinträchtigen.

- Juni 2022 Smurfit Kappa investiert 23,5 Millionen US-Dollar in die Modernisierung seines Plattenwerks Nuevo Laredo in Mexiko zu einem voll integrierten Wellpappenwerk. Die Investition umfasst eine hochmoderne Wellpappenanlage und eine Gebäudeerweiterung. Die neue Maschine, die letzte Woche in Betrieb genommen wurde, wird den doppelten Vorteil haben, dass sie den CO2-Ausstoß um bis zu 40 % reduziert und die Produktionskapazität verdoppelt.

Segmentierung der mexikanischen Verpackungsindustrie

Die Verpackungsindustrie ist von größter Bedeutung und spielt eine entscheidende Rolle im internationalen Warenhandel. Verpackungen können nach ihrer Verwendungsart klassifiziert werden Primärverpackung, Sekundärverpackung, Tertiärverpackung und Hilfsverpackung.

Die Verpackungsindustrie in Mexiko ist nach Verpackungsmaterial (Kunststoff, Metall, Glas und andere Verpackungsarten), Verpackungsart (flexible Verpackungen (Beutel und Tüten, Folien und Verpackungen sowie Tuben), starre Verpackungen (Flaschen, Gläser, Schalen usw.) unterteilt Behälter) und andere Verpackungsmaterialien) und Endverbraucherbranchen (Körperpflege, Haushaltspflege, Automobil, Pharmazie, Lebensmittel und Getränke sowie andere Endverbraucherbranchen).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben.

| Kunststoffe |

| Metall |

| Glas |

| Sonstiges Verpackungsmaterial |

| Flexible Verpackung | Beutel und Taschen |

| Folien und Verpackungen | |

| Röhren | |

| Starre Verpackung | Flaschen und Gläser |

| Tabletts und Behälter | |

| Andere starre Verpackungsarten |

| Körperpflege |

| Heimpflege |

| Automobil |

| Pharmazeutisch |

| Nahrungsmittel und Getränke |

| Andere Branchen für Endbenutzer |

| Nach Verpackungsmaterial | Kunststoffe | |

| Metall | ||

| Glas | ||

| Sonstiges Verpackungsmaterial | ||

| Nach Verpackungstyp | Flexible Verpackung | Beutel und Taschen |

| Folien und Verpackungen | ||

| Röhren | ||

| Starre Verpackung | Flaschen und Gläser | |

| Tabletts und Behälter | ||

| Andere starre Verpackungsarten | ||

| Nach Endbenutzer-Branche | Körperpflege | |

| Heimpflege | ||

| Automobil | ||

| Pharmazeutisch | ||

| Nahrungsmittel und Getränke | ||

| Andere Branchen für Endbenutzer | ||

Häufig gestellte Fragen zur Verpackungsmarktforschung in Mexiko

Wie groß ist der mexikanische Verpackungsmarkt derzeit?

Der mexikanische Verpackungsmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 14 % verzeichnen.

Wer sind die Hauptakteure auf dem mexikanischen Verpackungsmarkt?

Amcor PLC, Mondi PLC, Wipak Group, Sit Group SpA, Phoenix Closures Inc. sind die größten Unternehmen der Verpackungsindustrie in Mexiko.

Welche Jahre deckt dieser mexikanische Verpackungsmarkt ab?

Der Bericht deckt die historische Marktgröße des Verpackungsmarkts in Mexiko für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Verpackungsmarkts in Mexiko für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht der Verpackungsindustrie in Mexiko

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Verpackungsindustrie in Mexiko im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Verpackungsindustrie in Mexiko umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.