Analyse des brasilianischen Verpackungsmarktes

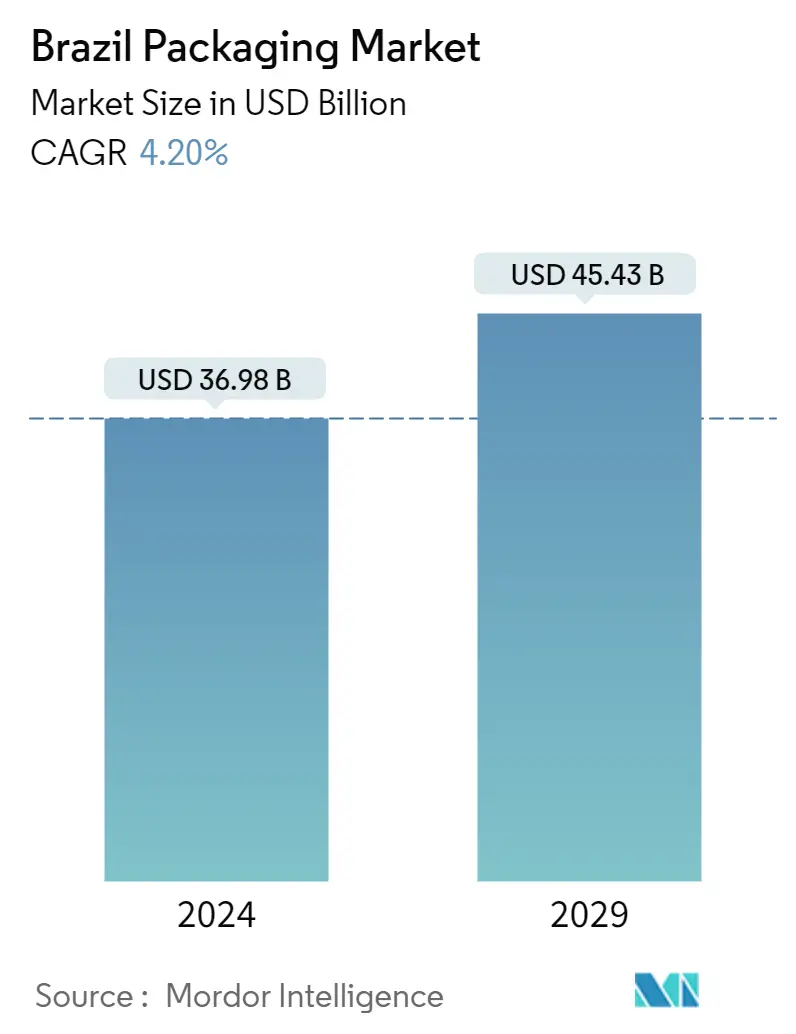

Die Größe des brasilianischen Verpackungsmarkts wird im Jahr 2024 auf 36,98 Milliarden US-Dollar geschätzt und soll bis 2029 45,43 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 4,20 % im Prognosezeitraum (2024–2029) entspricht.

- Die Verpackungsindustrie verzeichnete in den letzten Jahren ein stetiges Wachstum, das auf Veränderungen bei der Substratauswahl, die Expansion neuer Märkte und die Eigentümerdynamik zurückzuführen ist. Nachhaltigkeits- und Umweltaspekte werden jedoch immer wichtiger und Innovationen bei Papier-, Metall-, Glas- und Kunststoffverpackungen verzeichnen ein Wachstum auf dem Markt. Der steigende Verbrauch nicht recycelbarer Kunststoffverpackungen hat zu einem größeren Bedarf an leicht recycelbaren und nachhaltigen Materialien wie Papier und Pappe, recyceltem PET (rPET) und Biokunststoffen geführt.

- Die Vorliebe für verarbeitete und verpackte Lebensmittel treibt aufgrund veränderter Lebensstile und Wirtschaftswachstum auch den Verpackungsmarkt an. Die Verlagerung der Bevölkerung in urbane Zentren ist der Hauptgrund für die steigende Nachfrage nach verarbeiteten Lebensmitteln. Die Nachfrage nach flexiblen Verpackungen steigt aufgrund ihrer Fähigkeit, die Haltbarkeit und Nachhaltigkeit der Produkte zu erhöhen. Auch umweltfreundliche Verpackungsarten wie wiederverwendbares Glas und Kunststoff erfreuen sich zunehmender Beliebtheit, und Hersteller stellen auf recycelbare Verpackungen um, um den Anforderungen der Verbraucher gerecht zu werden.

- Die E-Commerce-Branche in Brasilien verzeichnete aufgrund der Pandemie und veränderter Verbraucherpräferenzen ein deutliches Wachstum. Der expandierende Einzelhandels- und E-Commerce-Sektor sowie die einfache Verfügbarkeit von Rohstoffen dürften zukünftige Wachstumschancen für Marktteilnehmer in Brasilien schaffen. Die Nachfrage nach verpackten Lebensmitteln, Getränken und anderen Produkten wird voraussichtlich steigen, was die Marktexpansion im Prognosezeitraum weiter ankurbeln wird.

- Die Verpackungsindustrie unterliegt strengen Vorschriften, um die Sicherheit und Qualität verpackter Produkte zu gewährleisten und die Umwelt zu schützen. Brasiliens Regulierungsstruktur für Lebensmittelverpackungen spiegelt in erster Linie seine Verpflichtungen gegenüber regionalen und internationalen Handelspartnern wider, wobei die Nationale Gesundheitsüberwachungsbehörde für die Entwicklung und Durchsetzung von Vorschriften verantwortlich ist, die für die meisten Arten verpackter Lebensmittel gelten.

- Insgesamt wird erwartet, dass der Anstieg der Nachfrage nach verpackten Produkten, der durch die wachsende Kaufkraft, den modernen Einzelhandel, die Urbanisierung und das zunehmende Bewusstsein der Verbraucher für Gesundheit und Hygiene angetrieben wird, nach der COVID-Krise erhebliche Wachstumschancen für die Verpackungsindustrie schaffen wird.

Verpackungsmarkttrends in Brasilien

Papier und Pappe werden das am schnellsten wachsende Segment sein

- Die Expansion des Papierverpackungsmarktes in Brasilien ist vor allem auf seine Vorteile für die Umwelt zurückzuführen. Papierverpackungen sind leicht, biologisch abbaubar und recycelbar, was sie zu einer umweltfreundlichen Option macht. Darüber hinaus bietet es eine flexible und wirtschaftliche Möglichkeit, eine Vielzahl von Produkten zu transportieren, zu konservieren und zu schützen, was für das Wachstum der Verpackungsindustrie in der Region von entscheidender Bedeutung ist.

- Der brasilianische Papier- und Zellstoffsektor ist einer der erfolgreichsten Agrarexporte des Landes und steht ganz oben auf der Liste der Länder, die diese Art von Produkten herstellen. Kartons können aus verschiedenen Materialien wie Karton, Duplex, weißem Kraftpapier, recycelten Materialien oder Verbundwerkstoff hergestellt werden. Die Kartonverpackung Combistyle wurde im Mai 2022 von SIG zusammen mit einem der größten Milchproduzenten Brasiliens, Frimesa, eingeführt. Diese Kartonpackungen wurden auf der APAS Show 2022, der größten FB-Messe in Amerika, in São Paulo, Brasilien, präsentiert.

- Der Markt für Papierverpackungen ist nach Typ segmentiert, darunter Wellpappkartons, Kartons aus Karton oder Pappe, Papiertüten und -säcke sowie Papierbeutel. Wellpappkartons sind stabiler als gewöhnliche Kartons und bieten eine zuverlässige Polsterung für Waren während des Versands und der Handhabung. Wellpappe gibt es je nach Dicke und Abmessung in verschiedenen Größen.

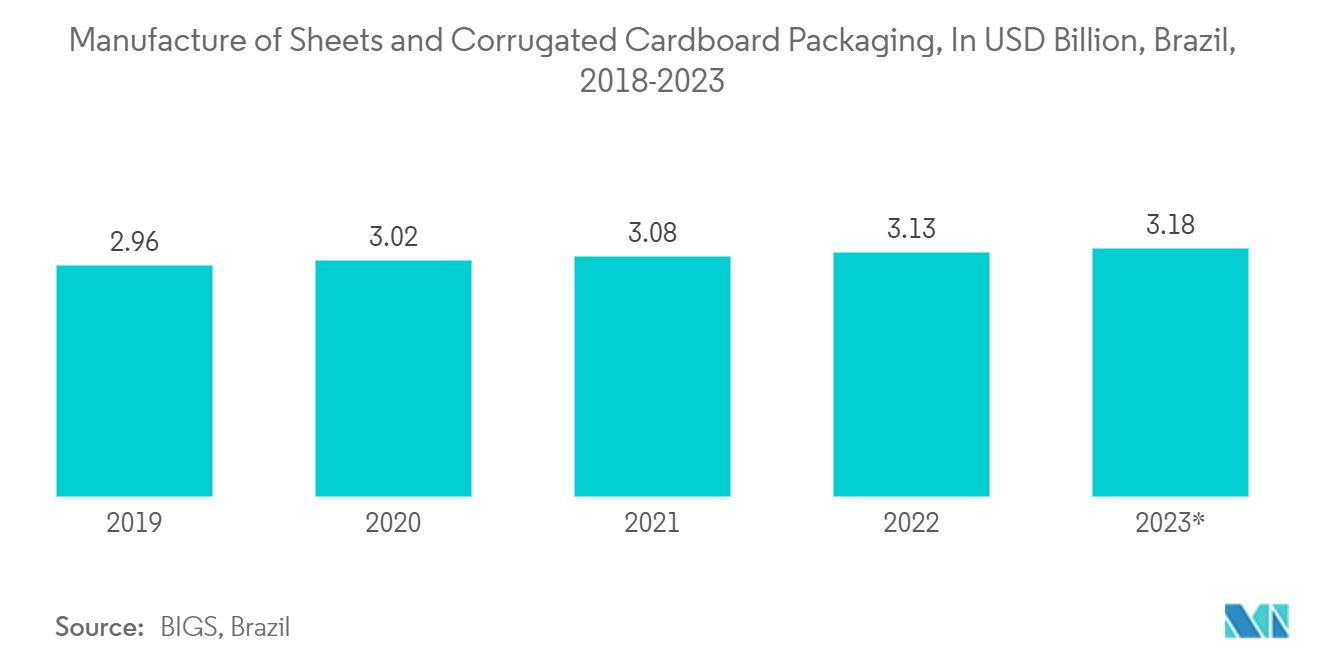

- Brasilien ist einer der größten Märkte für Wellpappe in Südamerika. Nach Schätzungen des Brasilianischen Instituts für Geographie und Statistik soll die brasilianische Produktion von Bögen und Verpackungen aus Wellpappe von 2,89 Milliarden US-Dollar im Jahr 2018 auf 3,18 Milliarden US-Dollar im Jahr 2023 steigen.

- Ein weiterer Faktor, der das Wachstum des Papierverpackungsmarktes in Brasilien im Prognosezeitraum vorantreibt, ist die zunehmende Beliebtheit innovativer Verpackungen. Es wird erwartet, dass intelligente Papierverpackungen die Nachfrage nach diesen Produkten in Brasilien im gesamten Prognosezeitraum steigern werden. Es wird erwartet, dass dieser Trend das Wachstum des Marktes weiter vorantreiben wird und die Bedeutung nachhaltiger und umweltfreundlicher Verpackungen unterstreicht.

Die Pharmaindustrie soll die am schnellsten wachsende Branche sein

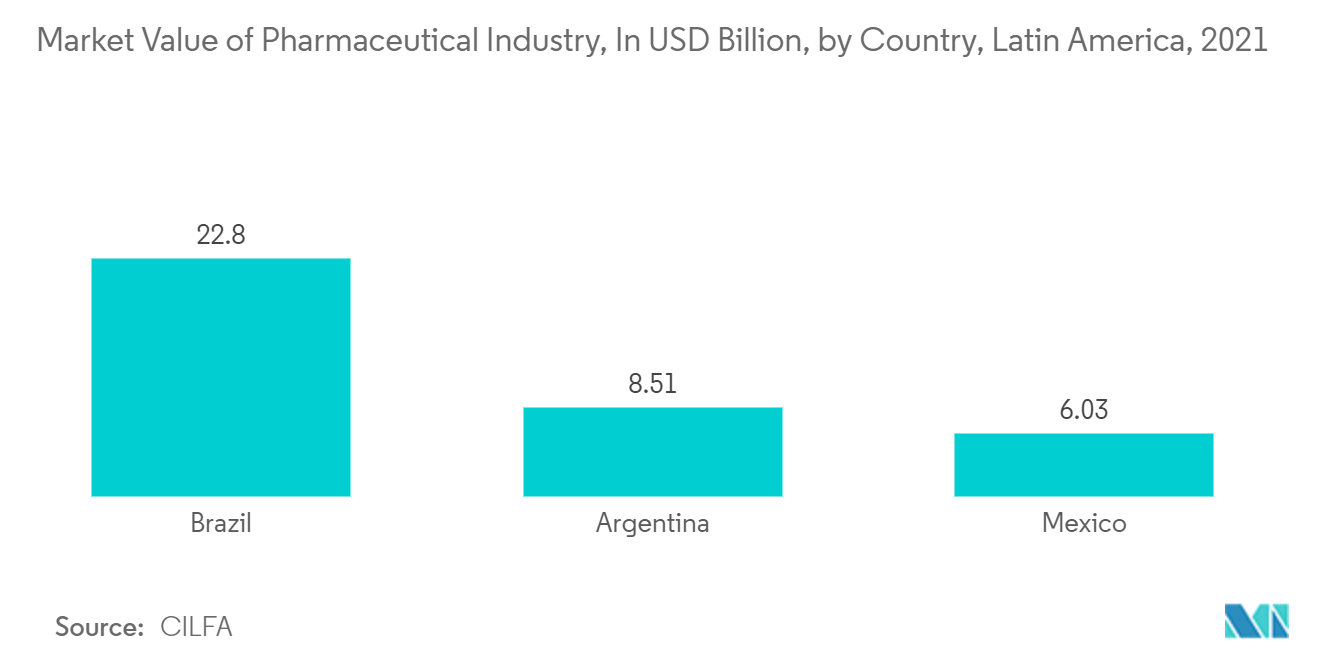

- Brasilien ist einer der größten Marktanteilsbringer in Lateinamerika. Das Land ist ein reifer Pharmamarkt in der Region. Der Markt des Landes erlebte dank bedeutender Anbieter im ganzen Land verschiedene Produktinnovationen, insbesondere pharmazeutische Verpackungsprodukte.

- Darüber hinaus verfügt Brasilien mit Gesundheitsausgaben von 9,1 % des BIP über den bedeutendsten Gesundheitsmarkt in Lateinamerika. Nach Angaben der International Trade Administration gibt es rund 6.642 Krankenhäuser, von denen 63 % privat sind. Im Jahr 2021 gab es rund 88.000 Gesundheitsunterstützungsdienste, 502.000 Ärzte und 89.000 Apotheken.

- Darüber hinaus, nach Angaben des brasilianischen Krankenhausverbandes; Nationaler Gesundheitsverband (Brasilien); Nach Angaben des Gesundheitsministeriums (Brasilien) erreichte die Zahl der Krankenhäuser in Brasilien im Jahr 2022 7.191. Ein solches Wachstum der Krankenhäuser würde die Möglichkeiten für Arzneimittelverpackungsanbieter im ganzen Land erhöhen, den wachsenden Bedarf an verschriebenen Arzneimitteln zu decken.

- Laut Europharma, einem der führenden Arzneimittelhersteller in Brasilien, befindet sich der brasilianische Pharmasektor in einem bedeutenden Wandel. Die brasilianische Pharmaindustrie ist gereift und relevant geworden, wobei der Schwerpunkt zunehmend auf Innovation liegt, wie die Tatsache zeigt, dass 64 % der im Jahr 2021 allein in Brasilien auf den Markt gebrachten Medikamente von nationalen Pharmaunternehmen stammten.

- Die brasilianische Gesundheitsbranche ist preisgesteuert, wobei im Inland hergestellte Waren einen Preisvorteil beim Verkauf an die Regierung haben; Unternehmen müssen alle Hygieneregistrierungsstandards einhalten, was für die Qualität von entscheidender Bedeutung ist. Ausländische Unternehmen sollten Kostensenkungsmaßnahmen in Betracht ziehen und in Marketing- und Werbematerialien die Vorteile neuer Technologien hervorheben.

- Die wachsende Pharmaproduktion der Region, die erhöhte Verfügbarkeit rezeptfreier Medikamente und erhebliche Investitionen lokaler Unternehmen tragen alle zum enormen Wachstum des brasilianischen Pharmasektors bei. Diese Trends würden landesweit zu einem Anstieg der Nachfrage nach Pharmaverpackungen führen.

Überblick über die brasilianische Verpackungsindustrie

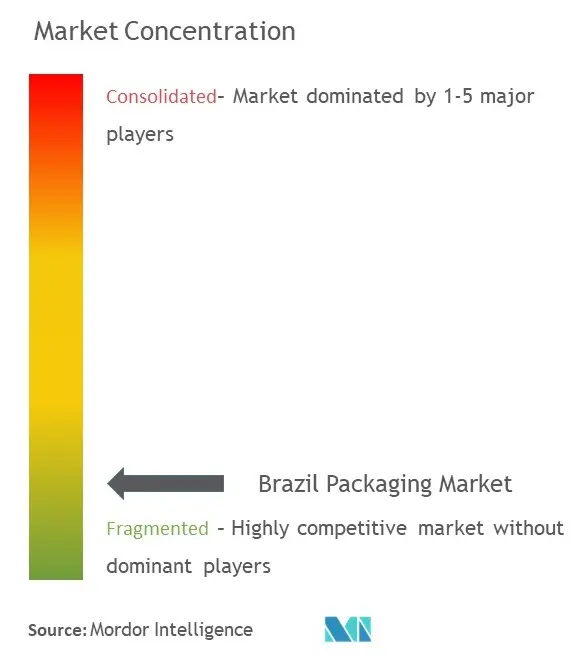

Die Verpackungsindustrie in Brasilien ist durch Fragmentierung gekennzeichnet, mit der Präsenz wichtiger Akteure wie Westrock Company, ORBIS Corporation, Tetra Pak International SA, Sonoco Products Company und anderen. Diese Unternehmen konzentrieren sich zunehmend auf die Entwicklung innovativer und nachhaltiger Verpackungslösungen, was sie durch Investitionen und Erweiterungen erreichen.

Im November 2022 kündigte Amcor eine bedeutende Investition von 3 Millionen US-Dollar in PulPac an, ein schwedisches Unternehmen, das modernste Fertigungstechnologie für kostengünstige, leistungsstarke Verpackungen auf Faserbasis anbietet. Amcor ist nur einer von vielen wichtigen Investoren einer branchenübergreifenden Koalition, die darauf abzielt, die weltweite Einführung der innovativen Technologie von PulPac zu beschleunigen.

Im September 2022 stellte Nefab WoodFoam vor, einen umweltfreundlichen, recycelbaren Schaumstoff auf Faserbasis, der in Zusammenarbeit mit StoraEnso, einem führenden Anbieter erneuerbarer Materialien für Verpackungen, entwickelt wurde. Diese neue Lösung stellt einen bedeutenden Fortschritt im Bereich nachhaltiger Verpackungen dar und wird wahrscheinlich von umweltbewussten Verbrauchern angenommen werden.

Brasiliens Verpackungsmarktführer

NEFAB Embalagens LTDA

Klabin SA

WestRock Company

SSI Schaefer LTDA

Amcor PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum brasilianischen Verpackungsmarkt

- März 2023 Amcor und Nfinite Nanotechnology Inc. geben eine Vereinbarung über ein gemeinsames Forschungsprojekt bekannt, die darauf abzielt, das Potenzial der Nanobeschichtungstechnologie von Nfinite zur Verbesserung der recycelbaren und kompostierbaren Verpackungen zu testen.

- November 2022 Das brasilianische Kunststoffinstitut hat in Zusammenarbeit mit Think Plastic Brazil und ApexBrasil (der brasilianischen Agentur für Handels- und Investitionsförderung) eine neue Online-Plattform gestartet. Die umgewandelte Kunststoffindustrie in Brasilien betrachtet Innovation, Design und Nachhaltigkeit als wichtige Unterscheidungsmerkmale auf globaler Ebene. Führende Hersteller treffen aktiv fundierte Entscheidungen hinsichtlich der Beschaffung von Inhaltsstoffen und Herstellungstechniken, um sich an den Nachhaltigkeitstrend anzupassen. Unilever hat beispielsweise Nachfüllpackungen für OMO-Flüssigwaschmittel eingeführt, die zu 50 % aus recyceltem Kunststoff bestehen, was zu einem insgesamt 70 % geringeren Kunststoffverbrauch führt. Auch diese Nachfüllpackungen sind recycelbar. Das Produkt stieß bei den brasilianischen Verbrauchern auf positive Resonanz und der Vertrieb wurde auf andere südamerikanische, europäische und nahöstliche Länder ausgeweitet.

- Mai 2022 Die Ardagh Group gibt den Standort ihrer ersten Glasproduktionsanlage in Brasilien bekannt. Die Fabrik wird ihren Sitz in Juiz de Fora, Minas Gerais, haben und führende Kunden auf dem wachsenden brasilianischen Markt beliefern und nachhaltige Glasverpackungen anbieten. Das Werk wird rund 300 hochwertige Arbeitsplätze schaffen und die Produktion soll im ersten Halbjahr 2024 beginnen. Ardaghs Schwerpunkt auf Nachhaltigkeit und seine ehrgeizigen ESG-Ziele würden dazu beitragen, dass diese Anlagen zu den umweltfreundlichsten der Gruppe gehören.

Segmentierung der brasilianischen Verpackungsindustrie

Die Studie zur brasilianischen Verpackungsindustrie untersucht die Nachfrage nach den wichtigsten Materialtypen wie Kunststoff (flexibel und starr), Metalle, Glas sowie Papier und Pappe sowie die entsprechenden Branchen und Einnahmen aus dem Verkauf von Verpackungsprodukten.

Die Verpackungsindustrie in Brasilien ist nach Materialtyp (Papier und Pappe, Kunststoff, Metall, Glas) und Endverbraucherindustrie (Lebensmittel, Getränke, Pharmazeutika, Unterhaltungselektronik, Körperpflege/Haushaltspflege) segmentiert.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig in USD angegeben.

| Papier und Pappe |

| Plastik |

| Metall |

| Glas |

| Essen |

| Getränk |

| Pharmazeutisch |

| Unterhaltungselektronik |

| Persönliche/häusliche Pflege |

| Andere Endverbraucherbranchen |

| Nach Materialtypen | Papier und Pappe |

| Plastik | |

| Metall | |

| Glas | |

| Nach Endverbraucherbranche | Essen |

| Getränk | |

| Pharmazeutisch | |

| Unterhaltungselektronik | |

| Persönliche/häusliche Pflege | |

| Andere Endverbraucherbranchen |

Häufig gestellte Fragen zur Verpackungsmarktforschung in Brasilien

Wie groß ist der brasilianische Verpackungsmarkt?

Es wird erwartet, dass der brasilianische Verpackungsmarkt im Jahr 2024 36,98 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,20 % auf 45,43 Milliarden US-Dollar wachsen wird.

Wie groß ist der brasilianische Verpackungsmarkt derzeit?

Im Jahr 2024 wird die Größe des brasilianischen Verpackungsmarktes voraussichtlich 36,98 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem brasilianischen Verpackungsmarkt?

NEFAB Embalagens LTDA, Klabin SA, WestRock Company, SSI Schaefer LTDA, Amcor PLC sind die wichtigsten Unternehmen, die auf dem brasilianischen Verpackungsmarkt tätig sind.

Welche Jahre deckt dieser brasilianische Verpackungsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des brasilianischen Verpackungsmarktes auf 35,49 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des brasilianischen Verpackungsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des brasilianischen Verpackungsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der brasilianischen Verpackungsindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Verpackungen in Brasilien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Brasilien-Verpackungsanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.