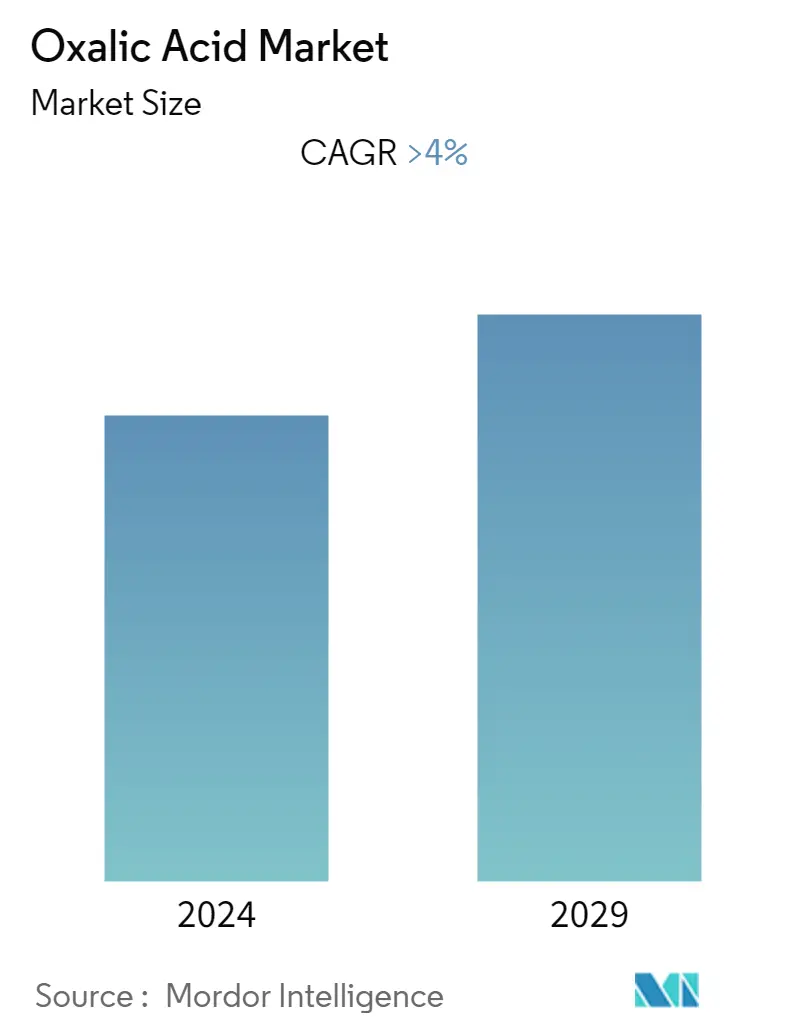

Marktgröße für Oxalsäure

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | > 4.00 % |

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

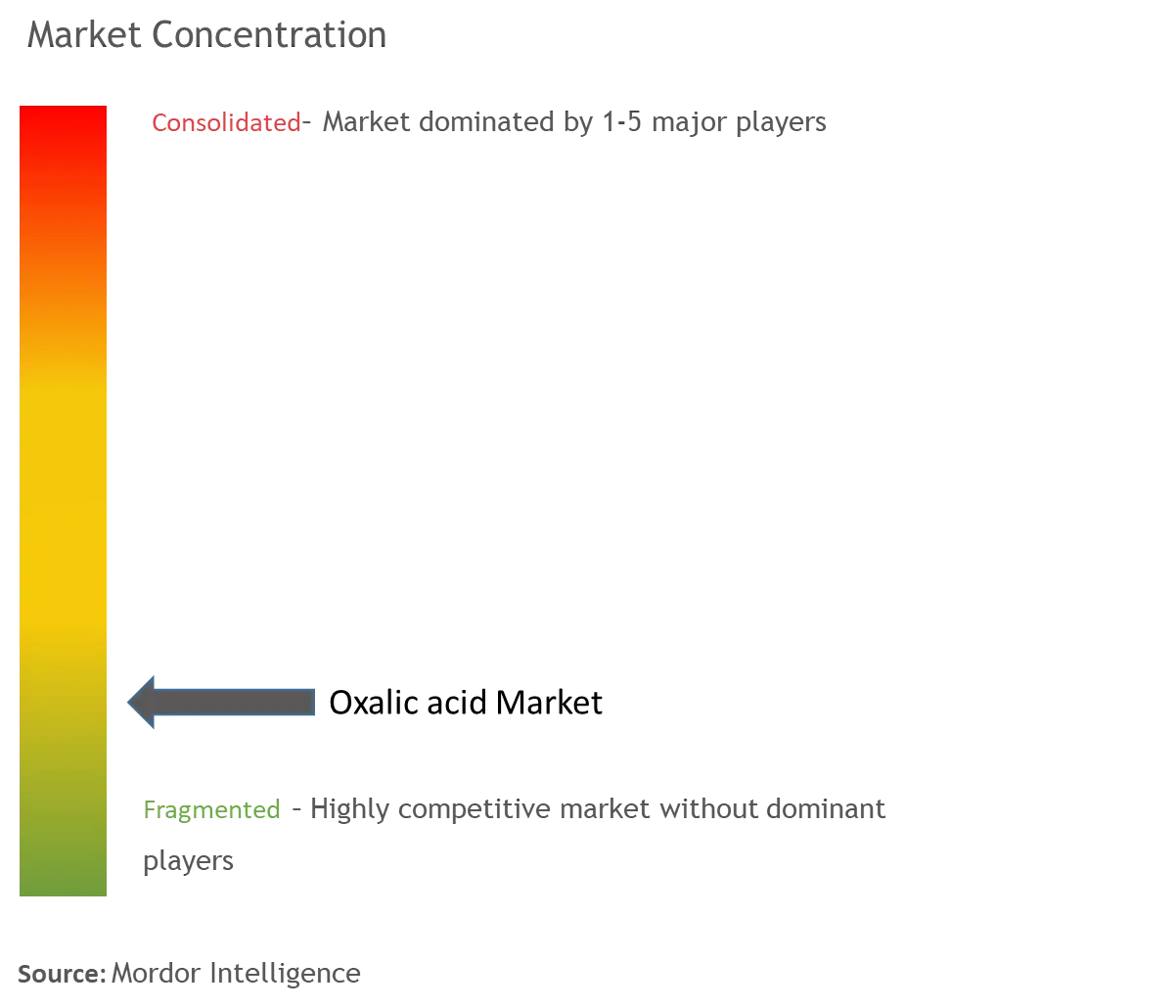

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Oxalsäure-Marktanalyse

Der globale Oxalsäuremarkt wird im Prognosezeitraum voraussichtlich eine CAGR von über 4 % verzeichnen. COVID-19 hat sich im Jahr 2020 negativ auf den Markt ausgewirkt. In der ersten Hälfte des Jahres 2020 wurde der Import und Export von Oxalsäure aufgrund von staatlich auferlegten Lockdown-Beschränkungen geschlossen. Die vorübergehende Aussetzung des Transports wirkte sich ungünstig auf den Verbrauch von Oxalsäure aus. Seine Verwendung im pharmazeutischen Sektor zur Herstellung von Medikamenten wie Borneol und Tetracyclin sowie Desinfektionsmitteln führte jedoch während der Pandemie zu einer großen Nachfrage nach Oxalsäure.

- Die zunehmende Einführung von Oxalsäure in der pharmazeutischen Industrie zur Herstellung verschiedener Arzneimittel prognostiziert die Marktnachfrage.

- Die Verwendung von Oxalsäure in der metallverarbeitenden Industrie zur Rostentfernung, zum Schmelzen von Seltenerdmetallen und als Farbentferner ist ebenfalls eine blühende Chance für den untersuchten Markt.

- Wachsende Gesundheitsprobleme aufgrund der Toxizität von Oxalsäure behindern das Wachstum des Marktes.

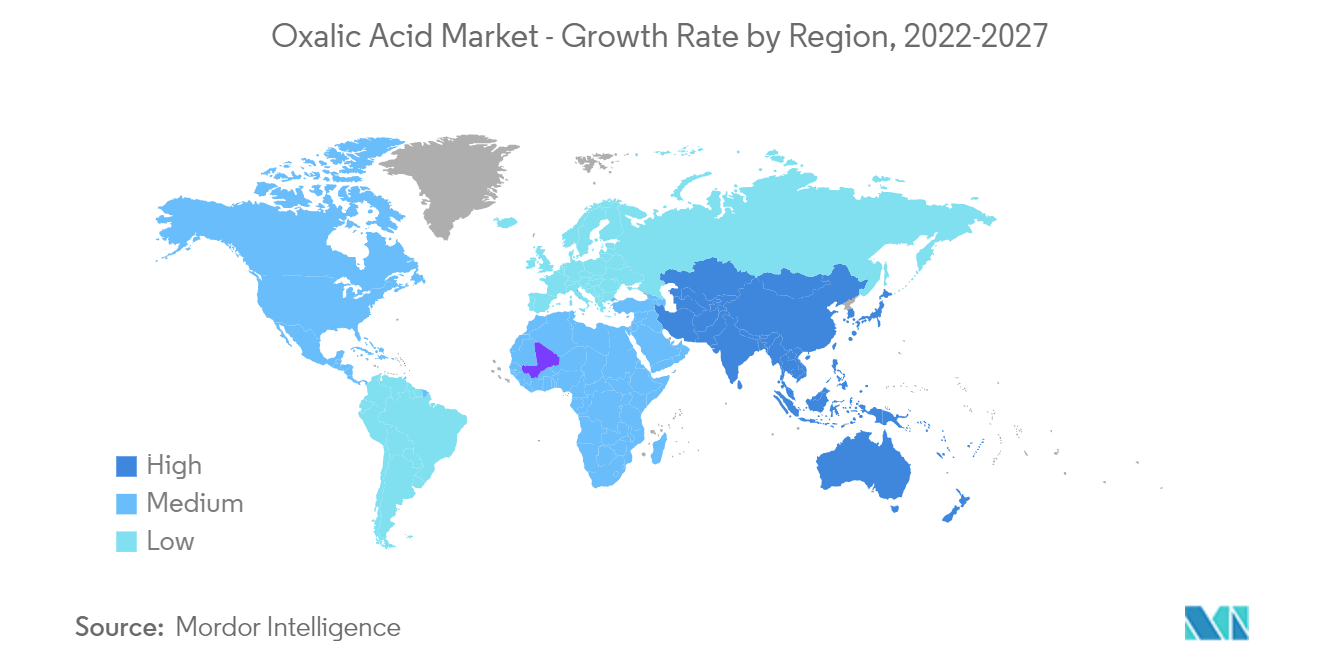

- Es wird erwartet, dass der asiatisch-pazifische Raum den Oxalsäuremarkt dominieren und im Prognosezeitraum wahrscheinlich auch die höchste CAGR verzeichnen wird.

Markttrends für Oxalsäure

Steigende Nachfrage nach Oxalsäure aus den Segmenten Pharma und Healthcare

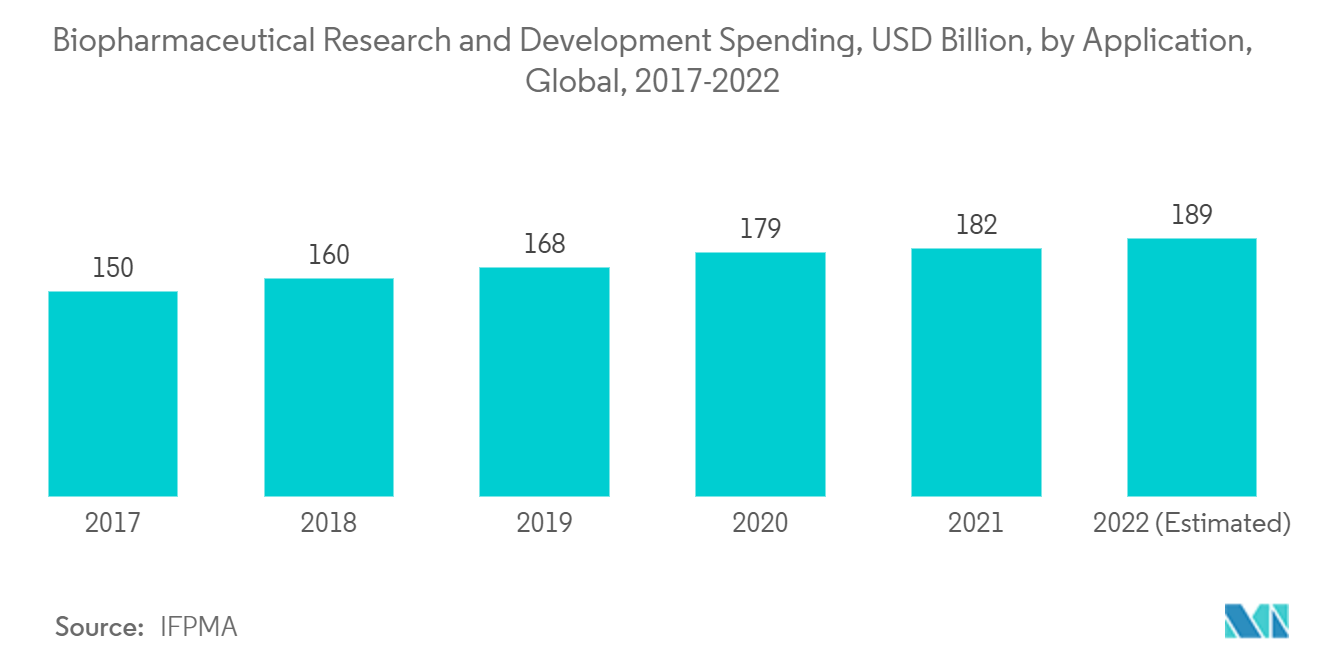

- Der Pharma- und Gesundheitssektor verzeichnet weltweit ein rasantes Wachstum und schafft einen aufstrebenden Markt für Oxalsäurehersteller.

- Die pharmazeutische Industrie verwendet Oxalsäure zur Herstellung von Medikamenten wie Borneol, Tetracyclin und Antibiotika. Oxalsäure wird auch als Inhaltsstoff in Zahnaufhellungsprodukten verwendet.

- Einer der Hauptvorteile von Oxalsäure ist der zunehmende Einsatz von Antibiotika. Darüber hinaus wird Oxalsäure verwendet, um das Wachstum von natürlich vorkommenden Mikroorganismen in Pharmazeutika zu reduzieren und zur Deproteinisierung und Dechelung.

- Nach Angaben der IFPMA investierten globale biopharmazeutische Unternehmen im Jahr 2021 rund 182 Milliarden US-Dollar, den höchsten Wert aller Zeiten, und es wird erwartet, dass sie in den nächsten fünf Jahren um 4,2 % CAGR wachsen werden, so dass die zunehmende Einführung von Forschung und Entwicklung in der pharmazeutischen Industrie eine blühende Chance für den Oxalsäuremarkt bietet.

- Unter Berücksichtigung der oben genannten Faktoren wird daher erwartet, dass die Nachfrage nach dem Oxalsäuremarkt im Segment der pharmazeutischen Anwendungen in naher Zukunft deutlich steigen wird.

Asien-Pazifik dominiert den Markt

- Die Region Asien-Pazifik dominierte den Weltmarkt im Jahr 2021 mit einem erheblichen Marktanteil in Bezug auf den Umsatz und wird voraussichtlich ihre Dominanz im Prognosezeitraum beibehalten.

- Die wachsende Nachfrage nach Oxalsäure aus dem Pharmasektor in asiatischen Ländern, einschließlich Indien, China und Japan, ist der Hauptfaktor für das Wachstum der Zielindustrie im asiatisch-pazifischen Raum. Der größte Verbrauch von Oxalsäure im asiatisch-pazifischen Raum findet in China statt, was es zu einem der weltweit größten Produzenten von Oxalsäure macht.

- Nach Angaben der India Brand Equity Foundation wird der Gesundheitssektor in Indien bis 2022 einen Wert von 372 Milliarden US-Dollar haben. Steigende Einkommensniveaus, ein besseres Gesundheitsbewusstsein, eine steigende Prävalenz von Zivilisationskrankheiten und ein verbesserter Zugang zu Versicherungen sind die Haupttreiber dieser Expansion.

- Oxalsäure wird auch für die chemische Herstellung verwendet, z. B. für Ester, Feinchemikalien, Industriechemikalien, Phenolharzkatalysatoren und Salze. Die chemische Fertigungsindustrie hat im asiatisch-pazifischen Raum erhebliche Investitionen getätigt, was zu einer erheblichen Nachfrage nach Oxalsäure in der Region geführt hat.

- Darüber hinaus plant die chinesische Regierung Xinjiang als Brutstätte für die Textil- und Bekleidungsherstellung und hat 8 Milliarden US-Dollar investiert. Es wird erwartet, dass Chinas Nordwesten bis 2030 zum größten Textilproduktionsstandort des Landes wird. Dies ist ein weiterer Grund für den blühenden Oxalsäuremarkt in der Region.

- Alle oben genannten Faktoren dürften das Wachstum des asiatisch-pazifischen Oxalsäuremarktes im Prognosezeitraum ankurbeln.

Überblick über die Oxalsäure-Industrie

Der Markt für Oxalsäure ist von Natur aus mäßig fragmentiert. Zu den Hauptakteuren auf dem Markt gehören unter anderem Oxaquim SA, UBE Corporation, Clariant AG, STAROXOCHEM Pvt. Ltd und Honeywell International Inc. (in keiner bestimmten Reihenfolge).

Marktführer für Oxalsäure

-

Oxaquim S.A.

-

UBE Corporation

-

Clariant AG

-

STAROXOCHEM Pvt Ltd.

-

Honeywell International Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Oxalsäure Marktnachrichten

- Im Mai 2022 kündigte Oxaquim an, seine Produktionskapazität von 20.000 Tonnen auf 25.000 Tonnen pro Jahr zu erhöhen, indem es 44 Mio. EUR (51,15 Mio. USD) in die Erweiterung der Fabrik in Alcaiz und den Bau einer neuen Anlage in Andorra investiert. Mit dieser Erweiterung wird der Bedarf an Oxalsäure in Zukunft gedeckt.

- Im Dezember 2022 gab die UBE Corporation die vollständige Übernahme der API Corporation (Life Science Institute, Inc., ein Unternehmen der Mitsubishi Chemical Group) bekannt. Durch diese Transaktion werden beide Unternehmen ihre Fertigungs-, Forschungs- und Entwicklungsressourcen optimieren.

Oxalsäure-Marktbericht - Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Steigende Nachfrage aus den Endverbraucherindustrien

4.1.2 Expansion der Pharmaindustrie

4.2 Beschränkungen

4.2.1 Toxizität von Oxalsäure

4.2.2 Andere Beschränkungen

4.3 Branchen-Wertschöpfungskettenanalyse

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Verbraucher

4.4.3 Bedrohung durch Neueinsteiger

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG

5.1 Produktqualität

5.1.1 Wasserfrei

5.1.2 Dihydrat

5.1.3 Wässrige Lösung

5.2 Anwendung

5.2.1 Pharmazeutische

5.2.2 Textil

5.2.3 Seltene Erden

5.2.4 Chemisch

5.2.5 Metall Verarbeitung

5.2.6 Andere Anwendungen

5.3 Erdkunde

5.3.1 Asien-Pazifik

5.3.1.1 China

5.3.1.2 Indien

5.3.1.3 Japan

5.3.1.4 Südkorea

5.3.1.5 Restlicher Asien-Pazifik-Raum

5.3.2 Nordamerika

5.3.2.1 Vereinigte Staaten

5.3.2.2 Kanada

5.3.2.3 Mexiko

5.3.3 Europa

5.3.3.1 Deutschland

5.3.3.2 Großbritannien

5.3.3.3 Italien

5.3.3.4 Frankreich

5.3.3.5 Rest von Europa

5.3.4 Südamerika

5.3.4.1 Brasilien

5.3.4.2 Argentinien

5.3.4.3 Restliches Südamerika

5.3.5 Naher Osten und Afrika

5.3.5.1 Saudi-Arabien

5.3.5.2 Südafrika

5.3.5.3 Restlicher Naher Osten und Afrika

6. WETTBEWERBSLANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil(%)**/Ranganalyse**

6.3 Strategien führender Akteure

6.4 Firmenprofile

6.4.1 Clariant

6.4.2 Fujian Shaowu Fine Chemical Factory

6.4.3 Honeywell International Inc.

6.4.4 Merck KGaA

6.4.5 Mudanjiang Fengda Chemical Co. Ltd

6.4.6 Oxaqium

6.4.7 Punjab Chemicals and Crop Protection Limited (Punjab Chemicals)

6.4.8 STAROXOCHEM

6.4.9 UBE Corporation

6.4.10 Uranus Chemicals Co. Ltd

6.5 Marktchancen und zukünftige Trends

6.6 **Vorbehaltlich der Verfügbarkeit im öffentlichen Bereich, in kostenpflichtigen Datenbanken und in Primärinterviews

Segmentierung der Oxalsäure-Industrie

Oxalsäure ist eine kristalline feste organische Verbindung, die viele Anwendungen in Pharmazeutika, Chemikalien und verschiedenen anderen Anwendungen findet. Der Markt für Oxalsäure ist nach Produktqualität, Anwendung und Geografie unterteilt. Der Markt ist nach Produktqualität unterteilt Wasserfreie, Dihydrat- und wässrige Lösungen. Nach Anwendung ist der Markt in Pharma-, Textil-, Seltenerdmetall-, Chemie-, Metallverarbeitungs- und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und die Prognosen für den Oxalsäuremarkt in 15 wichtigen Ländern in verschiedenen Regionen. Für jedes Segment wurden die Marktgrößen und Prognosen auf der Grundlage von Volumen (Kilotonnen) und Umsatz (Mio. USD) erstellt.

| Produktqualität | ||

| ||

| ||

|

| Anwendung | ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Häufig gestellte Fragen zur Oxalsäure-Marktforschung

Wie groß ist der aktuelle Oxalsäuremarkt?

Der Oxalsäuremarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 4 % verzeichnen

Wer sind die Hauptakteure auf dem Oxalsäuremarkt?

Oxaquim S.A., UBE Corporation, Clariant AG, STAROXOCHEM Pvt Ltd., Honeywell International Inc. sind die wichtigsten Unternehmen, die auf dem Oxalsäuremarkt tätig sind.

Welches ist die am schnellsten wachsende Region auf dem Oxalsäuremarkt?

Es wird geschätzt, dass der asiatisch-pazifische Raum im Prognosezeitraum (2024-2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Oxalsäuremarkt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Oxalsäuremarkt.

Welche Jahre deckt dieser Oxalsäuremarkt ab?

Der Bericht deckt die historische Marktgröße des Oxalsäuremarktes für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des Oxalsäuremarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht über die Oxalsäure-Industrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Oxalsäure im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Oxalsäureanalyse enthält einen Marktprognoseausblick bis 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.