Marktanalyse für Ortho-Xylol

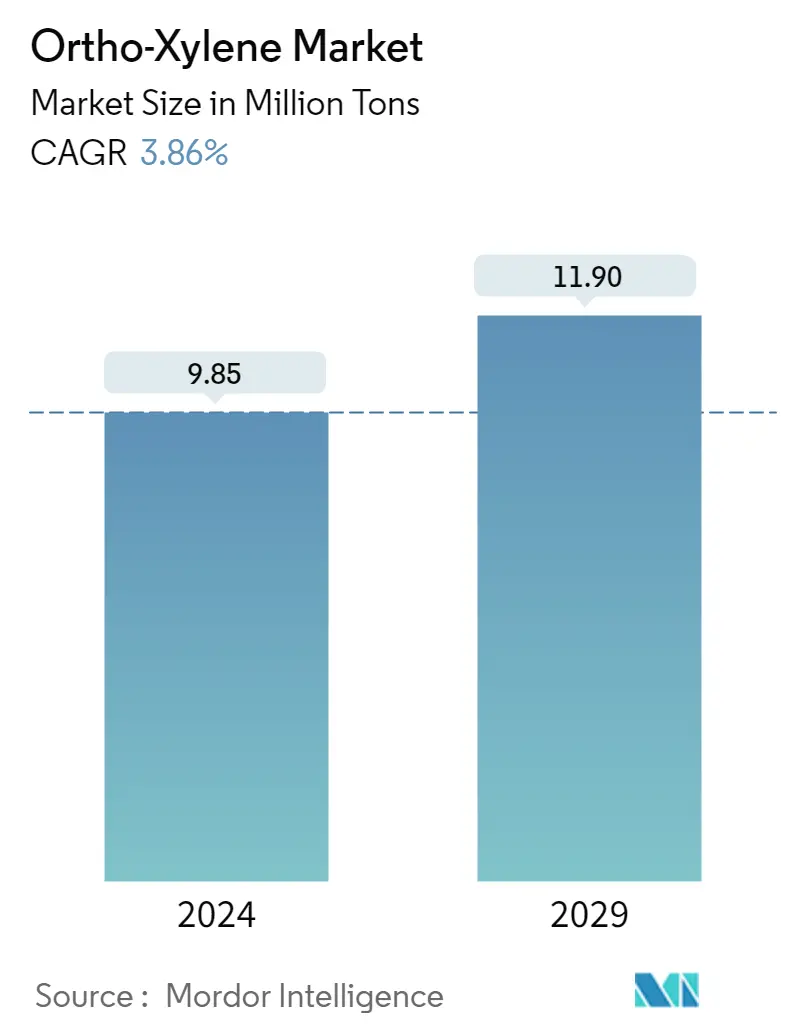

Die Größe des Ortho-Xylol-Marktes wird im Jahr 2024 auf 9,85 Millionen Tonnen geschätzt und soll bis 2029 11,90 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 3,86 % im Prognosezeitraum (2024–2029) entspricht.

Die wichtigsten Faktoren, die den untersuchten Markt antreiben, sind die steigende Nachfrage nach Ortho-Xylol als Zwischenprodukt für die PVC-Herstellung und die umfangreiche Verwendung von Ortho-Xylol bei der Herstellung von Farben und Klebstoffen.

- Schädliche neurologische Auswirkungen von ortho-Xylol und die Verwendung von Naphthalin zur Herstellung von Phthalsäureanhydrid (PA) dürften das Wachstum des untersuchten Marktes behindern.

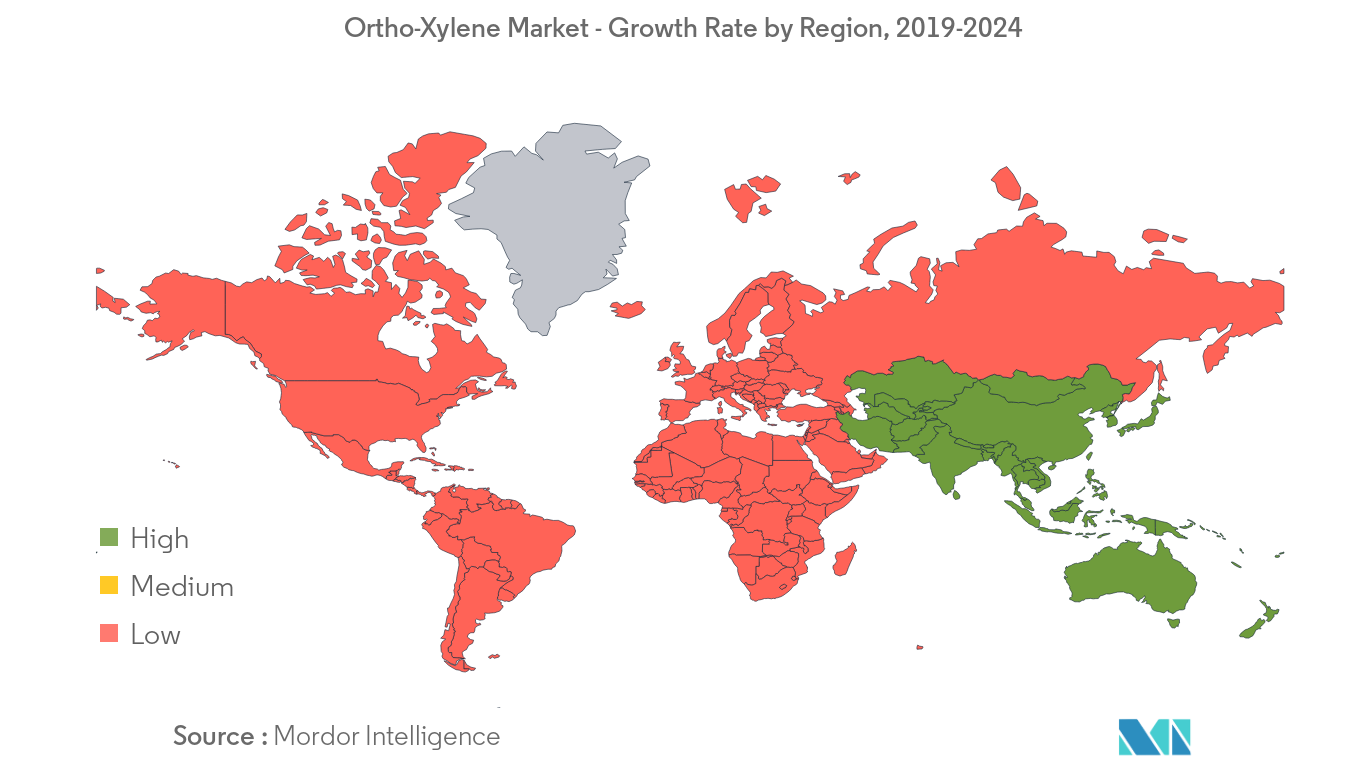

- Der asiatisch-pazifische Raum dominierte den Weltmarkt, wobei der größte Verbrauch in Ländern wie China und Indien verzeichnet wurde.

Markttrends für Ortho-Xylol

Phthalsäureanhydrid (PA) soll den Markt dominieren

- Phthalsäureanhydrid ist industriell ein wichtiger Rohstoff zur Herstellung von Anthrachinon. Es wird auch bei der Herstellung vieler Küpenfarbstoffe sowie in Alizarin und Alizarinderivaten verwendet. Es wird direkt für die Fluorescein-, Eosin- und Rhodaminfarbstoffe verwendet.

- Mehrere Ester werden aus Phthalsäureanhydrid hergestellt und hauptsächlich in der Kunststoffindustrie als Weichmacher verwendet. Es wird auch zur Herstellung von Alkydharzen, Glyptal- und Rezylharzen, Dioctylphthalat und Polyvinylharzen verwendet.

- Der ständig steigende Bedarf an Phthalsäureanhydrid hat die Suche nach alternativen Rohstoffen angeregt. Am besten geeignet scheint ortho-Xylol zu sein, das in Erdölraffinerien in großen Mengen verfügbar ist.

- O-Xylol hat als Rohstoff für die Herstellung von Phthalsäureanhydrid mehrere Vorteile. Die Oxidation von o-Xylol ermöglicht aufgrund des flüssigen Zustands von o-Xylol ein einfacheres Zufuhrsystem als die Oxidation von Naphthalin.

- Die theoretische Luftmenge, die zur Oxidation von o-Xylol benötigt wird, beträgt nur zwei Drittel der Menge, die für die Oxidation von Naphthalin benötigt wird. Die bei der Reaktion freigesetzte Wärme ist um 121 kcal geringer als die von Naphthalin. Das Produkt ist von höherer Reinheit und die theoretische Ausbeute ist höher als die von Naphthalin. Da o-Xylol bei normaler Temperatur eine Flüssigkeit ist, ermöglicht seine Verwendung außerdem ein einfacheres Zufuhrsystem.

- Mit der steigenden Nachfrage nach Phthalsäureanhydrat dürfte daher der Verbrauch von o-Xylol im Prognosezeitraum zunehmen.

Asien-Pazifik wird den Markt dominieren

- Im asiatisch-pazifischen Raum ist China gemessen am BIP die größte Volkswirtschaft. Der größte Teil des ortho-Xylols wird bei der Herstellung von Phthalsäureanhydrid verwendet, das bei der Herstellung von PVC-Weichmachern auf Phthalatbasis verwendet wird. China ist mit mehr als 40 % des weltweiten Verbrauchs der größte Markt für Weichmacher. Einige der PVC-Hersteller im Land sind Shin-Etsu Chemical Co. Limited, Xinjiang Zhongtai Chemical Co. Ltd, Lubrizol, Hanwha Chemical, Formosa Plastics usw.

- PVC wird in der Automobilindustrie häufig verwendet. Die thermoplastischen Eigenschaften von PVC weisen im Vergleich zu Metallen ein geringeres Gewicht auf. Im Vergleich zu anderen Methoden sind die Herstellungskosten geringer. Es ist eine ideale Wahl für Außen- und Automobilinnenteile. Aufgrund seines geringen Gewichts, seiner Haltbarkeit, seiner leicht formbaren Qualität und seines attraktiven Aussehens wird PVC für Außenteile bevorzugt.

- Die Gesamtkosten einer Komponente können durch die Verwendung von PVC anstelle alternativer Materialien auf 20–60 % gesenkt werden. Zu den aus PVC hergestellten Automobilkomponenten gehören Instrumententafeln, Bodenbeläge, Schmutzfänger, Dichtungen, Sonnenblenden und Steinschlagschutz.

- China ist seit 2009 mit einem aktuellen Produktionsanteil von rund 29,06 % der mit Abstand größte Automobilhersteller der Welt.

- Die Produktion ging 2018 um 4,2 % zurück, was auf den Rückgang der Inlandsnachfrage und die Durchdringung von Automobilherstellern in anderen Ländern zurückzuführen ist. Der Rückgang dürfte vorübergehender Natur sein, da die Nachfrage weiterhin steigt.

- Aufgrund der oben genannten Faktoren ist der Verbrauch an Phthalsäureanhydrid daher hoch. Dies könnte im Prognosezeitraum zu einem Anstieg der Nachfrage nach Ortho-Xylol führen.

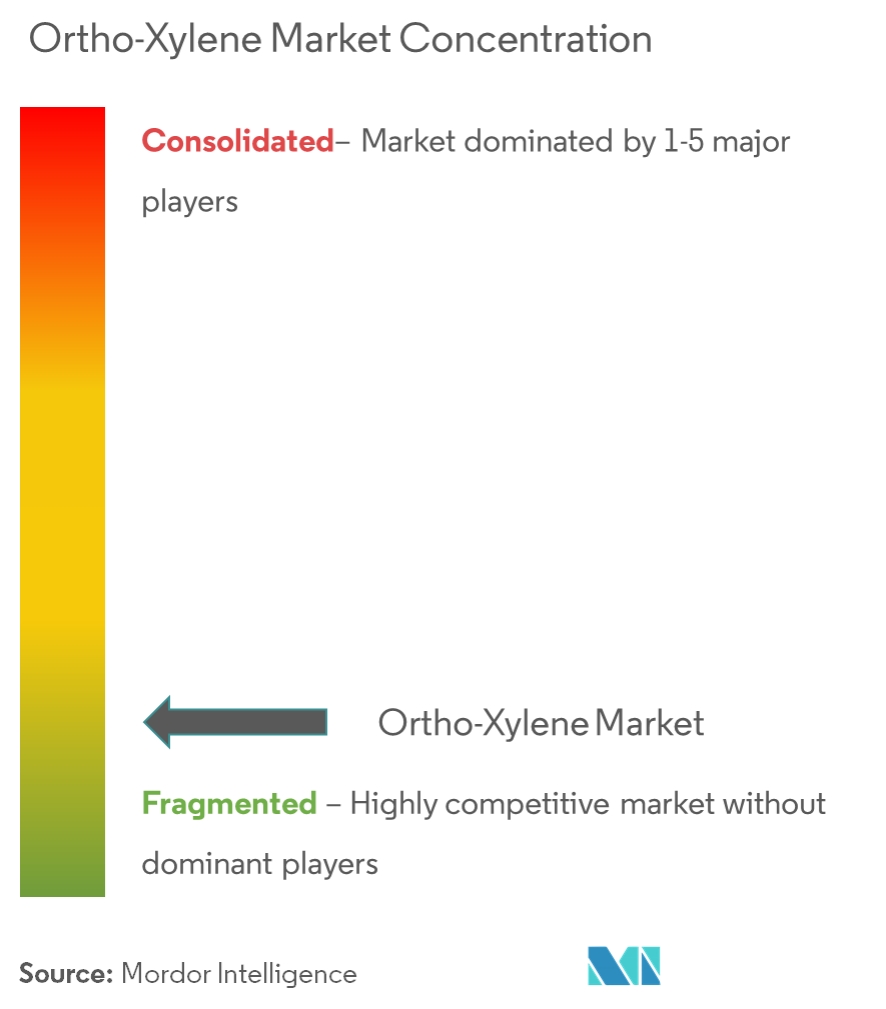

Überblick über die Ortho-Xylol-Branche

Der Ortho-Xylol-Markt ist fragmentierter Natur. Zu den größten Unternehmen gehören unter anderem Royal Dutch Shell PLC, Reliance Industries Limited, China Petroleum Chemical Corporation, Exxon Mobil Corporation und Formosa Chemicals Fibre Corp.

Marktführer für Ortho-Xylol

-

Royal Dutch Shell PLC

-

Reliance Industries Limited

-

China Petroleum & Chemical Corporation

-

Exxon Mobil Corporation

-

Formosa Chemicals & Fibre Corp.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Ortho-Xylol-Branche

Der Umfang des Ortho-Xylol-Marktberichts umfasst:.

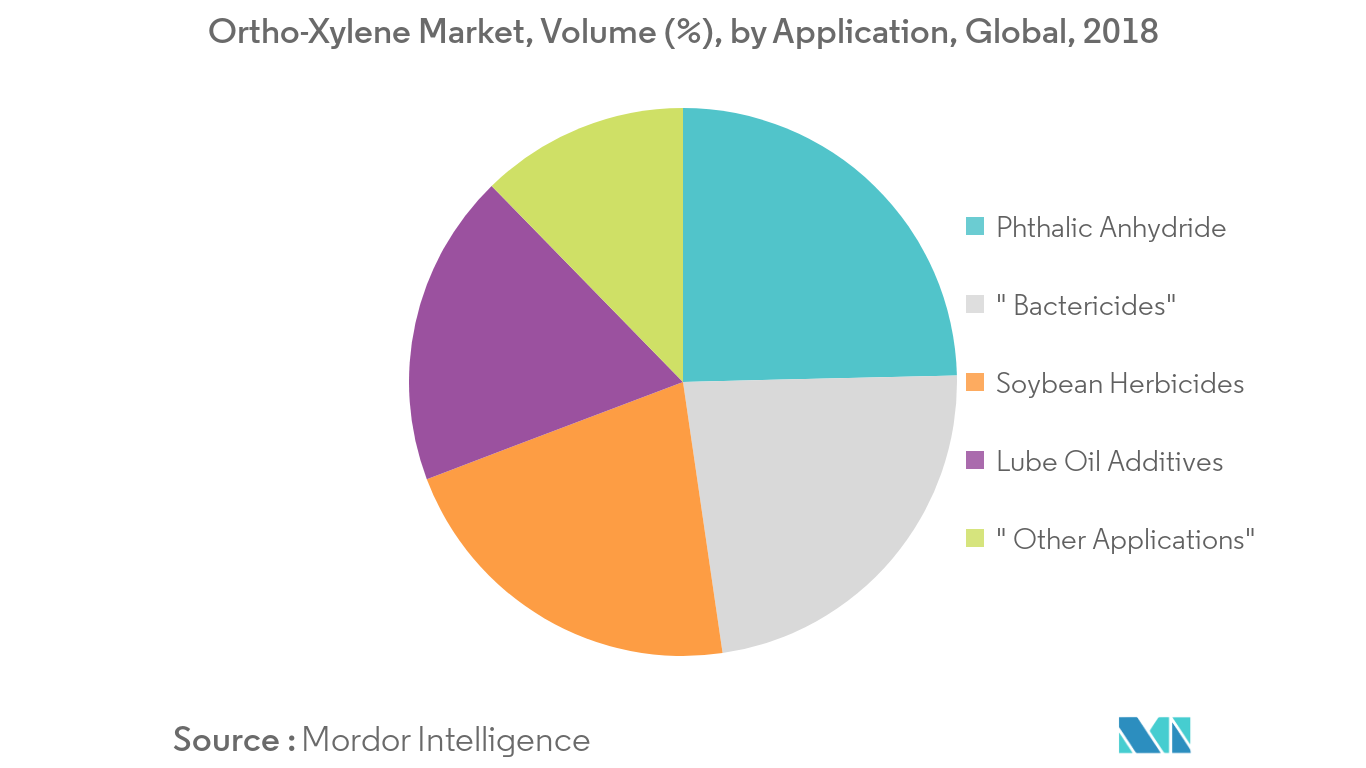

| Anwendung | Phthalsäureanhydrid | ||

| Bakterizide | |||

| Sojabohnen-Herbizide | |||

| Schmieröladditive | |||

| Andere Anwendungen | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Italien | |||

| Frankreich | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Ortho-Xylol-Marktforschung

Wie groß ist der Ortho-Xylol-Markt?

Die Größe des Ortho-Xylol-Marktes wird im Jahr 2024 voraussichtlich 9,85 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,86 % auf 11,90 Millionen Tonnen wachsen.

Wie groß ist der Ortho-Xylol-Markt derzeit?

Im Jahr 2024 wird die Größe des Ortho-Xylol-Marktes voraussichtlich 9,85 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Ortho-Xylol-Markt?

Royal Dutch Shell PLC, Reliance Industries Limited, China Petroleum & Chemical Corporation, Exxon Mobil Corporation, Formosa Chemicals & Fibre Corp. sind die wichtigsten Unternehmen, die auf dem Ortho-Xylol-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Ortho-Xylol-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Ortho-Xylol-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Ortho-Xylol-Markt.

Welche Jahre deckt dieser Ortho-Xylol-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Ortho-Xylol-Marktes auf 9,48 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Ortho-Xylol-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Ortho-Xylol-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Ortho-Xylol-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Ortho-Xylol im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Ortho-Xylol-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.