Marktanalyse für Bio-Saatgut

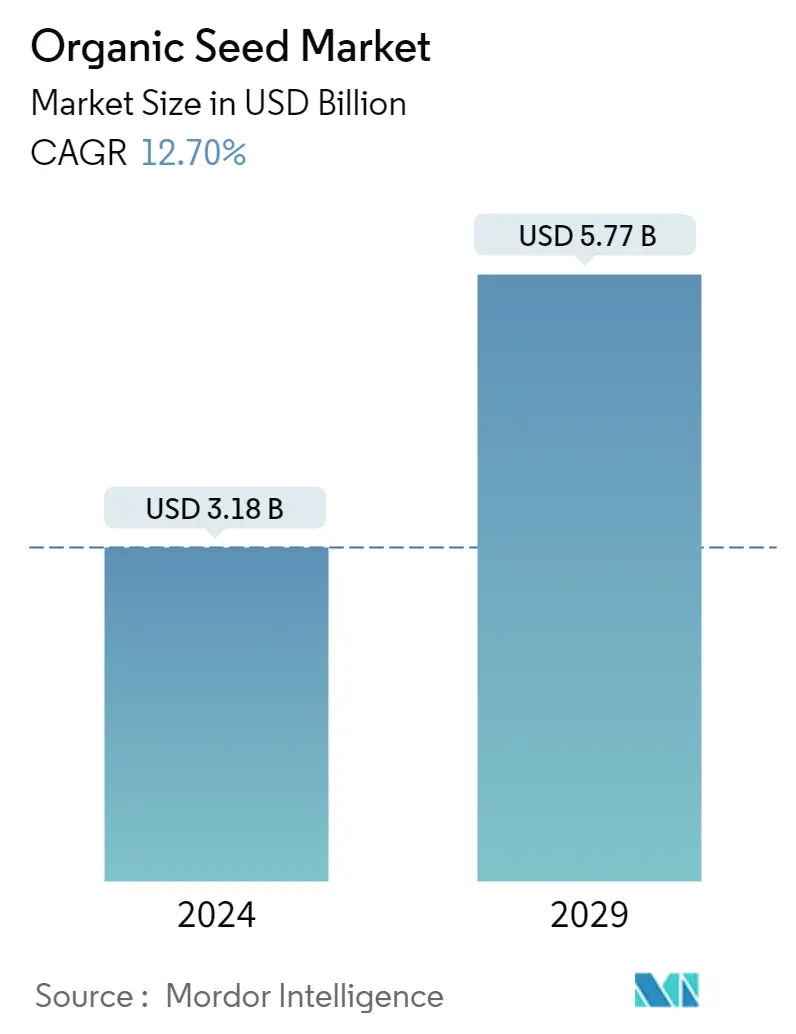

Die Marktgröße für Bio-Saatgut wird im Jahr 2024 auf 3,18 Milliarden US-Dollar geschätzt und soll bis 2029 5,77 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 12,70 % im Prognosezeitraum (2024–2029) entspricht.

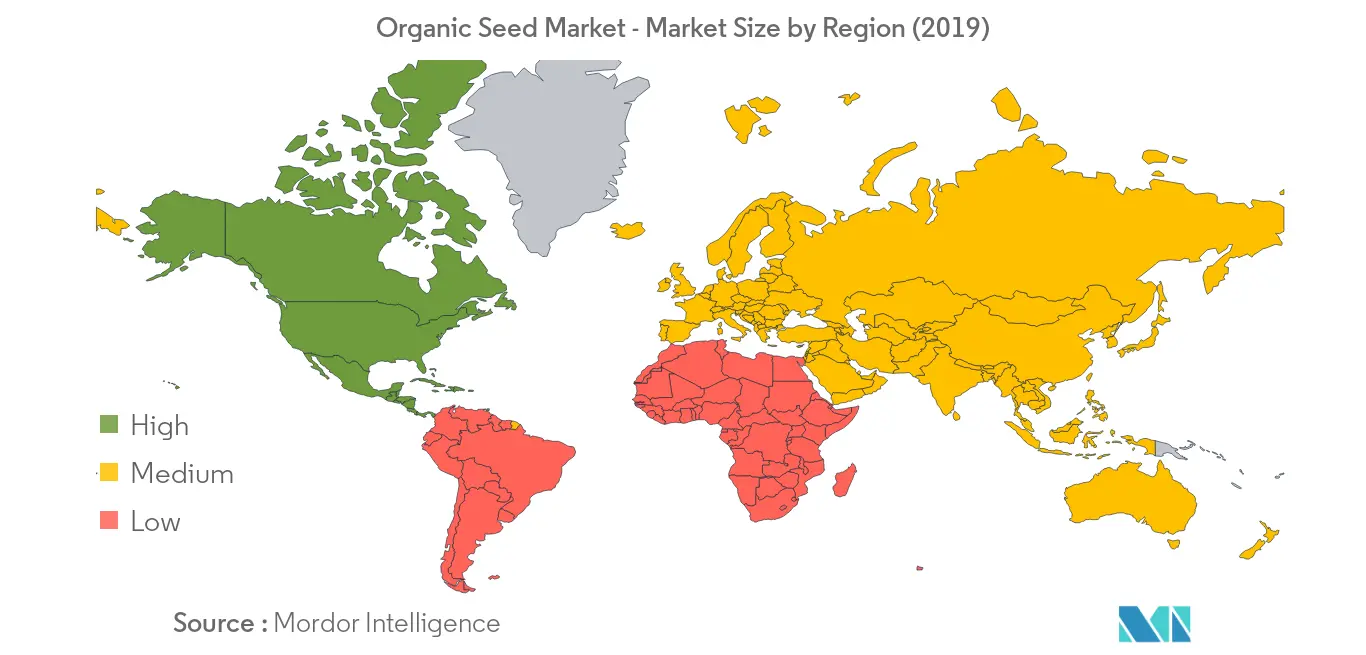

Im Jahr 2019 war Nordamerika das größte geografische Segment im Gesamtmarkt und hatte einen Marktanteil von 38,8 %.

Die wachsende Nachfrage nach Bio-Produkten hat angesichts zunehmender Ernährungsbedenken und eines veränderten Konsumverhaltens zu einem deutlichen Anstieg der Produktion von Bio-Pflanzen auf der ganzen Welt geführt. Dies hat die Nachfrage nach Bio-Saatgut erhöht. Allerdings stellen die Kosten für Saatgut für Landwirte in einigen Ländern ein erhebliches wirtschaftliches Hindernis dar, was sie dazu veranlasst, sich für konventionelles Saatgut gegenüber biologisch erzeugtem Saatgut zu entscheiden.

Markttrends für Bio-Saatgut

Schnell wachsender Markt für Bio-Gemüsesamen

Laut International Trade Statistics (ITS) stieg die durchschnittliche Produktion von Bio-Gemüsesamen in Ländern wie Mexiko, Uganda, Tansania, Äthiopien und Indien von 2015 bis 2016 um 22,7 %. Die Ernährungs- und Landwirtschaftsorganisation (FAO) schätzte die Gesamtfläche der Bio-Gemüseproduktion im Jahr 2018 auf 0,8 % der Gesamtfläche der gesamten Gemüseproduktion weltweit. Die Länder mit der höchsten Bio-Gemüsesamenproduktion sind Mexiko und die Vereinigten Staaten Staaten, China, Polen und Ägypten. Die Zugänglichkeit von Bio-Saatgut, mangelndes Bewusstsein für die Vorteile von Bio-Saatgut und höhere Preise sind nur einige der Herausforderungen, mit denen Verbrauchergruppen auf der ganzen Welt konfrontiert sind. Allerdings treibt der zunehmende Konsum von Bio-Gemüse durch die Verbraucher den Markt für Bio-Gemüsesamen voran, der rasant wächst. Zu den weltweit größten Anbietern von Bio-Gemüsesamen gehören unter anderem Vitalis Organic Seeds, Seeds of Change, Wild Garden Seeds, Fedco Seeds Inc. und Tamar Organics.

Nordamerika dominiert den Weltmarkt

Aufgrund der im Laufe der Jahre wachsenden Bio-Verkäufe ist Nordamerika der größte Markt für Bio-Saatgut. Es gibt mehrere Faktoren, wie den wachsenden Trend zum Hausgartenanbau, die steigende Nachfrage nach gesunden Lebensmitteln und günstige staatliche Vorschriften, die den Verkauf von Bio-Saatgut in Nordamerika steigern. Zu den Hauptakteuren in Nordamerika gehören High Mowing Organic Seeds, Johnny's Selected Seeds und Southern Exposure Seed Exchange. Der Großteil der in Kanada verzeichneten Bio-Verkäufe stammt aus dem Feldsaatgutsegment und hält fast 50 % des Marktanteils. Allerdings setzen die meisten Biobauern in den USA zumindest teilweise immer noch auf konventionell erzeugtes Saatgut und betrachten es als wirtschaftliche Alternative zu Bio-Saatgut. Dies stellte eine Bedrohung für den Markt im Land dar, da es den Markt im Prognosezeitraum behindern könnte.

Überblick über die Bio-Saatgutindustrie

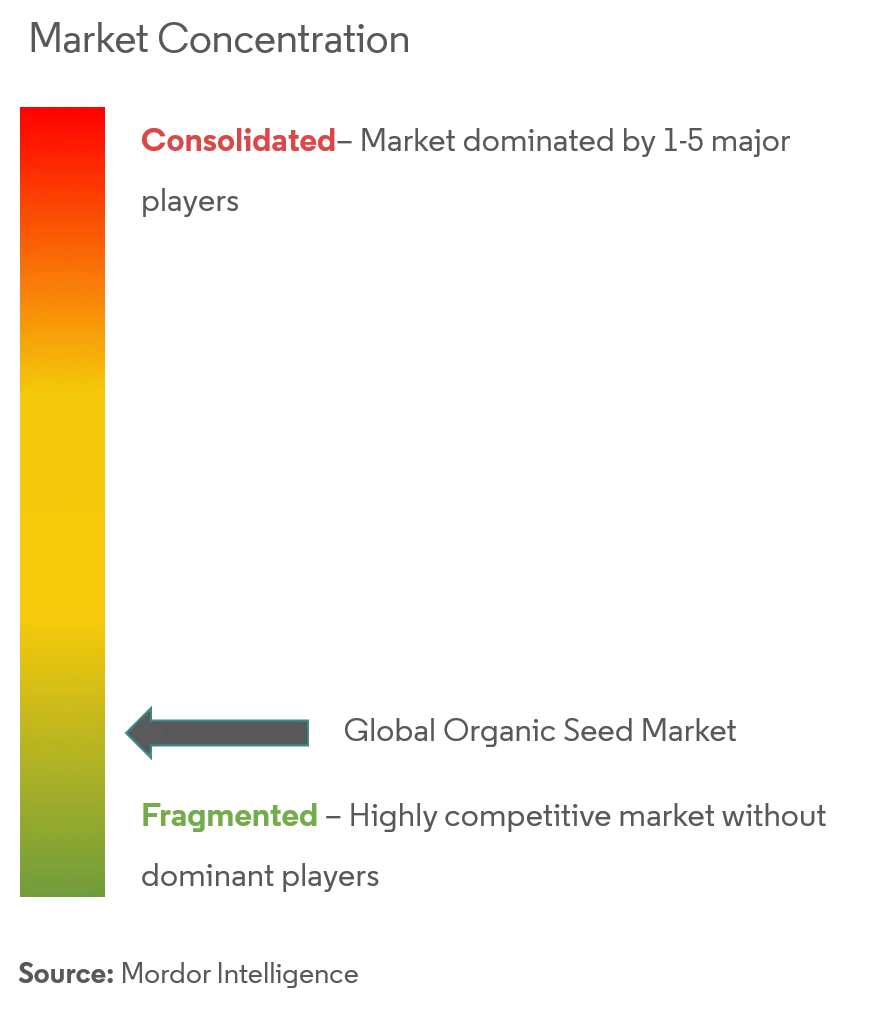

Der Markt für Bio-Saatgut ist stark fragmentiert, wobei mehrere kleine und mittlere Unternehmen nur einen minimalen Anteil am Weltmarkt haben. Die höheren Marktanteile der Akteure dürften auf ihre stark diversifizierten Produktportfolios und die Einführung verschiedener neuer Saatgutsorten jedes Jahr zurückzuführen sein. Darüber hinaus konzentrieren sich Unternehmen auf die Ausweitung ihres Geschäfts auf neue Regionen wie Afrika und den asiatisch-pazifischen Raum, um ihren Kundenstamm und ihre Markenbekanntheit zu erhöhen.

Marktführer für Bio-Saatgut

-

Vitalis Organic Seeds

-

Seeds of Change Inc.

-

Seed Savers Exchange

-

Southern Exposure Seed Exchange

-

Johnny's Selected Seeds

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Bio-Saatgutindustrie

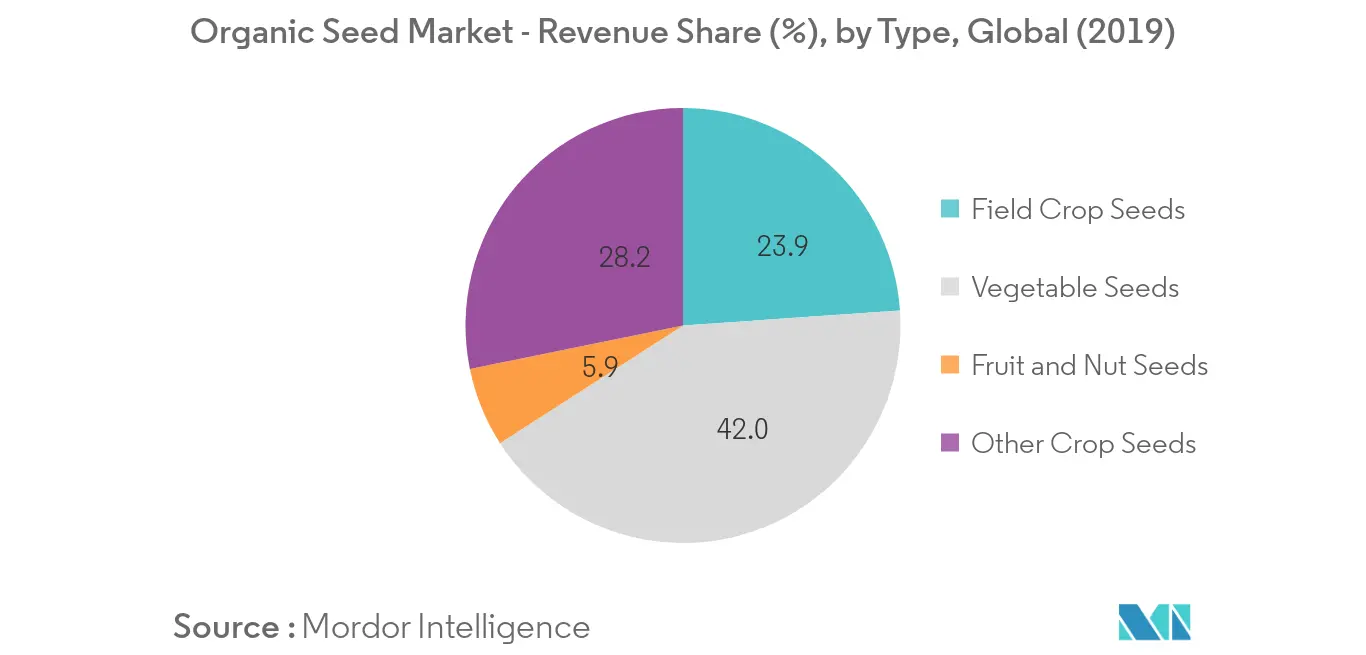

Auch der Verbrauch von Bio-Saatgut verzeichnete in den letzten Jahren ein Wachstum, wobei Gemüsesaatgut den höchsten Anteil ausmachte, gefolgt von Kräutern und Zierpflanzen und anderen. Auf der Suche nach gesunden Lebensmitteln, die frei von Chemikalien sind, wenden sich Verbrauchergruppen an Geschäfte, die pestizidfreies Gemüse verkaufen, was wiederum die Preise für Bio-Produkte in die Höhe treibt. Daher bevorzugen die meisten Landwirte den kleinbäuerlichen ökologischen Landbau, die Hausgärtnerei oder die Gartenarbeit im Hinterhof, um die überschüssige Nachfrage zu decken.

Der Bio-Saatgutmarkt ist nach Art in Feldsaatgut, Gemüsesaatgut, Obst- und Nusssaatgut sowie sonstiges Nutzpflanzensaatgut unterteilt. Außerdem wird eine geografische Analyse der 15 wichtigsten Märkte weltweit bereitgestellt.

| Feldfruchtsamen |

| Gemüsesamen |

| Frucht- und Nusssamen |

| Andere Nutzpflanzensamen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Spanien | |

| Italien | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Afrika | Südafrika |

| Rest von Afrika |

| Typ | Feldfruchtsamen | |

| Gemüsesamen | ||

| Frucht- und Nusssamen | ||

| Andere Nutzpflanzensamen | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Spanien | ||

| Italien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Afrika | Südafrika | |

| Rest von Afrika | ||

Häufig gestellte Fragen zur Marktforschung für Bio-Saatgut

Wie groß ist der Markt für Bio-Saatgut?

Es wird erwartet, dass der Bio-Saatgutmarkt im Jahr 2024 ein Volumen von 3,18 Milliarden US-Dollar erreicht und bis 2029 mit einer jährlichen Wachstumsrate von 12,70 % auf 5,77 Milliarden US-Dollar wächst.

Wie groß ist der Markt für Bio-Saatgut derzeit?

Im Jahr 2024 wird die Größe des Bio-Saatgutmarktes voraussichtlich 3,18 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Bio-Saatgut-Markt?

Vitalis Organic Seeds, Seeds of Change Inc., Seed Savers Exchange, Southern Exposure Seed Exchange, Johnny's Selected Seeds sind die wichtigsten Unternehmen, die auf dem Markt für Bio-Saatgut tätig sind.

Welches ist die am schnellsten wachsende Region im Bio-Saatgutmarkt?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Bio-Saatgut?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Bio-Saatgut.

Welche Jahre deckt dieser Markt für Bio-Saatgut ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Bio-Saatgutmarktes auf 2,82 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Bio-Saatgut für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Bio-Saatgut für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Bio-Saatgutindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Bio-Saatgut im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Bio-Saatgut umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.