Marktgröße und -anteil für Bio-Fleisch

Bio-Fleisch-Marktanalyse von Mordor Intelligenz

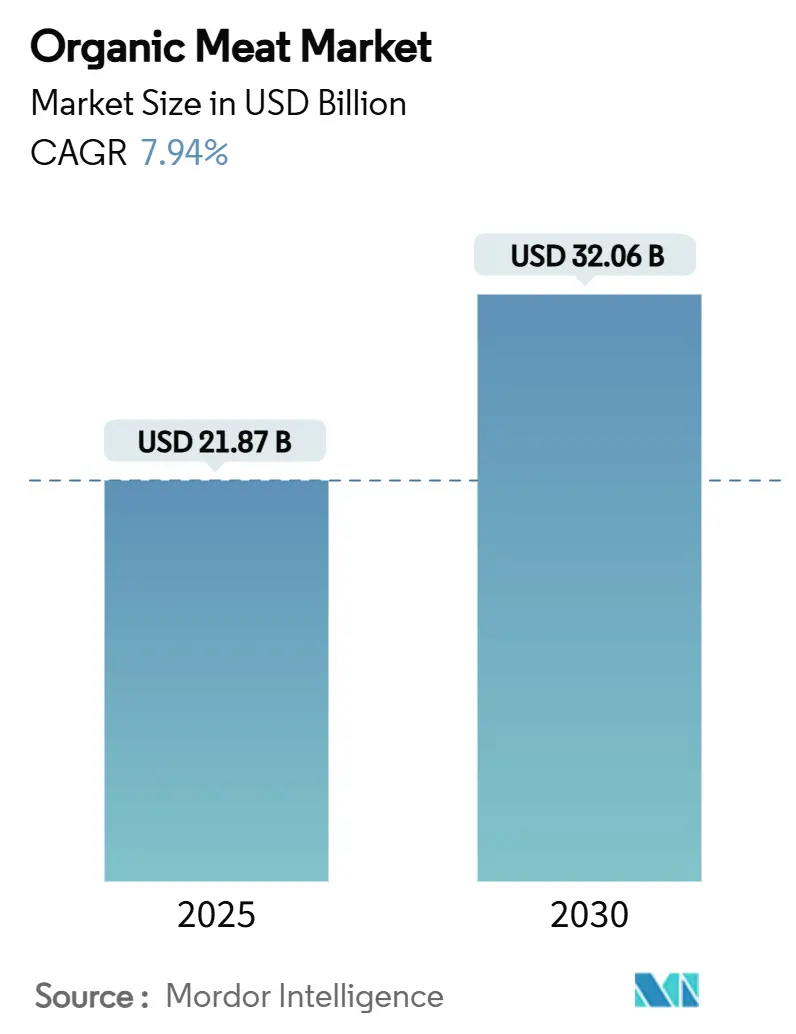

Der Bio-Fleisch-Markt erreichte 21,87 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 auf 32,06 Milliarden USD wachsen, mit einer starken CAGR von 7,94% während der Prognosezeitraum. Dieses Wachstum wird durch zunehmendes Gesundheitsbewusstsein, die Expansion einkommensstarker städtischer Bevölkerungsgruppen und die Durchsetzung strengerer Bio-Zertifizierungsstandards angetrieben. Diese Faktoren drängen Verbraucher zu Prämie-Proteinoptionen, die saubere Inhaltsstoffprofile bieten und nachprüfbaren Tierschutzpraktiken entsprechen. Die Einführung technologiegestützter Rückverfolgbarkeitslösungen, wie Blockchain-Pilotprojekte führender Verarbeiter, ermöglicht es Marken, Preisaufschläge In einem fragmentierten, aber hochdynamischen Markt zu erhalten. Darüber hinaus finanzieren Investoren aktiv Kapazitätserweiterungsprojekte In Nordamerika und Asien-Pazifik, wo die Nachfrage weiterhin das Angebot übersteigt. In der Europäischen Union fördern politische Maßnahmen Produzenten dazu, mehr landwirtschaftliche Flächen auf ökologische Landwirtschaft umzustellen, was das Marktwachstum weiter unterstützt.

Wichtige Erkenntnisse des Berichts

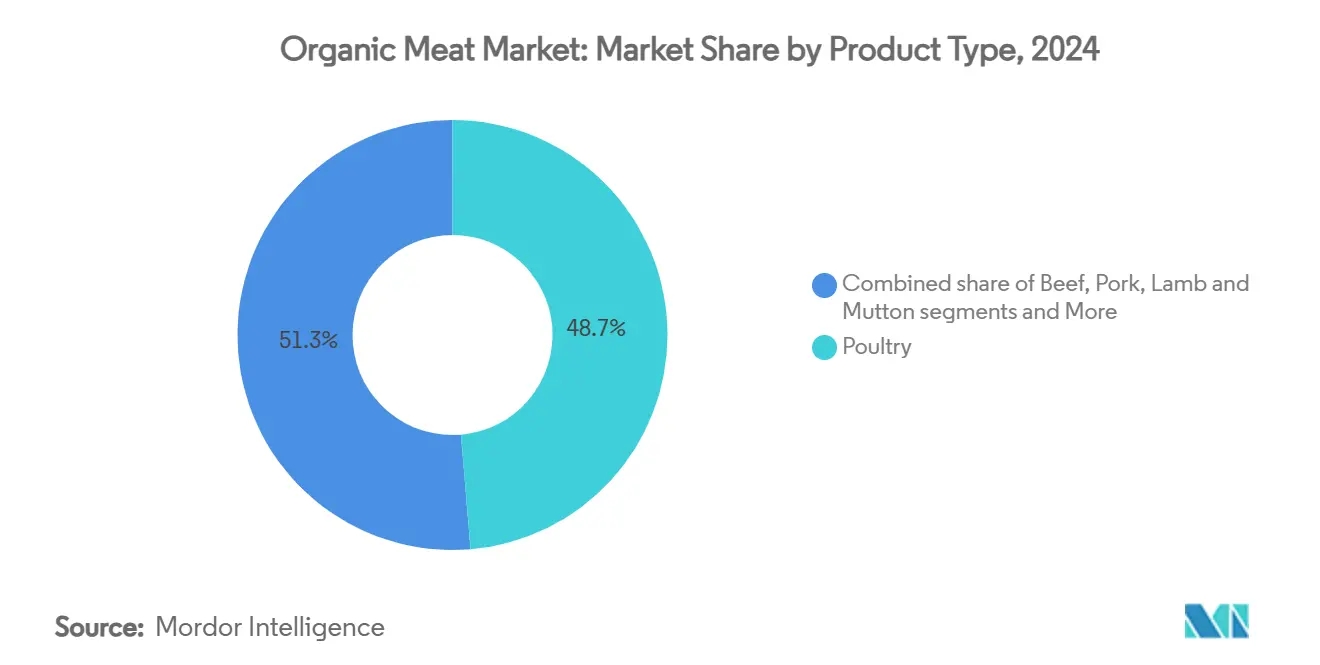

- Nach Produkttyp führte Geflügel mit 48,66% Umsatzanteil In 2024; Lamm und Hammelfleisch werden voraussichtlich mit einer CAGR von 12,39% bis 2030 voranschreiten.

- Nach Produktform eroberten frische und gekühlte Produkte 61,72% des Bio-Fleisch-Marktanteils In 2024, während tiefgefrorene Produkte voraussichtlich mit 10,37% CAGR bis 2030 wachsen werden.

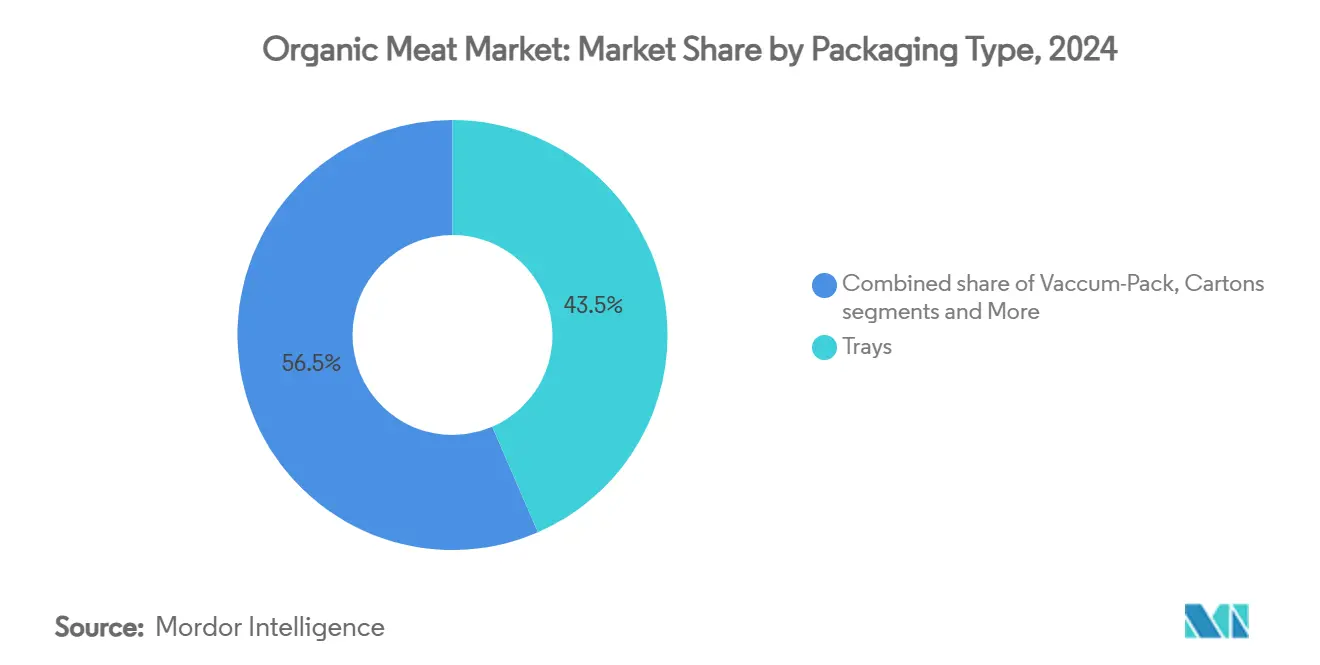

- Nach Verpackungsart hielten Schalenformate 43,50% Anteil der Bio-Fleisch-Marktgröße In 2024; Beutel werden voraussichtlich mit einer CAGR von 10,36% zwischen 2025-2030 expandieren.

- Nach Vertriebskanal behielt aus-Handel 66,61% Anteil des Bio-Fleisch-Marktes In 2024, während An-Handel-Kanäle voraussichtlich eine CAGR von 10,86% bis 2030 verzeichnen werden.

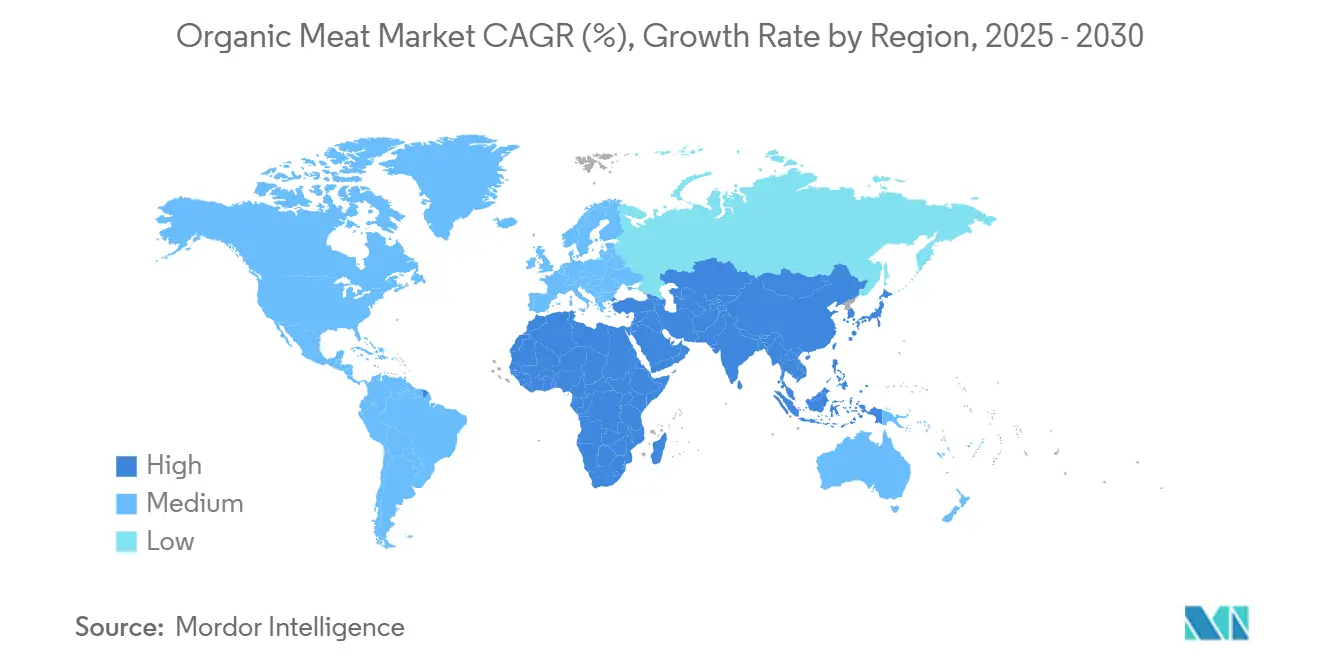

- Nach Geografie kommandierte Nordamerika 39,23% Anteil des Bio-Fleisch-Marktes In 2024, während Asien-Pazifik voraussichtlich das schnellste Wachstum mit 10,14% CAGR bis 2030 verzeichnen wird.

Globale Bio-Fleisch-Markt Trends und Einblicke

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Gesundheitsvorteile fördern Verbraucherpräferenz für Bio-Fleisch-Produkte | +2.1% | Global, mit höchster Auswirkung In Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Umweltverträglichkeit erhöht Nachfrage nach ökologischer Viehzucht | +1.8% | Global, besonders stark In der Europäischen Union und Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Bewusstsein für Tierschutz beschleunigt Bio-Fleisch-Marktwachstum | +1.3% | Nordamerika und Europäische Union als Kern, Ausweitung auf Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Prämie-Positionierung von Bio-Fleisch-Produkten zieht qualitätsorientierte Verbraucher an | +1.7% | Global, konzentriert In städtischen Zentren | Kurzfristig (≤ 2 Jahre) |

| Regulatorischer Rahmen und staatliche Unterstützung fördern Bio-Fleisch-Produktion | +1.4% | Hauptsächlich Europäische Union und Nordamerika, global expandierend | Langfristig (≥ 4 Jahre) |

| Veränderte Lebensstile und Urbanisierung fördern Nachfrage nach Prämie-Bio-Produkten | +1.2% | Asien-Pazifik als Kern, Übertragung auf städtische Zentren global | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Gesundheitsvorteile fördern Verbraucherpräferenz für Bio-Fleisch-Produkte

Da das Gesundheitsbewusstsein der Verbraucher weiter steigt, hat sich Bio-Fleisch als bevorzugte Proteinquelle etabliert, anerkannt dafür, frei von synthetischen Hormonen, Antibiotika und chemischen Rückständen zu sein. Die Organisch Handel Association unterstreicht, dass uns-amerikanische Bio-Landwirte strengen Standards entsprechen, einschließlich der Aufzucht von Nutztieren ohne Antibiotika oder synthetische Wachstumshormone, der Bereitstellung von 100% biologischem Futter und der Gewährleistung sauberer, käfigfreier Lebensbedingungen. Diese Praktiken betonen nicht nur den Tierschutz, sondern entsprechen auch der wachsenden Nachfrage nach Transparenz und Nachhaltigkeit In der Lebensmittelproduktion. Millennials und Gen-Z-Verbraucher treiben insbesondere diese Nachfrage voran und zeigen die Bereitschaft, Premiumpreise für Produkte zu zahlen, die sie als gesünder und ethisch beschafft wahrnehmen. Die Attraktivität von Bio-Fleisch wird durch wissenschaftliche Studien verstärkt, die seinen Konsum mit einem reduzierten Risiko chronischer Krankheiten wie Herz-Kreislauf-Erkrankungen und bestimmten Krebsarten verknüpfen. Diese Evidenz stärkt das Verbrauchervertrauen und schafft einen sich selbst verstärkenden Kreislauf, In dem gesundheitsbewusste Käufer das Marktwachstum vorantreiben und gleichzeitig Prämie-Preisstrategien validieren.

Umweltverträglichkeit erhöht Nachfrage nach ökologischer Viehzucht

Umweltüberlegungen haben sich von Nischensorgen zu bedeutenden Treibern von Kaufentscheidungen entwickelt. Die Bio-Fleisch-Produktion bietet deutliche Nachhaltigkeitsvorteile gegenüber konventionellen Methoden. Laut Die Organisch Center unterstützen Bio-Fleisch-Praktiken aktiv die Biodiversität durch die Eliminierung schädlicher synthetischer Pestizide und die Förderung diversifizierter Lebensräume. Gesteuertes Weiden, ein Schlüsselbestandteil der ökologischen Landwirtschaft, verbessert die Bodenqualität und reduziert die Abhängigkeit von synthetischen Düngemitteln, was zur langfristigen landwirtschaftlichen Nachhaltigkeit beiträgt. Der EU-Aktionsplan für ökologische Landwirtschaft, der darauf abzielt, bis 2030 25% der landwirtschaftlichen Fläche auf ökologische Landwirtschaft umzustellen, spiegelt eine starke politische Unterstützung der Umweltvorteile des ökologischen Landbaus wider[1]Europäische Kommission, "Aktionsplan für ökologische Landwirtschaft", www.Landwirtschaft.ec.europa.eu. Dieser regulatorische Schub wird voraussichtlich Günstige Bedingungen für Marktexpansion schaffen. Darüber hinaus treiben Unternehmens-Nachhaltigkeitsverpflichtungen die Nachfrage an, da Gastronomie-Betreiber und Einzelhändler zunehmend Bio-Fleisch priorisieren, um Umwelt-, Sozial- und Governance-Ziele (ESG) zu erreichen und sich an sich entwickelnde Verbrauchererwartungen anzupassen. Für klimabewusste Verbraucher ist der Kauf von Bio-Fleisch mehr als eine Ernährungsentscheidung-er wird als eine bilden des Umweltaktivismus betrachtet.

Bewusstsein für Tierschutz beschleunigt Bio-Fleisch-Marktwachstum

Tierschutzbedenken haben sich von Nischen-Aktivistendiskussionen entwickelt, um das Mainstream-Verbraucherverhalten erheblich zu beeinflussen. Bio-Zertifizierung spielt nun eine zentrale Rolle als Drittpartei-Versicherung humaner Behandlungsstandards und adressiert die wachsende Verbrauchernachfrage nach ethischen Praktiken. Die finalisierten USDA-Standards für ökologische Viehzucht und Geflügel bieten klare Richtlinien, einschließlich spezifischer Innen- und Außenraumanforderungen, obligatorischem ganzjährigem Außenzugang und dem Verbot von niedrigen Tierschutzpraktiken wie der Käfighaltung von Zuchtsauen. Diese regulatorischen Updates zielen darauf ab, Verbraucherverwirrung über Bio-Standards zu eliminieren und gleichzeitig mit ihren Erwartungen zu harmonieren. Umfragen betonen durchweg Tierschutz als einen der primären Kauftreiber für Bio-Fleisch-Verbraucher und unterstreichen seine Bedeutung In der Entscheidungsfindung. Einzelhändler reagieren auf diesen Wandel, wobei Whole Lebensmittel Markt führend ist durch die Expansion seiner branchenführenden Tierschutzstandards und die Einbindung von Drittpartei-Zertifizierungen zur Differenzierung seiner Bio-Angebote. Dieser Fokus auf Tierschutz schafft eine starke emotionale Verbindung zwischen Verbrauchern und Produkten, ermöglicht Marken, Premiumpreise zu verlangen und gleichzeitig langfristige Loyalität zu fördern.

Premium-Positionierung von Bio-Fleisch-Produkten zieht qualitätsorientierte Verbraucher an

Der Premiumisierungstrend In Proteinmärkten treibt erhebliche Wachstumschancen für Bio-Fleisch-Marken voran, ermöglicht ihnen, höhere Preisaufschläge zu verlangen und gleichzeitig starke Verbrauchernachfrage aufrechtzuerhalten. Forschung zeigt durchweg, dass Eigenschaften wie Frische, Geschmack, Sicherheit und Zartheit entscheidend bei der Gestaltung von Verbraucherpräferenzen sind. Bio-Zertifizierung ist zu einem kritischen Qualitätsmerkmal geworden, das Verbrauchervertrauen stärkt und Prämie-Preisstrategien validiert. Einzelhandelspartnerschaften veranschaulichen diesen Ansatz weiter, wobei Verde Farms seine Bio-Grasfleisch-Angebote über Große Einzelhändler wie Ziel, Publix und andere erweitert. Diese Produkte sind strategisch zu Preispunkten positioniert, die erheblich höher als konventionelle Alternativen liegen und ihre Prämie-Wertversprechen unterstreichen. Die Betonung auf Qualität erstreckt sich über grundlegende Lebensmittelsicherheit hinaus auf überlegene Geschmacksprofile, erhöhte Nährstoffdichte und größere kulinarische Vielseitigkeit, die sowohl Lebensmittel-Enthusiasten als auch gesundheitsbewusste Verbraucher anspricht. Diese Prämie-Positionierung differenziert nicht nur Bio-Marken, sondern schafft auch erhebliche Eintrittsbarrieren für konventionelle Produzenten und fördert einen nachhaltigen Wettbewerbsvorteil.

Analyse der Beschränkungs-Auswirkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Kosten für Bio-Fleisch begrenzen Zugänglichkeit über Einkommensebenen hinweg | -1.9% | Global, am stärksten ausgeprägt In Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Kurze Haltbarkeit aufgrund fehlender Konservierungsstoffe behindert Wachstum | -1.1% | Global, besonders beeinträchtigt Vertriebseffizienz | Mittelfristig (2-4 Jahre) |

| Fehlende standardisierte Kennzeichnung verwirrt Verbraucher und hemmt Vertrauen | -0.8% | Global, mit variierenden regionalen Regulierungsrahmen | Mittelfristig (2-4 Jahre) |

| Unterentwickelte Lieferkette verursacht Verzögerungen | -0.7% | Schwellenmärkte und ländliche Gebiete global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Kosten für Bio-Fleisch begrenzen dessen Zugänglichkeit für Verbraucher verschiedener Einkommensebenen

Preissensibilität bleibt die bedeutendste Barriere für die Adoption von Bio-Fleisch, da Einzelhandelspreise für Bio-Optionen erheblich höher sind als konventionelle Alternativen. Diese Preisdisparität begrenzt die Marktdurchdringung über verschiedene Einkommensgruppen hinweg. Wirtschaftliche Belastungen, insbesondere während Inflationärer Perioden, verschärfen dieses Problem weiter. Verbraucher priorisieren oft wesentliche Ausgaben, was viele dazu führt, sich für Günstigere Proteinquellen zu entscheiden, trotz einer Präferenz für Bio-Produkte. Der USDA Organisch Situation Bericht 2025 hebt einen Rückgang der Preisaufschläge für Bio-Produkte hervor, angetrieben durch zunehmende Konkurrenz und das Aufkommen alternativer Etiketten wie Regenerativ Landwirtschaft[2].u.S. Abteilung von Landwirtschaft, "Organisch Situation Bericht, 2025 Edition", www.usda.gov Dieser Trend deutet darauf hin, dass Produzenten möglicherweise Margen komprimieren müssen, um Bio-Fleisch für ein breiteres Publikum zugänglicher zu machen. Auf der Produktionsseite stellen hohe Kostenstrukturen zusätzliche Herausforderungen dar. Ausgaben im Zusammenhang mit Bio-Futter-Aufschlägen und Zertifizierungsprozessen begrenzen die Fähigkeit der Produzenten, Preise zu senken, ohne die Rentabilität zu beeinträchtigen. Diese strukturellen Kostenbeschränkungen schaffen ein erhebliches Hindernis für das Erreichen einer Massenmarktakzeptanz von Bio-Fleisch und unterstreichen die Notwendigkeit strategischer Interventionen zur Balancierung von Erschwinglichkeit und Rentabilität im Bio-Fleisch-Markt.

Kurze Haltbarkeit von Bio-Fleisch-Produkten aufgrund fehlender Konservierungsstoffe behindert Wachstum

Bio-Fleisch-Produzenten stehen vor erheblichen logistischen Herausforderungen aufgrund des Verbots synthetischer Konservierungsstoffe, was Kosten erhöht und die Vertriebseffizienz hemmt. Diese Probleme sind besonders ausgeprägt für kleinere Produzenten, die keinen Zugang zu fortgeschrittener Kühlketteninfrastruktur haben. Jedoch bieten technologische Fortschritte vielversprechende Lösungen für diese Beschränkungen. Forscher an der University von Maryland haben "Blitz-Erhitzungs"-Technologie entwickelt, die es ermöglicht, Fleisch bei Raumtemperatur für bis zu 5 Tage ohne Verlust des Nährwerts zu konservieren. Ähnlich hat IXON Lebensmittel Technologie eine bahnbrechende Innovation mit seiner patentangemeldeten Sous-Vide aseptischen Verpackungstechnologie eingeführt, die es ermöglicht, Fleisch bei Raumtemperatur für bis zu 2 Jahre ohne Kühlung oder Konservierungsstoffe zu lagern. Diese Konservierungsherausforderungen betreffen unverhältnismäßig kleinere Bio-Produzenten, da ihnen oft die Ressourcen fehlen, In fortgeschrittene Verpackungs- und Vertriebssysteme zu investieren. Diese Disparität schafft einen Wettbewerbsvorteil für größere Akteure mit ausgeklügelten Lieferkettenfähigkeiten. Einzelhandelspartnerschaften verstärken dieses Problem weiter, da sie zuverlässige Lieferketten und konsistente Produktverfügbarkeit verlangen. Folglich wird die begrenzte Haltbarkeit von Bio-Fleisch zu einer erheblichen Barriere für kleinere Produzenten bei der Sicherung von Prämie-Einzelhandelsplatzierungen.

Segmentanalyse

Nach Produkttyp: Geflügelführerschaft treibt Marktexpansion voran

Geflügel übernimmt die Führung mit einem beeindruckenden Marktanteil von 48,66% im Jahr 2024 und unterstreicht eine Verbraucherverschiebung zu erschwinglichen Bio-Proteinen. Dieser Trend wird durch eine etablierte Lieferkette gestärkt, die konsistente Einzelhandelsverfügbarkeit gewährleistet. Technologische Fortschritte und regulatorische Updates haben die Bio-Geflügelproduktion vorangetrieben. Bemerkenswert sind die überarbeiteten USDA-Standards für ökologische Viehzucht und Geflügel, die nun Raum und Umweltbereicherung betonen und Verbraucheranforderungen nach erhöhtem Tierschutz widerspiegeln. Während Rindfleisch eine bemerkenswerte Marktpräsenz mit Prämie-Strategien ausbaut, kämpft Schweinefleisch mit kulturellen Ernährungshürden In aufstrebenden Märkten. Dennoch liegt der Vorteil von Schweinefleisch In Verarbeitungsinnovationen, die es differenzieren.

Segmente wie Lamm und Hammelfleisch befinden sich auf einem Aufwärtstrend und weisen eine prognostizierte CAGR von 12,39% bis 2030 auf. Dieser Anstieg wird größtenteils kulturellen Präferenzen In den aufstrebenden Märkten des Nahen Ostens und Südasiens zugeschrieben, wo Bio-Zertifizierung einen Prämie erzielt. Mit steigender Urbanisierung und verfügbaren Einkommen wächst auch der Appetit auf Prämie-Proteine, besonders In Regionen, wo Lamm kulturell verehrt wird. Das Segment genießt einen Wettbewerbsvorteil aufgrund begrenzter Versorgungsherausforderungen und robuster Exportnetzwerke, die Bio-Produzenten mit lukrativen globalen Märkten verbinden. Währenddessen schaffen sich andere Bio-Fleischsorten wie Wild und Spezialproteine ihre Nische. Sie nutzen handwerkliche Markenführung und direkten Verbraucherkontakt und umgehen traditionelle Einzelhandelshürden. Übergreifend senken Fortschritte In der Bio-Futterproduktion und Weidewirtschaft die Produktionskosten, stärken Margen und wahren dabei Bio-Integritätsstandards.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Produktform: Dominanz bei Frischeprodukten trifft auf Innovation bei Tiefkühlprodukten

Frische und gekühlte Bio-Fleisch-Produkte dominieren den Markt mit einem Marktanteil von 61,72% im Jahr 2024, angetrieben durch Verbraucherpräferenzen für überlegene Qualität und kulinarische Flexibilität, die Prämie-Preisstrategien rechtfertigen. Diese Dominanz entspricht sich entwickelnden Einzelhandelstrends, wo experienzielle Einkäufe und Heimküchenmahlzeiten Auftrieb gewonnen haben, besonders nach pandemiebedingten Lebensstilveränderungen. Verbraucher suchen zunehmend hochwertige Zutaten für das Kochen zu Hause, was die Nachfrage nach frischen Produkten verstärkt. Einzelhandelspartnerschaften unterstreichen diesen Trend weiter, wobei Verde Farms seine frischen Bio-Rindfleisch-Angebote über Große Supermarktketten wie Ziel, Publix und Albertsons erheblich erweitert und bemerkenswerte Vertriebssteigerung durch Prämie-Frischpositionierung erreicht. Frische Produkte profitieren von kürzeren Lieferketten, die helfen, Transportkosten zu reduzieren und Produktintegrität zu erhalten, was wettbewerbsfähige Preisgestaltung im Vergleich zu tiefgefrorenen Alternativen ermöglicht.

Tiefgefrorene Bio-Fleisch-Produkte erleben robustes Wachstum mit einer prognostizierten CAGR von 10,37% bis 2030. Dieses Wachstum wird durch steigende Nachfrage nach Bequemlichkeit und technologische Fortschritte angetrieben, die Nährwerte bewahren und gleichzeitig die Haltbarkeit verlängern. Tiefgefrorene Produkte ermöglichen auch geografische Marktexpansion und überwinden die Vertriebslimitationen frischer Produkte. Dies ist besonders vorteilhaft für kleinere Bio-Produzenten, die nationale Märkte erreichen möchten. Zusätzlich sprechen tiefgefrorene Bio-Fleischprodukte kostenbewusste Verbraucher an, indem sie Bio-Vorteile zu erschwinglicheren Preispunkten bieten, da sie typischerweise niedrigere Aufschläge als frische Alternativen tragen. Fortgeschrittene Verpackungstechnologien wie Vakuumversiegelung und modifizierte Atmosphärenverpackung verbessern die Qualität tiefgefrorener Produkte, minimieren Gefrierbrand und bewahren Bio-Integrität über verlängerte Lagerungszeiträume, wodurch Verbrauchervertrauen gestärkt und Marktakzeptanz vorangetrieben wird.

Nach Verpackungsart: Schalen-Bequemlichkeit versus Beutel-Innovation

Im Jahr 2024 wird Schalenverpackung mit 43,50% Marktanteil für ihre Ausrichtung auf Einzelhandelsdisplay-Bettürfnisse und die steigende Verbrauchernachfrage nach kochfertigen, portionsabgestimmten Produkten bevorzugt. Supermärkte sind von Schalen nicht nur wegen ihrer visuellen Attraktivität und Stapelbarkeit angezogen, sondern auch wegen der Bequemlichkeit, die sie bieten, besonders bei frischen Bio-Fleisch-Produkten. Schalen resonieren mit zeitgemäßen Trends In Essensplanung und Familienessen, eine Stimmung, die von gesundheitsbewussten Verbrauchern geteilt wird. Doch da der Fokus auf Umweltverträglichkeit intensiviert wird, stehen traditionelle Schalenformate unter Prüfung. Dies hat Innovationen hin zu recycelbaren und biologisch abbaubaren Materialien angespornt, um Einzelhandelseffizienz mit reduziertem Umwelt-Fußabdruck zu balancieren.

Beutel gewinnen schnell an Dynamik und etablieren sich als das am schnellsten wachsende Verpackungsformat mit einer prognostizierten CAGR von 10,36% bis 2030. Ihr leichtes und flexibles Design übersetzt sich In erhebliche Kosten- und Platzeinsparungen In Produktion, Lagerung und Vertrieb. Urbane Verbraucher, besonders die mit umweltbewusster Einstellung, sind von Beuteln wegen ihrer Bequemlichkeit, Frische und Portabilität angezogen. Dies gilt besonders für Einzelportionen oder Bio-Fleisch-Produkte für unterwegs. Da Bio-Fleisch-Produzenten zunehmend zu digitalen und direkten Verbraucherverkäufen schwenken, werden Beutel zur Verpackung der Wahl, geschickt darin, Produktqualität zu bewahren und gleichzeitig mit Nachhaltigkeitszielen zu harmonieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Vertriebskanal: Off-Trade-Stabilität trifft auf On-Trade-Beschleunigung

Im Jahr 2024 kommandieren aus-Handel-Kanäle einen Marktanteil von 66,61% und unterstreichen die Stärke etablierter Einzelhandelsinfrastrukturen und Verbrauchergewohnheiten, die zu traditionellen Lebensmittelgeschäften und Fachgeschäften für Bio-Fleisch-Käufe tendieren. Supermärkte und Hypermärkte mit ihren dedizierten Bio-Bereichen und Prämie-Positionierung rechtfertigen nicht nur höhere Margen, sondern kultivieren auch Verbrauchervertrauen durch Markenanerkennung. Whole Lebensmittel Markt exemplifiziert diese Strategie und präsentiert eine Palette von Bio-Fleischsorten, von Force von Nature Meats bis zu verschiedenen grasgefütterten Optionen, die Produktqualität mit Einzelhandelsgeschick verbinden. Fachgeschäfte hingegen erschließen Nischenmärkte und bieten kuratierte Auswahlen und fachkundige Beratung für anspruchsvolle Verbraucher auf der Suche nach spezifischen Bio-Fleischvarietäten. Währenddessen gewinnen online-Einzelhandelskanäle schnell an Traktion und nutzen direkte Verbrauchermodelle und Abonnement-Dienstleistungen, die Bequemlichkeit betonen und starke Kundenbeziehungen für Wiederholungsgeschäfte fördern.

An-Handel-Kanäle sind für erhebliches Wachstum positioniert, prognostiziert mit einer CAGR von 10,86% bis 2030. Dieser Anstieg wird größtenteils der Umarmung organischer Proteine durch den Gastronomie-Sektor zugeschrieben, In Einklang mit der steigenden Verbrauchernachfrage nach nachhaltigem Essen. Restaurants und Gastronomie-Einheiten präsentieren zunehmend Bio-Fleischsorten, nicht nur um ihre MännerüS zu verbessern, sondern um umweltbewusste Gäste anzuziehen, die bereit sind, einen Prämie für ethisches Essen zu zahlen. Diese Dynamik im An-Handel-Sektor spiegelt eine breitere Branchenverschiebung hin zu Transparenz und Nachhaltigkeit wider, die besonders bei jüngeren Gästen resoniert, die Unternehmensverantwortung priorisieren. Mit Köchen, die Bio-Fleisch befürworten und seine überlegenen Geschmacks- und Kochqualitäten hervorheben, gibt es eine wachsende Nachfrage, die Prämie-Preisgestaltung unterstützt.

Geografische Analyse

Im Jahr 2024 hält Nordamerika einen führenden Marktanteil von 39,23%, angetrieben durch seine gut etablierte Bio-Infrastruktur und sich entwickelnde regulatorische Rahmen, die seit der Einführung des USDA National Organisch Program gestärkt wurden. Der Wettbewerbsvorteil der Region wurzelt In ihren umfassenden Zertifizierungssystemen und jüngsten regulatorischen Fortschritten. Die USDA hat die Finanzierung für das National Organisch Program erheblich erhöht und neue Standards für ökologische Viehzucht und Geflügel eingeführt, wirksam ab Januar 2024, wie von der National Organisch Coalition hervorgehoben[3]Die National Organisch Coalition, "neu Organisch Rules are An Die Horizon für 2024", www.nationalorganiccoalition.org. Kanada spielt eine zentrale Rolle In diesem Wachstum mit expandierenden Viehzuchtbetrieben und nutzt NAFTA-Bestimmungen zur Verbesserung grenzüberschreitender Bio-Fleisch-Verteilung. Die direkten Verbraucherkanäle der Region sind über den pandemiebedingten Anstieg hinaus gereift, wobei e-Handel-Plattformen ländlichen Produzenten ermöglichen, urbane Prämie-Märkte zu erreichen und gleichzeitig Bio-Integrität In der gesamten Lieferkette zu bewahren.

Asien-Pazifik ist als die am schnellsten wachsende Region positioniert mit einer prognostizierten CAGR von 10,14% bis 2030. Dieses Wachstum wird durch schnelle wirtschaftliche Entwicklung und einen kulturellen Wandel hin zu Prämie-Proteinkonsum In städtischen Gebieten angetrieben. Indiens Bio-Lebensmittelsektor zeigt immenses Potenzial, wobei Metropolen wie Mumbai, Pune und Delhi bei Bio-Lebensmittel-Suchanfragen führen, während nicht-metropolitane Gebiete ebenfalls beschleunigte Adoption erleben. Investitionen In Geflügelinfrastruktur In der Region ermöglichen die Integration von Bio-Fleisch In Südasien und Südostasien. Dieses Wachstum wird durch einen Fokus auf lokale Produktion zur Verbesserung der Ernährungssicherheit unterstützt. Zusätzlich harmonieren kulturelle Ernährungspräferenzen und traditionelle medizinische Überzeugungen, die Nahrung als Medizin betonen, natürlich mit der Positionierung von Bio-Fleisch und ermöglichen Akzeptanz von Prämie-Preisgestaltung über verschiedene Einkommenssegmente hinweg.

Europa behält eine starke Marktpräsenz bei, unterstützt durch den ambitionierten EU-Aktionsplan für ökologische Landwirtschaft, der darauf abzielt, die ökologische Landwirtschaft bis 2030 auf 25% der landwirtschaftlichen Fläche zu erhöhen, gegenüber den aktuellen 8,5%. Die Einführung neuer EU-Bio-Vorschriften im Januar 2025 wird strengere Einhaltung-Anforderungen auferlegen, was Herausforderungen für kleinere Produzenten darstellt, aber die gesamte Marktintegrität und das Verbrauchervertrauen stärkt. Die Region profitiert von harmonisierten Zertifizierungsstandards über Mitgliedsstaaten hinweg, die grenzüberschreitenden Handel ermöglichen und Skaleneffekte In Bio-Fleisch-Produktion und -Vertrieb schaffen. Währenddessen entwickeln sich der Nahe Osten und Afrika als Wachstumsregionen, angetrieben durch kulturelle Präferenzen für Lamm und Hammelfleisch. Südamerika hingegen nutzt seine etablierten Viehzuchtfähigkeiten und expandierenden Exportnetzwerke, um die wachsende Nachfrage nach rückverfolgbarem Bio-Protein In entwickelten Märkten zu bedienen.

Wettbewerbslandschaft

Der Bio-Fleisch-Markt hat eine geringe Fragmentierung, wobei sowohl internationale Akteure als auch aufstrebende Akteure um höhere Marktanteile In der Bio-Fleisch-Industrie streben. Einige der wichtigsten Akteure sind Tyson Lebensmittel, Inc., JBS S.eine., Perdue Farms, Inc., Cargill Incorporated und Danish Crown eine.m.b.eine (Danpo), unter anderen. Diese Unternehmen zielen auf Märkte sowohl In Entwicklungs- als auch entwickelten Ländern für Geschäftsexpansion ab, entweder durch Investitionen In neue Produktionseinheiten oder Akquisitionen etablierter Unternehmen im Bio-Fleisch-Segment.

Um einen Wettbewerbsvorteil zu behalten, wenden sich Unternehmen Strategien wie Akquisitionen, Produktinnovationen und Marktexpansion zu. Beispielsweise lancieren Tyson und Perdue nicht nur neue Produkte, sondern übernehmen auch fortgeschrittene Produktionstechnologien zur Effizienzsteigerung und Anpassung an sich entwickelnde Verbraucherpräferenzen. Marken diversifizieren ihre Angebote und präsentieren einzigartige Schnitte, gewürzte Fleischsorten und mehrwerthaltige Produkte wie marinierte oder vorgewürzte Bio-Fleischsorten. Ein Beispiel ist Perdue Farms, das glutenfreie, leicht panierte Bio-Hähnchen-Nuggets eingeführt hat, speziell auf gesundheitsbewusste Verbraucher ausgerichtet, die Bequemlichkeit suchen.

Marken unterstreichen ihr Engagement für nachhaltige Landwirtschaft, Tierschutz und lokale Beschaffung. Tyson Lebensmittel sticht hervor, indem es seine Initiativen zur Reduzierung der Umweltauswirkungen und Verbesserung des Tierschutzes In seinen Marketingkampagnen hervorhebt. Durch die Übernahme innovativer Methoden und Technologien erhöhen Marken nicht nur ihre Qualität, sondern setzen sich auch für Nachhaltigkeit ein. Beispielsweise nutzt Tyson Lebensmittel fortgeschrittene Logistik- und Kühlketten-Technologien, gewährleistet Produktfrische, minimiert Abfall und hält konsistente Qualität aufrecht.

Branchenführer für Bio-Fleisch

-

Tyson Lebensmittel, Inc.

-

Perdue Farms, Inc.

-

JBS S.eine.

-

Woolworths Gruppe Limited

-

Hormel Lebensmittel Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Hewitt Lebensmittel USA hat eine neue Bio-Fleisch-Marke namens Die Organisch Fleisch Co. eingeführt, die USDA-zertifiziertes Bio-, grasgefüttertes und ausgemästetes Rindfleisch ohne Antibiotika, zugesetzte Hormon oder Mastbetrieb-Haltung bietet. Die Produktlinie umfasst Bio-Hackfleisch (85/15), Bio-Hackfleisch Value Pack und Prämie-Schnitte wie Bio-Sirloin, Ribeye, Tenderloin und Strip Steaks.

- Mai 2025: Lidl hat seine erste Eigenmarken-Fleischlinie In den USA eingeführt, genannt Butcher'S Spezialität. Diese neue Kollektion bietet eine breite Produktpalette, einschließlich USDA Choice Rindfleisch, Bio- und grasgefüttertes Rindfleisch, antibiotikafreies Hähnchen und vollnatürliches Schweinefleisch, Lamm und Kalbfleisch. Laut der Marke umfasst die Linie beliebte Schnitte wie Ribeye-Steak, T-Knochen-Steak, Rinderbraten, Hacklamm, ganzes Hähnchen, Hähnchenkeulen und gewürztes Skirt-Steak.

- Mai 2025: Perdue Farms hat Panorama Meats, den größten uns-Produzenten von zertifiziertem Bio-Rindfleisch, das 100% grasgefüttert und grasgemästet ist, zu seinem Perdue Prämie Fleisch-Tochterportfolio hinzugefügt.

- März 2025: Force von Nature Meats hat eine neue Hähnchen-Produktlinie eingeführt, die ausschließlich aus langsam wachsenden Erbsenrassen stammt, die auf der Weide aufgezogen, biologisch gefüttert und 8-10 Wochen leben-doppelt so lang wie branchenübliche Vögel-was zu stärkeren Knochen, gesünderen Muskeln und reicherer Ernährung führt.

Umfang des globalen Bio-Fleisch-Marktberichts

Bio-Fleisch muss von Nutztieren stammen, die biologisch auf zertifiziertem Bio-Land aufgezogen und mit Bio-Futter ohne Antibiotika oder zugesetzte Wachstumshormone gefüttert wurden. Der Umfang des Berichts umfasst eine Segmentierungsanalyse basierend auf verschiedenen Fleischsorten, nämlich Geflügel, Rindfleisch, Schweinefleisch und andere Fleischsorten.

Der Bio-Fleisch-Markt ist segmentiert nach Typ (Geflügel, Rindfleisch, Schweinefleisch und andere Bio-Fleischsorten), Vertriebskanal (Hypermärkte und Supermärkte, Fachgeschäfte, online-Einzelhandel und Einzelhandels- und KaufhäBenutzer) und Geografie (Nordamerika, Europa, Asien-Pazifik, Südamerika und Afrika). Der Bericht bietet Marktgröße und Prognosen In Bezug auf Wert (USD Millionen) für alle oben genannten Segmente.

| Geflügel |

| Rindfleisch |

| Schweinefleisch |

| Lamm und Hammelfleisch |

| Andere Bio-Fleischsorten |

| Frisch/Gekühlt |

| Tiefgefroren |

| Vakuumverpackung |

| Schalen |

| Kartons |

| Andere |

| Off-Trade | Supermärkte/Hypermärkte |

| Convenience-Stores | |

| Fachgeschäfte | |

| Online-Einzelhandelsgeschäfte | |

| Andere Vertriebskanäle | |

| On-Trade |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Restliches Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Thailand | |

| Singapur | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Restlicher Naher Osten und Afrika |

| Nach Typ | Geflügel | |

| Rindfleisch | ||

| Schweinefleisch | ||

| Lamm und Hammelfleisch | ||

| Andere Bio-Fleischsorten | ||

| Nach Produktform | Frisch/Gekühlt | |

| Tiefgefroren | ||

| Nach Verpackungsart | Vakuumverpackung | |

| Schalen | ||

| Kartons | ||

| Andere | ||

| Nach Vertriebskanal | Off-Trade | Supermärkte/Hypermärkte |

| Convenience-Stores | ||

| Fachgeschäfte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Vertriebskanäle | ||

| On-Trade | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Chile | ||

| Peru | ||

| Restliches Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Thailand | ||

| Singapur | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Restlicher Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der Bio-Fleisch-Markt?

Die Marktgröße für Bio-Fleisch erreichte 21,87 Milliarden USD im Jahr 2025 und wird voraussichtlich 32,06 Milliarden USD bis 2030 bei einer CAGR von 7,94% erreichen.

Welche Region führt den Bio-Fleisch-Markt an?

Nordamerika hat den größten regionalen Anteil mit 39,23%, unterstützt durch reife Zertifizierungssysteme und Verbraucher, die bereit sind, Aufschläge für verifizierte Tierschutzstandards zu zahlen.

Welcher Fleischtyp wächst am schnellsten?

Lamm und Hammelfleisch werden voraussichtlich eine CAGR von 12,39% bis 2030 verzeichnen, was die steigende Nachfrage In Städten des Nahen Ostens und Südasiens widerspiegelt, wo diese Proteine kulturelle Bedeutung haben.

Warum gewinnen tiefgefrorene Bio-Fleischsorten an Zugkraft?

Tiefgefrorene Formate profitieren von verbesserten Konservierungstechnologien, die Nährstoffe einschließen, Abfall reduzieren und die Vertriebsreichweite erweitern, was eine prognostizierte CAGR von 10,37% unterstützt.

Seite zuletzt aktualisiert am: