Marktanalyse für optische Wellenlängendienste

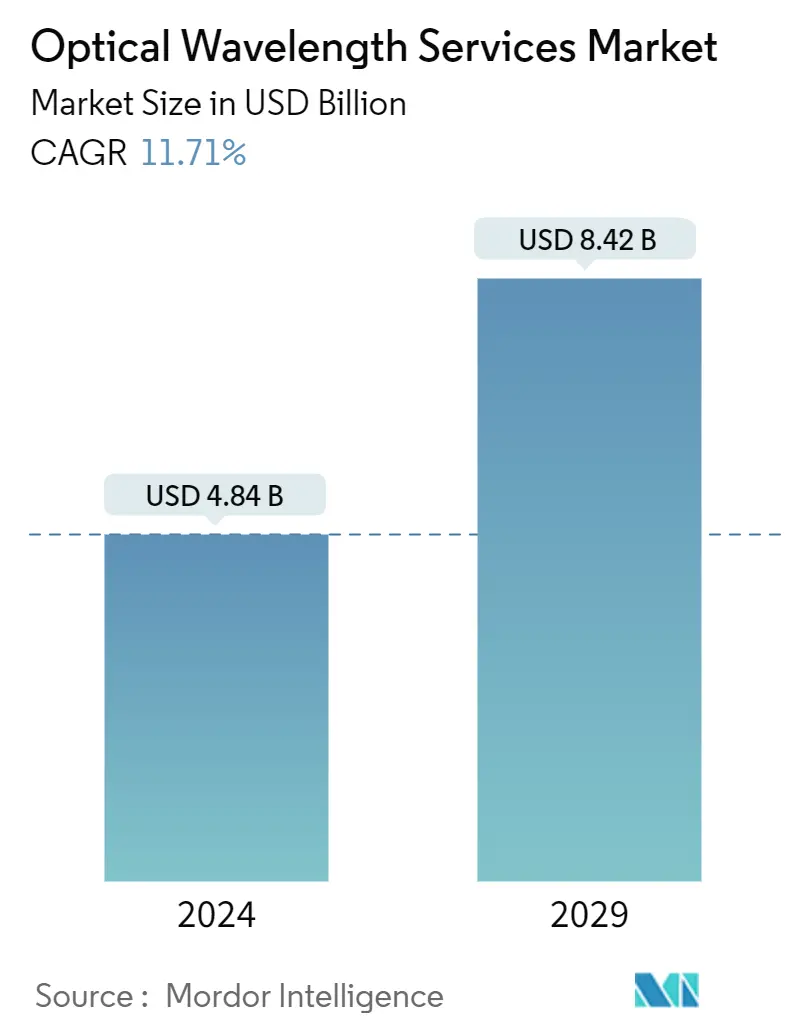

Die Größe des Marktes für optische Wellenlängendienste wird im Jahr 2024 auf 4,84 Milliarden US-Dollar geschätzt und soll bis 2029 8,42 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 11,71 % im Prognosezeitraum (2024–2029) entspricht.

Prognosen zufolge wird sich das weltweite Datenvolumen im prognostizierten Jahr verdoppeln. Es besteht ein wachsender Bedarf, sich auf Kosten und Stromverbrauch pro Bit zu konzentrieren. Durch die Ausweitung großer Wellenlängen über größere Entfernungen können Dienste für Endbenutzer kostengünstiger und effizienter werden. Größere Wellenlängen sorgen auch für eine erhebliche Erweiterung der Netzwerkbandbreite, was für die Stromversorgung von hochauflösenden Inhalten, 5G-Mobilfunknetzen, IoT, Remote-Arbeit und anderen Anwendungen unerlässlich ist.

- Die Nachfrage nach Fiber-to-Home-Systemen (FTTH) steigt und beschleunigt den Ausbau von Netzwerkverbindungen nicht nur in städtischen Gebieten, sondern auch in ländlichen und abgelegenen Gebieten. Diese Investitionen führen zu einem stärkeren Wettbewerb zwischen Kabelunternehmen, um ein dichteres, leistungsfähigeres drahtloses Netzwerk und Dienste mit hoher Wellenlänge zu schaffen.

- Im Februar 2023 brachte Fujitsu das Ultra Optical System namens 1FINITY auf den Markt, eine äußerst zuverlässige optische Transportplattform, die extreme Leistung und Skalierbarkeit mit Datenraten von 1,2 Terabit pro Sekunde (Tbps) auf einer einzigen Wellenlänge bietet. Diese Plattform trägt dazu bei, den Stromverbrauch zu senken und die CO2-Emissionen im gesamten Netzwerk um 60 % zu reduzieren.

- Trotz der Vorteile einer umfassenderen FTTH-Implementierung in allen Netzwerken sind Netzbetreiber immer noch von den Kosten für die Installation zusätzlicher Glasfaserkabel und der optischen Modems der Endbenutzer abgeschreckt. Mit der Umstellung der Branche auf größere Bandbreiten wie 50G und 100G, die kohärente Technologie in den Modems erfordern, wird sich dieses Kostenproblem verschärfen.

- Auch nach der Covid-19-Pandemie fügen Netzwerkbetreiber weiterhin mehr Ausrüstung und Kapazität hinzu, um Remote-Arbeit, Cloud-basierte Dienste, Video-Streaming, IoT und 5G-Funktechnologie zu unterstützen. Diese steigende Nachfrage nach Daten und Hochgeschwindigkeitsnetzwerken mit unterbrechungsfreier Versorgung veranlasst Netzwerklösungsanbieter dazu, hohe Wellenlängen einzuführen, mit denen sich die Kapazität schnell erhöhen lässt, um Verkehrsengpässe zu beheben oder langsamere Datenübertragungsgeschwindigkeiten zu bekämpfen.

Markttrends für optische Wellenlängendienste

Das Segment mit einer Bandbreite von weniger als 10 Gbit/s wird voraussichtlich einen erheblichen Marktanteil halten

- Bandbreitenintensive Anwendungen erfordern eine leistungsstarke Konnektivität. Wellenlängendienste sind für die Entwicklung der Glasfaserübertragungstechnologie von entscheidender Bedeutung und können die Kapazität einer einzelnen Glasfaser auf einen Durchsatz von 100 Gbit/s und mehr steigern. Die Technologie kombiniert Netzwerkmanagementsysteme, um es Netzbetreibern zu ermöglichen, optisch basierte Netzwerkinfrastrukturen einzuführen, um zukünftige Bandbreitenanforderungen zu erfüllen.

- In derzeit eingesetzten optischen Netzwerken auf Basis von Single-Core-Fasern kann die Datenübertragungsrate erhöht werden, indem entweder eine höhere Bitrate pro Kanal verwendet oder die Anzahl der verfügbaren Kanäle innerhalb eines bestimmten Übertragungsspektrums erhöht wird.

- Die kohärente WDM-Technologie ist eine hochentwickelte optische Übertragungstechnologie, die zahlreiche Vorteile bietet, darunter höhere Bitraten, größere Flexibilität, einfachere DWDM-Leitungssysteme und bessere optische Leistung. Diese Technologie hat die Entwicklung eines kostengünstigen und äußerst zuverlässigen optischen Transports in DWDM-Netzwerken ermöglicht, wobei die Wellenlängengeschwindigkeiten von 10 Gbit/s im präkohärenten Zeitalter auf 100 Gbit/s, 200 Gbit/s und jetzt sogar 400 Gbit/s stiegen 800 Gbit/s mit modernster kohärenter optischer Ausstattung.

- CWDM und DWDM sind zwei unterschiedliche Methoden, um den steigenden Bandbreitenanforderungen für die Informationsübertragung gerecht zu werden. DWDM verwendet eine größere Anzahl schmalerer Wellenlängenbänder oder Kanäle, während CWDM breitere Wellenlängenbänder pro Kanal verwendet.

- Laut der of Communications (Ofcom), der staatlich anerkannten Regulierungs- und Wettbewerbsbehörde für die Rundfunk-, Telekommunikations- und Postbranche des Vereinigten Königreichs. Der durchschnittliche Mensch verbraucht etwa 2,9 GB Daten pro Monat, und dieser Bedarf steigt mit der Entwicklung der Digitalisierung kontinuierlich. Dies bestätigt jedoch, dass 10 Gbit/s für den durchschnittlichen Telefonbenutzer mehr als ausreichend sind.

- Im Februar 2023 führte StarHub, das singapurische Telekommunikationsunternehmen, Ultra-Speed-Breitband mit bis zu zehnmal höherer Geschwindigkeit und Bandbreite als Standard-Breitbanddienste in Singapur ein. Dieser Hochgeschwindigkeits-Breitbanddienst wird die Konnektivität im Haushalt erheblich verbessern und eine optimale Reaktionsfähigkeit für Online-Spiele und blitzschnelles Streaming von Inhalten bieten.

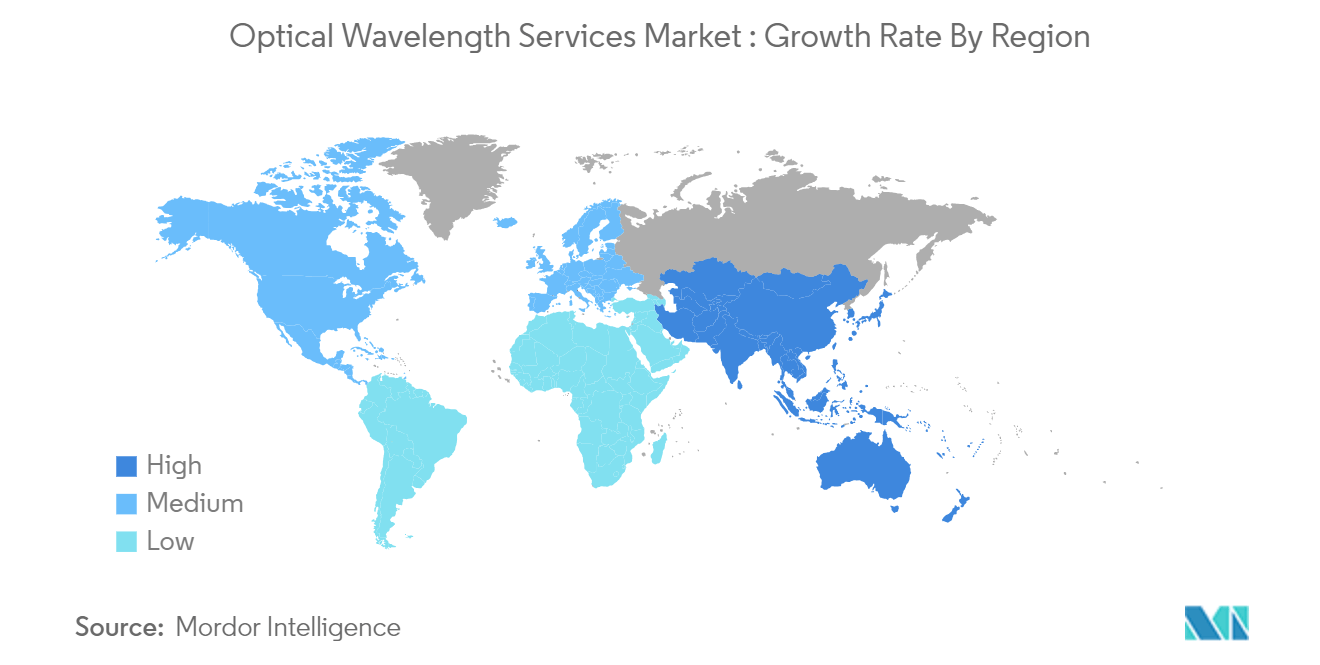

Der asiatisch-pazifische Raum wird voraussichtlich einen erheblichen Marktanteil halten

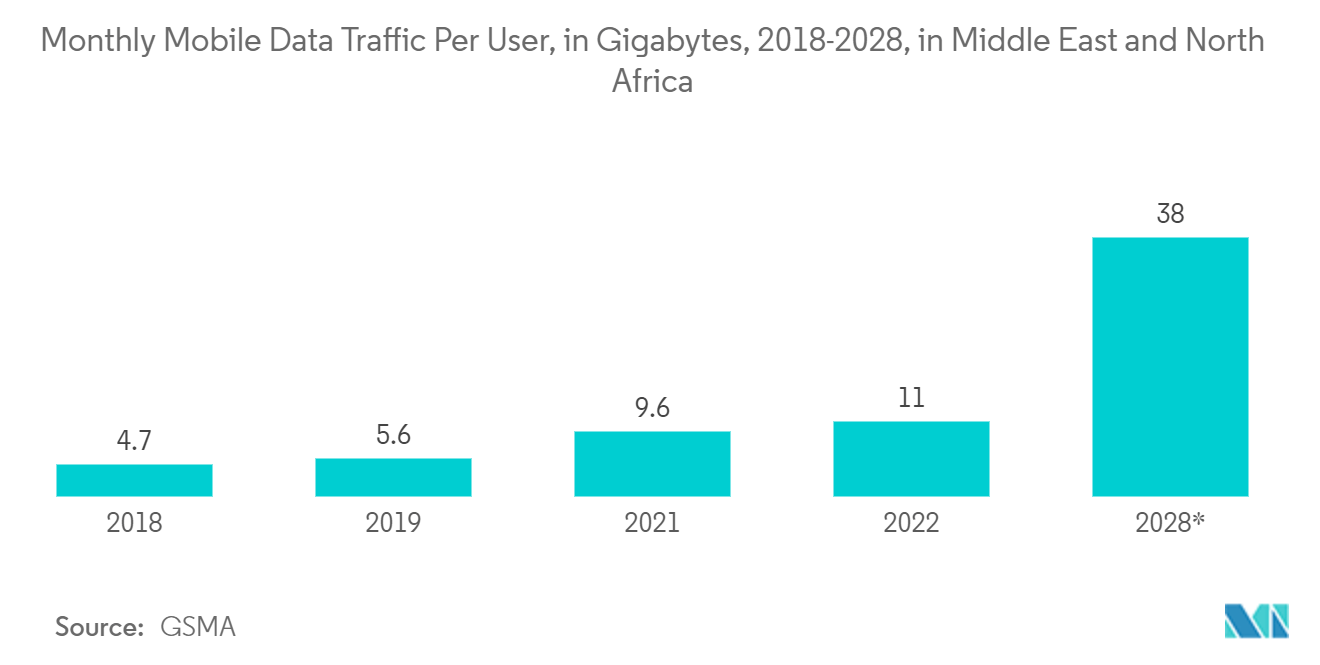

- Indien und China sind die beiden Länder, auf die fast die Hälfte des weltweiten Mobilfunkverkehrs entfällt, während Nordamerika und Europa zusammen nur ein Viertel der weltweiten mobilen Datendienste ausmachen. Insbesondere Indien hat sich zu einem wichtigen Akteur auf dem Markt für mobile Datendienste entwickelt und verzeichnet mit 12 GB/Benutzer pro Monat weltweit den höchsten mobilen Datenverbrauch.

- Darüber hinaus verzeichnet Indien jedes Quartal einen bemerkenswerten Anstieg von 25 Millionen neuen Smartphone-Nutzern, was es zu einem wichtigen Markt für mobile Datendienste macht. Dieser Anstieg der Smartphone-Nutzung hat im Jahr 2022 zu einem durchschnittlichen Datenverbrauch von 19,5 GB pro Benutzer und Monat geführt, was auf eine wachsende Nachfrage nach datengesteuerten Anwendungen und Diensten hinweist. Dieser Trend unterstreicht Indiens Position als wichtiger Akteur auf dem globalen Markt für mobile Daten mit enormem Potenzial für weiteres Wachstum und Innovation in der Zukunft.

- Das starke Wachstum mobiler Datendienste hat auch die Nachfrage nach 5G-Geräten angekurbelt, wobei die Ausgaben privater Unternehmen für 5G-Netze zu starken Lieferungen dieser Geräte in Indien führten. Es wird geschätzt, dass über 70 Millionen 5G-Geräte nach Indien geliefert wurden und die Investitionen des Landes in private drahtlose Netzwerke bis 2027 voraussichtlich etwa 250 Millionen US-Dollar erreichen werden wiederum wird das Wachstum von Optical Wavelength Services fördern.

- Regierungen in Entwicklungsländern ergreifen Initiativen, um die Entwicklung der Kommunikationsinfrastruktur in ihren Ländern zu fördern. Vor allem der asiatisch-pazifische Raum erfreut sich aufgrund seiner günstigen Arbeitskräfte und der hohen Akzeptanzrate der Industrie 4.0-Bewegung immer größerer Beliebtheit als Produktionsstandort. Regierungen in asiatischen Ländern fördern aggressiv das Wachstum neuer Unternehmen, mit Programmen wie Made in China 2025, die darauf abzielen, die chinesische Fertigung und die Umsetzung von Industrie 4.0 umfassend zu unterstützen.

Branchenüberblick über optische Wellenlängendienste

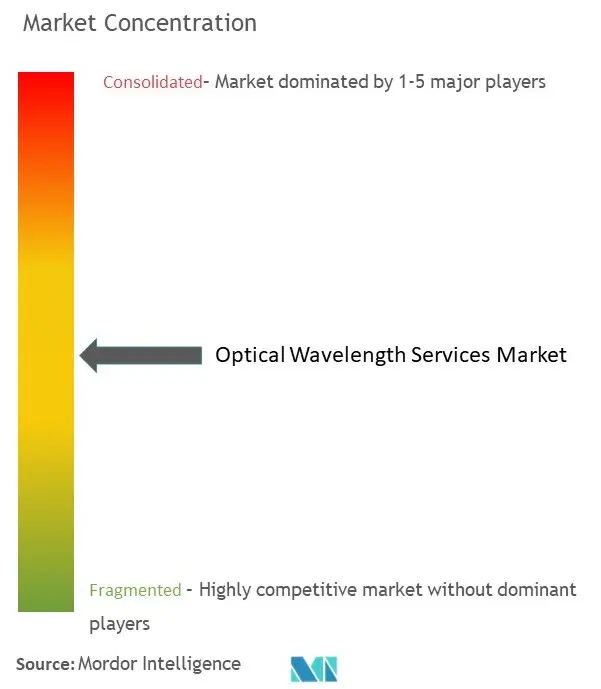

Der Markt für optische Wellenlängendienste ist derzeit einem mäßigen Wettbewerb ausgesetzt, es wird jedoch erwartet, dass dieser Sektor wächst, da Anbieter neue Produkteinführungen, Partnerschaften und Übernahmen planen. Zu den Marktführern in diesem Segment zählen Zayo Group, Nokia, Century Link, Verizon Wireless, Century Link und Windstream Communications. Im Vergleich zu anderen Netzwerkkonfigurationen bieten Netzwerke mit optischer Wellenlänge eine skalierbare Lösung, mit der sich die Kapazität schnell erhöhen lässt, um langsameren Datenübertragungsgeschwindigkeiten entgegenzuwirken oder Verkehrsengpässe zu beheben.

Im Februar 2023 kündigte Nokia eine Zusammenarbeit mit GlobalConnect Fiber Networks an, um Tests seiner superkohärenten Photonic Service Engine der sechsten Generation in realen Umgebungen durchzuführen. Ziel dieser Versuche ist es, 1,2 Tbit/s über Metrodistanzen von 118 km und 800 Gbit/s über eine Langstreckendistanz von 2.019 km zu erreichen, jeweils mit einer einzigen Wellenlänge. Durch den Einsatz dieser Technologie können der Stromverbrauch des Netzwerks um bis zu 60 % und die Gesamtbetriebskosten des Netzwerks um bis zu 50 % gesenkt werden.

Im März 2022 unterzeichnete Enet, ein Telekommunikationsnetzwerkanbieter, einen Vertrag mit EXA Infrastructure über den Aufbau neuer optischer Hochgeschwindigkeits-Rechenzentrum-zu-Rechenzentrum-Netzwerkverbindungen zwischen Dublin und Rechenzentren in Europa und im Nordatlantik. Ziel dieses International Wave-Projekts ist die Bereitstellung einer preislich wettbewerbsfähigen, sicheren, schnellen und transparenten Konnektivität zwischen Rechenzentren.

Marktführer für optische Wellenlängendienste

-

Nokia Corporation

-

Zayo Group Holdings, Inc.

-

Verizon Communications Inc.

-

GTT Communications, Inc.

-

AT&T Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für optische Wellenlängendienste

- Januar 2023 Lumen Technologies beginnt mit dem Vertrieb von 400-Gbit/s-Wellenlängennetzwerken in den Vereinigten Staaten. Das Unternehmen wird 70 Märkte im ganzen Land bedienen und 240 Rechenzentren mit mehr als 50 TB bei 400-G-Wellenlängen abdecken. Darüber hinaus stellt Lumen seinen Kunden ein Self-Service-Tool zur Verfügung, mit dem sie Angebote für ihre Wellenlängen im gesamten nordamerikanischen Netzwerk von Lumen erstellen, entwerfen und aufbauen können.

- Oktober 2022 LOGIX Fiber Networks und Ciena führen gemeinsam 100G-Wellenlängendienste für Unternehmens- und Netzbetreiberkunden ein. LOGIX bietet Telekommunikationslösungen an und sein neuer Wellenlängendienst wird effizient die erforderliche Geschwindigkeit und Kapazität bereitstellen, um den schnell wachsenden Netzwerkbedarf zu decken, der durch die Cloud, Video-Streaming, den Konsum von Inhalten und mehr bedingt ist.

Branchensegmentierung für optische Wellenlängendienste

Mithilfe der DWDM-Technologie (Dense Wavelength Division Multiplexing) können mehrere Kanäle mit hoher Bandbreite in einem einzigen Glasfaserstrang übertragen werden. Hohe Wellenlängen sind ideal für große Unternehmen mit mehreren Standorten sowie für den Transport und die Carrier in Rechenzentren mit hoher Kapazität. Um den wachsenden Bandbreitenanforderungen gerecht zu werden, beschleunigt Wavelength Services die Einführung optischer Konnektivität, ohne dass erhebliche Vorlaufkosten anfallen.

Der globale Markt für optische Wellenlängendienste ist nach Bandbreite (weniger als 10 Gbit/s, 40 Gbit/s, 100 Gbit/s, mehr als 100 Gbit/s) und Geografie (Nordamerika, Asien-Pazifik, Europa und der Rest der Welt) segmentiert. Die Marktgrößen und Prognosen werden in Wert (USD) angegeben.

| Weniger als 10 Gbit/s |

| 40 Gbit/s |

| 100 Gbit/s |

| Mehr als 100 Gbit/s |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Rest der Welt |

| Nach Bandbreite | Weniger als 10 Gbit/s |

| 40 Gbit/s | |

| 100 Gbit/s | |

| Mehr als 100 Gbit/s | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Rest der Welt |

Häufig gestellte Fragen zur Marktforschung für optische Wellenlängendienste

Wie groß ist der Markt für optische Wellenlängendienste?

Die Größe des Marktes für optische Wellenlängendienste wird im Jahr 2024 voraussichtlich 4,84 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 11,71 % auf 8,42 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für optische Wellenlängendienste derzeit?

Im Jahr 2024 wird die Größe des Marktes für optische Wellenlängendienste voraussichtlich 4,84 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für optische Wellenlängendienste?

Nokia Corporation, Zayo Group Holdings, Inc., Verizon Communications Inc., GTT Communications, Inc., AT&T Inc. sind die wichtigsten Unternehmen, die auf dem Markt für optische Wellenlängendienste tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für optische Wellenlängendienste?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für optische Wellenlängendienste?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für optische Wellenlängendienste.

Welche Jahre deckt dieser Markt für optische Wellenlängendienste ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für optische Wellenlängendienste auf 4,27 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für optische Wellenlängendienste für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für optische Wellenlängendienste für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für optische Wellenlängendienste

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von optischen Wellenlängendiensten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse optischer Wellenlängendienste umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.