Marktanalyse für Ölfeldkommunikation

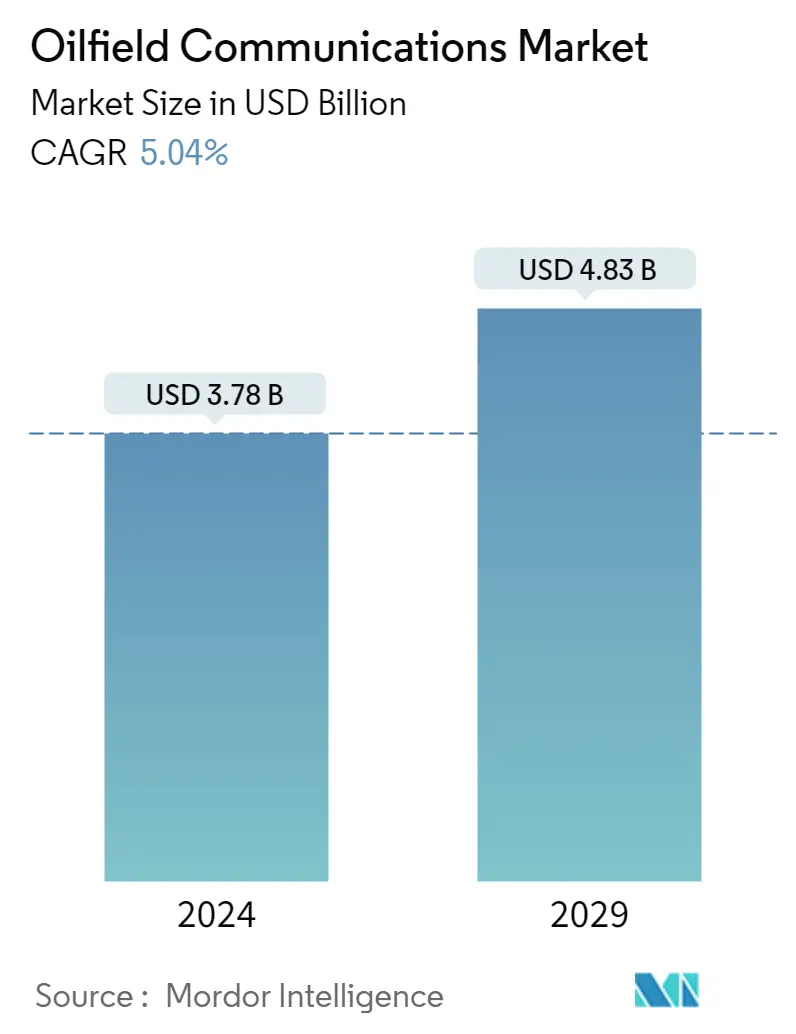

Die Größe des Marktes für Ölfeldkommunikation wird im Jahr 2024 auf 3,78 Milliarden US-Dollar geschätzt und soll bis 2029 4,83 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,04 % im Prognosezeitraum (2024–2029) entspricht.

Der Markt für Ölfeldkommunikation wird durch die exponentielle Expansion und breite Akzeptanz modernster Technologien wie maschinelles Lernen, künstliche Intelligenz, kognitive Intelligenz und Cloud angetrieben, was auf die steigenden Investitionen in die Verbesserung der Netzwerkinfrastruktur zurückzuführen ist, da für geschäftskritische Zwecke zuverlässige Hardware benötigt wird Aktivitäten auf den Ölfeldern, die auf konsequente Kommunikation angewiesen sind.

- Mehrere Länder, wie der Golf-Kooperationsrat, haben erheblich in die Modernisierung ihrer Telekommunikationsinfrastruktur investiert. Unternehmen erweitern schnell die Möglichkeiten von Geschäftsprozessen, indem sie Automatisierung mit kognitiver und künstlicher Intelligenz (KI) kombinieren. Die Infrastruktur trägt dazu bei, das Wohlbefinden des Personals, das Ressourcenmanagement, die Netzwerkkonnektivität sowie Gesundheits- und Sicherheitsvorschriften zu verbessern.

- Diese Vorteile treiben die Investitionen in die Netzwerkkommunikation voran, um ihre ehrgeizigen Ambitionen im Bereich der digitalen Transformation zu unterstützen, was die Nachfrage nach Ölfeld-Kommunikationsprodukten ankurbelt und die Expansion der Branche vorhersehbar macht.

- Darüber hinaus treibt die zunehmende Einführung moderner Cloud-basierter Technologien in der Öl- und Gasindustrie das Marktwachstum voran. Diese Dienste bieten bessere Echtzeitdaten, mehr Flexibilität bei den Infrastrukturkosten und die Möglichkeit, Datenverwaltung und -speicherung zu skalieren. Die Wartung und Überwachung von Produktionseinheiten, Bohrlöchern und Ölfeldern sind mittlerweile attraktive Optionen, die durch cloudbasierte Technologien wie Computerdienste ermöglicht werden. Unternehmen verändern sich und verlassen sich auf Edge- und Cloud-Dienste, um ihre Vermögenswerte zu digitalisieren, die Datenverarbeitung zu dezentralisieren und SaaS-Lösungen für den Betrieb bereitzustellen. Mit modernster, bahnbrechender Technologie können Cloud-Lösungen eine Fülle neuartiger und aufregender Ölfeldoptionen verändern und eröffnen.

- Aufgrund der hohen Rechenleistung, die Cloud-Plattformen zur Verfügung stellen, werden im Energiesektor zahlreiche Cloud-basierte Servicefunktionen genutzt, was auch die Einführung anderer Technologien wie die intelligente Verwaltung physischer Vermögenswerte fördert und eine höhere betriebliche Effizienz fördert. Daher wird davon ausgegangen, dass die wachsende Akzeptanz moderner Cloud-basierter Technologie in der Öl- und Gasindustrie den Bedarf an Ölfeldkommunikation steigern wird.

- Öl ist eine begrenzte Ressource mit einer gewissen Haltbarkeit. Auch die Ölpreise schwankten im Laufe der Jahre aufgrund von Angebots- und Nachfrageverschiebungen bei der Ölfeldkommunikation und geopolitischen Ereignissen. Geowissenschaftler arbeiten ständig daran, neue Ölquellen zu finden und unentdeckte Reserven zu untersuchen. Andererseits beschäftigen sich Forscher ununterbrochen mit nicht-traditionellen Energiequellen. Als das Coronavirus ausbrach, ließen die Nachfrage nach Ölfeldkommunikation und die zukünftigen Markttrends nach. Für den Markt wäre es verheerend, wenn sich die Situation über mehrere Jahre hinweg verschlimmert.

Markttrends für Ölfeldkommunikation

Zunehmende Akzeptanz cloudbasierter Dienste zur Förderung des Marktwachstums

- Mit der zunehmenden Akzeptanz cloudbasierter Dienste sind Ölunternehmen gezwungen, die Ölfeldkommunikation zu nutzen. Dadurch bleiben ihre Offshore-Standorte über Produktionsstatistiken mit dem Küstenstandort verbunden, was zu einem besseren Lieferkettenmanagement beiträgt. Der reibungslose Materialfluss ist für Ölunternehmen sehr wichtig, da ihre Rentabilität stark vom Umsatz abhängt und Ausfallzeiten vermieden werden müssen.

- Beispielsweise hat GE Oil Gas, der Dienstleister für Öl- und Gasunternehmen, in den letzten zweieinhalb Jahren 350 seiner Anwendungen auf das Cloud-Angebot von Amazon, AWS, verlagert. GE stellte fest, dass die Gesamtbetriebskosten für die Ausführung seiner Unternehmensanwendungen auf den Cloud-Systemen durchschnittlich 52 % einsparten. Dies ist der vorherrschende Trend bei den fortschrittlichsten Unternehmen der Branche.

- Nach Angaben der Siemens AG werden datenbasierte Lösungen zu enormen Effizienzgewinnen und Kosteneinsparungen führen. Laut Siemens kann die Digitalisierung die Brent-Preiskosten pro Barrel um 45 % senken und gleichzeitig den Upstream-Kapitalkostenindex und den Betriebskostenindex um 25 % bzw. 18 % senken.

- Die Cloud-Technologie hat Sicherheitsbedenken, die zuvor ihrer Einführung im Wege standen, wirksam ausgeräumt und Pionierunternehmen mit der Transparenz belohnt, die sie benötigen, um ihre veralteten On-Premise-Systeme zu revolutionieren.

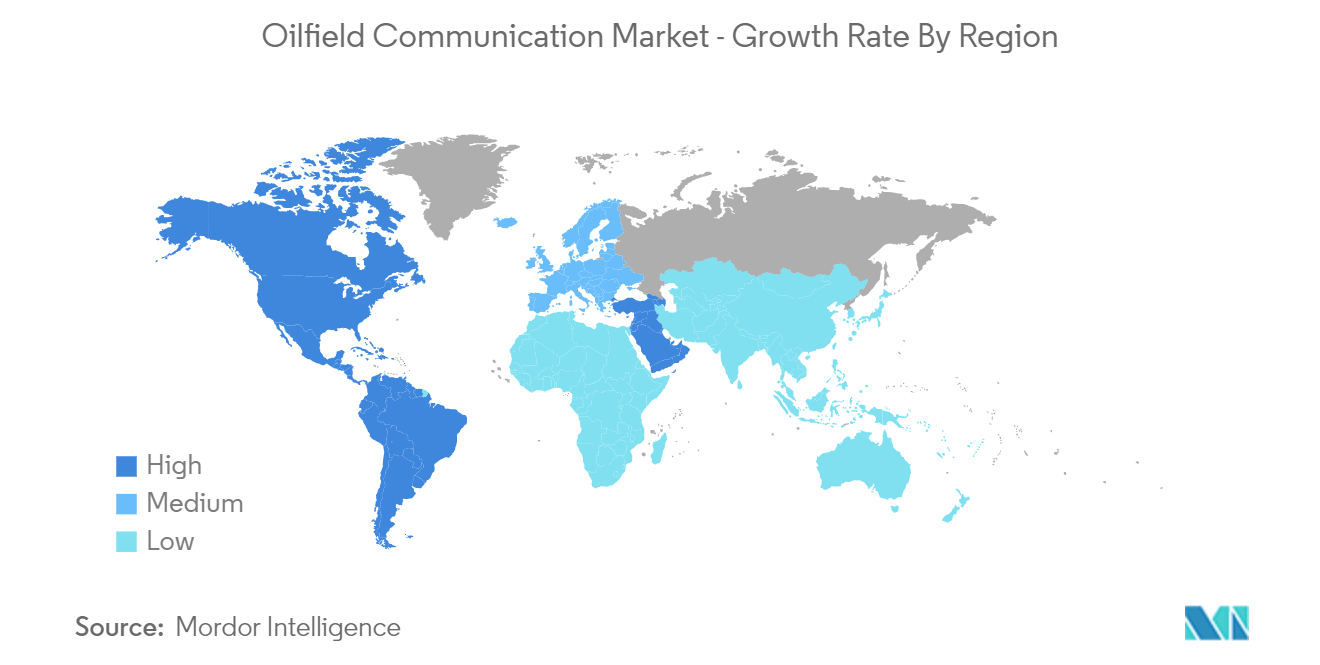

Nordamerika wird einen großen Anteil ausmachen

- Nordamerika ist der Vorreiter auf diesem Markt und dürfte als größter Öl- und Gasproduzent einen bedeutenden Anteil halten. Die Unternehmen sind auf der Suche nach fortschrittlichen digitalen Kommunikationslösungen für ihre Onshore- und Offshore-Feldeinsätze.

- Viele Ölförderunternehmen haben ihren Hauptsitz in den Vereinigten Staaten. Die meisten Unternehmen testen neue Dienste im Land, bevor sie weltweit eingeführt und bereitgestellt werden.

- Die schnelle Einführung neuer Technologien in diesem Land und der wachsende Fokus auf globale Kommunikation treiben den Markt voran.

- Darüber hinaus wird erwartet, dass die Region aufgrund der neu entdeckten Schieferressourcen und der rasch zunehmenden Explorations- und Produktionsaktivitäten aufgrund des von OCS genehmigten Outer Continental Shelf Leasing-Programms im Prognosezeitraum einer der am schnellsten wachsenden Märkte für Ölfeldkommunikation sein wird.

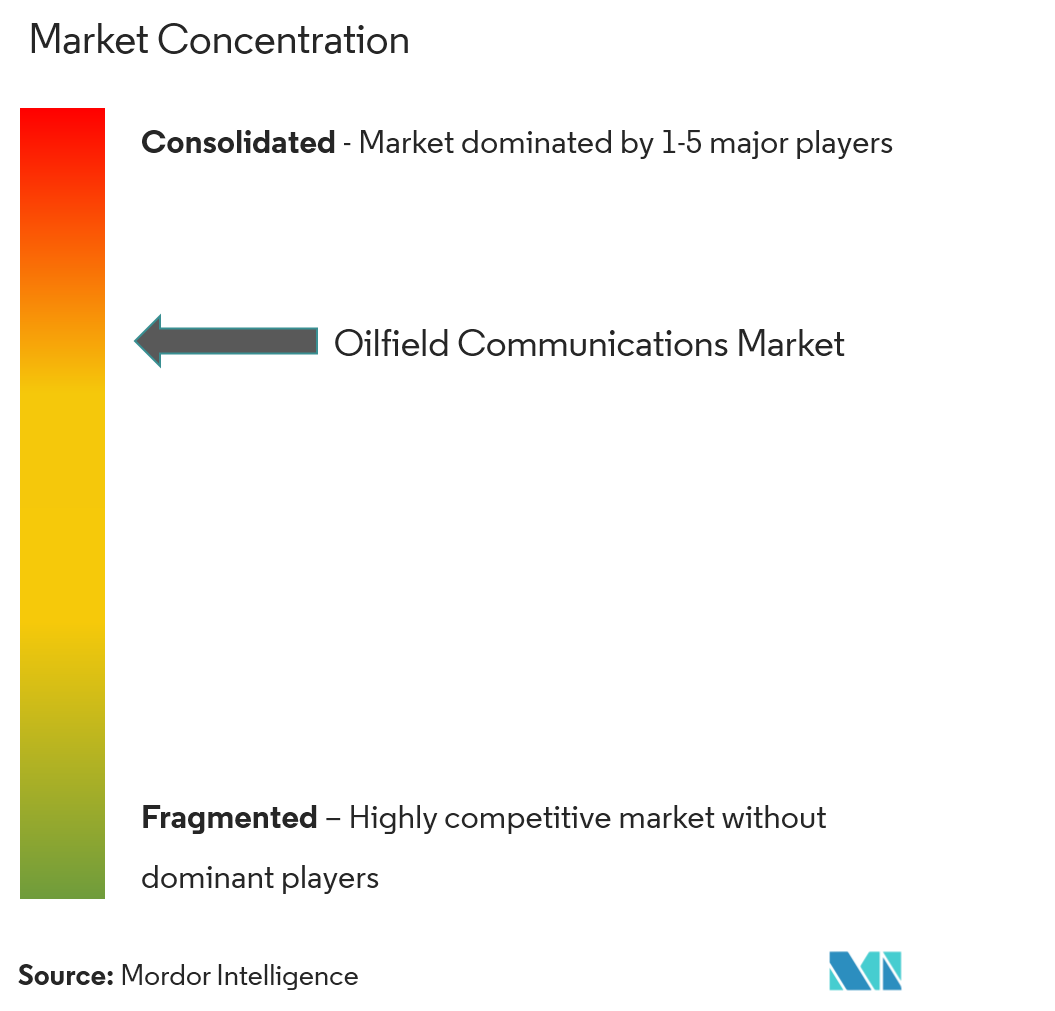

Überblick über die Ölfeldkommunikationsbranche

Auf dem Markt für Ölfeldkommunikation gibt es einige große Akteure, die das gesamte Lösungsspektrum anbieten. Zu den Hauptakteuren zählen die Siemens AG, ABB Ltd, Huawei Technologies Co. Ltd, Baker Hughes (General Electric Company), Inmarsat PLC und Speedcast International Limited. Es wird erwartet, dass Fusionen und Übernahmen eine der wichtigsten Wachstumsstrategien des Marktes sein werden, die die Wettbewerbsdynamik in dieser Branche verändern und die Möglichkeiten für die Entwicklung neuer Produkte erhöhen wird.

Im Juli 2022 kündigte Baker Hughes die Übernahme von AccessESP an, einem der führenden Technologieanbieter für künstliche Aufzugslösungen. Öl- und Gasbetriebe könnten modernisiert werden, indem Betriebskosten und Ausfallzeiten gesenkt und die Produktivität deutlich gesteigert würden. Das GoRigless ESP System von AccessESP bietet einzigartige Lösungen, die die Installation und Demontage einer elektrischen Tauchpumpe (ESP) mit einfachen, einfachen Eingriffen ermöglichen Werkzeuge anstelle einer Bohranlage oder zum Ziehen von Bohrlochförderrohren, wie z. B. einer Drahtleitung, Spiralrohren oder Bohrlochtraktoren. Die Bedeutung von ESP-Ersatzüberholungen, die in Offshore- und abgelegenen Situationen immer wichtiger werden, wird durch diese Lösungen im Hinblick auf Kosten und Ausfallzeiten erheblich reduziert.

Um die Gesamtkosten für die Installation von Bohrlochköpfen aufgrund weniger Besuche auf Bohrinseln zu senken, führte Baker Hughes, ein in den USA ansässiges Unternehmen für Ölfeldkommunikation, im Mai 2022 eine neuartige Unterwasser-Bohrlochkopftechnologie namens MS-2 Annulus Seal ein. Auf der Offshore-Technologiekonferenz in Houston im Jahr 2022 haben mehrere Kunden in Nord- und Südamerika dieses integrierte Dichtungssystem vorgestellt, ausgestellt und übernommen.

Marktführer im Bereich Ölfeldkommunikation

-

Siemens AG

-

ABB Ltd

-

Huawei Technologies Co. Ltd.

-

Baker Hughes (General Electric Company)

-

Inmarsat PLC (Triton Bidco)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Ölfeldkommunikation

- Dezember 2022 Um Umweltbewertungen für Offshore-Wind-, Öl- und Gasentwicklungen durchzuführen, haben DeepOcean und Akvaplan-Niva beim möglichen Einsatz von ferngesteuerten Fahrzeugen (ROVs) und unbemannten Segelflugzeugen (USVs) zusammengearbeitet.

- Mai 2022 Um IoT-Verbindungsmanagement für das Offshore-Geschäft bereitzustellen, haben sich Ericsson und Tampnet zusammengetan. Moderne Sensoren und Fernüberwachungstechnologie könnten aufgrund der Verwaltungsfunktionen des Ericsson IoT Accelerator in verschiedenen abgelegenen Offshore-Anwendungsfällen an Menschen und Objekten angebracht und in Echtzeit verbunden werden.

Segmentierung der Ölfeldkommunikationsbranche

Bei der Ölfeldkommunikation, wie sie im Öl- und Gassektor erforderlich ist, handelt es sich um Technologien, mit denen Daten und Informationen von Feldstandorten gesammelt und über Kommunikationsnetzwerke gesendet werden. Fallstudien zufolge steigert der Einsatz hochwertiger Kommunikationstools den Output und die Effizienz und senkt gleichzeitig die Häufigkeit von Fehlern am Arbeitsplatz. Der Ölfeldkommunikationsmarkt ist segmentiert nach Lösungen (M2M-Kommunikation, Unified-Communication-Lösungen, Videokonferenzen, VoIP, kabelgebundene/drahtlose Gegensprechanlage und andere Lösungen), Kommunikationsnetzwerken (Mobilfunkkommunikationsnetzwerk, VSAT-Kommunikationsnetzwerk, glasfaserbasiertes Kommunikationsnetzwerk, Mikrowelle). Kommunikationsnetzwerk, Tetra-Netzwerk), Feldstandort (Onshore-Kommunikation, Offshore-Kommunikation) und Geographie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika, Naher Osten und Afrika). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Werten in (USD) angegeben.

| M2M-Kommunikation |

| Unified-Communication-Lösungen |

| Videokonferenzen |

| VoIP |

| Kabelgebundene/kabellose Gegensprechanlage |

| Andere Lösungen |

| Mobilfunkkommunikationsnetzwerk |

| VSAT-Kommunikationsnetzwerk |

| Glasfaserbasiertes Kommunikationsnetzwerk |

| Mikrowellen-Kommunikationsnetzwerk |

| Tetra-Netzwerk |

| Onshore-Kommunikation |

| Offshore-Kommunikation |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Rest der Asien-Pazifik-Region | |

| Lateinamerika | Mexiko |

| Brasilien | |

| Rest Lateinamerikas | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Rest des Nahen Ostens und Afrikas |

| Durch Lösung | M2M-Kommunikation | |

| Unified-Communication-Lösungen | ||

| Videokonferenzen | ||

| VoIP | ||

| Kabelgebundene/kabellose Gegensprechanlage | ||

| Andere Lösungen | ||

| Durch Kommunikationsnetzwerk | Mobilfunkkommunikationsnetzwerk | |

| VSAT-Kommunikationsnetzwerk | ||

| Glasfaserbasiertes Kommunikationsnetzwerk | ||

| Mikrowellen-Kommunikationsnetzwerk | ||

| Tetra-Netzwerk | ||

| Nach Feldstandort | Onshore-Kommunikation | |

| Offshore-Kommunikation | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Rest der Asien-Pazifik-Region | ||

| Lateinamerika | Mexiko | |

| Brasilien | ||

| Rest Lateinamerikas | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Ölfeldkommunikation

Wie groß ist der Markt für Ölfeldkommunikation?

Es wird erwartet, dass der Ölfeldkommunikationsmarkt im Jahr 2024 ein Volumen von 3,78 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 5,04 % bis 2029 auf 4,83 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Ölfeldkommunikation derzeit?

Im Jahr 2024 wird die Größe des Marktes für Ölfeldkommunikation voraussichtlich 3,78 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Ölfeld-Kommunikationsmarkt?

Siemens AG, ABB Ltd, Huawei Technologies Co. Ltd., Baker Hughes (General Electric Company), Inmarsat PLC (Triton Bidco) sind die wichtigsten Unternehmen, die auf dem Markt für Ölfeldkommunikation tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Ölfeldkommunikation?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Ölfeldkommunikation?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für Ölfeldkommunikation.

Welche Jahre deckt dieser Markt für Ölfeldkommunikation ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Ölfeldkommunikationsmarktes auf 3,60 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Ölfeldkommunikationsmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Ölfeldkommunikationsmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Ölfeldkommunikationsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Oilfield Communications im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Oilfield Communications umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.