Marktanalyse für Nylonharze

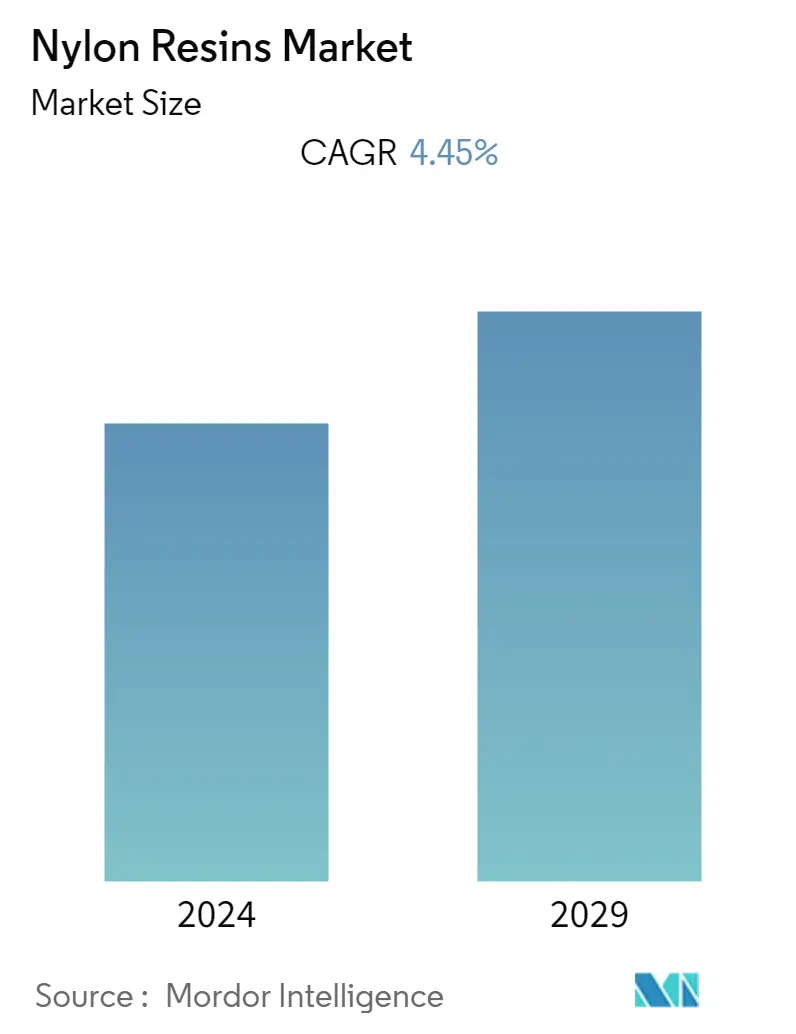

Es wird erwartet, dass die Marktgröße für Nylonharze von 5,82 Millionen Tonnen im Jahr 2023 auf 7,23 Millionen Tonnen im Jahr 2028 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 4,45 % im Prognosezeitraum (2023–2028) entspricht.

- Einer der Haupttreiber des Marktes ist die wachsende Nachfrage aus der Verpackungsindustrie und der zunehmende Einsatz in der Automobilindustrie.

- Allerdings behindern strenge Umweltauflagen hinsichtlich der Verwendung von Kunststoffen das Wachstum des untersuchten Marktes.

- Es wird erwartet, dass die Verwendung von Nylon 6 und Nylon 66 während der Forceast-Periode Chancen auf dem Markt bietet.

- Unter den Produkttypen wird erwartet, dass Nylon 6 während des untersuchten Marktes den untersuchten Markt dominieren wird.

Markttrends für Nylonharze

Steigende Nachfrage aus der Automobilindustrie

- Nylon ist ein leichtes Material, das bei der Herstellung von Automobilen verwendet wird, da es das Gesamtgewicht des Fahrzeugs reduziert und zur Verbesserung der Kraftstoffeffizienz beiträgt.

- Es gibt verschiedene Branchen, in denen Nylonharze verwendet werden, darunter Automobilkomponenten, elektrische Energieverteilung und Verpackungsfolien. Der größte Anteil am Nylonharzverbrauch entfällt auf die Automobilindustrie.

- Der Abschnitt des Fahrzeugteils, in dem Nylonharze verwendet werden, umfasst Türverkleidungen, Polster, Airbags, Teppiche und andere. Die wachsende Automobilindustrie steigert die Nachfrage nach Nylonharzen auf dem Markt.

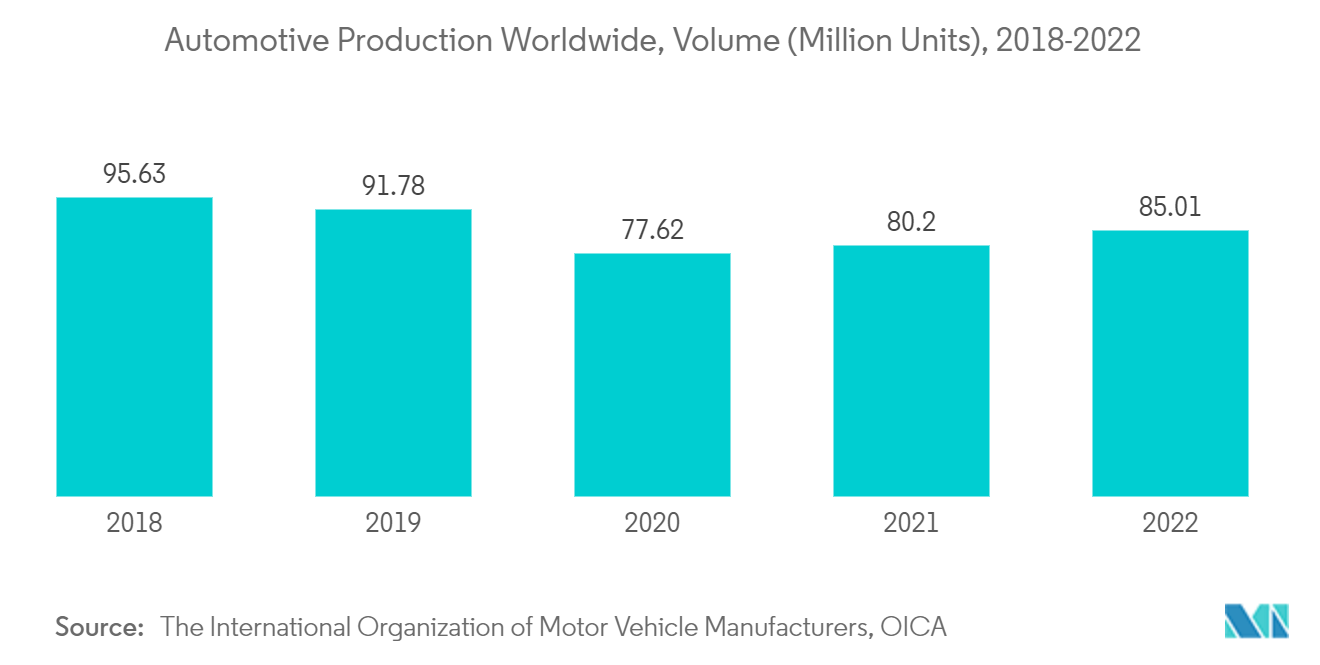

- Nach Angaben der OICA wurden im Jahr 2022 weltweit rund 85,01 Millionen Fahrzeuge produziert, was einer Wachstumsrate von 5,99 % gegenüber 80,205 Millionen Fahrzeugen im Vorjahr entspricht, was auf eine erhöhte Nachfrage nach Nylonharzen aus der Automobilindustrie hindeutet.

- Im Jahr 2022 erreichte der Markt für die weltweite Automobilherstellung ein Volumen von 2,95 Billionen US-Dollar, wobei die Stückzahlen 78 Millionen Einheiten erreichten.

- Das Wachstum der Automobilindustrie ist auch auf die weltweit steigende Nachfrage nach Elektrofahrzeugen zurückzuführen. Laut Berichten des Weltwirtschaftsforums (WEF) wurden im ersten Halbjahr 2022 fast 4,3 Millionen neue batteriebetriebene Elektrofahrzeuge (BEVs) und Plug-in-Hybrid-Elektrofahrzeuge (PHEVs) verkauft. Dies erhöhte die Nachfrage nach Materialien wie Nylonharze und andere.

- Im Jahr 2022 stieg die gesamte Automobilproduktion im nordamerikanischen Raum nach Angaben des Europäischen Automobilherstellerverbandes um 10,3 % und erreichte 10,4 Millionen Einheiten.

- Den Elektrofahrzeugen (EV) zufolge erreichten die weltweiten Verkäufe von Elektrofahrzeugen (EVs) im Jahr 2022 10,52 Millionen Einheiten, was einer Wachstumsrate von 55 % im Vergleich zu 2021 entspricht.

- In Europa gehört Deutschland zu den bedeutendsten Fahrzeugherstellern. Die Automobilindustrie in Deutschland ist aufgrund der Präsenz großer Automobilmarken wie Mercedes-Benz, BMW, Audi, Porche und Volkswagen ein wichtiger Anteilseigner der Gesamtproduktion in der Region.

- Unter Berücksichtigung der oben genannten Faktoren wird daher erwartet, dass die Nachfrage nach Nylonharzen in der Automobilindustrie in naher Zukunft erheblich steigen wird.

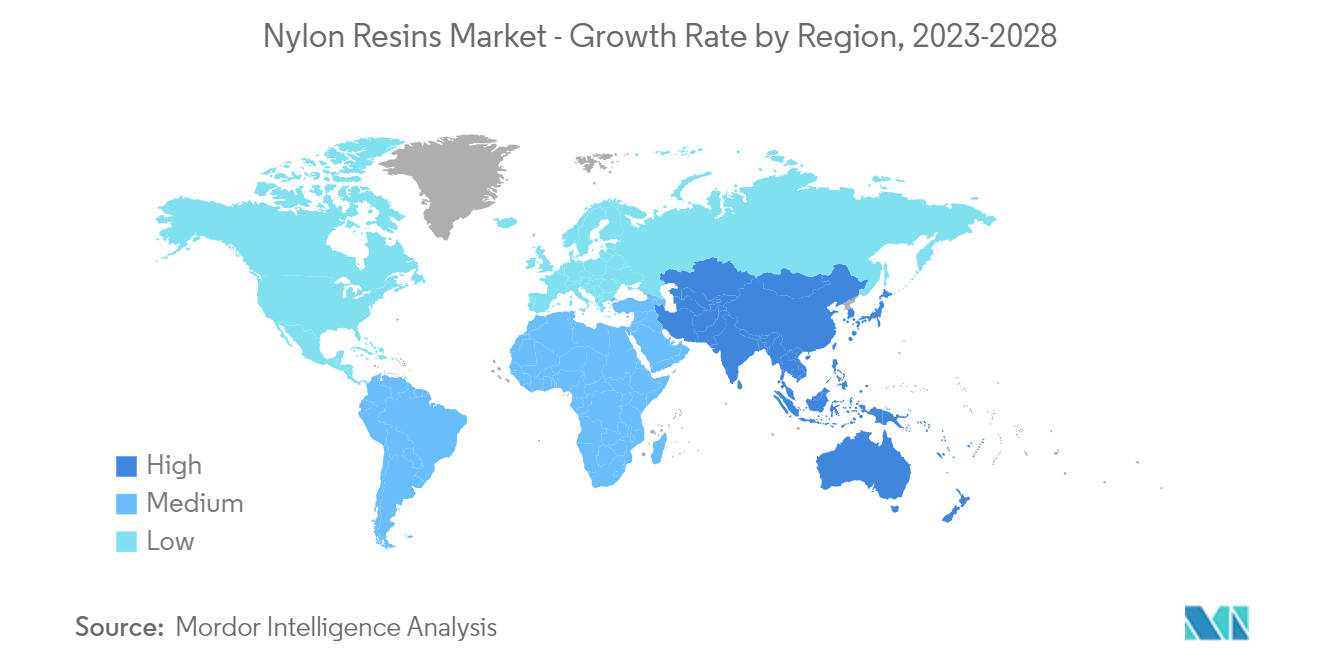

Asien-Pazifik wird den Markt dominieren

- Derzeit ist der asiatisch-pazifische Raum der größte Markt für Nylonharze und es wird erwartet, dass er im Prognosezeitraum stark wachsen wird, hauptsächlich aufgrund der steigenden Produktionskapazitäten in der Region.

- Nach Angaben der Association of Southeast Asian Nations Automotive Federation (ASANAF) wurden im Asien-Pazifik-Raum im Jahr 2022 4,38 Millionen Einheiten Kraftfahrzeuge und 3,63 Millionen Einheiten Motorräder und Motorroller produziert. Im selben Jahr wurden in der Region insgesamt 3,42 Millionen Kraftfahrzeuge bzw. 4,04 Millionen Zweiräder verkauft.

- Laut der China Association of Automobile Manufacturers (CAAM) ist die Automobilindustrie Chinas die größte der Welt.

- Viele Automobilhersteller haben stark in verschiedene Segmente der Branche investiert. Beispielsweise investierte Maruti Suzuki India im November 2022 einen Betrag von 865,12 Millionen US-Dollar in verschiedene Projekte, darunter den Aufbau neuer Anlagen und die Einführung neuer Modelle.

- Im Januar 2022 kündigte Honda China ein Joint Venture mit Dongfeng Motor Corporation Ltd zur Entwicklung einer Fabrik zur Herstellung von Elektrofahrzeugen in Wuhan an. Die neue Anlage wird 2024 mit einer Produktionskapazität von 120.000 Einheiten pro Jahr eröffnet.

- Auch im Elektro- und Elektronikbereich werden Nylon-6-Compounds erfolgreich eingesetzt. Die Komponenten wie Steckverbinder, Klemmenblöcke, Leistungsschalter, Gehäuse von Elektrowerkzeugen und andere bestehen aus Nylon-6-Harz.

- Diese Verbindungen bieten hervorragende Eigenschaften, darunter Zähigkeit, Flammschutzeigenschaften, Isolationsbeständigkeit und gute Durchschlagsfestigkeit, wodurch sie für den Einsatz in verschiedenen elektrischen Teilen geeignet sind.

- Laut Japan Electronics and Information Technology Industries Association (JEITA) erreichte die Gesamtproduktion der Elektronikindustrie im November 2022 7,09 Milliarden US-Dollar. Im Dezember 2022 belief sich der Gesamtwert der aus Japan exportierten Elektronik auf 8,39 Milliarden US-Dollar.

- Nylon wird auch als flexible Verpackungsfolie für sauerstoffempfindliche Lebensmittel verwendet. Es wird für Lebensmittel verwendet, die einen hohen Schmelzpunkt, eine hohe mechanische Festigkeit, Transparenz und eine gute Sauerstoffbarriere erfordern.

- In Ländern wie Indien ist die Nachfrage nach Online-Lebensmittelbestellungen gestiegen, was die Nachfrage nach Verpackungsmaterialien steigert. Beispielsweise gab Zomato, eines der führenden Lebensmittellieferunternehmen in Indien, im Februar 2022 an, dass seine durchschnittlichen monatlichen aktiven Lebensmittellieferrestaurants im Zeitraum der letzten fünf Jahre um das Sechsfache gewachsen seien, während das Wachstum der Kunden mit monatlichen Transaktionen das 13-fache erreicht habe.

- Aufgrund der oben genannten Faktoren dürfte der asiatisch-pazifische Raum den untersuchten Markt im Prognosezeitraum dominieren.

Überblick über die Nylonharzindustrie

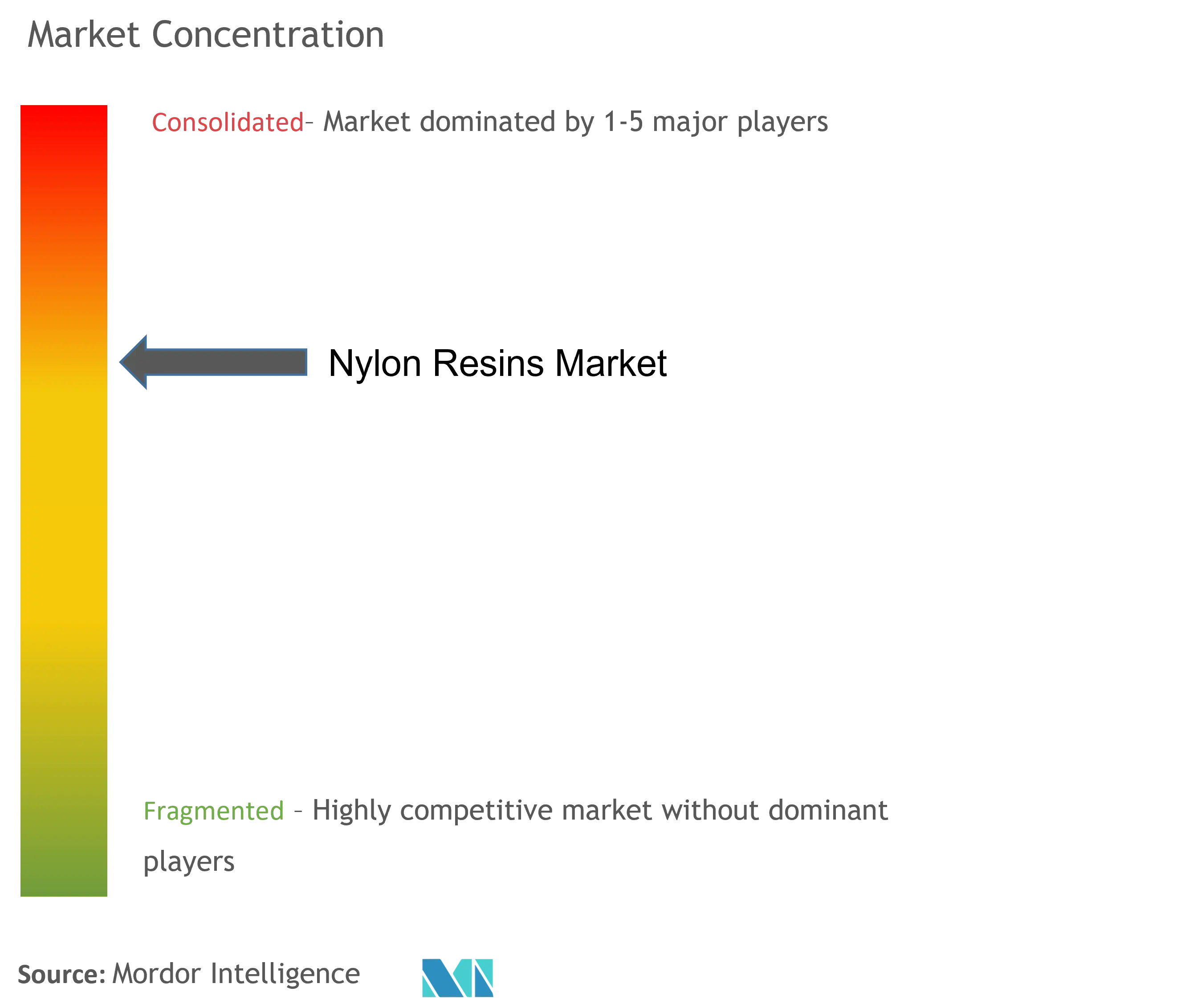

Der globale Markt für Nylonharze ist mäßig konsolidiert, da der Großteil des Marktanteils auf einige wenige Akteure aufgeteilt ist. Zu den Hauptakteuren zählen unter anderem BASF SE, DuPont, DSM, Asahi Kasei Corporation und Kuraray Co Ltd.

Marktführer bei Nylonharzen

-

BASF SE

-

DuPont

-

DSM

-

Asahi Kasei Corporation

-

KURARAY CO., LTD.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Nylonharze

- April 2023 Asahi Kasei Corporation und Microwave Chemical starten ein gemeinsames Demonstrationsprojekt mit dem Ziel, einen chemischen Recyclingprozess für Polyamid 66 mithilfe von Mikrowellentechnologie zu kommerzialisieren. Der Prozess nutzt Mikrowellen, um PA66 zu depolymerisieren und direkt die Monomere Hexamethylendiamin (HMD) und Adipinsäure (ADA) zu erhalten, was voraussichtlich mit hoher Ausbeute und geringem Energieverbrauch erreicht werden kann. Die gewonnenen Monomere können dann zur Herstellung von neuem PA66 verwendet werden.

- Februar 2022 BASF SE beginnt mit der Vermarktung mehrerer Polyamid- (PAs) und Polyphthalamid-Typen (PPA) in Europa. Das Unternehmen erwarb diese technischen Kunststoffprodukte im Rahmen der Übernahme des PA66-Geschäfts von Solvay. Diese Produkte werden unter dem etablierten Markennamen Ultramid auf den Markt gebracht.

Segmentierung der Nylonharzindustrie

Nylonharz ist eine Art technischer Thermoplast, der aus Ethylendiamin zur Herstellung einer Vielzahl von Produkten für den industriellen Einsatz synthetisiert wird, wie z. B. Folien, Schmelzklebstoffe, Bindemittel, Isolierungen, Glasfasern und Filamente.

Der Nylonharzmarkt ist nach Produkttyp, Anwendung, Endverbraucherbranche und Geografie segmentiert. Nach Produkttyp ist der Markt in Nylon 6, Nylon 6,6, biobasiertes Nylon und andere Produkttypen unterteilt. Je nach Anwendung ist der Markt in feuchtigkeitsabsorbierende, chemikalienbeständige, temperaturbeständige, ästhetisch einfärbbare und Nylonlegierungen unterteilt. Nach Endverbraucherindustrie ist der Markt in Automobil, Luft- und Raumfahrt und Verteidigung, Elektrik und Elektronik, Verpackung und Lagerung, Extrusion und Textil unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Nylonharzmarkt in 15 Ländern in den wichtigsten Regionen.

Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Tonnen) erstellt.

| Nylon 6 |

| Nylon 6,6 |

| Biobasiertes Nylon |

| Andere Produkttypen |

| Feuchtigkeitsabsorbierend |

| Chemikalienbeständig |

| Temperaturbeständig |

| Ästhetisch |

| Färbbar |

| Nylonlegierungen |

| Automobil |

| Luft- und Raumfahrt und Verteidigung |

| Elektrik und Elektronik |

| Verpackung und Lagerung |

| Extrusion |

| Textil |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN-Länder | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Produktart | Nylon 6 | |

| Nylon 6,6 | ||

| Biobasiertes Nylon | ||

| Andere Produkttypen | ||

| Anwendung | Feuchtigkeitsabsorbierend | |

| Chemikalienbeständig | ||

| Temperaturbeständig | ||

| Ästhetisch | ||

| Färbbar | ||

| Nylonlegierungen | ||

| Endverbraucherindustrie | Automobil | |

| Luft- und Raumfahrt und Verteidigung | ||

| Elektrik und Elektronik | ||

| Verpackung und Lagerung | ||

| Extrusion | ||

| Textil | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN-Länder | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Nylonharze

Wie groß ist der Markt für Nylonharze derzeit?

Der Markt für Nylonharze wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,45 % verzeichnen.

Wer sind die Hauptakteure auf dem Nylonharz-Markt?

BASF SE, DuPont, DSM, Asahi Kasei Corporation, KURARAY CO., LTD. sind die wichtigsten Unternehmen, die auf dem Markt für Nylonharze tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Nylonharze?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Nylonharz-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Nylonharze.

Welche Jahre deckt dieser Markt für Nylonharze ab?

Der Bericht deckt die historische Marktgröße des Nylonharzmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Nylonharzmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Nylonharze

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Nylonharzen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Nylonharzen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.