Marktgröße für Mietdienstleistungen für Ölfeldausrüstung in Norwegen

| Studienzeitraum | 2021 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2021 - 2022 |

| CAGR | > 3.00 % |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Ölfeldausrüstungsverleihdienste in Norwegen

Es wird erwartet, dass der norwegische Markt für Mietdienstleistungen für Ölfeldausrüstung im Prognosezeitraum eine jährliche Wachstumsrate von über 3 % verzeichnen wird.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Mittelfristig wird erwartet, dass zunehmende Explorations- und Produktionsaktivitäten aufgrund der steigenden Rohöl- und Erdgasnachfrage das Wachstum des Marktes vorantreiben werden.

- Andererseits führen volatile Öl- und Gaspreise zu Unsicherheit bei den Öl- und Gasbetreibern, was das Wachstum des norwegischen Marktes für Vermietung von Ölfeldausrüstung im Prognosezeitraum behindern könnte.

- Dennoch wird erwartet, dass der Upstream-Sektor aufgrund der gestiegenen Investitionen der Ölunternehmen die norwegische Öl- und Gasindustrie vorantreiben wird. Entdeckungen werden im Prognosezeitraum wahrscheinlich auch lukrative Wachstumschancen für den norwegischen Markt für Mietdienstleistungen für Ölfeldausrüstung schaffen.

Markttrends für die Vermietung von Ölfeldausrüstung in Norwegen

Bohrinseln, um den Markt zu dominieren

- Norwegen hat in den letzten Jahren mehrere bedeutende Öl- und Gasfunde gemacht, darunter das riesige Johan-Sverdrup-Feld. Im Mai 2016 gab das norwegische Ministerium für Erdöl und Energie die Vergabe von 10 neuen Lizenzen mit insgesamt 40 Blöcken in der 23. Lizenzierungsrunde in Grenzgebieten bekannt. Drei der Lizenzen werden am neu eröffneten Standort in der Barentssee im Südosten platziert. Offshore-Öl- und Gasaktivitäten gehören zu den wichtigsten Endverbrauchern des Marktes im Land.

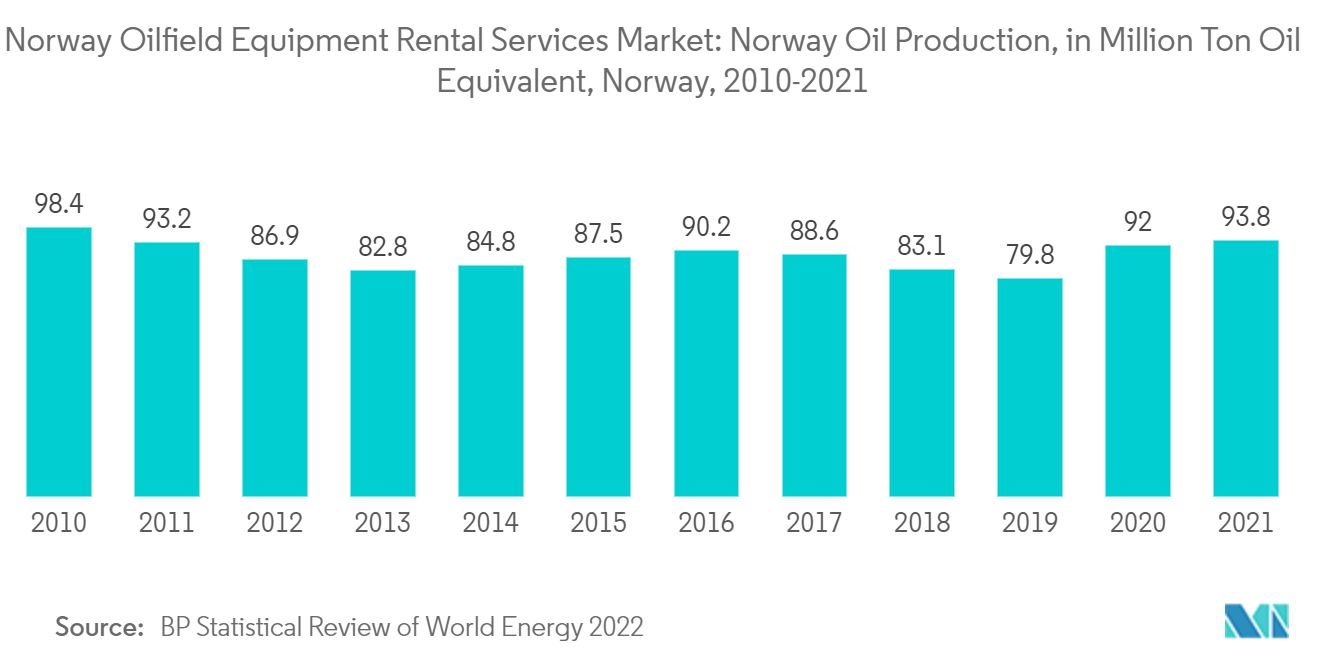

- Norwegen produzierte im Jahr 2021 rund 94 Millionen Tonnen Öl, ein Anstieg von fast 2 % im Vergleich zum Vorjahr. Die Ölförderung im nordischen Landkreis erreichte im Jahr 2001 ihren Höhepunkt, als mehr als 162 Millionen Tonnen Öl gefördert wurden.

- Die Offshore-Betreiber haben sich zu erheblichen Investitionen in die Feldentwicklung verpflichtet. Im Jahr 2021 war Norwegen führend auf dem Offshore-Bohrmarkt, gemessen an der Anzahl der geplanten und unter der Pipeline liegenden Projekte in Europa.

- Angesichts der verringerten Reserven in der Nordsee nehmen die Bohraktivitäten zu und es wird versucht, in tieferen Gewässern mehr Öl und Gas zu finden. Norwegen steigert jedes Jahr seine Bohraktivitäten auf der Suche nach mehr Öl und Gas, was als wichtiger Markttreiber fungiert.

- Im März 2022 erteilte die norwegische Erdöldirektion ConocoPhillips Skandinavia eine Bohrgenehmigung für eine Wildkatzenbohrung vor der Küste Norwegens. Diese Entwicklung dürfte zum Wachstum des norwegischen Marktes für Mietdienstleistungen für Ölfeldausrüstung beitragen.

- Im Januar 2022 bot das norwegische Ministerium für Erdöl und Energie 28 Unternehmen im Rahmen der Auszeichnungen in vordefinierten Gebieten (APA) 2021 Eigentumsanteile an 53 Offshore-Öl- und Gasproduktionslizenzen auf dem norwegischen Schelf an. Dieser Schritt wird zu neuem Wachstum im norwegischen Ölfeld führen Markt für Ausrüstungsverleihdienste nach Beginn der Reservoirentwicklung.

- Da die Rohölpreise steigen, wird erwartet, dass die Investitionen in der Öl- und Gasindustrie erheblich steigen und mehrere Projekte in Betrieb gehen, wodurch der norwegische Markt für Mietdienstleistungen für Ölfeldausrüstung vorangetrieben wird.

Upstream-Sektor soll den Markt vorantreiben

- Es wird erwartet, dass Norwegen im Prognosezeitraum seine Dominanz in der europäischen Region behaupten wird. Der zunehmende Druck auf Öl- und Gasunternehmen, mit begrenzten Mitteln mehr zu erreichen und kosteneffizienter zu werden, treibt den Markt an.

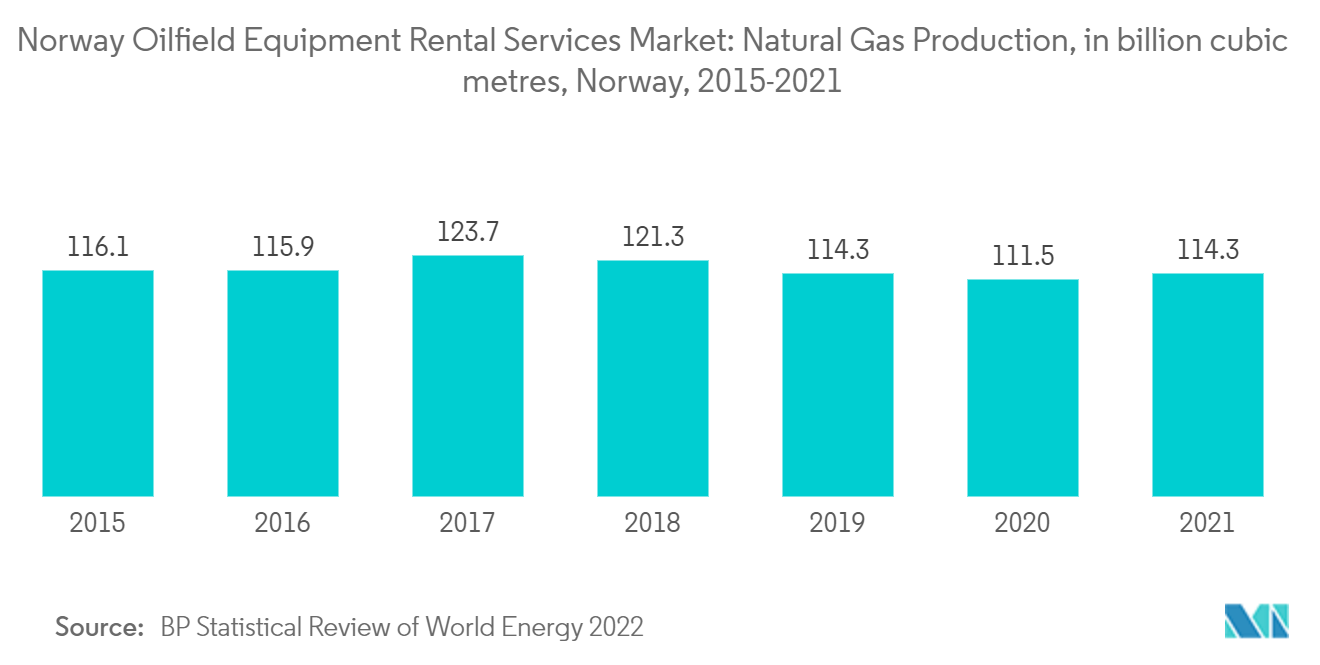

- Norwegens Erdgasproduktion belief sich im Jahr 2021 auf 114,3 Milliarden Kubikmeter, ein Anstieg von rund 2,5 % im Vergleich zum Vorjahr. Im Zeitraum 2005–2021 wuchs die Produktion um über 29 Milliarden Kubikmeter.

- Im Dezember 2022 gaben Neptune Energy und seine lizenzierten Partner eine Entdeckung an der Calypso-Explorationsbohrung (PL938) im Norwegischen Meer bekannt. Vorläufige Schätzungen liegen zwischen 1 Million Standardkubikmetern (MSm3) und 3,5 MSm3 förderbaren Öläquivalenten, was 6-22 Millionen Barrel Öläquivalent (boe) entspricht.

- Im August 2022 kündigte das norwegische Öl- und Gasunternehmen Aker BP seine Pläne an, im Jahr 2023 Explorationsbohrungen an bis zu 15 Öl- und Gasquellen, darunter in der arktischen Barentssee, durchzuführen. Das Unternehmen plant außerdem, in den nächsten 5 Jahren 15 Milliarden US-Dollar zu investieren -6 Jahre für die Entwicklung von Projekten auf dem norwegischen Festlandsockel.

- Die neuen Marktbedingungen zwangen die Branche, Kosten zu senken und die betriebliche Effizienz zu verbessern, was wiederum mehrere unrentable Projekte möglich machte. Es wird erwartet, dass dieser Trend die Nachfrage nach Mietdiensten für Ölfeldausrüstung im Land erhöhen wird.

Branchenüberblick über die Vermietung von Ölfeldausrüstung in Norwegen

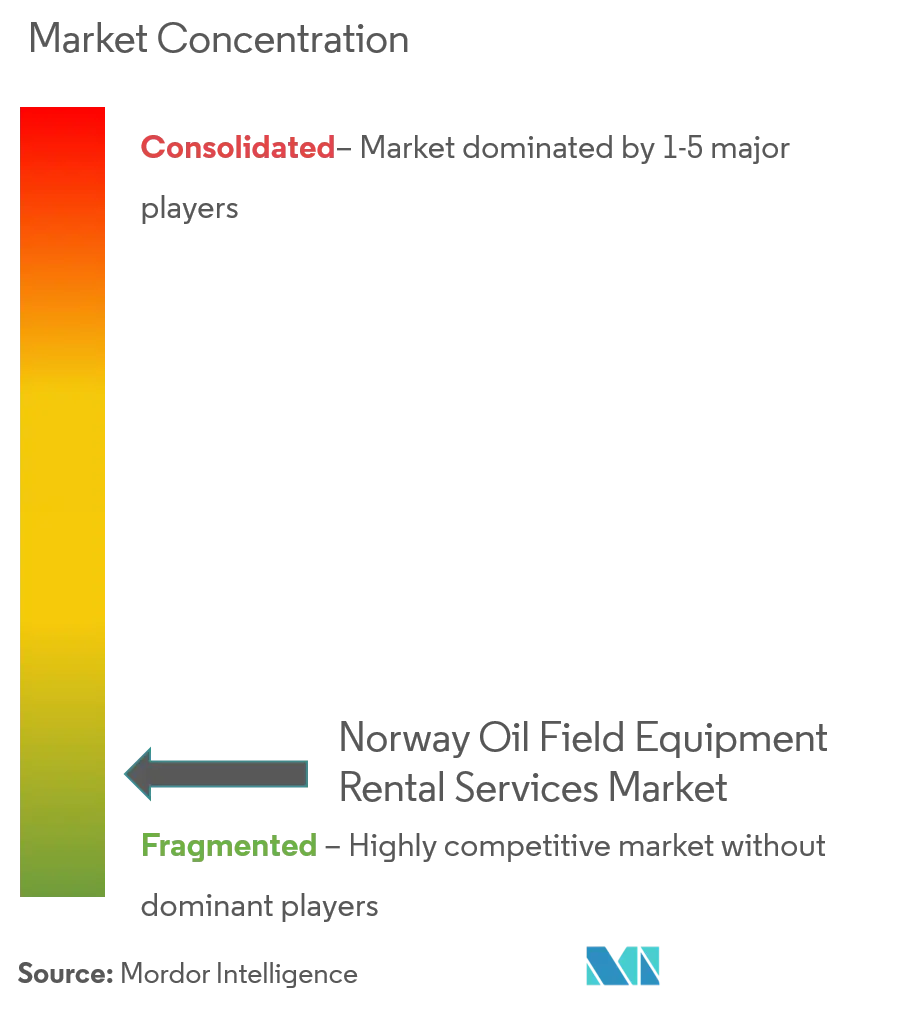

Der norwegische Markt für Mietdienstleistungen für Ölfeldausrüstung ist von Natur aus mäßig fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören Transocean Ltd, Seadrill Ltd, Schlumberger Limited, Baker Hughes Company und Weatherford International PLC.

Norwegens Marktführer für Vermietung von Ölfeldausrüstung

-

Transocean Ltd

-

Seadrill Ltd

-

Schlumberger Limited

-

Baker Hughes Company

-

Weatherford International PLC

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Ölfeldausrüstungsverleihdienste in Norwegen

- Im August 2022 kündigte das norwegische Öl- und Gasunternehmen Aker BP seine Pläne an, im Jahr 2023 Explorationsbohrungen an bis zu 15 Öl- und Gasquellen, darunter in der arktischen Barentssee, durchzuführen. Das Unternehmen plant außerdem, in den nächsten 5 Jahren 15 Milliarden US-Dollar zu investieren -6 Jahre für die Entwicklung von Projekten auf dem norwegischen Festlandsockel.

Marktbericht für die Vermietung von Ölfeldausrüstung in Norwegen – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Umfang der Studie

1.2 Marktdefinition

1.3 Studienannahmen

2. ZUSAMMENFASSUNG

3. FORSCHUNGSMETHODIK

4. MARKTÜBERSICHT

4.1 Einführung

4.2 Marktgröße und Nachfrageprognose in Milliarden US-Dollar bis 2027

4.3 Aktuelle Trends und Entwicklungen

4.4 Marktdynamik

4.4.1 Treiber

4.4.2 Einschränkungen

4.5 Supply-Chain-Analyse

4.6 PESTLE-Analyse

5. MARKTSEGMENTIERUNG

5.1 Ausrüstung

5.1.1 Bohrinseln

5.1.2 Fertigstellungs- und Workover-Rigs

5.1.3 Bohrausrüstung

5.1.4 Protokollierungsausrüstung

5.1.5 Andere Ausrüstung

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Von führenden Spielern übernommene Strategien

6.3 Firmenprofile

6.3.1 Transocean Ltd

6.3.2 Seadrill Ltd

6.3.3 Valaris PLC

6.3.4 Noble Corporation PLC

6.3.5 Weatherford International PLC

6.3.6 Superior Energy Services Inc.

6.3.7 Schlumberger Limited

6.3.8 Baker Hughes Company

6.3.9 Oil States International Inc.

6.3.10 Halliburton Company

6.3.11 TechnipFMC PLC

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Branchensegmentierung der norwegischen Ölfeldausrüstungsvermietungsdienste

Zu den Dienstleistungen im Bereich der Ölfeldausrüstung gehören Bohrungen, Fertigstellung, Produktion und Intervention sowie weitere Dienstleistungen, darunter Offshore-Versorgungsschiffe, Hubschrauberdienste und seismische Datendienste für Offshore- und Onshore-Standorte.

Der norwegische Markt für Mietdienstleistungen für Ölfeldausrüstung ist nach Ausrüstung in Bohrinseln, Fertigstellungs- und Workover-Anlagen, Bohrausrüstung, Protokollierungsausrüstung und andere Ausrüstung unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Ausrüstung | ||

| ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Vermietungsdienste für Ölfeldausrüstung in Norwegen

Wie groß ist der Markt für Vermietung von Ölfeldausrüstung in Norwegen derzeit?

Der norwegische Markt für Ölfeldausrüstungsmietdienste wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem norwegischen Markt für Vermietung von Ölfeldausrüstung?

Transocean Ltd, Seadrill Ltd, Schlumberger Limited, Baker Hughes Company, Weatherford International PLC sind die wichtigsten Unternehmen, die auf dem norwegischen Markt für Ölfeldausrüstungsmietdienste tätig sind.

Welche Jahre deckt dieser norwegische Markt für Ölfeldausrüstungsmietdienste ab?

Der Bericht deckt die historische Marktgröße des Marktes für Ölfeldausrüstungs-Vermietungsdienste in Norwegen für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Ölfeldausrüstungs-Vermietungsdienste in Norwegen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht zur Vermietung von Ölfeldausrüstung in Norwegen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Oilfield Equipment Rental Services in Norwegen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der norwegischen Ölfeldausrüstungsvermietungsdienste umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.