Größe des Öl- und Gas-Upstream-Marktes in Norwegen

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

| CAGR | > 1.00 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des Upstream-Marktes für Öl und Gas in Norwegen

Es wird erwartet, dass der norwegische Öl- und Gas-Upstream-Markt im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 1 % verzeichnen wird. Der Druck auf die Ölnachfrage und die Ölpreise aufgrund der Auswirkungen der COVID-19-Pandemie hat dazu geführt, dass Ölunternehmen ihre Explorationsbudgets kürzen und eine Reihe von Explorationsbohrungen im Jahr 2020 verschieben. Der Hauptfaktor, der den Markt antreibt, ist die zunehmende Erschließung neuer Ölfelder im Land über den Prognosezeitraum. Allerdings kann die Veräußerung staatlicher Mittel aus dem Upstream-Öl- und Gassektor als hemmender Faktor für das Marktwachstum wirken.

- Die Entwicklung neuer Ölfelder dürfte den Markt im Prognosezeitraum antreiben.

- Die Entdeckung neuer kleiner Ölfelder dürfte den in Norwegen tätigen Upstream-Öl- und Gasunternehmen in naher Zukunft eine Chance bieten.

- Die Verfügbarkeit von Ölreserven und zunehmende Investitionen im Upstream-Sektor dürften den Markt im Prognosezeitraum antreiben.

Norwegens Öl- und Gas-Upstream-Markttrends

Entwicklung neuer Ölfelder, um den Markt voranzutreiben

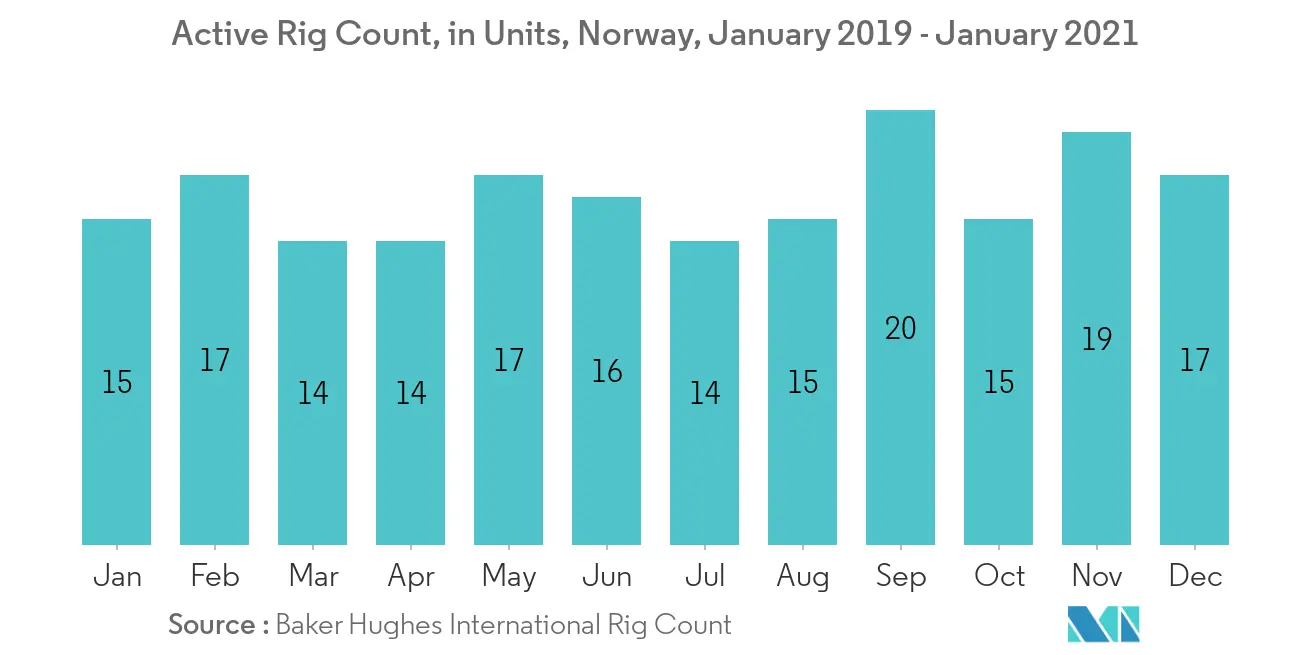

- Norwegen ist einer der größten Ölproduzenten und -exporteure im europäischen Raum. Im Jahr 2019 betrug die Rohölproduktion des Landes 1437.000 Barrel pro Tag, was etwa 47,9 % der gesamten Rohölproduktion Europas ausmachte. Die durchschnittliche Anzahl der Offshore-Bohrinseln lag im Jahr 2020 bei 16.

- Die großen Ölfelder des Landes erreichen ihre Reife, und infolgedessen ist die Ölproduktion Norwegens seit 2016 deutlich zurückgegangen. Allerdings haben im Januar 2021 etwa 30 Unternehmen Angebote für Eigentumsanteile an insgesamt 61 Produktionslizenzen (34 in der Nordsee, 24 in der Norwegischen See und drei in der Barentssee) auf dem norwegischen Schelf erhalten die Auszeichnungen in vordefinierten Gebieten (APA) 2020. Mit der Vergabe von 61 neuen Produktionslizenzen dürfte das Upstream-Segment im Prognosezeitraum daher wahrscheinlich profitablere Entdeckungen auf dem norwegischen Schelf machen.

- Darüber hinaus kündigte das von Equinor betriebene Ölfeld Johan Sverdrup, das drittgrößte Ölfeld auf dem norwegischen Festlandsockel, seinen Plan an, seine tägliche Produktionskapazität bis Mitte 2021 auf 535.000 Barrel Öl zu erhöhen. Darüber hinaus ist das Feld mit erwarteten Ressourcen von 2,7 Milliarden Barrel Öl eines der wichtigsten Industrieprojekte in Norwegen für die nächsten 50 Jahre. Phase 1 des Feldes wurde im Oktober 2019 eröffnet und Phase 2 soll im vierten Quartal 2022 mit der Produktion beginnen.

- Zu den wichtigsten Feldern, die im Prognosezeitraum voraussichtlich in Betrieb gehen werden, gehören das Ölfeld Johan Sverdrup, Martin Linge und Johan Castberg. Daher dürften neue bevorstehende Entdeckungen von Ölfeldern und die Erweiterung bestehender Ölfelder den Trend umkehren und im Prognosezeitraum ein deutliches Wachstum des Marktes verzeichnen.

Verfügbarkeit von Ölreserven, um den Markt anzukurbeln

- Gemessen an den gesamten Ölreserven hält Norwegen unter den europäischen Ländern den größten Anteil. Nach Angaben der norwegischen Erdöldirektion sind auf dem norwegischen Festlandsockel (NCS) noch rund 8 Milliarden Standardkubikmeter Öläquivalent (Sm3 oe) an Ressourcen (Öl und Gas) vorhanden, davon 52 % (4,2 Milliarden Sm3 oe). Die Ressourcen sind nachgewiesen, Stand Februar 2021. Die Produktion auf dem norwegischen Schelf betrug im Jahr 2020 229 Millionen Sm3 oe

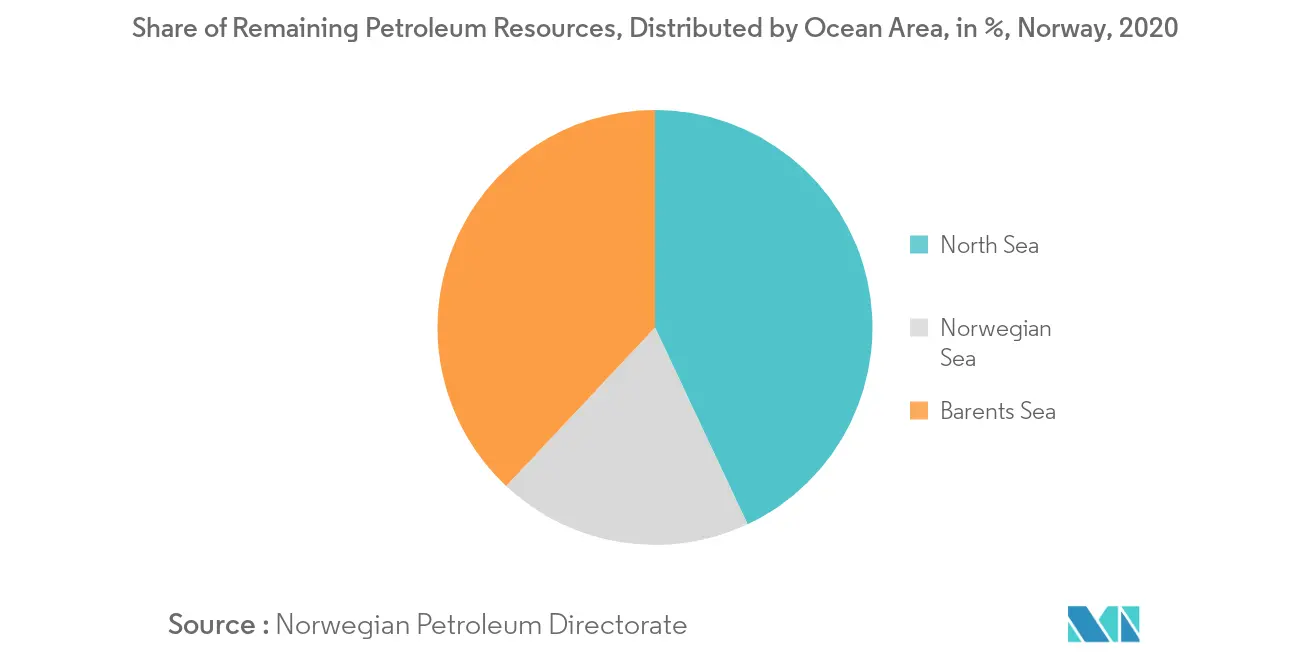

- Rund 43 % der verbleibenden Ressourcen konzentrieren sich auf die Nordsee. Die Verteilung des Restes zeigt, dass 38 % in der Barentssee und 19 % in der Norwegischen See liegen. In der Barentssee sind große Teile der verbleibenden geplanten Ressourcen nicht bestätigt. Ende 2020 gab es 67 produzierende Felder in der Nordsee, 20 produzierende Felder in der Norwegischen See und zwei produzierende Felder in der Barentssee.

- Im Dezember 2020 beliefen sich die geschätzten gesamten unbewiesenen Ressourcen auf 665 Millionen Sm3 oe, 665 Millionen Sm3 oe, 2.505 Millionen Sm3 oe in der Nordsee, dem Norwegischen Meer und der Barentssee. Angesichts der zahlreichen nachgewiesenen und noch nicht nachgewiesenen Ressourcen im Land dürfte der Öl- und Gas-Upstream-Sektor im Prognosezeitraum ein deutliches Wachstum verzeichnen.

Überblick über die Öl- und Gas-Upstream-Branche in Norwegen

Der norwegische Upstream-Markt für Öl und Gas ist teilweise konsolidiert. Zu den größten Unternehmen, die auf diesem Markt tätig sind, gehören Equinor ASA, Aker BP ASA, Total SA, ConocoPhillips und Royal Dutch Shell PLC.

Norwegens Öl- und Gas-Upstream-Marktführer

-

Equinor ASA

-

ConocoPhillips

-

Total SA

-

Aker BP ASA

-

Royal Dutch Shell PLC

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum norwegischen Öl- und Gas-Upstream-Markt

- Im März 2020 hatte das von Aker BP betriebene Skogul-Feld im zentralen Teil der norwegischen Nordsee die Produktion aufgenommen. Es wird geschätzt, dass das Feld förderbare Ressourcen von 1,5 Millionen Standardkubikmetern Öl (9,4 Millionen Barrel) enthält.

- Im Dezember 2020 gab ConocoPhillips Skandinavia AS (Betreiber) die Entdeckung eines neuen Ölfundes (Wildcat-Bohrloch 6507/5-10 S) auf dem Slagugle-Projekt bekannt, das 14 Meilen nordnordöstlich des Heidrun-Feldes im Norwegischen Meer liegt. Es wird geschätzt, dass das Bohrloch 12 bis 32 Millionen Standardkubikmeter (Sm3) förderbares Öläquivalent enthält.

- Im Februar 2021 entdeckte Equinor Kohlenwasserstoffe in der Nähe des Troll-Feldes in der Nordsee. Die Bohrungen (Wildcat-Bohrung 31/1-2 S und Appraisal-Bohrung 31/1-2 A) wurden etwa 10 Kilometer nordwestlich des Troll-Feldes in der Nordsee und 130 Kilometer nordwestlich von Bergen gebohrt. Beide Bohrlöcher haben schätzungsweise 7 bis 11 Millionen Sm3 förderbares Öläquivalent.

Norwegen-Öl- und Gas-Upstream-Marktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Umfang der Studie

1.2 Marktdefinition

1.3 Studienannahmen

2. ZUSAMMENFASSUNG

3. FORSCHUNGSMETHODIK

4. MARKTÜBERSICHT

4.1 Einführung

4.2 Upstream-Ausgaben für Öl und Gas in Milliarden NOK, Norwegen, bis 2026

4.3 Anzahl der gebohrten Explorationsbohrungen, Norwegischer Festlandsockel, 2010–2019

4.4 Active Rig Count, Norwegen, Januar 2014 – Januar 2021

4.5 Aktuelle Trends und Entwicklungen

4.6 Regierungsrichtlinien und -vorschriften

4.7 Marktdynamik

4.7.1 Treiber

4.7.2 Einschränkungen

4.8 Supply-Chain-Analyse

4.9 PESTLE-Analyse

5. WETTBEWERBSFÄHIGE LANDSCHAFT

5.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

5.2 Firmenprofile

5.2.1 Equinor ASA

5.2.2 Aker BP ASA

5.2.3 Total SA

5.2.4 ConocoPhillips

5.2.5 Royal Dutch Shell PLC

5.2.6 Vår Energi AS

6. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Öl- und Gas-Upstream-Industrie in Norwegen

Der Bericht zum norwegischen Öl- und Gas-Upstream-Markt enthält:.

Häufig gestellte Fragen zur Öl- und Gas-Upstream-Marktforschung in Norwegen

Wie groß ist der norwegische Öl- und Gas-Upstream-Markt derzeit?

Der norwegische Öl- und Gas-Upstream-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 1 % verzeichnen.

Wer sind die Hauptakteure im norwegischen Öl- und Gas-Upstream-Markt?

Equinor ASA, ConocoPhillips, Total SA, Aker BP ASA, Royal Dutch Shell PLC sind die größten Unternehmen, die im norwegischen Öl- und Gas-Upstream-Markt tätig sind.

Welche Jahre deckt dieser norwegische Öl- und Gas-Upstream-Markt ab?

Der Bericht deckt die historische Marktgröße des norwegischen Öl- und Gas-Upstream-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des norwegischen Öl- und Gas-Upstream-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht über die Öl- und Gas-Upstream-Industrie in Norwegen

Statistiken für den norwegischen Öl- und Gas-Upstream-Marktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Upstream-Analyse für norwegisches Öl und Gas umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.