Größe des Upstream-Marktes für Öl und Gas in der Nordsee

| Studienzeitraum | 2021 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2021 - 2022 |

| CAGR | > 3.00 % |

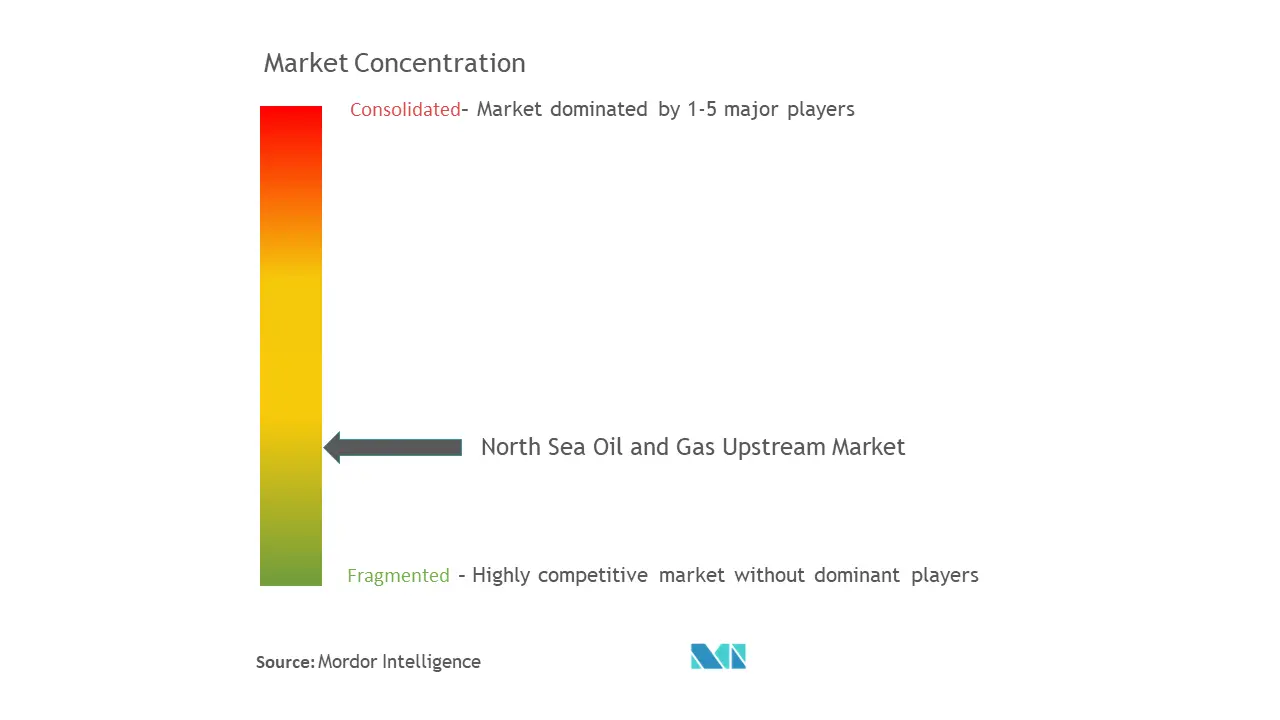

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Upstream-Marktanalyse für Öl und Gas in der Nordsee

Der Upstream-Markt für Öl und Gas in der Nordsee wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von etwa 3 % verzeichnen.

Der Markt wurde im Jahr 2020 durch die COVID-19-Pandemie negativ beeinflusst. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Es wird erwartet, dass eine Reduzierung der Offshore-Bohrkosten um 40 % das Wachstum des Öl- und Gas-Upstream-Marktes in der Nordsee im Prognosezeitraum vorantreiben wird.

- Andererseits dürfte die zunehmende Nutzung erneuerbarer Quellen zur Deckung des Energiebedarfs den Upstream-Markt für Öl und Gas in der Nordsee bremsen.

- Es wird erwartet, dass die große Menge an verbleibenden Öl- und Gasreserven in der Region, die voraussichtlich noch mehrere Jahrzehnte lang ausgebeutet werden, zahlreiche Möglichkeiten für den Upstream-Markt für Öl und Gas in der Nordsee schaffen wird.

- Das Vereinigte Königreich hat mehrere Projekte in der Pipeline, die dem Land im Prognosezeitraum dabei helfen könnten, den Upstream-Markt für Öl und Gas in der Nordsee zu dominieren.

Upstream-Markttrends für Öl und Gas in der Nordsee

Für das Flachwassersegment wird ein deutliches Marktwachstum erwartet

- Flachwasser ist das Wasser, das durch die Bewegung eines Schiffes verdrängt wird, das durch umliegende Ufer eingeschränkt wird. Das Ergebnis ist in der Regel ein Anstieg des Wasserspiegels vor dem Schiff und ein Absinken des Wasserspiegels dahinter.

- Aufgrund geringerer Kapitalinvestitionen und überhöhter Ölpreise hatte das Flachwassersegment einen bedeutenden Markt inne. Die meisten Öl- und Gas-Upstream-Vorgänge in der Nordsee werden von Norwegen und dem Vereinigten Königreich durchgeführt. Mehr als 85 % der Öl- und Gasförderung im Vereinigten Königreich stammen aus seichten Gewässern der Region.

- Der britische Öl- und Gassektor wird von der Produktion aus Offshore-Gebieten dominiert, auf die praktisch die gesamte Öl- und Gasproduktion des Landes entfällt. Derzeit stammt die Produktion des UKCS (United Kingdom Continental Shelf) aus mehr als 300 kleinen Feldern und technisch viel komplexeren Feldern.

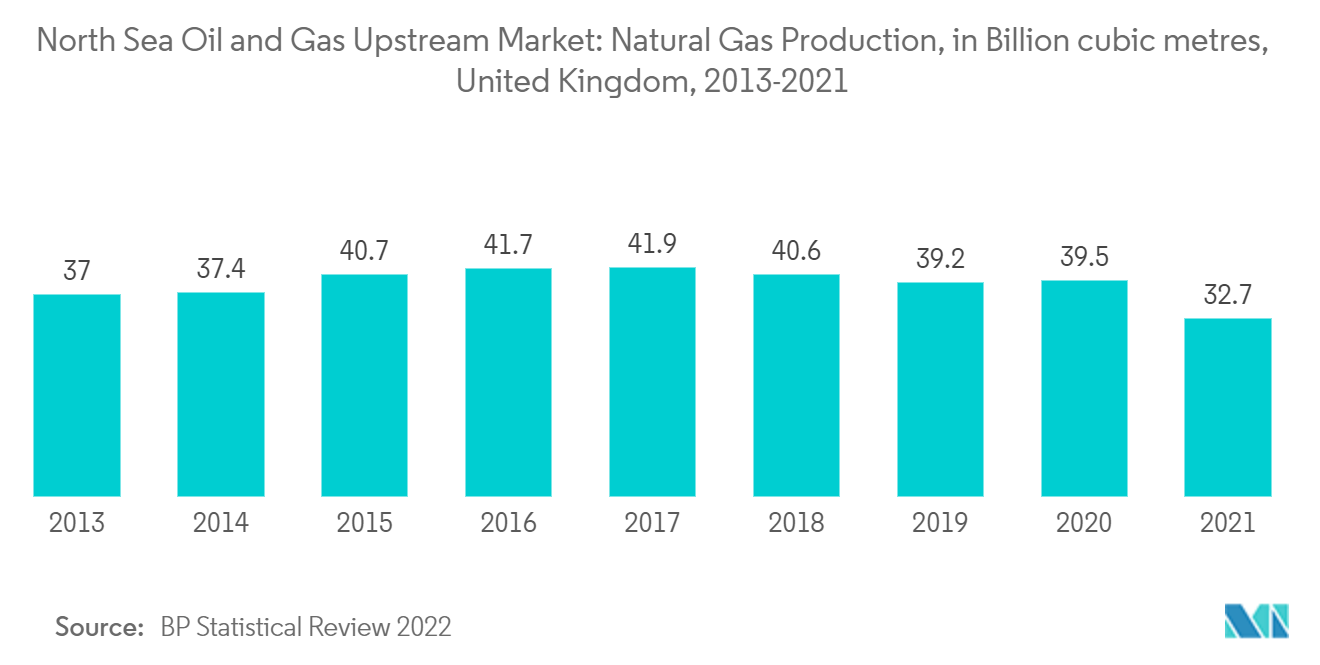

- Im Jahr 2021 ging die Erdgasproduktion im Vereinigten Königreich um 17,2 % zurück. Im selben Jahr betrug die Erdgasproduktion 32,7 Milliarden Kubikmeter im Vergleich zu 39,5 Milliarden Kubikmetern im Jahr 2020.

- Aufgrund dieser Faktoren dürfte das Flachwassersegment im Prognosezeitraum den Upstream-Markt für Öl und Gas in der Nordsee dominieren.

Großbritannien wird den Markt dominieren

- Das Vereinigte Königreich hat das Potenzial, einer der größten Öl- und Gasproduzenten Europas zu werden. Rund 111 Öl- und Gasprojekte befinden sich im Bau, 83 davon sind Upstream-Verträge, deren Fertigstellung bis 2025 erwartet wird. Die meisten dieser Projekte befinden sich im Offshore-Bereich Teile der Nordsee. Daher wird erwartet, dass die britische Nordsee zum Mittelpunkt zukünftiger Bohrarbeiten im Land wird, insbesondere zur Gasförderung.

- Ein weiteres im Land erwartetes Gasprojekt ist das Evelyn-Gasprojekt, das sich in Block 21/30f, Lizenz P1792, in der zentralen Nordsee befindet. Es befindet sich derzeit in der Entwicklungsphase und wird von Tailwind Energy als Unterwasseranbindung an eine FPSO-Plattform entwickelt. Das Feld soll Ende 2022 mit der Produktion beginnen.

- Das Rosebank-Projekt, rund 120 km von den schottischen Shetlandinseln entfernt, ist eines der wichtigsten kommenden Projekte des Landes. Für die Produktion, die schätzungsweise 240 Millionen Barrel Öl und Gas umfassen soll, erhielten die Akteure vor Ort eine dreijährige Verlängerung. Über die endgültige Endinvestition für das Projekt sollen die Akteure im ersten Halbjahr 2023 entscheiden. Das Feld soll voraussichtlich rund 3,8 Millionen Normkubikmeter Gas pro Tag produzieren.

- Im April 2022 gab die North Sea Transition Authority (NSTA) bekannt, dass bereits im nächsten Jahr insgesamt 890 Millionen Barrel dieser Ressourcen sanktioniert werden. Um die Versorgungsstabilität des Vereinigten Königreichs zu gewährleisten, erwartet die Regulierungsbehörde von den Betreibern, dass sie Projekte im Einklang mit ihren effektiven Netto-Null-Tests zügig abschließen.

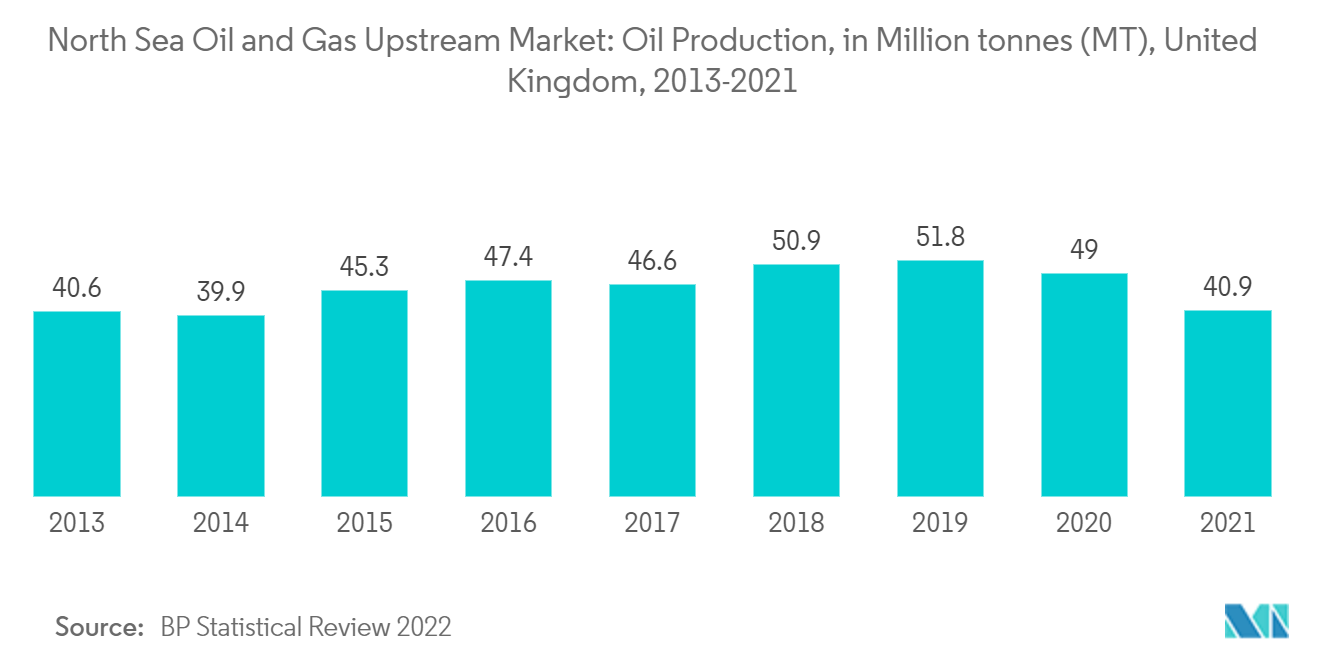

- Im Jahr 2021 ging die Ölförderung im Vereinigten Königreich um 16,5 % zurück. Im selben Jahr betrug die Ölproduktion 40,9 Millionen Tonnen im Vergleich zu 49,0 Millionen Tonnen im Jahr 2020.

- Daher wird erwartet, dass das Vereinigte Königreich aufgrund dieser Faktoren im Prognosezeitraum ein deutliches Wachstum im Upstream-Markt für Öl und Gas in der Nordsee verzeichnen wird.

Überblick über die Öl- und Gas-Upstream-Branche in der Nordsee

Der Upstream-Markt für Öl und Gas in der Nordsee ist mäßig fragmentiert. Zu den Hauptakteuren zählen (in keiner bestimmten Reihenfolge) Equinor ASA, ExxonMobil Corporation, Royal Dutch Shell PLC, BP PLC und Total SA.

Upstream-Marktführer für Öl und Gas in der Nordsee

-

Equinor ASA

-

Exxon Mobil Corporation

-

Royal Dutch Shell Plc

-

BP plc

-

Total SA

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Upstream-Marktnachrichten für Öl und Gas in der Nordsee

- Im Februar 2022 erhielten sechs neue Öl- und Gasfelder in der Nordsee die Genehmigung der britischen Regierung. Die Finanzabteilung drängte die obersten Behörden, die Genehmigungen für den Bau dieser sechs Energiegebiete zu beschleunigen.

- Im Oktober 2022 hat die britische Regierung das Lizenzverfahren für die Öl- und Gasexploration in der Nordsee neu gestartet. Nach Angaben der konservativen Regierung wird eine stärkere Förderung fossiler Brennstoffe aus der Nordsee die Energiesicherheit im Vereinigten Königreich erhöhen und Arbeitsplätze schaffen. Außerdem ist es weniger schädlich für die Umwelt als der Import von Gas und Öl aus anderen Ländern.

Bericht zum Upstream-Markt für Öl und Gas in der Nordsee – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Umfang der Studie

1.2 Marktdefinition

1.3 Studienannahmen

2. ZUSAMMENFASSUNG

3. FORSCHUNGSMETHODIK

4. MARKTÜBERSICHT

4.1 Einführung

4.2 Prognose der Öl- und Gasproduktion in der Nordsee bis 2025

4.2.1 Prognose der Rohölproduktion in Tausend Barrel pro Tag

4.2.2 Erdgasproduktionsprognose, in Millionen Tonnen Öläquivalent

4.3 Aktuelle Trends und Entwicklungen

4.4 Regierungsrichtlinien und -vorschriften

4.5 Anzahl aktiver Bohrinseln in der Nordsee bis 2020

4.6 Marktdynamik

4.6.1 Treiber

4.6.2 Einschränkungen

4.7 Supply-Chain-Analyse

4.8 Porters Fünf-Kräfte-Analyse

4.8.1 Verhandlungsmacht der Lieferanten

4.8.2 Verhandlungsmacht der Verbraucher

4.8.3 Bedrohung durch neue Marktteilnehmer

4.8.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.8.5 Wettberbsintensität

5. Marktsegmentierung

5.1 Wassertiefe

5.1.1 Flachwasser

5.1.2 Tiefes Wasser

5.2 Erdkunde

5.2.1 Großbritannien

5.2.2 Norwegen

5.2.3 Andere Länder

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen, Übernahmen, Kooperationen und Joint Ventures

6.2 Von Schlüsselakteuren übernommene Strategien

6.3 Firmenprofile

6.3.1 Equinor ASA

6.3.2 ExxonMobil Corporation

6.3.3 Royal Dutch Shell PLC

6.3.4 BP PLC

6.3.5 Eni SpA

6.3.6 Total SA

6.3.7 UK Oil & Gas PLC

6.3.8 Schlumberger Limited

6.3.9 Transocean Ltd

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Upstream-Industrie für Öl und Gas in der Nordsee

Die Öl- und Gasindustrie ist in drei Segmente unterteilt Upstream, Midstream und Downstream. Upstream ist eine kritische Phase der Öl- und Gasindustrie, die Exploration und Produktion umfasst.

Der Upstream-Markt für Öl und Gas in der Nordsee ist nach Wassertiefe und Geografie segmentiert. Je nach Wassertiefe wird der Markt in Flachwasser und Tiefwasser unterteilt. Geografisch ist der Markt in das Vereinigte Königreich, Norwegen und andere Länder unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Upstream-Markt für Öl und Gas in der Nordsee. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

Häufig gestellte Fragen zur Upstream-Marktforschung für Öl und Gas in der Nordsee

Wie groß ist derzeit der Öl- und Gas-Upstream-Markt in der Nordsee?

Der Upstream-Markt für Öl und Gas in der Nordsee wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem Öl- und Gas-Upstream-Markt in der Nordsee?

Equinor ASA, Exxon Mobil Corporation, Royal Dutch Shell Plc, BP plc, Total SA sind die größten Unternehmen, die im Öl- und Gas-Upstream-Markt der Nordsee tätig sind.

Welche Jahre deckt dieser Öl- und Gas-Upstream-Markt in der Nordsee ab?

Der Bericht deckt die historische Marktgröße des Nordsee-Öl- und Gas-Upstream-Marktes für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Nordsee-Öl- und Gas-Upstream-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht zur Öl- und Gas-Upstream-Industrie in der Nordsee

Statistiken für den Upstream-Marktanteil, die Größe und die Umsatzwachstumsrate von Öl und Gas in der Nordsee im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Upstream-Analyse für Öl und Gas in der Nordsee umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.