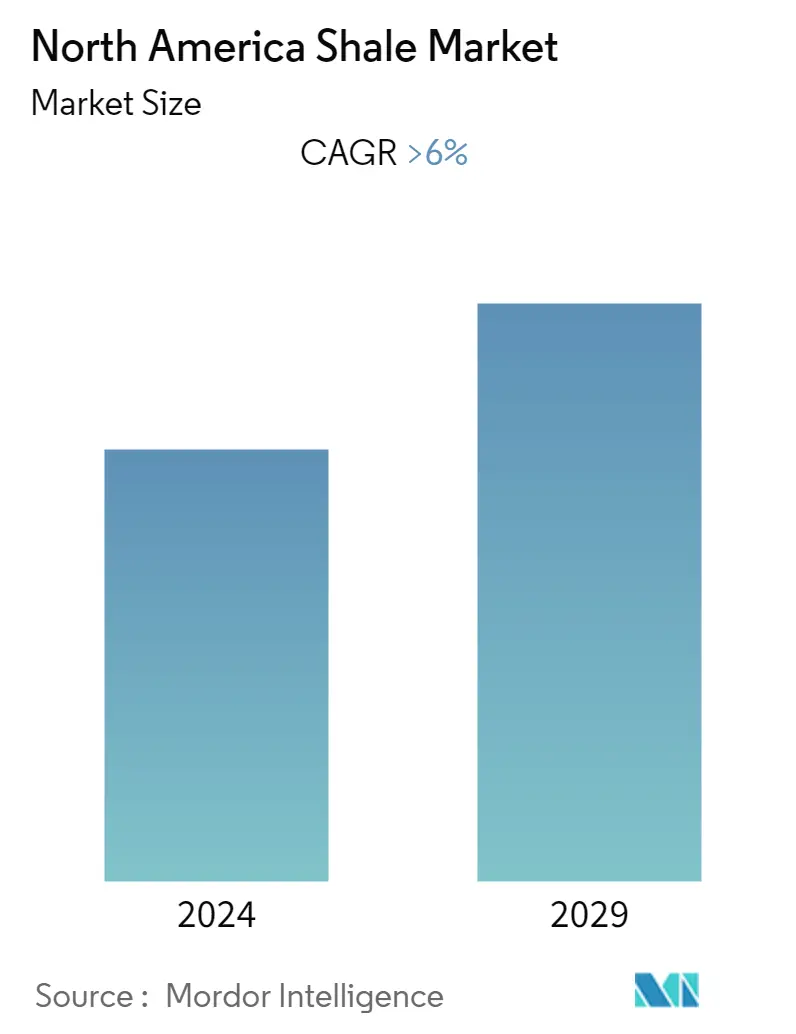

Größe des nordamerikanischen Schiefermarktes

| Studienzeitraum | 2020 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2020 - 2022 |

| CAGR | > 6.00 % |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Analyse des nordamerikanischen Schiefermarktes

Es wird erwartet, dass der nordamerikanische Schiefermarkt im Prognosezeitraum 2020–2025 eine jährliche Wachstumsrate von über 6 % verzeichnen wird. Faktoren wie die Nutzung von Schiefergas, einem saubereren Brennstoff als Kohle zur Energieerzeugung, dürften den nordamerikanischen Schiefermarkt antreiben. Es wird jedoch erwartet, dass höhere Breakeven-Kosten für Öl und Gas, die aus unkonventionellen Lagerstätten gefördert werden, negative Auswirkungen auf den nordamerikanischen Schiefermarkt haben.

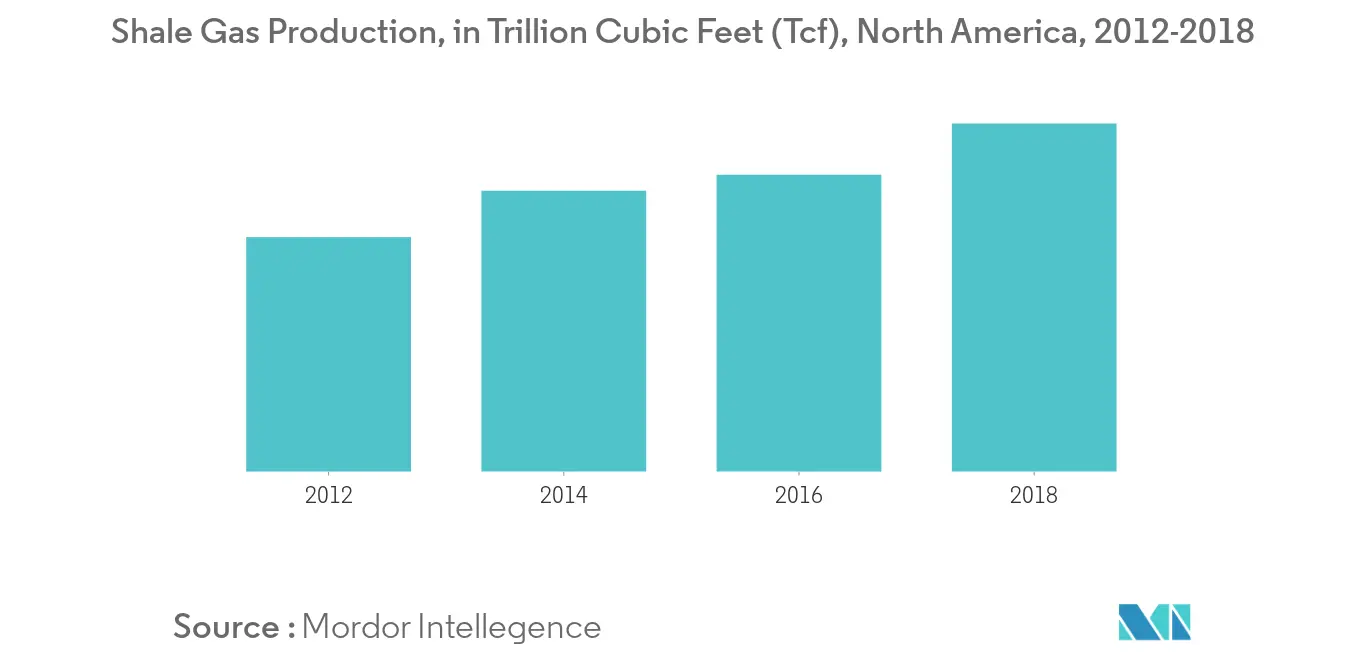

- Das Schiefergassegment dominierte aufgrund seiner steigenden Produktion den Markt im Jahr 2018 und dürfte auch im Prognosezeitraum den Markt dominieren.

- Riesige Mengen an nachgewiesenen Schieferreserven und deren Erschließung in Ländern wie Kanada und Mexiko dürften eine Chance für den nordamerikanischen Schiefermarkt schaffen.

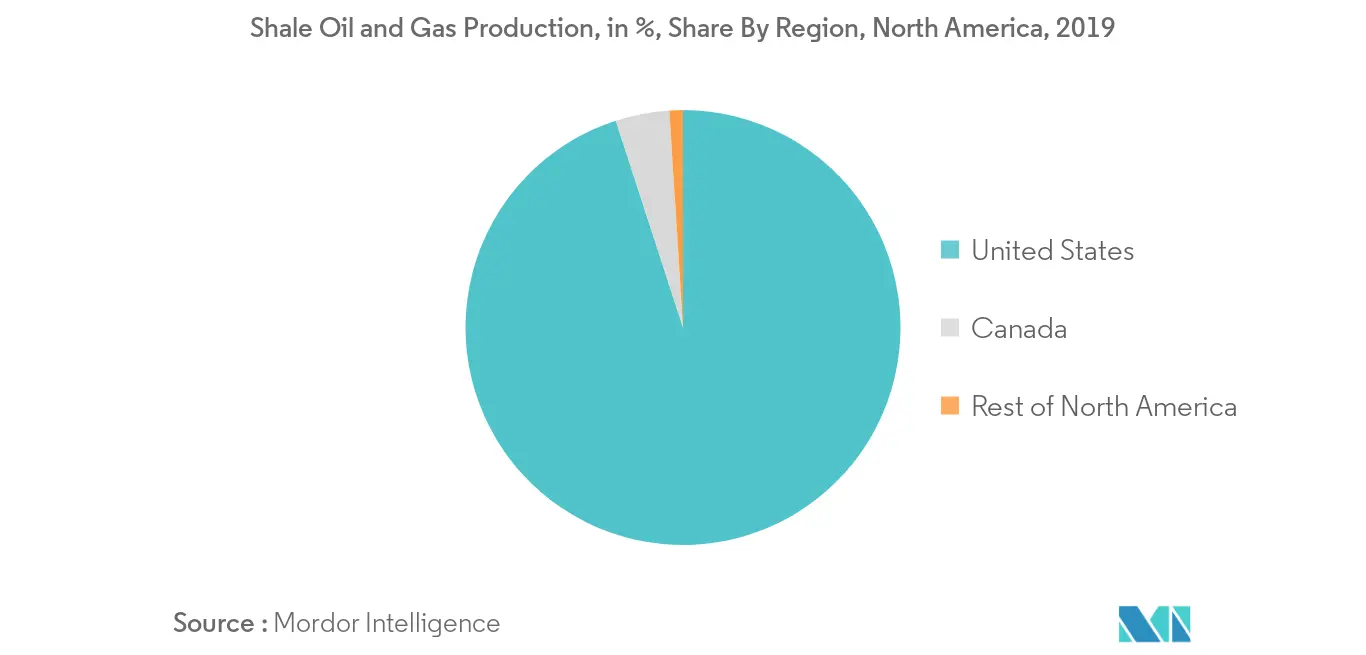

- Aufgrund der Produktion von 95 % des Schiefergases und Schieferöls in Nordamerika hielten die Vereinigten Staaten im Jahr 2018 den größten Anteil und dürften im Prognosezeitraum den Markt dominieren.

Trends auf dem nordamerikanischen Schiefermarkt

Schiefergas soll den Markt dominieren

- Schiefergas wird im Allgemeinen durch Hydrofracking der Lagerstätte gefördert, um die Durchlässigkeit zu erhöhen, sodass das Gas leicht fließen und gefördert werden kann. Schiefergas besteht in der Regel zu 95 % aus reinem Methan und weist eine sehr geringe Menge an Verunreinigungen wie Schwefel auf, wodurch die Verarbeitungskosten für Schiefergas niedriger sind als die Verarbeitungskosten für Erdgas.

- Länder in Nordamerika haben geplant, ihre Kohlenstoffsignatur durch die Verwendung saubererer Brennstoffe wie Schiefergas zu verringern, bei dem die Kohlenstoffemissionen sehr gering sind.

- Kanada ist ein Nettoexporteur von Öl und Gas in Nordamerika und macht 97 % der von Kanada in die Vereinigten Staaten exportierten Kohlenwasserstoffe aus. Der Energiebedarf in Kanada ist in den letzten Jahren nahezu konstant geblieben, während die Produktion stetig zunahm. Die steigende Nachfrage aus den Vereinigten Staaten hatte Kanada dazu veranlasst, Schiefergas zu erforschen und zu fördern.

- Im März 2019 kündigte der Ölriese Chevron Corporation an, die Explorations- und Produktionsaktivitäten im Perm-Becken der Vereinigten Staaten zu verstärken. Das Perm-Becken ist größtenteils ein Schieferreservoir, das die größte Menge an Schiefergas im Land produziert. An den Schieferbecken Horn River und Liard in British Columbia, Kanada, hält das Unternehmen eine 50-prozentige Betriebsbeteiligung an 290.000 Netto-Acres (1.174 Quadratkilometern).

- Aufgrund der oben genannten Punkte dürfte Schiefergas im Prognosezeitraum den nordamerikanischen Schiefermarkt dominieren.

Es wird erwartet, dass die Vereinigten Staaten den Markt dominieren

- Im Jahr 2018 betrug die Schiefergasproduktion in den Vereinigten Staaten 22,3 Billionen Kubikfuß (Tcf). Die Schiefergasproduktion machte im Jahr 2018 75 % des gesamten im Land geförderten Gases aus. Die Schieferölproduktion in den Vereinigten Staaten betrug im Jahr 2018 etwa 2,2 Milliarden Barrel Öl pro Tag (bopd).

- Royal Dutch Shell war 2019 an sieben Schiefervorkommen in den Vereinigten Staaten aktiv. In den Vereinigten Staaten ist das Unternehmen an den Gasvorkommen Marcellus und Utica in Appalachia, dem Delaware-Becken-Teil des Perm-Vorkommens und einer nicht betriebenen Position im Haynesville-Gasvorkommen beteiligt. Im Perm-Becken erkundet und produziert das Unternehmen leichtes Rohöl aus der Schieferformation, was das Interesse des Unternehmens am Schiefergeschäft des Landes zeigt.

- Chevron verfügt über etwa 428.000 Netto-Acres (1.732 Quadratkilometer) im Marcellus-Schiefer, einer der größten und produktivsten Erdgasquellen aus Schiefer in Nordamerika. Im Perm-Becken verfügt Chevron über etwa 1,7 Millionen Netto-Acres (6.880 Quadratkilometer) in den Becken von Delaware und Midland, wo es dichte Öl- und Gasschiefer erschließt.

- Im Januar 2018 kündigte Exxon Mobil Corp an, seine Öl- und Gasproduktion im Perm-Becken bis 2025 zu verdreifachen. Das Perm-Becken ist das größte Schieferöl- und -gasbecken in den Vereinigten Staaten. Die steigende Produktion des Unternehmens dürfte zur Dominanz der Vereinigten Staaten auf dem nordamerikanischen Schiefermarkt führen.

- Daher deuten die oben genannten Punkte darauf hin, dass die Vereinigten Staaten im Prognosezeitraum voraussichtlich den nordamerikanischen Schiefermarkt dominieren werden.

Überblick über die nordamerikanische Schieferindustrie

Der nordamerikanische Schiefermarkt ist mäßig konsolidiert. Zu den wichtigsten Akteuren auf diesem Markt gehören Exxon Mobil Corporation, Murphy Oil Corporation, Royal Dutch Shell PLC, Total SA und Chevron Corporation.

Marktführer für Schieferöl in Nordamerika

-

Exxon Mobil Corporation

-

Murphy Oil Corporation

-

Chevron Corporation

-

Royal Dutch Shell Plc

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nordamerika-Schiefermarktbericht – Inhaltsverzeichnis

-

1. EINFÜHRUNG

-

1.1 Umfang der Studie

-

1.2 Marktdefinition

-

1.3 Studienannahmen

-

-

2. ZUSAMMENFASSUNG

-

3. FORSCHUNGSMETHODIK

-

4. MARKTÜBERSICHT

-

4.1 Einführung

-

4.2 Prognose zur Schieferöl- und -gasproduktion in Nordamerika bis 2025

-

4.2.1 Prognose der Schiefergasproduktion, in Millionen Tonnen Öläquivalent

-

4.2.2 Prognose der Schieferölproduktion, in Tausend Barrel pro Tag

-

-

4.3 Aktuelle Trends und Entwicklungen

-

4.4 Regierungsrichtlinien und -vorschriften

-

4.5 Marktdynamik

-

4.5.1 Treiber

-

4.5.2 Einschränkungen

-

-

4.6 Supply-Chain-Analyse

-

4.7 Porters Fünf-Kräfte-Analyse

-

4.7.1 Verhandlungsmacht der Lieferanten

-

4.7.2 Verhandlungsmacht der Verbraucher

-

4.7.3 Bedrohung durch neue Marktteilnehmer

-

4.7.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

-

4.7.5 Wettberbsintensität

-

-

-

5. Marktsegmentierung

-

5.1 Typ

-

5.1.1 Schiefergas

-

5.1.2 Schieferöl

-

-

5.2 Erdkunde

-

5.2.1 Vereinigte Staaten

-

5.2.2 Kanada

-

5.2.3 Rest von Nordamerika

-

-

-

6. WETTBEWERBSFÄHIGE LANDSCHAFT

-

6.1 Fusionen, Übernahmen, Kooperationen und Joint Ventures

-

6.2 Von Schlüsselakteuren übernommene Strategien

-

6.3 Profil wichtiger Unternehmen

-

6.3.1 Exxon Mobil Corporation

-

6.3.2 BP PLC

-

6.3.3 Royal Dutch Shell PLC

-

6.3.4 Gesamt-SA

-

6.3.5 ConocoPhillips

-

6.3.6 Chevron Corporation

-

6.3.7 Occidental Petroleum Corporation

-

6.3.8 Murphy Oil Corporation

-

6.3.9 Pionier der natürlichen Ressourcen

-

6.3.10 Equinor ASA

-

6.3.11 Repsol SA

-

-

-

7. MARKTCHANCEN und ZUKÜNFTIGE TRENDS

Segmentierung der nordamerikanischen Schieferindustrie

Der nordamerikanische Schiefermarktbericht umfasst:.

Häufig gestellte Fragen zur Schiefermarktforschung in Nordamerika

Wie groß ist der nordamerikanische Schiefermarkt derzeit?

Der nordamerikanische Schiefermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 6 % verzeichnen.

Wer sind die Hauptakteure auf dem nordamerikanischen Schiefermarkt?

Exxon Mobil Corporation, Murphy Oil Corporation, Chevron Corporation und Royal Dutch Shell Plc sind die größten Unternehmen, die auf dem nordamerikanischen Schiefermarkt tätig sind.

Welche Jahre deckt dieser nordamerikanische Schiefermarkt ab?

Der Bericht deckt die historische Marktgröße des nordamerikanischen Schiefermarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Schiefermarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht über die nordamerikanische Schieferölindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von nordamerikanischem Schiefer im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Nordamerika-Schieferanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.