Marktanalyse für drahtloses Gesundheitswesen in Nordamerika

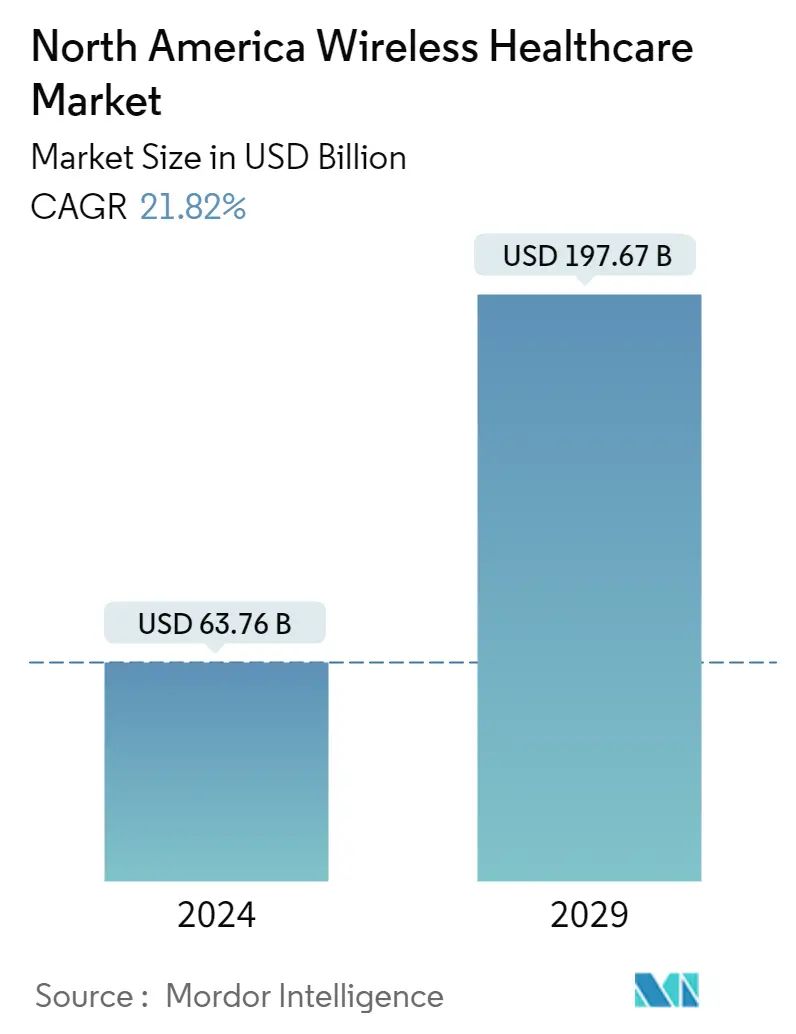

Die Größe des drahtlosen Gesundheitsmarkts in Nordamerika wird im Jahr 2024 auf 63,76 Milliarden US-Dollar geschätzt und soll bis 2029 197,67 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 21,82 % im Prognosezeitraum (2024–2029) entspricht.

- Aufgrund der zunehmenden Prävalenz chronischer Krankheiten, der alternden Bevölkerung und der Notwendigkeit, die Gesundheitskosten zu senken, wird erwartet, dass die Nachfrage nach Lösungen zur Fernüberwachung von Patienten (RPM) steigen wird. Drahtlose Geräte und Wearables, die die wesentlichen Anzeichen und Gesundheitsmetriken von Patienten aus der Ferne überwachen, können zur Früherkennung von Gesundheitsproblemen führen und die Ergebnisse für Patienten verbessern.

- Mithilfe der drahtlosen Radiofrequenz-Identifikationstechnologie (RFID) können Krankenhäuser außerdem den Standort kritischer Geräte und den Zustand der Geräte in Echtzeit verfolgen. Das Shands Hospital in Florida verzeichnete durch die Einführung der drahtlosen Technologie eine Reduzierung der Stunden, die für die Suche nach vermissten Gegenständen aufgewendet wurden, um 98,8 %.

- Es gibt eine zunehmende Anzahl von Diensten und Anwendungen im Zusammenhang mit dem Internet der Dinge (IoT) in verschiedenen Disziplinen der Endbenutzerbranche. Das IoT hat sich von RFID- und WSN-Technologien (Wireless Sensor Network) zu fortschrittlicheren Technologien weiterentwickelt, mit der Integration von Cloud Computing, Internetdiensten, cyberphysischen Systemen und Verbindungen zwischen Hardware- und Softwaregeräten. Maschinelles Lernen (ML) und KI-Fähigkeiten bringen ihre Fähigkeiten auf die nächste Stufe, insbesondere in der aktuellen Gesundheitsbranche.

- Ein weltweiter Mangel an Fachkräften im Gesundheitswesen ist ein weiterer Parameter, der die Marktdynamik beeinflusst. Beispielsweise werden allein in den Vereinigten Staaten bis 2025 voraussichtlich 124.000 Ärzte fehlen, was viel weniger ist als der erwartete Mangel in asiatischen und afrikanischen Regionen. Diese Faktoren deuten auf den Bedarf an modernisierten medizinischen Einrichtungen und Verbesserungen im Gesundheitssektor hin, was wiederum den Markt ankurbeln dürfte, da fortschrittliche und vernetzte medizinische Geräte wahrscheinlich eine höhere Nachfrage erfahren werden.

- Die Entwicklung der drahtlosen Gesundheitsbranche wurde maßgeblich durch laufende Entwicklungen bei drahtlosen Kommunikationstechnologien wie 5G, dem Internet der Dinge, Edge Computing und künstlicher Intelligenz (KI) unterstützt. Diese Technologien können eine schnellere und zuverlässigere Datenübertragung, Echtzeitüberwachung und erweiterte Analysen ermöglichen und so die Gesundheitsversorgung und die Patientenergebnisse verbessern.

- Das Sammeln, Übertragen und Speichern sensibler Patientendaten mithilfe drahtloser Gesundheitstechnologien könnte jedoch erhebliche Bedenken hinsichtlich der Datensicherheit und der Privatsphäre der Patienten aufwerfen. Verstöße oder unbefugter Zugriff auf Patientendaten können das Vertrauen schwächen und die Einführung drahtloser Gesundheitslösungen behindern.

- Darüber hinaus hatte COVID-19 typischerweise positive Auswirkungen auf den drahtlosen Gesundheitsmarkt in Nordamerika. Die Pandemie hat die Bedeutung der Bereitstellung und Überwachung der Gesundheitsversorgung aus der Ferne hervorgehoben und die Einführung drahtloser Gesundheitstechnologien beschleunigt. Darüber hinaus führte die Notwendigkeit sozialer Distanzierung und die Reduzierung persönlicher Interaktionen während der Pandemie zu einem Anstieg der Telemedizin und Fernüberwachungsdienste.

Markttrends für drahtloses Gesundheitswesen in Nordamerika

Wachsende Präsenz digitaler Gesundheits-Startups und verstärkte Investitionen in Gesundheitstechnologie, um das Marktwachstum voranzutreiben

- Der Aufstieg von Start-ups im Bereich der drahtlosen Gesundheitsversorgung führt zur Entwicklung spezialisierter Lösungen, die auf bestimmte medizinische Bedingungen, Patientendemografien und Gesundheitsszenarien zugeschnitten sind. Diese maßgeschneiderten Angebote stellen sicher, dass drahtlose Gesundheitstechnologien darauf ausgelegt sind, den vielfältigen und sich weiterentwickelnden Bedürfnissen nordamerikanischer Patienten gerecht zu werden.

- Im Juli 2023 gab beispielsweise Herself Health, ein Unternehmen, das Frauen über 65 Jahren Grundversorgung anbietet, bekannt, dass es sich eine Serie-A-Spendenrunde in Höhe von 26 Millionen US-Dollar gesichert habe. Darüber hinaus kündigte Daybreak, ein in den USA ansässiges Gesundheits-Startup, im August 2023 eine Serie-B-Finanzierung in Höhe von 13 Millionen US-Dollar an, die von Union Square Ventures geleitet wird. Die aktuelle Strategie besteht darin, die Servicepräsenz auf weitere Schulbezirke auf nationaler Ebene auszudehnen.

- Viele Startups konzentrieren sich auf Telegesundheitsplattformen und Fernüberwachungslösungen, die drahtlose Kommunikation nutzen. Diese Technologien ermöglichen virtuelle Konsultationen, Ferndiagnosen und eine kontinuierliche Gesundheitsüberwachung und stellen so sicher, dass Patienten bequem von zu Hause aus rechtzeitig versorgt und überwacht werden.

- Der Anstieg der Investitionen in Gesundheitstechnologie, insbesondere im drahtlosen Gesundheitssektor, bringt Kapital in Start-ups und aufstrebende Unternehmen. Diese finanzielle Unterstützung beschleunigt die Forschung, Entwicklung und Kommerzialisierung drahtloser Gesundheitsinnovationen und fördert so das Marktwachstum.

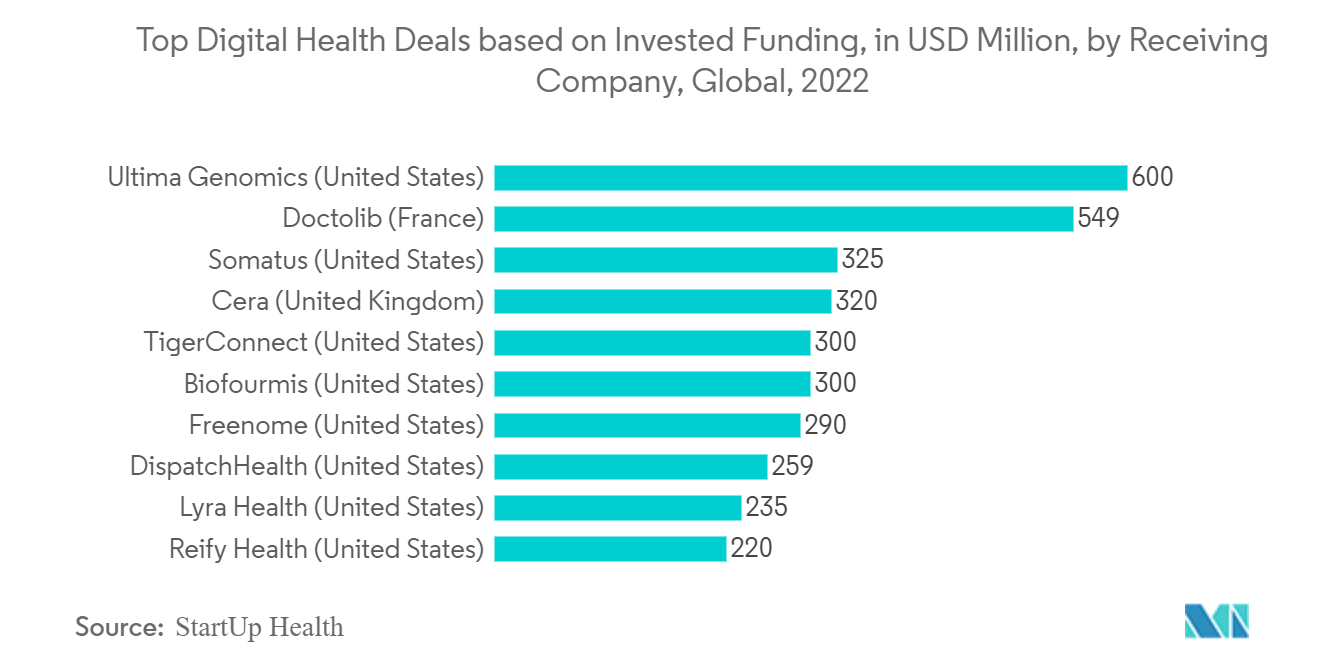

- Darüber hinaus wurden laut StartUp Health im Jahr 2022 acht der zehn bedeutendsten Investitionen im Bereich der digitalen Gesundheit in den USA getätigt. Ultima Genomics, ein US-Unternehmen, erhielt eine Investition von 600 Millionen US-Dollar und war damit der größte Deal. Solche Fälle deuten darauf hin, dass das Land verstärkt auf Investitionen in Start-ups im Gesundheitswesen setzt und so zum Marktwachstum beiträgt.

Die Vereinigten Staaten werden einen bedeutenden Marktanteil halten

- Die Vereinigten Staaten sind mit ihrer robusten Gesundheitsinfrastruktur, ihrem technologischen Fachwissen und ihren strategischen Investitionen in der Lage, die Revolution der drahtlosen Gesundheitsversorgung in der Region voranzutreiben und transformative Veränderungen in der Patientenversorgung, der Gesundheitsversorgung und dem gesamten Wellness-Management voranzutreiben.

- Darüber hinaus beherbergt das Land ein lebendiges digitales Gesundheitsökosystem, das ein breites Spektrum an Interessengruppen umfasst, darunter Gesundheitsdienstleister, Technologieunternehmen, Regulierungsbehörden, Versicherer und Patienteninteressengruppen. Diese kollaborative Umgebung beschleunigt die Einführung und Integration drahtloser Gesundheitslösungen.

- Darüber hinaus ist in den Vereinigten Staaten ein deutliches Wachstum im Bereich Telemedizin und virtuelle Pflege zu verzeichnen, was auf den Bedarf an Ferngesundheitsdiensten zurückzuführen ist. Drahtlose Technologien ermöglichen nahtlose telemedizinische Konsultationen, Fernüberwachung und digitale Gesundheitsplattformen und machen das Land für die Einführung drahtloser Gesundheitsversorgung günstig.

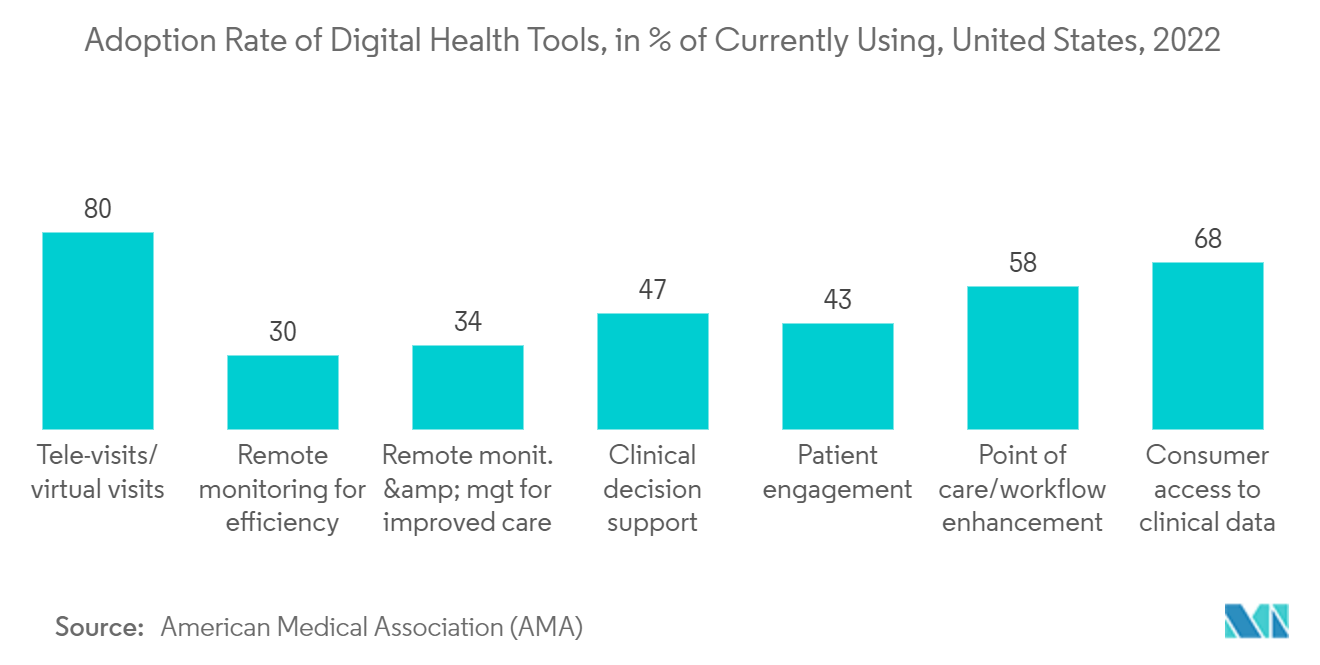

- Darüber hinaus sind nach Angaben der American Medical Association (AMA) im Jahr 2022 Telebesuche oder virtuelle Besuche mit etwa 80 % der Befragten mit einer höheren Akzeptanzrate aufgrund der zunehmenden Bedeutung einer effizienten und verbesserten Patientenversorgung in den USA zu verzeichnen das Land.

- Darüber hinaus fungieren die Vereinigten Staaten als Innovationszentrum für drahtlose Gesundheitstechnologien und fördern die Entwicklung innovativer Lösungen, die die Patientenversorgung, Diagnostik, Behandlung und Präventionsmaßnahmen verändern können.

Überblick über die drahtlose Gesundheitsbranche in Nordamerika

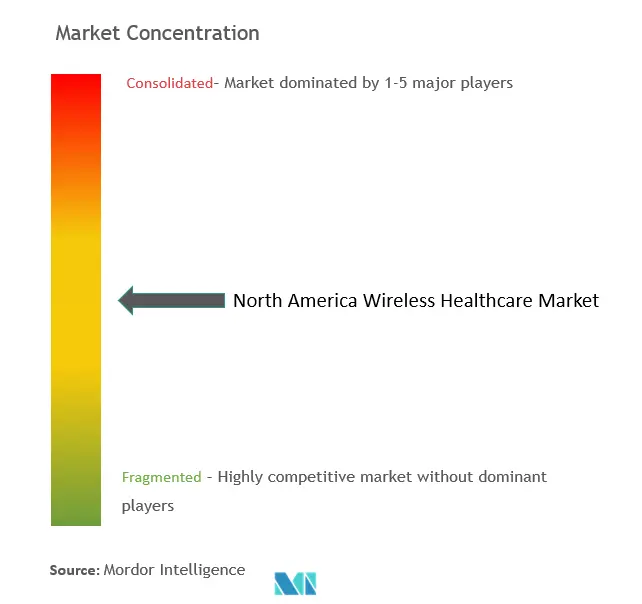

Es wird erwartet, dass der nordamerikanische Markt für drahtlose Gesundheitsversorgung ein moderates Maß an Konzentration aufweisen wird, was auf die Präsenz etablierter Global Player mit erheblichen Marktanteilen und das Aufkommen neuer Marktteilnehmer zurückzuführen ist. Viele wichtige Akteure engagieren sich aktiv in Partnerschaften, Kooperationen und innovativen Initiativen, um ihre Marktpräsenz in der Region auszubauen. Zu den prominenten Unternehmen, die in diesem Markt tätig sind, gehören unter anderem GE HealthCare Technologies Inc., Siemens Healthcare GmbH, ATT Inc., Cisco Systems, Inc. und Qualcomm Technologies, Inc.

Im Juli 2023 gab Siemens Healthineers eine strategische Partnerschaft mit Atrium Health bekannt, um die chirurgische Ausbildung in den Vereinigten Staaten voranzutreiben, und markierte damit seine Position als erster strategischer Partner von IRCAD North America, einer Tochtergesellschaft der renommierten gemeinnützigen Gesundheitsorganisation Atrium Health. Das neu eingerichtete Center of Excellence for Medical Learning wird die hochmodernen medizinischen Bildgebungstechnologien von Siemens Healthineers nutzen, sich an der Lehrplanentwicklung beteiligen und das allgemeine Bildungserlebnis für Chirurgen und ihre Teams verbessern.

Im Februar 2023 ging TriHealth, ein integriertes Gesundheitsversorgungssystem mit Hauptsitz in Cincinnati, eine langfristige strategische Zusammenarbeit mit Royal Philips, einem weltweit führenden Anbieter von Gesundheitstechnologie, ein. Diese Partnerschaft soll das TriHealth Heart Vascular Institute auf dem Campus des Bethesda North Hospital und das Harold and Eugenia Thomas Comprehensive Care Center unterstützen. Durch die Nutzung der umfassenden Kardiologielösungen von Philips möchte TriHealth sein Angebot an Herzpflege erweitern, gleichzeitig hochwertige Dienstleistungen anbieten und mit anderen Gesundheitsdienstleistern zusammenarbeiten, um eine koordinierte Versorgung sicherzustellen. Darüber hinaus wird diese Partnerschaft eine entscheidende Rolle bei der Ausbildung der nächsten Generation medizinischer Fachkräfte spielen.

Marktführer im drahtlosen Gesundheitswesen in Nordamerika

GE HealthCare Technologies Inc.

Siemens Healthcare GmbH

AT&T Inc.

Cisco Systems, Inc.

Qualcomm Technologies, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für drahtloses Gesundheitswesen in Nordamerika

- Juni 2023 Cardinal Health, ein in den USA ansässiges Gesundheitsdienstleistungsunternehmen, gab bekannt, dass es eine offizielle Vereinbarung zur Übertragung seines Outcomes-Geschäfts an BlackRock Long Term Private Capital und das GTCR-Portfoliounternehmen Transaction Data Systems (TDS) gegen eine kleine Beteiligung unterzeichnet hat Investition in die neu gegründete Organisation. Durch den Kauf entsteht eines der größten Netzwerke von 40.000 Einzelhandels-, Filial- und Lebensmittelapotheken im Land sowie ein breites, integriertes Portfolio an Apothekensoftware für Arbeitsabläufe unter Einbeziehung von Patienten und klinischen Lösungen für Patienten und Apotheken , Kostenträger und Ökosysteme von Pharmaunternehmen.

- März 2023 Atrium Health und Best Buy Health geben eine Partnerschaft zur Schaffung neuer Dienstleistungen für den häuslichen Krankenhausgebrauch bekannt, um die Erfahrungen der Patienten mit der Pflege auf Krankenhausniveau zu Hause zu verbessern. Ziel der Partnerschaft ist es, medizinisches Fachpersonal in die Lage zu versetzen, Patienten eine qualitativ hochwertige Behandlung anzubieten und gleichzeitig die finanziellen und psychischen Belastungen für Patienten und Pflegekräfte zu verringern.

Segmentierung der drahtlosen Gesundheitsbranche in Nordamerika

Drahtlose Gesundheitsversorgung kann drahtlose Kommunikationstechnologien und -geräte in die Gesundheitsbranche integrieren, um die Fernüberwachung, Diagnose, Behandlung und Verwaltung des Gesundheitszustands und der medizinischen Bedingungen von Patienten zu ermöglichen.

Der drahtlose Gesundheitsmarkt in Nordamerika ist nach Komponenten (Hardware und Software, Dienstleistungen), Anwendungen (Krankenhäuser und Pflegeheime, häusliche Pflege und Arzneimittel) und Geografie (USA, Kanada) segmentiert.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig in USD angegeben.

| Hardware |

| Software |

| Dienstleistungen |

| Krankenhäuser und Pflegeheime |

| Heimpflege |

| Arzneimittel |

| Vereinigte Staaten |

| Kanada |

| Komponente | Hardware |

| Software | |

| Dienstleistungen | |

| Anwendung | Krankenhäuser und Pflegeheime |

| Heimpflege | |

| Arzneimittel | |

| Erdkunde | Vereinigte Staaten |

| Kanada |

Häufig gestellte Fragen zur drahtlosen Gesundheitsmarktforschung in Nordamerika

Wie groß ist der drahtlose Gesundheitsmarkt in Nordamerika?

Es wird erwartet, dass die Größe des drahtlosen Gesundheitsmarkts in Nordamerika im Jahr 2024 63,76 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 21,82 % bis 2029 auf 197,67 Milliarden US-Dollar wachsen wird.

Wie groß ist der drahtlose Gesundheitsmarkt in Nordamerika derzeit?

Im Jahr 2024 wird die Größe des nordamerikanischen Marktes für drahtlose Gesundheitsversorgung voraussichtlich 63,76 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für drahtlose Gesundheitsversorgung?

GE HealthCare Technologies Inc., Siemens Healthcare GmbH, AT&T Inc., Cisco Systems, Inc., Qualcomm Technologies, Inc. sind die wichtigsten Unternehmen, die auf dem nordamerikanischen Markt für drahtlose Gesundheitsversorgung tätig sind.

Welche Jahre deckt dieser nordamerikanische Markt für drahtlose Gesundheitsversorgung ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des drahtlosen Gesundheitsmarktes in Nordamerika auf 52,34 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des drahtlosen Gesundheitsmarkts in Nordamerika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des drahtlosen Gesundheitsmarkts in Nordamerika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für drahtloses Gesundheitswesen in Nordamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate im drahtlosen Gesundheitswesen in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des drahtlosen Gesundheitswesens für Nordamerika umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.