Marktgröße für Molkenproteinzutaten in Nordamerika

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 1.13 Milliarden US-Dollar | |

| Marktgröße (2029) | 1.46 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.81 % | |

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Molkenproteinzutaten in Nordamerika

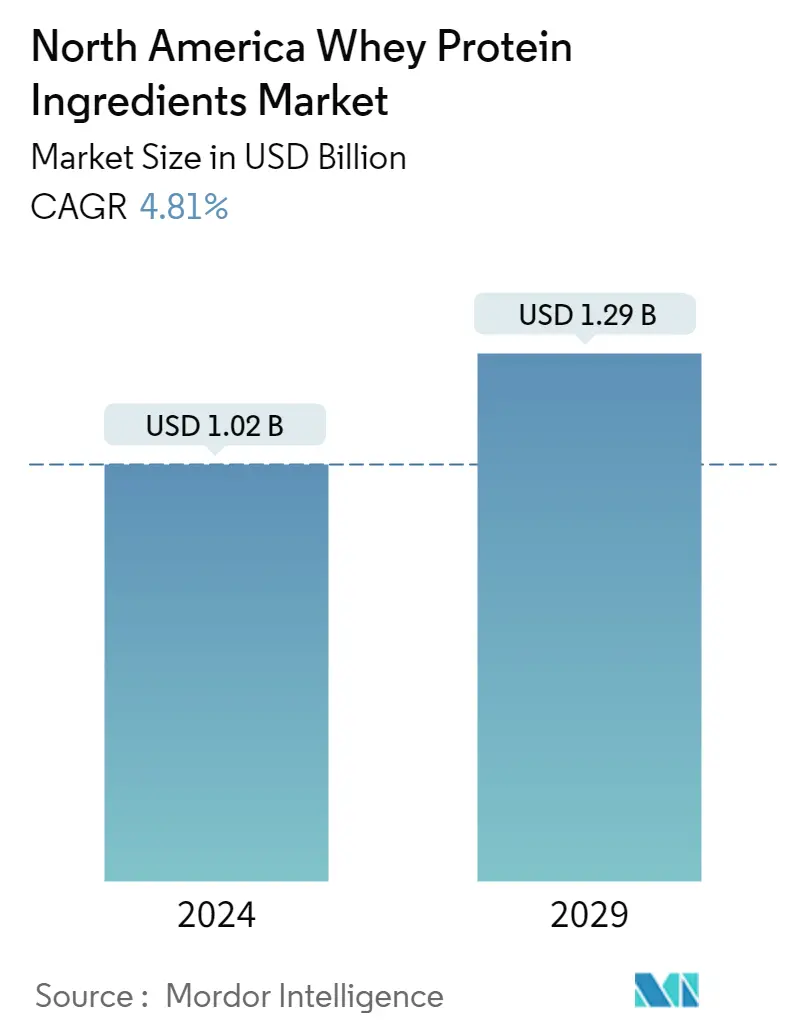

Die Marktgröße für Molkenproteinzutaten in Nordamerika wird im Jahr 2024 auf 1,02 Milliarden US-Dollar geschätzt und soll bis 2029 1,29 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,81 % im Prognosezeitraum (2024–2029) entspricht.

Strategische Investitionen der Unternehmen in Verbindung mit einem wachsenden Fitnessbewusstsein der Verbraucher trieben den Einsatz von Molkenproteinzutaten voran, insbesondere im Nahrungsergänzungsmittel- und FB-Bereich

- Der Molkenproteinmarkt umfasst Lebensmittel und Nahrungsergänzungsmittel sowie Nahrungsergänzungsmittel als die beiden Hauptanwendungen. Das Untersegment Snacks dominierte das FB-Segment und hatte im Jahr 2022 einen Volumenanteil von 48,44 %. Wichtige Akteure wie Nestle, Arla Foods und Fonterra Group investieren umfassend in Produktformulierungen, um der steigenden Nachfrage der Snackindustrie gerecht zu werden. Im Segment der Nahrungsergänzungsmittel hielt die Sporternährung im Jahr 2022 einen großen Anteil von 94,6 % des Volumens. Das Wachstum ist auf die wachsende Nachfrage nach Molkenprotein in der Fitnessbranche als muskelaufbauendes Nahrungsergänzungsmittel zurückzuführen. Kanada hat etwa 6,18 Millionen Mitglieder, die sich im Fitnessstudio registriert haben, also etwa 938 Mitglieder pro Fitnessstudio im Jahr 2021.

- Das Untersegment Getränke wird im Prognosezeitraum voraussichtlich die schnellste CAGR von 3,37 % nach Wert verzeichnen, gefolgt von Gewürzen/Soßen. Aufgrund seiner hervorragenden Nährwerte, seines neutralen Geschmacks, seiner leichten Verdaulichkeit (dh 10 g/h) und seiner besonderen Funktion in Getränkesystemen werden Molkenproteine häufig als Proteinquelle für RTD-Proteingetränke verwendet. WPC bietet hervorragende Fettersatzeigenschaften, wie z. B. Emulgierung durch Aufrechterhaltung eines isoelektrischen Punkts bei pH 4,4, was seine Verwendung in Dressings, Saucen usw. fördert.

- Das am schnellsten wachsende Endverbrauchersegment ist Körperpflege und Kosmetik, das im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4,74 % verzeichnen wird. Dies ist auf die steigende Zahl von Schönheitskliniken und die steigenden Pro-Kopf-Ausgaben für das persönliche Erscheinungsbild zurückzuführen. Die durchschnittlichen Einnahmen und Ausgaben für persönliche Pflege und Dienstleistungen in den Vereinigten Staaten stiegen im Zeitraum 2020–2021 um 19,3 %. Molkenprotein hat mithilfe der im Molkenprotein enthaltenen Aminosäuren verbesserte Funktionen wie Hautelastizität und Haarkonditionierung, was die Nachfrage in diesem Segment steigert.

Aufgrund der starken Präsenz verschiedener Lebensmittelproduktionseinheiten halten die Vereinigten Staaten im Jahr 2022 die Mehrheit des Anteils

- Die Vereinigten Staaten waren im Jahr 2022 mit dem größten Marktanteil führend, was auf eine große Verbraucherbasis und die Gründung umfangreicher Lebensmittelproduktionseinheiten zurückzuführen ist. Die von großen Akteuren praktizierte Produktionskonsolidierung führt zu einer einfachen Zugänglichkeit und wettbewerbsfähigen Molkenproteinpreisen, was zu einer Steigerung des Marktwerts führt. Der Molkenproteinmarkt in den Vereinigten Staaten wird stark von der Lebensmittel- und Getränkeindustrie (51,6 %) angetrieben, die im Jahr 2022 einen erheblichen Anteil hatte, gefolgt von der Nahrungsergänzungsmittelindustrie (47,6 %). Molkenprotein verfügt über ein überlegenes, verzweigtkettiges Amino Säuregehalt natürlicher Proteinquellen im Vergleich zu anderen Proteinen. Es kann dosisabhängig die Muskelproteinsynthese stimulieren.

- Kanada blieb 2022 der zweitgrößte Markt, angetrieben durch den hohen Proteinkonsum in der Nahrungsergänzungsmittelindustrie. Kanada ist ein aufstrebender Markt für Molkenprotein. Der boomende Trend zu gesunden Lebensmitteln im Land hat zu einer erheblichen Nachfrage nach Zutaten wie Molkenprotein geführt. Aufgrund der zunehmenden Zahl von Fitnessbegeisterten und Fitnessclubs wurde der Einsatz von Molkenprotein vor allem in der Sporternährung beobachtet. Das kanadische Sporternährungssegment wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,39 % verzeichnen. Die Dominanz des Milchsektors innerhalb der Proteinindustrie Kanadas hat der Molkenproteinindustrie günstige Wachstumschancen geboten.

- Mexiko ist das am schnellsten wachsende Land für Molkenprotein und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,11 % verzeichnen. Die boomenden Bereiche Functional Food und Backwaren steigerten die Nachfrage nach Milchzutaten in Mexiko, wobei Molkenprotein die beste Alternative darstellte. Proteinriegel mit Molkenprotein erfreuen sich aufgrund ihrer funktionellen Eigenschaften bei Verbrauchern immer größerer Beliebtheit.

Markttrends für Molkenproteinzutaten in Nordamerika

- Bio-Babynahrung soll den Markt der Zukunft vorantreiben

- Große kommerzielle Akteure tragen zum Wachstum der Bäckereibranche bei

- Angereicherte Getränke werden im Prognosezeitraum einen Umsatzanstieg verzeichnen

- Die Verlagerung der Verbraucher hin zu kohlenhydratarmen Diäten stellt eine Bedrohung für das Marktwachstum dar

- Die steigende Nachfrage nach Einzelportionspackungen könnte die Produktion steigern

- Hauptakteure konzentrieren sich auf die Anreicherung und Nährstoffanreicherung

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Betonung von Bewusstsein und Innovation; treibende Kraft hinter dem Wachstum des Marktes für Ernährung für ältere Menschen

- Große Chancen für Fleischalternativen

- E-Commerce wird sich zu einem der beliebtesten Kanäle entwickeln

- Wichtige Akteure konzentrieren sich nach COVID-19 stärker auf gesunde Inhaltsstoffe

- Ständige Nachfrage aus den Vereinigten Staaten zur Unterstützung des Marktes

- Die Kosmetikindustrie soll durch die Synergie von Innovation und Social-Media-Einfluss vorangetrieben werden

- Der steigende Verbrauch tierischer Proteine eröffnet Chancen für wichtige Akteure im Zutatensektor

Überblick über die nordamerikanische Molkenproteinzutaten-Branche

Der nordamerikanische Markt für Molkenproteinzutaten ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 29,95 % einnehmen. Die Hauptakteure in diesem Markt sind Arla Foods amba, Fonterra Co-operative Group Limited, FrieslandCampina Ingredients, Glanbia PLC und Groupe Lactalis (alphabetisch sortiert).

Marktführer für Molkenproteinzutaten in Nordamerika

Arla Foods amba

Fonterra Co-operative Group Limited

FrieslandCampina Ingredients

Glanbia PLC

Groupe Lactalis

Other important companies include Agropur Dairy Cooperative, Carbery Food Ingredients Limited, Cooke Inc., Hilmar Cheese Company Inc., Milk Specialties Global, Saputo Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Molkenproteinzutaten in Nordamerika

- August 2022 Optimum Nutrition kündigt die Einführung seines neuen Gold Standard Protein Shakes an. Das RTD ist in den Geschmacksrichtungen Schokolade und Vanille erhältlich und enthält 24 Gramm Protein pro Portion.

- Juni 2022 Fonterra JV geht ein Joint Venture mit der Tillamook County Creamery Association (TCCA) und einer drei Meilen großen Canyon-Farm in den Vereinigten Staaten ein, um Pro-Optima TM auf den Markt zu bringen, ein funktionelles Molkenproteinkonzentrat (fWPC) der Klasse A.

- November 2021 Auf der Food Ingredients Europe 2021 stellte FrieslandCampina Ingredients 45D, sein angereichertes Proteinwasser-Konzept mit Nutri Whey Isolate Clear, in der New Product Zone aus.

Nordamerika-Marktbericht für Molkenproteinzutaten – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Kanada

- 3.4.2 Vereinigte Staaten

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Bilden

- 4.1.1 Konzentrate

- 4.1.2 Hydrolysiert

- 4.1.3 Isoliert

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.6 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.7 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Kanada

- 4.3.2 Mexiko

- 4.3.3 Vereinigte Staaten

- 4.3.4 Rest von Nordamerika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Agropur Dairy Cooperative

- 5.4.2 Arla Foods amba

- 5.4.3 Carbery Food Ingredients Limited

- 5.4.4 Cooke Inc.

- 5.4.5 Fonterra Co-operative Group Limited

- 5.4.6 FrieslandCampina Ingredients

- 5.4.7 Glanbia PLC

- 5.4.8 Groupe Lactalis

- 5.4.9 Hilmar Cheese Company Inc.

- 5.4.10 Milk Specialties Global

- 5.4.11 Saputo Inc.

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Branchensegmentierung für Molkenproteinzutaten in Nordamerika

Konzentrate, Hydrolysate und Isolate werden durch Form als Segmente abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.

- Der Molkenproteinmarkt umfasst Lebensmittel und Nahrungsergänzungsmittel sowie Nahrungsergänzungsmittel als die beiden Hauptanwendungen. Das Untersegment Snacks dominierte das FB-Segment und hatte im Jahr 2022 einen Volumenanteil von 48,44 %. Wichtige Akteure wie Nestle, Arla Foods und Fonterra Group investieren umfassend in Produktformulierungen, um der steigenden Nachfrage der Snackindustrie gerecht zu werden. Im Segment der Nahrungsergänzungsmittel hielt die Sporternährung im Jahr 2022 einen großen Anteil von 94,6 % des Volumens. Das Wachstum ist auf die wachsende Nachfrage nach Molkenprotein in der Fitnessbranche als muskelaufbauendes Nahrungsergänzungsmittel zurückzuführen. Kanada hat etwa 6,18 Millionen Mitglieder, die sich im Fitnessstudio registriert haben, also etwa 938 Mitglieder pro Fitnessstudio im Jahr 2021.

- Das Untersegment Getränke wird im Prognosezeitraum voraussichtlich die schnellste CAGR von 3,37 % nach Wert verzeichnen, gefolgt von Gewürzen/Soßen. Aufgrund seiner hervorragenden Nährwerte, seines neutralen Geschmacks, seiner leichten Verdaulichkeit (dh 10 g/h) und seiner besonderen Funktion in Getränkesystemen werden Molkenproteine häufig als Proteinquelle für RTD-Proteingetränke verwendet. WPC bietet hervorragende Fettersatzeigenschaften, wie z. B. Emulgierung durch Aufrechterhaltung eines isoelektrischen Punkts bei pH 4,4, was seine Verwendung in Dressings, Saucen usw. fördert.

- Das am schnellsten wachsende Endverbrauchersegment ist Körperpflege und Kosmetik, das im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4,74 % verzeichnen wird. Dies ist auf die steigende Zahl von Schönheitskliniken und die steigenden Pro-Kopf-Ausgaben für das persönliche Erscheinungsbild zurückzuführen. Die durchschnittlichen Einnahmen und Ausgaben für persönliche Pflege und Dienstleistungen in den Vereinigten Staaten stiegen im Zeitraum 2020–2021 um 19,3 %. Molkenprotein hat mithilfe der im Molkenprotein enthaltenen Aminosäuren verbesserte Funktionen wie Hautelastizität und Haarkonditionierung, was die Nachfrage in diesem Segment steigert.

| Konzentrate |

| Hydrolysiert |

| Isoliert |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Milchprodukte und alternative Milchprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| Bilden | Konzentrate | ||

| Hydrolysiert | |||

| Isoliert | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Milchprodukte und alternative Milchprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Kanada | ||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.