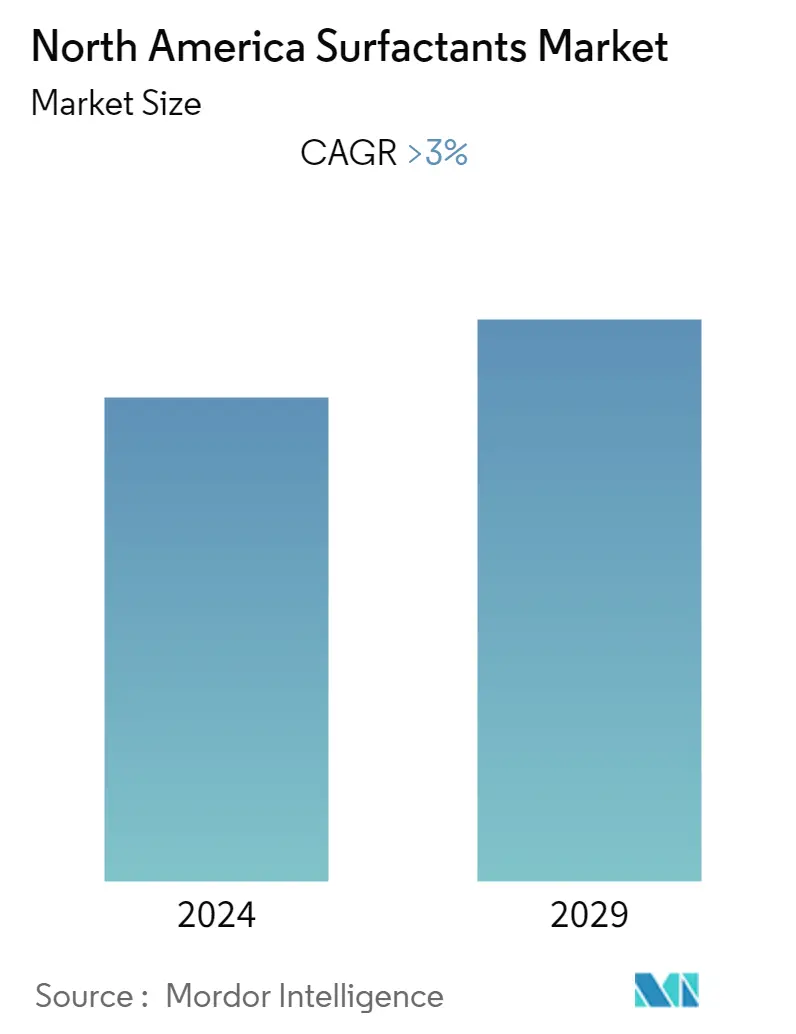

Marktgröße für Tenside in Nordamerika

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | 3.00 % |

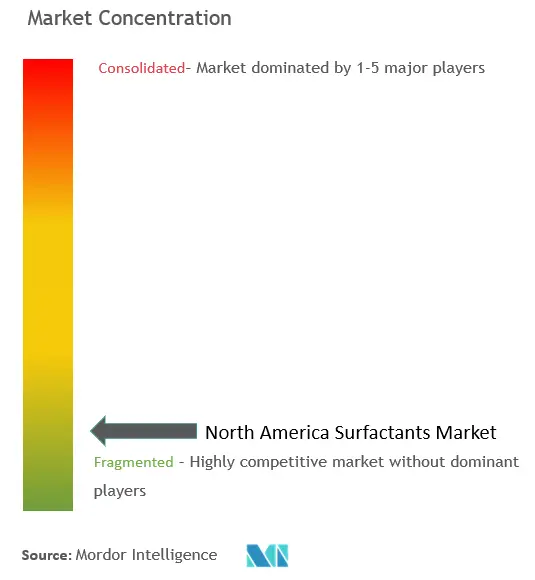

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Tenside in Nordamerika

Der nordamerikanische Tensidmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen. Im Jahr 2020 wirkte sich COVID-19 negativ auf den Markt aus. Es wird jedoch geschätzt, dass der Markt inzwischen das Niveau vor der Pandemie erreicht hat und in der Zukunft voraussichtlich stetig wachsen wird.

- Im Prognosezeitraum dürfte der Markt wachsen, da die Nachfrage nach Haushaltsoberflächen und Biotensiden steigen wird.

- Andererseits dürften zunehmende Umweltbedenken im Zusammenhang mit synthetischen Tensiden das Marktwachstum behindern.

- In Zukunft besteht möglicherweise die Möglichkeit, es als Lungensurfactant für Babys mit Neonatal Respiratory Distress (NRD)-Syndrom einzusetzen.

- Aufgrund des Wachstums von Branchen wie Körperpflege, Lebensmittelverarbeitung usw. dominierten die Vereinigten Staaten den Markt in der Region.

Markttrends für Tenside in Nordamerika

Steigende Nachfrage nach Haushaltsseifen und Reinigungsmitteln

- Reinigungsmittel sind in der Regel eine Mischung aus Tensiden, die hauptsächlich zu Reinigungszwecken eingesetzt werden und in unterschiedlichen Verdünnungen erhältlich sind. Alkylbenzolsulfonate sind Bestandteil von Waschmitteln. Sie ähneln chemisch Seife, lösen sich jedoch besser in hartem Wasser.

- Reinigungsmittel werden nach ihren ionischen Eigenschaften klassifiziert, nämlich anionisch, kationisch und nichtionisch. Die in der Segmentierung erwähnte Seife befasst sich hauptsächlich mit Wasch- und Wäscheanwendungen.

- Die in Waschmitteln und Seifen enthaltenen Tenside vermischen sich mit Wasser und heften sich an den Schmutz auf Kleidung und anderen Reinigungsoberflächen. Dies trägt dazu bei, die Oberflächenspannung zu reduzieren und Schmutz von der betroffenen Oberfläche zu entfernen.

- Die Hauptanwendungsgebiete von Reinigungsmitteln sind Haushaltsreiniger und Kraftstoffzusätze.

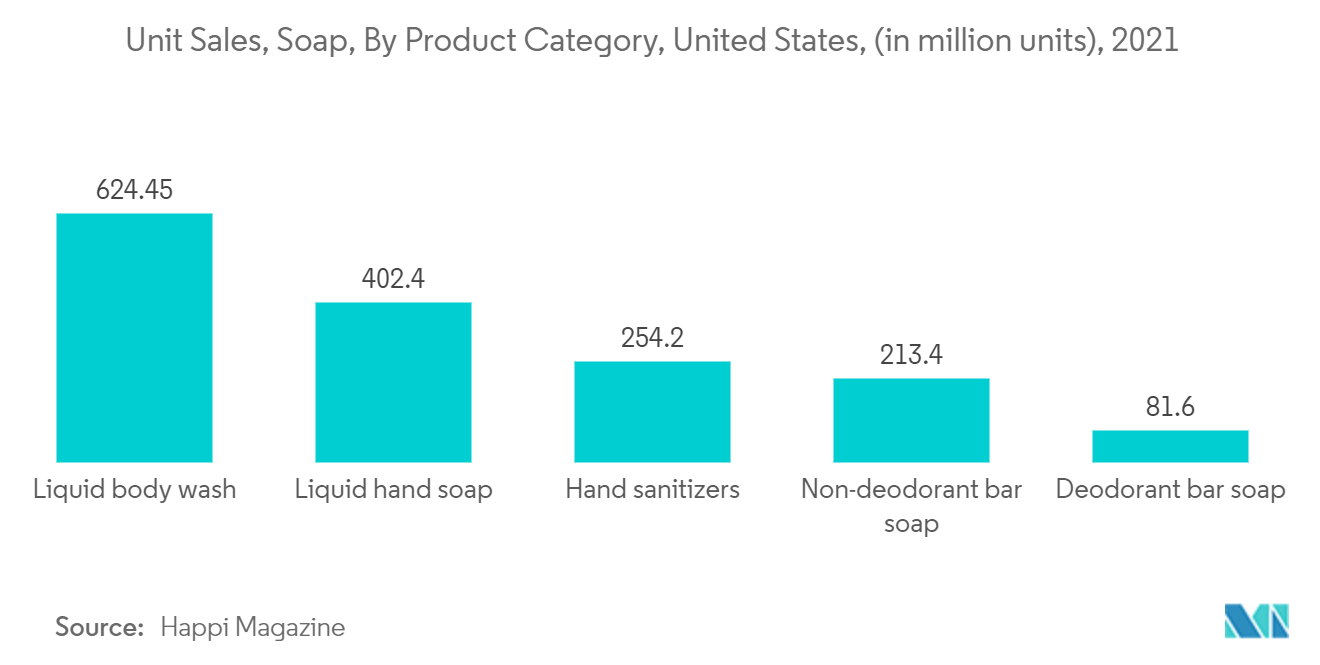

- Im Jahr 2021 verzeichnete flüssiges Körperwaschmittel in den Vereinigten Staaten den höchsten Absatz unter den Seifenprodukten. Im Jahr 2021 wurden in der Kategorie der flüssigen Körperwaschmittel in den Vereinigten Staaten rund 624 Millionen Einheiten in mehreren Filialen verkauft.

- Es folgten außerdem flüssige Handseife und Händedesinfektionsmittel, die im Jahr 2021 etwa 402 Millionen bzw. 254 Millionen Einheiten verkauften. Dies dürfte dem Markt im Prognosezeitraum erheblich zu einem starken Wachstum verhelfen.

- Aufgrund der oben genannten Faktoren wird daher erwartet, dass die wachsende Nachfrage nach Seifen und Reinigungsmitteln für den Haushalt das Marktwachstum in den nächsten Jahren vorantreiben wird.

Die Vereinigten Staaten werden den Markt dominieren

- Die Vereinigten Staaten sind der größte Verbraucher von Tensiden in der Region. Aufgrund der Expansion der Körperpflegeindustrie hat der Einsatz von Tensiden in den letzten Jahren zugenommen und wird im Prognosezeitraum voraussichtlich weiter zunehmen.

- Die Lebensmittelverarbeitungsindustrie im Land expandiert, was den Einsatz von Tensiden voraussichtlich steigern wird. Die Vereinigten Staaten sind das Zentrum der nordamerikanischen Lebensmittelproduktions- und -verarbeitungsbetriebe.

- Tenside werden in Schmiermitteln und Kraftstoffadditiven verwendet. Dieser Faktor hat den zunehmenden Einsatz von Tensiden in der Automobilindustrie vorangetrieben. Mit dem steigenden Absatz von Kraftfahrzeugen steigt die Nachfrage nach Schmierstoffen, was wiederum das Wachstum des Tensidmarktes im Prognosezeitraum unterstützt.

- Nach Angaben des Bureau of Economic Analysis (BEA) verkaufte der Automobilsektor der Vereinigten Staaten im Jahr 2021 über 14,9 Millionen Light-Vehicle-Einheiten. Von den insgesamt 14,9 Millionen wurden etwa 3,3 Millionen Fahrzeuge und 11,6 Millionen Light-Truck-Einheiten im Einzelhandel verkauft Dadurch wird das Marktwachstum im Prognosezeitraum unterstützt.

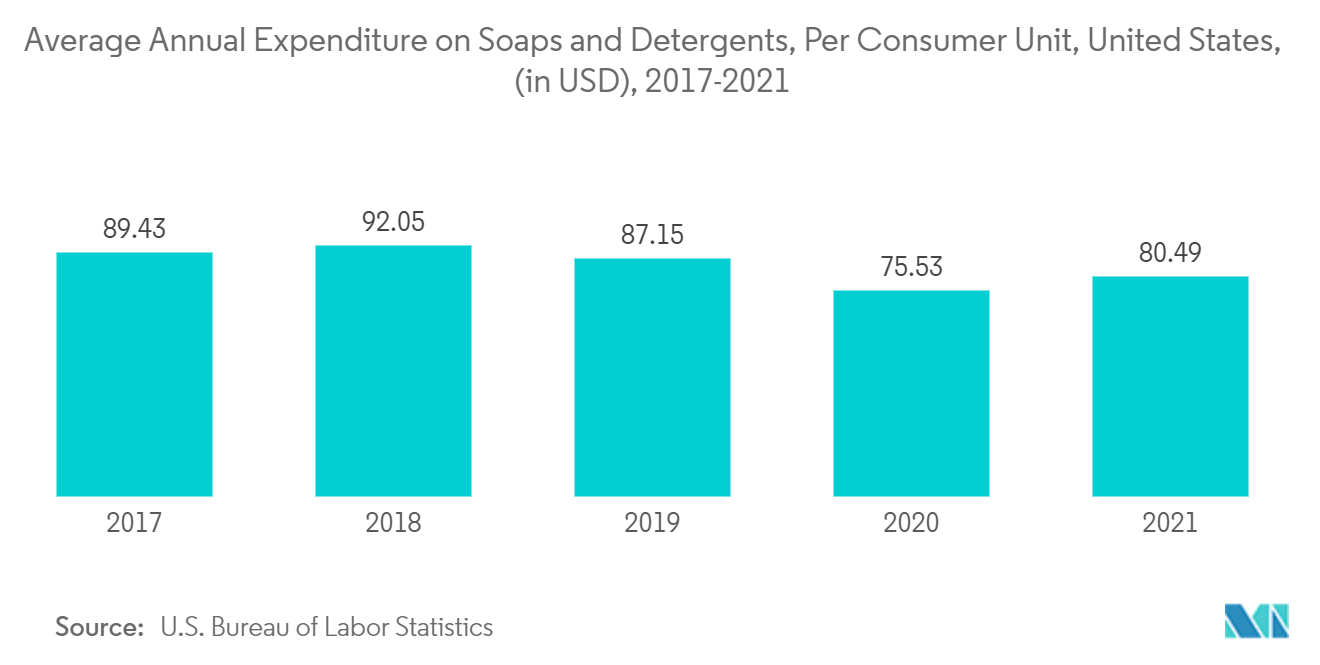

- Darüber hinaus sind die Verbraucherausgaben für Seifen und Waschmittel in den Vereinigten Staaten deutlich gestiegen. Nach Angaben des United States Bureau of Labor Statistics beliefen sich die durchschnittlichen jährlichen Ausgaben für Seifen und Reinigungsmittel im Jahr 2021 auf 80,5 USD pro Verbrauchereinheit, was einem Anstieg von rund 6,5 Prozent im Vergleich zu 2020 entspricht. Dies kommt dem Wachstum des Marktes erheblich zugute.

- Aus den oben genannten Gründen wird erwartet, dass die Vereinigten Staaten im Prognosezeitraum den Markt anführen werden.

Überblick über die Tensidindustrie in Nordamerika

Der nordamerikanische Tensidmarkt ist naturgemäß fragmentiert. Zu den Hauptakteuren auf dem Markt zählen unter anderem Stepan Company, Nouryon, BASF SE, Croda International Plc und Huntsman International LLC (in keiner bestimmten Reihenfolge).

Marktführer für Tenside in Nordamerika

-

BASF SE

-

Huntsman International LLC.

-

Nouryon

-

Stepan Company

-

Croda International Plc

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Tenside in Nordamerika

- Januar 2023 Nouryon führt Triameen Y12D (einen antibakteriellen Wirkstoff) auf dem US-amerikanischen Markt ein. Es ermöglicht Benutzern die Herstellung hochwirksamer Desinfektionsmittel für eine Reihe von Anwendungen, beispielsweise für private, institutionelle und industrielle Anwendungen.

- August 2022 Huntsman Corporation gibt eine verbindliche Vereinbarung zum Verkauf seines Textile Effects-Segments an Archroma, ein Portfoliounternehmen von SK Capital Partners, bekannt.

Marktbericht für Tenside in Nordamerika – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Treiber

4.1.1 Steigende Nachfrage nach Biotensiden

4.1.2 Andere Treiber

4.2 Einschränkungen

4.2.1 Umweltbedenken im Zusammenhang mit synthetischen Tensiden

4.2.2 Andere Einschränkungen

4.3 Analyse der Branchenwertschöpfungskette

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Verbraucher

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.4.5 Grad des Wettbewerbs

5. MARKTSEGMENTIERUNG (Marktgröße im Umsatz)

5.1 Typ

5.1.1 Anionisches Tensid

5.1.2 Kationisches Tensid

5.1.3 Nichtionisches Tensid

5.1.4 Amphoteres Tensid

5.1.5 Silikontensid

5.1.6 Andere Arten

5.2 Herkunft

5.2.1 Synthetisches Tensid

5.2.2 Biobasiertes Tensid

5.3 Anwendung

5.3.1 Haushaltsseife und Reinigungsmittel

5.3.2 Körperpflege

5.3.3 Schmierstoffe und Kraftstoffzusätze

5.3.4 Industrielle und institutionelle Reinigung

5.3.5 Lebensmittelverarbeitung

5.3.6 Ölfeldchemikalien

5.3.7 Agrarchemikalien

5.3.8 Textilverarbeitung

5.3.9 Emulsionspolymerisation

5.3.10 Andere Anwendungen

5.4 Erdkunde

5.4.1 Vereinigte Staaten

5.4.2 Kanada

5.4.3 Mexiko

5.4.4 Rest von Nordamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Fusionen und Übernahmen, Joint Ventures, Kooperationen und Vereinbarungen

6.2 Marktanteil (%) **/Ranking-Analyse

6.3 Von führenden Spielern übernommene Strategien

6.4 Firmenprofile

6.4.1 3M

6.4.2 Ashland

6.4.3 BASF SE

6.4.4 CLARIANT

6.4.5 Croda International Plc

6.4.6 Dow

6.4.7 Evonik Industries AG

6.4.8 GALAXY

6.4.9 Godrej Industries Limited

6.4.10 Henkel Corporation

6.4.11 Huntsman International LLC

6.4.12 Innospec

6.4.13 Kao Corporation

6.4.14 MITSUI CHEMICALS AMERICA, INC.

6.4.15 Nouryon

6.4.16 Procter & Gamble

6.4.17 Sasol

6.4.18 Solvay

6.4.19 Stepan Company

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

7.1 Verwendung als Lungensurfactant beim Neonatal Respiratory Distress (NRD)-Syndrom

Segmentierung der Tensidindustrie in Nordamerika

Tenside sind eine Klasse chemischer Substanzen, die dazu dienen, die Oberflächenspannung zwischen verschiedenen Substanzen, beispielsweise zwei Flüssigkeiten, einem Gas und einer Flüssigkeit oder einer Flüssigkeit und einem Feststoff, zu verringern. Es hat sowohl hydrophobe als auch hydrophile Gruppen. Der nordamerikanische Tensidmarkt ist nach Typ, Herkunft, Anwendung und Geografie segmentiert. Nach Typ ist der Markt in anionische Tenside, kationische Tenside, nichtionische Tenside, amphotere Tenside, Silikontenside und andere Typen unterteilt. Der Markt ist nach Herkunft in synthetische und biobasierte Tenside unterteilt. Je nach Anwendung ist der Markt in Haushaltsseifen und Waschmittel, Körperpflege, Schmierstoffe und Kraftstoffzusätze, industrielle und institutionelle Reinigung, Lebensmittelverarbeitung, Ölfeldchemikalien, Agrarchemikalien, Textilverarbeitung, Emulsionspolymerisation und andere Anwendungen unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt in drei Ländern in der Region. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Typ | ||

| ||

| ||

| ||

| ||

| ||

|

| Herkunft | ||

| ||

|

| Anwendung | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Tenside in Nordamerika

Wie groß ist der Markt für Tenside in Nordamerika derzeit?

Der nordamerikanische Markt für Tenside wird im Prognosezeitraum (2024-2029) voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für Tenside?

BASF SE, Huntsman International LLC., Nouryon, Stepan Company, Croda International Plc sind die wichtigsten Unternehmen, die auf dem nordamerikanischen Tensidmarkt tätig sind.

Welche Jahre deckt dieser Markt für Tenside in Nordamerika ab?

Der Bericht deckt die historische Marktgröße des Marktes für Tenside in Nordamerika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Tenside in Nordamerika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht über Tenside in Nordamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Tensiden in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der nordamerikanischen Tenside umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.