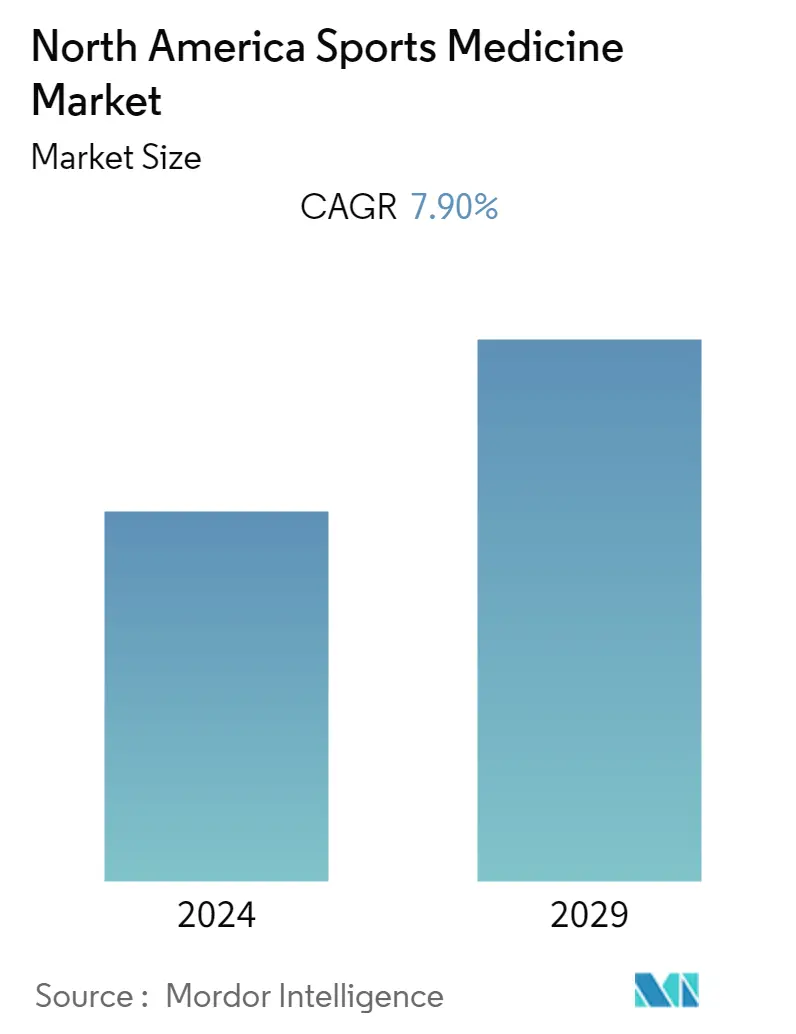

Marktgröße für Sportmedizin in Nordamerika

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2019 - 2022 |

| CAGR | 7.90 % |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Sportmedizin in Nordamerika

Der nordamerikanische Sportmedizinmarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 7,9 % verzeichnen.

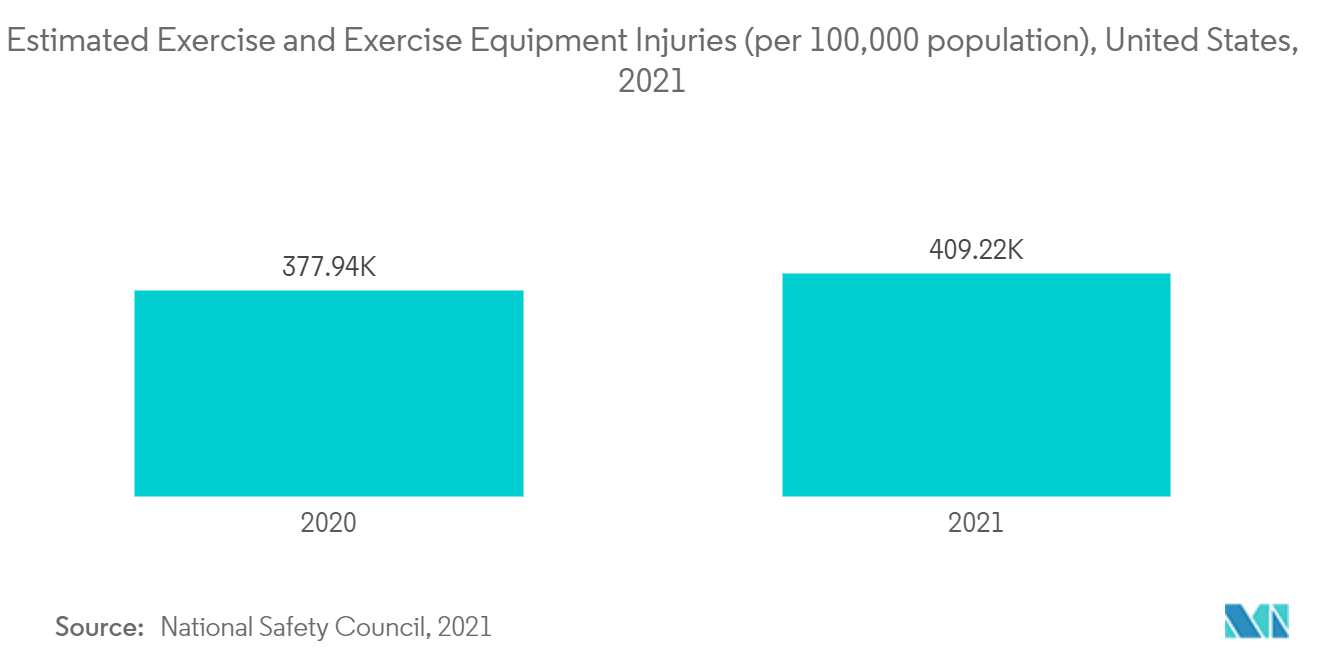

Die COVID-19-Pandemie hatte zunächst erhebliche Auswirkungen auf den Sportmedizinmarkt. Nach Angaben des National Safety Council wurde beispielsweise im Jahr 2021 von der Consumer Product Safety Commission (CPSC) erklärt, dass in den ersten sieben Monaten der COVID-19-Pandemie, inmitten der meisten Schutzmaßnahmen vor Ort, Besuche in Notaufnahmen wegen Verletzungen im Zusammenhang mit Konsumgütern gingen um 24 % zurück. Durch zunehmende sportliche Aktivitäten, die den Bedarf an Medikamenten bei Verletzungen und Behandlungen erhöhen, kehrt der Markt jedoch wieder zu seiner ursprünglichen Form zurück. Laut dem 2023 veröffentlichten National Center for Biotechnology Information mit dem Titel Impact of the COVID-19 Pandemic on Sports Medicine Patient Care wurde beispielsweise festgestellt, dass die COVID-19-Pandemie neue Praktiken in der sportmedizinischen Patientenversorgung erforderlich gemacht hat. Telemedizin hat sich als zuverlässiges Instrument für Konsultationen und körperliche Untersuchungen erwiesen und verbessert den Zugang zur Gesundheitsversorgung auf kosteneffiziente Weise. Somit wirkte sich der COVID-19-Ausbruch in der Anfangsphase negativ auf das Marktwachstum aus; Es wird jedoch erwartet, dass der Markt aufgrund des deutlich zunehmenden Einsatzes von Sportmedizin an Fahrt gewinnt.

Darüber hinaus gehören die steigende Belastung durch Sportverletzungen, die konsequente Innovation neuer Produkte und Behandlungsmodalitäten sowie die steigende Nachfrage nach minimalinvasiven Operationen zu den Hauptfaktoren, die das Wachstum des untersuchten Marktes vorantreiben. Laut der im Juli 2021 veröffentlichten Forschungsstudie mit dem Titel Sportbeteiligung und Verletzungsraten bei High-School-Studenten Eine kanadische Umfrage unter 2029 Jugendlichen berichteten beispielsweise 889 von 1.971 Teilnehmern über mindestens eine Verletzung im vergangenen Jahr mit einer Inzidenzrate von etwa 45,10 pro 100 Schüler pro Jahr und kamen zu dem Schluss, dass die Inzidenzrate von Verletzungen aufgrund von Sport- und Freizeitaktivitäten bei Oberstufenschülern hoch war, wobei 29 % der Jugendlichen im vergangenen Jahr über mindestens eine medizinische Versorgungsverletzung berichteten.

Darüber hinaus gab das Unternehmen Johnson Johnson Medical Device im August 2021 bekannt, dass DePuy Synthes, das orthopädische Unternehmen von Johnson Johnson, während der American Academy of Sciences neue Produkte und Technologielösungen einschließlich der Sportmedizin vorstellen und damit neue Versorgungsstandards für die moderne Orthopädie schaffen wird Jahrestagung der Orthopädischen Chirurgen (AAOS) in San Diego. Solche Entwicklungen führen zu einer breiteren Akzeptanz der Sportmedizin in der gesamten Region.

Darüber hinaus brachte Nexus Spine, ein in den USA ansässiges Unternehmen, im Februar 2021 sein patientenspezifisches Fixierungssystem PressOn zur Stabilisierung der menschlichen Wirbelsäule und sein flexibles Titangerät Tranquil für die Zwischenkörperfusion auf den Markt. Dadurch werden solche Entwicklungen in der Region das Wachstum des Marktes steigern.

Aufgrund der oben genannten Faktoren wird daher erwartet, dass der untersuchte Markt im Analysezeitraum ein Wachstum verzeichnen wird. Allerdings dürften die hohen Kosten für Implantate und Geräte sowie das Fehlen eines geeigneten Sport-Ökosystems das Marktwachstum behindern.

Markttrends für Sportmedizin in Nordamerika

Für das Segment Schulterverletzungen wird im Prognosezeitraum ein gesundes Wachstum erwartet

Schulterverletzungen betreffen häufig das Weichgewebe des Gelenks wie Sehnen, Bänder und Muskeln und nicht die dort befindlichen Knochen. Schulterverletzungen entwickeln sich oft schleichend durch wiederholte Überkopfbewegungen oder durch ständige Schwing- oder Wurfbewegungen. Die Sportarten, bei denen ein höheres Risiko für Schulterverletzungen besteht, wie unter anderem Tennis, Baseball und Softball, Schwimmen, Fußball und Volleyball. Dabei steigern zunehmende Sportaktivitäten und die hohe Zahl an Schulterverletzungen das Wachstum des Segments in der Region.

Laut Sauk Prairie Healthcare gehen im Jahr 2020 jedes Jahr etwa zwei Millionen Amerikaner wegen Verletzungen der Rotatorenmanschette zum Arzt, von denen viele auf Sport zurückzuführen sind. In ähnlicher Weise wurde laut einem Artikel mit dem Titel Schulterluxation und die Reduktion im Jahr 2022 angegeben, dass bei fast 9.000 Fällen von Schulterluxation die Inzidenz bei 23,9 pro 100.000 Personenjahre liegt. Fast 72 Prozent treten bei Männern auf und fast die Hälfte bei Patienten im Alter zwischen 15 und 29 Jahren. Die häufigste Luxationsursache war ein Sturz, der in fast 60 Prozent der Fälle festgestellt wurde. Dadurch erhöht dieser Faktor den Bedarf am Sportmedizinmarkt.

Darüber hinaus suchen nach Angaben der American Academy of Orthopaedic Surgeons (AAOS) jedes Jahr fast 2 Millionen Menschen in den Vereinigten Staaten einen Gesundheitsdienstleister mit Problemen im Zusammenhang mit ihrer Rotatorenmanschette auf. Es wird erwartet, dass der zunehmende Einsatz von Stützvorrichtungen für die prä- und postoperative Patientenversorgung sowie die beträchtliche Präsenz zahlreicher großer Hersteller im ganzen Land, die orthobiologische Artikel in der Arbeit haben, zur wachsenden Marktposition beitragen werden.

Daher wird erwartet, dass das Segment der Schulterverletzungen aufgrund der oben genannten Faktoren im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

In den USA wird ein deutliches Wachstum des Marktes für Sportmedizin erwartet

Für die Vereinigten Staaten wird ein deutliches Marktwachstum erwartet, das auf Faktoren wie die hohe Beliebtheit verschiedener Sportarten wie Fußball, Baseball und Basketball sowie die Anzahl der Spieler im Land sowie die hohe Prävalenz von Sportverletzungen zurückzuführen ist in den Vereinigten Staaten.

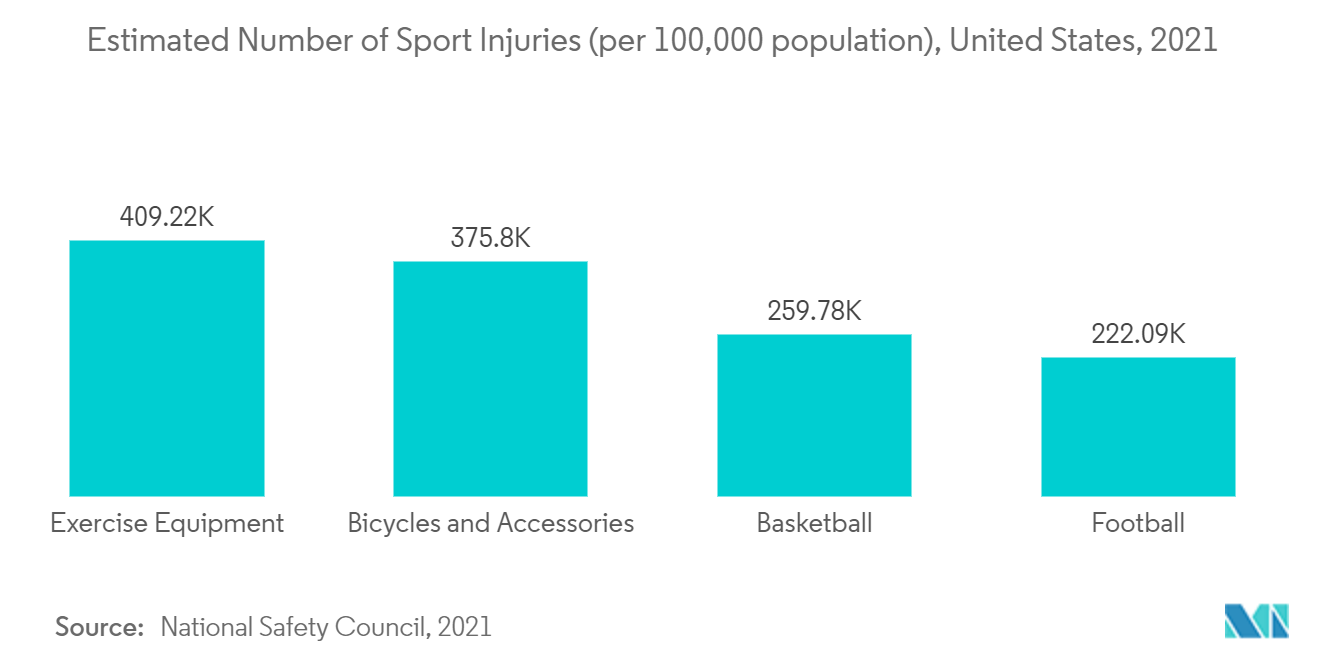

Nach Angaben des National Safety Council wurden im Jahr 2021 3,2 Millionen Menschen wegen Verletzungen im Zusammenhang mit Sport- und Freizeitgeräten in Notaufnahmen behandelt. Die am häufigsten mit Verletzungen verbundenen Aktivitäten sind Sport, Radfahren und Basketball. Dadurch erhöht die hohe Zahl an Verletzungen den Bedarf an Sportmedizin in den USA.

Darüber hinaus nahmen nach Angaben der Sports Fitness Industry Association im Jahr 2021 rund 232,6 Millionen Amerikaner an Sport- und Fitnessaktivitäten teil. Im Vergleich zu den vergangenen Jahren gilt er als der höchste. Dadurch erhöht die große Zahl von Personen, die an sportlichen Aktivitäten teilnehmen, den Bedarf an Sportmedizin in den Vereinigten Staaten.

Darüber hinaus ereignen sich laut der Statistik des Brain Injury Research Institute aus dem Jahr 2021 in den Vereinigten Staaten jedes Jahr etwa 1,6 bis 3,8 Millionen freizeit- und sportbedingte Gehirnerschütterungen. Daher kann dieser Faktor zur steigenden Nachfrage nach Sportmedizin beitragen. Mit zunehmenden Sportverletzungen steigt die Inzidenz von Krankenhäusern und Ärzten zur Behandlung dieser Verletzungen, was wiederum die Nachfrage nach Sportmedikamenten steigert.

Aufgrund der oben genannten Faktoren wird daher mit einem Wachstum des untersuchten Marktes in den Vereinigten Staaten gerechnet.

Überblick über die nordamerikanische Sportmedizinbranche

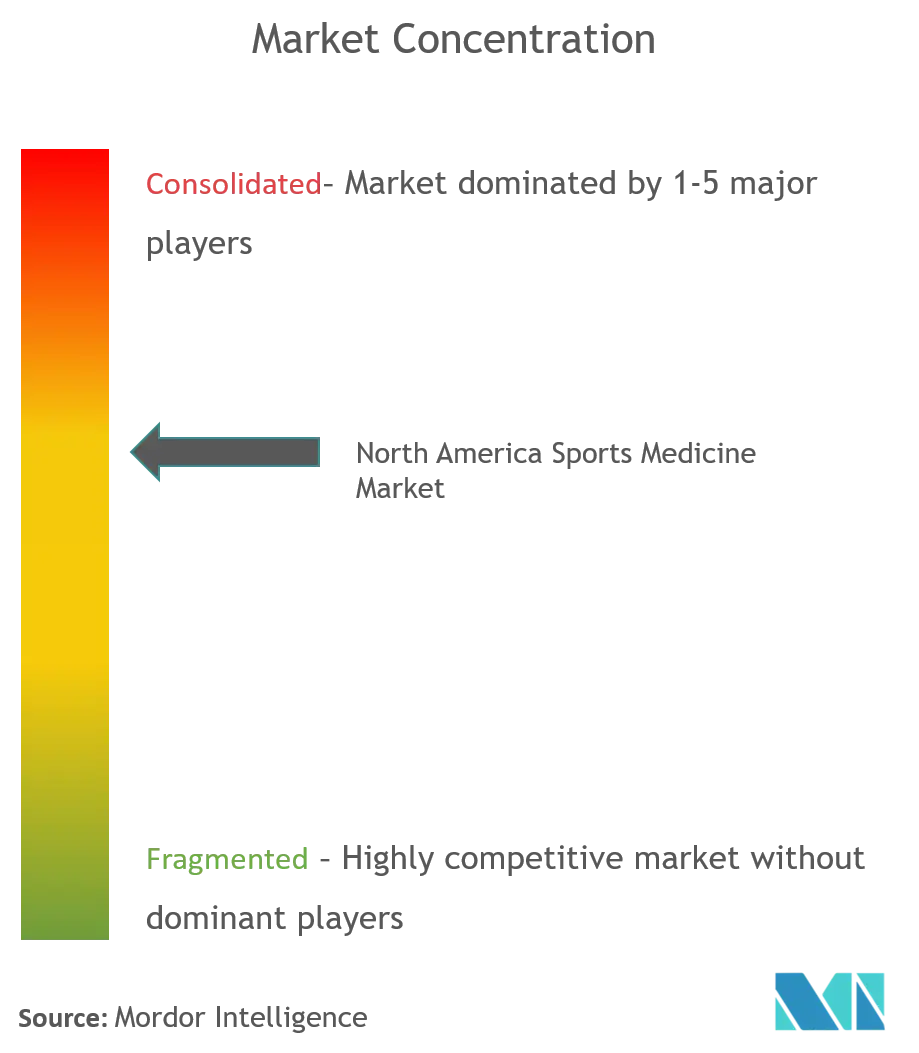

Der nordamerikanische Sportmedizinmarkt ist aufgrund der Präsenz einiger regional tätiger Unternehmen von Natur aus konsolidiert. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die Marktanteile halten und bekannt sind, darunter unter anderem Medtronic plc., CONMED Corporation, Smith Nephew PLC, Stryker Corporation und Zimmer Biomet Holdings Inc.

Marktführer für Sportmedizin in Nordamerika

-

Stryker Corporation

-

ConMed Corporation

-

Johnson & Johnson

-

Smith & Nephew

-

Zimmer Biomet Holdings Inc

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Sportmedizin in Nordamerika

- Im August 2022 gab Conmed bekannt, dass es Biorez, ein Medizingeräteunternehmen in den USA, übernommen hat. Durch diese Übernahme erhält Conmed die bioinduktive Kollagen-Gerüsttechnologie der nächsten Generation für den Einsatz in der Sportmedizin zur Weichteilheilung.

- Im Januar 2023 gab Zimmer Biomet bekannt, dass es Embody Inc. übernehmen wird, ein Unternehmen, das sich auf die Heilung von Weichgewebe konzentriert. Durch diese Akquisition wird Zimmer Biomet's sein Sportmedizin-Portfolio stärken.

Marktbericht für Sportmedizin in Nordamerika – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Steigende Belastung durch Sportverletzungen

4.2.2 Konsequente Innovation neuer Produkte und Behandlungsmodalitäten

4.2.3 Steigende Nachfrage nach minimalinvasiven Operationen

4.3 Marktbeschränkungen

4.3.1 Hohe Kosten für Implantate und Geräte

4.3.2 Mangel an einem geeigneten Sport-Ökosystem

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Bedrohung durch neue Marktteilnehmer

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Verhandlungsmacht der Lieferanten

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße nach Wert – Mio. USD)

5.1 Nach Produkt

5.1.1 Implantate

5.1.2 Arthroskopiegeräte

5.1.3 Prothetik

5.1.4 Orthobiologie

5.1.5 Zahnspange

5.1.6 Bandagen und Tapes

5.1.7 Andere Produkte

5.2 Auf Antrag

5.2.1 Knieverletzungen

5.2.2 Schulterverletzungen

5.2.3 Knöchel- und Fußverletzungen

5.2.4 Rücken- und Wirbelsäulenverletzungen

5.2.5 Ellenbogen- und Handgelenksverletzungen

5.2.6 Andere Anwendungen

5.3 Erdkunde

5.3.1 Vereinigte Staaten

5.3.2 Kanada

5.3.3 Mexiko

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Firmenprofile

6.1.1 Arthrex Inc.

6.1.2 ConMed Corporation

6.1.3 Johnson & Johnson

6.1.4 Medtronic PLC

6.1.5 Mueller Sports Medicine Inc.

6.1.6 Performance Health

6.1.7 Smith & Nephew

6.1.8 Stryker Corporation

6.1.9 Zimmer Biomet Holdings Inc.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der nordamerikanischen Sportmedizinindustrie

Im Rahmen des Berichts fungiert die Sportmedizin als Brücke zwischen Wissenschaft, Bewegung und Gesundheit. Darüber hinaus katalysiert es die wissenschaftliche Bewertung, Untersuchung und das Verständnis der sportlichen Leistung. Es erfordert gemeinsame Anstrengungen von Sporttrainern, Ärzten, Physiotherapeuten und Sportwissenschaftlern, um zusammenzuarbeiten und die bestmögliche medizinische Versorgung für Sportverletzungen und -erkrankungen zu gewährleisten. Der Sportmedizinmarkt ist segmentiert nach Produkt (Implantate, Arthroskopiegeräte, Prothetik, Orthobiologika, Zahnspangen, Bandagen und Tapes und andere Produkte), Anwendung (Knieverletzungen, Schulterverletzungen, Knöchel- und Fußverletzungen, Rücken- und Wirbelsäulenverletzungen, Ellenbogen und Handgelenk). Verletzungen und andere Anwendungen) und Geographie (USA, Kanada und Mexiko). Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Nach Produkt | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Auf Antrag | ||

| ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Sportmedizin in Nordamerika

Wie groß ist der Markt für Sportmedizin in Nordamerika derzeit?

Der nordamerikanische Sportmedizinmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,90 % verzeichnen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für Sportmedizin?

Stryker Corporation, ConMed Corporation, Johnson & Johnson, Smith & Nephew, Zimmer Biomet Holdings Inc sind die größten Unternehmen, die auf dem nordamerikanischen Markt für Sportmedizin tätig sind.

Welche Jahre deckt dieser nordamerikanische Sportmedizinmarkt ab?

Der Bericht deckt die historische Marktgröße des nordamerikanischen Marktes für Sportmedizin für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Marktes für Sportmedizin für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht der nordamerikanischen Sportmedizinindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Sportmedizin in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der nordamerikanischen Sportmedizin umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.