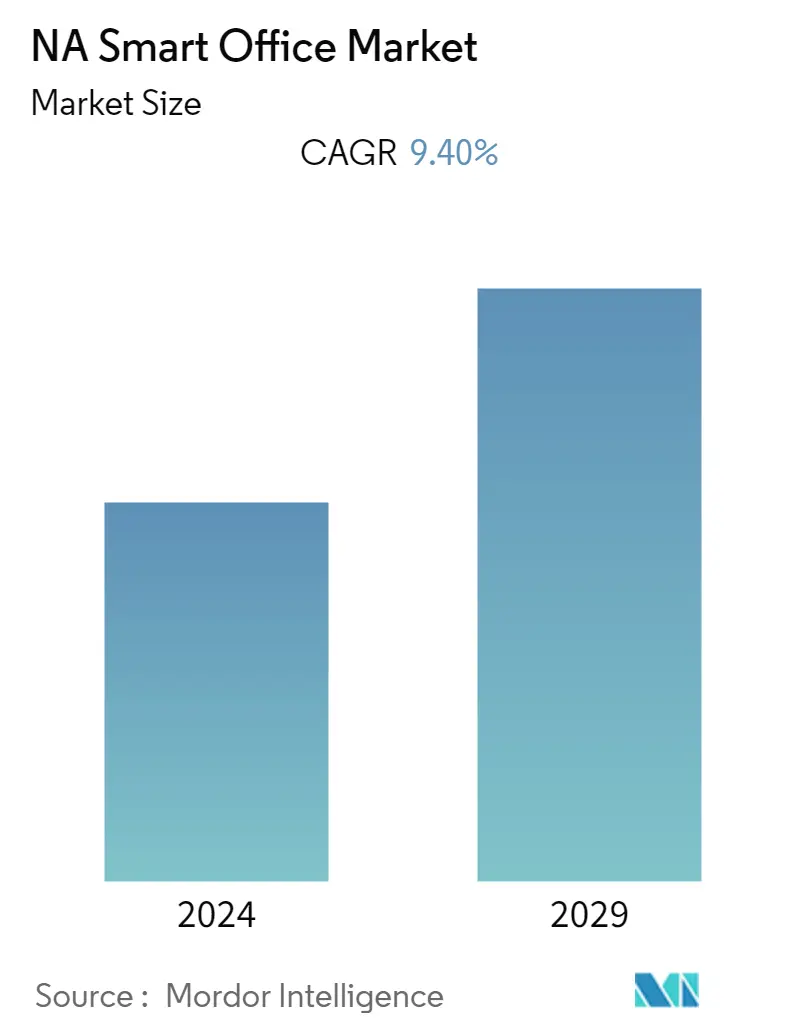

Größe des Smart-Office-Marktes in Nordamerika

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Prognosedatenzeitraum | 2024 - 2029 |

| Historischer Datenzeitraum | 2019 - 2022 |

| CAGR | 9.40 % |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für intelligente Büros in Nordamerika

Der nordamerikanische Smart-Office-Markt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 10,5 % verzeichnen. Die Bereitschaft der Verbraucher, Sicherheitslösungen zu nutzen, steigt aufgrund des Pandemieszenarios und der Ungewissheit über die Rückkehr ins normale Leben. Der Aspekt eines intelligenten Büros erscheint in der neuen Normalität nach COVID-19 in verschiedenen Ländern Nordamerikas praktischer, was voraussichtlich erhebliche Chancen auf dem Markt schaffen wird.

- Der untersuchte Markt wird vor allem durch die steigende Nachfrage nach Smart-Office-Lösungen, die Entwicklung des IoT bei Smart-Office-Angeboten und den steigenden Bedarf an Arbeitssicherheitssystemen beeinflusst.

- IoT am Arbeitsplatz nutzt eine Vielzahl von Hardware und Technologien wie intelligente Geräte, Roboter und künstliche Intelligenz, um die Produktivität zu verbessern und Chancen zu erkennen. Aufgrund dieser Vorteile ermöglicht Amazon Alexa for Business Unternehmen die Nutzung des digitalen Assistenten Alexa in einer Büroumgebung. Unternehmen können die intelligenten Amazon Echo-Lautsprecher auch im Büro verwenden, um Informationen bereitzustellen, beispielsweise im berührungsfreien Besprechungsraum, oder es Mitarbeitern zu ermöglichen, Materialien zu bestellen.

- Der zunehmende Fokus auf Energieeffizienz ist ein weiterer Schlüsselfaktor für das Wachstum des Smart-Office-Marktes. Die zunehmenden Umweltbedenken drängen die Unternehmen in der Region dazu, die Energieeffizienz ihrer Abläufe zu verbessern und ihren ökologischen Fußabdruck zu verringern.

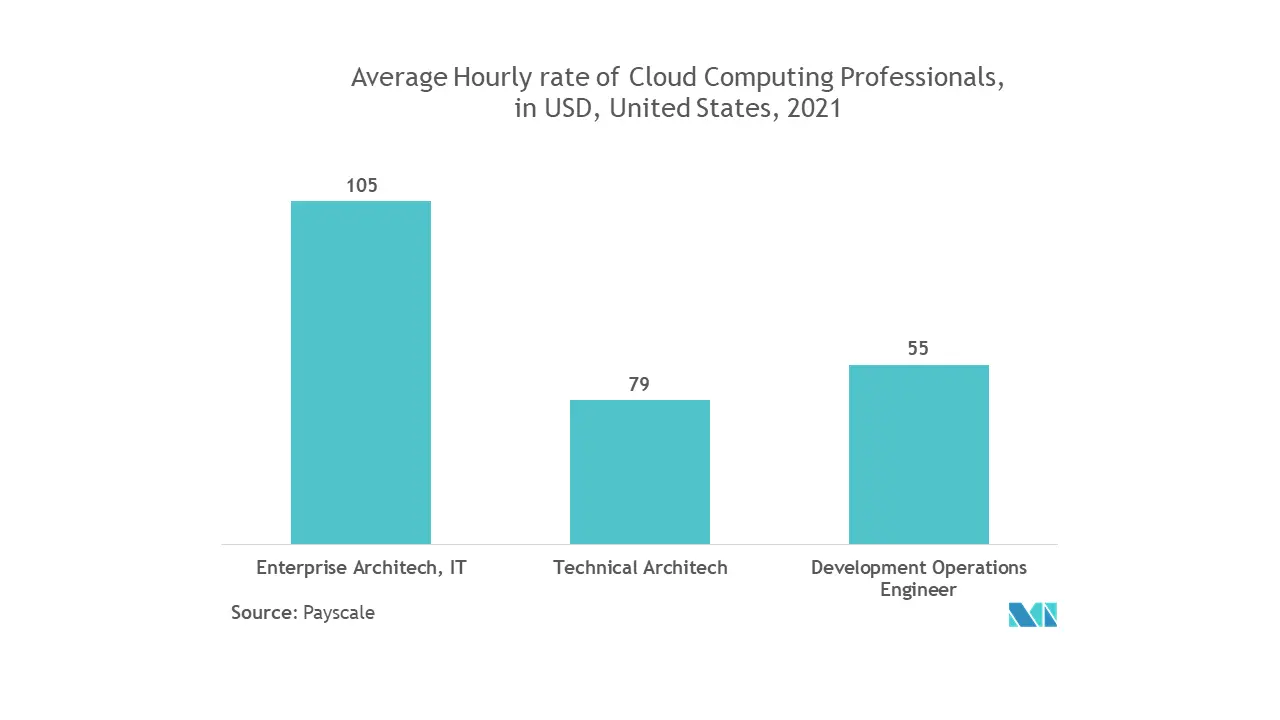

- Die steigende Zahl intelligenter Geräte war der Hauptgrund für die Einführung vernetzter Büros in der Region. Mehr Geräte und eine starke Abhängigkeit von neuen Cloud-Computing-Technologien werden die Qualität der Produkte und Dienstleistungen der Unternehmen exponentiell verbessern. Darüber hinaus stellen sich Unternehmen in ihrem täglichen Betrieb bereits auf Innovationen wie Mixed Reality, das Internet der Dinge (IoT) und künstliche Intelligenz (KI) ein.

Markttrends für intelligente Büros in Nordamerika

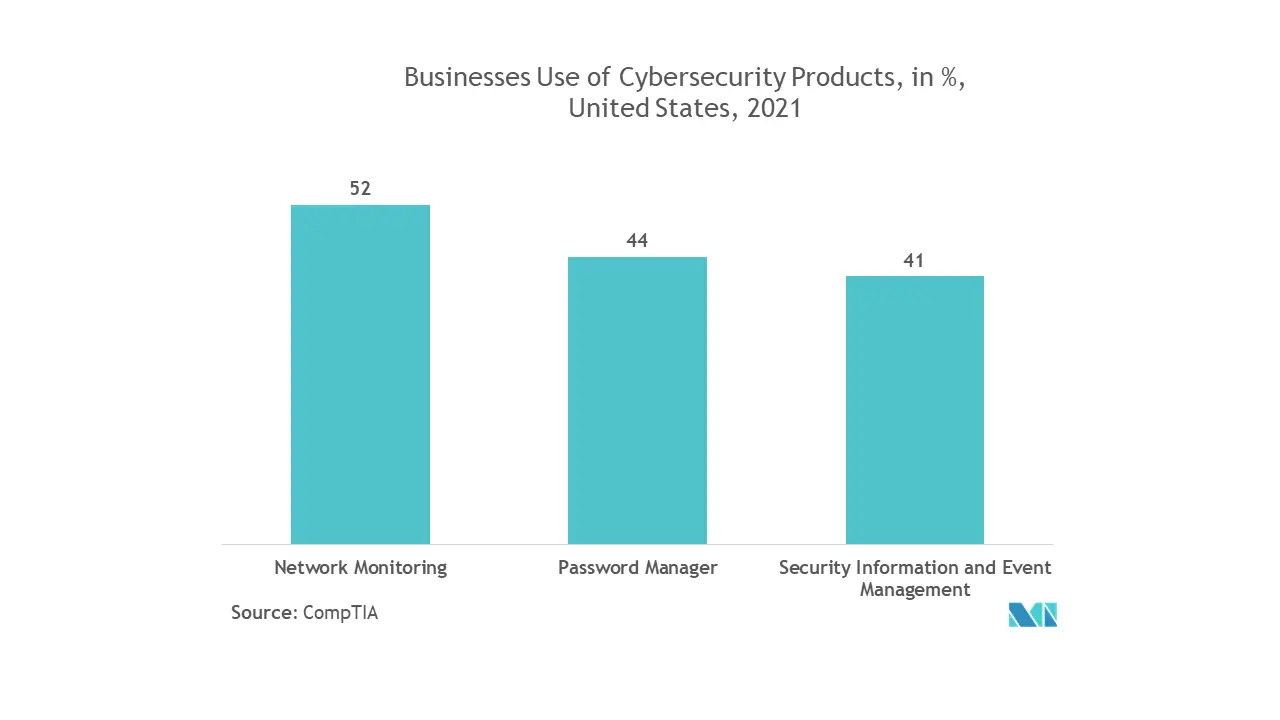

Sicherheit und Zugangskontrolle verzeichnen deutliches Wachstum

- Die Region erlebt eine starke Einführung der Netzwerküberwachung und verschiedene Marktanbieter bieten Sicherheits- und Zugangskontrollsysteme durch Netzwerküberwachung und Sicherheitsinformationen an. Laut CompTIA gaben im Jahr 2021 54 % der Befragten aus den Vereinigten Staaten an, Netzwerküberwachung als Teil ihrer Cybersicherheitsstrategie zu nutzen.

- Darüber hinaus kündigte CyberArk im März 2021 die Verfügbarkeit neuer Abonnements, Programme und Tools an, die darauf ausgelegt sind, die Identitätssicherheitsinitiativen von Unternehmen zu beschleunigen. Es ist Teil der Unternehmensstrategie, das Geschäft zu beeinflussen, und diese neuen Angebote ergänzen das Identitätssicherheitsportfolio von CyberArk, das sich auf Privileged Access Management konzentriert. Das Unternehmen investiert weiterhin in seine Vision für Identitätssicherheit und setzt diese um.

- Im Prognosezeitraum wird erwartet, dass die Nachfrage und das Interesse der Unternehmen an Secure Access Service Edge (SASE) zunehmen, da die Technologie eine schnelle und sichere Cloud-Einführung ermöglicht und sicherstellt, dass Benutzer und Geräte jederzeit und überall Zugriff auf Daten, Anwendungen und Dienste haben.

- Darüber hinaus wird erwartet, dass in den kommenden Jahren ein erheblicher Teil der Unternehmen Zero-Trust-Sicherheit einführen wird, um die Sicherheit der Daten im Unternehmensnetzwerk zu gewährleisten. Es wird erwartet, dass die Zahlen in Post-Pandemie-Szenarien steigen werden, wenn die Unternehmen in die Sicherung einer großen Anzahl von Telearbeitern investieren. Beispielsweise brachte Google im April 2020 sein Beyond Corp Remote Access-Produkt auf den Markt, das auf dem Zero-Trust-Ansatz basiert.

Die Vereinigten Staaten werden voraussichtlich einen erheblichen Marktanteil verzeichnen

- Mit der umfassenden Einführung von 5G in den Vereinigten Staaten und verbesserter Wi-Fi-Technologie wie Wi-Fi 6 werden intelligente Bürolösungen durch schnellere und leistungsfähigere Netzwerke verbunden, was einen besseren Zugriff auf Verarbeitungs- und Datenressourcen in der Cloud bedeutet. Die 5G-Technologie revolutioniert auch die Bereitstellung von IoT-Diensten, einschließlich der Smart-Office-Technologie, da sie es Geräten ermöglicht, ohne Drähte und Kabel zu arbeiten und dabei nur minimale Mengen Strom zu verbrauchen.

- ATT, Verizon, T-Mobile und Sprint haben ihre 5G-Mobilfunknetze gegen Ende 2020 eingeführt. Daher ist 5G derzeit für Kunden in ausgewählten Städten in den Vereinigten Staaten verfügbar. Es wird jedoch erwartet, dass es einige Jahre dauern wird, bis landesweit eine vollwertige und schnelle 5G-Abdeckung wie 4G LTE verfügbar ist. T-Mobile kündigte außerdem an, bis 2024 ein 5G-basiertes Heimnetz einzuführen. Ziel ist es, die Abdeckung auf bisher unterversorgte ländliche Gebiete in den Vereinigten Staaten auszuweiten. Derzeit bietet das Unternehmen einer ausgewählten Anzahl von T-Mobile-Kunden eine Testversion des Dienstes in seinem 4G-LTE-Netzwerk an.

- Mehrere Fortschritte haben die Nachfrage nach Smart Offices beschleunigt, angetrieben durch die digitale Transformation und veränderte Bedürfnisse aller Beteiligten. Einer der Treiber sind die Auswirkungen der Pandemie auf die Zukunft der Arbeit und die zunehmende Einführung des hybriden Arbeitsmodells. Allerdings haben mehrere bestehende Treiber im Land an Bedeutung gewonnen, mit dedizierten, intelligenten IoT-Lösungen für verschiedene Anwendungsfälle.

- Die Marktanbieter kombinieren mehrere datengesteuerte und digital unterstützte Dienste und Lösungen, um die Arbeitskompetenz und -effizienz zu verbessern, Kosten- und Energieeinsparungen zu realisieren und durch Apps für verschiedene Interessengruppen einen Mehrwert für das Büro zu schaffen.

Überblick über die Smart-Office-Branche in Nordamerika

Das North America Smart Office ist von Natur aus mäßig wettbewerbsorientiert. Produkteinführungen, hohe Ausgaben für Forschung und Entwicklung, Partnerschaften und Übernahmen sind die wichtigsten Wachstumsstrategien der Unternehmen in der Region, um dem intensiven Wettbewerb standzuhalten.

- Mai 2021 – Honeywell hat eine cloudbasierte Lösung für Gebäudeeigentümer und -verwalter auf den Markt gebracht, die Betriebs- und Geschäftsdaten vereinfacht und kombiniert, um eine bessere Entscheidungsfindung zu unterstützen, die Effizienz zu steigern und Nachhaltigkeitsziele zu erreichen.

- Juli 2020 – Siemens kündigt mit Comfy eine Smart-Office-App an, die Mitarbeitern dabei helfen soll, während der Pandemie sicher an den Arbeitsplatz zurückzukehren. Siemens erklärte außerdem, dass der Einsatz auf rund 600 Unternehmensstandorte abzielen und den Grundstein für zukunftssichere digitale Arbeitsplätze und zukunftsorientierte Arbeitsumgebungen legen werde.

Marktführer für intelligente Büros in Nordamerika

-

Honeywell International Inc.

-

ABB Ltd.

-

Siemens AG

-

Cisco Systems Inc.

-

Schneider Electric SE

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum nordamerikanischen Smart-Office-Markt

- März 2020 – ABB übernimmt das irische Unternehmen Cylon Controls, um seine Präsenz im Smart-Building-Segment auszubauen. Durch die Übernahme wird das Portfolio an gewerblichen Gebäudelösungen erweitert, wobei der Schwerpunkt auf der Bereitstellung von Innovationen in den Bereichen Energieoptimierung und Komfort liegt.

Marktbericht für intelligente Büros in Nordamerika – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTEINBLICKE

4.1 Marktübersicht

4.2 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.2.1 Verhandlungsmacht der Lieferanten

4.2.2 Verhandlungsmacht der Verbraucher

4.2.3 Bedrohung durch neue Marktteilnehmer

4.2.4 Bedrohung durch Ersatzspieler

4.2.5 Wettberbsintensität

4.3 Bewertung der Auswirkungen von COVID-19 auf den Markt

5. MARKTDYNAMIK

5.1 Marktführer

5.1.1 Steigende Nachfrage nach energieeffizienten Lösungen

5.1.2 Wachsender Bedarf an Automatisierung von Sicherheitssystemen

5.2 Marktherausforderungen

5.2.1 Hohe Installations- und Austauschkosten sowie Datenschutzbedenken

6. MARKTSEGMENTIERUNG

6.1 Nach Produkttyp

6.1.1 Intelligente Bürobeleuchtung

6.1.2 Sicherheits- und Zugangskontrollsystem

6.1.3 Energiemanagementsystem

6.1.4 Intelligentes HVAC-Steuerungssystem

6.1.5 Audio-Video-Konferenzsystem

6.1.6 Brand- und Sicherheitsleitsystem

6.2 Nach Gebäudetyp

6.2.1 Nachrüstungen

6.2.2 Neue Gebäude

6.3 Nach Land

6.3.1 Vereinigte Staaten

6.3.2 Kanada

7. WETTBEWERBSFÄHIGE LANDSCHAFT

7.1 Firmenprofile

7.1.1 Koninklijke Philips NV

7.1.2 Honeywell International Inc.

7.1.3 ABB Ltd

7.1.4 Schneider Electric SE

7.1.5 Siemens AG

7.1.6 United Technologies Corporation

7.1.7 Johnson Controls International PLC

7.1.8 Cisco Systems Inc.

7.1.9 Crestron Electronics Inc.

7.1.10 Lutron Electronics Co. Inc.

7.1.11 FogHorn Systems Inc.

7.1.12 Enlighted Inc.

8. INVESTITIONSANALYSE

9. ZUKUNFT DES MARKTES

Segmentierung der Smart-Office-Branche in Nordamerika

Der Marktumfang umfasst verschiedene Smart-Office-Segmente in Nordamerika, wie z. B. intelligente Bürobeleuchtung, Sicherheits- und Zugangskontrolle, Energiemanagementsysteme, intelligente HVAC-Steuerungssysteme, Audio-Video-Konferenzsysteme, Brand- und Sicherheitskontrollsysteme.

Die Studie umfasst die Analyse der Auswirkungen von COVID-19 auf das Marktökosystem sowie eine geografische Analyse in den Vereinigten Staaten und Kanada.

| Nach Produkttyp | ||

| ||

| ||

| ||

| ||

| ||

|

| Nach Gebäudetyp | ||

| ||

|

| Nach Land | ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für intelligente Büros in Nordamerika

Wie groß ist der NA Smart Office-Markt derzeit?

Der NA Smart Office-Markt wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von 9,40 % verzeichnen.

Wer sind die Hauptakteure auf dem NA Smart Office-Markt?

Honeywell International Inc., ABB Ltd., Siemens AG, Cisco Systems Inc., Schneider Electric SE sind die wichtigsten Unternehmen, die im NA Smart Office Market tätig sind.

Welche Jahre deckt dieser NA Smart Office Market ab?

Der Bericht deckt die historische Marktgröße des NA Smart Office-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die NA Smart Office-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

NA Smart Office-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Smart Office in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die NA Smart Office-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.