Marktgröße für Kleinsatelliten in Nordamerika

| Studienzeitraum | 2017 - 2029 | |

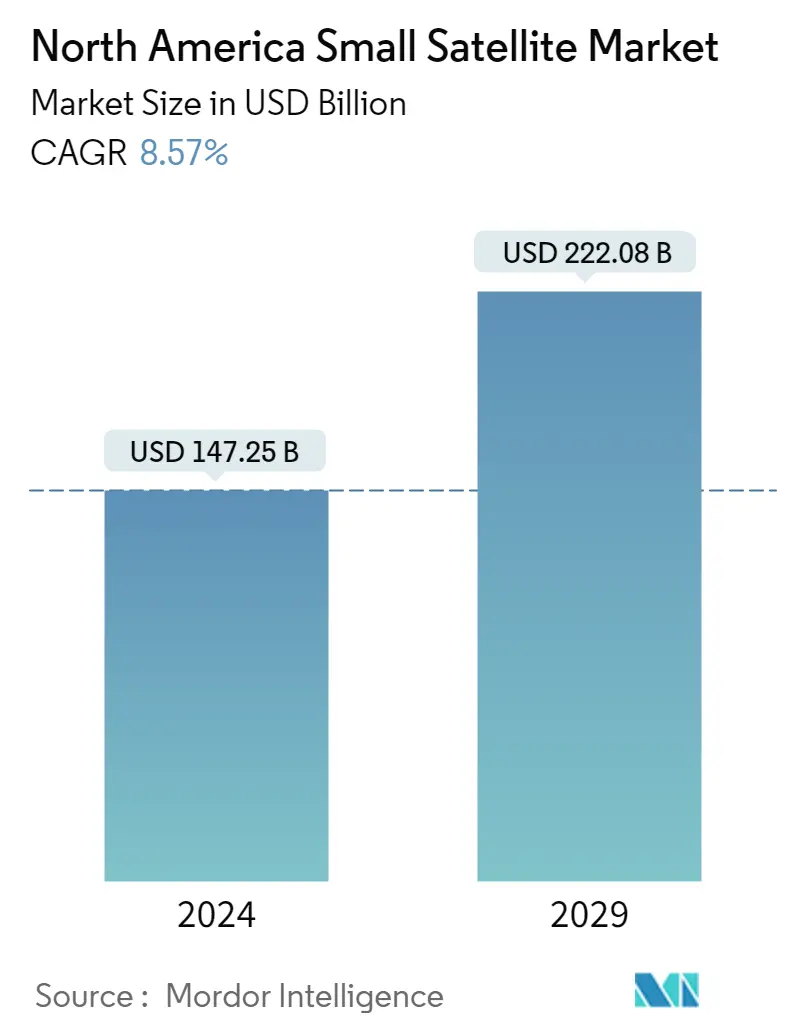

| Marktgröße (2024) | 162.2 Milliarden US-Dollar | |

| Marktgröße (2029) | 237 Milliarden US-Dollar | |

| Größter Anteil nach Orbitklasse | LÖWE | |

| CAGR (2024 - 2029) | 8.57 % | |

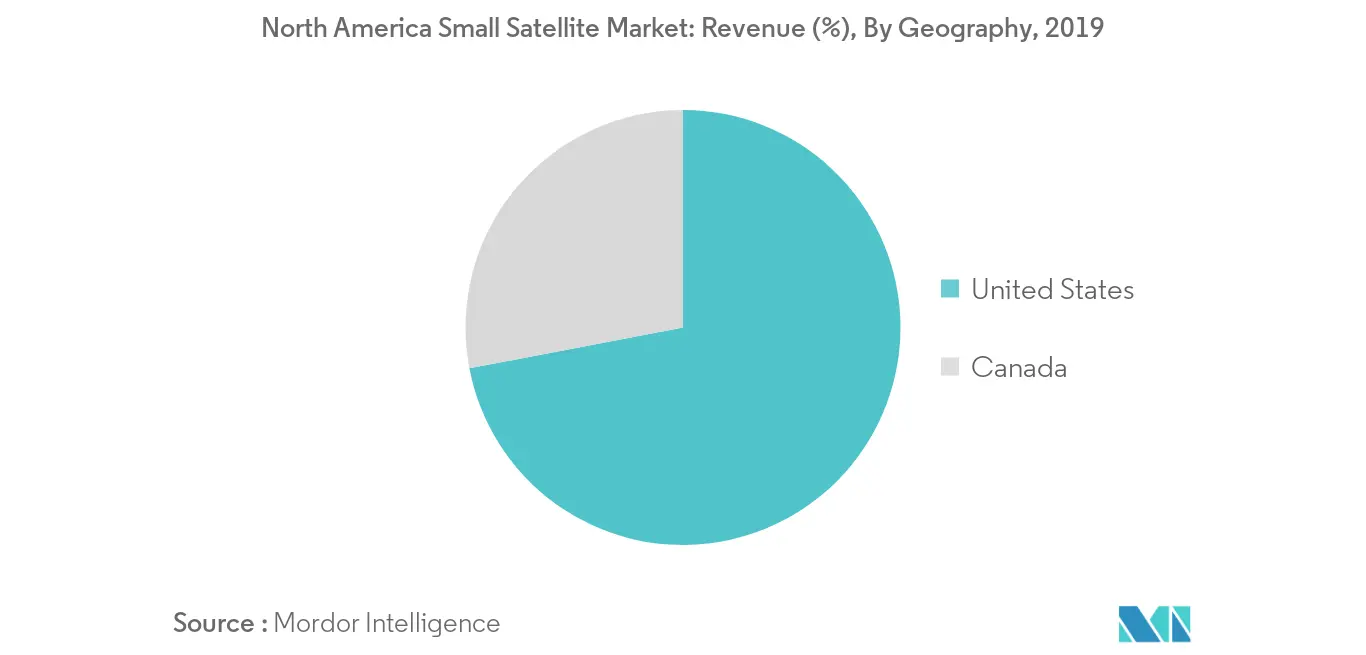

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Kleinsatelliten in Nordamerika

Die Größe des nordamerikanischen Kleinsatellitenmarktes wird im Jahr 2024 auf 147,25 Milliarden US-Dollar geschätzt und soll bis 2029 222,08 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,57 % im Prognosezeitraum (2024–2029) entspricht.

LEO-Satelliten treiben die Nachfrage nach Kleinsatelliten voran

- Beim Start wird ein Satellit oder ein Raumschiff normalerweise in eine von vielen speziellen Umlaufbahnen um die Erde gebracht oder kann auf eine interplanetare Reise geschickt werden. Es gibt drei Arten von Erdumlaufbahnen, nämlich die geostationäre Umlaufbahn (GEO), die mittlere Erdumlaufbahn und die niedrige Erdumlaufbahn. Viele Wetter- und Kommunikationssatelliten neigen dazu, hohe Erdumlaufbahnen zu haben, die am weitesten von der Oberfläche entfernt sind. Zu den Satelliten in mittlerer Erdumlaufbahn zählen Navigations- und Spezialsatelliten zur Überwachung eines bestimmten Gebiets. Die meisten Wissenschaftssatelliten, darunter auch das Erdbeobachtungssystem der NASA, befinden sich in einer niedrigen Erdumlaufbahn.

- Der Markt für Kleinsatelliten verzeichnet ein starkes Wachstum, angetrieben durch die steigende Nachfrage nach LEO-Satelliten, die für Kommunikation, Navigation, Erdbeobachtung, militärische Aufklärung und wissenschaftliche Missionen eingesetzt werden. Zwischen 2017 und 2022 wurden allein in Nordamerika rund 2.900 kleine LEO-Satelliten hergestellt und gestartet, vor allem zu Kommunikationszwecken. Dies hat Unternehmen wie SpaceX, OneWeb und Amazon dazu veranlasst, den Start Tausender Satelliten in LEO zu planen. Aufgrund der steigenden Nachfrage nach erdnahen Umlaufbahnen aus verschiedenen Bereichen wie Erdbeobachtung, Navigation, Meteorologie und militärischer Kommunikation verzeichnete die Region einen Anstieg der Zahl der LEO-Satellitenstarts.

- Der Einsatz von MEO- und GEO-Satelliten durch das Militär hat in den letzten Jahren aufgrund ihrer Vorteile zugenommen, darunter eine höhere Signalstärke, verbesserte Kommunikations- und Datenübertragungsfähigkeiten sowie ein größerer Abdeckungsbereich. Beispielsweise entwickeln Millennium Space Systems von Raytheon Technologies und Boeing den ersten Prototyp der Missile Track Custody (MTC) MEO OPIR-Nutzlast, um Hyperschallraketen für die US Space Force zu erkennen und zu verfolgen.

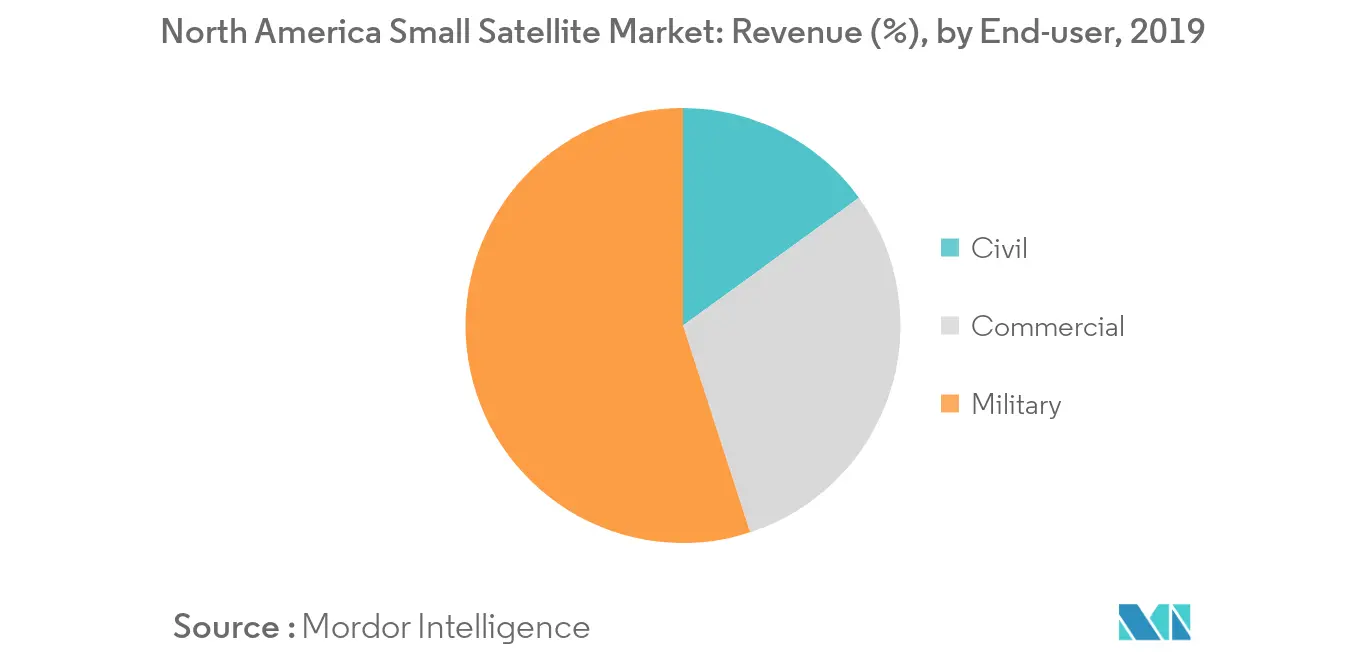

Das Militärsegment verzeichnet im Prognosezeitraum die höchste CAGR

Militärische Satelliten werden für zwei spezifische Missionsprofile eingesetzt - Überwachung und Aufklärung. Militärische Satelliten sind in der Lage, ein Gebiet kontinuierlich abzudecken und können zur Frühwarnung eingesetzt werden, falls der Start einer Interkontinentalrakete erkannt wird. Die auf diesen Satelliten montierten Sensoren können auch automatisch nukleare Explosionen erkennen und den Ort der Detonation bestimmen, während sie gleichzeitig die wesentlichen Informationen übermitteln, die für eine strategische Einschätzung erforderlich sind. Früher waren technologisch fortschrittliche Länder Vorreiter bei der Entwicklung von Militärsatelliten, aber mit dem Aufkommen intelligenter Sensoren und Miniatursatelliten haben viele Nationen auf der ganzen Welt entweder ihr militärisches Satellitennetzwerk entwickelt oder arbeiten mit ihren Technologiepartnern zusammen, um gemäß ihren Anforderungen auf die Technologie zuzugreifen. Es sind mehrere Entwicklungsprojekte im Gange, die im Prognosezeitraum zur Schaffung potenzieller Marktchancen für Global Player führen können. So entwickelt beispielsweise die US-amerikanische Defense Advanced Research Projects Agency (DARPA) im Rahmen eines Programms namens Blackjack einen Prototyp kostengünstiger Aufklärungssatelliten. Das Programm zielt darauf ab, Aufklärungs- und Kommunikationsnutzlasten in kommerzielle Standardsatelliten zu integrieren, da sie eine höhere Startrate aufweisen, um das Tempo der Bildung einer Konstellation zu beschleunigen. Der Erfolg des Programms wird sich auf das US-Raumfahrtprogramm auswirken, das darauf abzielt, bis 2022 eine Konstellation von rund 90 Satelliten in einer niedrigen Erdumlaufbahn (LEO) aufzubauen. In ähnlicher Weise wurde Dynetics Inc. (Dynetics) im November 2018 mit der Durchführung von Hardware-in-the-Loop-Tests und -Simulationen für das Technical Center-Programm Gunsmoke-L des US Army Space and Missile Defense Command/Army Forces Strategic Command (USASMDC/ARSTRAT) beauftragt. Ab Mai 2020 hatte die DARPA Pläne, Ende 2020 und Anfang 2021 die ersten experimentellen Satelliten des Blackjack-Programms zu starten. Es wird erwartet, dass solche Entwicklungen das Wachstum des militärischen Segments des nordamerikanischen Kleinsatellitenmarktes im Prognosezeitraum vorantreiben werden.

Die Vereinigten Staaten werden den Markt in der kommenden Zeit dominieren

Die Kleinsatellitenindustrie in den USA wird durch das Vorhandensein eines robusten Rahmens für die Entwicklung und Herstellung von Kleinsatelliten unterstützt, die speziell für bestimmte Anwendungsprofile entwickelt wurden. So werden jedes Jahr mehrere Kleinsatelliten von den in den USA ansässigen Betreibern gestartet, um die Nachfrage nach solchen Satelliten für eine Vielzahl von Anwendungen zu befriedigen. Neben der Erdbeobachtung und -kommunikation gibt es beispielsweise mehrere Kleinsatellitenprogramme, die auf die normale Materiedurchmusterung von Galaxien, Planeten und Sternen abzielen. In diesem Sinne startete die NASA im Juli 2018 den HaloSat, um die Verteilung von heißem Gas in der Milchstraße zu kartieren. Der HaloSat wird von Blue Canyon Technologies Inc. gebaut und basiert auf dem XB1-Bus und dem L3 Cadet-Funkgerät. Die Nutzlast besteht aus drei XR-100SDD-Silizium-Drift-Detektoren (SDDs), einem Röntgenkollimator, einem Anti-Koinzidenz-Schild und der zugehörigen Elektronik. Es wird erwartet, dass das diversifizierte Anwendungsportfolio im Prognosezeitraum eine zusätzliche Nachfrage nach Kleinsatelliten in den Vereinigten Staaten schaffen wird, um die herkömmlichen Satelliten in Originalgröße zu ersetzen, da Kleinsatelliten ein besseres Leistungs-Kosten-Verhältnis bieten.

Überblick über die Kleinsatellitenindustrie in Nordamerika

Der nordamerikanische Markt für Kleinsatelliten ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 99,57 % ausmachen. Die Hauptakteure in diesem Markt sind Ball Corporation, Capella Space Corp., LeoStella, Planet Labs Inc. und Space Exploration Technologies Corp (alphabetisch sortiert).

Marktführer für Kleinsatelliten in Nordamerika

Ball Corporation

Capella Space Corp.

LeoStella

Planet Labs Inc.

Space Exploration Technologies Corp

Other important companies include National Aeronautics and Space Administration (NASA), SpaceQuest Ltd, Spire Global, Inc., Swarm Technologies, Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kleinsatelliten in Nordamerika

- April 2022 Das Unternehmen erweiterte seine Konstellation nach dem erfolgreichen RocketLab-Start von 12 auf 14 hochauflösende Satelliten. Die Rakete startete BlackSky 16 und 17 Satelliten.

- April 2022 Swarm Technologies 12 Picosatelliten auf der Transporter-4-Mission für ein Kommunikationsnetzwerk mit niedriger Datenrate wurden gestartet.

- Februar 2022 Im Februar 2022 werden 49 weitere Starlink-Internetsatelliten mit der Falcon-9-Rakete von SpaceX gestartet.

Marktbericht für Kleinsatelliten in Nordamerika – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Satellitenmesse

- 4.2 Ausgaben für Raumfahrtprogramme

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Kanada

- 4.3.2 Vereinigte Staaten

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (beinhaltet Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Anwendung

- 5.1.1 Kommunikation

- 5.1.2 Erdbeobachtung

- 5.1.3 Navigation

- 5.1.4 Weltraumbeobachtung

- 5.1.5 Andere

- 5.2 Orbit-Klasse

- 5.2.1 GEO

- 5.2.2 LÖWE

- 5.2.3 MEINS

- 5.3 Endbenutzer

- 5.3.1 Kommerziell

- 5.3.2 Militär und Regierung

- 5.3.3 Andere

- 5.4 Antriebstechnik

- 5.4.1 Elektrisch

- 5.4.2 Auf Gasbasis

- 5.4.3 Flüssigen Brennstoff

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Ball Corporation

- 6.4.2 Capella Space Corp.

- 6.4.3 LeoStella

- 6.4.4 National Aeronautics and Space Administration (NASA)

- 6.4.5 Planet Labs Inc.

- 6.4.6 Space Exploration Technologies Corp

- 6.4.7 SpaceQuest Ltd

- 6.4.8 Spire Global, Inc.

- 6.4.9 Swarm Technologies, Inc.

7. WICHTIGE STRATEGISCHE FRAGEN FÜR SATELLITE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der nordamerikanischen Kleinsatellitenindustrie

Kommunikation, Erdbeobachtung, Navigation, Weltraumbeobachtung und andere werden als Segmente nach Anwendung abgedeckt. GEO, LEO, MEO werden als Segmente von der Orbit-Klasse abgedeckt. Kommerziell, Militär und Regierung werden als Segmente vom Endbenutzer abgedeckt. Elektro-, Gas- und Flüssigbrennstoff werden als Segmente von Propulsion Tech abgedeckt.

- Beim Start wird ein Satellit oder ein Raumschiff normalerweise in eine von vielen speziellen Umlaufbahnen um die Erde gebracht oder kann auf eine interplanetare Reise geschickt werden. Es gibt drei Arten von Erdumlaufbahnen, nämlich die geostationäre Umlaufbahn (GEO), die mittlere Erdumlaufbahn und die niedrige Erdumlaufbahn. Viele Wetter- und Kommunikationssatelliten neigen dazu, hohe Erdumlaufbahnen zu haben, die am weitesten von der Oberfläche entfernt sind. Zu den Satelliten in mittlerer Erdumlaufbahn zählen Navigations- und Spezialsatelliten zur Überwachung eines bestimmten Gebiets. Die meisten Wissenschaftssatelliten, darunter auch das Erdbeobachtungssystem der NASA, befinden sich in einer niedrigen Erdumlaufbahn.

- Der Markt für Kleinsatelliten verzeichnet ein starkes Wachstum, angetrieben durch die steigende Nachfrage nach LEO-Satelliten, die für Kommunikation, Navigation, Erdbeobachtung, militärische Aufklärung und wissenschaftliche Missionen eingesetzt werden. Zwischen 2017 und 2022 wurden allein in Nordamerika rund 2.900 kleine LEO-Satelliten hergestellt und gestartet, vor allem zu Kommunikationszwecken. Dies hat Unternehmen wie SpaceX, OneWeb und Amazon dazu veranlasst, den Start Tausender Satelliten in LEO zu planen. Aufgrund der steigenden Nachfrage nach erdnahen Umlaufbahnen aus verschiedenen Bereichen wie Erdbeobachtung, Navigation, Meteorologie und militärischer Kommunikation verzeichnete die Region einen Anstieg der Zahl der LEO-Satellitenstarts.

- Der Einsatz von MEO- und GEO-Satelliten durch das Militär hat in den letzten Jahren aufgrund ihrer Vorteile zugenommen, darunter eine höhere Signalstärke, verbesserte Kommunikations- und Datenübertragungsfähigkeiten sowie ein größerer Abdeckungsbereich. Beispielsweise entwickeln Millennium Space Systems von Raytheon Technologies und Boeing den ersten Prototyp der Missile Track Custody (MTC) MEO OPIR-Nutzlast, um Hyperschallraketen für die US Space Force zu erkennen und zu verfolgen.

| Kommunikation |

| Erdbeobachtung |

| Navigation |

| Weltraumbeobachtung |

| Andere |

| GEO |

| LÖWE |

| MEINS |

| Kommerziell |

| Militär und Regierung |

| Andere |

| Elektrisch |

| Auf Gasbasis |

| Flüssigen Brennstoff |

| Anwendung | Kommunikation |

| Erdbeobachtung | |

| Navigation | |

| Weltraumbeobachtung | |

| Andere | |

| Orbit-Klasse | GEO |

| LÖWE | |

| MEINS | |

| Endbenutzer | Kommerziell |

| Militär und Regierung | |

| Andere | |

| Antriebstechnik | Elektrisch |

| Auf Gasbasis | |

| Flüssigen Brennstoff |

Marktdefinition

- Anwendung - Verschiedene Anwendungen oder Zwecke der Satelliten werden in Kommunikation, Erdbeobachtung, Weltraumbeobachtung, Navigation und andere eingeteilt. Bei den aufgeführten Zwecken handelt es sich um die vom Satellitenbetreiber selbst gemeldeten Zwecke.

- Endbenutzer - Die Hauptnutzer oder Endnutzer des Satelliten werden als zivile (akademische, Amateur-), kommerzielle, staatliche (meteorologische, wissenschaftliche usw.) und militärische Zwecke beschrieben. Satelliten können sowohl für kommerzielle als auch für militärische Zwecke vielseitig genutzt werden.

- MTOW der Trägerrakete - Das MTOW (maximales Startgewicht) der Trägerrakete bezeichnet das maximale Gewicht der Trägerrakete beim Start, einschließlich des Gewichts von Nutzlast, Ausrüstung und Treibstoff.

- Orbit-Klasse - Die Satellitenumlaufbahnen sind in drei große Klassen unterteilt GEO, LEO und MEO. Satelliten auf elliptischen Umlaufbahnen weisen Apogäume und Perigäume auf, die sich deutlich voneinander unterscheiden, und kategorisieren Satellitenumlaufbahnen mit einer Exzentrizität von 0,14 und höher als elliptisch.

- Antriebstechnik - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satellitenmesse - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satelliten-Subsystem - In diesem Segment sind alle Komponenten und Subsysteme enthalten, darunter Treibstoffe, Busse, Solarpaneele und andere Hardware von Satelliten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.