Marktgröße und -anteil Proteomik Nordamerika

Proteomik-Marktanalyse Nordamerika von Mordor Intelligence

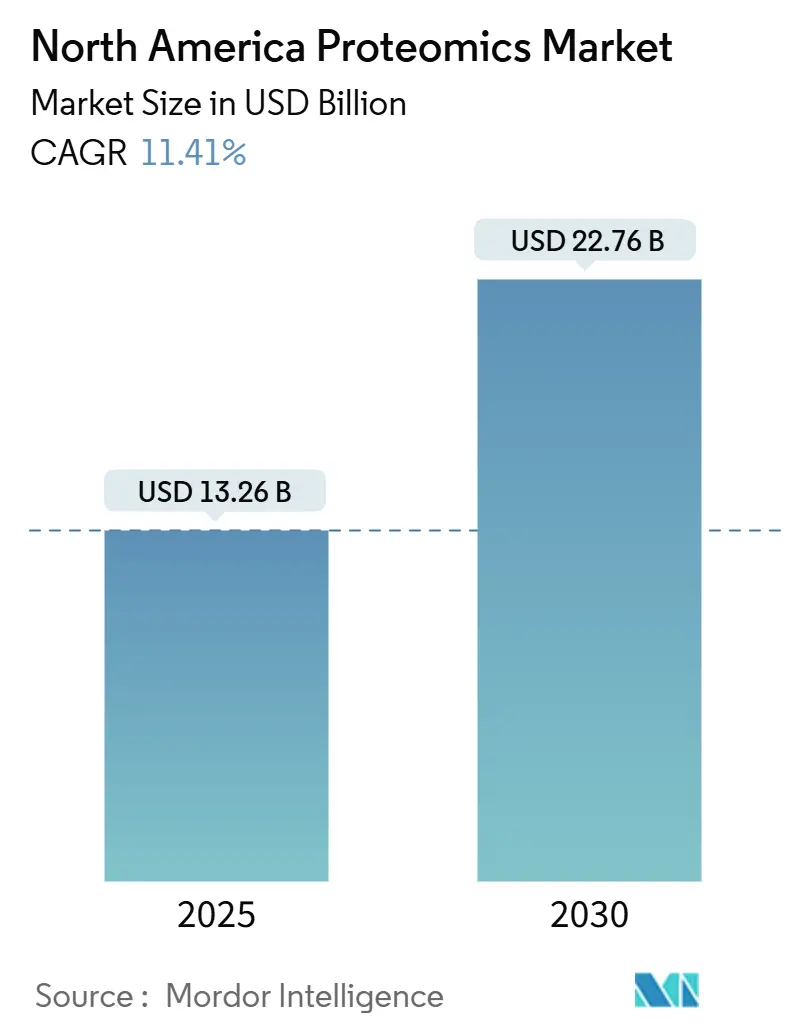

Die Marktgröße für Proteomik in Nordamerika beträgt 13,26 Milliarden USD im Jahr 2025 und wird voraussichtlich 22,76 Milliarden USD bis 2030 erreichen, was einer CAGR von 11,41% entspricht. Die steigende Integration von künstlicher Intelligenz mit modernen Massenspektrometrie-Plattformen, die kontinuierliche Konsolidierung unter Instrumentenanbietern und die wachsenden Risikokapitalströme in Multi-Omics-Start-ups trugen dazu bei, die Region vor globalen Konkurrenten zu halten. Strategische Geschäfte, wie Thermo Fisher Scientifics 3,1 Milliarden USD Akquisition von Olink, zeigen, wie etablierte Unternehmen Next-Generation-Proteinanalyse-Assets sichern, um Entdeckungszyklen zu verkürzen. In den USA ansässige pharmazeutische Auftraggeber dominieren die frühe Nachfrage nach Hochdurchsatz-Workflows, während kleinere Biotechnologieunternehmen und akademische Nutzer zunehmend auf Auftragsforschungsorganisationen setzen, um Kapitalbarrieren zu überwinden. Treibstoff für langfristiges Wachstum kommt auch von regulatorischen Maßnahmen, die klinischen Laboren klarere Wege zur Einführung proteomischer Diagnostik bieten und Krankenhäuser sowie Referenzlabore dazu bringen, ihre analytischen Flotten zu modernisieren.

Wichtige Berichtserkenntnisse

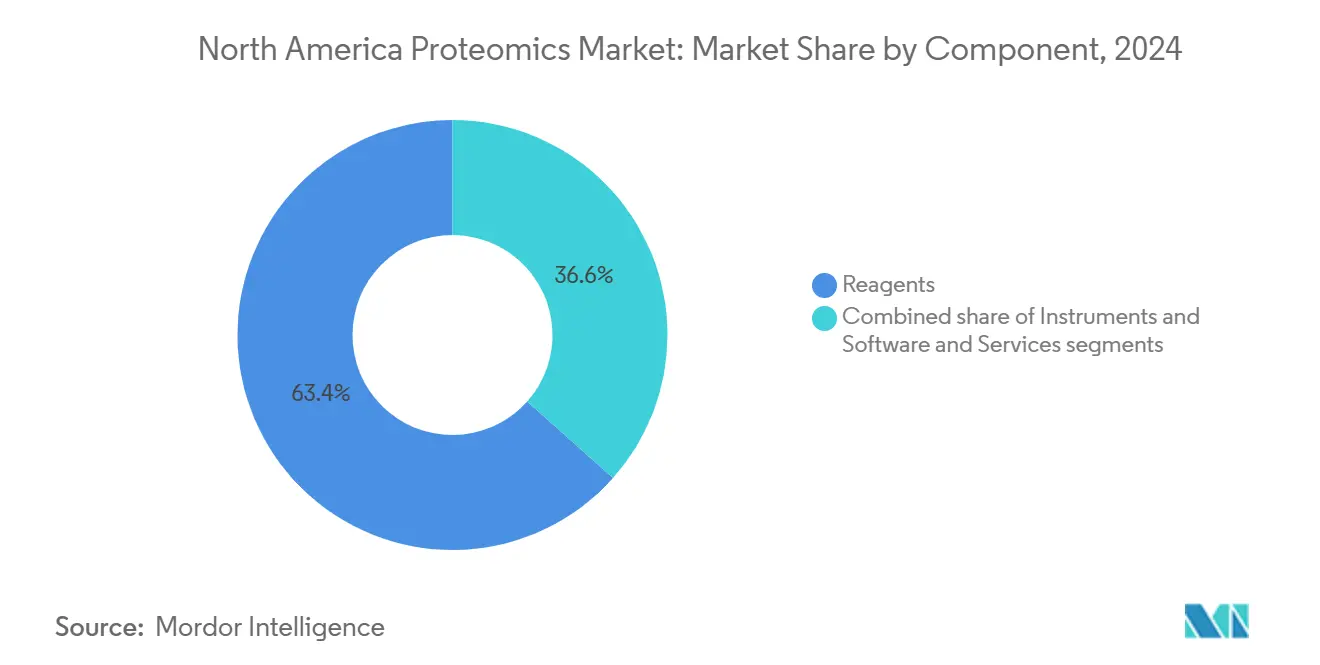

- Nach Komponente führten Reagenzien mit 63,41% des Marktanteils für Proteomik in Nordamerika 2024; Software & Services soll mit einer CAGR von 12,85% bis 2030 expandieren.

- Nach Technologie machte Massenspektrometrie 28,27% der Marktgröße für Proteomik in Nordamerika 2024 aus, während Next-Generation-Sequenzierung mit einer CAGR von 13,02% bis 2030 beschleunigen soll.

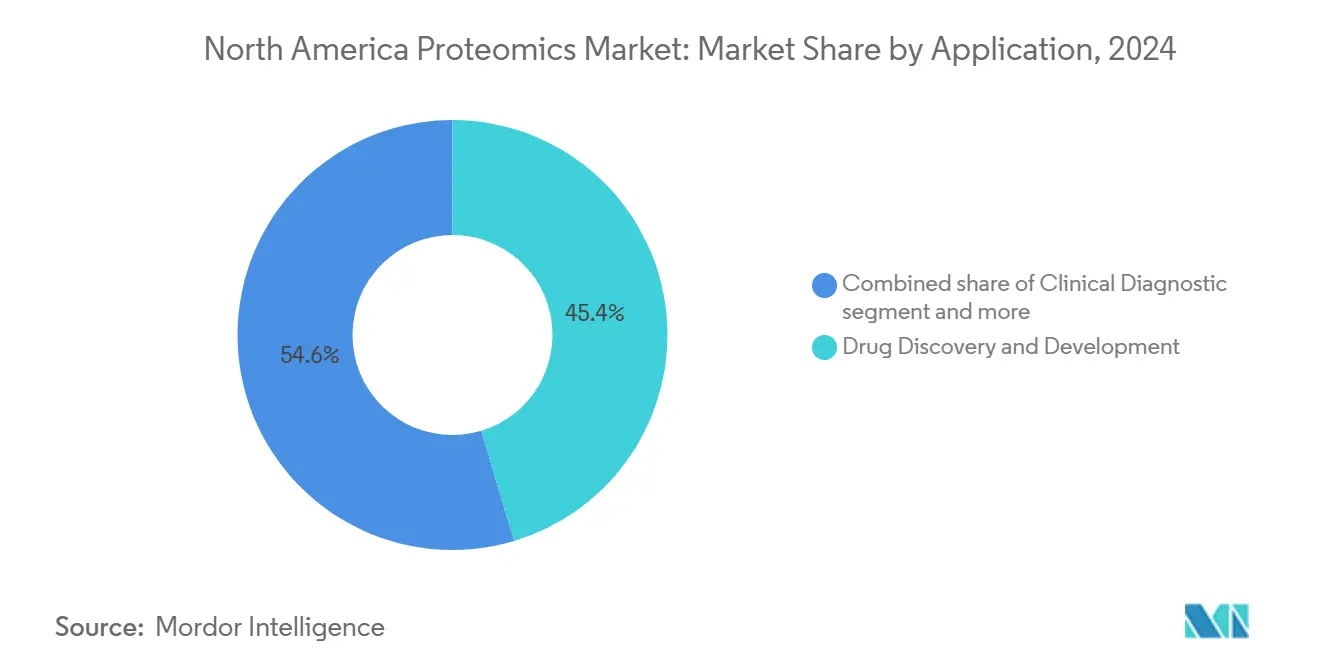

- Nach Anwendung hielt Wirkstoffforschung und -entwicklung 45,36% Marktanteil für Proteomik in Nordamerika 2024; Präzisions- und personalisierte Medizin entwickelt sich mit einer CAGR von 13,46% bis 2030.

- Nach Endnutzer eroberten Pharma- und Biotechnologieunternehmen 67,50% Anteil 2024, während Auftragsforschungsorganisationen die schnellste CAGR von 12,31% bis 2030 verzeichnen.

- Nach Geografie dominierten die Vereinigten Staaten mit 77,89% Marktanteil 2024; Mexiko weist die höchste CAGR von 12,79% zwischen 2025 und 2030 auf.

Markttrends und Einblicke Proteomik Nordamerika

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Eskalation der Anwendung personalisierter Medizin | +2.8% | Nordamerika, mit stärkster Akzeptanz in US-Präzisionsonkologie-Zentren | Mittelfristig (2-4 Jahre) |

| Anstieg proteomik-spezifischer Finanzierung | +2.1% | US-Biotech-Zentren, Ausweitung auf kanadische Forschungsinstitute | Kurzfristig (≤ 2 Jahre) |

| Durchbrüche bei Hochdurchsatz-MS-Plattformen | +1.9% | Global, mit früher Einführung in nordamerikanischen Pharmaunternehmen | Mittelfristig (2-4 Jahre) |

| Expansion der Biopharma-Proteomik-Ausgaben | +1.7% | US- und kanadische biopharmazeutische Produktionskorridore | Langfristig (≥ 4 Jahre) |

| KI-gestützte proteogenomische Entscheidungstools | +1.5% | Technologiezentren in den USA, mit Spillover zu Mexikos entstehender Biotech-Branche | Langfristig (≥ 4 Jahre) |

| Feldeinsetzbare mikrofluidische Probenvorbereitung-Kits | +1.1% | Nordamerika, mit besonderer Relevanz für entfernte Klinikstandorte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Eskalation der Anwendung personalisierter Medizin

Präzisionsonkologie-Programme integrieren nun tiefgreifende visuelle Proteomik zur Therapieauswahl auf individueller Tumorzell-Ebene. Die FDA genehmigte 2024 vier peptidbasierte Therapeutika[1]Othman Al Musaimi, "2024 FDA TIDES (Peptides and Oligonucleotides) Harvest," Pharmaceuticals, mdpi.com, was regulatorisches Vertrauen in proteingesteuerte Interventionen demonstriert. Gesundheitssysteme erkennen zunehmend, dass Echtzeit-Proteinsignaturen die Behandlungsvorhersagegenauigkeit mehr verbessern als genomische Marker allein, insbesondere bei Krebsarten, bei denen sich Expressionsprofile während der Krankheitsprogression verändern. Die Nachfrage steigt daher nach hochsensitiven Instrumenten, die niedrig-abundante Proteine direkt aus klinischen Proben quantifizieren können. Diese Bedürfnisse stützen Premium-Preise für neuartige Orbitrap- und akustische Ejektionsplattformen, die Laufzeiten verkürzen, ohne Tiefe zu opfern. Da Kostenträger Erstattung an messbare Ergebnisse koppeln, priorisieren Labore Assays, die Proteindynamik in umsetzbare Entscheidungen übersetzen, was den Proteomik-Markt in Nordamerika weiter stärkt.

Anstieg proteomik-spezifischer Finanzierung

Risikokapitalinvestoren haben große Folge-Investitionen in Unternehmen getätigt, die Live-Zell-Bildgebung mit KI-Analytik kombinieren. Eikons 351 Millionen USD Finanzierung im Februar 2025 trieb die Bewertung des Unternehmens auf 3,1 Milliarden USD und signalisierte breites Vertrauen in protein-tracking Wirkstoffforschungs-Engines. Öffentliche Unterstützung spiegelt private Begeisterung wider: Kanadas Kompetenzstrategie projiziert 65.000 zusätzliche Bioökonomie-Arbeiter bis 2029[2]CASTL Canada, "Future-Proofing Canada's Biomanufacturing Workforce," castlcanada.ca, einschließlich 16.140 Rollen mit Fokus auf Biomanufacturing. Mit neuem Kapital generieren Start-ups proprietäre Interaktionsdatensätze in beispiellosem Maßstab und errichten Eintrittsbarrieren, die etablierte Akteure durch Partnerschaften oder Akquisitionen angehen müssen. Hohe Liquidität, gekoppelt mit klaren klinischen Anwendungsfällen, stützt die Finanzierungswelle, die die Expansion des Proteomik-Marktes in Nordamerika untermauert.

Durchbrüche bei Hochdurchsatz-MS-Plattformen

Thermo Fishers Orbitrap Astral Zoom und Excedion Pro Instrumente[3]Youngbo Choi, "Recent Technological and Intellectual Property Trends in Antibody-Drug Conjugate Research," Pharmaceutics, mdpi.com vervierfachen die Peptididentifikationsgeschwindigkeit bei verbesserter Sensitivität und ermöglichen Biopharma-Kunden, mehr Biomarker pro Dollar zu screenen. Ergänzende KI-Modelle wie InstaNovo+ dekodieren Spektren zehnmal schneller als traditionelle Datenbanksuchen und steigern die Abdeckungstiefe für Immuntherapie-Targets. Akustische Ejektions-Massenspektrometrie-Systeme verarbeiten nun ein Peptid alle 1,5 Sekunden und liefern tägliche Durchsätze, die für große klinische Studien geeignet sind. Diese Fortschritte komprimieren Entdeckungszyklen, verstärken die Preismacht der Anbieter und verleihen dem Proteomik-Markt in Nordamerika Momentum.

Expansion der Biopharma-Proteomik-Ausgaben

Biopharmazeutische Auftraggeber verschieben Budgets[4]Thermo Fisher Scientific, "Thermo Fisher Scientific Unveils Next-generation Mass Spectrometers at ASMS 2025," thermofisher.com in Richtung Antikörper-Wirkstoff-Konjugate und RNA-Protein-Therapeutika, Modalitäten, die auf robuste Proteomik-Assays für Potenz- und Sicherheitstests angewiesen sind. Agilents 925 Millionen USD Akquisition von BIOVECTRA brachte eine GMP-Produktionsinfrastruktur mit, die mit der Nachfrage nach integrierten Discovery-zu-CMC-Workflows übereinstimmt. Wachstum bleibt bestehen, weil Protein-Biomarker klarere Wirksamkeitssignale als DNA-Marker bei komplexen Krankheiten liefern. Unternehmen reservieren daher Mittel zum Aufbau oder Outsourcing von Multi-Omics-Plattformen und unterstützen konsistentes zweistelliges Ausgabenwachstum, das den Proteomik-Markt in Nordamerika nährt.

Hemmnis-Wirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Hohe Kapitalkosten für Instrumente | -1.8% | Nordamerika, besonders kleinere Biotech-Unternehmen und akademische Institutionen betreffend | Kurzfristig (≤ 2 Jahre) |

| Bioinformatik-Talentmangel | -1.3% | USA und Kanada, mit akuten Engpässen in spezialisierten KI-Proteomik-Rollen | Mittelfristig (2-4 Jahre) |

| Patent-Dickichte bei Affinitätsreagenzien | -0.9% | Global, mit stärkster Auswirkung auf US-Biotechnologieunternehmen, die neuartige antikörperbasierte Assays entwickeln | Langfristig (≥ 4 Jahre) |

| Cybersicherheitsrisiken in Cloud-Multi-Omics | -0.7% | Nordamerika, besonders Unternehmen mit cloud-basierten Datenintegrationsplattformen betreffend | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Kapitalkosten für Instrumente

Flagship-Massenspektrometrie-Einheiten können weit über 1 Million USD kosten, eine Hürde, die Bestellungen 2024 verzögerte. Bio-Rad Laboratories sah seine Life-Science-Verkäufe in Q2 2024 um 16,5% sinken, als Kunden Käufe verschoben, was das Unternehmen dazu veranlasste, den Jahresumsatz um 2,5% bis 4,0% nach unten zu korrigieren. Kleinere Biotechs und akademische Zentren fehlt bilanzielle Flexibilität, was sie dazu bringt, Zeit in Kerneinrichtungen zu mieten oder Service-Labore zu beauftragen. Leasing glättet Cashflow, erhöht aber die lebenslangen Betriebsausgaben. Schnelle Innovation verkürzt auch Abschreibungszyklen und erzwingt Vorsicht bei Käufern, was kurzfristiges Wachstum für den Proteomik-Markt in Nordamerika beschneidet.

Bioinformatik-Talentmangel

Moderne Proteomik-Plattformen generieren Terabytes an Rohdaten pro Lauf, doch nur ein begrenzter Pool von Spezialisten kann Python-Pipelines schreiben, Cloud-Architekturen verwalten und KI-gesteuerte Modelle interpretieren. Umfragen zeigen, dass 69% der Biopharma-Stellenausschreibungen nun Automatisierungsfähigkeiten erfordern, während 27% Data-Science-Expertise verlangen. Kanadische Arbeitgeber berichten von Lücken zwischen akademischer Ausbildung und Good Manufacturing Practice-Realitäten, wobei 74% planen, innerhalb von drei Jahren einzustellen. Recruiter-Konkurrenz hebt Gehälter und verlängert Projektzeitpläne. Der resultierende Engpass dämpft Einsatzgeschwindigkeiten und kühlt den Proteomik-Markt in Nordamerika geringfügig ab.

Segmentanalyse

Nach Komponente: Reagenzien bleiben Eckpfeiler täglicher Arbeitsabläufe

Reagenzien eroberten 63,41% des Marktanteils für Proteomik in Nordamerika 2024, weil jedes Experiment frische Antikörper, Enzyme, Puffer und Labeling-Kits erfordert. Lieferanten sichern vorhersagbare Einnahmen durch Bündelung von Verbrauchsmaterialien mit Instrumenten. Der Software & Services-Bereich ist viel kleiner, liefert aber eine CAGR von 12,85%, weil Labore Erkenntnisse aus hochvolumigen Daten extrahieren müssen. Cloud-Plattformen, ausgestattet mit vortrainierten KI-Modellen, vereinfachen Spektrum-Annotation, Protein-Protein-Interaktionskartierung und klinische Studienberichterstellung. Instrumente erzielen Premium-Preise, stellen aber eine zyklische Kaufentscheidung dar. Anbieter verknüpfen daher Service-Verträge mit Hardware, um Cashflows zu glätten und Kundenbindung im Proteomik-Markt in Nordamerika zu verbessern.

Wachstum in Software spiegelt auch eine Wendung zu Abonnement-Modellen wider. Datenanalyse-Portale berechnen pro Probe oder pro Monat und verwandeln unvorhersagbare Kapitalausgaben in Betriebsbudgets. Managed-Service-Unternehmen integrieren nun LIMS, statistische Pipelines und regulatorische Audit-Trails und ermöglichen unterbesetzten Krankenhäusern, moderne Fähigkeiten ohne Vollzeit-Bioinformatiker-Einstellung zu erlangen. Da Datenvolumen anschwellen, steigt auch die Nachfrage nach verschlüsseltem Cloud-Storage, Backup und Cybersicherheits-Audits. Jeder dieser Trends verleiht der Proteomik-Industrie in Nordamerika Momentum und hebt den langfristigen Plattformwert für Entwickler, die nahtlose Reagenz-zu-Bericht-Workflows ermöglichen können.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Technologie: Massenspektrometrie führt, Next-Generation-Sequenzierung steigt schnell

Massenspektrometrie hielt 28,27% der Marktgröße für Proteomik in Nordamerika 2024, was Jahrzehnte der Zuverlässigkeit, umfangreiche Legacy-Datensätze und breite regulatorische Akzeptanz widerspiegelt. Hochauflösende Orbitrap- und Time-of-Flight-Systeme paaren sich nun mit Foundation-KI-Modellen, die Spektrumqualität und posttranslationale Modifikationen in Echtzeit vorhersagen. Next-Generation-Sequenzierungsplattformen verzeichnen eine CAGR von 13,02%, weil Anbieter Genomik, Transkriptomik und Proteomik in einzelne Multi-Omics-Reads mischen. Illumina plant die Kommerzialisierung von räumlichen Transkriptomik-Add-ons bis 2026 und kombiniert seine Sequenzer mit NVIDIA GPUs, um Proteinstruktur-Einblicke in Onkologie-Studien zu beschleunigen.

Mikrofluidische Probenhandhabungs-Tools verkleinern Reaktionsvolumen und ermöglichen kostengünstige Point-of-Care-Tests für Infektionskrankheits-Proteotyping. Chromatographie und Kapillarelektrophorese behalten Nischen-Relevanz für Probenreinigung, während Protein-Mikroarrays die Hochdurchsatz-Antikörper-Entdeckung unterstützen. Hybrid-Instrumente, die MS-, NGS- und Fluoreszenz-Bildgebungsmodule kombinieren, reduzieren Laborfußabdrücke und maximieren Asset-Nutzung. Solche Konvergenz verbessert Workflow-Effizienz und hält Endnutzer loyal zu Lieferanten, die Gesamtlösungen bieten, wodurch der Proteomik-Markt in Nordamerika expandiert wird.

Nach Anwendung: Wirkstoffforschung dominant, aber Präzisionsmedizin beschleunigt

Wirkstoffforschung und -entwicklung verbrauchte 45,36% der Marktgröße für Proteomik in Nordamerika 2024, weil pharmazeutische Auftraggeber auf Protein-Level-Readouts von Target-Validierung bis Toxizitätsbewertung angewiesen sind. Companion-Diagnostik-Entwicklung für Antikörper-Wirkstoff-Konjugate hält MS-Kerneinrichtungen monatelang im Voraus gebucht. Präzisions- und personalisierte Medizin wächst jedoch mit 13,46% CAGR, da Krankenhäuser proteomische Assays zur Patientenstratifizierung und Therapieüberwachung in nahezu Echtzeit einsetzen. Die FDA führte 2024 eine eigene Klassifizierung für klinische Massenspektrometrie-Geräte ein und eröffnete einen klareren regulatorischen Weg für laborentwickelte proteomische Tests.

Biomarker-Entdeckung bleibt kritisch, weil Plasma-Proteomik-Panels nun mehr als 9.000 Proteine pro Patient quantifizieren und longitudinale Kohorten für kardiovaskuläre und neurodegenerative Forschung bereichern. Landwirtschaftliche und umweltbezogene Proteomik entstehen als Spillover-Segmente, besonders für Lebensmittelsicherheits-Überwachung. Anbieter, die Discovery, klinische Studienunterstützung und Companion-Diagnostik in einem Angebot verpacken, gewinnen größere Verträge und erhöhen die Wettbewerbsintensität im Proteomik-Markt in Nordamerika.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Auftragsforschungsorganisationen gewinnen Momentum

Pharma- und Biotechnologieunternehmen stellten 2024 noch 67,50% Umsatzanteil dar, weil sie interne Target-Discovery und IND-ermöglichende Studien finanzieren. Doch CROs verzeichnen eine CAGR von 12,31%, weil Auftraggeber Fixkosten in variable Gebühren umwandeln, indem sie proteomische Workflows auslagern. Die US-CMO/CRO-Industrie soll bis 2033 schnell wachsen. CROs bauen daher spezialisierte Massenspektrometrie-Flotten auf und rekrutieren Data-Science-Talente, um End-to-End-Services zu bieten.

Akademische und staatliche Institute bleiben vital für Methoden-Innovation, doch Grant-Budgets begrenzen Geräte-Aktualisierungszyklen. Diagnostische Labore betreten den Markt, da neue regulatorische Klarheit sie ermutigt, MS-basierte Assays für Stoffwechselstörungen zu validieren. Geräteanbieter reagieren durch Einführung von Benchtop-Sequenzern wie Quantum-Sis Platinum Pro, konzipiert für kleinvolumige klinische Einstellungen. Diese Dynamiken diversifizieren Einnahmeströme und verbreitern die Basis des Proteomik-Marktes in Nordamerika.

Geografieanalyse

Einrichtungen in den Vereinigten Staaten untermauern 77,89% der Marktgröße für Proteomik in Nordamerika 2024, weil sie die größte Konzentration pharmazeutischer F&E-Budgets, klinischer Studienzentren und Kern-Massenspektrometrie-Labore beherbergen. Regulatorische Rahmenwerke prägen die Nachfrage: Die aktualisierten FDA-Regeln für laborentwickelte Tests und klinische Massenspektrometrie-Systeme verschärften Compliance-Verpflichtungen, standardisierten aber auch Erwartungen und ermöglichten schnellere Einführung nationaler Testprogramme. Strategische Akquisitionen wie Thermo Fishers Olink-Deal und Agilents BIOVECTRA-Kauf verstärken die US-Führung durch Einbettung hochmoderner Immuno-Proteomik-Plattformen in lokale Lieferketten. Risikokapital-Investitionszyklen bleiben robust, mit mehreren Proteomik-Start-ups, die innerhalb von drei Jahren nach Gründung 1 Milliarde USD Bewertungen überschreiten, obwohl Einstellungsbeschränkungen in der Bioinformatik weiterhin die Projektabwicklung verlangsamen. Die prognostizierte CAGR des Landes bis 2030 beträgt 11,02% und bestätigt seine Ankerrolle im Proteomik-Markt in Nordamerika.

Kanada beschleunigt mit 11,96% CAGR dank öffentlicher Programme, die die nächste Generation von Biomanufacturing- und analytischen Spezialisten ausbilden. Die bundesweite Arbeitskräftestudie hob die Nachfrage nach 65.000 neuen Life-Science-Mitarbeitern bis 2029 hervor. Harmonisierte regulatorische Rahmenwerke lassen kanadische Forschungsinstitute an grenzüberschreitenden Onkologie-Studien teilnehmen und ziehen Instrumentenplatzierungen nach Norden. Günstige Wechselkurse und provinzielle Steueranreize locken ausländische Auftraggeber, die nach kosteneffizienten kollaborativen Standorten suchen. Jedoch begrenzen Engpässe bei senior computational Biologen das Tempo, mit dem lokale CROs groß angelegte Multi-Omics-Verträge ergreifen können. Diese Lücken zu schließen wird bestimmen, wie viel zusätzlichen Anteil Kanada im Proteomik-Markt in Nordamerika sichert.

Mexiko verzeichnet die schnellste CAGR von 12,79%, weil Nearshoring-Politiken multinationale Arzneimittelhersteller dazu verlocken, Produktionscampus in Guadalajara und Monterrey zu erweitern. Regierungsanreize für klinische Forschungsinfrastruktur und Abstimmung mit FDA-Qualitätsrichtlinien senken Betriebsrisiken für Auftraggeber und steigern dadurch Bestellungen für proteomische Instrumentierung in zentralen Referenzlaboren. Einheimische Talentpipelines fehlen noch fortgeschrittene Bioinformatik-Ausbildung, daher partnerschaftlichen globale Unternehmen mit Universitäten zur Entwicklung von Zertifikatsprogrammen in Massenspektrometrie-Datenanalyse. Infrastruktur-Upgrades bleiben der Hauptengpass, doch stetige Kapitalzuflüsse von multinationalen Kunden positionieren Mexiko als aufgehenden Stern des Proteomik-Marktes in Nordamerika.

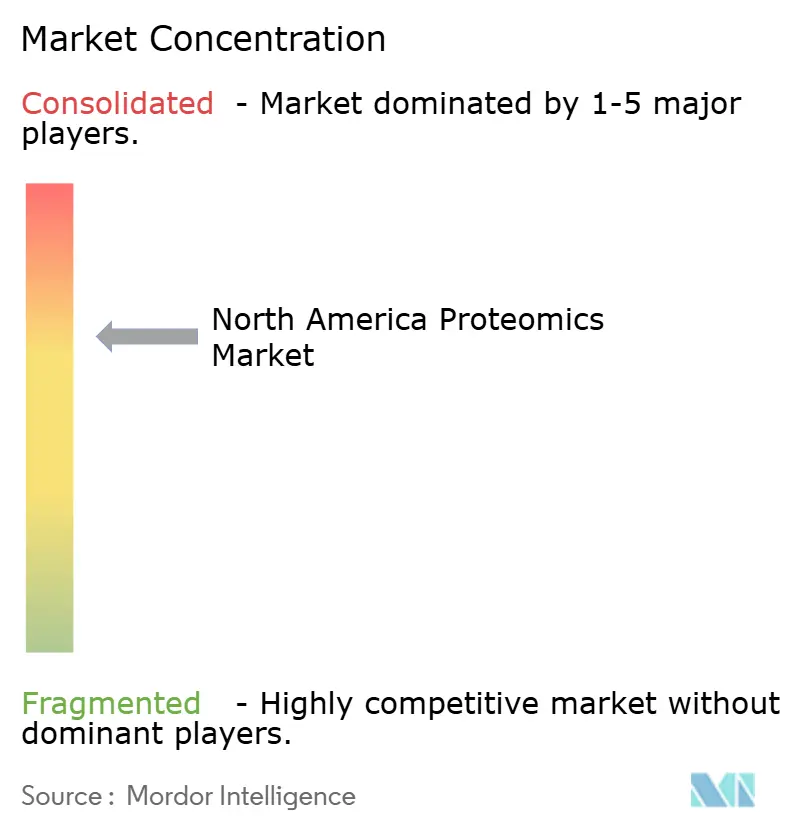

Wettbewerbslandschaft

Der Wettbewerb konzentriert sich auf End-to-End-Lösungen, die hochauflösende Detektion mit cloud-nativen Analytiken verbinden. Marktführer verfolgen Bolt-on-Deals: Thermo Fisher fügte Olinks Proximity-Extension-Assay hinzu, um Einzelzell- und niedrig-abundante Proteinabdeckung zu stärken, während Agilent BIOVECTRA in sein Portfolio einfaltete, um GMP-Biologics-Produktionskapazität zu sichern. Illuminas Allianz mit NVIDIA bettet beschleunigte DRAGEN-Pipelines in Sequenzer ein und gibt Nutzern Echtzeit-Multi-Omics-Alignment. Solche Züge signalisieren, dass Hardware-Margen allein nicht mehr ausreichen; Unternehmen müssen Dateninfrastruktur und analytisches IP besitzen, um Anteil im Proteomik-Markt in Nordamerika zu verteidigen.

Aufkommende Disruptoren zielen auf feldeinsetzbare Workflows. Tragbare mikrofluidische Prep-Kits paaren sich mit akustischer Ejektions-MS, um Same-Day-Biomarker-Panels in Onkologie-Kliniken zu ermöglichen. Start-ups verwenden auch große Protein-Protein-Interaktionsdatensätze, um Foundation-Modelle zu trainieren, die drugbare Stellen mit minimaler Laborarbeit ableiten. Intellectual-Property-Strategie verändert sich neben Technologie: Jüngste USPTO-Leitlinien zu Means-Plus-Function-Ansprüchen für Antikörper erweitern Patentumfang und lassen Innovatoren epitop-agnostische Funktionalitäten schützen. Das erhöht Eintrittsbarrieren, lädt aber zu Rechtsstreitigkeiten ein, die Kontrollpunkte in der Proteomik-Industrie in Nordamerika neu gestalten könnten.

Wettbewerbsintensität steigt, da CROs Full-Service-Proteomik-Divisionen aufbauen. Anbieter bündeln nun Hardware-Leasing, Reagenz-Verbrauchsmaterialien, Data-Science-Support und regulatorische Dokumentation in mehrjährige Verträge. Preiswettbewerb fokussiert weniger auf Pro-Lauf-Kosten und mehr auf gesamte Durchlaufzeit zu klinischer Entscheidung. Kunden gravitieren zu Partnern, die validierte Daten liefern, Laborinformations-Management-Systeme integrieren und Cybersicherheits-Audits bestehen können. Akteure, die KI-Pipelines nicht skalieren oder Nischen-Assay-IP sichern können, riskieren Margen-Kompression und Anteilserosion im Proteomik-Markt in Nordamerika.

Marktführer Proteomik-Industrie Nordamerika

-

Agilent Technologies, Inc

-

Bruker Corporation

-

Danaher Corporation

-

Illumina Inc.

-

Thermo Fisher Scientific Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Thermo Fisher Scientific stellte Orbitrap Astral Zoom und Orbitrap Excedion Pro Instrumente vor, die erhöhte Geschwindigkeit und Sensitivität für Präzisionsonkologie-Workflows bieten.

- Juni 2025: Waters Corporation führte BioResolve Protein A Affinitätssäulen mit MaxPeak Premier Technology ein, um Antikörper-Titer-Sensitivität um das Siebenfache für biotherapeutische Entwicklung zu erhöhen.

- Januar 2025: Quantum-Si startete Platinum Pro Benchtop-Proteinsequenzer mit Pro-Modus für kundenspezifische Anwendungsentwicklung, mit Avantor als exklusivem Distributor in den Vereinigten Staaten und Kanada.

- Januar 2025: Illumina kündigte Zusammenarbeit mit NVIDIA an, um Multi-Omik-Datenanalyse durch Integration von DRAGEN-Pipelines mit GPU-Architektur zu beschleunigen.

Berichtsumfang Proteomik-Markt Nordamerika

Gemäß dem Berichtsumfang ist Proteomik die großangelegte Studie von Proteomen. Ein Proteom ist eine Gesamtheit von Proteinen, die in einem Organismus, System oder biologischen Kontext produziert werden. Der nordamerikanische Proteomik-Markt ist segmentiert nach Typ (Instrumentierungstechnologie (Spektroskopie, Chromatographie, Elektrophorese, Protein-Mikroarrays, Röntgenkristallographie und andere Instrumentierungstechnologien), Services und Software (Kern-Proteomik-Services und Bioinformatik-Software und -Services) und Reagenzien), Anwendung (klinische Diagnostik, Wirkstoffforschung und andere Anwendungen) und Geografie (Vereinigte Staaten, Kanada und Mexiko). Der Bericht bietet Werte in USD Millionen für alle oben genannten Segmente.

| Instrumente |

| Reagenzien |

| Software und Services |

| Massenspektrometrie |

| Spektroskopie |

| Chromatographie |

| Next-Generation-Sequenzierung |

| Protein-Mikroarrays |

| Mikrofluidik |

| Röntgenkristallographie |

| Andere Technologien |

| Wirkstoffforschung & -entwicklung |

| Klinische Diagnostik |

| Biomarker-Entdeckung |

| Präzisions- und personalisierte Medizin |

| Landwirtschaftliche & umweltbezogene Proteomik |

| Andere Anwendungen |

| Pharma- & Biotechnologieunternehmen |

| Akademische & Forschungsinstitute |

| Auftragsforschungsorganisationen |

| Andere Endnutzer |

| Vereinigte Staaten |

| Kanada |

| Mexiko |

| Nach Komponente | Instrumente |

| Reagenzien | |

| Software und Services | |

| Nach Technologie | Massenspektrometrie |

| Spektroskopie | |

| Chromatographie | |

| Next-Generation-Sequenzierung | |

| Protein-Mikroarrays | |

| Mikrofluidik | |

| Röntgenkristallographie | |

| Andere Technologien | |

| Nach Anwendung | Wirkstoffforschung & -entwicklung |

| Klinische Diagnostik | |

| Biomarker-Entdeckung | |

| Präzisions- und personalisierte Medizin | |

| Landwirtschaftliche & umweltbezogene Proteomik | |

| Andere Anwendungen | |

| Nach Endnutzer | Pharma- & Biotechnologieunternehmen |

| Akademische & Forschungsinstitute | |

| Auftragsforschungsorganisationen | |

| Andere Endnutzer | |

| Nach Geografie | Vereinigte Staaten |

| Kanada | |

| Mexiko |

Im Bericht beantwortete Schlüsselfragen

Was macht Reagenzien zu einem Eckpfeiler-Umsatzstrom in nordamerikanischen Proteomik-Workflows?

Jedes Experiment hängt von einer frischen Versorgung mit Antikörpern, Enzymen und Labeling-Kits ab, was stetige, wiederkehrende Kaufnachfrage schafft, die Lieferanten gegen Schwankungen in Kapitalausstattungs-Budgets abfedert.

Wie verändert künstliche Intelligenz (KI) Proteomik-Workflows in der pharmazeutischen F&E?

KI-Modelle annotieren nun Spektren in Echtzeit und sagen posttranslationale Modifikationen vorher, wodurch Forscher von Rohdaten zu biologischen Erkenntnissen in Stunden statt Tagen gelangen können.

Warum werden Auftragsforschungsorganisationen zu unverzichtbaren Partnern für Biotech-Unternehmen?

CROs lassen Auftraggeber feste Laborkosten in flexible Service-Gebühren umwandeln, während sie Zugang zu spezialisierten Massenspektrometrie-Flotten und erfahrenen Data-Science-Teams bieten, die viele kleine Unternehmen nicht intern besetzen können.

Welche jüngsten regulatorischen Entwicklungen beeinflussen die Einführung klinischer proteomischer Diagnostik in den Vereinigten Staaten?

Die FDA-Schaffung einer eigenen Klassifizierung für Massenspektrometrie-Geräte gibt klinischen Laboren klarere Compliance-Wege und ermutigt Krankenhäuser, proteinbasierte Assays zu ihren Testmenüs hinzuzufügen.

Welche technologischen Innovationen sind am effektivsten bei der Verkürzung von Wirkstoffforschungs-Zeitplänen in der Proteomik?

Hochdurchsatz-Orbitrap-Instrumente, gepaart mit akustischen Ejektions-Probenlader, können Tausende von Peptiden pro Tag verarbeiten und ermöglichen schnellere Target-Validierung und Biomarker-Screening.

Wie beeinflusst die Bioinformatik-Talentlücke Instrumentennutzung und Projektabwicklung?

Begrenzte Verfügbarkeit von Spezialisten, die Multi-Omics-Pipelines aufbauen und warten können, lässt oft teure Instrumente ungenutzt und zwingt Unternehmen zur Auslagerung der Datenanalyse, was experimentelle Vorlaufzeiten verlängert.

Seite zuletzt aktualisiert am: