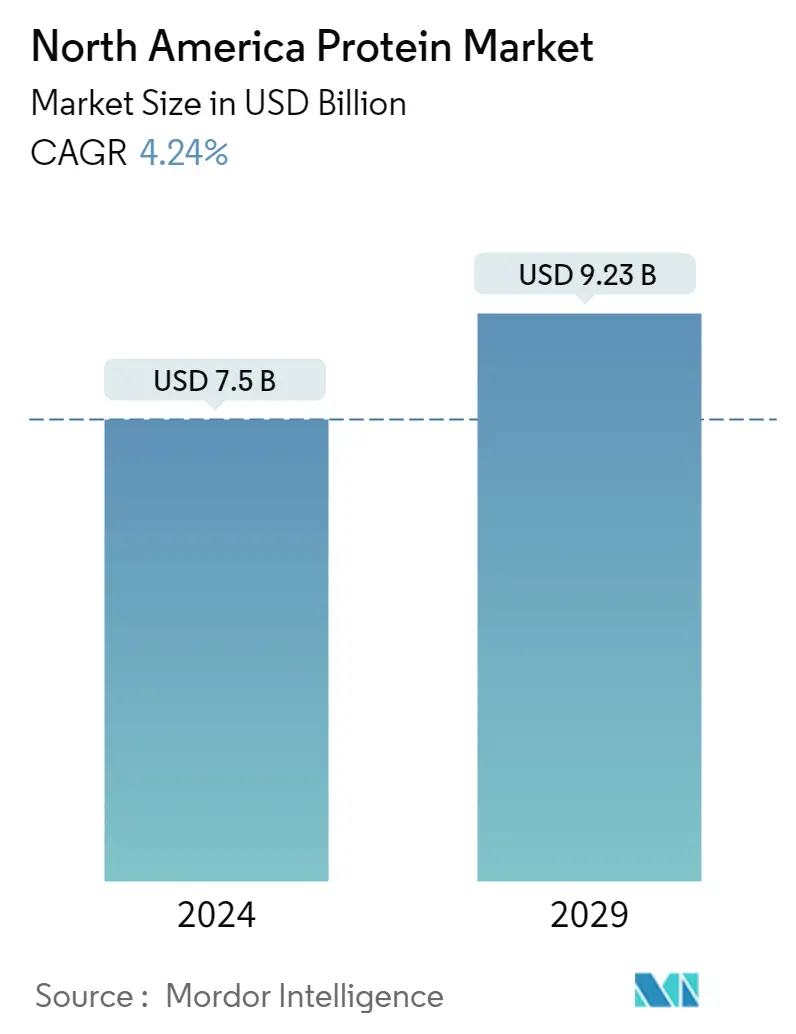

Marktgröße von Nordamerika-Protein Industrie

|

|

Studienzeitraum | 2017 - 2029 |

|

|

Marktgröße (2024) | USD 7.5 Billion |

|

|

Marktgröße (2029) | USD 9.23 Billion |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR (2024 - 2029) | 4.24 % |

|

|

Größter Anteil nach Land | Vereinigte Staaten |

|

|

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des nordamerikanischen Proteinmarktes

Die Größe des nordamerikanischen Proteinmarkts wird im Jahr 2024 auf 7,5 Milliarden US-Dollar geschätzt und soll bis 2029 9,23 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,24 % im Prognosezeitraum (2024–2029) entspricht

Der Lebensmittel- und Getränkesektor dominiert aufgrund der starken Nachfrage nach Milchprodukten, Milchalternativen und Nahrungsergänzungsmitteln

- Der FB-Sektor dominiert den Endverbrauchermarkt aufgrund des wachsenden Bedarfs an Molke-, Weizen- und Erbsenprotein in FB-Produkten. Aufgrund der umfangreichen Verwendung von pflanzlichem Protein auf Sojabasis hielt der Markt für Milch- und Fleischalternativen weiterhin die führende Position. Zusammen machten die beiden Untersegmente im Jahr 2022 61,3 % des Gesamtvolumens des FB-Segments in der Region aus. Da Soja in linearen Fasern gestapelt die Muskeltextur nachbilden kann, ist Sojaprotein führend auf dem Proteinmarkt. Dies fördert den Einsatz bei der Extrusion bei hoher Feuchtigkeit, beim Gelieren und bei der Proteinanreicherung. Um die erforderliche anisotrope Produktstruktur zu erzeugen, werden diese Fleischanaloga bei hohen Feuchtigkeitsgehalten (>40 %) und erhöhten Temperaturen über 100 °C extrudiert.

- Tierfutter ist das zweitgrößte Segment, in dem Insektenprotein dominiert und 53,8 % des Marktvolumens ausmacht. Das Marktpotenzial für Tierfutter wird durch die Einführung nachhaltiger alternativer Proteinquellen wie Insektenprotein weiter erweitert. Um eine kostengünstige und effiziente Quelle für Protein in Futtermittelqualität bereitzustellen, erweitern Unternehmen wie Darling Ingredients, Aspire Food Group und Enterra Corporation ihre Produktionskapazitäten in der Region.

- Körperpflege und Kosmetik sind das am schnellsten wachsende Segment und werden im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,48 % nach Wert verzeichnen. In den Vereinigten Staaten leiden 6,8 Millionen Menschen an Haarproblemen wie Alopecia areata. Kollagenpeptide, die hydrolysierte Form von Kollagen, nähren die Haarzwiebeln und stärken die Haarfollikel, indem sie die idealen Bedingungen für gesundes Haarwachstum schaffen. OGX Biotin Collagen Shampoo, Salcoll Collagen Hair Mist, Hair La Vie Foundation Collagen Elixir usw. sind einige Beispiele für Haarpflegeprodukte, die Kollagen enthalten.

Aufgrund der starken Präsenz verschiedener Lebensmittelproduktionseinheiten halten die Vereinigten Staaten im Jahr 2022 die Mehrheit der Anteile

- Der gesamte nordamerikanische Proteinmarkt verzeichnete im Jahr 2020 eine positive Wachstumsrate von 9,09 % in Bezug auf den Verkaufswert. Die Vereinigten Staaten waren im Jahr 2020 aufgrund der starken Produktionskonsolidierung im Land und einer aktiven Wettbewerbslandschaft führend auf dem Markt. Unternehmen stärken ihre Präsenz im Land, indem sie kleine Firmen übernehmen, Proteinproduktionseinheiten hochfahren und ihr Produktportfolio erweitern. Unternehmen wie Agropur, Anchor Ingredients und Hilmar Cheese steigerten ihre Produktionskapazitäten im Berichtszeitraum. So führten ständige Produktentwicklungen und Differenzierung im Markt zu zusätzlichen Mengenumsätzen.

- Kanada blieb im Jahr 2022 der zweitgrößte Markt, angetrieben durch Verbraucher, die auf eine Diversifizierung der Proteinquellen drängten. Tierische Proteine werden durch neue funktionelle Lebensmittel und Mehrwertprodukte ersetzt, die von der boomenden Pflanzenproteinindustrie geschaffen werden. Im Jahr 2022 bemühen sich mehr als 40 % der Menschen in Kanada aktiv darum, ihren Konsum pflanzlicher Lebensmittel zu steigern. Pflanzliche Proteinquellen erfreuen sich aufgrund ihrer Eignung für vegetarische, vegane und flexitarische Lebensstile in letzter Zeit zunehmender Beliebtheit.

- Mexiko dürfte mit einer prognostizierten Volumen-CAGR von 6,46 % im Prognosezeitraum die am schnellsten wachsende Region sein. Der mexikanische Markt wird von der Nachfrage nach Pflanzenproteinen im Land dominiert und es wird erwartet, dass er im Prognosezeitraum eine wertmäßige jährliche Wachstumsrate von 6,67 % verzeichnen wird. Aufgrund des wachsenden Bewusstseins der mexikanischen Verbraucher für Lebensmittelsicherheit, ökologische Nachhaltigkeit und Tierschutzaspekte von Fleisch wurde in einem erheblichen Teil des Landes eine Verlagerung von tierischen Proteinprodukten zu pflanzlichen Proteinprodukten beobachtet.