Marktgröße für pflanzliche Proteinzutaten in Nordamerika

|

|

Studienzeitraum | 2017 - 2029 |

|

|

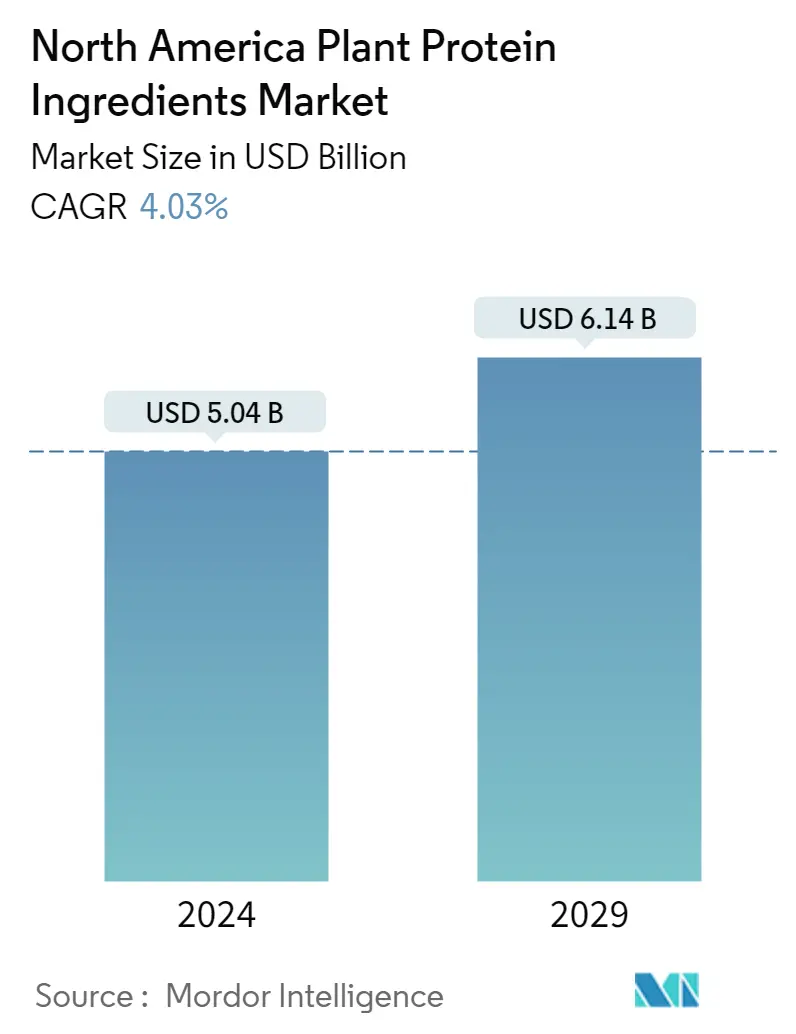

Marktgröße (2024) | USD 5.04 Milliarden |

|

|

Marktgröße (2029) | USD 6.14 Milliarden |

|

|

Marktkonzentration | Mittel |

|

|

Größter Anteil nach Endbenutzer | Essen und Getränke |

|

|

CAGR(2024 - 2029) | 4.03 % |

|

|

Größter Anteil nach Ländern | Vereinigte Staaten |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für pflanzliche Proteinzutaten in Nordamerika

Die Marktgröße für pflanzliche Proteinzutaten in Nordamerika wird im Jahr 2024 auf 5,04 Milliarden US-Dollar geschätzt und soll bis 2029 6,14 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,03 % im Prognosezeitraum (2024–2029) entspricht.

- Im Jahr 2022 verzeichnete der Bereich Lebensmittel und Getränke die höchste Nachfrage, gefolgt von Tierfutter. Das FB-Segment verzeichnete im Untersuchungszeitraum eine CAGR von 4,63 %. Der zunehmende Einsatz pflanzlicher Proteine in Tierfutter und Kosmetika hat in den letzten Jahren zu einem Wachstum geführt. Es wird erwartet, dass die steigende Nachfrage nach pflanzlichen Proteinen in Milch- und Fleischalternativen das Segment im Prognosezeitraum antreiben wird.

- Die steigende Nachfrage nach Proteinfunktionalitäten, das Bewusstsein für proteinreiche Ernährung und neue technologische Entwicklungen treiben vor allem die Nachfrage nach pflanzlichen Proteinen auf dem Markt an. Unter allen Lebensmittel- und Getränkesegmenten sind Fleischalternativen aufgrund der Fähigkeit der Proteine, die Textur von Muskelfleisch nachzuahmen, führend auf dem Proteinmarkt. Sie können auch zur Proteinanreicherung in Fleischersatzprodukten eingesetzt werden. Im Jahr 2022 hatten Fleischalternativen einen Anteil von 41 % an den gesamten pflanzlichen Proteinen, die im Lebensmittel- und Getränkesegment konsumiert wurden. Es wird jedoch erwartet, dass das Ergänzungssegment die höchste Nachfrage nach pflanzlichen Proteinen verzeichnen wird, mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 6,12 % im Prognosezeitraum. Die Nachfrage ist aufgrund des erhöhten täglichen Nährstoffbedarfs aufgrund veränderter Lebensstile insbesondere in der Kategorie Sport-/Leistungsernährung hoch.

- Das Segment Fleisch/Geflügel/Fisch und Fleischalternativen machte im Jahr 2022 19,62 % des gesamten Proteinkonsums in der Region aus. Strukturiertes Pflanzenprotein, hergestellt aus Weizenprotein oder Sojaprotein, hat sich seitdem zu einer wichtigen Zutat für Hersteller von Fleisch auf pflanzlicher Basis entwickelt können den sensorischen Eigenschaften von Fleischprodukten sehr ähnlich sein. Da das Bewusstsein für die negativen Auswirkungen des Verzehrs von Fleischprodukten im Land zunimmt, suchen Hersteller nach neuen Möglichkeiten, Fleisch in ihren Produkten zu ersetzen, und TVP ist eine der ersten Wahlmöglichkeiten.

- Die Vereinigten Staaten blieben im Untersuchungszeitraum das Land mit dem größten Pflanzenproteinkonsum in der Region. Sein Anteil wurde maßgeblich durch die wachsende Nachfrage nach pflanzlichen Lebensmitteln angesichts des zunehmenden Veganismus, Umweltbedenken und der Nachfrage nach nachhaltigen Proteinquellen beeinflusst. Im Jahr 2022 stiegen die Einzelhandelsumsätze mit pflanzlichen Lebensmitteln in den Vereinigten Staaten im Vergleich zum Vorjahr um 27 %. Daher wird erwartet, dass die steigende Nachfrage im Einzelhandel den Volumenabsatz von Pflanzenproteinen weiter steigern wird. Rund 61 % der Verbraucher in den Vereinigten Staaten halten Pflanzen für eine bevorzugte Proteinquelle gegenüber tierischen Proteinen, was das Marktwachstum ankurbeln dürfte.

- Auf der anderen Seite hielten Kanada und Mexiko im Jahr 2022 einen geringen Mengenanteil, was hauptsächlich auf die Sektoren FB und Tierfutter zurückzuführen ist. Der kanadische Markt wächst im Einklang mit den zunehmenden Forschungsstudien in diesem Segment und steigert das Verbraucherinteresse. Im Einklang mit der wachsenden Marktnachfrage steigen auch die Investitionen. Im Jahr 2021 investierte Protein Industries Canada 9,7 Millionen US-Dollar in Pflanzenproteinprojekte für Marken wie Daiya und Merit Functional Foods.

- Was das Wachstum angeht, wird Mexiko voraussichtlich das am schnellsten wachsende Land auf dem regionalen Markt sein, mit einem prognostizierten wertmäßigen jährlichen Wachstum von 6,67 % im Prognosezeitraum, was auf die wachsende Akzeptanz pflanzlicher Proteine bei den Mexikanern, insbesondere als Fleisch, zurückzuführen ist Alternativen. Die Nachfrage der wachsenden veganen Bevölkerung im Land treibt vor allem den mexikanischen Markt für Pflanzenproteine an. Im Jahr 2021 bezeichneten sich 20 % der Mexikaner als Vegetarier oder Veganer. Mexikanisches Essen basiert traditionell auf Pflanzen, und diese Rückkehr zu pflanzlichen Lebensmitteln hat Köchen und Restaurants die Möglichkeit gegeben, ihr Erbe kreativ zur Geltung zu bringen.

Markttrends für pflanzliche Proteinzutaten in Nordamerika

- Bio-Babynahrung soll den Markt der Zukunft vorantreiben

- Große kommerzielle Akteure tragen zum Wachstum der Bäckereibranche bei

- Angereicherte Getränke werden im Prognosezeitraum einen Umsatzanstieg verzeichnen

- Die Verlagerung der Verbraucher hin zu kohlenhydratarmen Diäten stellt eine Bedrohung für das Marktwachstum dar

- Die steigende Nachfrage nach Einzelportionspackungen könnte die Produktion steigern

- Hauptakteure konzentrieren sich auf die Anreicherung und Nährstoffanreicherung

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Betonung von Bewusstsein und Innovation; treibende Kraft hinter dem Wachstum des Marktes für Ernährung für ältere Menschen

- Große Chancen für Fleischalternativen

- E-Commerce wird sich zu einem der beliebtesten Kanäle entwickeln

- Wichtige Akteure konzentrieren sich nach COVID-19 stärker auf gesunde Inhaltsstoffe

- Sport-/Leistungsernährung wird im Prognosezeitraum ein deutliches Wachstum verzeichnen

- Ständige Nachfrage aus den Vereinigten Staaten zur Unterstützung des Marktes

- Die Kosmetikindustrie soll durch die Synergie von Innovation und Social-Media-Einfluss vorangetrieben werden

Überblick über die Industrie für pflanzliche Proteinzutaten in Nordamerika

Der nordamerikanische Markt für pflanzliche Proteinzutaten ist mäßig konsolidiert, wobei die fünf größten Unternehmen 55,65 % ausmachen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Bunge Limited, CHS Inc., International Flavors Fragrances, Inc. und Kerry Group PLC (alphabetisch sortiert).

Marktführer für pflanzliche Proteinzutaten in Nordamerika

Archer Daniels Midland Company

Bunge Limited

CHS Inc.

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include Cargill Incorporated, Farbest-Tallman Foods Corporation, Glanbia PLC, Ingredion Incorporated, MGP, Roquette Frères, Südzucker Group, The Scoular Company.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für pflanzliche Proteinzutaten in Nordamerika

- Juni 2022 Roquette, ein Hersteller pflanzlicher Proteine, hat zwei neuartige Reisproteine auf den Markt gebracht, um der Marktnachfrage nach Fleischersatzanwendungen gerecht zu werden. Die neue Reisprotein-Linie von Nutralys umfasst ein Reisprotein-Isolat und ein Reisprotein-Konzentrat.

- Mai 2022 BENEO, eine Tochtergesellschaft von Südzucker, hat einen Kaufvertrag zur Übernahme von Meatless BV, einem Hersteller funktioneller Zutaten, abgeschlossen. BENEO erweitert mit der Übernahme sein bestehendes Produktangebot, um ein noch breiteres Spektrum an Texturierungslösungen für Fleisch- und Fischalternativen anzubieten.

- Februar 2022 MGP Ingredients kündigt den Bau einer neuen Extrusionsanlage in Kansas zur Herstellung seiner ProTerra-Linie texturierter Proteine an. Die 16,7 Millionen US-Dollar teure Anlage wird neben dem Standort des Unternehmens in Atchison errichtet und soll zunächst jährlich bis zu 10 Millionen Pfund ProTerra produzieren. Die neue Anlage wird MGP dabei unterstützen, die steigende Nachfrage nach seiner ProTerra-Produktlinie zu decken, die Erbsen- und Weizenproteinzutaten umfasst, die beispielsweise in pflanzlichen Fleischersatzprodukten verwendet werden.

Nordamerika-Marktbericht für pflanzliche Proteinzutaten – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Endbenutzer-Marktvolumen

2.1.1. Babynahrung und Säuglingsnahrung

2.1.2. Bäckerei

2.1.3. Getränke

2.1.4. Frühstücksflocken

2.1.5. Gewürze/Soßen

2.1.6. Süßwaren

2.1.7. Milchprodukte und alternative Milchprodukte

2.1.8. Ernährung älterer Menschen und medizinische Ernährung

2.1.9. Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

2.1.10. RTE/RTC-Lebensmittelprodukte

2.1.11. Snacks

2.1.12. Sport-/Leistungsernährung

2.1.13. Tierfutter

2.1.14. Körperpflege und Kosmetik

2.2. Trends beim Proteinkonsum

2.2.1. Anlage

2.3. Produktionstrends

2.3.1. Anlage

2.4. Gesetzlicher Rahmen

2.4.1. Kanada

2.4.2. Vereinigte Staaten

2.5. Analyse der Wertschöpfungskette und des Vertriebskanals

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Proteintyp

3.1.1. Hanfprotein

3.1.2. Erbsenprotein

3.1.3. Kartoffelprotein

3.1.4. Reisprotein

3.1.5. Ich bin Protein

3.1.6. Weizenprotein

3.1.7. Anderes Pflanzenprotein

3.2. Endbenutzer

3.2.1. Tierfutter

3.2.2. Essen und Getränke

3.2.2.1. Durch Sub-Endbenutzer

3.2.2.1.1. Bäckerei

3.2.2.1.2. Getränke

3.2.2.1.3. Frühstücksflocken

3.2.2.1.4. Gewürze/Soßen

3.2.2.1.5. Süßwaren

3.2.2.1.6. Milchprodukte und alternative Milchprodukte

3.2.2.1.7. Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

3.2.2.1.8. RTE/RTC-Lebensmittelprodukte

3.2.2.1.9. Snacks

3.2.3. Körperpflege und Kosmetik

3.2.4. Ergänzungen

3.2.4.1. Durch Sub-Endbenutzer

3.2.4.1.1. Babynahrung und Säuglingsnahrung

3.2.4.1.2. Ernährung älterer Menschen und medizinische Ernährung

3.2.4.1.3. Sport-/Leistungsernährung

3.3. Land

3.3.1. Kanada

3.3.2. Mexiko

3.3.3. Vereinigte Staaten

3.3.4. Rest von Nordamerika

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. Archer Daniels Midland Company

4.4.2. Bunge Limited

4.4.3. Cargill Incorporated

4.4.4. CHS Inc.

4.4.5. Farbest-Tallman Foods Corporation

4.4.6. Glanbia PLC

4.4.7. Ingredion Incorporated

4.4.8. International Flavors & Fragrances, Inc.

4.4.9. Kerry Group PLC

4.4.10. MGP

4.4.11. Roquette Frères

4.4.12. Südzucker Group

4.4.13. The Scoular Company

5. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Marktdynamik (DROs)

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- VOLUMEN DES BABYNAHRUNGS- UND SÄUGLINGSFORMELMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 2:

- VOLUMEN DES BÄCKEREIMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 3:

- VOLUMEN DES GETRÄNKEMARKTES, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 4:

- VOLUMEN DES FRÜHSTÜCKCEREALMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 5:

- VOLUMEN DES MARKTES FÜR GEWÜRZE/SAUCEN, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 6:

- VOLUMEN DES SÜßWARENMARKTES, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 7:

- VOLUMEN DES MARKTES FÜR MILCH- UND MILCHALTERNATIVPRODUKTE, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 8:

- VOLUMEN DES MARKTES FÜR ERNÄHRUNG FÜR ÄLTERE UND MEDIZINISCHE ERNÄHRUNG, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 9:

- VOLUMEN DES MARKTES FÜR FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVE PRODUKTE, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 10:

- VOLUMEN DES RTE/RTC-LEBENSMITTELMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 11:

- VOLUMEN DES SNACKS-MARKTES, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 12:

- VOLUMEN DES MARKTES FÜR SPORT-/LEISTUNGSERNÄHRUNG, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 13:

- VOLUMEN DES TIERFUTTERMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 14:

- VOLUMEN DES KÖRPERPFLEGE- UND KOSMETIKMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 15:

- Pro-Kopf-Verbrauch von Pflanzenprotein, Gramm, Nordamerika, 2017–2029

- Abbildung 16:

- PFLANZLICHE PROTEIN-ROHSTOFFPRODUKTION, METRISCHE TONNE, NORDAMERIKA, 2017 - 2021

- Abbildung 17:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 18:

- WERT DES PFLANZLICHEN PROTEINMARKTS, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 19:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 20:

- WERT DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 21:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, %, NORDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 22:

- VOLUMENANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH PROTEINTYP, %, NORDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 23:

- VOLUMEN DES HANFPROTEINMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 24:

- WERT DES HANFPROTEINMARKTS, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 25:

- WERTANTEIL DES HEMP-PROTEIN-MARKTES NACH ENDVERBRAUCHER, % HEMP-PROTEIN, NORDAMERIKA, 2022 VS. 2029

- Abbildung 26:

- VOLUMEN DES ERBSENPROTEINMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 27:

- WERT DES ERBSENPROTEINMARKTS, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 28:

- WERTANTEIL DES ERBSENPROTEINMARKTS NACH ENDVERBRAUCHER, % ERBSENPROTEIN, NORDAMERIKA, 2022 VS. 2029

- Abbildung 29:

- VOLUMEN DES KARTOFFELPROTEINMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 30:

- WERT DES KARTOFFELPROTEINMARKTS, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 31:

- WERTANTEIL DES KARTOFFELPROTEINMARKTS NACH ENDVERBRAUCHER, % KARTOFFELPROTEIN, NORDAMERIKA, 2022 VS. 2029

- Abbildung 32:

- VOLUMEN DES REISPROTEINMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 33:

- WERT DES REISPROTEINMARKTS, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 34:

- WERTANTEIL DES REISPROTEINMARKTS NACH ENDVERBRAUCHER, % REISPROTEIN, NORDAMERIKA, 2022 VS 2029

- Abbildung 35:

- VOLUMEN DES SOJAPROTEINMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 36:

- WERT DES SOJAPROTEINMARKTS, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 37:

- WERTANTEIL DES SOJAPROTEINMARKTS NACH ENDVERBRAUCHER, % SOJAPROTEIN, NORDAMERIKA, 2022 VS. 2029

- Abbildung 38:

- VOLUMEN DES WEIZENPROTEINMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 39:

- WERT DES WEIZENPROTEINMARKTS, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 40:

- WERTANTEIL DES WEIZENPROTEINMARKTS NACH ENDVERBRAUCHER, % WEIZENPROTEIN, NORDAMERIKA, 2022 VS. 2029

- Abbildung 41:

- VOLUMEN DES ANDEREN PFLANZLICHEN PROTEINMARKTS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 42:

- WERT DES ANDEREN PFLANZLICHEN PROTEINMARKTS, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 43:

- WERTANTEIL DES ANDEREN PFLANZENPROTEINMARKTS NACH ENDVERBRAUCHER, % ANDERER PFLANZENPROTEIN, NORDAMERIKA, 2022 VS. 2029

- Abbildung 44:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS NACH ENDVERBRAUCHER, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 45:

- WERT DES PFLANZLICHEN PROTEINMARKTS NACH ENDVERBRAUCHER, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 46:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH ENDVERBRAUCHER, %, NORDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 47:

- VOLUMENANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH ENDVERBRAUCHER, %, NORDAMERIKA, 2017 VS 2023 VS 2029

- Abbildung 48:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, TIERFUTTERMITTEL, NORDAMERIKA, 2017 – 2029

- Abbildung 49:

- WERT DES PFLANZLICHEN PROTEINMARKTS, TIERFUTTERMITTEL, NORDAMERIKA, 2017 – 2029

- Abbildung 50:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % TIERFUTTER, NORDAMERIKA, 2022 VS 2029

- Abbildung 51:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, LEBENSMITTEL UND GETRÄNKE, ENDVERBRAUCHER, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 52:

- WERT DES PFLANZLICHEN PROTEINMARKTS, LEBENSMITTEL UND GETRÄNKE, ENDVERBRAUCHER, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 53:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH LEBENSMITTELN UND GETRÄNKEN ENDVERBRAUCHER, %, NORDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 54:

- VOLUMENANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH LEBENSMITTEL- UND GETRÄNKE-ENDVERBRAUCHER, %, NORDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 55:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, BÄCKEREI, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 56:

- WERT DES PFLANZLICHEN PROTEINMARKTS, BÄCKEREI, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 57:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % BÄCKEREI, NORDAMERIKA, 2022 VS 2029

- Abbildung 58:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, GETRÄNKE, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 59:

- WERT DES PFLANZLICHEN PROTEINMARKTS, GETRÄNKE, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 60:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINART, % GETRÄNKE, NORDAMERIKA, 2022 VS 2029

- Abbildung 61:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, FRÜHSTÜCKSCEREAL, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 62:

- WERT DES PFLANZLICHEN PROTEINMARKTS, FRÜHSTÜCKSCEREAL, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 63:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % FRÜHSTÜCKSCEREAL, NORDAMERIKA, 2022 VS 2029

- Abbildung 64:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, GEWÜRZE/SAUCEN, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 65:

- WERT DES PFLANZLICHEN PROTEINMARKTS, GEWÜRZE/SAUCEN, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 66:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % GEWÜRZE/SAUCEN, NORDAMERIKA, 2022 VS 2029

- Abbildung 67:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, SÜSSWAREN, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 68:

- WERT DES PFLANZLICHEN PROTEINMARKTS, SÜSSWAREN, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 69:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % SÜSSWAREN, NORDAMERIKA, 2022 VS 2029

- Abbildung 70:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, MILCH- UND MILCHALTERNATIVPRODUKTE, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 71:

- WERT DES PFLANZLICHEN PROTEINMARKTS, MILCH- UND MILCHALTERNATIVPRODUKTE, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 72:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % MILCH- UND MILCHALTERNATIVENPRODUKTE, NORDAMERIKA, 2022 VS. 2029

- Abbildung 73:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVPRODUKTE, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 74:

- WERT DES PFLANZLICHEN PROTEINMARKTS, FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVPRODUKTE, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 75:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINART, % FLEISCH/GEFLÜGEL/MEERESFRÜCHTE UND FLEISCHALTERNATIVE PRODUKTE, NORDAMERIKA, 2022 VS 2029

- Abbildung 76:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, RTE/RTC-LEBENSMITTELPRODUKTE, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 77:

- WERT DES PFLANZLICHEN PROTEINMARKTS, RTE/RTC-LEBENSMITTELPRODUKTE, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 78:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % RTE/RTC-LEBENSMITTELPRODUKTE, NORDAMERIKA, 2022 VS 2029

- Abbildung 79:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, SNACKS, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 80:

- WERT DES PFLANZLICHEN PROTEINMARKTS, SNACKS, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 81:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % SNACKS, NORDAMERIKA, 2022 VS 2029

- Abbildung 82:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, KÖRPERPFLEGE UND KOSMETIK, NORDAMERIKA, 2017 – 2029

- Abbildung 83:

- WERT DES PFLANZLICHEN PROTEINMARKTS, KÖRPERPFLEGE UND KOSMETIK, NORDAMERIKA, 2017 – 2029

- Abbildung 84:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % KÖRPERPFLEGE UND KOSMETIK, NORDAMERIKA, 2022 VS. 2029

- Abbildung 85:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, ERGÄNZUNGSMITTEL ENDVERBRAUCHER, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 86:

- WERT DES PFLANZLICHEN PROTEINMARKTS, ERGÄNZUNGSMITTEL FÜR ENDVERBRAUCHER, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 87:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, %, NORDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 88:

- VOLUMENANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH ERGÄNZUNGSMITTEL-ENDVERBRAUCHER, %, NORDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 89:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, BABYNAHRUNG UND SÄUGLINGSFORMEL, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 90:

- WERT DES PFLANZLICHEN PROTEINMARKTS, BABYNAHRUNG UND SÄUGLINGSFORMEL, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 91:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % BABYNAHRUNG UND SÄUGLINGSFORMEL, NORDAMERIKA, 2022 VS 2029

- Abbildung 92:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 93:

- WERT DES PFLANZLICHEN PROTEINMARKTS, ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 94:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % ERNÄHRUNG ÄLTERER UND MEDIZINISCHER ERNÄHRUNG, NORDAMERIKA, 2022 VS. 2029

- Abbildung 95:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, SPORT-/LEISTUNGSERNÄHRUNG, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 96:

- WERT DES PFLANZLICHEN PROTEINMARKTS, SPORT-/LEISTUNGSERNÄHRUNG, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 97:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, % SPORT-/LEISTUNGSERNÄHRUNG, NORDAMERIKA, 2022 VS. 2029

- Abbildung 98:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS NACH LÄNDERN, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 99:

- WERT DES PFLANZLICHEN PROTEINMARKTS NACH LAND, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 100:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH LAND, %, NORDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 101:

- VOLUMENANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH LAND, %, NORDAMERIKA, 2017 VS. 2023 VS. 2029

- Abbildung 102:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, METRISCHE TONNEN, KANADA, 2017 – 2029

- Abbildung 103:

- WERT DES PFLANZLICHEN PROTEINMARKTS, USD, KANADA, 2017 – 2029

- Abbildung 104:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, %, KANADA, 2022 VS 2029

- Abbildung 105:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, METRISCHE TONNEN, MEXIKO, 2017 – 2029

- Abbildung 106:

- WERT DES PFLANZLICHEN PROTEINMARKTS, USD, MEXIKO, 2017 – 2029

- Abbildung 107:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, %, MEXIKO, 2022 VS 2029

- Abbildung 108:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, METRISCHE TONNEN, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 109:

- WERT DES PFLANZLICHEN PROTEINMARKTS, USD, VEREINIGTE STAATEN, 2017 – 2029

- Abbildung 110:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTES NACH PROTEINTYP, % , VEREINIGTE STAATEN, 2022 VS 2029

- Abbildung 111:

- VOLUMEN DES PFLANZLICHEN PROTEINMARKTS, METRISCHE TONNEN, ÜBRIGES NORDAMERIKA, 2017 – 2029

- Abbildung 112:

- WERT DES PFLANZLICHEN PROTEINMARKTS, USD, ÜBRIGES NORDAMERIKA, 2017 – 2029

- Abbildung 113:

- WERTANTEIL DES PFLANZLICHEN PROTEINMARKTS NACH PROTEINTYP, %, ÜBRIGES NORDAMERIKA, 2022 VS 2029

- Abbildung 114:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMGEBUNGEN, ANZAHL, NORDAMERIKA-MARKT FÜR PFLANZENPROTEINZUTATEN, 2017 – 2022

- Abbildung 115:

- MEIST ANWENDETE STRATEGIEN, ANZAHL, NORDAMERIKA, 2017–2022

- Abbildung 116:

- Wertanteil der Hauptakteure, %, Markt für Pflanzenproteinzutaten in Nordamerika, 2021

Branchensegmentierung für pflanzliche Proteinzutaten in Nordamerika

Hanfprotein, Erbsenprotein, Kartoffelprotein, Reisprotein, Sojaprotein und Weizenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.

- Im Jahr 2022 verzeichnete der Bereich Lebensmittel und Getränke die höchste Nachfrage, gefolgt von Tierfutter. Das FB-Segment verzeichnete im Untersuchungszeitraum eine CAGR von 4,63 %. Der zunehmende Einsatz pflanzlicher Proteine in Tierfutter und Kosmetika hat in den letzten Jahren zu einem Wachstum geführt. Es wird erwartet, dass die steigende Nachfrage nach pflanzlichen Proteinen in Milch- und Fleischalternativen das Segment im Prognosezeitraum antreiben wird.

- Die steigende Nachfrage nach Proteinfunktionalitäten, das Bewusstsein für proteinreiche Ernährung und neue technologische Entwicklungen treiben vor allem die Nachfrage nach pflanzlichen Proteinen auf dem Markt an. Unter allen Lebensmittel- und Getränkesegmenten sind Fleischalternativen aufgrund der Fähigkeit der Proteine, die Textur von Muskelfleisch nachzuahmen, führend auf dem Proteinmarkt. Sie können auch zur Proteinanreicherung in Fleischersatzprodukten eingesetzt werden. Im Jahr 2022 hatten Fleischalternativen einen Anteil von 41 % an den gesamten pflanzlichen Proteinen, die im Lebensmittel- und Getränkesegment konsumiert wurden. Es wird jedoch erwartet, dass das Ergänzungssegment die höchste Nachfrage nach pflanzlichen Proteinen verzeichnen wird, mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 6,12 % im Prognosezeitraum. Die Nachfrage ist aufgrund des erhöhten täglichen Nährstoffbedarfs aufgrund veränderter Lebensstile insbesondere in der Kategorie Sport-/Leistungsernährung hoch.

- Das Segment Fleisch/Geflügel/Fisch und Fleischalternativen machte im Jahr 2022 19,62 % des gesamten Proteinkonsums in der Region aus. Strukturiertes Pflanzenprotein, hergestellt aus Weizenprotein oder Sojaprotein, hat sich seitdem zu einer wichtigen Zutat für Hersteller von Fleisch auf pflanzlicher Basis entwickelt können den sensorischen Eigenschaften von Fleischprodukten sehr ähnlich sein. Da das Bewusstsein für die negativen Auswirkungen des Verzehrs von Fleischprodukten im Land zunimmt, suchen Hersteller nach neuen Möglichkeiten, Fleisch in ihren Produkten zu ersetzen, und TVP ist eine der ersten Wahlmöglichkeiten.

| Proteintyp | |

| Hanfprotein | |

| Erbsenprotein | |

| Kartoffelprotein | |

| Reisprotein | |

| Ich bin Protein | |

| Weizenprotein | |

| Anderes Pflanzenprotein |

| Endbenutzer | |||||||||||||

| Tierfutter | |||||||||||||

| |||||||||||||

| Körperpflege und Kosmetik | |||||||||||||

|

| Land | |

| Kanada | |

| Mexiko | |

| Vereinigte Staaten | |

| Rest von Nordamerika |

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.