| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

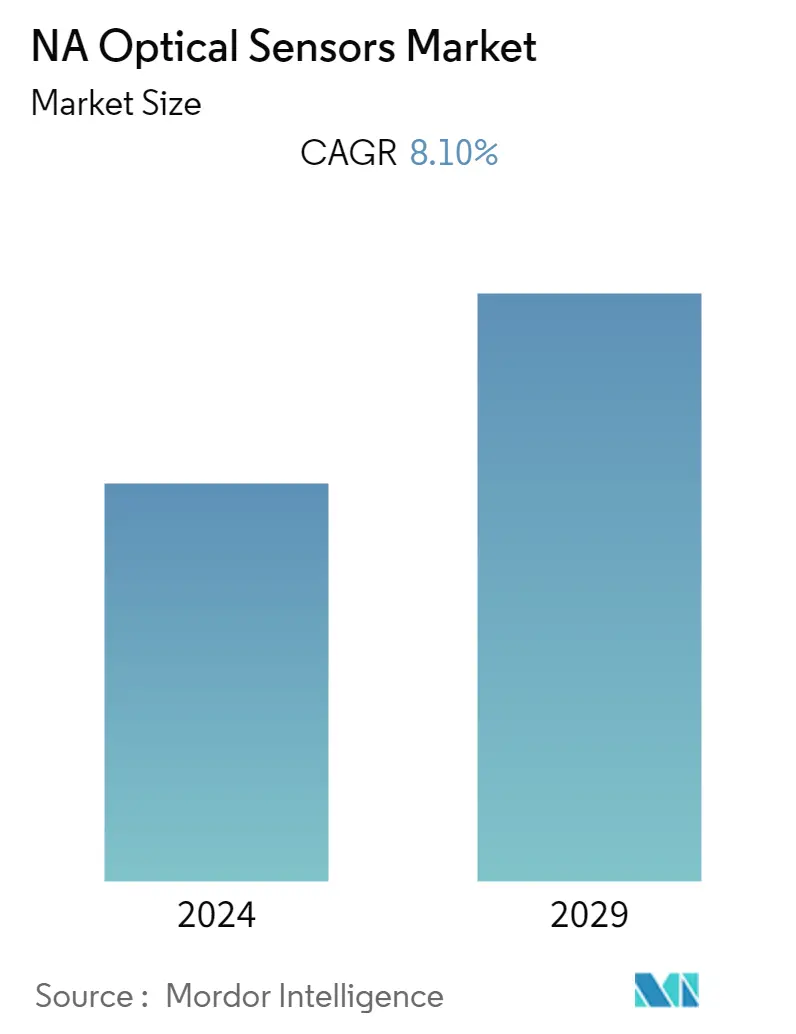

| CAGR | 8.10 % |

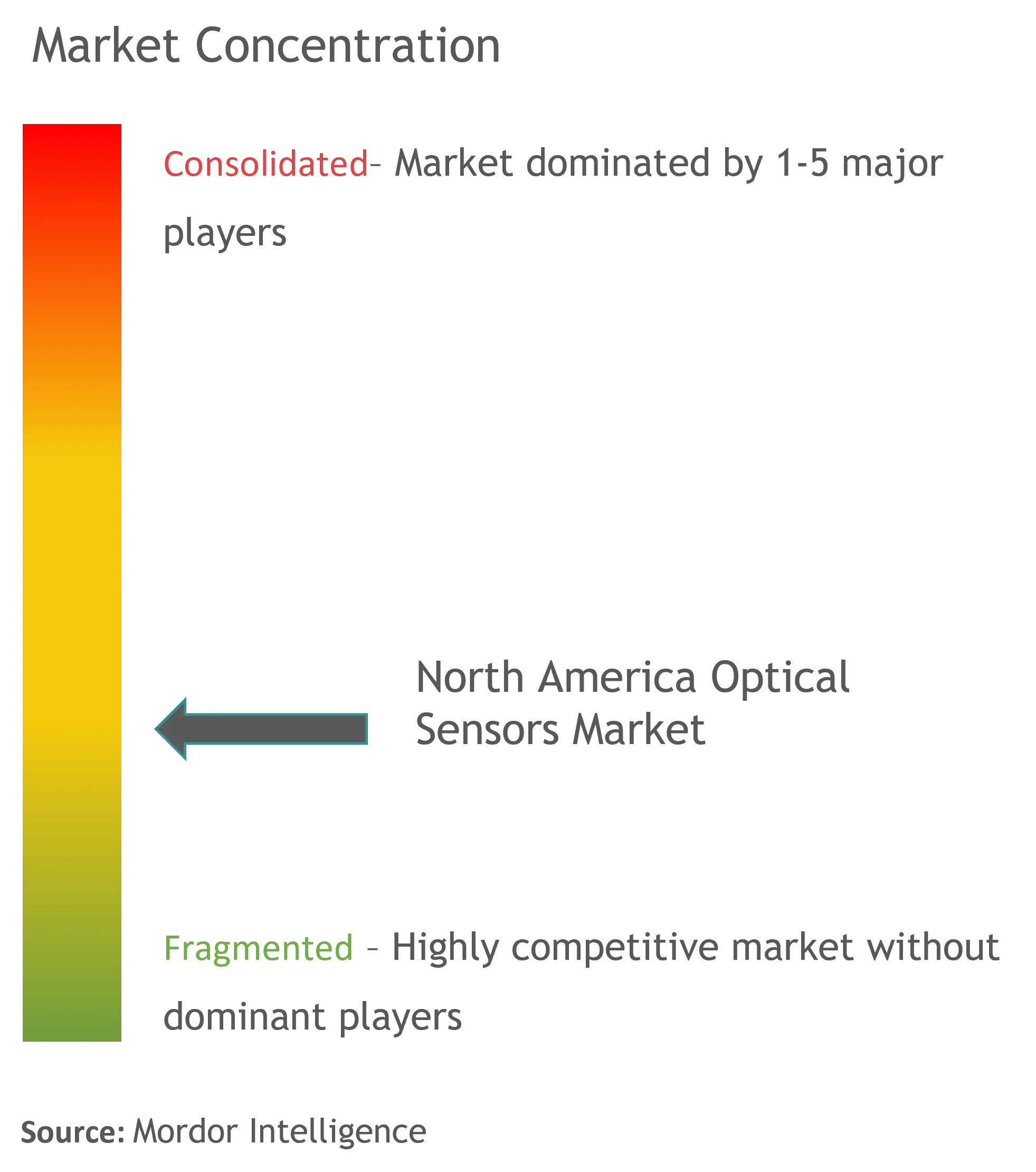

| Marktkonzentration | Mittel |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für optische Sensoren in Nordamerika

Für den Markt für optische Sensoren in Nordamerika wird im prognostizierten Zeitraum (2021–2026) ein CAGR-Wachstum von 8,1 % erwartet. Technologische Durchbrüche und Innovationen sowie die Betonung von Nachhaltigkeit, zunehmender Automatisierung und neuen Geschäftsmodellen haben die Nachfrage nach autonomer Technologie und fortschrittlichen Sicherheitssystemen angeheizt, was das Wachstum des Marktes während der Covid-19-Pandemie angekurbelt hat. Nordamerika war schon immer einer der größten Märkte für Unterhaltungselektronik, und das Wachstum des Sektors in den Vereinigten Staaten nimmt immer weiter zu, allerdings verlief die Rate in den letzten Jahren ohne große Schwankungen langsamer.

Nach Angaben der Consumer Technology Association (CTA) erreichten die Einzelhandelsumsätze mit Unterhaltungselektronik in den Vereinigten Staaten basierend auf den prognostizierten Einzelhandelsumsätzen für 2021 442 Milliarden US-Dollar. Smartphones waren mit einem Umsatz von 79 Milliarden US-Dollar im Jahr 2020 die Produkte, die den größten Einzelhandelsumsatz im Unterhaltungselektroniksektor ausmachten.

Optische Sensoren sind typischerweise in Smartphones, Smart Wearables und Smartwatches für Umgebungslicht und andere Zwecke integriert. Das Internet der Dinge (IoT), Wearable-Technologie sowie Gesundheits- und Fitnesstechnologie haben den US-amerikanischen Markt verändert und waren die Haupttreiber für die steigende Nachfrage nach optischen Sensoren. Laut CTA liegt die Smartphone-Haushaltsdurchdringung in den Vereinigten Staaten bei 74 %, was auf ein hohes Potenzial für die Haushaltsdurchdringung im Land hinweist. Der US-Markt wird hauptsächlich durch die neuesten Produktinnovationen auf dem Markt angetrieben.

Aufgrund der hohen Multifunktionalität wird auch in den USA und Kanada ein starkes Wachstum bei Smart-TVs erwartet. Laut ComScore blieb Samsung im Jahr 2020 mit einem konstanten Anteil von 32 % die beliebteste Smart-TV-Marke bei US-Haushalten, gefolgt von Alcatel/TCL und Vizio mit 14 % bzw. 13 % Marktanteil. Es wird erwartet, dass Smart-TVs in allen Haushalten in den Vereinigten Staaten vorhanden sein werden, was voraussichtlich noch weiter zunehmen und so das Wachstum des Marktes ankurbeln wird.

Autonome Fahrzeuge, die optische Sensoren verwenden, sind in den Vereinigten Staaten auf dem Vormarsch. Unternehmen wie Waymo sind im Land ansässig und haben ihre Aktivitäten ausgeweitet, um den Einsatz selbstfahrender Autos voranzutreiben. Verschiedene Bundesstaaten des Landes, beispielsweise Kalifornien, haben die Testvorschriften ausgeweitet, um die Entwicklung selbstfahrender Autos zu unterstützen, was den Verkauf optischer Sensoren voraussichtlich steigern wird.

Markttrends für optische Sensoren in Nordamerika

Es wird erwartet, dass der fotoelektrische Sensor ein deutliches Wachstum verzeichnen wird

Photoelektrische Sensoren sind aufgrund ihrer hohen Präzision bei der Erkennung von Objekten für ihren robusten Einsatz auf dem Markt der industriellen Automatisierung bekannt. Diese Sensoren finden eine zunehmende Integration in eine Vielzahl automatisierter Maschinen, hauptsächlich für berührungslose Erkennungen und Messungen, einschließlich Zählen, Überwachen, Fördermechanismen, Transportsystemen, Werkzeugmaschinen und über Montagelinien hinweg.

Zu den führenden Automatisierungsanbietern in der Region zählen laut Control Global Magazine Emerson, Rockwell, ABB, Fortive, Schneider Electric, Siemens usw. Emerson erzielte im Jahr 2020 einen Umsatz von 5,27 Milliarden US-Dollar, gefolgt von Rockwell Automation einen Umsatz von 3,72 Milliarden US-Dollar im Jahr 2020.

Mit der zunehmenden Tendenz zum Einsatz von Robotik und Automatisierung durch Industrie 4.0 besteht ein dringender Bedarf an Präzision im Betrieb. Daher steigt der Bedarf an fotoelektrischen Sensoren. Die Verpackungs-, Materialtransport- und Automobilindustrie hat aufgrund ihrer Zusammenarbeit von IIoT mit Big Data und der Abhängigkeit von Daten intelligenter Sensoren den Bedarf an fotoelektrischen Sensoren betont.

Der steigende Trend in den Sektoren, die von der Verpackung (das Wachstum automatisierter Lager) über die Fertigung und Pharmazeutika bis hin zu Lebensmitteln und Getränken reichen, wird das Wachstum des Marktes im Prognosezeitraum steigern.

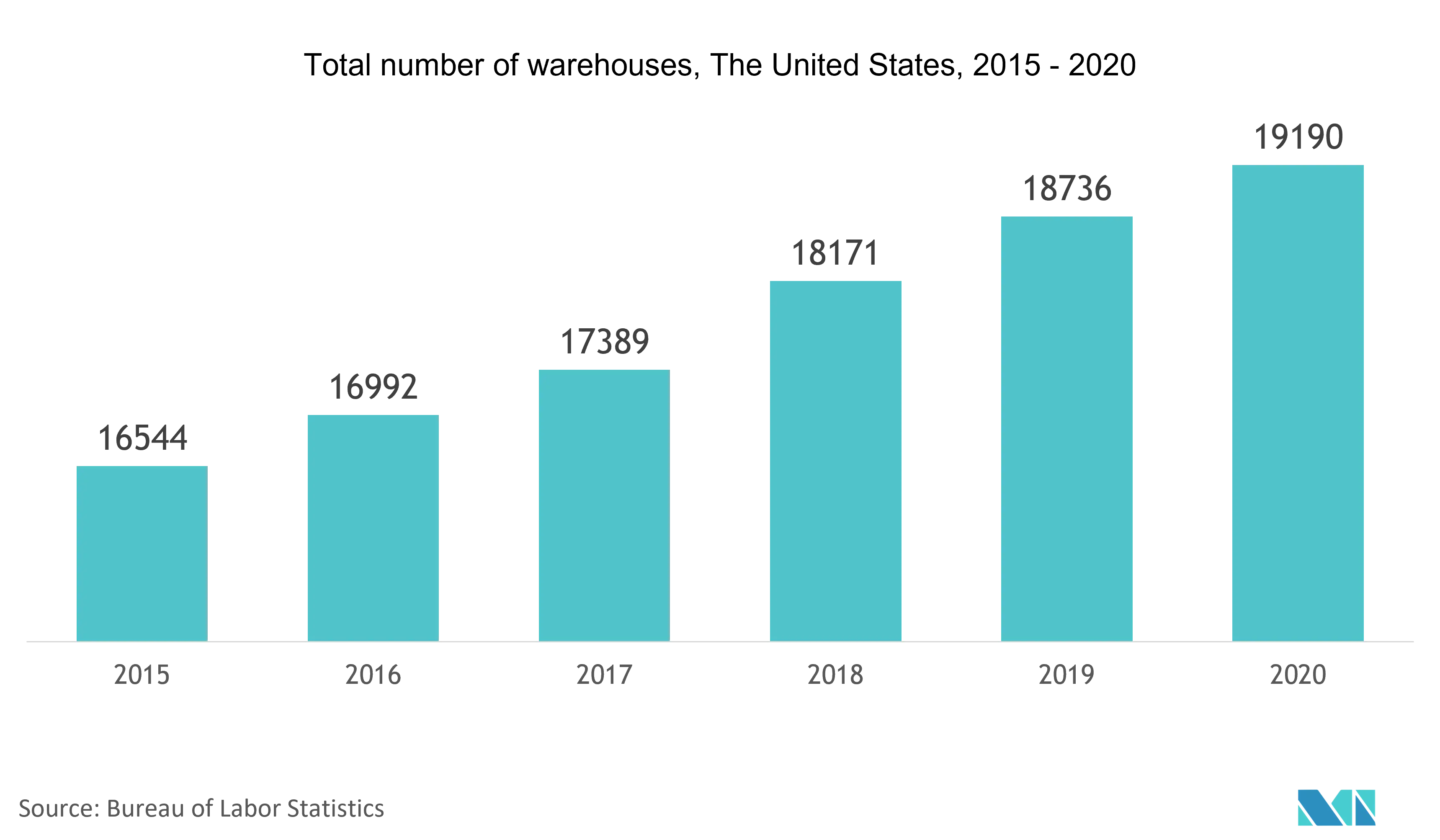

Nach Angaben des Bureau of Labor Statistics wächst die Zahl der Lagerhäuser in den Vereinigten Staaten von Jahr zu Jahr und erreicht im Jahr 2020 19.190. Eine Forbes-Umfrage mit 48 Befragten ergab außerdem, dass ein Drittel der Befragten Investitionen in Förderanlagen oder Anlagen plant automatische Sortieranlagen in den nächsten 12 Monaten.

Die Vereinigten Staaten bieten erhebliche Wachstumschancen auf dem Markt der Industrie- und Automobilindustrie

Optische Sensoren werden zunehmend in Fahrerassistenzsystemen für Spurhalteassistenten, Parkassistenten und Notbremsassistenten eingesetzt. Die auf LEDs und Infrarotlasern basierenden Sensoren sind eine der Haupttechnologien für fortschrittliche Fahrerassistenzsysteme, um die Belastung des Fahrers schrittweise zu reduzieren.

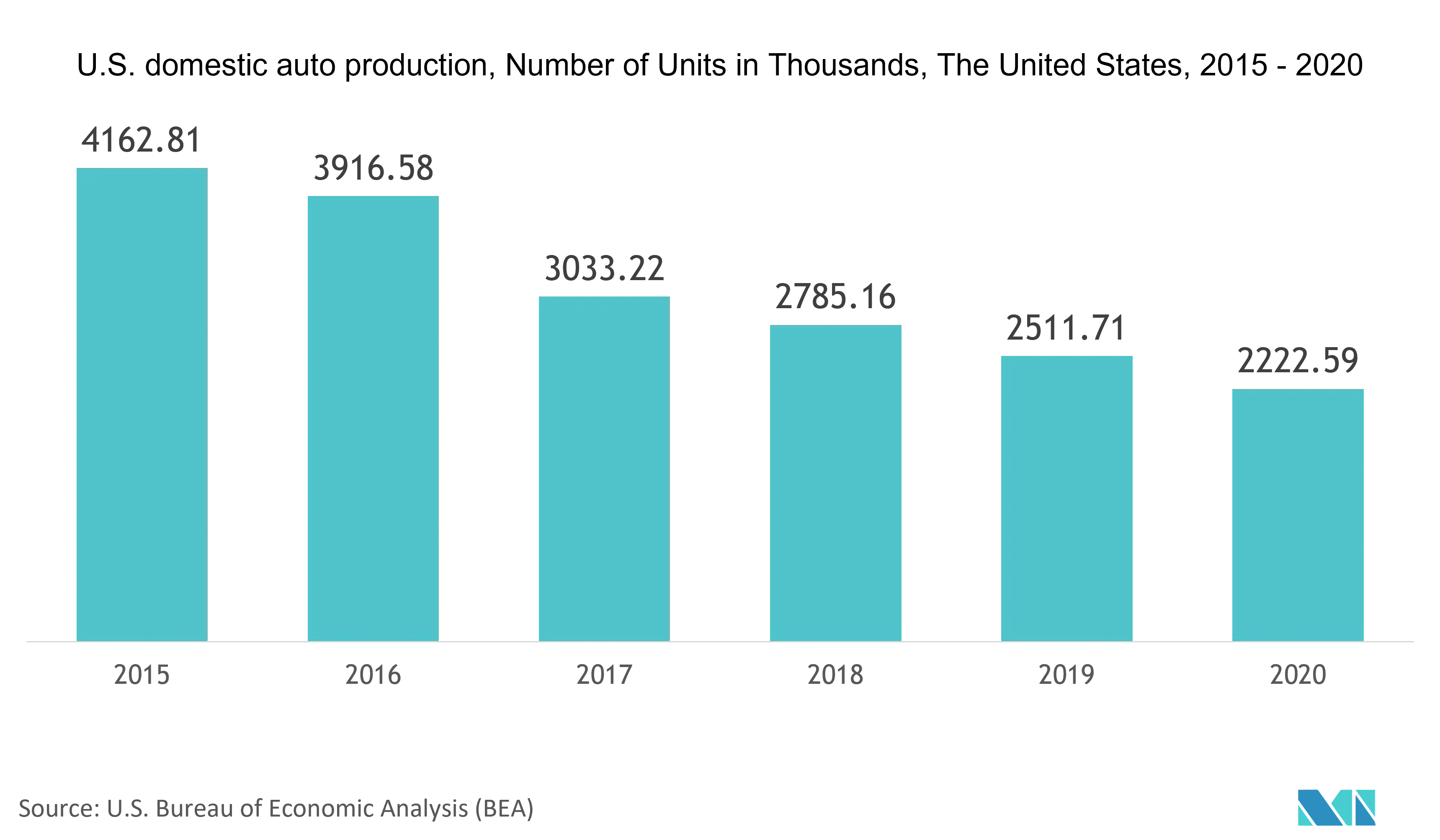

Nach Angaben des US Bureau of Economic Analysis (BEA) wurden im Jahr 2020 in den Vereinigten Staaten etwa 2,2 Millionen Autos produziert, was aufgrund der COVID-19-Pandemie stark zurückgegangen ist. Es wird jedoch erwartet, dass diese Zahl im prognostizierten Zeitraum steigt, was das Wachstum des Marktes ankurbeln kann. Nach Angaben der Organisation Internationale des Constructeurs d'Automobiles (OICA) wurden im Jahr 2020 in Nordamerika fast 13,4 Millionen Kraftfahrzeuge produziert.

Auf Infrarotlasern basierende Sensoren werden auch zunehmend in eine Vielzahl automatisierter Maschinen integriert, vor allem zur berührungslosen Erkennung, beispielsweise zur Überwachung von Fördersystemen, Transportsystemen und Montagelinien. Der Einsatz optischer Sensoren in der Automobilindustrie nimmt aufgrund des technologischen Fortschritts erheblich zu, insbesondere durch den Einsatz von Bildsensoren. Es wird geschätzt, dass das Wachstum der Bildsensoren in der Automobilindustrie aufgrund der umfangreichen Bildanwendungen im Automobilsektor schnell zunehmen wird.

Im Januar 2020 brachte die ams AG, ein weltweiter Anbieter von Sensorlösungen, den CMOS Global Shutter Sensor (CGSS) Nahinfrarot (NIR)-Bildsensor CGSS130 auf den Markt, der optische 3D-Sensoranwendungen wie Gesichtserkennung und Zahlungsauthentifizierung usw. ermöglicht. Der CGSS130-Sensor verfügt über eine hohe Quanteneffizienz bei NIR-Wellenlängen von bis zu 40 % bei 940 nm und 50 % bei 850 nm. Der zur Herstellung der Sensoren verwendete gestapelte BSI-Prozess bietet eine kleine Grundfläche von 3,8 mm x 4,2 mm.

Der Sensor erzeugt monochrome Bilder mit einem effektiven Pixelarray von 1080H × 1280V bei einer maximalen Bildrate von 120 Bildern/s. Darüber hinaus bietet es einen High Dynamic Range (HDR)-Modus von mehr als 100 dB. Der CGSS130 ist viermal empfindlicher gegenüber NIR-Wellenlängen und erkennt zuverlässig Reflexionen von IR-Strahlern mit sehr geringer Leistung in 3D-Sensorsystemen. Der Sensor wird für 3D-Sensortechnologien wie Active Stereo Vision, Time-of-Flight und Structured Ligh verwendet.

Überblick über die Branche für optische Sensoren in Nordamerika

Der Markt für optische Sensoren in Nordamerika ist fragmentiert und weist nur wenige Hauptakteure auf, bei denen es sich um verschiedene etablierte internationale Marken, inländische Marken sowie neue Marktteilnehmer handelt, die eine Wettbewerbslandschaft bilden. Einige der großen Player streben zunehmend nach einer Marktexpansion durch verschiedene strategische Fusionen und Übernahmen, Innovationen und steigende Investitionen in Forschung und Entwicklung.

- Juni 2021 Mouser Electronics kündigt eine weltweite Vertriebsvereinbarung mit Marktech Optoelectronics an, um Kunden die Emitter- und Fotodiodenpalette von Marktech Optoelectronics für Anwendungen wie Nachtsicht, Sicherheitsausrüstung, Glasfaser und Währungsvalidierung anzubieten. Die Nah-IR-Emitter bieten eine außergewöhnliche optische/mechanische Achsenausrichtung und eignen sich daher für hochpräzise Anwendungen, einschließlich Barcodeleser, Glasfaser, optische Schalter und optische Sensoren.

- Januar 2021 Honeywell kündigt die Einführung eines optischen Kalibermesssensors an, der die Produktion von Lithium-Ionen-Batterien (LIB) optimieren soll. Der Sensor bietet eine effektive Lösung zur Messung der wahren Dicke des Elektrodenmaterials während der Beschichtung sowie an der Pressstation während der LIB-Herstellung. Der optische Messsensor für die Dicke kann Abweichungen in Beschichtungen von nur 1 Mikrometer (0,0393701 Tausendstel Zoll) in Bereichen von nur 0,5 mm x 0,5 mm (0,019685 Zoll x 0,019685 Zoll) erkennen.

Marktführer für optische Sensoren in Nordamerika

-

Mouser Electronics Inc.

-

Sick AG

-

Rockwell Automation

-

Honeywell Inc.

-

Eaton Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für optische Sensoren in Nordamerika

- Februar 2021 Mouser Electronics führt eine breite Auswahl an Umweltsensoren von Sensirion, einem Lieferanten von Sensoren für die Medizin- und Automobilindustrie. Die Auswahl umfasste den Feinstaubsensor SPS30, einen optischen Sensor, der Laserstreuung mit der kontaminationsresistenten Technologie von Sensirion kombiniert. Der Sensor ermöglicht genaue Messungen für HVAC-Geräte, Klimaanlagen und IoT-Geräte (Internet of Things).

- November 2020 Trumpf und Sick haben sich zusammengetan, um den ersten industriellen Quantensensor für den industriellen Einsatz zu entwickeln. Sick wird für die Anwendungsentwicklung und den Vertrieb des Produkts verantwortlich sein, während die Trumpf-Tochter Q.ANT die Produktion der Messtechnik übernimmt. Der Quantensensor soll hochpräzise Messungen ermöglichen und Erkenntnisse liefern, die zu völlig neuen industriellen Anwendungen führen.

Segmentierung der Branche für optische Sensoren in Nordamerika

Optische Sensoren werden in verschiedenen kommerziellen und Forschungsanwendungen eingesetzt, beispielsweise in der Qualitäts- und Prozesskontrolle, in der Medizintechnik, in der Messtechnik, in der Bildgebung und in der Fernerkundung. Die Forschung und Entwicklung in diesem Bereich wird von der Erwartung vorangetrieben, dass optische Sensoren hinsichtlich ihrer Eigenschaften erhebliche Vorteile gegenüber den herkömmlichen Sensortypen haben werden.

Optische Sensoren werden üblicherweise als Sensorelemente zur Verarbeitung elektronischer Signale verwendet. Zu den verschiedenen Arten optischer Sensoren gehören Lichtsensoren, fotoelektrische Sensoren, Bildsensoren, Infrarotdetektoren, Bewegungssensoren und Positionssensoren.

| Technologie | Hyperspektrale Bildgebung | ||

| Nah-IR-Spektroskopie | |||

| Photoakustische Tomographie | |||

| Optische Kohärenztomographie | |||

| Sensorart | Faseroptische Sensoren | ||

| Bildsensoren | |||

| Positionssensoren | |||

| Umgebungslicht- und Näherungssensoren | Cadmiumsulfid | ||

| Silizium | |||

| InGaAs-Sensoren | |||

| Erweiterte InGaAs-Sensoren | |||

| Infrarotsensoren | |||

| Andere Sensoren | |||

| Anwendungen | Kommerziell | ||

| Unterhaltungselektronik | |||

| Medizinisch | |||

| Automobil | |||

| Industriell | |||

| Luft- und Raumfahrt & Verteidigung | |||

| Optokoppler | 4-polige Optokoppler | ||

| 6-polige Optokoppler | |||

| Hochgeschwindigkeits-Optokoppler | |||

| IGBT-Gate-Treiber-Optokoppler | |||

| Optokoppler für Trennverstärker | |||

| Andere | |||

| Land | Vereinigte Staaten | ||

| Kanada | |||

Häufig gestellte Fragen zur Marktforschung für optische Sensoren in Nordamerika

Wie groß ist der NA-Markt für optische Sensoren derzeit?

Der NA-Markt für optische Sensoren wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 8,10 % verzeichnen.

Wer sind die Hauptakteure auf dem NA-Markt für optische Sensoren?

Mouser Electronics Inc., Sick AG, Rockwell Automation, Honeywell Inc., Eaton Corporation sind die wichtigsten Unternehmen, die auf dem NA-Markt für optische Sensoren tätig sind.

Welche Jahre deckt dieser NA-Markt für optische Sensoren ab?

Der Bericht deckt die historische Marktgröße des NA-Marktes für optische Sensoren für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des NA-Marktes für optische Sensoren für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

NA-Branchenbericht für optische Sensoren

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von optischen Sensoren in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von NA Optical Sensors umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.