Marktgröße und Marktanteil für Medizinische Simulation In Nordamerika

Marktanalyse für Medizinische Simulation In Nordamerika von Mordor Intelligenz

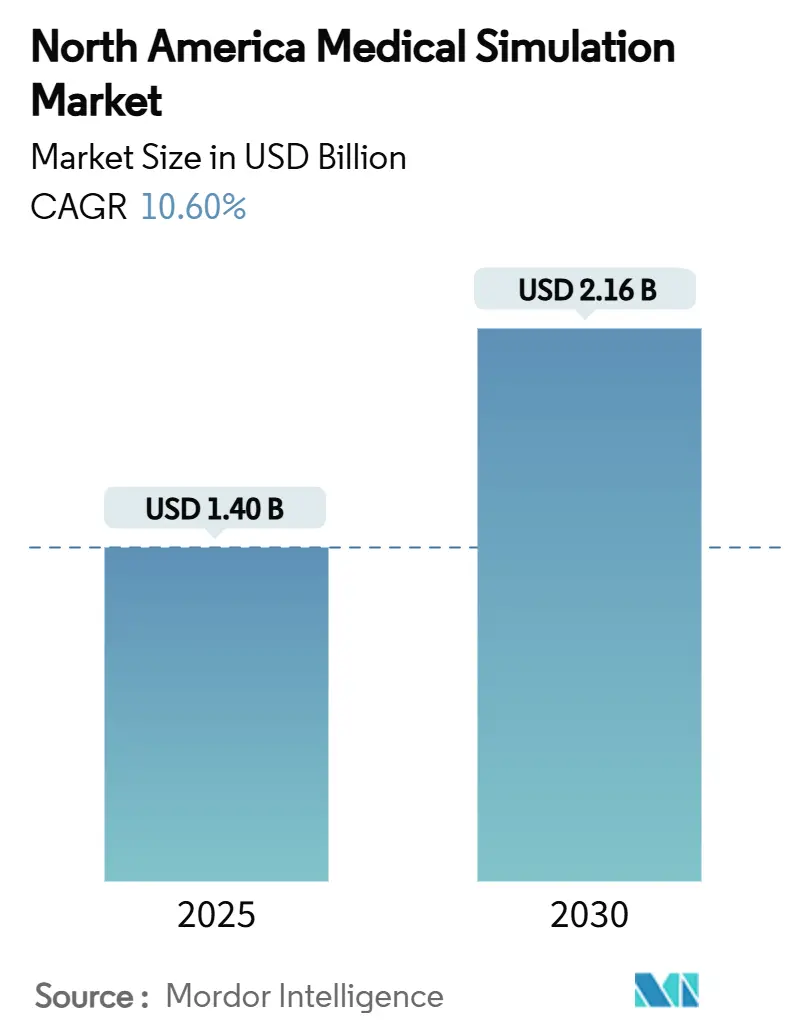

Der nordamerikanische Markt für medizinische Simulation steht bei 1,14 Milliarden USD im Jahr 2025 und soll voraussichtlich auf 2,16 Milliarden USD bis 2030 steigen, was einer CAGR von 13,56% entspricht. Diese Hauptkennzahl repräsentiert die aktuelle Marktgröße für medizinische Simulation und hebt die lebhafte Wachstumstrajektorie hervor, die durch Fakultätsmangel, Patientensicherheitsmandate und rasante Fortschritte In der Erweitert-Wirklichkeit-Hardware angetrieben wird. Der Nachfragedruck ist am stärksten, wo medizinische Fakultäten mit begrenzten Ausbildungsplätzen konfrontiert sind, Regulierungsbehörden auf messbaren Kompetenznachweis bestehen und Virtuell-Wirklichkeit-Head-Mounted-Anzeigen endlich klinische Bildqualität liefern. Infolgedessen verlagert sich der Markt für medizinische Simulation von diskretionären Ausgaben hin zu kritischen Infrastrukturinvestitionen, da Pädagogen und KrankenhäBenutzer skalierbare, wiederholbare und datenreiche Ausbildungsmodelle anstreben. Regulatorische Betonung auf computergestützte Modellierung In FDA-Anträgen, steigende Adoption von KI-gesteuerten adaptiven Analysen und kosteneffektive Serviceverträge verstärken alle das Wachstumsmomentum des Marktes.

Wichtige Berichtsergebnisse

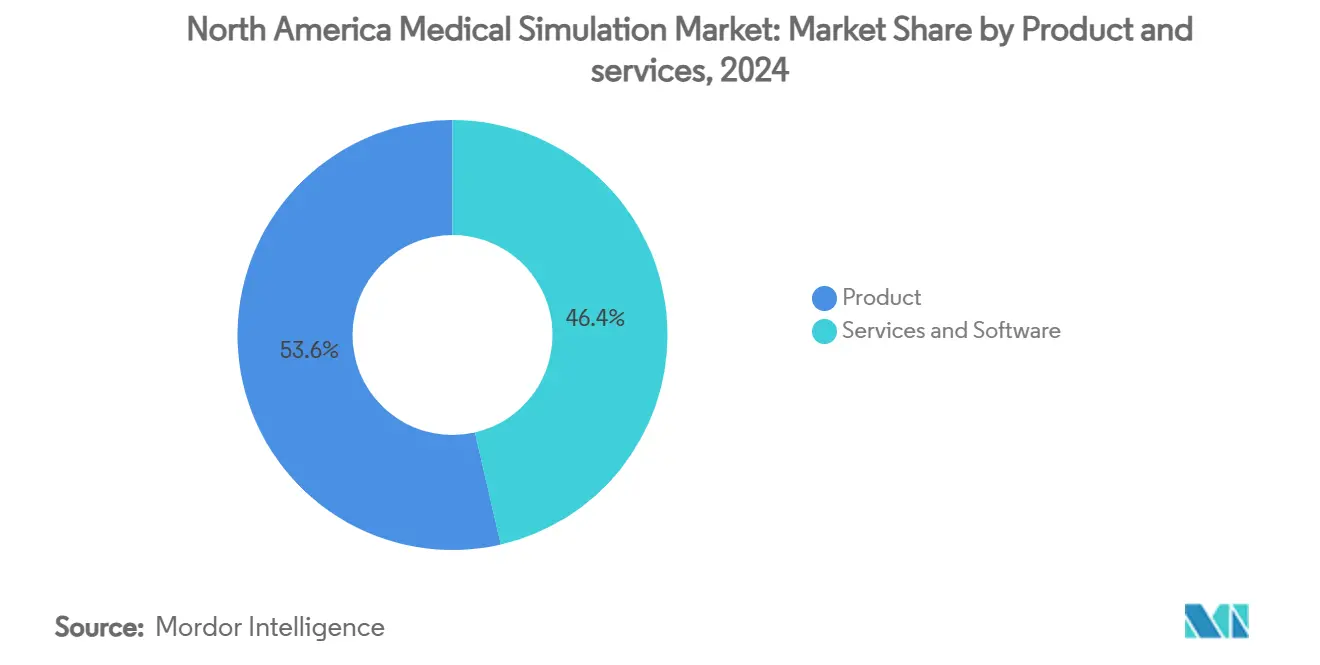

- Nach Produkten und Dienstleistungen führten Produkte mit einem Umsatzanteil von 53,6% im Jahr 2024; Dienstleistungen expandieren mit einer CAGR von 13,67% bis 2030.

- Nach Realitätstreue erfassten niedrig-Fidelity-Systeme 47,35% des Marktanteils für medizinische Simulation im Jahr 2024, während hoch-Fidelity-Plattformen voraussichtlich mit einer CAGR von 13,99% bis 2030 wachsen werden.

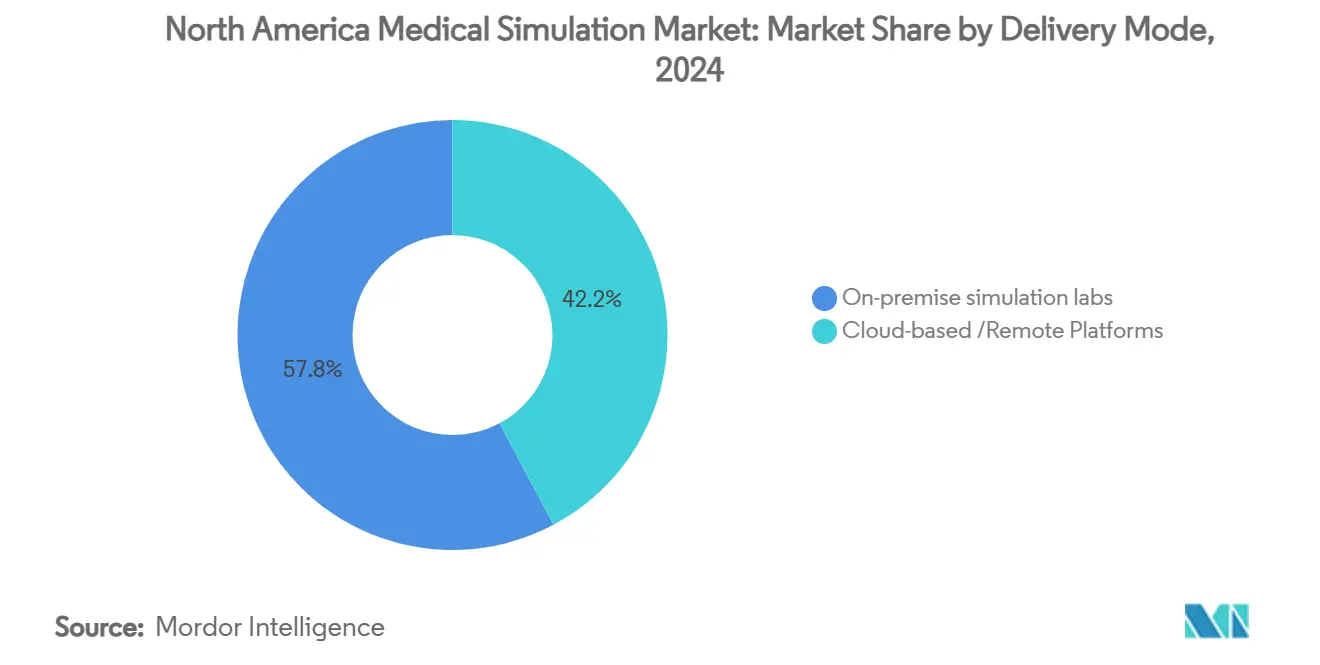

- Nach Bereitstellungsart machten An-Premise-Simulationslabore 57,78% der Marktgröße für medizinische Simulation im Jahr 2024 aus und Wolke-basierte Lösungen schreiten mit einer CAGR von 14,31% bis 2030 voran.

- Nach Endnutzer hielten akademische und Forschungseinrichtungen 50,82% des Umsatzes im Jahr 2024; KrankenhäBenutzer und Operationszentren sollen die höchste CAGR von 14,64% bis 2030 verzeichnen.

Trends und Einblicke im Markt für Medizinische Simulation In Nordamerika

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Nachfrage nach minimal-invasiven Verfahrensschulungen | +2.8% | Nordamerika & EU, Ausweitung auf APAC | Mittelfristig (2-4 Jahre) |

| Steigender Fokus auf Patientensicherheits- und Fehlerreduktionsmandate | +2.1% | Global, mit stärkster Durchsetzung In Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Adoption von VR/AR-Hardware-Durchbrüchen In Simulatoren | +1.9% | Nordamerika Kern, Übertragung auf entwickelte Märkte | Mittelfristig (2-4 Jahre) |

| Mangel an klinischen Fakultäten treibt Simulationsstunden | +2.3% | Nordamerika & EU primär | Langfristig (≥ 4 Jahre) |

| KI-gesteuerte Adaptiv Simulationsanalysen | +1.2% | Nordamerika Tech-Zentren, selektive globale Adoption | Langfristig (≥ 4 Jahre) |

| ESG-verknüpfte "Null-Schaden" Unternehmenstrainingsziele | +0.8% | Nordamerika & EU Unternehmensgesundheitssysteme | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Nachfrage nach minimal-invasiven Verfahrensschulungen

Laparoskopische, robotische und endoskopische Techniken erfordern psychomotorische Fähigkeiten, die traditionelle Ausbildungsmodelle nicht In Großem Maßstab liefern können. Erschwingliche robotische Operationsschnittstellen mit Preisen um 8.400 USD haben den Zugang zu fortgeschrittenen Fertigkeitsübungen für ressourcenbeschränkte Schulen erweitert. Haptik-fähige Virtuell Wirklichkeit fördert das Muskelgedächtnis und steigert das Verfahrensvertrauen, bevor Auszubildende In live-Operationssäle eintreten, und Programme, die diese Werkzeuge verwenden, verzeichnen signifikante Rückgänge bei intraoperativen Fehlerraten. Das Wachstum robotischer Plattformen zur Kompensierung von Chirurgenmangel zementiert die Simulation weiter als frontale Ausbildungsmodalität. Der Treiber fügt 2,8 Prozentpunkte zur prognostizierten CAGR hinzu, da Curricula hochrepetitive, risikofreie Übungseinheiten In das Kernlernen einbetten.

Steigender Fokus auf Patientensicherheits- und Fehlerreduktionsmandate

Simulationsbasierte Kathetereinführungscurricula reduzierten 9,95 Blutstrominfektionen pro Einrichtung jährlich und sparten mehr als 700.000 USD, was einer Sieben-zu-eins-Rendite entspricht. Solche Nachweise reframen Simulation von pädagogischem Overhead zu finanziellem Imperativ. Akkreditierungsorganisationen wie die Gelenk Commission erfordern nun dokumentierte Kompetenzmessungen, die Simulation einzigartig durch standardisierte Szenarien und automatisierte Bewertung bereitstellt. KrankenhäBenutzer nutzen diese Messungen, um wertbasierte Erstattungsschemata zu erfüllen, Haftpflichtrisiko zu verringern und gleichzeitig die Versorgungsqualität zu erhöhen.

Adoption von VR/AR-Hardware-Durchbrüchen in Simulatoren

Äpfel Vision Pro ermöglicht gemischt-Wirklichkeit-Overlays, die virtuelle Patienten und echte klinische Werkzeuge verbinden und einen Wendepunkt für Immersiv Schulungen markieren. Höher auflösende Bildschirme, geringere Latenz und verbesserte Haptik beseitigen frühere Realitätstreue-Barrieren und Dämpfen die Cyberkrankheits-Inzidenz. Kooperationen wie GE HealthCares Allianz mit NVIDIA illustrieren, wie KI-verstärkte Bildgebung In Simulatoren eingebettet wird, um lebensechte Krankheitsvarianten zu reproduzieren. Der resultierende Anstieg bei Gerätekäufen und Software-Lizenzierung hebt direkt den Markt für medizinische Simulation.

Mangel an klinischen Fakultäten treibt Simulationsstunden

Vierundachtzig Prozent der Dekane zitieren Ausbildungsplatz-Engpässe und zwingen Schulen, Simulationsquoten zu erhöhen. Moderne Zentren lassen einen Ausbilder mehrere Lernende über Adaptiv Szenarien und Analyse-Dashboards überwachen und multiplizieren dadurch die Lehrreichweite. Die COVID-19-Störung validierte Simulationsrolle als curriculares Rückgrat statt ancilläres Werkzeug. Langfristige Fakultätslücken sustinieren daher erhöhte Nachfrage weit über Pandemie-Drücke hinaus.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Hohe Anfangskapital- und Wartungskosten von hoch-Fidelity-Einheiten | -1.8% | Global, besonders kleinere Institutionen betreffend | Kurzfristig (≤ 2 Jahre) |

| Mangel an Interoperabilitätsstandards zwischen Simulationsplattformen | -1.2% | Nordamerika & EU primär | Mittelfristig (2-4 Jahre) |

| Begrenzte Fakultätsschulung und ändern-Management-Kapazität | -0.9% | Global, mit variierender Intensität nach Region | Langfristig (≥ 4 Jahre) |

| VR-induzierte Cyberkrankheit beeinflusst Lernerakzeptanz | -0.7% | Global, mit höherem Einfluss In VR-intensiven Programmen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Anfangskapital- und Wartungskosten von High-Fidelity-Einheiten

Prämie-Patientensimulatoren überschreiten häufig 100.000 USD pro Einheit, wobei Lebenszyklus-Supportkosten oft den ursprünglichen Kaufpreis erreichen. GemeindekrankenhäBenutzer und kleine Colleges kämpfen damit, solche Hürden zu überwinden, wenn konkurrierende Prioritäten Kernausrüstung und Mitarbeitergehälter umfassen. Geteilte regionale Zentren und Simulation-als-eine-Dienstleistung-Verträge kompensieren teilweise den Kapitalschmerz, aber Budgetgenehmigungen bleiben ein Gating-Faktor und subtrahieren 1,8 Prozentpunkte von der prognostizierten CAGR.

VR-induzierte Cyberkrankheit beeinflusst Lernerakzeptanz

Übelkeit, Schwindel und visuelles Unbehagen betreffen noch immer 45% der VR-Lernenden, untergraben Zufriedenheit und begrenzen Sitzungslängen. Studien zeigen, dass Vor-Expositions-Routinen Übelkeit um 47% und okulomotorische Belastung um 34% reduzieren, dennoch bleibt die weitverbreitete Implementierung zurück. Da sich Hardware-Latenz verbessert und Design-Richtlinien reifen, wird erwartet, dass der Einfluss des Hemmnisses nachlässt, aber kurzfristig trimmt es 0,7 Prozentpunkte vom Gesamtwachstum.

Segmentanalyse

Nach Produkten & Dienstleistungen: Dienstleistungen beschleunigen trotz Produktdominanz

Produkte beherrschten 53,6% des Umsatzes 2024 als physisches Rückgrat von akademischen und Krankenhaus-Laboren. Innerhalb dieser Summe bleiben Interventions- und Operationssimulatoren der Eckpfeiler, ergänzt durch Task-Trainer und physiologische Manikins. Dennoch expandiert die Dienstleistungskategorie mit einer CAGR von 13,67%, angetrieben von Institutionen, die schlüsselfertige Abonnements gegenüber Kapitalausgaben bevorzugen. Wolke-Lizenzierung, Curriculum-Design und verwaltete Labor-Dienstleistungen konvertieren episodische Käufe In vorhersagbare Betriebsbudgets, eine entscheidende Verschiebung für den Markt für medizinische Simulation.

Die Nachfrage nach Interventionssimulatoren spiegelt das Wachstum robotischer und laparoskopischer Verfahren wider, während sich Patientensimulatoren hin zu drahtlosen, physiologie-reichen Modellen entwickeln, die sich mit echten Überwachungsgeräten integrieren. Dienstleistung-Momentum ist am deutlichsten In SaaS-Ultraschallplattformen wie 3B Scientifics e Sono sichtbar, was illustriert, wie Pay-als-you-go-Zugang fortgeschrittene Schulungen demokratisiert. Da wiederkehrende Umsätze steigen, erweitert die medizinische Simulationsindustrie ihre adressierbare Zielgruppe auf kleinere Institutionen, die einst aus dem hoch-Fidelity-Hardware-Segment herausgepreist waren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichts-Kauf

Nach Realitätstreue: High-Fidelity-Lösungen gewinnen Momentum

niedrig-Fidelity-Werkzeuge halten 47,35% der Ausgaben 2024 dank Erschwinglichkeit und schneller Bereitstellung. Dennoch verzeichnen hoch-Fidelity-Simulatoren eine CAGR von 13,99%, da empirische Studien Realismus mit messbaren Lerngewinnen verknüpfen. Die hoch-Fidelity-Kohorte umfasst nun Manikins wie Gaumards HAL S3201 mit dynamischer Lungencompliance und Arzneimittelerkennung, wodurch die Lücke zwischen Simulationssuiten und echten Intensivstation-Betten überbrückt wird. Institutionen rechtfertigen höhere Ausgaben durch Quantifizierung von Fehlerreduktions-Einsparungen und lassen dadurch diesen Anteil der Marktgröße für medizinische Simulation wachsen.

Medium-Fidelity-Systeme bleiben wichtig für Kernfertigkeitsübungen, aber fortgeschrittene Programme beschleunigen In Richtung hochimmersiver Erfahrungen, die Vitalwerte, Bildgebung und elektronische Aufzeichnungen synchronisieren. Diese Migration signalisiert eine langfristige Schwenkung von Beschaffungsbudgets hin zu Ultra-Realismus, der Kliniker besser auf zunehmend komplexe Patientenpopulationen vorbereitet.

Nach Bereitstellungsart: Cloud-Plattformen transformieren Zugriffsmodelle

An-Premise-Labore produzieren noch immer 57,78% der Ausgaben 2024, dennoch steigt Wolke-bereitgestellter Inhalt mit einer CAGR von 14,31%. Pandemie-Störungen zeigten auf, wie web-einheimisch Portale Curricula ununterbrochen halten, und Wolke-Hosting untermauert nun Adaptiv Analysen, Kohortenvergleiche und campusübergreifendes Inhalt-Sharing. Das Scientific Welt Journal beschreibt Architekturen wie Usalpharma, die Qualitätssicherungs-Auszubildenden ermöglichen, von jedem Gerät auf virtuelle Welt-Übungen zuzugreifen und Geographie als limitierenden Faktor auszulöschen.

Skalierbarkeit erspart Institutionen auch perpetuelle Hardware-Refresh-Zyklen und macht Wolke-Adoption zu einer zentralen Storyline im Markt für medizinische Simulation. Anbieter antworten mit Abonnement-Bündeln, die Inhalt, Analysen und Unterstützung In einzelne Pro-Benutzer-Gebühren packen und Kapitalplanung In Betriebskosten-Prognosen verwandeln.

Nach Endnutzer: Krankenhäuser beschleunigen Schulungs-Internalisierung

Akademische und Forschungseinrichtungen kontrollierten 50,82% des Umsatzes 2024, was die langjährige Abhängigkeit von Simulation für Grundstudien- und Postgraduierten-Programme widerspiegelt. KrankenhäBenutzer und Operationszentren wachsen jedoch mit 14,64% CAGR, da Personalengpässe und Qualitätsmandate bettseitige Weiterbildung erzwingen. Integrierte Liefernetze betten Simulationslabore nahe Intensivstationen ein, sodass Kliniker zwischen Schichten durch Mikro-Lernsitzungen radeln und Übung In tägliche Routinen weben können.

Militär- und Verteidigungsorganisationen nutzen hyperrealistische Verletztenmodelle und KI-verstärkte Vorfallsdokumentationstools wie AutoDoc, was die Bedeutung des Feldes für Kampfbereitschaft unterstreicht. Geräte- und Pharmaunternehmen verwenden Simulation, um Produktadoption und Investigator-Ausbildung zu beschleunigen und weiteres Volumen zum Markt für medizinische Simulation hinzuzufügen.

Geographieanalyse

Die Vereinigten Staaten bleiben der Motor der regionalen Nachfrage, unterstützt von mehr als 150 medizinischen Fakultäten, umfangreichen Residency-Strukturen und föderalen FinanzierungsströMänner. Gelenk Commission-Akkreditierungsregeln und Veterans Affairs-Adoption von 40+ VR-Anwendungen verstärken beide Simulationsregulatorischen Anker. Kanada trägt bedeutsames inkrementelles Wachstum bei, da Provinzsysteme Simulation einsetzen, um verstreute Populationen zu bedienen, während Mexikos Privat KrankenhäBenutzer und Medizintourismus-Zentren hoch-Fidelity-Suiten adoptieren, um globale Patienten anzuziehen.

Übertragungseffekte umfassen grenzüberschreitende Fakultätsaustausche und geteilte Simulationszentren In Metropolkorridoren, die internationale Grenzen überspannen. Diese Muster erweitern die Kundenbasis und heben den gesamten Markt für medizinische Simulation.

Wettbewerbslandschaft

Etablierte Unternehmen wie CAE Gesundheitswesen wechselten kürzlich den Besitzer als Teil von Madison Industries' 311 Millionen CAD-Akquisition, was einen Markt In Neuausrichtung hervorhebt. Partnerschaften-GigXR verbindet sich mit CAE, GE Gesundheitswesen kauft intelligent Ultrasounds KI-Assets und Laerdal richtet sich mit der amerikanisch Krankenhaus Association aus-signalisieren eine Verschiebung hin zu Lösungsökosystemen statt isolierten Produkten. Wolke-einheimisch und VR-first Einsteiger fordern Hardware-Schwergewichte bei Agilität und Preis heraus, während etablierte Anbieter mit Dienstleistung-Bündeln und KI-Integration antworten. Der Markt balanciert daher Fragmentierung mit Konsolidierungsimpulsen und generiert Wettbewerbsumwälzung, die Produktinnovation stimuliert, ohne einem einzelnen Unternehmen zu erlauben, den Markt für medizinische Simulation zu dominieren.

Industrieführer für Medizinische Simulation In Nordamerika

3D Systeme

Canadian Luftfahrt Elektronik (CAE) Inc.

Gaumard Scientific

Kyoto Kagaku Co. Ltd

Laerdal Medizinisch

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- März 2025: GE Gesundheitswesen ging eine Partnerschaft mit NVIDIA ein, um KI-gesteuerte autonome Röntgen- und Ultraschallsysteme für virtuelles Ausbildung vor live-Einsatz zu bauen

- Dezember 2024: Chirurgisch Wissenschaft Schweden AB kündigte Pläne an, intelligent Ultraschall Gruppe plc zu akquirieren und verstärkt damit sein Ultraschallsimulator-Portfolio

Berichtsumfang für Markt für Medizinische Simulation In Nordamerika

Gemäß dem Berichtsumfang ist medizinische Simulation die moderne Methodik zur Schulung von Gesundheitsfachkräften durch den Einsatz fortschrittlicher Bildungstechnologie. Medizinische Simulation ist erfahrungsbasiertes Lernen, das jeder Gesundheitsfachkraft möglicherweise benötigt, aber nicht immer während der realen Patientenversorgung eingesetzt werden kann. Der Markt für medizinische Simulation wächst mit zunehmenden Gesundheitseinrichtungen. Der Markt für Medizinische Simulation In Nordamerika ist segmentiert nach Produkten und Dienstleistungen (Produkte (Interventions-/Operationssimulatoren (Laparoskopische Operationssimulatoren, Gynäkologische Operationssimulatoren, Herzchirurgische Simulatoren, Arthroskopische Operationssimulatoren und andere Produkte), Task-Trainer, andere Produkte und Dienstleistungen), Dienstleistungen und Software (Web-basierte Simulation, Medizinische Simulationssoftware, Simulationsschulungsdienstleistungen und andere Dienstleistungen und Software)), Technologie (hoch-Fidelity-, Medium-Fidelity- und niedrig-Fidelity-Simulatoren), Endnutzer (Akademische und Forschungseinrichtungen und KrankenhäBenutzer) und Geographie (Vereinigte Staaten, Kanada und Mexiko). Der Bericht bietet den Wert (In Millionen USD) für die oben genannten Segmente.

| Produkte | Interventions-/Operationssimulatoren | Laparoskopisch |

| Robotisch & Endoskopisch | ||

| Orthopädisch | ||

| Patientensimulatoren | ||

| Task-Trainer | ||

| Andere Produkte | ||

| Dienstleistungen & Software | Web-basierte Simulation | |

| Simulationssoftware-Lizenzen | ||

| Schulungs- und Beratungsdienstleistungen |

| High-Fidelity |

| Medium-Fidelity |

| Low-Fidelity |

| Akademische & Forschungseinrichtungen |

| Krankenhäuser & Operationszentren |

| Militär- & Verteidigungsorganisationen |

| Medizingerät- & Pharmaunternehmen |

| On-Premise-Simulationslabore |

| Cloud-basierte /Remote-Plattformen |

| Vereinigte Staaten |

| Kanada |

| Mexiko |

| Nach Produkten & Dienstleistungen | Produkte | Interventions-/Operationssimulatoren | Laparoskopisch |

| Robotisch & Endoskopisch | |||

| Orthopädisch | |||

| Patientensimulatoren | |||

| Task-Trainer | |||

| Andere Produkte | |||

| Dienstleistungen & Software | Web-basierte Simulation | ||

| Simulationssoftware-Lizenzen | |||

| Schulungs- und Beratungsdienstleistungen | |||

| Nach Realitätstreue | High-Fidelity | ||

| Medium-Fidelity | |||

| Low-Fidelity | |||

| Nach Endnutzer | Akademische & Forschungseinrichtungen | ||

| Krankenhäuser & Operationszentren | |||

| Militär- & Verteidigungsorganisationen | |||

| Medizingerät- & Pharmaunternehmen | |||

| Nach Bereitstellungsart | On-Premise-Simulationslabore | ||

| Cloud-basierte /Remote-Plattformen | |||

| Nach Land | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

Hauptfragen im Bericht beantwortet

Wie schnell expandieren Wolke-Plattformen im Markt für medizinische Simulation?

Wolke-Bereitstellung steigt mit einer CAGR von 14,31%, da Institutionen geringere Kapitalbelastung und pandemie-validierte Fernbedienung-Zugriffe schätzen.

Was ist die typische Kapitalrendite für hoch-Fidelity-Simulation?

Ein Simulationsprogramm, das Katheterinfektionen verhinderte, sparte jährlich über 700.000 USD ein, was einer 7:1-Rendite entspricht.

Wie verbreitet ist Cyberkrankheit In immersiver Schulung?

Etwa 45% der Lernenden berichten Symptome, obwohl abgestufte Expositionsprotokolle Übelkeit um 47% und Augenbelastung um 34% reduzieren.

Welches Segment zeigt das stärkste Wachstumsmomentum?

Dienstleistungen verzeichnen die steilste CAGR von 13,67%, was eine Verschiebung hin zu schlüsselfertigen Abonnementmodellen widerspiegelt.

Warum bauen KrankenhäBenutzer interne Simulationszentren auf?

KrankenhäBenutzer zielen darauf ab, Personalengpässe zu kompensieren und Kompetenzmandate zu erfüllen, was eine CAGR von 14,64% innerhalb des Segments antreibt.

Welche Technologien untermauern Simulatoren der nächsten Generation?

gemischt-Wirklichkeit-Headsets, KI-gesteuerte Adaptiv Analysen und hoch-Fidelity-Haptik-Manikins bilden den Kern entstehender Plattformen.

Seite zuletzt aktualisiert am: