Marktgröße für Flüssigdünger in Nordamerika

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

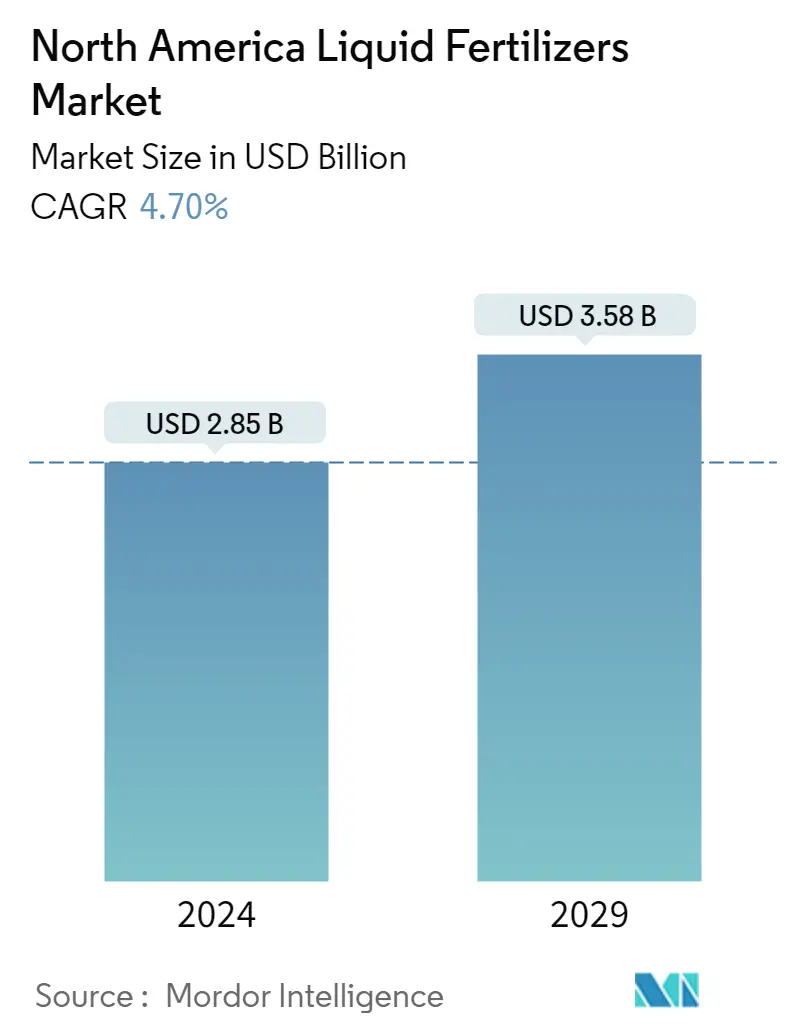

| Marktgröße (2024) | USD 2.85 Milliarden |

| Marktgröße (2029) | USD 3.58 Milliarden |

| CAGR(2024 - 2029) | 4.70 % |

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Flüssigdünger in Nordamerika

Die Größe des nordamerikanischen Marktes für Flüssigdünger wird im Jahr 2024 auf 2,85 Milliarden US-Dollar geschätzt und soll bis 2029 3,58 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,70 % im Prognosezeitraum (2024–2029) entspricht.

Im nordamerikanischen Raum hatte der Ausbruch der COVID-19-Pandemie erhebliche Auswirkungen auf den Flüssigdüngermarkt. Infolgedessen hat die weit verbreitete COVID-19-Pandemie in ganz Nordamerika Auswirkungen auf verschiedene Aspekte der Branche, wie z. B. Arbeitskräftemangel, Beschaffung von Rohstoffen und Handelsbeschränkungen, die zu Unterbrechungen der Lieferkette führten. Darüber hinaus unterbrach die Pandemie den Vertriebskanal der Flüssigdüngerindustrie über Düngemittelgeschäfte, was zu einer Verlagerung der Verbraucher auf Online-Verkaufskanäle für den Kauf von Düngemittelprodukten führte.

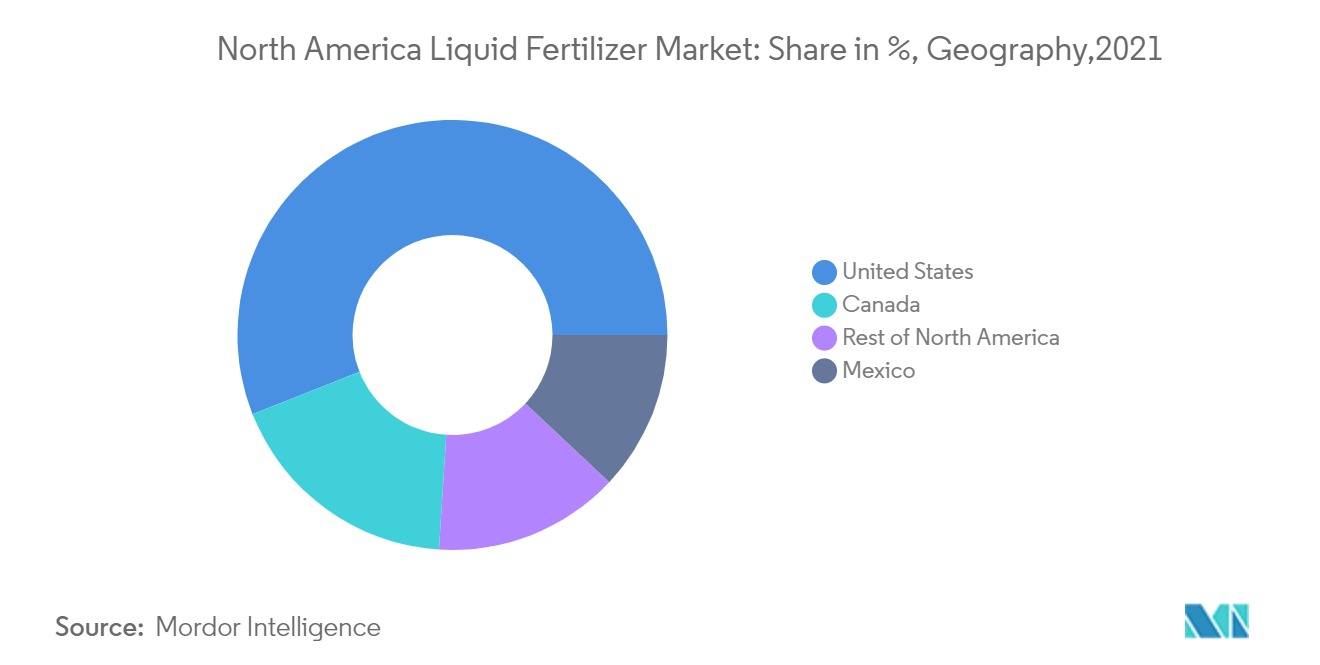

Schätzungen zufolge ist Nordamerika der zweitgrößte Verbraucher von Flüssigdüngern. Innerhalb der Region sind die USA, Kanada und Mexiko die größten Märkte für Flüssigdünger, wobei die USA den Markt dominieren. In der nordamerikanischen Region sind die Böden sauer, und der Einsatz von Stickstoffdüngern trägt dazu bei, den gewünschten pH-Wert des Bodens aufrechtzuerhalten, was einer der Haupttreiber für das Wachstum des Marktes für Düngemittel auf Flüssigstickstoffbasis ist.

Es wird erwartet, dass die steigende Nachfrage nach hocheffizienten Düngemitteln in ganz Nordamerika sowie die Nachfrage nach Flüssigdünger in den kommenden Jahren in der Region zunehmen wird. Der jüngste Anstieg bei Flüssigdüngern mit hohem Nährstoffgehalt erweist sich angesichts steigender Ernteerträge und Produktivität der Landwirte als wichtiger Treiber für den Markt.

Harnstoff ist der in der Region am häufigsten verwendete flüssige Stickstoffdünger. Das Segment der flüssigen Mikronährstoffe des nordamerikanischen Marktes für Flüssigdünger wächst rasant, und das Wachstum ist auf die steigende Nachfrage nach Nahrungsmittelgetreide und zunehmende Bodenknappheit zurückzuführen.

Markttrends für Flüssigdünger in Nordamerika

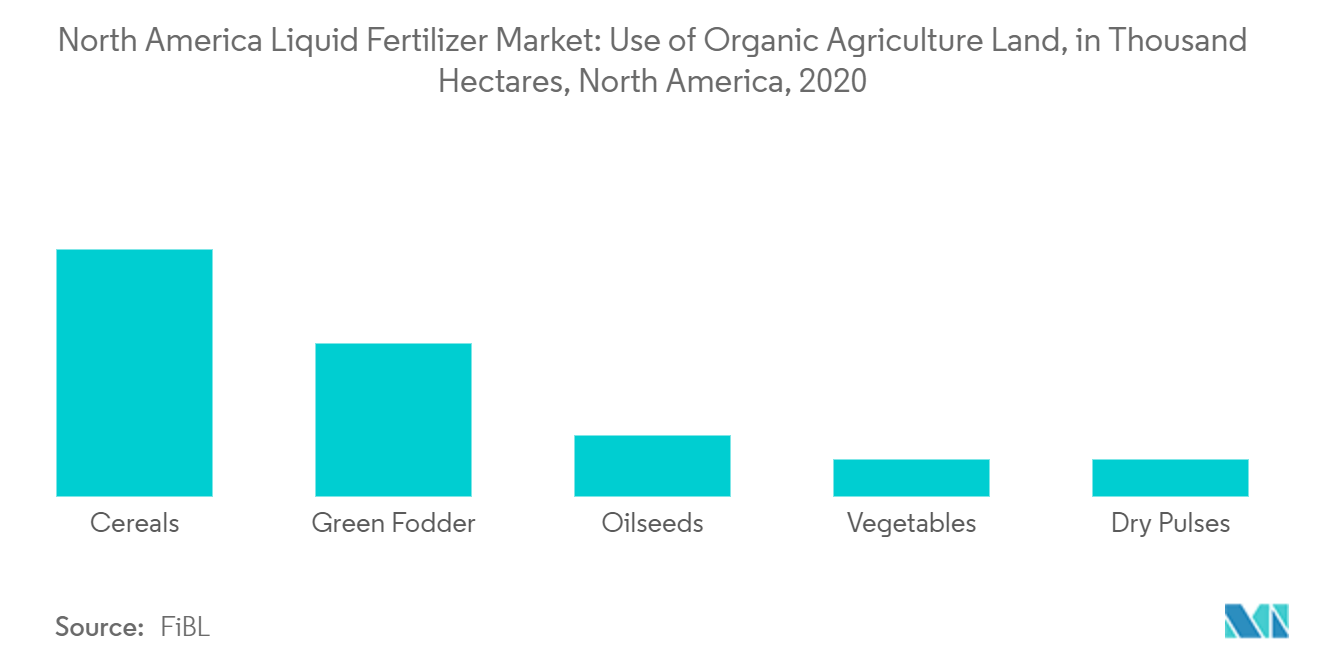

Einführung nachhaltiger Landwirtschaftspraktiken

Das Management der landwirtschaftlichen Produktion konzentriert sich derzeit auf ein stärkeres Engagement für ökologische Nachhaltigkeit, wobei die zunehmende Einführung des ökologischen Landbaus, der in der nordamerikanischen Region als Alternative zur konventionellen Landwirtschaft akzeptiert wird, ein umweltfreundliches Anbausystem zu sein scheint, da Mineraldünger dies tun verantwortlich für Gesundheitsprobleme und Umweltverschmutzung. Nach Angaben von Fertilizer Canada betrug der Verbrauch von Stickstoff- und Phosphornährstoffen durch die Erzeuger in den Hochertragskategorien im Jahr 2019 65,8 %, gefolgt von 55,6 % für mittlere Erträge und 54,8 % für niedrige Erträge Der Ertrag in den Bodenproben ausschließlich für Mais-, Sojabohnen- und Rapskulturen in Kanada wird erhöht, was die Nachfrage nach Flüssigdünger zur Abdeckung aller Anwendungsarten in den Kulturpflanzen steigern wird.

Im August 2020 schlug das National Organic Program (NOP) der Vereinigten Staaten von Amerika Änderungen an den Bio-Verordnungen des US-Landwirtschaftsministeriums (USDA) vor, die darauf abzielen, die Aufsicht und Einhaltung der Bio-Grundsätze entlang der Lieferkette zu stärken, was sich auf die Produktion und Handhabung auswirken wird , und die Vermarktung von Bio-Produkten, wodurch wiederum das Wachstum der Bio-Zutaten im Flüssigdüngermarkt in der Region gefördert wird.

Die Vereinigten Staaten dominieren den Markt

Flüssigdünger haben in den USA im nordamerikanischen Raum den größten Anteil am Verbrauch. Mehr als ein Viertel der in den Vereinigten Staaten verwendeten Düngemittel sind Flüssigdünger.

Die Faktoren, die den Flüssigdüngermarkt in den Vereinigten Staaten voraussichtlich antreiben werden, sind die einfache Anwendung und die Verfügbarkeit großer Wagen zum Abfüllen der Flüssigdünger. Darüber hinaus treibt die hohe Akzeptanz der Präzisionslandwirtschaftstechnologie das Marktwachstum voran, da der Einsatz der Variable-Rate-Technologie (VRT) den Einsatz von Flüssigdüngern erfordert. Rund 77 % der VRT-Landwirtschaft verwenden Düngemittel. Allerdings ist die Akzeptanz des VRT-Anbaus für Pestizide und Saatgut recht gering und wird auf 11 % bzw. 7 % geschätzt. Unter den im VRT eingesetzten Düngemitteln haben kalkbasierte Düngemittel den größten Anteil, gefolgt von Einzelnährstoff- und Mehrnährstoffdüngern. Aufgrund dieser Faktoren könnte der Verbrauch von Flüssigdüngern in den Vereinigten Staaten im Prognosezeitraum stark ansteigen.

Die Anwendung von Flüssigdünger bei Mais- und Sojabohnenpflanzen ist in den letzten Jahren in den Vereinigten Staaten zu einer gängigen Praxis im Pflanzenbau geworden. Laut einer Studie des Soybean Management and Research Technology (SMaRT)-Projekts aus dem Jahr 2017 steigerte die verschreibungspflichtige Blattdüngermischung die Sojabohnenerträge an drei der 20 Standorte (15 % der Zeit).

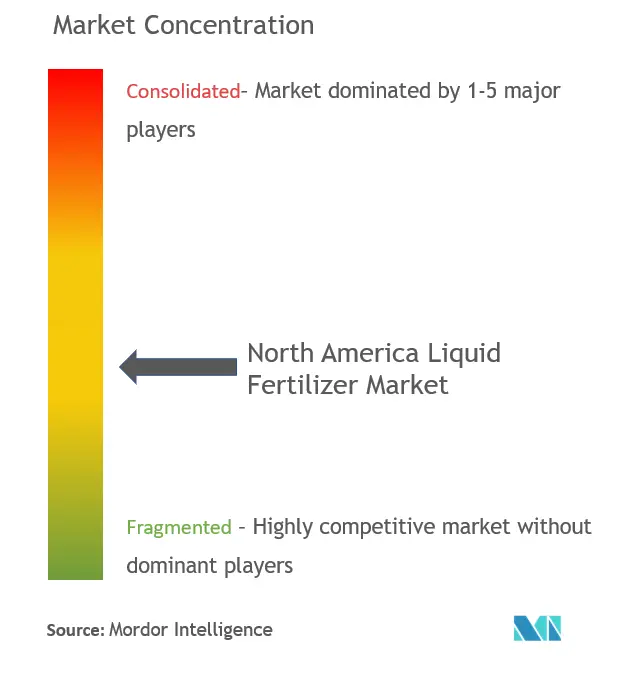

Überblick über die Flüssigdüngerindustrie in Nordamerika

Der nordamerikanische Markt ist leicht konsolidiert, wobei die Hauptakteure einen Anteil von 39,7 % einnehmen und andere 60,3 % der Gesamtanteile ausmachen. Yara International, Nutrien Ltd, ICL Group und Agro Liquid sind die Hauptakteure auf dem untersuchten Markt. Gemäß den wichtigsten Entwicklungen, die im Berichtszeitraum beobachtet wurden, sind Produkteinführungen und Partnerschaften die von den dominanten Marktteilnehmern am häufigsten angewandten Strategien, gefolgt von Fusionen und Übernahmen. Die Hauptakteure im untersuchten Markt erweitern ihr Produktportfolio durch Partnerschaften mit anderen Akteuren in der Region, um ihre Position auf dem Markt zu behaupten.

Marktführer für Flüssigdünger in Nordamerika

-

Nutrien Ltd.

-

AgroLiquid

-

Haifa Group

-

Yara International

-

ICL Group

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Flüssigdünger in Nordamerika

Im September 2022 erwarb Summit Nutrients LLC, ein präzisionsbasierter Hersteller und Vermarkter von Bioernährungs- und Düngemittelprodukten, einschließlich Flüssigdüngern, AGVNT LLC, ein Forschungs- und Entwicklungsunternehmen mit Schwerpunkt auf Ernährungseffizienz.

Im Juni 2021 brachte IFFCO, einer der größten Düngemittelhersteller in Indien, Urea Nano Fertilizers auf den Markt, erhältlich in 500-ml-Flaschen, die nach Angaben des Unternehmens einen 50-kg-Beutel mit herkömmlichem Harnstoff ersetzen können.

Im Januar 2021 stellte das Unternehmen Haifa eine neue Reihe von Pflanzenzusätzen vor, Haifa-Ergänzungsmittel, die Landwirten dabei helfen sollten, bessere Erträge zu erzielen.

Nordamerika-Marktbericht für Flüssigdünger – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.3 Marktbeschränkungen

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Verhandlungsmacht der Lieferanten

4.4.2 Verhandlungsmacht der Käufer

4.4.3 Bedrohung durch neue Marktteilnehmer

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

5.1 Nährstofftyp

5.1.1 Stickstoff

5.1.2 Kalium

5.1.3 Phosphat

5.1.4 Mikronährstoffe

5.2 Zutatentyp

5.2.1 Bio

5.2.2 Synthetik

5.3 Art der Anwendung

5.3.1 Starterlösung

5.3.2 Blattanwendung

5.3.3 Fertigation

5.3.4 Injektion in den Boden

5.3.5 Luftanwendung

5.4 Anwendung

5.4.1 Getreide und Cerealien

5.4.2 Hülsenfrüchte und Ölsaaten

5.4.3 Kommerzielle Pflanzen

5.4.4 Früchte, Gemüse

5.4.5 Rasen und Zierpflanzen

5.5 Erdkunde

5.5.1 Vereinigte Staaten

5.5.2 Kanada

5.5.3 Mexiko

5.5.4 Rest von Nordamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Die am häufigsten verwendeten Wettbewerbsstrategien

6.2 Marktanteilsanalyse

6.3 Firmenprofile

6.3.1 AgroLiquid

6.3.2 FoxFarm Soil & Fertilizer Company

6.3.3 Haifa Group

6.3.4 Kugler Company

6.3.5 Nutrien Ltd.

6.3.6 Planet Natural

6.3.7 Plant Food Company Inc.

6.3.8 Gesellschaft für Chemie und Bergbau (SQM SA)

6.3.9 Triangle C. C.

6.3.10 Yara International ASA

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

8. EINE EINSCHÄTZUNG DER AUSWIRKUNGEN VON COVID-19 AUF DEN MARKT

Segmentierung der Flüssigdüngerindustrie in Nordamerika

Flüssigdünger sind flüssige Konzentrate, die organische Elemente, einschließlich Schwefel und Spurenmetallelemente, enthalten und in landwirtschaftlichen Anwendungen verwendet werden. Der Bericht enthält eine umfassende Analyse des Marktes für Flüssigdünger in der gesamten Region. Die Konzerne agieren im B2B-Format. Hierzu zählen nicht die Rohstofflieferanten.

Der nordamerikanische Markt für Flüssigdünger ist segmentiert nach Nährstofftyp (Stickstoff, Kalium, Phosphat und Mikronährstoffe), nach Inhaltsstofftyp (organisch und synthetisch), Anwendungsart (Starterlösung, Blattanwendung, Fertigation, Injektion in den Boden und Luftanwendung). ), nach Anwendung (Getreide und Getreide, Hülsenfrüchte und Ölsaaten, Nutzpflanzen, Obst und Gemüse sowie Rasen und Zierpflanzen sowie nach Geografie (USA, Kanada, Mexiko und übriges Nordamerika). Die Marktgröße und -prognose wird sein Wertmäßig bereitgestellt (in Mio. USD) für alle oben genannten Segmente.

| Nährstofftyp | ||

| ||

| ||

| ||

|

| Zutatentyp | ||

| ||

|

| Art der Anwendung | ||

| ||

| ||

| ||

| ||

|

| Anwendung | ||

| ||

| ||

| ||

| ||

|

| Erdkunde | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Flüssigdünger in Nordamerika

Wie groß ist der nordamerikanische Markt für Flüssigdünger?

Es wird erwartet, dass der Markt für Flüssigdünger in Nordamerika im Jahr 2024 ein Volumen von 2,85 Milliarden US-Dollar erreicht und bis 2029 mit einer jährlichen Wachstumsrate von 4,70 % auf 3,58 Milliarden US-Dollar wächst.

Wie groß ist der Markt für Flüssigdünger in Nordamerika derzeit?

Im Jahr 2024 wird die Größe des nordamerikanischen Marktes für Flüssigdünger voraussichtlich 2,85 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für Flüssigdünger?

Nutrien Ltd., AgroLiquid, Haifa Group, Yara International, ICL Group sind die wichtigsten Unternehmen, die auf dem nordamerikanischen Markt für Flüssigdünger tätig sind.

Welche Jahre deckt dieser nordamerikanische Markt für Flüssigdünger ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des nordamerikanischen Marktes für Flüssigdünger auf 2,72 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des nordamerikanischen Marktes für Flüssigdünger für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Marktes für Flüssigdünger für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht für Flüssigdünger in Nordamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Flüssigdüngern in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Flüssigdünger für Nordamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.