| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| Marktgröße (2024) | USD 74.5 Billion |

| Marktgröße (2029) | USD 112.80 Billion |

| CAGR (2024 - 2029) | 8.65 % |

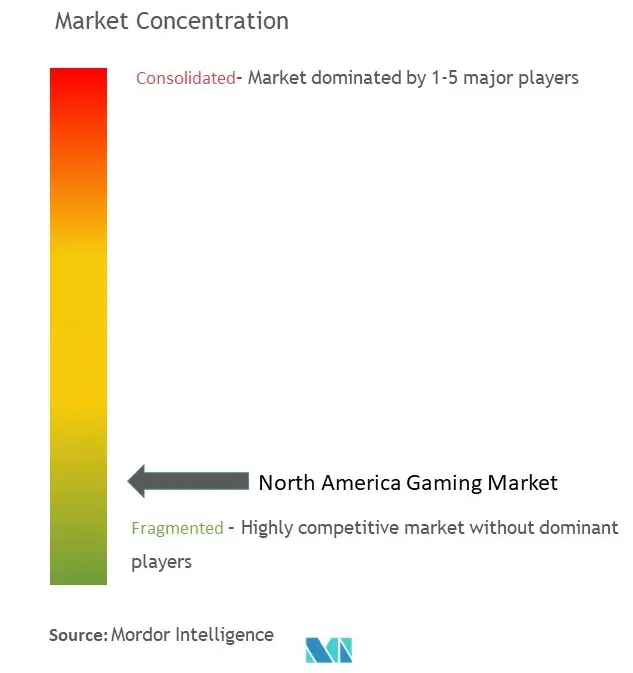

| Marktkonzentration | Niedrig |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des nordamerikanischen Gaming-Marktes

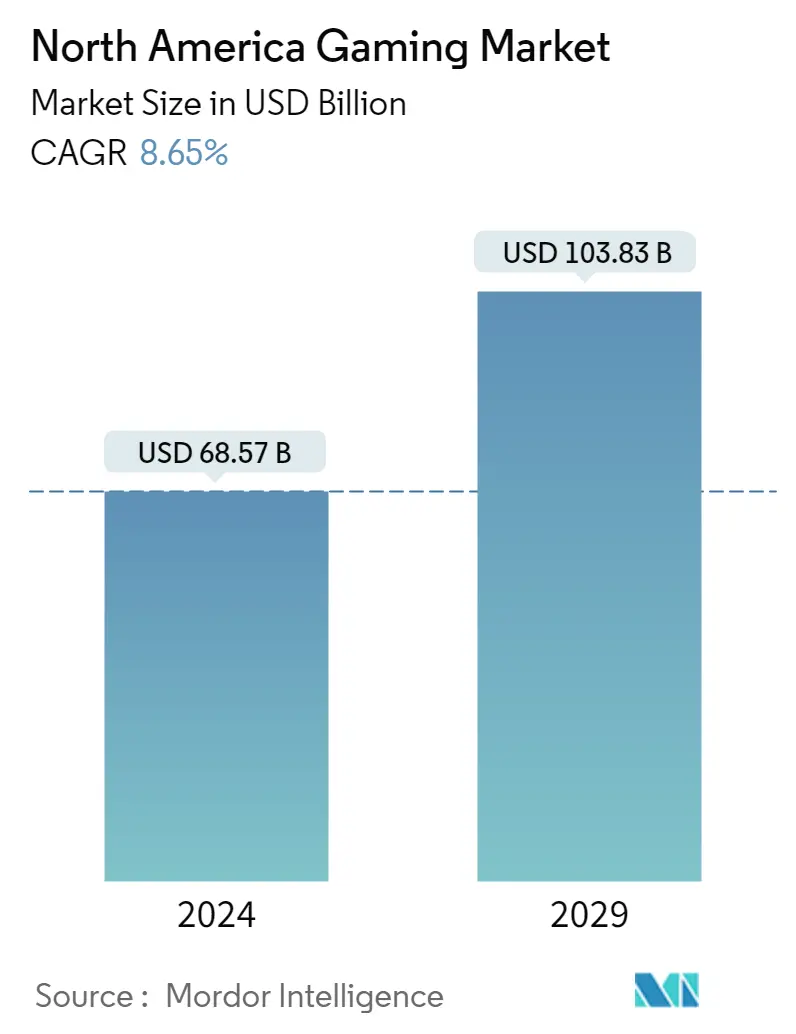

Die Größe des nordamerikanischen Gaming-Marktes wird im Jahr 2024 auf 68,57 Milliarden US-Dollar geschätzt und soll bis 2029 103,83 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,65 % im Prognosezeitraum (2024–2029) entspricht.

Die zunehmende Erschwinglichkeit der Menschen in der Region und das starke wirtschaftliche Rückgrat gepaart mit den neuesten Technologien treiben das Wachstum des Marktes voran. Darüber hinaus kurbeln Free-to-Play- und Mobile-Games das Marktwachstum in der Region an.

- Der Spielemarkt in Nordamerika verzeichnete in den letzten Jahren aufgrund der zunehmenden Verbreitung mobiler Geräte und der Verfügbarkeit neuer Konsolen auf dem nordamerikanischen Markt ein beispielloses Wachstum. Die Vereinigten Staaten sind einer der größten Märkte der Spielebranche und verfügen über die umfangreichste Spielebibliothek, die ihren Bürgern zur Verfügung steht.

- Kanadas Glücksspielunternehmen, Technologien, Produkte und Fachwissen verzeichnen eine steigende Nachfrage. Mehrere Schlüsselfaktoren wie technologische Innovationen, Verbraucherpräferenzen für neue Produkte, Veränderungen in der öffentlichen Wahrnehmung und Innovation treiben die Expansion der kanadischen Glücksspielindustrie voran. Dies weckte das Interesse internationaler Unternehmen, die in Kanada Fuß fassen wollten.

- Die Einführung von Gaming-Plattformen wie E-Sport treibt den Markt in der nordamerikanischen Region voran. Darüber hinaus verzeichnet die Region eine beträchtliche Aktivität von Startups, die das Marktwachstum weiter vorantreiben. The Forge Arena zum Beispiel von Phoenix Rising Studio ist ein kanadisches Startup, das ein neuer Akteur im eSport werden möchte.

- Hemmende Faktoren wie der digitale Datenschutz behindern den Online-Gaming-Sektor. Unter digitaler Piraterie versteht man das unerlaubte Kopieren oder Verbreiten urheberrechtlich geschützter Informationen über das Internet. Es hat negative Auswirkungen auf die Kreativbranche, einschließlich Gaming. Online-Piraterie hat wirtschaftliche Folgen und birgt für Verbraucher das Risiko finanzieller Verluste. Darüber hinaus sind Benutzer Sicherheitsbedrohungen wie Identitätsdiebstahl ausgesetzt und Kinder werden unzulässigen Informationen ausgesetzt.

- Mit dem Ausbruch von COVID-19 spielte Home Entertainment während des Lockdowns eine bedeutende Rolle für Gamer. Während der Pandemie gaben Videospieler in den Vereinigten Staaten an, dass sie während der Quarantäne 45 % mehr Zeit mit Videospielen verbrachten als in der Vorwoche. Darüber hinaus gewann E-Sport nach der Pandemie weiter an Bedeutung, da der erstmalige Download von Twitch, einer Live-Streaming-Plattform für Gamer nach der Epidemie, um 14 % zunahm.

Trends auf dem Gaming-Markt in Nordamerika

Steigende Smartphone-Akzeptanz und Internetdurchdringung treiben das Marktwachstum voran

- Barrierefreiheit ist einer der Hauptgründe für die Einführung von Mobile Gaming, und die meisten Smartphones sind mit Spielen ausgestattet. Die wachsende Beliebtheit mobiler Spiele ist auf technologische Entwicklungen und Verbesserungen wie AR, VR, Cloud-Gaming und 5G zurückzuführen.

- Aufgrund seiner immersiven und interaktiven Technologien wird Augmented Reality ideal für mobile Spiele. Darüber hinaus sind Handyspiele das beliebteste AR-Genre in App Stores. Neben bereits eingeführten AR-Handyspielen, die immer noch beliebt sind, wie Pokémon Go und Ingress, schaffen Anbieter auf dem nordamerikanischen Markt zahlreiche neue Beiträge zu dieser Kategorie.

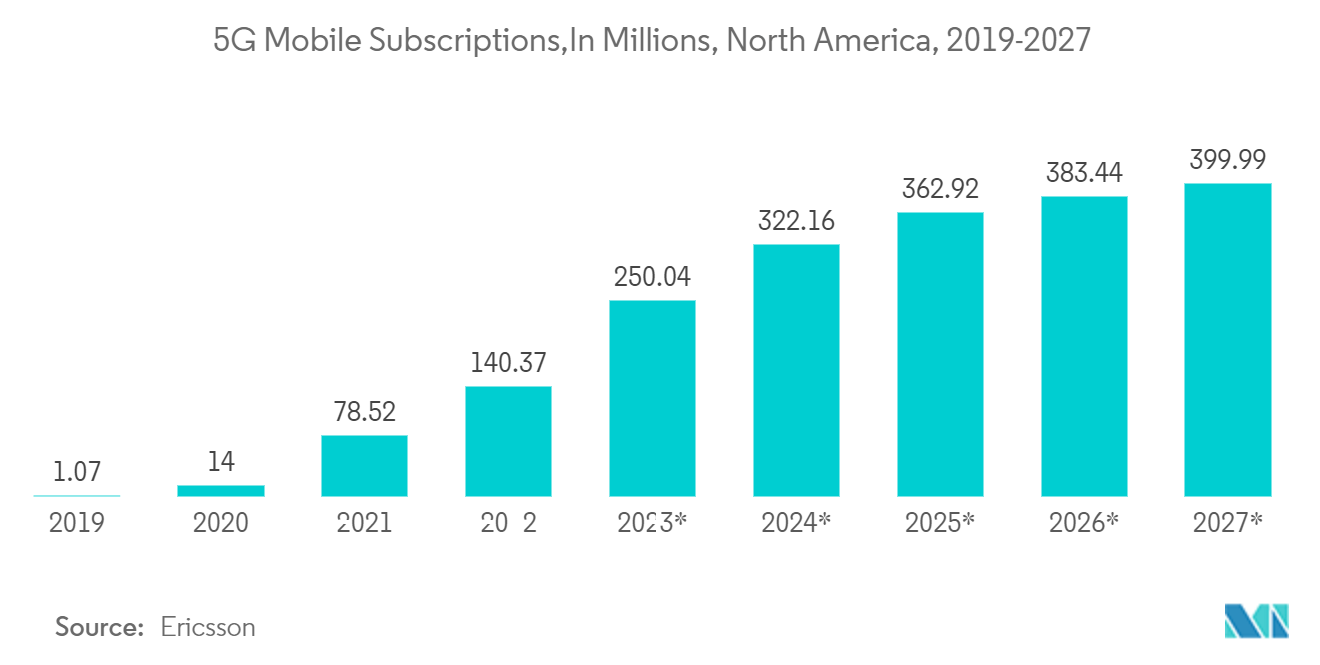

- Laut Ericsson dürfte die 5G-Konnektivität das Wachstum des nordamerikanischen Gaming-Marktes in den kommenden Jahren vorantreiben, da die neuere Mobiltechnologie unter anderem höhere Datengeschwindigkeiten, extrem niedrige Latenzzeiten und erhöhte Verfügbarkeit bietet. Prognosen zufolge werden die 5G-Abonnements in Nordamerika von 2019 bis 2027 drastisch ansteigen, von über 1,07 Millionen auf rund 399,99 Millionen Abonnements. Die Region weist die höchste Akzeptanzrate intelligenter Geräte auf. Da intelligente Geräte, insbesondere Smartphones, eine wichtige Rolle bei der Marktentwicklung spielen, bietet die Region im Prognosezeitraum große Chancen für das Wachstum des untersuchten Marktes.

- Darüber hinaus bemühen sich regionale Telekommunikationsunternehmen intensiv darum, Kunden für die Nutzung ihres 5G-Netzes zu gewinnen. Daher investieren und erneuern diese regionalen Anbieter die Software und Plattform, um Gaming-Anwendungen zu entwickeln, indem sie die kommende 5G-Technologie nutzen.

Die Vereinigten Staaten werden voraussichtlich einen großen Marktanteil halten

- In den Vereinigten Staaten wird erwartet, dass Gaming-Hardware wie Konsolen für eine erhebliche Nachfrage auf dem Markt sorgen wird. Diese Nachfrage nach Konsolenspielen beschränkt sich nicht nur auf Hardcore-Gamer, die viel Zeit mit Spielen verbringen und einen erheblichen Anteil an der Spielebranche haben.

- Die Nachfrage nach Spielekonsolen ist aufgrund der kontinuierlichen Zunahme der Spielerzahlen und des technologischen Fortschritts in den Vereinigten Staaten in den letzten Jahren stetig gestiegen. Die Zeit, die Benutzer mit Spielen verbringen, nimmt zu, da die Anzahl der Spiele und deren Vielfalt immer vielfältiger wird. Auch einzigartige Inhalte werden kontinuierlich erstellt.

- Darüber hinaus bieten die Spielekonsolen eine fortschrittliche grafische Ausgabe, die von anderen alternativen Plattformen nicht erreicht wird. Der Bericht der Entertainment Software Association besagt, dass 63 % der Gamer in den Vereinigten Staaten ihre Kaufentscheidung hauptsächlich auf der Grundlage der Qualität der Grafik getroffen haben. Die Spielekonsolen profitierten von ihrer Fähigkeit, 4K-Inhalte zu unterstützen.

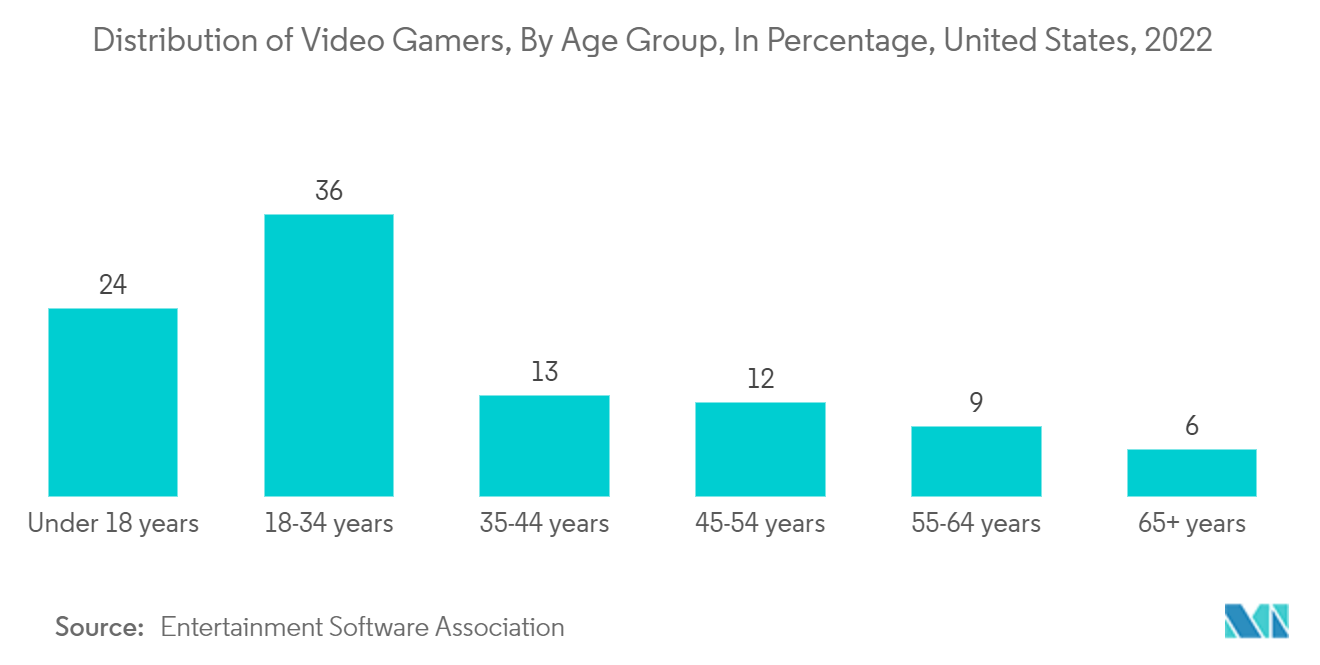

- Videospiele sind nicht mehr nur ein Hobby für junge Leute. Da Generationen mit Videospielen als alltäglichem Teil des Lebens aufgewachsen sind, ist das Durchschnittsalter der Spieler gestiegen. Laut einer diesjährigen Umfrage der Entertainment Software Association sind 36 % der Videospielspieler zwischen 18 und 34 Jahre alt, 6 % sind 65 Jahre und älter. Zeit, die letztes Jahr mit Videospielen verbracht wurde; Amerikaner im Alter von 15 bis 19 Jahren verbrachten durchschnittlich 1,44 Stunden am Tag mit Spielen oder der gemütlichen Computernutzung. Die Altersgruppe der 45- bis 54-Jährigen war diejenige, die am wenigsten Zeit mit Spielen verbrachte. An einem typischen Tag verbrachten Mitglieder dieser Altersgruppe nur 0,28 Stunden am Computer.

- Die Hauptakteure auf dem Markt führen neue Technologien ein, die das Marktwachstum vorantreiben. Beispielsweise veröffentlichte die Microsoft Corporation im Juni dieses Jahres eine Xbox-App für Smart-TVs, die es Verbrauchern ermöglicht, Xbox-Videospiele zu streamen, auch wenn sie keine Konsole besitzen.

- Spielekonsolen haben die Revolution durch Smartphones überlebt, da die mit solchen Konsolen kompatiblen Spiele auf Smartphones mit begrenzter Akkulaufzeit praktisch nicht unterstützt werden können. Obwohl in den letzten zehn Jahren ein zunehmender Besitz von Smartphones zu beobachten war, versuchen Konsolenhersteller kontinuierlich, ihr Spielerlebnis zu verbessern.

Überblick über die nordamerikanische Gaming-Branche

Der nordamerikanische Spielemarkt ist aufgrund der starken Konkurrenz auf dem Markt aufgrund der steigenden Nachfrage nach Online-Spielen und der zunehmenden Verbreitung mobiler Anwendungen stark fragmentiert. Die Marktteilnehmer entwickeln Innovationen und veröffentlichen Gaming-Lösungen der nächsten Generation, um hohe Marktanteile zu erobern, und verfolgen auch Strategien wie Partnerschaften und Übernahmen, um ihr Produktangebot zu verbessern und nachhaltige Wettbewerbsvorteile zu erzielen.

Januar 2022. Microsoft Corp. kündigte einen Plan zur Übernahme von Activision Blizzard Inc. an, einem führenden Anbieter von Spieleentwicklung und Herausgebern interaktiver Unterhaltungsinhalte. Diese Übernahme würde wahrscheinlich das Wachstum des Gaming-Geschäfts von Microsoft auf Mobilgeräten, PCs, Konsolen und in der Cloud beschleunigen und Bausteine für das Metaversum liefern.

Marktführer im nordamerikanischen Gaming-Markt

-

Activision Blizzard Inc.

-

Electronic Arts Inc.

-

Take-Two Interactive Software Inc.

-

Zynga Inc.

-

Microsoft Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum nordamerikanischen Gaming-Markt

- Oktober 2022 – Meta hat sich mit der Microsoft Corporation zusammengetan, um Teams, Windows-Apps und Spiele auf Quest-Geräte zu bringen. Die Partnerschaft soll neue Inhalte, einschließlich Windows-Apps und Teams-Anbindungen, in die Metaverse-Hardware-Bemühungen von Meta einbringen.

- Juli 2022 – Nuvei Corporation, die Zahlungsplattform von morgen, und GAN Limited gaben eine strategische Partnerschaft bekannt, um Glücksspielbetreibern durch die Integration in die Software-as-a-Service-Gaming-Plattformtechnologie von GAN den Zugriff auf die gesamte Palette an Zahlungslösungen von Nuvi zu ermöglichen. Die Zusammenarbeit begann mit der Öffnung des regulierten Glücksspielmarktes in Ontario Anfang dieses Jahres und wird nun ausgeweitet, um Betreiber in den Vereinigten Staaten und Kanada zu unterstützen.

Segmentierung der nordamerikanischen Gaming-Branche

Für die Zwecke dieses Berichts wird Gaming als das Spielen elektronischer Spiele definiert, das mit verschiedenen Mitteln durchgeführt wird, beispielsweise durch die Verwendung von Computern, Mobiltelefonen, Konsolen oder anderen Medien.

Der Markt verzeichnet vor allem aufgrund der Pandemie ein rasantes Wachstum in Bezug auf Nutzer und heruntergeladene Spiele.

Der nordamerikanische Gaming-Markt ist nach Ländern segmentiert (Konsolen-Gaming-Markt, PC-Gaming-Markt, Mobile-Gaming-Markt und E-Sport-Gaming-Markt).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Bezug auf den Wert (in Milliarden US-Dollar) angegeben.

| Nach Spieltyp | Digital |

| Körperlich | |

| Online/Mikrotransaktionen | |

| Nach Land | UNS |

| KANADA |

Häufig gestellte Fragen zur Gaming-Marktforschung in Nordamerika

Wie groß ist der nordamerikanische Gaming-Markt?

Die Größe des nordamerikanischen Gaming-Marktes wird im Jahr 2024 voraussichtlich 68,57 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 8,65 % auf 103,83 Milliarden US-Dollar wachsen.

Wie groß ist der nordamerikanische Gaming-Markt derzeit?

Im Jahr 2024 wird die Größe des nordamerikanischen Gaming-Marktes voraussichtlich 68,57 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem nordamerikanischen Gaming-Markt?

Activision Blizzard Inc., Electronic Arts Inc., Take-Two Interactive Software Inc., Zynga Inc., Microsoft Corporation sind die größten Unternehmen, die auf dem nordamerikanischen Gaming-Markt tätig sind.

Welche Jahre deckt dieser nordamerikanische Gaming-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des nordamerikanischen Gaming-Marktes auf 63,11 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des nordamerikanischen Gaming-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Gaming-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Media and Entertainment Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Branchenbericht Gaming in Nordamerika.

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Gaming in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Gaming in Nordamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.