Marktgröße für Futtervitamine in Nordamerika

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 506.92 Millionen US-Dollar | |

| Marktgröße (2029) | 653.16 Millionen US-Dollar | |

| Größter Anteil nach Zusatzstoff-Untergruppe | Vitamin E | |

| CAGR (2024 - 2029) | 5.25 % | |

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Futtervitamine in Nordamerika

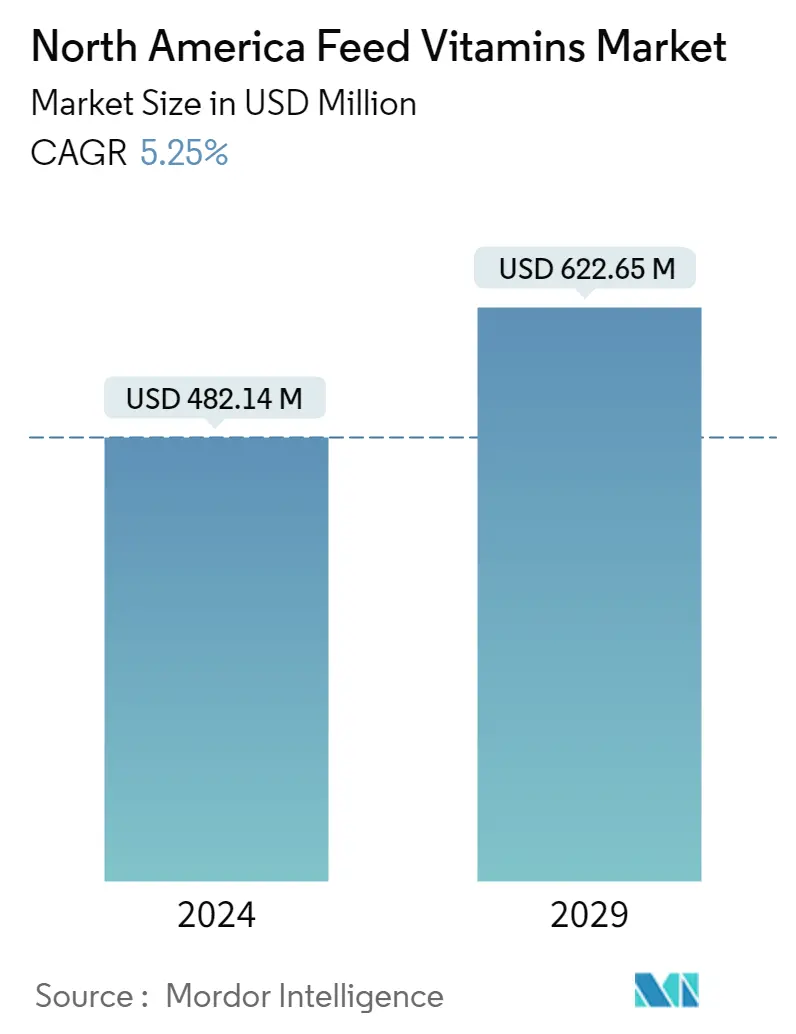

Die Marktgröße für Futtervitamine in Nordamerika wird im Jahr 2024 auf 482,14 Millionen US-Dollar geschätzt und soll bis 2029 622,65 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,25 % im Prognosezeitraum (2024–2029) entspricht.

- Futtervitamine sind ein wesentlicher Bestandteil von Tierfutter; Sie spielen eine wesentliche Rolle beim Tierwachstum, bei der Vorbeugung von Krankheiten und bei der Knochenentwicklung. In Nordamerika machte der Markt für Futtermittelvitamine im Jahr 2022 5,1 % des Marktes für Futtermittelzusatzstoffe aus. Der Marktwert stieg 2019 im Vergleich zu 2018 aufgrund der gestiegenen Futtermittelproduktion, insbesondere bei Wiederkäuern, um 16,2 %.

- Vitamin E war mit einem Wert von 0,13 Milliarden US-Dollar im Jahr 2022 das wichtigste Vitamin in der Region, gefolgt von Vitamin B und Vitamin A mit einem Anteil von 19,4 % bzw. 16,4 %. Der höhere Anteil an Vitamin E war auf seine verschiedenen Vorteile zurückzuführen, beispielsweise auf die Immunität gegen Infektionen.

- Die Vereinigten Staaten waren mit einem Anteil von 70 % im Jahr 2022 das bedeutendste Land in Nordamerika im Hinblick auf den Markt für Futtervitamine. Dies war auf eine höhere Futtermittelproduktion zurückzuführen, die sich im Jahr 2022 auf 170 Millionen Tonnen belief Es ist das am schnellsten wachsende Land in der Region und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,8 % verzeichnen. Das Wachstum wird auf die gestiegene Nachfrage nach Fleisch, insbesondere Geflügel und Schweinefleisch, und Milchprodukten sowie auf den zunehmenden Aquakulturanbau zurückgeführt.

- Geflügel, Vögel und Wiederkäuer waren die bedeutendsten Tierarten und machten 77 % des Marktes für Vitamin E in der Region aus, der im Jahr 2022 einen Wert von fast 104,7 Millionen US-Dollar hatte. Der höhere Marktanteil von Geflügel war auf den höheren Einsatz von Vitamin E zurückzuführen Fruchtbarkeit und Produktion von Eizellen.

- Das Bewusstsein für die Verwendung von Futtervitaminen, die Senkung der Tierarztkosten und die Steigerung der Produktivität für Tierhalter sind die wesentlichen Treiber des Futtervitamine-Marktes in der Region. Es wird erwartet, dass der Markt in Nordamerika weiter wächst, da sich die Tierzüchter zunehmend der Vorteile der Verwendung von Futtervitaminen in der Tierernährung bewusst werden.

- Der nordamerikanische Markt für Futtervitamine verzeichnete in den letzten Jahren ein rasantes Wachstum mit einem deutlichen Wertanstieg von 302,1 Millionen US-Dollar im Jahr 2017 auf 436,8 Millionen US-Dollar im Jahr 2022, was einem Anstieg von 44,8 % im gleichen Zeitraum entspricht. Der Hauptfaktor, der zu diesem Wachstum beiträgt, ist das gestiegene Bewusstsein für die Bedeutung von Vitaminen in der Tierernährung in der Region.

- Die Vereinigten Staaten sind der führende Markt für Futtervitamine und verzeichneten im Jahr 2022 einen Wert von 305,2 Millionen US-Dollar. Das Land verfügt über die größte Tierpopulation, die im Jahr 2021 59,7 % der Tiere der Region ausmachte, was zu einem höheren Verbrauch an Futtervitaminen führte. Mexiko ist das am zweitschnellsten wachsende Land auf dem nordamerikanischen Markt und verzeichnete im Jahr 2022 einen Wertanteil von 14,2 %. Das Land produzierte 3,3 Millionen Tonnen Mischfutter, was 11,8 % der Produktion der Region im Jahr 2022 entspricht.

- Den größten Anteil am Futtervitaminverbrauch in Nordamerika hatten Geflügelvögel, die im Jahr 2022 einen Marktwert von 43,7 % erreichten. Wiederkäuer und Schweine sind mit 33,3 % bzw. 20,8 % des Marktwerts die zweit- und drittgrößten Segmente , im Jahr 2022. Es wird jedoch erwartet, dass Wiederkäuer mit einer durchschnittlichen jährlichen Wachstumsrate von 5,8 % im Prognosezeitraum das am schnellsten wachsende Segment auf dem Markt sein werden, was hauptsächlich auf die wachsende Milchindustrie im Land zurückzuführen ist.

- Im Jahr 2022 produzierte Nordamerika 280,7 Millionen Tonnen Mischfutter, wobei allein die USA 76,1 % des Anteils ausmachten. Der Markt in der Region wird im Prognosezeitraum (2023–2029) aufgrund der steigenden Nachfrage nach hochwertigen Tierprodukten und der wachsenden Tierhaltungsindustrie voraussichtlich eine jährliche Wachstumsrate von 5,2 % verzeichnen.

Markttrends für Futtervitamine in Nordamerika

- Aufgrund des hohen Exportpotenzials von Rindfleisch für die Lebensmittelindustrie nimmt die Population der Wiederkäuer zu und in den Vereinigten Staaten leben 54,9 % der Bevölkerung der Region

- Da die Vereinigten Staaten den größten Schweinebestand haben und Kanada der drittgrößte Exporteur von lebenden Schweinen und Schweinefleisch ist, wird dies dazu beitragen, den Schweinebestand zu vergrößern, um die Nachfrage nach proteinreichem Fleisch zu decken

- Nordamerika ist aufgrund der steigenden Rentabilität der Broiler-Hühnerproduktion und der gestiegenen Nachfrage nach Geflügelprodukten wie Fleisch und Eiern der zweitgrößte Geflügelfutterproduzent weltweit

- Die hohe Nachfrage nach nährstoffreichem Futter für hohe Erträge und eine gesteigerte Rinderproduktion treiben die Nachfrage nach Mischfutter für Wiederkäuer voran

- Da die Vereinigten Staaten ein bedeutender Hersteller von Schweinefutter sind, wird davon ausgegangen, dass Mischfutterhersteller, die in die Steigerung ihrer Produktion investieren, das Wachstum der Schweinefutterproduktion vorantreiben werden

Überblick über die Futtermittelvitaminindustrie in Nordamerika

Der nordamerikanische Markt für Futtervitamine ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 56,83 % ausmachen. Die Hauptakteure in diesem Markt sind Adisseo, Archer Daniel Midland Co., Brenntag SE, DSM Nutritional Products AG und Lonza Group Ltd. (alphabetisch sortiert).

Marktführer für Futtervitamine in Nordamerika

Adisseo

Archer Daniel Midland Co.

Brenntag SE

DSM Nutritional Products AG

Lonza Group Ltd.

Other important companies include BASF SE, Biovet S.A., Cargill Inc., Impextraco NV, Prinova Group LLC.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futtervitamine in Nordamerika

- Juli 2022 Impextraco erweitert sein Werk in Mexiko, um die Produktlagerflächen und Geschäftsmöglichkeiten zu verbessern und die Präsenz der Marke Impextraco im Land zu fördern.

- Juni 2022 Brenntag eröffnet ein neues Büro in den Vereinigten Staaten, um in den nord- und südamerikanischen Märkten tätig zu sein. Die neue Unternehmenszentrale wird die vielen Funktionsteams bündeln und Innovationen vorantreiben.

- April 2022 Cargill erweitert sein Global Animal Nutrition Center in den Vereinigten Staaten mit einer Investition von 50 Millionen US-Dollar, um eine neue Einheit für Milchinnovationen und ein Forschungs- und Entwicklungszentrum (FE) aufzubauen.

Nordamerika-Marktbericht für Futtervitamine – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Tierbestand

- 4.1.1 Geflügel

- 4.1.2 Wiederkäuer

- 4.1.3 Schwein

- 4.2 Futtermittelproduktion

- 4.2.1 Aquakultur

- 4.2.2 Geflügel

- 4.2.3 Wiederkäuer

- 4.2.4 Schwein

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Kanada

- 4.3.2 Mexiko

- 4.3.3 Vereinigte Staaten

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Sub-Additiv

- 5.1.1 Vitamin A

- 5.1.2 Vitamin B

- 5.1.3 Vitamin C

- 5.1.4 Vitamin E

- 5.1.5 Andere Vitamine

- 5.2 Tier

- 5.2.1 Aquakultur

- 5.2.1.1 Von Sub Animal

- 5.2.1.1.1 Fisch

- 5.2.1.1.2 Garnele

- 5.2.1.1.3 Andere Aquakulturarten

- 5.2.2 Geflügel

- 5.2.2.1 Von Sub Animal

- 5.2.2.1.1 Broiler

- 5.2.2.1.2 Schicht

- 5.2.2.1.3 Andere Geflügelvögel

- 5.2.3 Wiederkäuer

- 5.2.3.1 Von Sub Animal

- 5.2.3.1.1 Rinder

- 5.2.3.1.2 Milchkühe

- 5.2.3.1.3 Andere Wiederkäuer

- 5.2.4 Schwein

- 5.2.5 Andere Tiere

- 5.3 Land

- 5.3.1 Kanada

- 5.3.2 Mexiko

- 5.3.3 Vereinigte Staaten

- 5.3.4 Rest von Nordamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Adisseo

- 6.4.2 Archer Daniel Midland Co.

- 6.4.3 BASF SE

- 6.4.4 Biovet S.A.

- 6.4.5 Brenntag SE

- 6.4.6 Cargill Inc.

- 6.4.7 DSM Nutritional Products AG

- 6.4.8 Impextraco NV

- 6.4.9 Lonza Group Ltd.

- 6.4.10 Prinova Group LLC

7. WICHTIGE STRATEGISCHE FRAGEN FÜR FUTTERZUSATZ-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Globale Marktgröße und DROs

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Futtermittelvitamine-Industrie in Nordamerika

Vitamin A, Vitamin B, Vitamin C und Vitamin E werden als Segmente von Sub Additive abgedeckt. Aquakultur, Geflügel, Wiederkäuer und Schweine werden als Segmente von Tier abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.

- Futtervitamine sind ein wesentlicher Bestandteil von Tierfutter; Sie spielen eine wesentliche Rolle beim Tierwachstum, bei der Vorbeugung von Krankheiten und bei der Knochenentwicklung. In Nordamerika machte der Markt für Futtermittelvitamine im Jahr 2022 5,1 % des Marktes für Futtermittelzusatzstoffe aus. Der Marktwert stieg 2019 im Vergleich zu 2018 aufgrund der gestiegenen Futtermittelproduktion, insbesondere bei Wiederkäuern, um 16,2 %.

- Vitamin E war mit einem Wert von 0,13 Milliarden US-Dollar im Jahr 2022 das wichtigste Vitamin in der Region, gefolgt von Vitamin B und Vitamin A mit einem Anteil von 19,4 % bzw. 16,4 %. Der höhere Anteil an Vitamin E war auf seine verschiedenen Vorteile zurückzuführen, beispielsweise auf die Immunität gegen Infektionen.

- Die Vereinigten Staaten waren mit einem Anteil von 70 % im Jahr 2022 das bedeutendste Land in Nordamerika im Hinblick auf den Markt für Futtervitamine. Dies war auf eine höhere Futtermittelproduktion zurückzuführen, die sich im Jahr 2022 auf 170 Millionen Tonnen belief Es ist das am schnellsten wachsende Land in der Region und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 5,8 % verzeichnen. Das Wachstum wird auf die gestiegene Nachfrage nach Fleisch, insbesondere Geflügel und Schweinefleisch, und Milchprodukten sowie auf den zunehmenden Aquakulturanbau zurückgeführt.

- Geflügel, Vögel und Wiederkäuer waren die bedeutendsten Tierarten und machten 77 % des Marktes für Vitamin E in der Region aus, der im Jahr 2022 einen Wert von fast 104,7 Millionen US-Dollar hatte. Der höhere Marktanteil von Geflügel war auf den höheren Einsatz von Vitamin E zurückzuführen Fruchtbarkeit und Produktion von Eizellen.

- Das Bewusstsein für die Verwendung von Futtervitaminen, die Senkung der Tierarztkosten und die Steigerung der Produktivität für Tierhalter sind die wesentlichen Treiber des Futtervitamine-Marktes in der Region. Es wird erwartet, dass der Markt in Nordamerika weiter wächst, da sich die Tierzüchter zunehmend der Vorteile der Verwendung von Futtervitaminen in der Tierernährung bewusst werden.

| Vitamin A |

| Vitamin B |

| Vitamin C |

| Vitamin E |

| Andere Vitamine |

| Aquakultur | Von Sub Animal | Fisch |

| Garnele | ||

| Andere Aquakulturarten | ||

| Geflügel | Von Sub Animal | Broiler |

| Schicht | ||

| Andere Geflügelvögel | ||

| Wiederkäuer | Von Sub Animal | Rinder |

| Milchkühe | ||

| Andere Wiederkäuer | ||

| Schwein | ||

| Andere Tiere |

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| Sub-Additiv | Vitamin A | ||

| Vitamin B | |||

| Vitamin C | |||

| Vitamin E | |||

| Andere Vitamine | |||

| Tier | Aquakultur | Von Sub Animal | Fisch |

| Garnele | |||

| Andere Aquakulturarten | |||

| Geflügel | Von Sub Animal | Broiler | |

| Schicht | |||

| Andere Geflügelvögel | |||

| Wiederkäuer | Von Sub Animal | Rinder | |

| Milchkühe | |||

| Andere Wiederkäuer | |||

| Schwein | |||

| Andere Tiere | |||

| Land | Kanada | ||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

Marktdefinition

- FUNKTIONEN - Für die Studie gelten Futterzusatzstoffe als kommerziell hergestellte Produkte, die bei Fütterung in geeigneten Mengenverhältnissen zur Verbesserung von Eigenschaften wie Gewichtszunahme, Futterverwertungsverhältnis und Futteraufnahme eingesetzt werden.

- WIEDERVERKÄUFER - Unternehmen, die Futtermittelzusatzstoffe ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Mischfutterhersteller gelten im untersuchten Markt als Endverbraucher. Vom Anwendungsbereich ausgenommen sind Landwirte, die Futtermittelzusatzstoffe kaufen, die direkt als Ergänzungsmittel oder Vormischungen verwendet werden sollen.

- UNTERNEHMENSINTERNER VERBRAUCH - Beteiligt sind Unternehmen, die sich mit der Herstellung von Mischfuttermitteln sowie mit der Herstellung von Futtermittelzusatzstoffen befassen. Bei der Schätzung der Marktgrößen wurde jedoch der interne Verbrauch von Futtermittelzusatzstoffen durch solche Unternehmen ausgeschlossen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.