Marktgröße für Futtermittel-Probiotika in Nordamerika

|

|

Studienzeitraum | 2017 - 2029 |

|

|

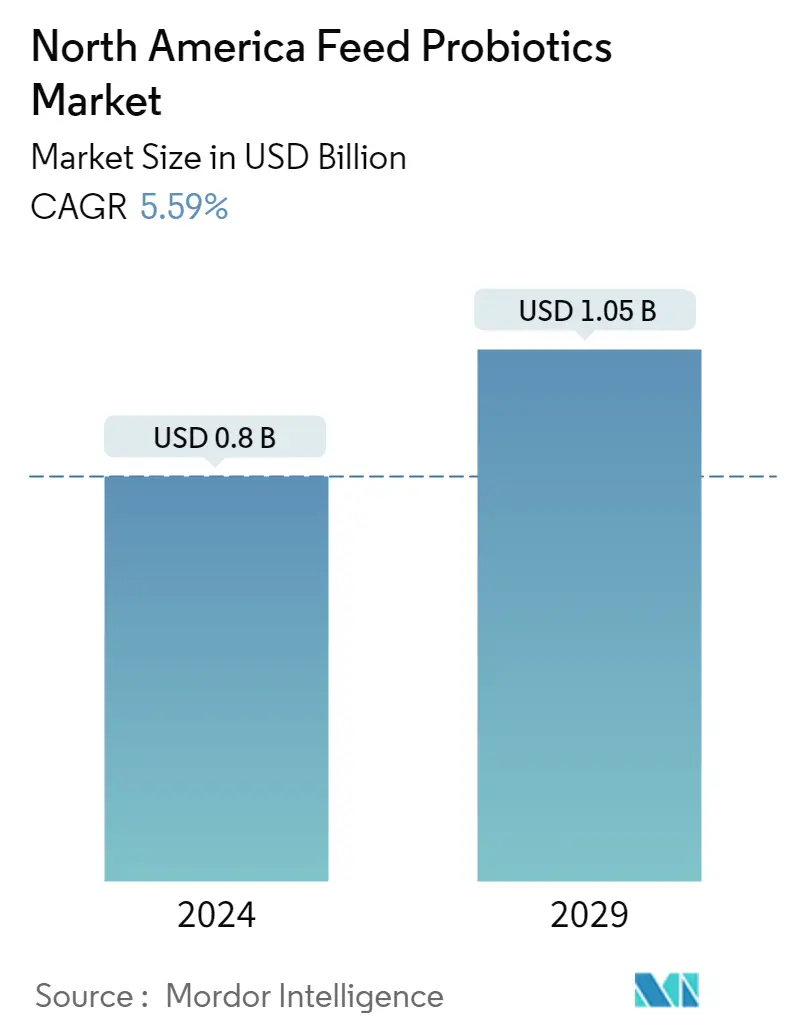

Marktgröße (2024) | USD 0.80 Milliarden |

|

|

Marktgröße (2029) | USD 1.05 Milliarden |

|

|

Marktkonzentration | Mittel |

|

|

Größter Anteil nach Unteradditiv | Laktobazillen |

|

|

CAGR(2024 - 2029) | 5.59 % |

|

|

Größter Anteil nach Ländern | Vereinigte Staaten |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Futtermittel-Probiotika in Nordamerika

Die Größe des Marktes für Futtermittel-Probiotika in Nordamerika wird im Jahr 2024 auf 0,8 Milliarden US-Dollar geschätzt und soll bis 2029 1,05 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,59 % im Prognosezeitraum (2024–2029) entspricht.

- Probiotika haben bei Tieren nachweislich zahlreiche Vorteile, darunter die Verbesserung von Wachstum und Produktion, den Schutz des Wirts vor Krankheitserregern, die Verbesserung des Immunsystems, die Stärkung der Knochen und die Bekämpfung von Parasitismus. Diese Vorteile haben den Marktwert von Futtermittel-Probiotika in der Region gesteigert, der zwischen 2019 und 2020 um 10,1 % gestiegen ist.

- Bifidobakterien und Laktobazillen waren im Jahr 2022 die größten probiotischen Futterzusatzstoffe in Nordamerika und hatten den größten Marktanteil. Diese probiotischen Mikroorganismen können das Gleichgewicht und die Aktivitäten der gastrointestinalen Mikrobiota modulieren.

- Die Vereinigten Staaten sind aufgrund ihres hohen Tierbestands und der hohen Futterproduktion das größte Land auf dem nordamerikanischen Markt für Futtermittel-Probiotika. In den Vereinigten Staaten sind Bifidobakterien und Laktobazillen die größten Arten von Futtermittel-Probiotika und machen mehr als 66,4 % des Marktes für Futtermittel-Probiotika aus.

- Futtermittel-Probiotika werden überwiegend bei Geflügel und Wiederkäuern eingesetzt, mit einem Marktanteil von 48,1 % bzw. 25,8 % im Jahr 2022. Probiotika fördern die Wachstumsleistung und die allgemeine Gesundheit von Geflügel und werden zunehmend als Alternative in die Geflügelernährung einbezogen gegenüber Antibiotika, da der Einsatz von Antibiotika in Tierfutter verboten ist.

- Die wichtigsten treibenden Faktoren für den Markt für Futtermittel-Probiotika im Prognosezeitraum in Nordamerika sind das gestiegene Bewusstsein für die Vorteile, die mit dem Verzehr probiotischer Futtermittel verbunden sind, und das Verbot des Einsatzes von Antibiotika. Insgesamt wird erwartet, dass der nordamerikanische Markt für Futtermittel-Probiotika aufgrund der Vorteile von Probiotika bei Tieren und der Verlagerung hin zu alternativen Lösungen wie Probiotika anstelle von Antibiotika ein stetiges Wachstum verzeichnen wird.

- Der Markt für Futtermittel-Probiotika in Nordamerika verzeichnete in den letzten Jahren ein deutliches Wachstum. Im Jahr 2022 wurde der Markt auf 722,4 Millionen US-Dollar geschätzt, was einem Anstieg von mehr als 39 % im Zeitraum 2017–2022 entspricht. Das Wachstum könnte auf das gestiegene Bewusstsein für die Bedeutung von Probiotika in der Tierernährung in der Region zurückzuführen sein.

- Die Vereinigten Staaten halten mit einem Wert von 505,8 Millionen US-Dollar im Jahr 2022 den größten Marktanteil in Nordamerika, gefolgt von Mexiko und Kanada mit 102,6 Millionen US-Dollar bzw. 77,3 Millionen US-Dollar. Der hohe Verbrauch in den Vereinigten Staaten ist auf das Vorhandensein einer großen Tierpopulation zurückzuführen. Im Jahr 2021 gab es im Land etwa 1,78 Milliarden Tiere, was 59,7 % der gesamten regionalen Bevölkerung ausmacht.

- Aufgrund des hohen Geflügelbestands in der Region hatten Geflügelvögel im Jahr 2022 mit 48,1 % den größten Anteil an Futterprobiotika in Nordamerika. Auf die Segmente Wiederkäuer und Schweine entfielen 25,7 % bzw. 23,7 % des Marktanteils. Es wird erwartet, dass das Segment der Wiederkäuer im Prognosezeitraum am schnellsten wächst und eine jährliche Wachstumsrate von 6,1 % verzeichnet, was auf die steigende Exportnachfrage und den Inlandsverbrauch zurückzuführen ist.

- Nordamerika produzierte im Jahr 2022 rund 280,7 Millionen Tonnen Mischfutter, wobei 76,1 % des Anteils auf die USA entfielen. Die hohe Produktion wurde auf den großen Tierbestand im Land zurückgeführt.

- Die Nachfrage nach Futtermittel-Probiotika steigt in Nordamerika aufgrund der steigenden Nachfrage nach Fleisch und dem Bewusstsein für eine gesunde Ernährung von Tieren. Es wird erwartet, dass der Markt ein starkes Wachstum verzeichnen wird und im Prognosezeitraum eine jährliche Wachstumsrate von 5,5 % verzeichnen wird.

Markttrends für Futtermittel-Probiotika in Nordamerika

- Aufgrund des hohen Exportpotenzials von Rindfleisch für die Lebensmittelindustrie nimmt die Population der Wiederkäuer zu und in den Vereinigten Staaten leben 54,9 % der Bevölkerung der Region

- Da die Vereinigten Staaten den größten Schweinebestand haben und Kanada der drittgrößte Exporteur von lebenden Schweinen und Schweinefleisch ist, wird dies dazu beitragen, den Schweinebestand zu vergrößern, um die Nachfrage nach proteinreichem Fleisch zu decken

- Nordamerika ist aufgrund der steigenden Rentabilität der Broiler-Hühnerproduktion und der gestiegenen Nachfrage nach Geflügelprodukten wie Fleisch und Eiern der zweitgrößte Geflügelfutterproduzent weltweit

- Die hohe Nachfrage nach nährstoffreichem Futter für hohe Erträge und eine gesteigerte Rinderproduktion treiben die Nachfrage nach Mischfutter für Wiederkäuer voran

- Da die Vereinigten Staaten ein bedeutender Hersteller von Schweinefutter sind, wird davon ausgegangen, dass Mischfutterhersteller, die in die Steigerung ihrer Produktion investieren, das Wachstum der Schweinefutterproduktion vorantreiben werden

Überblick über die Futtermittel-Probiotika-Branche in Nordamerika

Der nordamerikanische Markt für Futtermittel-Probiotika ist mäßig konsolidiert, wobei die fünf größten Unternehmen 53,67 % ausmachen. Die Hauptakteure in diesem Markt sind Adisseo, DSM Nutritional Products AG, Evonik Industries AG, IFF (Danisco Animal Nutrition) und Kerry Group PLC (alphabetisch sortiert).

Marktführer für Futtermittel-Probiotika in Nordamerika

Adisseo

DSM Nutritional Products AG

Evonik Industries AG

IFF(Danisco Animal Nutrition)

Kerry Group PLC

Other important companies include Cargill Inc., CHR. Hansen A/S, Kemin Industries, Lallemand Inc., Marubeni Corporation (Orffa International Holding B.V.).

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futtermittel-Probiotika in Nordamerika

- Oktober 2022 Durch die Partnerschaft zwischen Evonik und BASF erhält Evonik bestimmte nicht-exklusive Lizenzrechte an OpteinicsTM, einer digitalen Lösung zur Verbesserung des Verständnisses und zur Reduzierung der Umweltauswirkungen der Tierprotein- und Futtermittelindustrie.

- Juli 2022 Kemin Industries hat die probiotischen Produkte Enterosure eingeführt, um das Wachstum pathogener Bakterien bei Geflügel und Nutztieren zu kontrollieren.

- Mai 2022 Kemin Industries hat neue Büros und ein Vertriebszentrum in Mexiko eröffnet, um Kemin Animal Nutrition mit Dienstleistungen höchster Qualität und maßgeschneiderten Lösungen zu versorgen.

Nordamerika-Marktbericht für Futtermittel-Probiotika – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

Angebote melden

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Tierbestand

2.1.1. Geflügel

2.1.2. Wiederkäuer

2.1.3. Schwein

2.2. Futtermittelproduktion

2.2.1. Aquakultur

2.2.2. Geflügel

2.2.3. Wiederkäuer

2.2.4. Schwein

2.3. Gesetzlicher Rahmen

2.3.1. Kanada

2.3.2. Mexiko

2.3.3. Vereinigte Staaten

2.4. Analyse der Wertschöpfungskette und des Vertriebskanals

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Sub-Additiv

3.1.1. Bifidobakterien

3.1.2. Enterokokken

3.1.3. Laktobazillen

3.1.4. Pediokokken

3.1.5. Streptokokken

3.1.6. Andere Probiotika

3.2. Tier

3.2.1. Aquakultur

3.2.1.1. Von Sub Animal

3.2.1.1.1. Fisch

3.2.1.1.2. Garnele

3.2.1.1.3. Andere Aquakulturarten

3.2.2. Geflügel

3.2.2.1. Von Sub Animal

3.2.2.1.1. Broiler

3.2.2.1.2. Schicht

3.2.2.1.3. Andere Geflügelvögel

3.2.3. Wiederkäuer

3.2.3.1. Von Sub Animal

3.2.3.1.1. Rinder

3.2.3.1.2. Milchkühe

3.2.3.1.3. Andere Wiederkäuer

3.2.4. Schwein

3.2.5. Andere Tiere

3.3. Land

3.3.1. Kanada

3.3.2. Mexiko

3.3.3. Vereinigte Staaten

3.3.4. Rest von Nordamerika

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. Adisseo

4.4.2. Cargill Inc.

4.4.3. CHR. Hansen A/S

4.4.4. DSM Nutritional Products AG

4.4.5. Evonik Industries AG

4.4.6. IFF(Danisco Animal Nutrition)

4.4.7. Kemin Industries

4.4.8. Kerry Group PLC

4.4.9. Lallemand Inc.

4.4.10. Marubeni Corporation (Orffa International Holding B.V.)

5. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR FUTTERZUSATZ-CEOS

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Globale Marktgröße und DROs

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- BEVÖLKERUNG VON GEFLÜGEL, ANZAHL, NORDAMERIKA, 2017-2022

- Abbildung 2:

- BEVÖLKERUNG VON WIEDERKÄUERN, ANZAHL, NORDAMERIKA, 2017-2022

- Abbildung 3:

- SCHWEINBEVÖLKERUNG, ANZAHL, NORDAMERIKA, 2017-2022

- Abbildung 4:

- PRODUKTIONSVOLUMEN VON AQUAKULTURFUTTER, METRISCHE TONNEN, NORDAMERIKA, 2017-2022

- Abbildung 5:

- PRODUKTIONSVOLUMEN VON GEFLÜGELFUTTER, METRISCHE TONNEN, NORDAMERIKA, 2017-2022

- Abbildung 6:

- PRODUKTIONSVOLUMEN VON FUTTER FÜR WIEDERKÄUFER, METRISCHE TONNEN, NORDAMERIKA, 2017-2022

- Abbildung 7:

- PRODUKTIONSVOLUMEN VON SCHWEINFUTTER, METRISCHE TONNEN, NORDAMERIKA, 2017–2022

- Abbildung 8:

- MENGE AN FUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 9:

- WERT VON FUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017–2029

- Abbildung 10:

- MENGE AN FUTTERPROBIOTIKA NACH UNTERADDITIVKATEGORIEN, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 11:

- WERT VON FUTTERMITTELPROBIOTIKA NACH UNTERADDITIVKATEGORIEN, USD, NORDAMERIKA, 2017–2029

- Abbildung 12:

- VOLUMENANTEIL DER FUTTERPROBIOTIKA NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 13:

- WERTANTEIL DER FUTTERPROBIOTIKA NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 14:

- VOLUMEN DER FUTTERPROBIOTIKA MIT BIFIDOBAKTERIEN, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 15:

- WERT VON BIFIDOBAKTERIEN-FUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017–2029

- Abbildung 16:

- WERTANTEIL DER BIFIDOBAKTERIEN-FUTTERPROBIOTIKA NACH TIERART, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 17:

- MENGE AN ENTEROCOCCUS-FUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 18:

- WERT VON ENTEROCOCCUS-FUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017–2029

- Abbildung 19:

- WERTANTEIL DER ENTEROCOCCUS-FUTTERPROBIOTIKA NACH TIERART, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 20:

- VOLUMEN DER LACTOBACILLI-FUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 21:

- WERT VON LACTOBACILLI-FUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017–2029

- Abbildung 22:

- WERTANTEIL DER LACTOBACILLI-FUTTERPROBIOTIKA NACH TIERART, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 23:

- MENGE AN PEDIOCOCCUS-FUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 24:

- WERT VON PEDIOCOCCUS-FUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017–2029

- Abbildung 25:

- WERTANTEIL DER PEDIOCOCCUS-FUTTERPROBIOTIKA NACH TIERART, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 26:

- VOLUMEN DER STREPTOKOKKEN-FUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 27:

- WERT VON STREPTOCOCCUS-FUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017–2029

- Abbildung 28:

- WERTANTEIL DER STREPTOKOKKEN-FUTTERPROBIOTIKA NACH TIERART, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 29:

- MENGE ANDERER PROBIOTIKA-FUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 30:

- WERT ANDERER PROBIOTIKA-FUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 31:

- WERTANTEIL ANDERER PROBIOTIKA FUTTERPROBIOTIKA NACH TIERART, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 32:

- MENGE AN FUTTERPROBIOTIKA NACH TIERART, TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 33:

- WERT VON FUTTERPROBIOTIKA NACH TIERART, USD, NORDAMERIKA, 2017–2029

- Abbildung 34:

- MENGENANTEIL DER FUTTERPROBIOTIKA NACH TIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 35:

- WERTANTEIL DER FUTTERPROBIOTIKA NACH TIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 36:

- MENGE AN AQUAKULTURFUTTERPROBIOTIKA NACH UNTERTIERART, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 37:

- WERT VON PROBIOTIKA IN AQUAKULTURFUTTER NACH UNTERTIERART, USD, NORDAMERIKA, 2017–2029

- Abbildung 38:

- VOLUMENANTEIL DER AQUAKULTURFUTTERPROBIOTIKA NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 39:

- WERTANTEIL DER AQUAKULTURFUTTERPROBIOTIKA NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 40:

- MENGE AN FISCHFUTTER-PROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 41:

- WERT VON FISCHFUTTER-PROBIOTIKA, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 42:

- WERTANTEIL VON FISCHFUTTERPROBIOTIKA NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 43:

- MENGE AN GARNELENFUTTER-PROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 44:

- WERT VON GARNELENFUTTER-PROBIOTIKA, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 45:

- WERTANTEIL VON PROBIOTIKA IM GARNELENFUTTER NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 46:

- MENGE ANDERER AQUAKULTURARTEN FUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 47:

- WERT DER FUTTERPROBIOTIKA ANDERER AQUAKULTURARTEN, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 48:

- WERTANTEIL ANDERER AQUAKULTURARTEN FUTTERPROBIOTIKA NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 49:

- MENGE AN GEFLÜGELFUTTER-PROBIOTIKA NACH UNTERTIERART, METRISCHE TONNE, NORDAMERIKA, 2017–2029

- Abbildung 50:

- WERT VON GEFLÜGELFUTTERPROBIOTIKA NACH UNTERTIERART, USD, NORDAMERIKA, 2017–2029

- Abbildung 51:

- VOLUMENANTEIL DER GEFLÜGELFUTTER-PROBIOTIKA NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 52:

- WERTANTEIL DER GEFLÜGELFUTTER-PROBIOTIKA NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 53:

- MENGE VON PROBIOTIKA IM HÄHNCHENFUTTER, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 54:

- WERT VON PROBIOTIKA FÜR HÄHNCHENFUTTER, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 55:

- WERTANTEIL VON PROBIOTIKA FÜR HÄHNCHENFUTTER NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 56:

- VOLUMEN VON SCHICHTENFUTTER-PROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 57:

- WERT VON LAYER-FUTTER-PROBIOTIKA, USD, NORDAMERIKA, 2017–2029

- Abbildung 58:

- WERTANTEIL VON LAYERFUTTER-PROBIOTIKA NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 59:

- MENGE AN ANDEREN GEFLÜGELVÖGELN FUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 60:

- WERT ANDERER FUTTERPROBIOTIKA FÜR GEFLÜGELVÖGEL, USD, NORDAMERIKA, 2017–2029

- Abbildung 61:

- WERTANTEIL ANDERER GEFLÜGELVÖGEL FUTTERPROBIOTIKA NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 62:

- MENGE DER FUTTERPROBIOTIKA VON WIEDERKÄUERN NACH UNTERTIERART, METRISCHE TONNE, NORDAMERIKA, 2017–2029

- Abbildung 63:

- WERT DER FUTTERPROBIOTIKA VON WIEDERKÄUERN NACH UNTERTIERART, USD, NORDAMERIKA, 2017–2029

- Abbildung 64:

- VOLUMENANTEIL DER FUTTERPROBIOTIKA VON WIEDERKÄUERN NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 65:

- WERTANTEIL DER FUTTERPROBIOTIKA VON WIEDERKÄUERN NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 66:

- MENGE AN RINDFUTTER-PROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 67:

- WERT VON RINDFUTTER-PROBIOTIKA, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 68:

- WERTANTEIL VON RINDFUTTER-PROBIOTIKA NACH UNTERZUSATZKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 69:

- MENGE VON PROBIOTIKA IM FUTTER VON MILCHKÜHLEN, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 70:

- WERT VON MILCHKÜHLERFUTTER-PROBIOTIKA, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 71:

- WERTANTEIL DER PROBIOTIKA IM MILCHKÜHLERFUTTER NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 72:

- MENGE ANDERER WIEDERKÄUERE, DIE PROBIOTIKA FUTTERN, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 73:

- WERT DER FUTTERPROBIOTIKA ANDERER WIEDERKÄUER, USD, NORDAMERIKA, 2017–2029

- Abbildung 74:

- WERTANTEIL DER FUTTERPROBIOTIKA ANDERER WIEDERKÄUTER NACH UNTERZUSATZKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 75:

- MENGE AN SCHWEINFUTTER-PROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 76:

- WERT VON SCHWEINFUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 77:

- WERTANTEIL DER SCHWEIFUTTER-PROBIOTIKA NACH UNTERZUSATZKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 78:

- MENGE ANDERER TIERFUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 79:

- WERT ANDERER TIERFUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 80:

- WERTANTEIL ANDERER TIERFUTTERPROBIOTIKA NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 81:

- MENGE AN FUTTERPROBIOTIKA NACH LAND, TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 82:

- WERT VON FUTTERPROBIOTIKA NACH LAND, USD, NORDAMERIKA, 2017–2029

- Abbildung 83:

- MENGENANTEIL DER FUTTERPROBIOTIKA NACH LAND, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 84:

- WERTANTEIL DER FUTTERPROBIOTIKA NACH LAND, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 85:

- MENGE AN KANADA-FUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 86:

- WERT VON KANADA-FUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 87:

- WERTANTEIL VON KANADA-FUTTERMITTELPROBIOTIKA NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 88:

- MENGE VON MEXIKO-FUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 89:

- WERT VON MEXIKO-FUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 90:

- WERTANTEIL VON MEXIKO-FUTTERMITTELPROBIOTIKA NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 91:

- VOLUMEN DER VEREINIGTEN STAATEN VON FUTTERPROBIOTIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 92:

- WERT DER VEREINIGTEN STAATEN VON FUTTERPROBIOTIKA, USD, NORDAMERIKA, 2017–2029

- Abbildung 93:

- WERTANTEIL DER VEREINIGTEN STAATEN VON FUTTERMITTELPROBIOTIKA NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 94:

- MENGE AN FUTTERPROBIOTIKA IM ÜBRIGEN NORDAMERIKA, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 95:

- WERT DER FUTTERPROBIOTIKA IM ÜBRIGEN NORDAMERIKA, USD, NORDAMERIKA, 2017–2029

- Abbildung 96:

- WERTANTEIL DER FUTTERPROBIOTIKA IM ÜBRIGEN NORDAMERIKA NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 97:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMGEBUNGEN, ANZAHL, NORDAMERIKA, 2017–2023

- Abbildung 98:

- MEIST ANWENDETE STRATEGIEN, ANZAHL, NORDAMERIKA, 2017–2023

- Abbildung 99:

- WERTANTEIL DER WICHTIGSTEN SPIELER, %, NORDAMERIKA, 2022

Segmentierung der Futtermittel-Probiotika-Industrie in Nordamerika

Bifidobakterien, Enterococcus, Lactobacilli, Pediococcus und Streptococcus werden als Segmente von Sub Additive abgedeckt. Aquakultur, Geflügel, Wiederkäuer und Schweine werden als Segmente von Tier abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.

- Probiotika haben bei Tieren nachweislich zahlreiche Vorteile, darunter die Verbesserung von Wachstum und Produktion, den Schutz des Wirts vor Krankheitserregern, die Verbesserung des Immunsystems, die Stärkung der Knochen und die Bekämpfung von Parasitismus. Diese Vorteile haben den Marktwert von Futtermittel-Probiotika in der Region gesteigert, der zwischen 2019 und 2020 um 10,1 % gestiegen ist.

- Bifidobakterien und Laktobazillen waren im Jahr 2022 die größten probiotischen Futterzusatzstoffe in Nordamerika und hatten den größten Marktanteil. Diese probiotischen Mikroorganismen können das Gleichgewicht und die Aktivitäten der gastrointestinalen Mikrobiota modulieren.

- Die Vereinigten Staaten sind aufgrund ihres hohen Tierbestands und der hohen Futterproduktion das größte Land auf dem nordamerikanischen Markt für Futtermittel-Probiotika. In den Vereinigten Staaten sind Bifidobakterien und Laktobazillen die größten Arten von Futtermittel-Probiotika und machen mehr als 66,4 % des Marktes für Futtermittel-Probiotika aus.

- Futtermittel-Probiotika werden überwiegend bei Geflügel und Wiederkäuern eingesetzt, mit einem Marktanteil von 48,1 % bzw. 25,8 % im Jahr 2022. Probiotika fördern die Wachstumsleistung und die allgemeine Gesundheit von Geflügel und werden zunehmend als Alternative in die Geflügelernährung einbezogen gegenüber Antibiotika, da der Einsatz von Antibiotika in Tierfutter verboten ist.

- Die wichtigsten treibenden Faktoren für den Markt für Futtermittel-Probiotika im Prognosezeitraum in Nordamerika sind das gestiegene Bewusstsein für die Vorteile, die mit dem Verzehr probiotischer Futtermittel verbunden sind, und das Verbot des Einsatzes von Antibiotika. Insgesamt wird erwartet, dass der nordamerikanische Markt für Futtermittel-Probiotika aufgrund der Vorteile von Probiotika bei Tieren und der Verlagerung hin zu alternativen Lösungen wie Probiotika anstelle von Antibiotika ein stetiges Wachstum verzeichnen wird.

| Sub-Additiv | |

| Bifidobakterien | |

| Enterokokken | |

| Laktobazillen | |

| Pediokokken | |

| Streptokokken | |

| Andere Probiotika |

| Tier | |||||||

| |||||||

| |||||||

| |||||||

| Schwein | |||||||

| Andere Tiere |

| Land | |

| Kanada | |

| Mexiko | |

| Vereinigte Staaten | |

| Rest von Nordamerika |

Marktdefinition

- FUNKTIONEN - Für die Studie gelten Futterzusatzstoffe als kommerziell hergestellte Produkte, die bei Fütterung in geeigneten Mengenverhältnissen zur Verbesserung von Eigenschaften wie Gewichtszunahme, Futterverwertungsverhältnis und Futteraufnahme eingesetzt werden.

- WIEDERVERKÄUFER - Unternehmen, die Futtermittelzusatzstoffe ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Mischfutterhersteller gelten im untersuchten Markt als Endverbraucher. Vom Anwendungsbereich ausgenommen sind Landwirte, die Futtermittelzusatzstoffe kaufen, die direkt als Ergänzungsmittel oder Vormischungen verwendet werden sollen.

- UNTERNEHMENSINTERNER VERBRAUCH - Beteiligt sind Unternehmen, die sich mit der Herstellung von Mischfuttermitteln sowie mit der Herstellung von Futtermittelzusatzstoffen befassen. Bei der Schätzung der Marktgrößen wurde jedoch der interne Verbrauch von Futtermittelzusatzstoffen durch solche Unternehmen ausgeschlossen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.