Marktgröße für Futtermineralien in Nordamerika

|

|

Studienzeitraum | 2017 - 2029 |

|

|

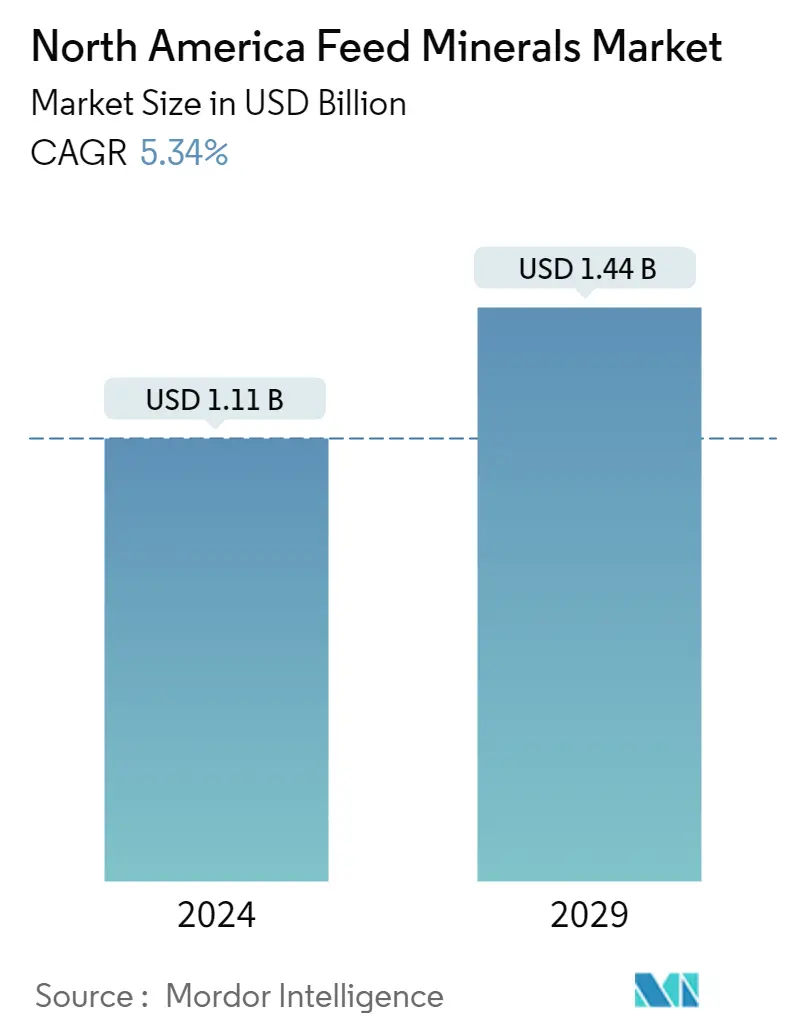

Marktgröße (2024) | USD 1.11 Milliarden |

|

|

Marktgröße (2029) | USD 1.44 Milliarden |

|

|

Marktkonzentration | Mittel |

|

|

Größter Anteil nach Unteradditiv | Makromineralien |

|

|

CAGR(2024 - 2029) | 5.34 % |

|

|

Größter Anteil nach Ländern | Vereinigte Staaten |

Hauptakteure |

||

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Futtermineralien in Nordamerika

Die Größe des nordamerikanischen Marktes für Futtermittelmineralien wird im Jahr 2024 auf 1,11 Milliarden US-Dollar geschätzt und soll bis 2029 1,44 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,34 % im Prognosezeitraum (2024–2029) entspricht.

- In Nordamerika waren Makromineralien im Jahr 2022 aufgrund ihrer Bedeutung für Wachstum, Entwicklung, Produktion, Immunfunktion und Fortpflanzungsleistung die größten Futtermineral-Subadditive. Es wird auch erwartet, dass sie mit einer durchschnittlichen jährlichen Wachstumsrate von 5,3 % im Prognosezeitraum das am schnellsten wachsende Segment bei Futtermittelmineralien sein werden. Der Marktwert stieg im Jahr 2019 aufgrund einer Steigerung der Futtermittelproduktion rapide an.

- Im Jahr 2022 waren die Vereinigten Staaten das größte Land in Bezug auf den Markt für Futtermineralien, einschließlich der einzelnen Unterzusatzstoffe. In den Vereinigten Staaten waren Makromineralien mit einem Anteil von mehr als 89,1 % des Mineralmarktes im Jahr 2022 die größten Futtermineralarten.

- Der höhere Marktanteil ist mit dem erhöhten Mineralstoffverbrauch verbunden, da der Mineralstoffmangel bei Tieren zu Krankheiten führt. Beispielsweise kann ein längerer Kalziummangel, der bei jungen Tieren auftreten kann, bei erwachsenen Rindern zu Rachitis und Osteoporose führen.

- Schätzungen aus dem Jahr 2022 zufolge machten Makromineralien 89 % des gesamten Marktwerts für Futtermittelmineralien in Nordamerika aus. Wiederkäuer hatten mit 52 % in der Region den größten Anteil, da sie für die Vorbeugung von Azidose und Alkalien bei Wiederkäuern wichtig sind.

- In Nordamerika machten Mikromineralien im Jahr 2022 nur 10,9 % des gesamten Marktes für Futtermittelmineralien aus. Geflügel war mit einem Marktanteil von 42,8 % im Jahr 2022 das am häufigsten verwendete Tierartensegment in der Region. Dies wird mit der Bedeutung von Mikromineralien für das Wachstum von Geflügelvögeln in Verbindung gebracht.

- Es wird erwartet, dass alle Arten von Futtermineralien im Prognosezeitraum in der Region aufgrund ihres Nutzens und ihrer Anwendung bei allen Tierarten für unterschiedliche Zwecke, einschließlich der Entwicklung von Knochen, Zähnen und Muskeln sowie der Eibildung, mit ähnlicher Geschwindigkeit wachsen werden.

- Der nordamerikanische Markt für Futtermineralien wächst stetig, wobei die steigende Nachfrage nach Fleisch und Milchprodukten zum Einsatz von Futtermineralien in der Tierfutterproduktion beiträgt. Im Jahr 2022 machte der Markt für Futtermineralien 11,7 % des gesamten Marktes für Futtermittelzusatzstoffe aus, was einem Wert von 1 Milliarde US-Dollar entspricht. Dieses Wachstum ist größtenteils auf die erhöhte Produktion von Tierfutter zurückzuführen, insbesondere in den Vereinigten Staaten, wo der Markt im Jahr 2019 im Vergleich zu 2018 um 25,8 % wuchs.

- Makromineralien sind mit einem Marktwert von 896,1 Millionen US-Dollar im Jahr 2022 die am meisten verbrauchten Mineralien in Nordamerika, gefolgt von Mikromineralien mit einem Marktwert von 111 Millionen US-Dollar. Wiederkäuer waren im Jahr 2022 die bedeutendsten Nutzer von Futtermineralien und machten 52,3 % des gesamten Marktes für Futtermineralien in Nordamerika aus, mit einem Marktwert von 0,5 Milliarden US-Dollar. Knapp dahinter folgten Geflügel mit einem Marktanteil von 28,9 %.

- Der zunehmende Konsum von Rindfleisch und die Nachfrage nach Milchprodukten sowohl in Haushalten als auch in der kommerziellen Lebensmittelindustrie haben zu einem Anstieg des Einsatzes von Mineralien für das Tierwachstum geführt. Über 70 % des gesamten Futtermineralverbrauchs bei Wiederkäuern im Jahr 2022 wurde für Fleischrinder verwendet.

- Die Vereinigten Staaten sind mit einem Marktanteil von 70 % im Jahr 2022 der größte Markt für Futtermineralien in Nordamerika. Mit einer durchschnittlichen jährlichen Wachstumsrate von 5,9 % im Prognosezeitraum sind sie auch das am schnellsten wachsende Land auf dem Markt für Futtermineralien. Auch Mexiko wächst stetig mit einer jährlichen Wachstumsrate von 4,1 %, was vor allem auf den Anstieg des Rindfleischkonsums und der Nachfrage nach Milch und Milchprodukten zurückzuführen ist.

- Angesichts der erwarteten steigenden Nachfrage nach verpackten Produkten wie Milch, Joghurt, Rinderwürsten usw. wird erwartet, dass der Mineralienmarkt in Nordamerika weiter wachsen wird.

Markttrends für Futtermineralien in Nordamerika

- Aufgrund des hohen Exportpotenzials von Rindfleisch für die Lebensmittelindustrie nimmt die Population der Wiederkäuer zu und in den Vereinigten Staaten leben 54,9 % der Bevölkerung der Region

- Die dominierende Schweinepopulation in den Vereinigten Staaten und Kanada als drittgrößter Exporteur von lebenden Schweinen und Schweinefleisch werden dazu beitragen, die Schweinepopulation zu vergrößern, um die Nachfrage nach proteinreichem Fleisch zu decken

- Nordamerika ist aufgrund der steigenden Rentabilität der Broiler-Hühnerproduktion und der gestiegenen Nachfrage nach Geflügelprodukten wie Fleisch und Eiern der zweitgrößte Geflügelfutterproduzent weltweit

- Die hohe Nachfrage nach nährstoffreichem Futter für hohe Erträge und eine gesteigerte Rinderproduktion treiben die Nachfrage nach Mischfutter für Wiederkäuer voran

- Da die Vereinigten Staaten ein bedeutender Hersteller von Schweinefutter sind, wird davon ausgegangen, dass Mischfutterhersteller, die in die Steigerung ihrer Produktion investieren, das Wachstum der Schweinefutterproduktion vorantreiben werden

Überblick über die nordamerikanische Futtermittelmineralindustrie

Der nordamerikanische Markt für Futtermittelmineralien ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 41,28 % ausmachen. Die Hauptakteure auf diesem Markt sind Archer Daniel Midland Co., Cargill Inc., Land O'Lakes, Phibro Animal Health Corporation und SHV (Nutreco NV) (alphabetisch sortiert).

Marktführer für Futtermineralien in Nordamerika

Archer Daniel Midland Co.

Cargill Inc.

Land O'Lakes

Phibro Animal Health Corporation

SHV (Nutreco NV)

Other important companies include Adisseo, Alltech, Inc., BASF SE, Kemin Industries, Novus International, Inc..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futtermittelmineralien in Nordamerika

- Januar 2023 Novus International übernimmt das Biotech-Unternehmen Agrivida, um neue Futtermittelzusatzstoffe zu entwickeln.

- Mai 2022 Kemin Industries hat neue Büros und ein Vertriebszentrum in Mexiko eröffnet, um Kemin Animal Nutrition mit Dienstleistungen höchster Qualität und maßgeschneiderten Lösungen zu versorgen.

- April 2022 Cargill erweitert sein Global Animal Nutrition Center in den Vereinigten Staaten mit einer Investition von 50 Millionen US-Dollar, um eine neue Einheit für Milchinnovationen und ein Forschungs- und Entwicklungszentrum (FE) aufzubauen.

Nordamerika-Marktbericht für Futtermineralien – Inhaltsverzeichnis

ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

Angebote melden

1. EINFÜHRUNG

1.1. Studienannahmen und Marktdefinition

1.2. Umfang der Studie

1.3. Forschungsmethodik

2. WICHTIGSTE INDUSTRIETRENDS

2.1. Tierbestand

2.1.1. Geflügel

2.1.2. Wiederkäuer

2.1.3. Schwein

2.2. Futtermittelproduktion

2.2.1. Aquakultur

2.2.2. Geflügel

2.2.3. Wiederkäuer

2.2.4. Schwein

2.3. Gesetzlicher Rahmen

2.3.1. Kanada

2.3.2. Mexiko

2.3.3. Vereinigte Staaten

2.4. Analyse der Wertschöpfungskette und des Vertriebskanals

3. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

3.1. Sub-Additiv

3.1.1. Makromineralien

3.1.2. Mikromineralien

3.2. Tier

3.2.1. Aquakultur

3.2.1.1. Von Sub Animal

3.2.1.1.1. Fisch

3.2.1.1.2. Garnele

3.2.1.1.3. Andere Aquakulturarten

3.2.2. Geflügel

3.2.2.1. Von Sub Animal

3.2.2.1.1. Broiler

3.2.2.1.2. Schicht

3.2.2.1.3. Andere Geflügelvögel

3.2.3. Wiederkäuer

3.2.3.1. Von Sub Animal

3.2.3.1.1. Rinder

3.2.3.1.2. Milchkühe

3.2.3.1.3. Andere Wiederkäuer

3.2.4. Schwein

3.2.5. Andere Tiere

3.3. Land

3.3.1. Kanada

3.3.2. Mexiko

3.3.3. Vereinigte Staaten

3.3.4. Rest von Nordamerika

4. WETTBEWERBSFÄHIGE LANDSCHAFT

4.1. Wichtige strategische Schritte

4.2. Marktanteilsanalyse

4.3. Unternehmenslandschaft

4.4. Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

4.4.1. Adisseo

4.4.2. Alltech, Inc.

4.4.3. Archer Daniel Midland Co.

4.4.4. BASF SE

4.4.5. Cargill Inc.

4.4.6. Kemin Industries

4.4.7. Land O'Lakes

4.4.8. Novus International, Inc.

4.4.9. Phibro Animal Health Corporation

4.4.10. SHV (Nutreco NV)

5. WICHTIGE STRATEGISCHE FRAGEN FÜR FUTTERZUSATZ-CEOS

6. ANHANG

6.1. Globaler Überblick

6.1.1. Überblick

6.1.2. Porters Fünf-Kräfte-Framework

6.1.3. Globale Wertschöpfungskettenanalyse

6.1.4. Globale Marktgröße und DROs

6.2. Quellen & Referenzen

6.3. Liste der Tabellen und Abbildungen

6.4. Primäre Erkenntnisse

6.5. Datenpaket

6.6. Glossar der Begriffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- BEVÖLKERUNG VON GEFLÜGEL, ANZAHL, NORDAMERIKA, 2017-2022

- Abbildung 2:

- BEVÖLKERUNG VON WIEDERKÄUERN, ANZAHL, NORDAMERIKA, 2017-2022

- Abbildung 3:

- SCHWEINBEVÖLKERUNG, ANZAHL, NORDAMERIKA, 2017-2022

- Abbildung 4:

- PRODUKTIONSVOLUMEN VON AQUAKULTURFUTTER, METRISCHE TONNEN, NORDAMERIKA, 2017-2022

- Abbildung 5:

- PRODUKTIONSVOLUMEN VON GEFLÜGELFUTTER, METRISCHE TONNEN, NORDAMERIKA, 2017-2022

- Abbildung 6:

- PRODUKTIONSVOLUMEN VON FUTTER FÜR WIEDERKÄUFER, METRISCHE TONNEN, NORDAMERIKA, 2017-2022

- Abbildung 7:

- PRODUKTIONSVOLUMEN VON SCHWEINFUTTER, METRISCHE TONNEN, NORDAMERIKA, 2017–2022

- Abbildung 8:

- MENGE AN FUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 9:

- WERT VON FUTTERMINERALIEN, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 10:

- MENGE AN FUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 11:

- WERT VON FUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 12:

- MENGENANTEIL AN FUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 13:

- WERTANTEIL DER FUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 14:

- VOLUMEN VON MAKROMINERALIEN FUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017 – 2029

- Abbildung 15:

- WERT VON MAKROMINERALIEN FUTTERMINERALIEN, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 16:

- WERTANTEIL DER MAKROMINERALIEN FUTTERMINERALIEN NACH TIERART, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 17:

- MENGE AN MIKROMINERALIEN FUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 18:

- WERT VON MIKROMINERALIEN, FUTTERMINERALIEN, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 19:

- WERTANTEIL VON MIKROMINERALIEN AN FUTTERMINERALIEN NACH TIERART, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 20:

- MENGE AN FUTTERMINERALIEN NACH TIERART, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 21:

- WERT VON FUTTERMINERALIEN NACH TIERART, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 22:

- MENGENANTEIL AN FUTTERMINERALIEN NACH TIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 23:

- WERTANTEIL DER FUTTERMINERALIEN NACH TIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 24:

- MENGE AN AQUAKULTURFUTTERMINERALIEN NACH UNTERTIERART, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 25:

- WERT VON AQUAKULTUR-FUTTERMINERALIEN NACH UNTERTIERTYP, USD, NORDAMERIKA, 2017–2029

- Abbildung 26:

- VOLUMENANTEIL DER AQUAKULTURFUTTERMINERALIEN NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 27:

- WERTANTEIL DER AQUAKULTURFUTTERMINERALIEN NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 28:

- MENGE AN FISCHFUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 29:

- WERT VON FISCHFUTTERMINERALIEN, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 30:

- WERTANTEIL VON FISCHFUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 31:

- MENGE AN GARNELENFUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 32:

- WERT VON GARNELENFUTTERMINERALIEN, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 33:

- WERTANTEIL VON GARNELENFUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 34:

- MENGE ANDERER AQUAKULTURARTEN, DIE MINERALIEN FUTTERN, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 35:

- WERT ANDERER AQUAKULTURARTEN, FUTTERMINERALIEN, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 36:

- WERTANTEIL ANDERER AQUAKULTURARTEN AN FUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 37:

- MENGE AN GEFLÜGELFUTTERMINERALIEN NACH UNTERTIERART, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 38:

- WERT DER GEFLÜGELFUTTERMINERALIEN NACH UNTERTIERART, USD, NORDAMERIKA, 2017–2029

- Abbildung 39:

- VOLUMENANTEIL DER GEFLÜGELFUTTERMINERALIEN NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 40:

- WERTANTEIL DER GEFLÜGELFUTTERMINERALIEN NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 41:

- MENGE AN MINERALSTOFFEN FÜR HÄHNCHENFUTTER, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 42:

- WERT DER MINERALSTOFFE FÜR HÄHNCHENFUTTER, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 43:

- WERTANTEIL DER MINERALIEN DES HÄHNCHENFUTTERS NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 44:

- VOLUMEN VON SCHICHTFUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 45:

- WERT DER LAYER-FUTTERMINERALIEN, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 46:

- WERTANTEIL DER LAGEFUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 47:

- MENGE ANDERER GEFLÜGELVÖGEL, DIE MINERALIEN FUTTERN, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 48:

- WERT ANDERER GEFLÜGELVÖGELFUTTERMINERALIEN, USD, NORDAMERIKA, 2017–2029

- Abbildung 49:

- WERTANTEIL ANDERER GEFLÜGELVÖGEL FUTTERMITTEL NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 50:

- MENGE DER FUTTERMITTEL VON WIEDERKÄUERN NACH UNTERTIERART, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 51:

- WERT DER FUTTERMITTEL VON WIEDERKÄUERN NACH UNTERTIERART, USD, NORDAMERIKA, 2017–2029

- Abbildung 52:

- VOLUMENANTEIL DER FUTTERMITTEL VON WIEDERKÄUERN NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 53:

- WERTANTEIL DER FUTTERMITTEL VON WIEDERKÄUERN NACH UNTERTIERART, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 54:

- MENGE AN RINDFUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 55:

- WERT VON RINDFUTTERMINERALIEN, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 56:

- WERTANTEIL VON RINDFUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 57:

- MENGE AN MINERALIEN FÜR MILCHKÜHLER, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 58:

- WERT VON MINERALSTOFFEN FÜR MILCHVIEHFUTTER, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 59:

- WERTANTEIL DER MINERALIEN VON MILCHVIEHFUTTER NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 60:

- MENGE ANDERER WIEDERKÄUER, DIE MINERALIEN FUTTERN, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 61:

- WERT DER FUTTERMITTEL ANDERER WIEDERKÄUERE, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 62:

- WERTANTEIL ANDERER WIEDERKÄUERE FUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 63:

- MENGE AN SCHWEINEFUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 64:

- WERT VON SCHWEINFUTTERMINERALIEN, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 65:

- WERTANTEIL DER SCHWEINFUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 66:

- MENGE ANDERER TIERE, DIE MINERALIEN FUTTERN, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 67:

- WERT ANDERER TIERFUTTERMINERALIEN, USD, NORDAMERIKA, 2017 – 2029

- Abbildung 68:

- WERTANTEIL ANDERER TIERFUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 69:

- MENGE AN FUTTERMINERALIEN NACH LAND, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 70:

- WERT VON FUTTERMINERALIEN NACH LAND, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 71:

- MENGENANTEIL AN FUTTERMINERALIEN NACH LAND, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 72:

- WERTANTEIL DER FUTTERMINERALIEN NACH LAND, %, NORDAMERIKA, 2017, 2023 UND 2029

- Abbildung 73:

- MENGE AN KANADA-FUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 74:

- WERT DER KANADA-FUTTERMINERALIEN, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 75:

- WERTANTEIL KANADAS FUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 76:

- MENGE VON MEXIKO-FUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 77:

- WERT DER MEXIKO-FUTTERMINERALIEN, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 78:

- WERTANTEIL VON MEXIKO-FUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 79:

- VOLUMEN DER VEREINIGTEN STAATEN VON FUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017–2029

- Abbildung 80:

- WERT DER VEREINIGTEN STAATEN VON FUTTERMINERALIEN, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 81:

- WERTANTEIL DER VEREINIGTEN STAATEN VON FUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 82:

- VOLUMEN DER ÜBRIGEN NORDAMERIKA-FUTTERMINERALIEN, METRISCHE TONNEN, NORDAMERIKA, 2017 - 2029

- Abbildung 83:

- WERT DER ÜBRIGEN NORDAMERIKA-FUTTERMINERALIEN, USD, NORDAMERIKA, 2017 - 2029

- Abbildung 84:

- WERTANTEIL DER ÜBRIGEN NORDAMERIKA-FUTTERMINERALIEN NACH UNTERADDITIVKATEGORIEN, %, NORDAMERIKA, 2022 UND 2029

- Abbildung 85:

- AKTIVSTE UNTERNEHMEN NACH ANZAHL STRATEGISCHER UMGEBUNGEN, ANZAHL, NORDAMERIKA, 2017–2023

- Abbildung 86:

- MEIST ANWENDETE STRATEGIEN, ANZAHL, NORDAMERIKA, 2017–2023

- Abbildung 87:

- WERTANTEIL DER WICHTIGSTEN SPIELER, %, NORDAMERIKA, 2022

Segmentierung der nordamerikanischen Futtermittelmineralindustrie

Makromineralien und Mikromineralien werden als Segmente von Sub Additive abgedeckt. Aquakultur, Geflügel, Wiederkäuer und Schweine werden als Segmente von Tier abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.

- In Nordamerika waren Makromineralien im Jahr 2022 aufgrund ihrer Bedeutung für Wachstum, Entwicklung, Produktion, Immunfunktion und Fortpflanzungsleistung die größten Futtermineral-Subadditive. Es wird auch erwartet, dass sie mit einer durchschnittlichen jährlichen Wachstumsrate von 5,3 % im Prognosezeitraum das am schnellsten wachsende Segment bei Futtermittelmineralien sein werden. Der Marktwert stieg im Jahr 2019 aufgrund einer Steigerung der Futtermittelproduktion rapide an.

- Im Jahr 2022 waren die Vereinigten Staaten das größte Land in Bezug auf den Markt für Futtermineralien, einschließlich der einzelnen Unterzusatzstoffe. In den Vereinigten Staaten waren Makromineralien mit einem Anteil von mehr als 89,1 % des Mineralmarktes im Jahr 2022 die größten Futtermineralarten.

- Der höhere Marktanteil ist mit dem erhöhten Mineralstoffverbrauch verbunden, da der Mineralstoffmangel bei Tieren zu Krankheiten führt. Beispielsweise kann ein längerer Kalziummangel, der bei jungen Tieren auftreten kann, bei erwachsenen Rindern zu Rachitis und Osteoporose führen.

- Schätzungen aus dem Jahr 2022 zufolge machten Makromineralien 89 % des gesamten Marktwerts für Futtermittelmineralien in Nordamerika aus. Wiederkäuer hatten mit 52 % in der Region den größten Anteil, da sie für die Vorbeugung von Azidose und Alkalien bei Wiederkäuern wichtig sind.

- In Nordamerika machten Mikromineralien im Jahr 2022 nur 10,9 % des gesamten Marktes für Futtermittelmineralien aus. Geflügel war mit einem Marktanteil von 42,8 % im Jahr 2022 das am häufigsten verwendete Tierartensegment in der Region. Dies wird mit der Bedeutung von Mikromineralien für das Wachstum von Geflügelvögeln in Verbindung gebracht.

- Es wird erwartet, dass alle Arten von Futtermineralien im Prognosezeitraum in der Region aufgrund ihres Nutzens und ihrer Anwendung bei allen Tierarten für unterschiedliche Zwecke, einschließlich der Entwicklung von Knochen, Zähnen und Muskeln sowie der Eibildung, mit ähnlicher Geschwindigkeit wachsen werden.

| Sub-Additiv | |

| Makromineralien | |

| Mikromineralien |

| Tier | |||||||

| |||||||

| |||||||

| |||||||

| Schwein | |||||||

| Andere Tiere |

| Land | |

| Kanada | |

| Mexiko | |

| Vereinigte Staaten | |

| Rest von Nordamerika |

Marktdefinition

- FUNKTIONEN - Für die Studie gelten Futterzusatzstoffe als kommerziell hergestellte Produkte, die bei Fütterung in geeigneten Mengenverhältnissen zur Verbesserung von Eigenschaften wie Gewichtszunahme, Futterverwertungsverhältnis und Futteraufnahme eingesetzt werden.

- WIEDERVERKÄUFER - Unternehmen, die Futtermittelzusatzstoffe ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Mischfutterhersteller gelten im untersuchten Markt als Endverbraucher. Vom Anwendungsbereich ausgenommen sind Landwirte, die Futtermittelzusatzstoffe kaufen, die direkt als Ergänzungsmittel oder Vormischungen verwendet werden sollen.

- UNTERNEHMENSINTERNER VERBRAUCH - Beteiligt sind Unternehmen, die sich mit der Herstellung von Mischfuttermitteln sowie mit der Herstellung von Futtermittelzusatzstoffen befassen. Bei der Schätzung der Marktgrößen wurde jedoch der interne Verbrauch von Futtermittelzusatzstoffen durch solche Unternehmen ausgeschlossen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.