Marktgröße für technische Kunststoffe in Nordamerika

| Studienzeitraum | 2017 - 2029 | |

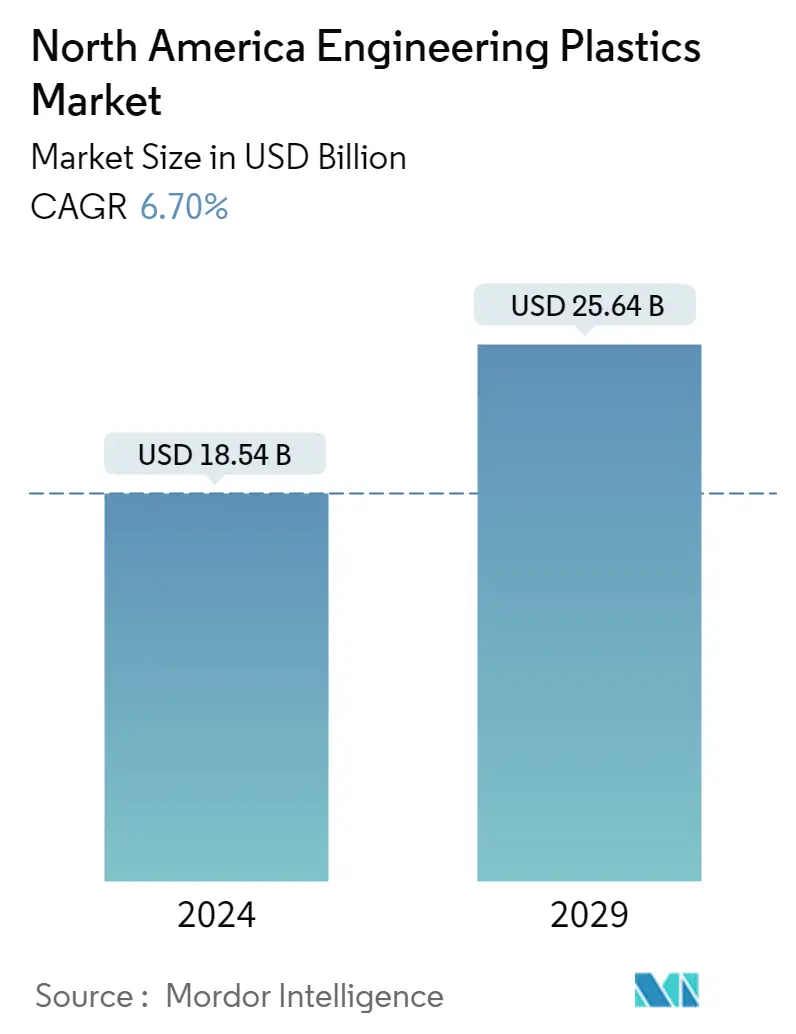

| Marktgröße (2024) | 18.54 Milliarden | |

| Marktgröße (2029) | 25.64 Milliarden | |

| Größter Anteil nach Endnutzerbranche | Verpackung | |

| CAGR (2024 - 2029) | 6.70 % | |

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für technische Kunststoffe in Nordamerika

Die Größe des nordamerikanischen Marktes für technische Kunststoffe wird im Jahr 2024 auf 18,54 Milliarden US-Dollar geschätzt und soll bis 2029 25,64 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,70 % im Prognosezeitraum (2024–2029) entspricht.

Die Verpackungsindustrie verliert einen Teil ihres Volumenanteils an die Elektro- und Elektronikindustrie

- Technische Kunststoffe finden Anwendungsmöglichkeiten, die von Innenwandpaneelen und Türen in der Luft- und Raumfahrt bis hin zu starren und flexiblen Verpackungen reichen. Der nordamerikanische Markt für technische Kunststoffe wird von Branchen wie Verpackung, Elektrik und Elektronik sowie Automobilindustrie angeführt. Gemessen am Umsatz im Jahr 2022 machten Verpackungen sowie Elektrik und Elektronik rund 31,35 % bzw. 17,43 % des Marktes für technische Kunststoffe aus.

- Verpackung ist der größte Endverbrauchersektor in der Region, da Familien weltweit kleiner werden und sich die Urbanisierung und Familiendemografie erheblich verändert. undefined Diese Faktoren erhöhen die Nachfrage nach funktionellen, vorverpackten und praktischen Lebensmitteln. Die Kunststoffverpackungsproduktion in Nordamerika hatte im Jahr 2022 ein Volumen von 22,4 Millionen Tonnen, was weltweit 16,6 % entspricht. Die Nachfrage nach technischen Kunststoffen in der Region steigt aufgrund der steigenden Verbrauchernachfrage nach verpackten Lebensmitteln und Getränken.

- Der Elektro- und Elektroniksektor ist der zweitgrößte in der Region und insbesondere in den Vereinigten Staaten. Der Sektor machte 1,6 % des BIP aus. Im Jahr 2022 erwirtschaftete das Unternehmen in der Region einen Umsatz von 576,1 Milliarden US-Dollar, wodurch die Nachfrage nach Elektro- und Elektronikgeräten zunahm und die Entwicklung von Elektrofahrzeugen, autonomen Robotern und streng geheimen Verteidigungstechnologien vorangetrieben wurde, was wiederum die Nachfrage nach technischen Kunststoffen steigerte.

- Die Elektro- und Elektronikindustrie verzeichnet mit einem erwarteten jährlichen Wachstum von 8,54 % im Prognosezeitraum (2023–2029) das umsatzstärkste Wachstum in der Region, was auf die zunehmende Verwendung technischer Kunststoffe für den Bedarf an Kunststoffverbundwerkstoffen in verschiedenen Elektro- und Elektronikindustrien zurückzuführen ist Elektronikanwendungen.

Sich entwickelnde Verbraucher- und Industrietrends, gepaart mit technologischen Innovationen, können die Nachfrage nach technischen Kunststoffen steigern

- Auf Nordamerika entfiel im Jahr 2022 weltweit ein Verbrauchsanteil von 15 % an technischen Kunststoffen. Technische Kunststoffe weisen vielseitige Eigenschaften auf und finden daher Anwendung in der Automobil-, Verpackungs- sowie Elektro- und Elektronikindustrie.

- Die Vereinigten Staaten verzeichneten im Jahr 2022 ein wertmäßiges Wachstum von 7,14 % im Vergleich zum Vorjahr, was auf die Verpackungs- und Elektro- und Elektronikindustrie zurückzuführen ist, die wertmäßig 27 % bzw. 24 % der Marktanteile hielt. Mit der steigenden Nachfrage nach verzehrfertigen Convenience-Food-Produkten und dem sich abzeichnenden Trend zum mobilen Lebensstil ist der Verbrauch von Verpackungsmaterialien gestiegen und hat damit den Absatz technischer Kunststoffe in der Region angekurbelt. Mit der Einführung von Work-from-Home-Modellen in Unternehmen und der Einrichtung von Home-Offices stieg auch die Nachfrage nach elektronischen Geräten. Technologische Innovationen sorgen auch jedes Jahr für eine konstante Nachfrage nach elektronischen Geräten.

- Mexiko ist der am schnellsten wachsende Markt und verzeichnete im Jahr 2022 ein wertmäßiges Wachstum von 10,53 % im Vergleich zu 2021, angeführt von der Industriemaschinen- und -ausrüstungsindustrie. Mexiko will seine Autobahnen verbessern, seine Häfen modernisieren und seine Farmen durch stärkere Mechanisierung erweitern, um so die Nachfrage nach Bau- und Landmaschinen anzukurbeln.

- Der nordamerikanische Markt für technische Kunststoffe wird im Prognosezeitraum voraussichtlich eine CAGR von 6,62 % verzeichnen, wobei die Elektro- und Elektronikindustrie mit 8,54 % wertmäßig die höchste CAGR verzeichnen wird. Der Einsatz fortschrittlicher Materialien, organischer Elektronik, Miniaturisierung und disruptiver Technologien wie KI und IoT können auch die Einführung intelligenter Fertigungspraktiken fördern und so das Wachstum der Branche vorantreiben.

Markttrends für technische Kunststoffe in Nordamerika

- Steigende Investitionen in den zivilen Luftfahrt- und Verteidigungssektoren treiben die Branche voran

- Regierungsinitiativen für Elektrofahrzeuge zur Unterstützung der Automobilproduktion

- Starkes Wachstum im Wohnungsbau treibt die Branche voran

- Sich weiterentwickelnder Lebensstil, um die Anwendungen von Kunststoffverpackungen zu steigern

- Die Vereinigten Staaten bleiben der Eckpfeiler des regionalen Fluorpolymerhandels

- Reichliche Verfügbarkeit von Polyamid-Rohstoffen zur Förderung regionaler Harzexporte

- Wachsende Automobilindustrie zur Schaffung größerer regionaler Handelswege

- Nordamerika bleibt Nettoimporteur von PET-Harzen

- Der steigende Inlandsverbrauch wird sich erheblich auf den regionalen PMMA-Handel auswirken

- Die lokale Produktionspräsenz kann für die steigende Nachfrage nach POM ausreichend sein

- Steigerung der heimischen Produktion zur Verringerung der regionalen Importabhängigkeit

- Die Harzpreise bleiben unter dem Einfluss der Rohölpreise auf dem internationalen Markt

- Recyclingrichtlinien der Regierungen in der Region zur Steigerung der Recyclingraten technischer Kunststoffe

- Es werden Methoden entwickelt, um umweltfreundliches Glycerin für das PC-Recycling zu verwenden und bis zu 98 % des Monomers des Kunststoffs zurückzugewinnen

- Die PET-Recyclingquote lag in Mexiko bei 56 %, in den Vereinigten Staaten bei 28,6 % und in Kanada bei 9 %.

- Angesichts des wachsenden Elektroschrotts von rund 13,1 Millionen Tonnen besteht für viele ABS-Hersteller in der Region eine Chance, R-ABS zu produzieren

Überblick über die technische Kunststoffindustrie in Nordamerika

Der nordamerikanische Markt für technische Kunststoffe ist ziemlich konsolidiert, wobei die fünf führenden Unternehmen 68,68 % ausmachen. Die Hauptakteure in diesem Markt sind Alfa SAB de CV, Ascend Performance Materials, Indorama Ventures Public Company Limited, Koch Industries, Inc. und SABIC (alphabetisch sortiert).

Marktführer für technische Kunststoffe in Nordamerika

Alfa S.A.B. de C.V.

Ascend Performance Materials

Indorama Ventures Public Company Limited

Koch Industries, Inc.

SABIC

Other important companies include Arkema, BASF SE, Celanese Corporation, Covestro AG, DuPont, Eastman Chemical Company, Formosa Plastics Group, INEOS, Solvay, Trinseo.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für technische Kunststoffe in Nordamerika

- Februar 2023 Die Covestro AG führt das Polycarbonat Makrolon 3638 für Anwendungen im Gesundheitswesen und in den Biowissenschaften ein, beispielsweise Geräte zur Medikamentenverabreichung, Wellness- und tragbare Geräte sowie Einwegbehälter für die biopharmazeutische Herstellung.

- November 2022 Solvay und Orbia kündigten eine Rahmenvereinbarung zur Bildung einer Partnerschaft zur Produktion von Suspensions-Polyvinylidenfluorid (PVDF) für Batteriematerialien an, was zu der größten Kapazität in Nordamerika führt.

- November 2022 Die Celanese Corporation hat die Übernahme des Mobility Materials (MM)-Geschäfts von DuPont abgeschlossen. Diese Akquisition erweiterte das Produktportfolio des Unternehmens an technischen Thermoplasten durch die Hinzufügung bekannter Marken und geistigen Eigentums von DuPont.

Nordamerika-Marktbericht für technische Kunststoffe – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Endbenutzertrends

- 4.1.1 Luft- und Raumfahrt

- 4.1.2 Automobil

- 4.1.3 Bauwesen und Konstruktion

- 4.1.4 Elektrik und Elektronik

- 4.1.5 Verpackung

- 4.2 Import- und Exporttrends

- 4.2.1 Handel mit Fluorpolymeren

- 4.2.2 Handel mit Polyamid (PA).

- 4.2.3 Handel mit Polycarbonat (PC).

- 4.2.4 Handel mit Polyethylenterephthalat (PET).

- 4.2.5 Handel mit Polymethylmethacrylat (PMMA).

- 4.2.6 Handel mit Polyoxymethylen (POM).

- 4.2.7 Handel mit Styrol-Copolymeren (ABS und SAN).

- 4.3 Preistrends

- 4.4 Recycling-Übersicht

- 4.4.1 Recyclingtrends bei Polyamid (PA).

- 4.4.2 Recyclingtrends bei Polycarbonat (PC).

- 4.4.3 Trends beim Recycling von Polyethylenterephthalat (PET).

- 4.4.4 Recyclingtrends bei Styrolcopolymeren (ABS und SAN).

- 4.5 Gesetzlicher Rahmen

- 4.5.1 Kanada

- 4.5.2 Mexiko

- 4.5.3 Vereinigte Staaten

- 4.6 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Endverbraucherindustrie

- 5.1.1 Luft- und Raumfahrt

- 5.1.2 Automobil

- 5.1.3 Bauwesen und Konstruktion

- 5.1.4 Elektrik und Elektronik

- 5.1.5 Industrie und Maschinen

- 5.1.6 Verpackung

- 5.1.7 Andere Endverbraucherbranchen

- 5.2 Harztyp

- 5.2.1 Fluorpolymer

- 5.2.1.1 Nach Unterharztyp

- 5.2.1.1.1 Ethylentetrafluorethylen (ETFE)

- 5.2.1.1.2 Fluoriertes Ethylen-Propylen (FEP)

- 5.2.1.1.3 Polytetrafluorethylen (PTFE)

- 5.2.1.1.4 Polyvinylfluorid (PVF)

- 5.2.1.1.5 Polyvinylidenfluorid (PVDF)

- 5.2.1.1.6 Andere Unterharztypen

- 5.2.2 Flüssigkristallpolymer (LCP)

- 5.2.3 Polyamid (PA)

- 5.2.3.1 Nach Unterharztyp

- 5.2.3.1.1 Leistung

- 5.2.3.1.2 Polyamid (PA) 6

- 5.2.3.1.3 Polyamid (PA) 66

- 5.2.3.1.4 Polyphthalamid

- 5.2.4 Polybutylenterephthalat (PBT)

- 5.2.5 Polycarbonat (PC)

- 5.2.6 Polyetheretherketon (PEEK)

- 5.2.7 Polyethylenterephthalat (PET)

- 5.2.8 Polyimid (PI)

- 5.2.9 Polymethylmethacrylat (PMMA)

- 5.2.10 Polyoxymethylen (POM)

- 5.2.11 Styrol-Copolymere (ABS und SAN)

- 5.3 Land

- 5.3.1 Kanada

- 5.3.2 Mexiko

- 5.3.3 Vereinigte Staaten

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Alfa S.A.B. de C.V.

- 6.4.2 Arkema

- 6.4.3 Ascend Performance Materials

- 6.4.4 BASF SE

- 6.4.5 Celanese Corporation

- 6.4.6 Covestro AG

- 6.4.7 DuPont

- 6.4.8 Eastman Chemical Company

- 6.4.9 Formosa Plastics Group

- 6.4.10 Indorama Ventures Public Company Limited

- 6.4.11 INEOS

- 6.4.12 Koch Industries, Inc.

- 6.4.13 SABIC

- 6.4.14 Solvay

- 6.4.15 Trinseo

7. WICHTIGE STRATEGISCHE FRAGEN FÜR CEOS VON ENGINEERING PLASTICS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porter's Five Forces Framework (Branchenattraktivitätsanalyse)

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der technischen Kunststoffindustrie in Nordamerika

Luft- und Raumfahrt, Automobil, Bauwesen, Elektrotechnik und Elektronik, Industrie und Maschinenbau sowie Verpackung werden als Segmente von der Endverbraucherindustrie abgedeckt. Fluorpolymer, Flüssigkristallpolymer (LCP), Polyamid (PA), Polybutylenterephthalat (PBT), Polycarbonat (PC), Polyetheretherketon (PEEK), Polyethylenterephthalat (PET), Polyimid (PI), Polymethylmethacrylat (PMMA), Polyoxymethylen (POM), Styrol-Copolymere (ABS und SAN) werden als Segmente nach Harztyp abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.

- Technische Kunststoffe finden Anwendungsmöglichkeiten, die von Innenwandpaneelen und Türen in der Luft- und Raumfahrt bis hin zu starren und flexiblen Verpackungen reichen. Der nordamerikanische Markt für technische Kunststoffe wird von Branchen wie Verpackung, Elektrik und Elektronik sowie Automobilindustrie angeführt. Gemessen am Umsatz im Jahr 2022 machten Verpackungen sowie Elektrik und Elektronik rund 31,35 % bzw. 17,43 % des Marktes für technische Kunststoffe aus.

- Verpackung ist der größte Endverbrauchersektor in der Region, da Familien weltweit kleiner werden und sich die Urbanisierung und Familiendemografie erheblich verändert. Diese Faktoren erhöhen die Nachfrage nach funktionellen, vorverpackten und praktischen Lebensmitteln. Die Kunststoffverpackungsproduktion in Nordamerika hatte im Jahr 2022 ein Volumen von 22,4 Millionen Tonnen, was weltweit 16,6 % entspricht. Die Nachfrage nach technischen Kunststoffen in der Region steigt aufgrund der steigenden Verbrauchernachfrage nach verpackten Lebensmitteln und Getränken.

- Der Elektro- und Elektroniksektor ist der zweitgrößte in der Region und insbesondere in den Vereinigten Staaten. Der Sektor machte 1,6 % des BIP aus. Im Jahr 2022 erwirtschaftete das Unternehmen in der Region einen Umsatz von 576,1 Milliarden US-Dollar, wodurch die Nachfrage nach Elektro- und Elektronikgeräten zunahm und die Entwicklung von Elektrofahrzeugen, autonomen Robotern und streng geheimen Verteidigungstechnologien vorangetrieben wurde, was wiederum die Nachfrage nach technischen Kunststoffen steigerte.

- Die Elektro- und Elektronikindustrie verzeichnet mit einem erwarteten jährlichen Wachstum von 8,54 % im Prognosezeitraum (2023–2029) das umsatzstärkste Wachstum in der Region, was auf die zunehmende Verwendung technischer Kunststoffe für den Bedarf an Kunststoffverbundwerkstoffen in verschiedenen Elektro- und Elektronikindustrien zurückzuführen ist Elektronikanwendungen.

| Luft- und Raumfahrt |

| Automobil |

| Bauwesen und Konstruktion |

| Elektrik und Elektronik |

| Industrie und Maschinen |

| Verpackung |

| Andere Endverbraucherbranchen |

| Fluorpolymer | Nach Unterharztyp | Ethylentetrafluorethylen (ETFE) |

| Fluoriertes Ethylen-Propylen (FEP) | ||

| Polytetrafluorethylen (PTFE) | ||

| Polyvinylfluorid (PVF) | ||

| Polyvinylidenfluorid (PVDF) | ||

| Andere Unterharztypen | ||

| Flüssigkristallpolymer (LCP) | ||

| Polyamid (PA) | Nach Unterharztyp | Leistung |

| Polyamid (PA) 6 | ||

| Polyamid (PA) 66 | ||

| Polyphthalamid | ||

| Polybutylenterephthalat (PBT) | ||

| Polycarbonat (PC) | ||

| Polyetheretherketon (PEEK) | ||

| Polyethylenterephthalat (PET) | ||

| Polyimid (PI) | ||

| Polymethylmethacrylat (PMMA) | ||

| Polyoxymethylen (POM) | ||

| Styrol-Copolymere (ABS und SAN) |

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Endverbraucherindustrie | Luft- und Raumfahrt | ||

| Automobil | |||

| Bauwesen und Konstruktion | |||

| Elektrik und Elektronik | |||

| Industrie und Maschinen | |||

| Verpackung | |||

| Andere Endverbraucherbranchen | |||

| Harztyp | Fluorpolymer | Nach Unterharztyp | Ethylentetrafluorethylen (ETFE) |

| Fluoriertes Ethylen-Propylen (FEP) | |||

| Polytetrafluorethylen (PTFE) | |||

| Polyvinylfluorid (PVF) | |||

| Polyvinylidenfluorid (PVDF) | |||

| Andere Unterharztypen | |||

| Flüssigkristallpolymer (LCP) | |||

| Polyamid (PA) | Nach Unterharztyp | Leistung | |

| Polyamid (PA) 6 | |||

| Polyamid (PA) 66 | |||

| Polyphthalamid | |||

| Polybutylenterephthalat (PBT) | |||

| Polycarbonat (PC) | |||

| Polyetheretherketon (PEEK) | |||

| Polyethylenterephthalat (PET) | |||

| Polyimid (PI) | |||

| Polymethylmethacrylat (PMMA) | |||

| Polyoxymethylen (POM) | |||

| Styrol-Copolymere (ABS und SAN) | |||

| Land | Kanada | ||

| Mexiko | |||

| Vereinigte Staaten | |||

Marktdefinition

- Endverbraucherindustrie - Verpackung, Elektrotechnik und Elektronik, Automobil, Bauwesen und andere sind die Endverbraucherbranchen, die im Markt für technische Kunststoffe berücksichtigt werden.

- Harz - Im Rahmen der Studie wird der Verbrauch von Neuharzen wie Fluorpolymer, Polycarbonat, Polyethylenterephthalat, Polybutylenterephthalat, Polyoxymethylen, Polymethylmethacrylat, Styrolcopolymeren, Flüssigkristallpolymer, Polyetheretherketon, Polyimid und Polyamid in den Primärformen berücksichtigt. Recycling wurde in einem eigenen Kapitel separat aufgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Die quantifizierbaren Schlüsselvariablen (industriell und fremdbezogen), die sich auf das spezifische Produktsegment und Land beziehen, werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Sekundärrecherchen und Literaturrecherchen ausgewählt. zusammen mit primären Expertenbeiträgen. Diese Variablen werden durch Regressionsmodellierung (sofern erforderlich) weiter bestätigt.

- Schritt 2 Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen