Marktanalyse für digitales Röntgen in Nordamerika

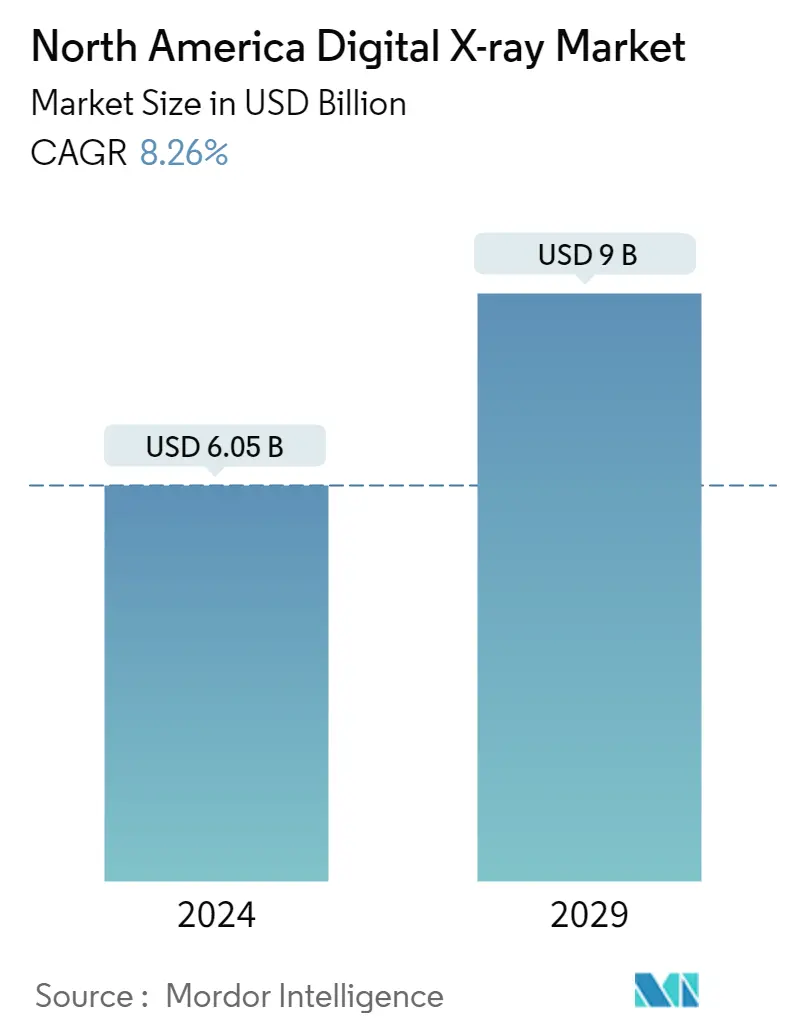

Die Größe des digitalen Röntgenmarkts in Nordamerika wird im Jahr 2024 auf 6,05 Milliarden US-Dollar geschätzt und soll bis 2029 9 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,26 % im Prognosezeitraum (2024–2029) entspricht.

Der Ausbruch der Pandemie wirkte sich auf den Markt aus. Digitale Röntgengeräte wurden während der Pandemie in Nordamerika häufig zur Untersuchung symptomatischer Patienten mit vermuteter oder bestätigter COVID-19-Erkrankung eingesetzt. Laut einer im November 2020 veröffentlichten Forschungsstudie lag die genaue Diagnose von COVID-19 mithilfe von Röntgenaufnahmen des Brustkorbs beispielsweise zwischen 57,0 % und 89,0 %. Röntgengeräte spielten eine wesentliche Rolle bei der Erkennung solcher visueller Reaktionen im Zusammenhang mit der COVID-19-Infektion. Aufgrund der Effizienz digitaler Röntgengeräte bei der Erkennung von COVID-Infektionen wurden sie während der Pandemie schnell in die Lungendiagnose übernommen. Ein Rückgang des Bildgebungsvolumens während der Pandemie hatte jedoch kurzfristig leichte negative Auswirkungen auf die Lungendiagnose Markt. So verzeichnete der Markt in den ersten Tagen der Pandemie ein moderates Wachstum. Die Zunahme der Lockdowns, der Rückgang der Corona-Fälle und die zunehmenden Patientenbesuche in der Klinik in den späteren Zeiten der Pandemie trugen jedoch dazu bei, dass der Markt an Dynamik gewann, und es wird erwartet, dass sich der Aufwärtstrend im Prognosezeitraum fortsetzt.

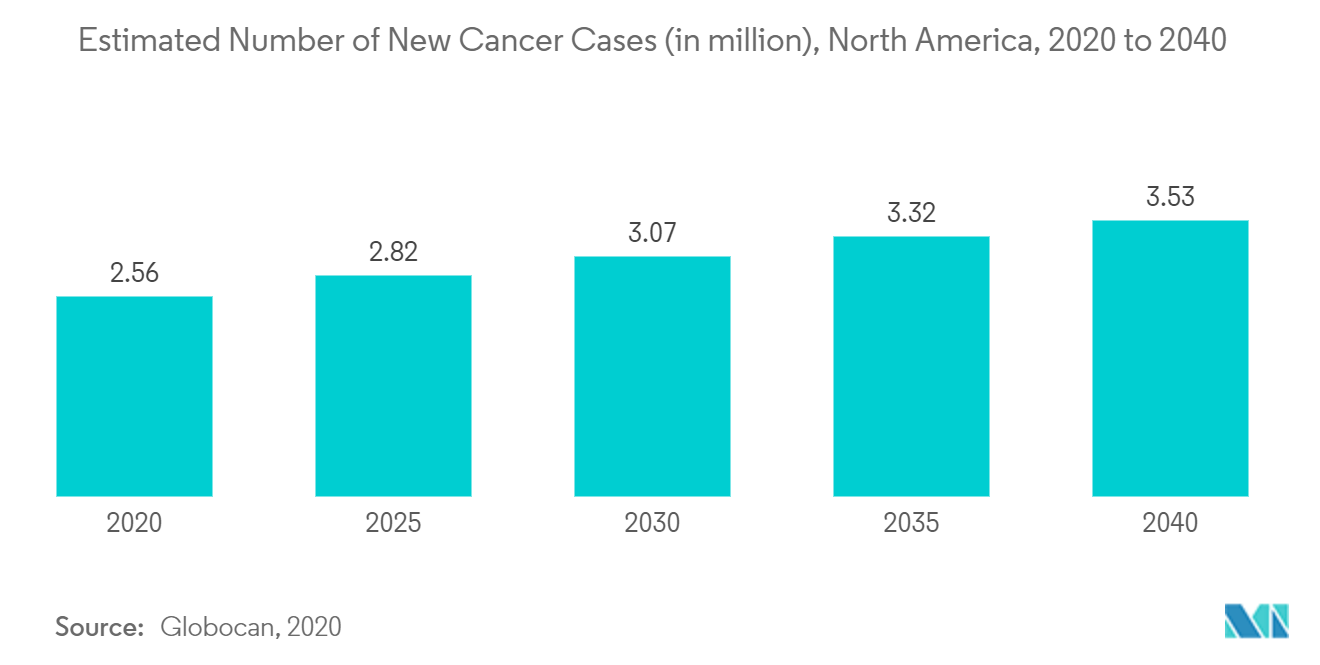

Das zunehmende Auftreten von orthopädischen Erkrankungen und Krebserkrankungen, technologische Fortschritte in der digitalen Röntgentechnologie und Vorteile gegenüber herkömmlichen Röntgenstrahlen sind die Hauptfaktoren, die das Marktwachstum vorantreiben. Laut dem von der American Cancer Society im Januar 2022 veröffentlichten Bericht wird beispielsweise erwartet, dass im Jahr 2022 bei rund 19.880 Frauen Eierstockkrebs diagnostiziert wird. Es wurde auch berichtet, dass Eierstockkrebs bei den Krebstodesfällen bei Frauen an fünfter Stelle steht und für mehr Todesfälle verantwortlich ist als jeder andere Krebs des weiblichen Fortpflanzungssystems. Darüber hinaus wurde berichtet, dass das Risiko einer Frau, im Laufe ihres Lebens an Eierstockkrebs zu erkranken, bei etwa 1 zu 78 liegt und dass ihre Lebenszeitwahrscheinlichkeit, an Eierstockkrebs zu sterben, bei etwa 1 zu 108 liegt. Dieselbe Quelle gab auch an, dass Krebs hauptsächlich bei älteren Frauen auftritt. Etwa die Hälfte der Frauen, bei denen Eierstockkrebs diagnostiziert wurde, sind 63 Jahre oder älter. Es kommt häufiger bei weißen Frauen vor als bei afroamerikanischen Frauen. Daher wird erwartet, dass die zunehmende Prävalenz von Krebs die Nachfrage nach digitalen Röntgengeräten ankurbeln wird und im Prognosezeitraum ein erhebliches Marktwachstum erwartet wird.

Auch große Marktteilnehmer nutzen neue Technologien, um ihre Marktpositionen zu behaupten. Darüber hinaus investieren die Unternehmen in FE-Aktivitäten für technologisch fortschrittliche Produkte. Im September 2021 brachte GE Healthcare beispielsweise AMX Navigate auf den Markt, ein neues tragbares, digitales Röntgensystem, das mit einer elektrisch unterstützten Freihand-Teleskopsäule ausgestattet ist und darauf abzielt, die Hubkraft um bis zu 70,0 % zu reduzieren und Verletzungen von Technikern zu verringern. Das neue Gerät ist außerdem mit Zero Click Exam ausgestattet, das die Effizienz steigert, indem es den Arbeitsablauf automatisiert und die Interaktionen mit der Benutzeroberfläche reduziert. Daher wird aufgrund solcher Fälle im nordamerikanischen Raum im Prognosezeitraum mit einem erheblichen Marktwachstum gerechnet.

Allerdings könnten die hohen anfänglichen Installationskosten das Marktwachstum im Prognosezeitraum behindern.

Markttrends für digitales Röntgen in Nordamerika

Für das Segment der tragbaren Systeme wird im Prognosezeitraum ein deutliches Wachstum erwartet

Tragbare Systeme wandeln die übertragene Röntgenstrahlung mithilfe einer Reihe von Festkörperdetektoren wie amorphem Selen oder Silizium direkt in ein digitales Bild um und zeigen das Bild direkt auf dem Computer an. Das digitale Röntgen emittiert im Vergleich zu analogen (herkömmlichen) Röntgenstrahlen sehr wenig Strahlung und ist daher äußerst sicher. Die vom digitalen System erzeugten Bilder sind von hoher Qualität. Sie werden unmittelbar nach dem Eingriff hergestellt und verkürzen so die Wartezeit.

Treiber des Segments sind vor allem der zunehmende Einsatz tragbarer digitaler Röntgensysteme und die steigende Zahl von Krebserkrankungen in Nordamerika. Laut der American Cancer Society Cancer and Figures 2022 werden beispielsweise im Jahr 2022 schätzungsweise 1,9 Millionen neue Krebsfälle diagnostiziert. Außerdem heißt es in einem Bericht der American Cancer Society, dass es in den Vereinigten Staaten im Jahr 2023 solche Fälle geben wird 1.958.310 neue Krebsfälle und 609.820 krebsbedingte Todesfälle wären die Folge. Dieselbe Quelle sagte auch, dass die Zahl der Menschen, die an Prostatakrebs erkranken, seit den Vorjahren jedes Jahr um 3,0 % gestiegen sei. Da tragbare digitale Röntgengeräte eines der wichtigsten Instrumente zur Krebserkennung sind, dürften mehr Krebsfälle dem Wachstum des Segments zugute kommen. Darüber hinaus wird erwartet, dass die Einführung neuer Produkte durch die Hauptakteure zum Wachstum des Segments beitragen wird. Beispielsweise hat Canon Medical im August 2020 das mobile digitale Röntgensystem Solus 500 auf dem US-Markt eingeführt. Dieses neue System bietet verbesserte Benutzerfreundlichkeit, höhere Produktivität, verbesserte Sicherheitsfunktionen, vereinfachtes Laden des Detektors und erhöhte Speicherkapazität. Daher kann die Einführung neuer fortschrittlicher Produkte neue Möglichkeiten schaffen und die Wettbewerbsfähigkeit des Marktes erhöhen, wodurch das Segmentwachstum vorangetrieben wird.

Für die Vereinigten Staaten wird im Prognosezeitraum ein beträchtliches Wachstum erwartet

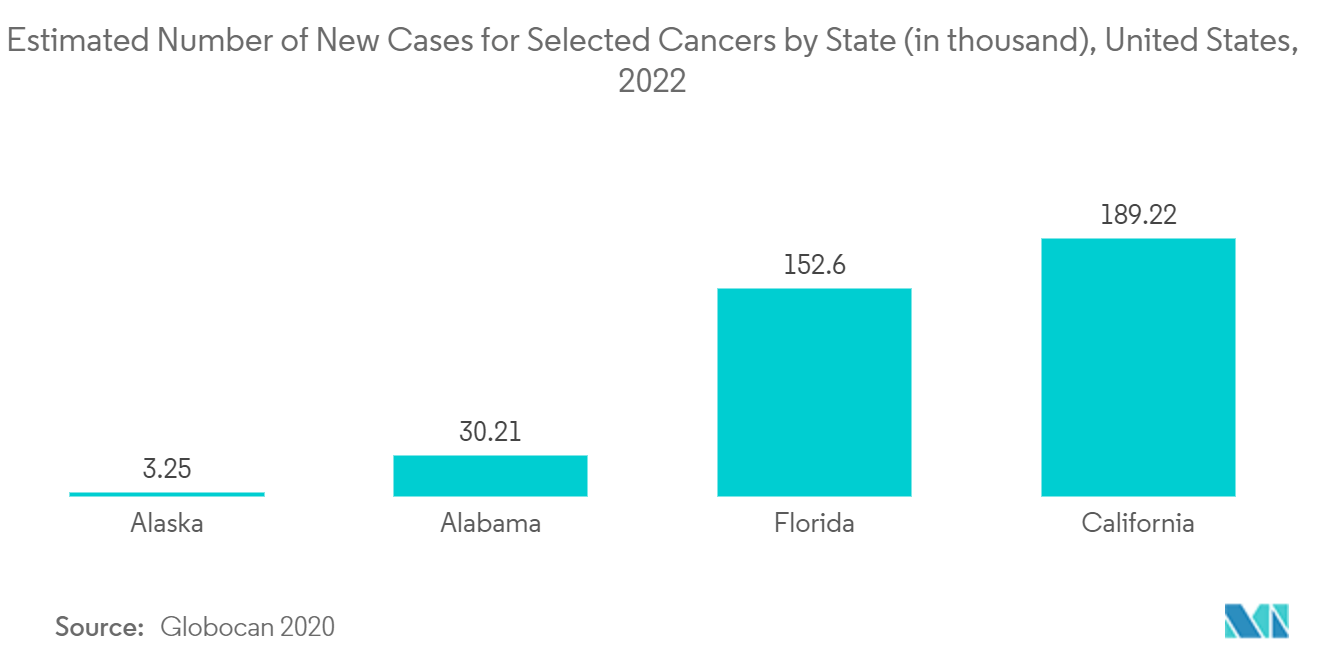

Es wird erwartet, dass in den Vereinigten Staaten im Prognosezeitraum ein beträchtliches Wachstum des gesamten Marktes für digitale Röntgengeräte zu verzeichnen ist. Das Wachstum ist auf Dinge wie eine sich rasch verbessernde Gesundheitsinfrastruktur, einen Anstieg chronischer Krankheiten und die Tatsache zurückzuführen, dass es in dieser Region Akteure gibt, die sehr gut mit Technologie umgehen können. Beispielsweise gab es laut dem GLOBOCAN-Bericht 2020 2.281.658 neue Krebsfälle wurden im Jahr 2020 in den Vereinigten Staaten diagnostiziert, mit 612.390 Todesfällen. Daher wird erwartet, dass steigende Krebsfälle in den Vereinigten Staaten die Nachfrage nach digitalen Röntgengeräten ankurbeln und damit das Marktwachstum ankurbeln.

Wichtige Produkteinführungen, eine hohe Konzentration von Marktteilnehmern oder Herstellern, Akquisitionen und Partnerschaften zwischen wichtigen Akteuren sowie die zunehmende Zahl chronischer Krankheiten in den Vereinigten Staaten sind einige der Faktoren, die das Wachstum des nordamerikanischen Marktes für digitales Röntgen in den USA vorantreiben das Land. Im September 2021 stellte GE Healthcare beispielsweise das AMX Navigate vor, ein neues tragbares, digitales Röntgensystem, das mit einer einzigartigen kraftunterstützten Free Motion-Teleskopsäule ausgestattet ist, die darauf abzielt, die Hubkraft um bis zu 70,0 zu reduzieren % und verringern die Verletzung von Technikern. Ebenso unterzeichnete KA Imaging im Mai 2021 eine Vertriebsvereinbarung in den Vereinigten Staaten mit Alpha Imaging. Krankenhäuser, medizinische Einrichtungen und Praxen aus 14 Bundesstaaten haben über Alpha Imaging Zugriff auf den tragbaren, digitalen Dual-Energy-Subtraktions-Röntgendetektor Reveal 35C mit Einzelbelichtung. Aufgrund der Entwicklung innovativer Lösungen wird daher erwartet, dass der Markt im Land ein enormes Wachstum verzeichnen wird.

Überblick über die digitale Röntgenbranche in Nordamerika

Länder in Nordamerika wie die Vereinigten Staaten und Kanada verfolgen Richtlinien, die Forschung und Entwicklung fördern und neuere Technologien willkommen heißen. Daher ist die Akzeptanz neuer Technologien in diesen Ländern sehr hoch. Mexiko ist ein Entwicklungsland und daher für viele Global Player ein lukrativer Markt. Darüber hinaus wird der Zugang zum mexikanischen Markt durch die Präsenz stärker entwickelter Länder in der näheren Umgebung sehr einfach, da die meisten Global Player in den Vereinigten Staaten und Kanada ansässig sind. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die Marktanteile halten und bekannt sind, darunter unter anderem Carestream Health Inc., Fujifilm Medical Systems, GE Healthcare, Hitachi Medical Corporation und Hologic Corporation.

Marktführer im digitalen Röntgen in Nordamerika

GE Healthcare

Fujifilm Medical Systems

Siemens Healthineers

Canon Medical Systems Corporation

Koninklijke Philips N.V.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für digitales Röntgen in Nordamerika

- August 2022 GE Healthcare bringt das Definium 656 HD auf den Markt, das fortschrittliche stationäre Röntgensystem der nächsten Generation. Das System bietet konsistente, effiziente und hochautomatisierte Untersuchungen, die für radiologische Abteilungen von Vorteil sind.

- April 2022 Boston Imaging, der US-Hauptsitz der digitalen Radiographie- und Ultraschallsysteme von Samsung, bringt eine neue Konfiguration des AccE GM85 namens GM85 Fit auf den Markt, die sich durch ein benutzerorientiertes Design auszeichnet. Es handelt sich um das neue mobile Röntgengerät, das in den USA eingeführt wurde.

Segmentierung der digitalen Röntgenindustrie in Nordamerika

Gemäß dem Umfang dieses Berichts handelt es sich bei digitalem Röntgen oder digitaler Radiographie um eine Form der Röntgenbildgebung, bei der digitale Röntgensensoren anstelle herkömmlicher Fotofilme verwendet werden. Dies hat den zusätzlichen Vorteil der Effizienz und der Fähigkeit um Bilder digital zu übertragen und sie für eine bessere Sichtbarkeit zu verbessern. Diese Methode umgeht die chemische Verarbeitung von Fotofilmen. Die digitale Röntgenbildgebung ist sehr gefragt, da sie im Vergleich zu herkömmlichen Röntgenstrahlen eine geringere Strahlenbelastung erfordert. Das nordamerikanische digitale X Der Strahlenmarkt ist segmentiert nach Anwendung (Orthopädie, Onkologie, Zahnmedizin, Herz-Kreislauf und andere Anwendungen), Technologie (computergestützte Radiographie und direkte Radiographie), Portabilität (feste Systeme und tragbare Systeme), Endbenutzer (Krankenhäuser, Diagnosezentren und andere Endbenutzer). Benutzer) und Geografie (USA, Kanada und Mexiko). Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Orthopädisch |

| Krebs |

| Dental |

| Herz-Kreislauf |

| Andere Anwendungen |

| Computerradiographie |

| Direkte Radiographie |

| Feste Systeme |

| Tragbare Systeme |

| Krankenhäuser |

| Diagnosezentren |

| Andere Endbenutzer |

| Vereinigte Staaten |

| Kanada |

| Mexiko |

| Auf Antrag | Orthopädisch |

| Krebs | |

| Dental | |

| Herz-Kreislauf | |

| Andere Anwendungen | |

| Durch Technologie | Computerradiographie |

| Direkte Radiographie | |

| Durch Portabilität | Feste Systeme |

| Tragbare Systeme | |

| Vom Endbenutzer | Krankenhäuser |

| Diagnosezentren | |

| Andere Endbenutzer | |

| Erdkunde | Vereinigte Staaten |

| Kanada | |

| Mexiko |

Häufig gestellte Fragen zur digitalen Röntgenmarktforschung in Nordamerika

Wie groß ist der Markt für digitales Röntgen in Nordamerika?

Es wird erwartet, dass der nordamerikanische Markt für digitales Röntgen im Jahr 2024 6,05 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 8,26 % auf 9,00 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für digitales Röntgen in Nordamerika derzeit?

Im Jahr 2024 wird der nordamerikanische Markt für digitales Röntgen voraussichtlich 6,05 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für digitales Röntgen?

GE Healthcare, Fujifilm Medical Systems, Siemens Healthineers, Canon Medical Systems Corporation, Koninklijke Philips N.V. sind die größten Unternehmen, die auf dem nordamerikanischen Markt für digitales Röntgen tätig sind.

Welche Jahre deckt dieser Markt für digitales Röntgen in Nordamerika ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des nordamerikanischen Marktes für digitales Röntgen auf 5,59 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des nordamerikanischen Marktes für digitales Röntgen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Marktes für digitales Röntgen für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für digitales Röntgen in Nordamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von digitalem Röntgen in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die digitale Röntgenanalyse für Nordamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.