Marktgröße für Milchalternativen in Nordamerika

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 11.60 Milliarden US-Dollar | |

| Marktgröße (2029) | 18.21 Milliarden US-Dollar | |

| Größter Anteil nach Vertriebskanal | Off-Trade | |

| CAGR (2024 - 2029) | 8.95 % | |

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Milchalternativen in Nordamerika

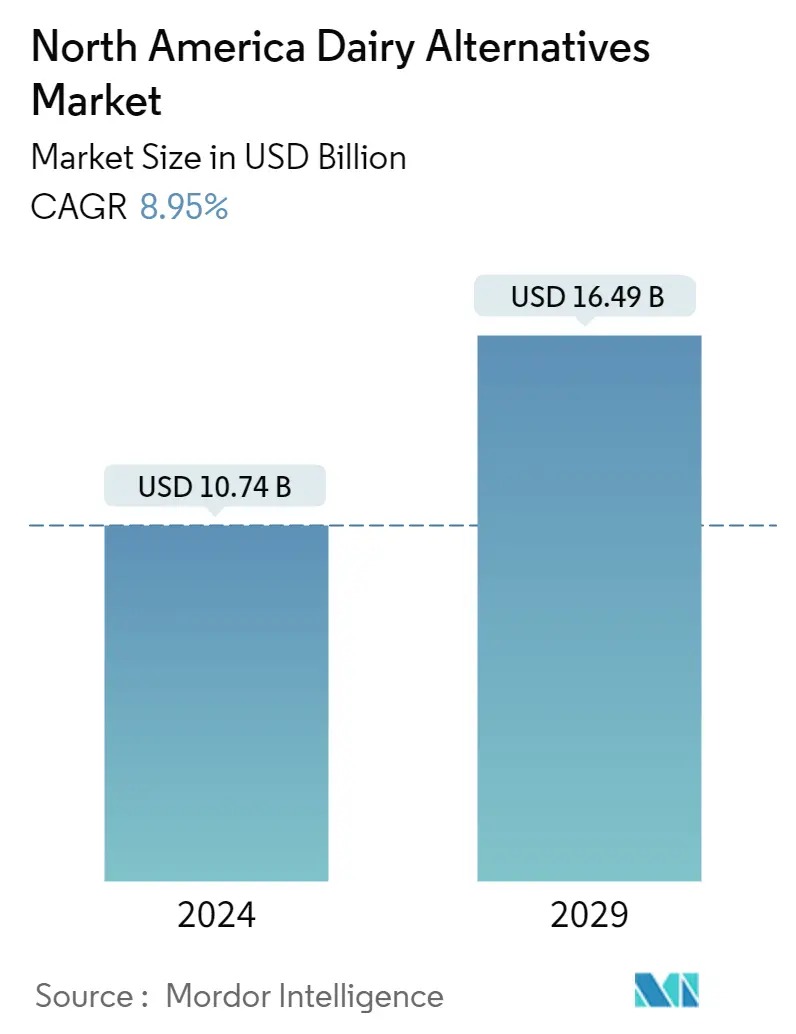

Die Größe des Marktes für Milchalternativen in Nordamerika wird im Jahr 2024 auf 10,74 Milliarden US-Dollar geschätzt und soll bis 2029 16,49 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,95 % im Prognosezeitraum (2024–2029) entspricht.

Online-Einzelhandelskanäle arbeiten mit vielen Marken zusammen, um ihre Verkäufe zu steigern

- Der Vertriebskanal des nordamerikanischen Marktes für Milchalternativen ist in On-Trade und Off-Trade unterteilt. Für den Vertrieb alternativer Milchprodukte in der Region spielt der Off-Trade-Kanal eine große Rolle. Supermärkte und Hypermärkte sind die größten Off-Trade-Vertriebskanäle auf dem nordamerikanischen Markt für Milchalternativen. Der Nähefaktor dieser Kanäle, insbesondere in großen und entwickelten Städten, bietet ihnen den zusätzlichen Vorteil, die Kaufentscheidungen der Verbraucher zu beeinflussen. Im Jahr 2022 betrug der Verkaufswert von Milchalternativen über Supermärkte und Verbrauchermärkte mehr als 73,4 % im Vergleich zu anderen Einzelhandelskanälen.

- Pflanzliche Milch spielt im Gesamtabsatz der Einzelhandelskanäle eine große Rolle. Im Jahr 2021 stieg der Verkaufswert von Pflanzenmilch im Vergleich zu 2020 um 8,5 %, während der Umsatz mit tierischer Milch um 2 % zurückging. Im selben Jahr kauften 42 % der Haushalte pflanzliche Milch und 76 % kauften sie mehrfach über den Einzelhandel.

- Der Online-Kanal in Nordamerika dürfte der am schnellsten wachsende Vertriebskanal für Milchalternativen sein. Im Jahr 2024 wird ein Wachstum von 44 % im Vergleich zu 2021 erwartet. Online-Händler arbeiten mit Marken zusammen, um ihre Regalfläche zu vergrößern, das Sortiment zu erweitern und das Einkaufserlebnis der Verbraucher durch das Angebot einer breiten Palette pflanzlicher Produkte zu verbessern. Im Jahr 2021 kauften mehr als 22 % der Kanadier Lebensmittel lieber online.

Der explosionsartige Konsum der Bevölkerung und die Unterstützung der Regierung befeuern das Marktwachstum

- Der nordamerikanische Markt für Milchalternativen dominiert aufgrund der zunehmenden Laktoseintoleranz und der Einführung einer gesunden Ernährung den Weltmarkt. Im Jahr 2022 wurde bei 30–50 Millionen Amerikanern eine Laktoseintoleranz festgestellt. Die am meisten bevorzugten milchfreien Produkte sind Milch, Butter, Tiefkühldesserts und Käse.

- Die Vereinigten Staaten sind der führende Markt für Milchalternativen in der Region. Es wird prognostiziert, dass es im Zeitraum 2024–2027 mit 26 % wertmäßig die schnellste Wachstumsrate gegenüber dem Vorjahr verzeichnen wird. Die höhere Nachfrage ist auf die höhere Produktionsmenge an Nüssen (Mandeln) und Sojabohnen zurückzuführen. Beispielsweise produzieren die Vereinigten Staaten jährlich rund 2.002.742 Tonnen Mandeln, was 80 % der weltweiten Mandelproduktion ausmacht. Kontinuierliche Produkteinführungen sind der Schlüsselfaktor für den Verkauf von Milchalternativen im Land, da amerikanische Verbraucher sehr aufgeschlossen gegenüber dem Ausprobieren neuer Produkte sind.

- Im Jahr 2021 kauften 62 % oder 79 Millionen US-Haushalte pflanzliche Produkte, ein Anstieg gegenüber 61 % oder 77 Millionen im Jahr 2020.

- Kanada ist der zweitgrößte Markt für Milchalternativen. Die staatliche Unterstützung ist der Hauptfaktor, der den Verkauf von Nichtmilchprodukten im Land ankurbelt. Im Jahr 2018 bezog die Regierung die Milchalternativenindustrie in ihre Supercluster-Initiative ein und investierte 150 Millionen US-Dollar in deren Entwicklung. Im Jahr 2021 wurden weitere 173 Millionen US-Dollar investiert.

- Es wird erwartet, dass der Verkauf von Milchalternativen aufgrund einer erwarteten Zunahme von Lebensstilstörungen und Laktoseintoleranz steigen wird. Der nordamerikanische Markt für Milchalternativen wird im Jahr 2025 im Vergleich zu 2023 voraussichtlich um 16 % wachsen.

Markttrends für Milchalternativen in Nordamerika

- Die funktionale Effizienz und Kostenwettbewerbsfähigkeit, die alternative Milchprodukte bieten, steigert ihre Produktion

Überblick über die Milchalternativenbranche in Nordamerika

Der nordamerikanische Markt für Milchalternativen ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 26,56 % einnehmen. Die Hauptakteure auf diesem Markt sind Agrifoods International Cooperative Ltd, Blue Diamond Growers, Califia Farms LLC, Danone SA und Oatly Group AB (alphabetisch sortiert).

Marktführer für Milchalternativen in Nordamerika

Agrifoods International Cooperative Ltd

Blue Diamond Growers

Califia Farms LLC

Danone SA

Oatly Group AB

Other important companies include Campbell Soup Company, Eden Foods Inc., Kite Hill, Land O'Lakes Inc., Miyoko's Creamery, Otsuka Holdings Co. Ltd, SunOpta Inc., The J.M. Smucker Company.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Milchalternativen in Nordamerika

- Oktober 2022 SunOpta hat die erste Phase der 100 Millionen US-Dollar teuren Anlage für sterile alternative Milch in Midlothian zur Herstellung nachhaltiger Milch- und Lebensmittelprodukte abgeschlossen.

- Oktober 2022 SunOpta Inc. gibt die Übernahme der pflanzlichen Getränkemarken Dream® und WestSoy® von The Hain Celestial Group Inc. für 33 Millionen US-Dollar bekannt. Das Unternehmen könnte von den erworbenen Marken profitieren und so sein Wachstum in diesem wettbewerbsstarken Geschäft steigern.

- Juli 2022 Danone bringt die erste Dairy and Plants Blend-Babynahrung auf den Markt und reagiert damit auf den Wunsch der Eltern nach vegetarischen und flexiblen Optionen für ihre Babys.

Nordamerika-Marktbericht für Milchalternativen – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Pro-Kopf-Verbrauch

- 4.2 Rohstoff-/Warenproduktion

- 4.2.1 Milchalternative - Rohstoffproduktion

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Kanada

- 4.3.2 Mexiko

- 4.3.3 Vereinigte Staaten

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Kategorie

- 5.1.1 Milchfreie Butter

- 5.1.2 Nichtmilchkäse

- 5.1.3 Milchfreies Eis

- 5.1.4 Milchfreie Milch

- 5.1.4.1 Nach Produkttyp

- 5.1.4.1.1 Mandelmilch

- 5.1.4.1.2 Cashewmilch

- 5.1.4.1.3 Kokosmilch

- 5.1.4.1.4 Hanfmilch

- 5.1.4.1.5 Hafermilch

- 5.1.4.1.6 Ich bin Milch

- 5.1.5 Milchfreier Joghurt

- 5.2 Vertriebsweg

- 5.2.1 Off-Trade

- 5.2.1.1 Convenience-Stores

- 5.2.1.2 Online Einzelhandel

- 5.2.1.3 Fachhändler

- 5.2.1.4 Supermärkte und Verbrauchermärkte

- 5.2.1.5 Andere (Lagerclubs, Tankstellen usw.)

- 5.2.2 Im Handel

- 5.3 Land

- 5.3.1 Kanada

- 5.3.2 Mexiko

- 5.3.3 Vereinigte Staaten

- 5.3.4 Rest von Nordamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Agrifoods International Cooperative Ltd

- 6.4.2 Blue Diamond Growers

- 6.4.3 Califia Farms LLC

- 6.4.4 Campbell Soup Company

- 6.4.5 Danone SA

- 6.4.6 Eden Foods Inc.

- 6.4.7 Kite Hill

- 6.4.8 Land O'Lakes Inc.

- 6.4.9 Miyoko's Creamery

- 6.4.10 Oatly Group AB

- 6.4.11 Otsuka Holdings Co. Ltd

- 6.4.12 SunOpta Inc.

- 6.4.13 The J.M. Smucker Company

7. WICHTIGE STRATEGISCHE FRAGEN FÜR CEOS VON DAIRY UND MILCH-ALTERNATIVE

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Branchensegmentierung für Milchalternativen in Nordamerika

Milchfreie Butter, milchfreier Käse, milchfreies Eis, milchfreie Milch und milchfreier Joghurt werden als Segmente nach Kategorie abgedeckt. Off-Trade und On-Trade werden als Segmente durch den Vertriebskanal abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.

- Der Vertriebskanal des nordamerikanischen Marktes für Milchalternativen ist in On-Trade und Off-Trade unterteilt. Für den Vertrieb alternativer Milchprodukte in der Region spielt der Off-Trade-Kanal eine große Rolle. Supermärkte und Hypermärkte sind die größten Off-Trade-Vertriebskanäle auf dem nordamerikanischen Markt für Milchalternativen. Der Nähefaktor dieser Kanäle, insbesondere in großen und entwickelten Städten, bietet ihnen den zusätzlichen Vorteil, die Kaufentscheidungen der Verbraucher zu beeinflussen. Im Jahr 2022 betrug der Verkaufswert von Milchalternativen über Supermärkte und Verbrauchermärkte mehr als 73,4 % im Vergleich zu anderen Einzelhandelskanälen.

- Pflanzliche Milch spielt im Gesamtabsatz der Einzelhandelskanäle eine große Rolle. Im Jahr 2021 stieg der Verkaufswert von Pflanzenmilch im Vergleich zu 2020 um 8,5 %, während der Umsatz mit tierischer Milch um 2 % zurückging. Im selben Jahr kauften 42 % der Haushalte pflanzliche Milch und 76 % kauften sie mehrfach über den Einzelhandel.

- Der Online-Kanal in Nordamerika dürfte der am schnellsten wachsende Vertriebskanal für Milchalternativen sein. Im Jahr 2024 wird ein Wachstum von 44 % im Vergleich zu 2021 erwartet. Online-Händler arbeiten mit Marken zusammen, um ihre Regalfläche zu vergrößern, das Sortiment zu erweitern und das Einkaufserlebnis der Verbraucher durch das Angebot einer breiten Palette pflanzlicher Produkte zu verbessern. Im Jahr 2021 kauften mehr als 22 % der Kanadier Lebensmittel lieber online.

| Milchfreie Butter | ||

| Nichtmilchkäse | ||

| Milchfreies Eis | ||

| Milchfreie Milch | Nach Produkttyp | Mandelmilch |

| Cashewmilch | ||

| Kokosmilch | ||

| Hanfmilch | ||

| Hafermilch | ||

| Ich bin Milch | ||

| Milchfreier Joghurt | ||

| Off-Trade | Convenience-Stores |

| Online Einzelhandel | |

| Fachhändler | |

| Supermärkte und Verbrauchermärkte | |

| Andere (Lagerclubs, Tankstellen usw.) | |

| Im Handel |

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| Kategorie | Milchfreie Butter | ||

| Nichtmilchkäse | |||

| Milchfreies Eis | |||

| Milchfreie Milch | Nach Produkttyp | Mandelmilch | |

| Cashewmilch | |||

| Kokosmilch | |||

| Hanfmilch | |||

| Hafermilch | |||

| Ich bin Milch | |||

| Milchfreier Joghurt | |||

| Vertriebsweg | Off-Trade | Convenience-Stores | |

| Online Einzelhandel | |||

| Fachhändler | |||

| Supermärkte und Verbrauchermärkte | |||

| Andere (Lagerclubs, Tankstellen usw.) | |||

| Im Handel | |||

| Land | Kanada | ||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

Marktdefinition

- Milchalternativen - Milchalternativen sind Lebensmittel, die aus pflanzlicher Milch/Ölen anstelle ihrer üblichen tierischen Produkte wie Käse, Butter, Milch, Eiscreme, Joghurt usw. hergestellt werden. Pflanzliche oder milchfreie Milchalternativen sind die schnell wachsende Alternative Segment in der neueren Lebensmittelproduktentwicklungskategorie Funktions- und Spezialgetränke auf der ganzen Welt.

- Milchfreie Butter - Milchfreie Butter ist eine vegane Butteralternative, die aus einer Mischung pflanzlicher Öle hergestellt wird. Angesichts der zunehmenden Verbreitung alternativer Ernährungsweisen wie Vegetarismus, Veganismus und Glutenunverträglichkeit ist Pflanzenbutter ein gesunder, milchfreier Ersatz für normale Butter.

- Milchfreies Eis - Pflanzeneis ist eine wachsende Kategorie. Milchfreies Eis ist eine Dessertsorte, die ohne tierische Zutaten hergestellt wird. Dies gilt in der Regel als Ersatz für normales Eis für diejenigen, die keine tierischen oder tierischen Produkte wie Eier, Milch, Sahne oder Honig essen können oder nicht essen.

- Pflanzliche Milch - Pflanzenmilch ist ein Milchersatz, der aus Nüssen (z. B. Haselnüssen, Hanfsamen), Samen (z. B. Sesam, Walnüssen, Kokosnüssen, Cashewnüssen, Mandeln, Reis, Hafer usw.) oder Hülsenfrüchten (z. B. Soja) hergestellt wird. Pflanzenmilch wie Sojamilch und Mandelmilch erfreuen sich in Ostasien und im Nahen Osten seit Jahrhunderten großer Beliebtheit.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen erstellt.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird für jedes Land über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen