Größe des nordamerikanischen Süßwarenmarktes

|

|

Studienzeitraum | 2019 - 2029 |

|

|

Marktgröße (2024) | USD 74.55 Billion |

|

|

Marktgröße (2029) | USD 101.8 Billion |

|

|

CAGR (2024 - 2029) | 4.76 % |

|

|

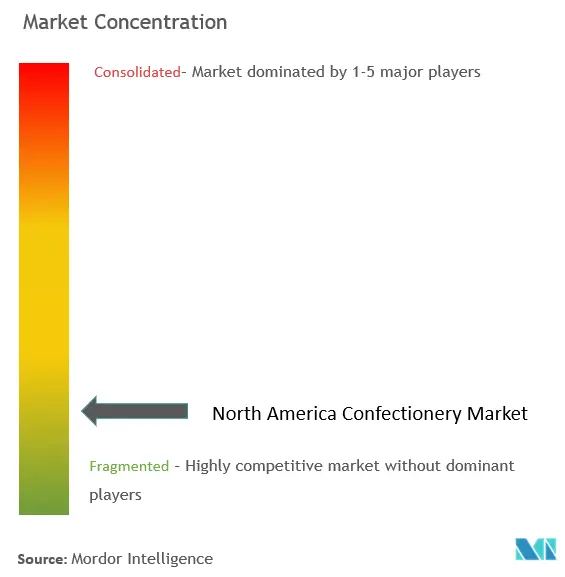

Marktkonzentration | Niedrig |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Süßwaren in Nordamerika

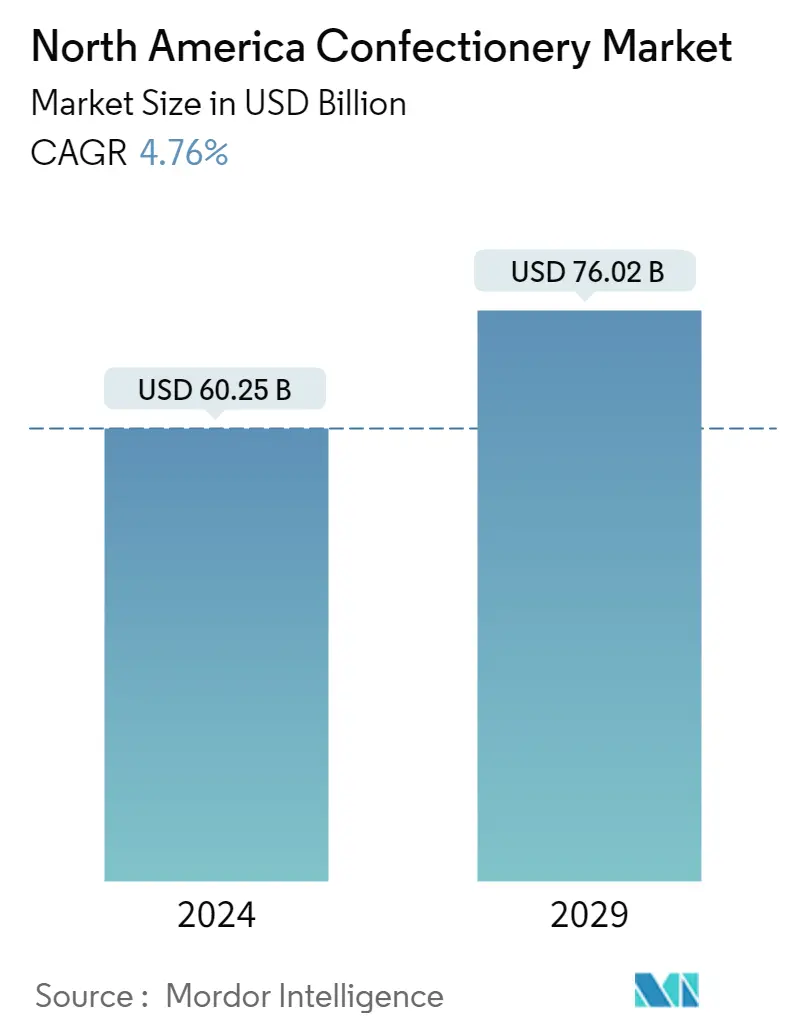

Die Größe des nordamerikanischen Süßwarenmarkts wird im Jahr 2024 auf 60,25 Milliarden US-Dollar geschätzt und soll bis 2029 76,02 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,76 % im Prognosezeitraum (2024–2029) entspricht.

- Unter den Süßwaren gehören Süßigkeiten zu den beliebtesten Produkten bei Jugendlichen und Kindern in ganz Nordamerika. Daher differenzieren die wichtigsten Marktteilnehmer ihre Angebote kontinuierlich, um die Zielkunden anzulocken. Da die Verbrauchernachfrage nach Süßwaren steigt, haben Unternehmen damit begonnen, Produkte mit unterschiedlichen Geschmacksrichtungen auf den Markt zu bringen, wie unter anderem Mango, Erdbeere, Kokosnuss, Kaffee, Zimt, Banane und blaue Himbeere.

- Darüber hinaus konzentrieren sich Innovationen bei Süßwarenprodukten auf die Bewältigung gesundheitlicher Bedenken im Zusammenhang mit dem Konsum von Süßigkeiten, wie etwa Diabetes. Große Marktteilnehmer entwickeln zuckerfreie, gentechnikfreie, glutenfreie und vegane Süßigkeiten, um gesundheitsbewusste Kunden anzulocken. Beispielsweise wurde im Februar 2022 von Original Gourmet eine USDA-zertifizierte Bio-Lollipop-Linie auf den Markt gebracht. Diese Pops sind nicht nur gentechnikfrei, sondern auch glutenfrei, erdnussfrei, vegan und werden zu 100 % aus Bio-Zutaten hergestellt.

- Allerdings ist der hohe Zuckergehalt im Zusammenhang mit Fettleibigkeit bei nordamerikanischen Verbrauchern ein ernstes Problem. Verbraucher suchen nach gesünderen Optionen, wie zum Beispiel kalorienarmen, kakaoreichen und auf funktionellen Zutaten basierenden Süßwaren. Der funktionale Anspruch auf Etiketten von Süßwarenprodukten nimmt rasant zu.

- Das zunehmende Gesundheitsbewusstsein und Fälle von Fettleibigkeit in Nordamerika haben zu einem dramatischen Anstieg des Verkaufs von kalorienarmen und zuckerfreien Süßwarenprodukten geführt. Den Verbrauchern macht es nichts aus, mehr Geld für qualitativ hochwertige Produkte auszugeben, die ihren Anforderungen entsprechen.

Neigung zu gesünderen und biologischen Süßwaren

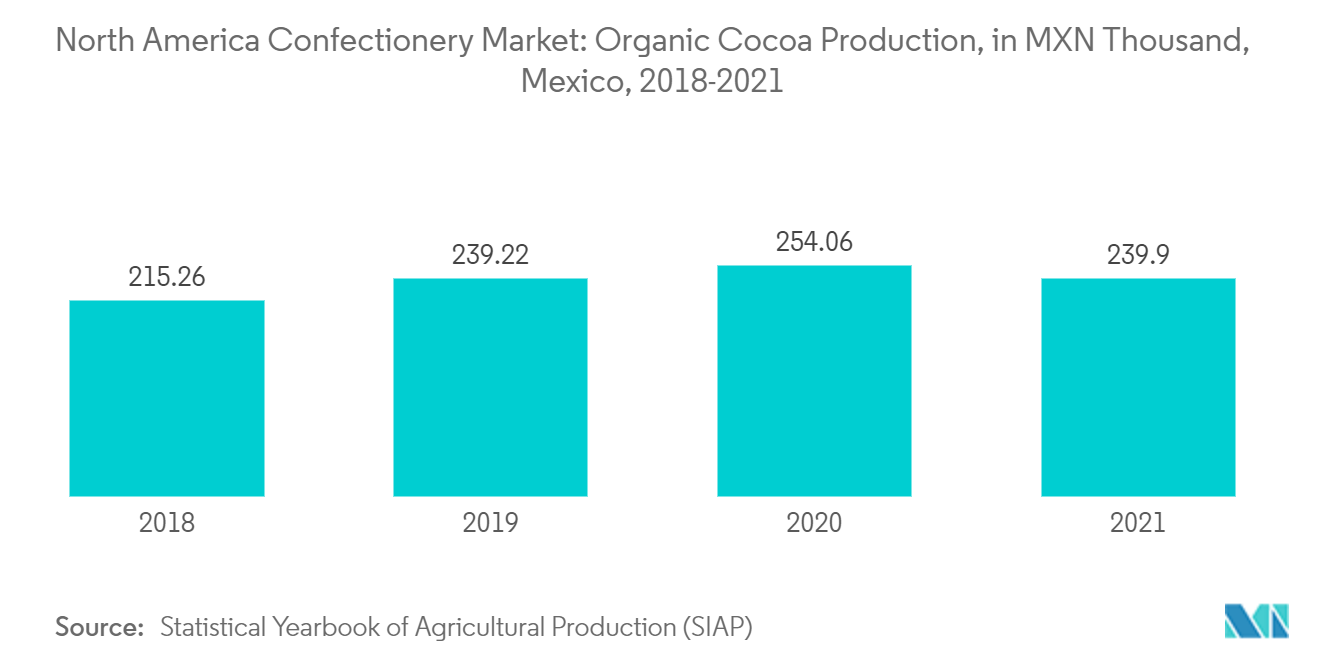

- Als Reaktion auf die Nachfrage der Verbraucher nach gesünderen Snacks haben große Unternehmen eine bedeutende Strategie gewählt, die sich auf Bequemlichkeit, Geschmack und gesündere Snacks konzentriert. Heutzutage steigt die Nachfrage nach Bio-Schokolade, da sie keine zugesetzten Chemikalien enthält, die schwerwiegende Gesundheitsprobleme verursachen können.

- Verbraucher bevorzugen mittlerweile vegane, biologische, glutenfreie und zuckerfreie Schokolade, da sie sich ihrer Gesundheit und ihres Wohlbefindens bewusst sind. Daher stellen verschiedene große Süßwarenunternehmen die neuesten innovativen aromatisierten Schokoladen mit innovativen Verpackungen vor, die es den Verbrauchern ermöglichen, sie in kleinen Portionen zu konsumieren und den Rest für später aufzubewahren.

- Es wird erwartet, dass der Anstieg der Exporte von Bio-Schokoladen auch die Nachfrage auf dem Markt für Bio-Süßwaren ankurbeln wird. Darüber hinaus haben verschiedene Akteure aufgrund der steigenden Nachfrage nach gesunden Süßwaren in Nordamerika Produkte auf den Markt gebracht, die den Vorlieben der Verbraucher entsprechen.

- Im August 2022 brachte Mondelēz beispielsweise Hu Bio-Milchschokolade aus grasgefütterten Tieren auf den Markt. Das Produkt ist mit unraffiniertem Bio-Kokosblütenzucker gesüßt. Das Milchschokolade-Konfekt gibt es in fünf Geschmacksrichtungen Einfach, Cashewbutter, Knusprige Mandel + Kokosnussflocken, Haselnussbutter + Knusprige Haselnuss und Mandelbutter.

- Große Unternehmen erweitern ihre Produktpalette um funktionelle Zutaten, tropische Früchte und verschiedene Geschmacksfüllungen sowie nussbasierte und exotische Geschmacksrichtungen in Bio-Schokoladen, um den sich ändernden Kundenanforderungen gerecht zu werden, was den Süßwarenmarkt in der gesamten Region kontinuierlich beschleunigt.

Die Vereinigten Staaten halten einen großen Marktanteil

- Der Markt verzeichnete ein deutliches Wachstum, da Premium-Schokolade in den Vereinigten Staaten beliebt ist. Die Menschen auf dem Land gönnen sich lieber mundgerechte Pralinen, um ihren Süßwarenkonsum einzuschränken. Darüber hinaus passt Schokolade gut zum Clean Eating-Trend im Land. Da festgestellt wurde, dass dunkle Schokolade zahlreiche gesundheitliche Vorteile hat, entscheiden sich Verbraucher für hochwertige dunkle Schokolade, um ein Erlebnis ohne schlechtes Gewissen zu haben.

- Hershey's und Mars gehören zu den wenigen Marken, die ihr Angebot in der Kategorie der dunklen Schokolade kontinuierlich erweitern. Die Marke Cocoa Exchange von Mars bietet im Land die Sortimente Dove Signature Collection und Pure Dark an Premium-Schokoladen an.

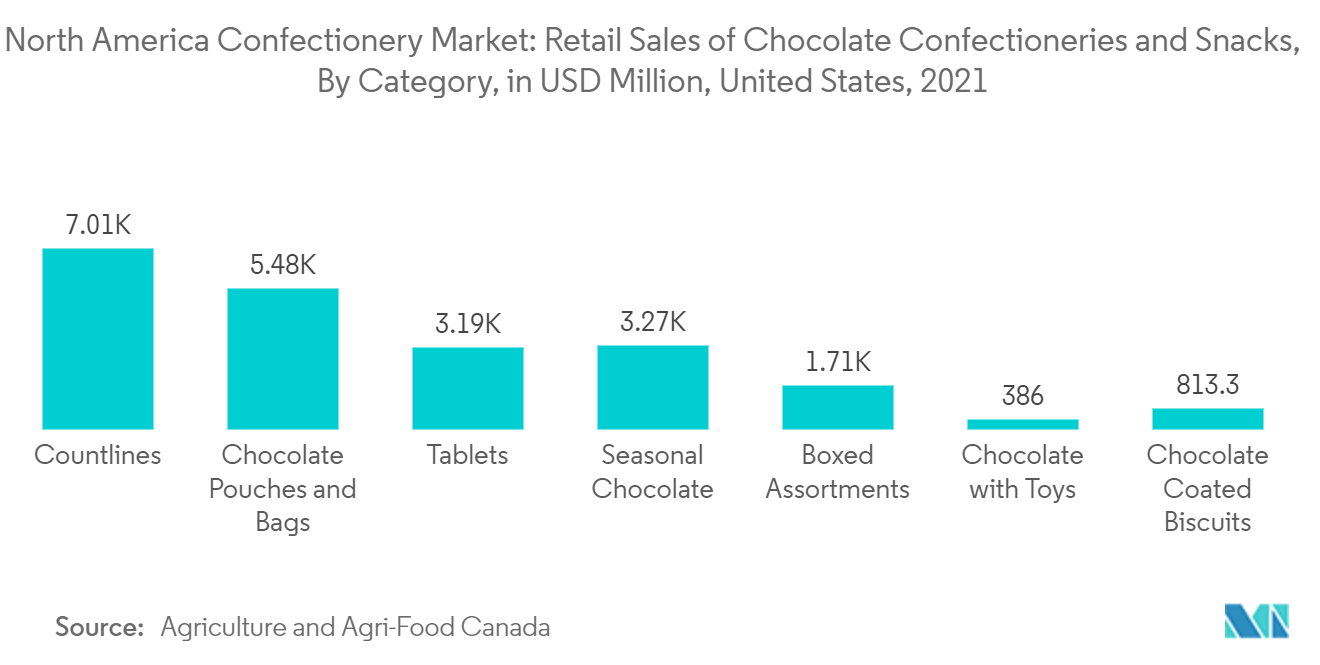

- Agriculture and Agri-Food Canada prognostizierte, dass Countlines (insbesondere Süßwaren) weiterhin den Markt für Schokoladensüßwaren in den Vereinigten Staaten dominieren würden, mit einem geschätzten Einzelhandelsumsatz von 7 Milliarden US-Dollar im Jahr 2021. Schokoladenbeutel und -tüten würden voraussichtlich den zweithöchsten Platz einnehmen Kategorie mit einem Wert von 5,5 Milliarden US-Dollar.

Überblick über die nordamerikanische Süßwarenindustrie

Der nordamerikanische Süßwarenmarkt ist in inländische und multinationale Akteure fragmentiert, wobei letztere den dominierenden Anteil ausmachen. Mars, Inc., Mondelēz International, Inc., Nestlé SA, Ferrero und The Hershey Company sind die führenden Akteure auf dem nordamerikanischen Süßwarenmarkt. Unternehmen setzen zahlreiche Strategien wie die Entwicklung neuer Produkte, Partnerschaften, Fusionen und Übernahmen um, um innovative Produkte anzubieten und ihr Produktportfolio zu erweitern, um der wachsenden Nachfrage in der gesamten Region gerecht zu werden. Aufgrund des hohen Marktpotenzials nutzen Marktteilnehmer die Chancen auf dem nordamerikanischen Süßwarenmarkt. Beispielsweise erweiterte Ferrero North America im Oktober 2021 sein Schokoladenproduktionszentrum in Bloomington, Illinois. Dies war Ferreros erste Anlage außerhalb Europas.

Marktführer für Süßwaren in Nordamerika

Mars, Incorporated

Mondelēz International, Inc.

Nestlé S.A.

The Hershey Company

Ferrero International S.A.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum nordamerikanischen Süßwarenmarkt

- Juni 2022 Mars, Inc. bringt seine erste vegane Milchschokoladentafel in den USA unter der neuen Marke CO2COA auf den Markt. Die Marke entstand in Zusammenarbeit mit Perfect Day, einem Lebensmitteltechnologieunternehmen, das Mars mit der tierversuchsfreien Molke beliefert, die in der ersten veganen Milchschokoladentafel von CO2COA verwendet wird.

- März 2022 Nestlé USA investiert 675 Millionen US-Dollar in den Bau der Fabrik in Arizona und schafft so 350 Arbeitsplätze. Die Investition von Nestlé stärkt seine Marktposition und erweitert seine Produktionskapazitäten, um der gestiegenen Verbrauchernachfrage nach seinen Produkten gerecht zu werden.

- Januar 2022 GODIVA von der Yildiz Holding, eine Marke, die Gourmet-Schokolade anbietet, gab ihre Pläne bekannt, ihr Lizenzportfolio auf den Märkten der Vereinigten Staaten und Kanadas durch den Start von vier neuen Lizenzpartnerschaften zu erweitern. Zu den vier neuen Lizenzpartnern gehörten Boardwalk Frozen Treats, Jimmy's Gourmet Bakery, Le Vian und Cookies United.

Nordamerika-Süßwarenmarktbericht – Inhaltsverzeichnis

1. EINFÜHRUNG

- 1.1 Studienannahmen und Marktdefinition

- 1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

- 4.1 Marktführer

- 4.2 Marktbeschränkungen

-

4.3 Porters Fünf-Kräfte-Analyse

- 4.3.1 Bedrohung durch neue Marktteilnehmer

- 4.3.2 Verhandlungsmacht von Käufern/Verbrauchern

- 4.3.3 Verhandlungsmacht der Lieferanten

- 4.3.4 Bedrohung durch Ersatzprodukte

- 4.3.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG

-

5.1 Produktart

- 5.1.1 Schokolade

- 5.1.1.1 Milch-/weiße Schokolade

- 5.1.1.2 Dunkle Schokolade

- 5.1.2 Zuckerwaren

- 5.1.2.1 Gekochte Süßigkeiten

- 5.1.2.2 Toffees, Karamell und Nougat

- 5.1.2.3 Pastillen, Gummis, Gelees und Kauartikel

- 5.1.2.4 Pfefferminzbonbons

- 5.1.2.5 Andere

- 5.1.3 Imbissbude

- 5.1.3.1 Müsliriegel

- 5.1.3.2 Energieriegel

- 5.1.3.3 Andere Snackbars

-

5.2 Vertriebsweg

- 5.2.1 Supermärkte/VerbrauchermärkteFachhändler

- 5.2.2 Convenience-Stores

- 5.2.3 Online-Einzelhandelsgeschäfte

- 5.2.4 Fachhändler

- 5.2.5 Andere

-

5.3 Erdkunde

- 5.3.1 Vereinigte Staaten

- 5.3.2 Kanada

- 5.3.3 Mexiko

- 5.3.4 Rest von Nordamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Die am häufigsten verwendeten Strategien

- 6.2 Marktanteilsanalyse

-

6.3 Firmenprofile

- 6.3.1 Mondelēz International, Inc.

- 6.3.2 Mars, Incorporated

- 6.3.3 Nestlé S.A.

- 6.3.4 Ferrero International S.A.

- 6.3.5 Meiji Holdings Company, Ltd.

- 6.3.6 The Hershey Company

- 6.3.7 Lotte Corporation

- 6.3.8 Grupo Bimbo, S.A.B. de C.V.

- 6.3.9 Lake Champlain Chocolates

- 6.3.10 Yildiz Holding A.S.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der nordamerikanischen Süßwarenindustrie

Der nordamerikanische Süßwarenmarkt ist nach Produkttyp, Vertriebskanal und Geografie segmentiert. Basierend auf der Produktart wird der Markt in Schokolade, Zuckerwaren und Snackriegel unterteilt. Die Schokolade wird weiter in Milch-/weiße Schokolade und dunkle Schokolade unterteilt. Der Bereich Zuckerwaren ist weiter unterteilt in Bonbons, Toffees, Karamellbonbons und Nougat, Pastillen, Gummis, Gelees und Kaubonbons, Pfefferminzbonbons und andere. Zu den Snackriegeln zählen Müsliriegel, Energieriegel und andere Snackriegel. Basierend auf den Vertriebskanälen wird der Markt in Super- und Verbrauchermärkte, Convenience Stores, Online-Einzelhandelsgeschäfte, Fachhändler und andere Vertriebskanäle segmentiert. Darüber hinaus bietet die Studie eine Analyse des Süßwarenmarktes in aufstrebenden und etablierten Märkten in der gesamten Region, darunter den Vereinigten Staaten, Kanada, Mexiko und dem Rest Nordamerikas. Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (in Mio. USD) erstellt.

| Produktart | Schokolade | Milch-/weiße Schokolade | |

| Dunkle Schokolade | |||

| Zuckerwaren | Gekochte Süßigkeiten | ||

| Toffees, Karamell und Nougat | |||

| Pastillen, Gummis, Gelees und Kauartikel | |||

| Pfefferminzbonbons | |||

| Andere | |||

| Imbissbude | Müsliriegel | ||

| Energieriegel | |||

| Andere Snackbars | |||

| Vertriebsweg | Supermärkte/VerbrauchermärkteFachhändler | ||

| Convenience-Stores | |||

| Online-Einzelhandelsgeschäfte | |||

| Fachhändler | |||

| Andere | |||

| Erdkunde | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Rest von Nordamerika | |||

Marktdefinition

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.