| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

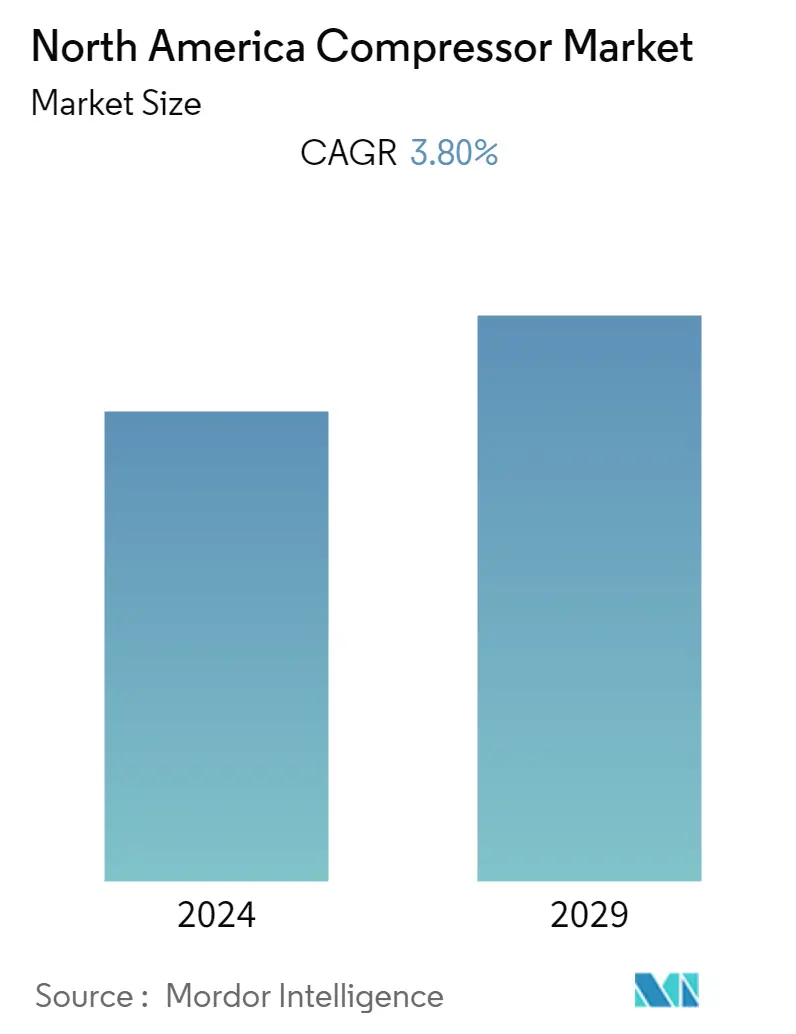

| CAGR | 3.80 % |

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Kompressoren in Nordamerika

Der nordamerikanische Kompressormarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von etwa 3,8 % verzeichnen.

Der Markt wurde durch den Ausbruch von COVID-19 aufgrund regionaler Sperrungen und einer Verlangsamung der Endverbraucherindustrien negativ beeinflusst. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Faktoren wie die steigende Nachfrage nach Kompressoren aus Raffinerien und petrochemischen Anlagen, die Kompressoren zur Bewältigung verschiedener Vorgänge im Zusammenhang mit Gasen einsetzen, werden wahrscheinlich den nordamerikanischen Kompressormarkt antreiben.

- Es wird jedoch erwartet, dass die zunehmende Installation erneuerbarer Energiequellen zur Bereitstellung von Strom, bei dem keine Kompressoren zum Einsatz kommen, den nordamerikanischen Kompressormarkt bremsen wird.

- Es wird erwartet, dass riesige Mengen an nachgewiesenen Schieferreserven in Ländern wie Kanada und Mexiko, wenn sie gefördert werden, Kompressoren für den Gastransport nutzen werden und in Zukunft wahrscheinlich mehrere Möglichkeiten für den nordamerikanischen Kompressormarkt schaffen werden.

- Es wird erwartet, dass die Vereinigten Staaten aufgrund ihrer größten Öl- und Gasraffinierungskapazität in der Region den nordamerikanischen Kompressormarkt dominieren werden.

Markttrends für Kompressoren in Nordamerika

Das Segment der Öl- und Gasindustrie dürfte den Markt dominieren

- Kompressoren sind mechanische Geräte, die den Druck eines Gases erhöhen, indem sie dessen Volumen verringern. Sie werden in der gesamten Öl- und Gasindustrie häufig eingesetzt. Die Upstream-, Midstream- und Downstream-Sektoren des Öl- und Gasgeschäfts erfordern Kompression für zahlreiche Anwendungen, wie z. B. Übertragung, Lagerung, Gassammlung, Gaslift, Gasinjektion, Flash-Gaskomprimierung und Kühlung.

- Darüber hinaus sind Kompressoren auch ein integraler Bestandteil der Gastransportinfrastruktur. Daher wird erwartet, dass die expandierenden Gaspipelinenetze einer der wichtigsten Treiber für das Wachstum des untersuchten Marktes im Prognosezeitraum sein werden.

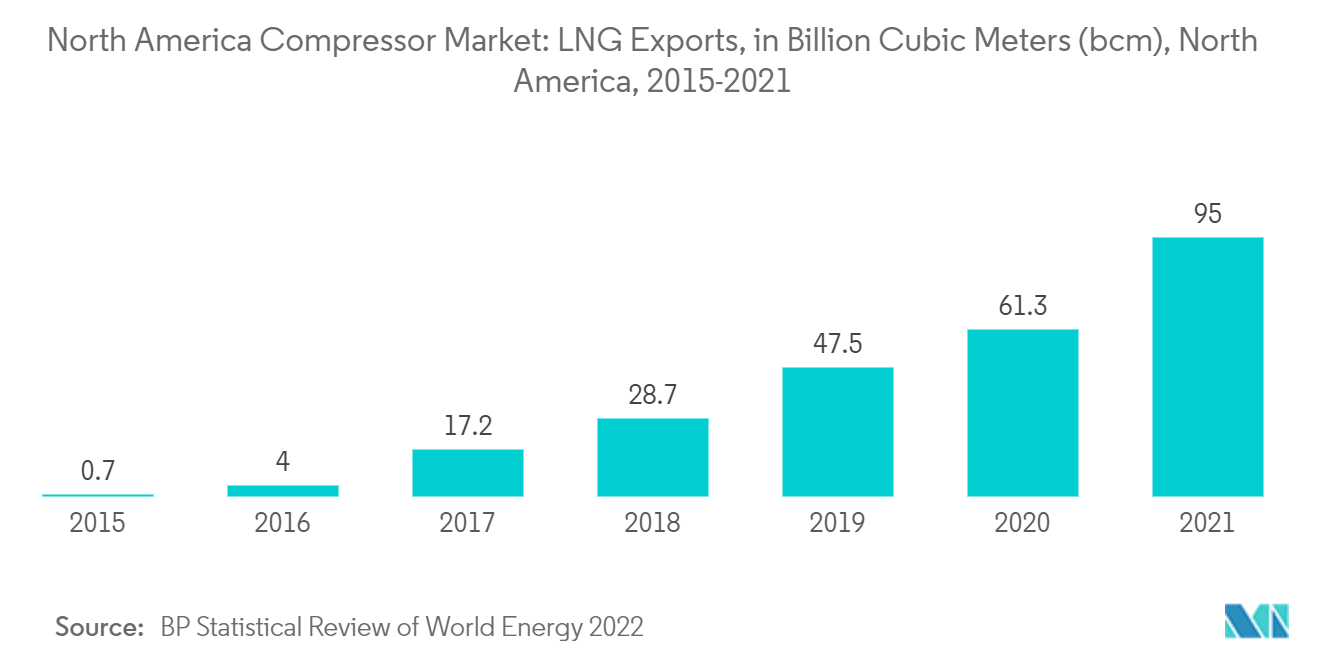

- Im Jahr 2021 betrug der gesamte Export von Flüssigerdgas (LNG) aus der Region 108,3 Milliarden Kubikmeter (Milliarden Kubikmeter), was mehr war als der Export der Region im Jahr 2020 (81,2 Milliarden Kubikmeter). Bei der Umwandlung von LNG aus Gas werden wahrscheinlich Kompressoren zum Einsatz kommen, und der Anstieg der LNG-Exporte aus der Region wird sich voraussichtlich positiv auf den Kompressormarkt in der Region auswirken.

- Im März 2022 beauftragte We Energies Burns McDonnell mit der Erbringung von EPC-Dienstleistungen (Engineer-Procurement-Construct) für zwei Spitzenlastanlagen für Flüssigerdgas (LNG) im Südosten von Wisconsin, in der Nähe von Ixonia und Bluff Creek. Ziel der Projekte ist der Bau von LNG-Peak-Shaving-Anlagen anstelle einer Pipeline-Erweiterung, sodass We Energies weiterhin einen zuverlässigen Service zu deutlich geringeren Kosten anbieten kann.

- Aufgrund der oben genannten Punkte dürfte das Segment der Öl- und Gasindustrie im Prognosezeitraum den nordamerikanischen Kompressormarkt dominieren.

Es wird erwartet, dass die Vereinigten Staaten den Markt dominieren

- Die Vereinigten Staaten dürften aufgrund des stetig steigenden Energiebedarfs und einer zunehmenden Zahl gewerblicher und industrieller Betriebe der größte Markt für Kompressoren in Nordamerika sein. Darüber hinaus wird der Anstieg des Anteils von Erdgas an der Stromerzeugung durch niedrige Erdgaspreise und eine zunehmende Anzahl solcher Anlagen vorangetrieben, was den Kompressorenmarkt voraussichtlich ankurbeln wird.

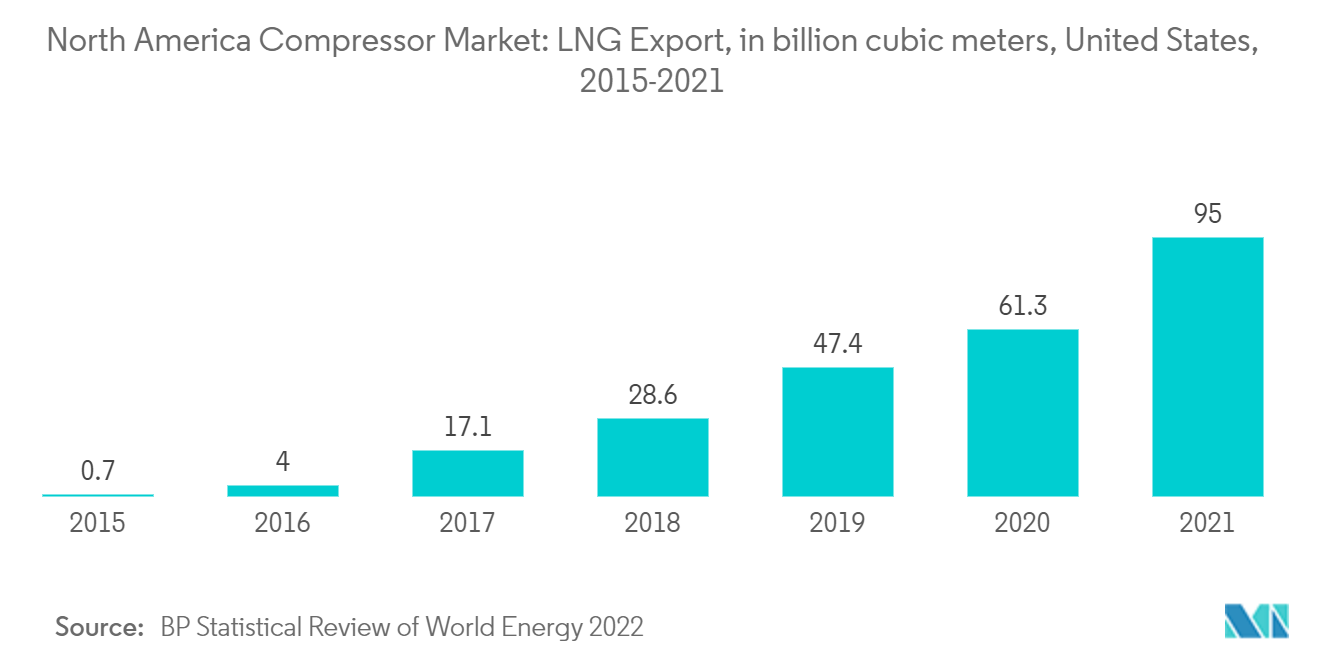

- Die Schieferrevolution in den Vereinigten Staaten hat zu einer beispiellosen Schaffung und Erweiterung petrochemischer Kapazitäten geführt, vor allem entlang der Golfküste der Vereinigten Staaten. Infolgedessen verzeichnete der petrochemische Sektor ein stetiges Wachstum der Anzahl von Projekten und Investitionen. Der Transport von Schiefergas durch Pipelines oder durch Tanker in Form von LNG erfordert den umfassenden Einsatz von Kompressoren im Land.

- Mit Stand August 2022 sind in den Vereinigten Staaten insgesamt 160 LNG-Anlagen in Betrieb. Darüber hinaus sind 11 LNG-Projekte im Bau, drei davon sind Exportterminals. Die LNG-Exporte des Landes verzeichneten in den letzten Jahren ein deutliches Wachstum und stiegen von nur 0,7 Milliarden Kubikmetern im Jahr 2015 auf 95 Milliarden Kubikmeter im Jahr 2021.

- Darüber hinaus verfügt das Land über eine der größten Chemieindustrien weltweit. Mehrere große Akteure investieren in den Chemiesektor des Landes und erhöhen so im Prognosezeitraum die Nachfrage nach Kompressoren, die in einer Chemiefabrik eingesetzt werden.

- Aufgrund der oben genannten Punkte wird daher erwartet, dass die Vereinigten Staaten im Prognosezeitraum den nordamerikanischen Kompressormarkt dominieren werden.

Überblick über die Kompressorindustrie in Nordamerika

Der nordamerikanische Kompressormarkt ist fragmentiert. Zu den Hauptakteuren auf diesem Markt (in keiner bestimmten Reihenfolge) gehören Atlas Copco AB, Siemens AG, Ariel Corporation, Ebara Corporation und Aerzener Maschinenfabrik GmbH.

Marktführer für Kompressoren in Nordamerika

-

Siemens AG

-

Ariel Corporation

-

Ebara Corporation

-

Atlas Copco AB

-

Aerzener Maschinenfabrik GmbH

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Kompressoren in Nordamerika

- Januar 2022 Die ASK Chemicals Group hat ihre neue Produktionsstätte in El Carmen, Mexiko, erfolgreich eröffnet.

- März 2022 Tellurian Inc. gab heute bekannt, dass das Unternehmen Bechtel Energy Inc. im Rahmen seines ausgeführten EPC-Vertrags (Engineering, Procurement, and Construction) eine begrenzte Mitteilung mitgeteilt hat, mit dem Bau der ersten Phase des dortigen LNG-Exportterminals Driftwood zu beginnen in der Nähe von Lake Charles, Louisiana.

Segmentierung der nordamerikanischen Kompressorindustrie

Kompressoren sind mechanische Geräte, die den Druck eines Gases/einer Luft erhöhen, indem sie ihr Volumen verringern und ihre Geschwindigkeit erhöhen. Der nordamerikanische Kompressormarkt ist in Typ, Endbenutzer und Geografie unterteilt. Nach Typ ist der Markt in positive Verdrängung und Dynamik unterteilt. Nach Endverbrauchern ist der Markt in die Öl- und Gasindustrie, den Energiesektor, das verarbeitende Gewerbe, die chemische und petrochemische Industrie sowie andere Endverbraucher unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den nordamerikanischen Kompressormarkt in den wichtigsten Ländern der Region. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Typ | Positive Verdrängung |

| Dynamisch | |

| Endbenutzer | Öl-und Gasindustrie |

| Energiesektor | |

| Fertigungssektor | |

| Chemische und petrochemische Industrie | |

| Anderer Endbenutzer | |

| Erdkunde | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika |

Häufig gestellte Fragen zur Marktforschung für Kompressoren in Nordamerika

Wie groß ist der Kompressormarkt in Nordamerika aktuell?

Der nordamerikanische Kompressormarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 3,80 % verzeichnen.

Wer sind die Hauptakteure auf dem nordamerikanischen Kompressormarkt?

Siemens AG, Ariel Corporation, Ebara Corporation, Atlas Copco AB, Aerzener Maschinenfabrik GmbH sind die wichtigsten Unternehmen, die auf dem nordamerikanischen Kompressormarkt tätig sind.

Welche Jahre deckt dieser nordamerikanische Kompressormarkt ab?

Der Bericht deckt die historische Marktgröße des nordamerikanischen Kompressormarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des nordamerikanischen Kompressormarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Industrial Machinery Reports

Popular Energy & Power Reports

Other Popular Industry Reports

Bericht der nordamerikanischen Kompressorindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Kompressoren in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Nordamerika-Kompressoranalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.