Marktgröße für Biostimulanzien in Nordamerika

| Studienzeitraum | 2017 - 2029 | |

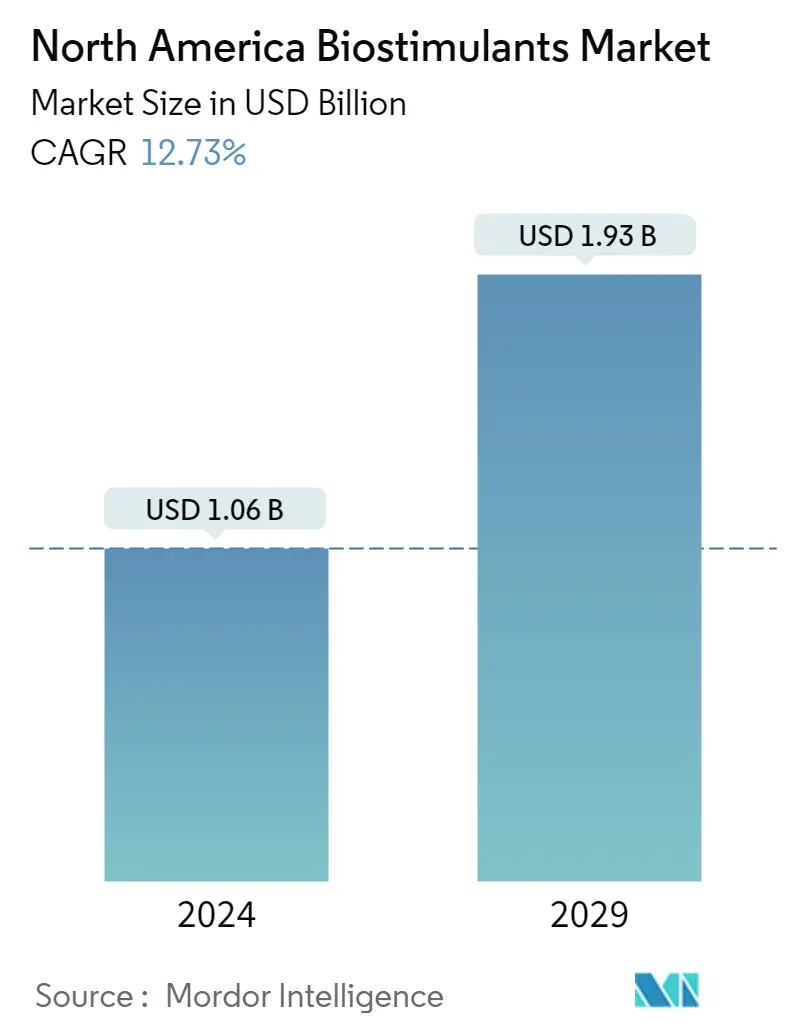

| Marktgröße (2024) | 1.19 Milliarden US-Dollar | |

| Marktgröße (2029) | 2.18 Milliarden US-Dollar | |

| Größter Anteil nach Form | Proteinhydrolysate | |

| CAGR (2024 - 2029) | 12.73 % | |

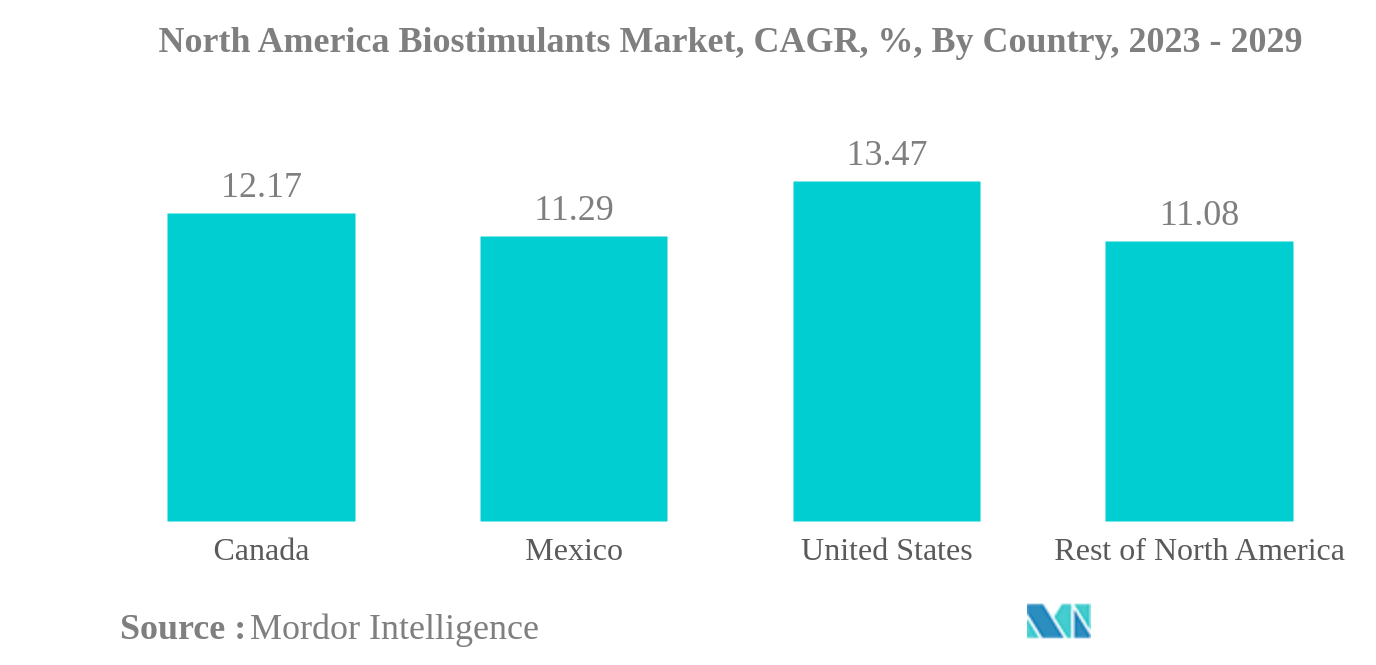

| Größter Anteil nach Land | Vereinigte Staaten | |

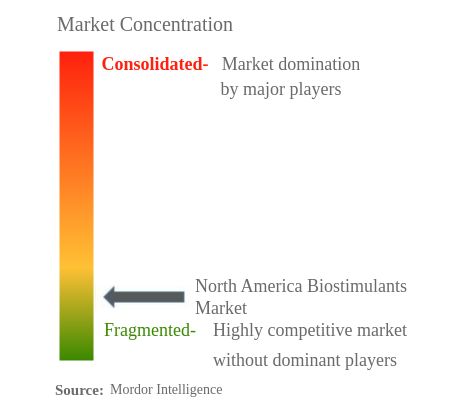

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Biostimulanzien in Nordamerika

Die Größe des nordamerikanischen Marktes für Biostimulanzien wird im Jahr 2024 auf 1,06 Milliarden US-Dollar geschätzt und soll bis 2029 1,93 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 12,73 % im Prognosezeitraum (2024–2029) entspricht.

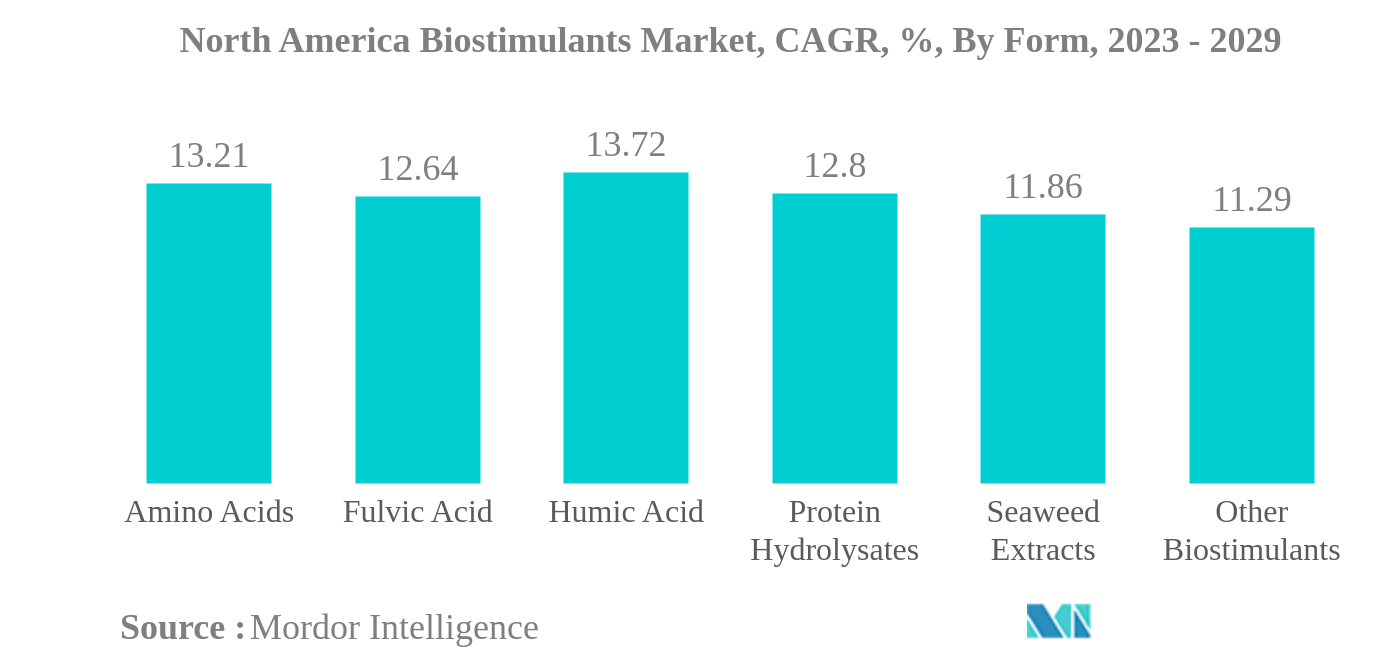

- Proteinhydrolysate sind die größte Form Proteinhydrolysate halten mit einem Anteil von 40,9 % im Jahr 2022 den größten Marktanteil unter den Biostimulanzien. Sie verbessern die Pflanzenleistung auch unter abiotischen Stressbedingungen.

- Huminsäure ist die am schnellsten wachsende Form Die Anwendung von Huminsäure in Gewächshäusern und Wachstumskammern verbessert den Ernteertrag erheblich. Sie helfen ihnen dabei, die Aufnahme von Nährstoffen und Wasser zu verbessern

- Reihenkulturen sind die größte Kulturart Zu den wichtigsten Reihenkulturen, die in der Region angebaut werden, gehören Reis, Weizen, Raps, Gerste, Mais und Sojabohnen. Proteinhydrolysate sind die am häufigsten von Reihenkulturen verbrauchten Biostimulanzien

- Die Vereinigten Staaten sind das größte Land Die Vereinigten Staaten verfügen über einen hochentwickelten Agrarsektor und passen den ökologischen Landbau mit einem erhöhten Verbrauch von Biostimulanzien an, da diese das Pflanzenwachstum fördern können.

Proteinhydrolysate sind die größte Form

- Es wird erwartet, dass der nordamerikanische Markt für Biostimulanzien in den kommenden Jahren wachsen wird, was auf mehrere Schlüsselfaktoren zurückzuführen ist. Mit einem Wert von 840,2 Millionen US-Dollar und einem Volumenverbrauch von 88,2 Tausend Tonnen im Jahr 2022 sind Proteinhydrolysate der am häufigsten konsumierte Biostimulanzientyp in der Region und haben einen Marktanteil von 40,9 %. Es ist bekannt, dass diese Produkte die Pflanzenleistung auch unter abiotischen Stressbedingungen verbessern, indem sie die Synthese essentieller pflanzlicher Aminosäuren und Nährstoffe sicherstellen.

- Im historischen Zeitraum (2017–2022) verzeichnete der Markt für Proteinhydrolysate einen Aufwärtstrend und wird voraussichtlich eine jährliche Wachstumsrate von 12,7 % verzeichnen. Dies ist auf den wachsenden Bedarf an einer Steigerung der Pflanzenproduktivität und der Qualität der Produkte zurückzuführen, die durch Biostimulanzien erreicht werden können.

- Huminsäure ist ein weiteres Biostimulans, das vielversprechende Ergebnisse bei der Verbesserung des Ernteertrags gezeigt hat. Es ist bekannt, dass die Anwendung von Huminsäure in Gewächshäusern und Wachstumskammern den Ernteertrag erheblich verbessert, während die Blattanwendung in einer Menge von 20,0 ml/Liter auf Pfefferfeldern den höchsten Chlorophyllgehalt verzeichnet. Aminosäuren wie L-Prolin, L-Glycin, L-Glutaminsäure und L-Methionin sind in der Landwirtschaft häufig verwendete Biostimulanzien. Diese Produkte können verschiedene Pflanzenprozesse verbessern, darunter Keimung, Fruchtansatz, Bestäubung und Widerstandsfähigkeit gegenüber Umweltbelastungen.

- Biostimulanzien bieten eine vielversprechende Lösung zur Verbesserung der Ernteproduktivität und -qualität bei gleichzeitiger Reduzierung des Einsatzes von chemischen Düngemitteln und Pestiziden. Da die Nachfrage nach biologischen und nachhaltigen Anbaumethoden weiter steigt, dürften Biostimulanzien in der Landwirtschaft eine immer wichtigere Rolle spielen.

Die Vereinigten Staaten sind das größte Land

- Die Vereinigten Staaten mit ihrem hochentwickelten Agrarsektor haben natürliche und biologische Methoden der Landwirtschaft übernommen. In der Region ist ein hoher Verbrauch an Biostimulanzien zu verzeichnen, und immer mehr Landwirte bevorzugen deren Verwendung aufgrund ihrer Fähigkeit, die Ernteleistung zu steigern.

- Der Markt in den Vereinigten Staaten wurde im Jahr 2022 auf 416,8 Millionen US-Dollar geschätzt. Auf die Vereinigten Staaten entfiel ein maximaler Anteil von 49,6 % des Biostimulanzienkonsums in Nordamerika, was durch die zunehmenden Bio-Anbauflächen zusätzlich unterstützt wurde.

- Kanada ist mit einem Anteil von 35,2 % im Jahr 2022 der zweitgrößte Markt. Die Unterstützung der kanadischen Regierung für sichere Landwirtschaftspraktiken und die wachsende Nachfrage nach Bio-Lebensmitteln im Land treiben das Wachstum des Marktes voran.

- Nach Angaben der Organic Federation of Canada erreichte der Umsatz mit Bio-Lebensmitteln im Land im Jahr 2020 einen Wert von 8,10 Milliarden US-Dollar. Es wird berichtet, dass Kanada der sechstgrößte Markt für Bio-Produkte weltweit ist und das Angebot an Bio-Produkten nicht mit der Nachfrage im Land Schritt halten kann. Diese Faktoren wirken als potenzielle Treiber für Biostimulanzien im Land.

- Mexiko ist eines der aufstrebenden Agrarländer Nordamerikas. Im Jahr 2022 machte es rund 13,3 % des gesamten Marktes für landwirtschaftliche Biostimulanzien in der Region aus. Aufgrund des gut etablierten ökologischen Landbaus besteht im Land ein immenses Potenzial für Biostimulanzien. Die Bio-Anbaufläche in Mexiko wird im Prognosezeitraum voraussichtlich um 16,4 % wachsen, was die Nachfrage nach Biostimulanzien ankurbeln dürfte.

- Der Markt für Biostimulanzien in Nordamerika steht vor einem weiteren Wachstum, angetrieben durch die zunehmende Einführung nachhaltiger landwirtschaftlicher Praktiken und die wachsende Nachfrage nach Bio-Lebensmitteln in der Region.

Überblick über die Biostimulanzien-Branche in Nordamerika

Der nordamerikanische Markt für Biostimulanzien ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 3,23 % einnehmen. Die Hauptakteure in diesem Markt sind Actagro LLC, Agrinos, Hello Nature USA Inc., Humic Growth Solutions Inc. und Valagro USA (alphabetisch sortiert).

Marktführer für Biostimulanzien in Nordamerika

Actagro LLC

Agrinos

Hello Nature USA Inc.

Humic Growth Solutions Inc.

Valagro USA

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Biostimulanzien in Nordamerika

- Februar 2022 Plant Response Inc. wurde von The Mosaic Company, einem globalen Düngemittelhersteller, übernommen. Diese Akquisition stärkte die globale Präsenz des Unternehmens. Durch die Akquisition entwickelt das Unternehmen nachhaltig neue Produkte und Lösungen für die Kunden.

- Mai 2021 Plant Response Inc. gibt die Übernahme von WISErg bekannt, einem Startup, das Nährstoffe aus wiedergewonnenen Lebensmitteln für die Verwendung in Düngemitteln und nährstoffeffizienten Produkten zur Verbesserung der Pflanzen- und Bodengesundheit aufbereitet.

- Januar 2020 Plant Response Inc. übernimmt Pathway BioLogic, ein Unternehmen für angewandte mikrobielle Wissenschaft, um sein Portfolio an biologischen Produkten für die Agrarindustrie zu erweitern. Die Übernahme hat es dem Unternehmen ermöglicht, Mehrwert für Vertriebspartner und Landwirte in mehreren Kategorien zu schaffen, darunter intrinsische Ertragsverbesserung, abiotische Stresstoleranz, erhöhte Nährstoffnutzungseffizienz und verbesserte angeborene Immunität der Pflanzen.

Marktbericht für Biostimulanzien in Nordamerika – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Fläche im biologischen Anbau

- 4.2 Pro-Kopf-Ausgaben für Bio-Produkte

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Bilden

- 5.1.1 Aminosäuren

- 5.1.2 Fulvosäure

- 5.1.3 Huminsäure

- 5.1.4 Proteinhydrolysate

- 5.1.5 Algenextrakte

- 5.1.6 Andere Biostimulanzien

- 5.2 Erntetyp

- 5.2.1 Geldernten

- 5.2.2 Gartenbaukulturen

- 5.2.3 Reihenkulturen

- 5.3 Land

- 5.3.1 Kanada

- 5.3.2 Mexiko

- 5.3.3 Vereinigte Staaten

- 5.3.4 Rest von Nordamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Actagro LLC

- 6.4.2 Agriculture Solutions Inc.

- 6.4.3 Agrinos

- 6.4.4 Agrocare Canada Inc.

- 6.4.5 Hello Nature USA Inc.

- 6.4.6 Humic Growth Solutions Inc.

- 6.4.7 Koppert Biological Systems Inc.

- 6.4.8 Plant Response Biotech Inc.

- 6.4.9 Sigma Agriscience LLC

- 6.4.10 Valagro USA

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON AGRAR-BIOLOGIKA

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Biostimulanzien-Industrie in Nordamerika

Aminosäuren, Fulvinsäure, Huminsäure, Proteinhydrolysate und Algenextrakte werden als Segmente nach Form abgedeckt. Cash Crops, Gartenbaukulturen und Reihenkulturen werden als Segmente nach Kulturart abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.| Aminosäuren |

| Fulvosäure |

| Huminsäure |

| Proteinhydrolysate |

| Algenextrakte |

| Andere Biostimulanzien |

| Geldernten |

| Gartenbaukulturen |

| Reihenkulturen |

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| Bilden | Aminosäuren |

| Fulvosäure | |

| Huminsäure | |

| Proteinhydrolysate | |

| Algenextrakte | |

| Andere Biostimulanzien | |

| Erntetyp | Geldernten |

| Gartenbaukulturen | |

| Reihenkulturen | |

| Land | Kanada |

| Mexiko | |

| Vereinigte Staaten | |

| Rest von Nordamerika |

Marktdefinition

- DURCHSCHNITTLICHE DOSIERRATE - Dabei handelt es sich um die durchschnittliche Menge an ausgebrachten Biostimulanzien pro Hektar Ackerland in der jeweiligen Region/dem jeweiligen Land.

- PFLANZENART - Reihenkulturen Getreide, Hülsenfrüchte, Ölsaaten und Futterpflanzen, Gartenbau Obst und Gemüse, Nutzpflanzen Plantagenkulturen und Gewürze.

- FUNKTIONEN - Biostimulanzien

- Markteinschätzungsebene - Marktschätzungen für verschiedene Arten von Biostimulanzien wurden auf Produktebene durchgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.