Analyse des nordamerikanischen Automobilmarktes

Die Größe des nordamerikanischen Automobilmarktes wird im Jahr 2024 auf 0,99 Billionen US-Dollar geschätzt und soll bis 2029 1,29 Billionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,43 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hatte im ersten Halbjahr 2020 aufgrund von Sperrungen und Schließungen von Produktionseinheiten erhebliche negative Auswirkungen auf den Markt. Auch in der gesamten Lieferkette war der Markt mit Schwierigkeiten konfrontiert, da die Quellen für Rohstoffe und Komponenten an unterschiedlichen Standorten lagen. Mit der Lockerung der Beschränkungen begann die Nachfrage jedoch wieder das Niveau vor der Pandemie zu erreichen, wobei der Großteil davon von wichtigen Akteuren und ihrer aktiven Präsenz auf dem Markt in Form von neuen Modelleinführungen und Werkserweiterungen getragen wurde.

Mittelfristig wird erwartet, dass die Nachfrage im Markt durch die zunehmende Elektromobilität in den wichtigsten Ländern der nordamerikanischen Region vorangetrieben wird. Darüber hinaus wird erwartet, dass die zunehmende staatliche Unterstützung in Form günstiger Initiativen und Richtlinien die Nachfrage auf dem Markt ankurbeln wird. Der wachsenden Neigung der Verbraucher zu Sicherheits- und Komfortfunktionen in Fahrzeugen wird durch neueste Technologien wie ADAS Rechnung getragen.

Allerdings kann die zunehmende Akzeptanz von Miet- und Gebrauchtwagen die Marktteilnehmer behindern. Die Nachfrage nach Nutzfahrzeugen wird stark von wachsenden Logistik- und Lieferdiensten sowie der Flottenerweiterung von Fahrzeugen durch wichtige E-Commerce-Unternehmen wie Amazon beeinflusst. Die Entwicklungen in der Motorentechnik schreiten deutlich voran und gehen mit den weltweit steigenden Abgasnormen einher. Diese Faktoren dürften das Wachstum des Automobilmarktes in der Region ankurbeln.

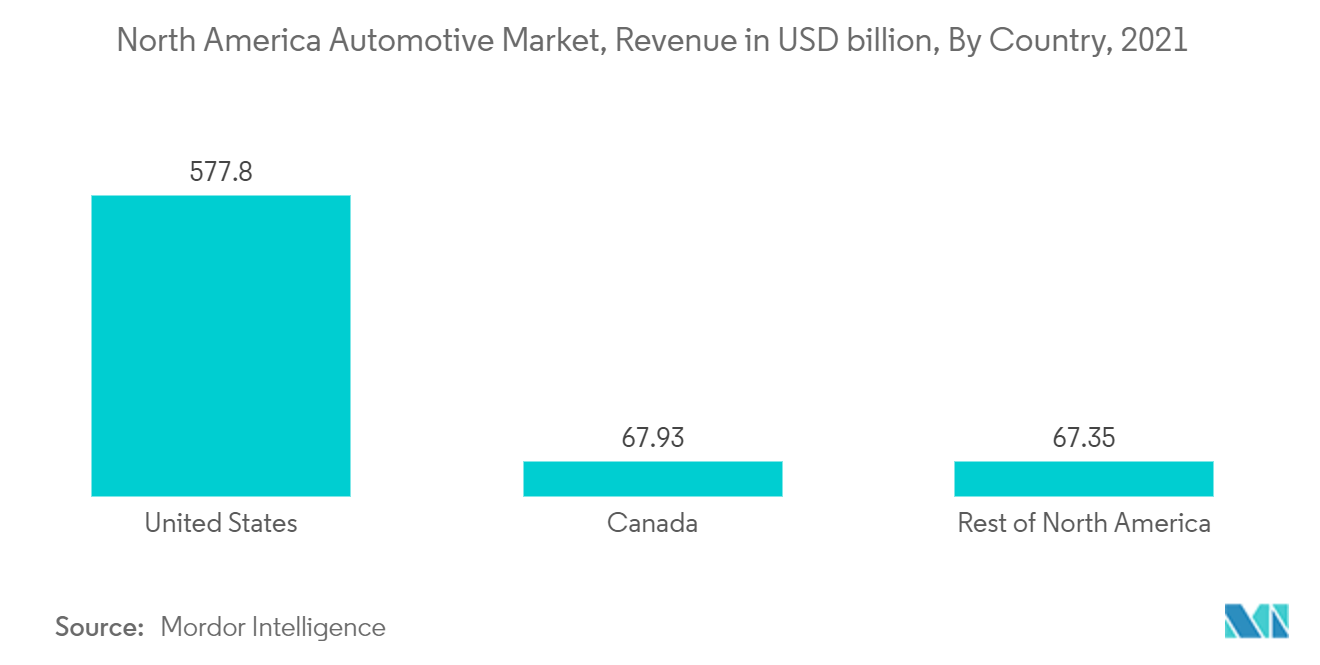

Es wird erwartet, dass die Vereinigten Staaten einen bedeutenden Marktanteil in der Region halten werden, gefolgt von Kanada und Mexiko. Das Land ist die Heimat großer Automobilhersteller und wird durch die große unterstützende Infrastruktur- und Elektrofahrzeugpolitik der US-Regierung positiv beeinflusst. Es wird erwartet, dass auch die wachsende Neigung junger Menschen zu Luxus- und Premiumfahrzeugen lukrative Chancen für den Markt bietet.

Automobilmarkttrends in Nordamerika

Steigende Elektromobilität, um die Nachfrage auf dem Markt anzukurbeln

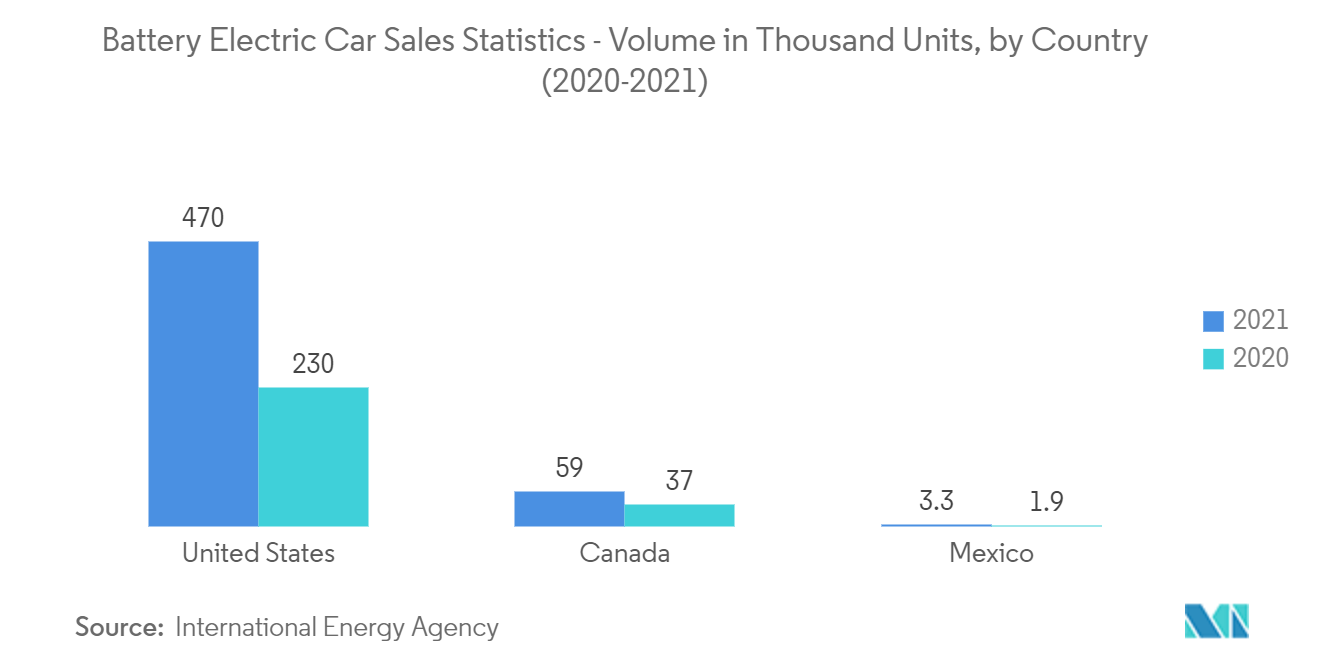

Der zunehmende Fokus auf die Reduzierung der Fahrzeugemissionen hat die Aufmerksamkeit der Automobilindustrie auf Elektrofahrzeuge gelenkt, die den Markt antreiben. Angesichts der wachsenden Umweltbedenken erlassen Regierungen und Umweltbehörden strenge Emissionsnormen und -gesetze, die in den kommenden Jahren zu höheren Herstellungskosten von Elektroantriebssträngen und kraftstoffeffizienten Dieselmotoren führen könnten. Nordamerika verzeichnete in den letzten fünf Jahren eine beispiellose Nachfrage nach batterieelektrischen Fahrzeugen. Zum Beispiel,.

- In den Vereinigten Staaten stiegen die Verkäufe neuer leichter, aufladbarer Elektrofahrzeuge im Jahr 2021 auf 608.000, verglichen mit 308.000 im Jahr 2020. Batterieelektrische Fahrzeuge machten mehr als 73 % aller im Land verkauften aufladbaren Elektrofahrzeuge aus.

- Obwohl die Umsätze im Jahr 2021 im Vergleich zu 2020 stagnierten, war die Wachstumsrate seit 2013 beeindruckend. Obwohl der Weltmarkt im Jahr 2020 aufgrund der COVID-19-Pandemie zurückging, verzeichnete das BEV-Segment ein Wachstum und die langfristige Prognose für den BEV-Verkauf ist optimistisch.

Auch Anreize und Auflagen steigern die Nachfrage nach Elektrofahrzeugen. Die Regierungen bieten verschiedene Anreize, um den Verkauf von Elektrofahrzeugen zu fördern, da sich die Länder auf die Reduzierung ihrer Fahrzeugemissionen konzentrieren.

- Die EPA und die NHTSA haben die Umsetzung der SAFE-Vorschriften (Safer Affordable Fuel-Efficient) für Fahrzeuge (2021–2026) vorgeschlagen. Diese Regeln können die Standards für den durchschnittlichen Kraftstoffverbrauch und die Treibhausgasemissionen von Unternehmen für Personenkraftwagen und leichte Nutzfahrzeuge festlegen. Das Zero Emission Vehicles (ZEV)-Programm verlangt von OEMs, eine bestimmte Anzahl sauberer und emissionsfreier Fahrzeuge (Elektro-, Hybrid- und Kraftstofffahrzeuge) zu verkaufen zellenbetriebene Nutz- und Personenkraftwagen). Der ZEV-Plan zielt darauf ab, bis 2030 12 Millionen ZEVs auf die Straße zu bringen.

Die Vereinigten Staaten dürften einen erheblichen Marktanteil einnehmen

Die Vereinigten Staaten sind eine der größten Automobilindustrien der Welt und tragen mindestens 3 % zum gesamten Bruttoinlandsprodukt (BIP) des Landes bei. Das Land stellte im Jahr 2020 fast 8,82 Millionen Fahrzeuge her, das sind rund 19 % weniger als im Vorjahr 2019. Dieser Produktionsrückgang war vor allem auf die COVID-19-Pandemie und Veränderungen in den Lieferketten der Automobilindustrie zurückzuführen.

- Im Juni 2020 wurden in den Vereinigten Staaten etwa 250 Millionen Autos, Lastwagen und Busse von Verbrennungsmotoren mit Benzin oder Diesel angetrieben. Mit dem Aufkommen von Elektrofahrzeugen hat die US-Regierung verschiedene Steuervorteile gewährt, um den Kauf von Elektrofahrzeugen zu unterstützen.

- Die Gutschrift für Plug-in-Elektrofahrzeuge ist ein bundesstaatlicher Steueranreiz für Elektrofahrzeuge, wobei die Gutschrift je nach Batteriekapazität des Fahrzeugs zwischen 2.500 und 7.500 US-Dollar pro Fahrzeug liegt. Diese Art von Kredit ist nach dem Verkauf von 200.000 qualifizierten Fahrzeugen in den Vereinigten Staaten verfügbar.

Die Regierung unterstützt außerdem die Forschung und Entwicklung von Elektrofahrzeugen in Form jährlicher Mittel an das Amt für Energieeffizienz und erneuerbare Energien (EERE). In den Vereinigten Staaten herrscht eine enorme Nachfrage nach Elektrofahrzeugen, die hauptsächlich von Tier-1-Unternehmen gedeckt wird. Beispielsweise hat Tesla einen großen Marktanteil. Auf Tesla Model 3, Tesla Model X und Tesla Model S entfielen 57 % des Umsatzes, während Chevy Bolt und Nissan LEAF zusammen 9 % des Umsatzes ausmachten.

Die Regierung unterstützt die Elektrifizierung durch Programme und Anreize wie das Low or No-Emission Vehicle Program der FTA und das California Hybrid and Zero-Emission Truck and Bus Voucher Incentive Project, die Behörden beim Kauf von Transitbussen mit fortschrittlicher Technologie unterstützen.

Überblick über die nordamerikanische Automobilindustrie

Der nordamerikanische Automobilmarkt ist von Natur aus konsolidiert und umfasst mehrere wichtige Akteure wie Ford, Toyota, General Motors, Mazda, Honda, Volkswagen und andere. Mehrere Tier 1-, 2- und 3-Unternehmen haben neue Möglichkeiten darin gesehen, Komponenten an diese OEMs zu liefern und gleichzeitig die Gesamtkosten zu senken. Wichtige am Markt tätige Unternehmen konzentrieren sich auf unterschiedliche Wachstumsstrategien, um ihre Position auf dem Markt zu stabilisieren. Zum Beispiel,.

- August 2022 General Motors unterzeichnete drei neue Beschaffungsvereinbarungen für Batteriematerialien für Elektrofahrzeuge, die dem Autohersteller dabei helfen könnten, sein Ziel zu erreichen, eine Million Elektrofahrzeuge pro Jahr zu produzieren. Die mehrjährigen Verträge mit LG Chem, POSCO Chemical und Livent werden GM mit kritischen Materialien wie Lithium, Nickel, Kobalt und Kathodenaktivmaterial (CAM) beliefern.

- August 2022 Ford sichert sich mehrere neue Rohstofflieferanten für die Batterien seiner Elektrofahrzeuge und warnt davor, dass ein Mangel an Angeboten die Ambitionen des Autoherstellers im Bereich Elektrofahrzeuge zunichtemachen könnte. Das Unternehmen unterzeichnete Vereinbarungen mit Lithium-, Graphit-, Kobalt- und Nickellieferanten weltweit. Ford schloss außerdem neue oder erweiterte Vereinbarungen mit Bergbau-, Verarbeitungs- und Fertigungsunternehmen in Nordamerika, Asien und Südamerika ab.

Automobilmarktführer in Nordamerika

General Motors

Ford Motor Company

BMW AG

Tesla Inc.

Stellantis NV

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum nordamerikanischen Automobilmarkt

- Juli 2022 Cadillac stellt das Showcar Celestiq vor, eine Innovationsvision, die einen Ausblick auf die zukünftige handgefertigte und vollelektrische Flaggschiff-Limousine der Marke gibt. Das auf Ultium basierende Elektro-Showcar bietet einen Ausblick auf einige der Materialien, innovativen Technologien und die Liebe zum Detail, mit denen Cadillac seine Vision für die Zukunft zum Ausdruck bringt.

- Juli 2022 Amazon beginnt mit dem Einsatz seiner maßgeschneiderten elektrischen Lieferfahrzeuge von Rivian für die Paketzustellung, wobei die Elektrofahrzeuge unter anderem in Baltimore, Chicago, Dallas, Kansas City, Nashville, Phoenix, San Diego, Seattle und St. Louis unterwegs sind Städte.

- Januar 2022 Tesla Inc. hatte einen Liefervertrag mit Talon Metals Corp., einer Tochtergesellschaft von Talon Nickel LLC, über die Lieferung von Nickel. Diese Vereinbarung wird zur Produktion von Batteriematerial von der Mine bis zur Batteriekathode führen, um die Batterie von Elektrofahrzeugen umweltfreundlicher zu machen.

Segmentierung der nordamerikanischen Automobilindustrie

Der Ausblick für die nordamerikanische Automobilindustrie umfasst die wachsende Nachfrage nach Personenkraftwagen, Nutzfahrzeugen und Zweirädern in der Region, Investitionen von OEMs zum Aufbau ihrer Präsenz in Nordamerika, Emissionsvorschriften, Entwicklungen auf dem Markt für Elektrofahrzeuge und Marktanteile von OEMs und OES.

Der nordamerikanische Automobilmarkt ist nach Fahrzeugtyp (Pkw, Nutzfahrzeuge (leichte Nutzfahrzeuge sowie mittelschwere und schwere Nutzfahrzeuge) sowie Zweiräder) und Geografie (USA, Kanada und der Rest Nordamerikas) segmentiert.

| Personenkraftwagen | |

| Nutzfahrzeuge | Mittlere und schwere Nutzfahrzeuge |

| Leichte Nutzfahrzeuge | |

| Zweiräder |

| Vereinigte Staaten |

| Kanada |

| Rest von Nordamerika |

| Nach Fahrzeugtyp | Personenkraftwagen | |

| Nutzfahrzeuge | Mittlere und schwere Nutzfahrzeuge | |

| Leichte Nutzfahrzeuge | ||

| Zweiräder | ||

| Nach Geographie | Vereinigte Staaten | |

| Kanada | ||

| Rest von Nordamerika | ||

Häufig gestellte Fragen zur nordamerikanischen Automobilmarktforschung

Wie groß ist der nordamerikanische Automobilmarkt?

Es wird erwartet, dass der nordamerikanische Automobilmarkt im Jahr 2024 ein Volumen von 0,99 Billionen US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 5,43 % bis 2029 auf 1,29 Billionen US-Dollar wachsen wird.

Wie groß ist der Automobilmarkt in Nordamerika aktuell?

Im Jahr 2024 wird die Größe des nordamerikanischen Automobilmarktes voraussichtlich 0,99 Billionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem nordamerikanischen Automobilmarkt?

General Motors, Ford Motor Company, BMW AG, Tesla Inc., Stellantis NV sind die größten Unternehmen, die auf dem nordamerikanischen Automobilmarkt tätig sind.

Welche Jahre deckt dieser nordamerikanische Automobilmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des nordamerikanischen Automobilmarktes auf 0,94 Billionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des nordamerikanischen Automobilmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Automobilmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der US-Automobilindustrie

Statistiken zum US-Automobilmarktanteil, zur Größe und zur Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die US-Automobilanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.