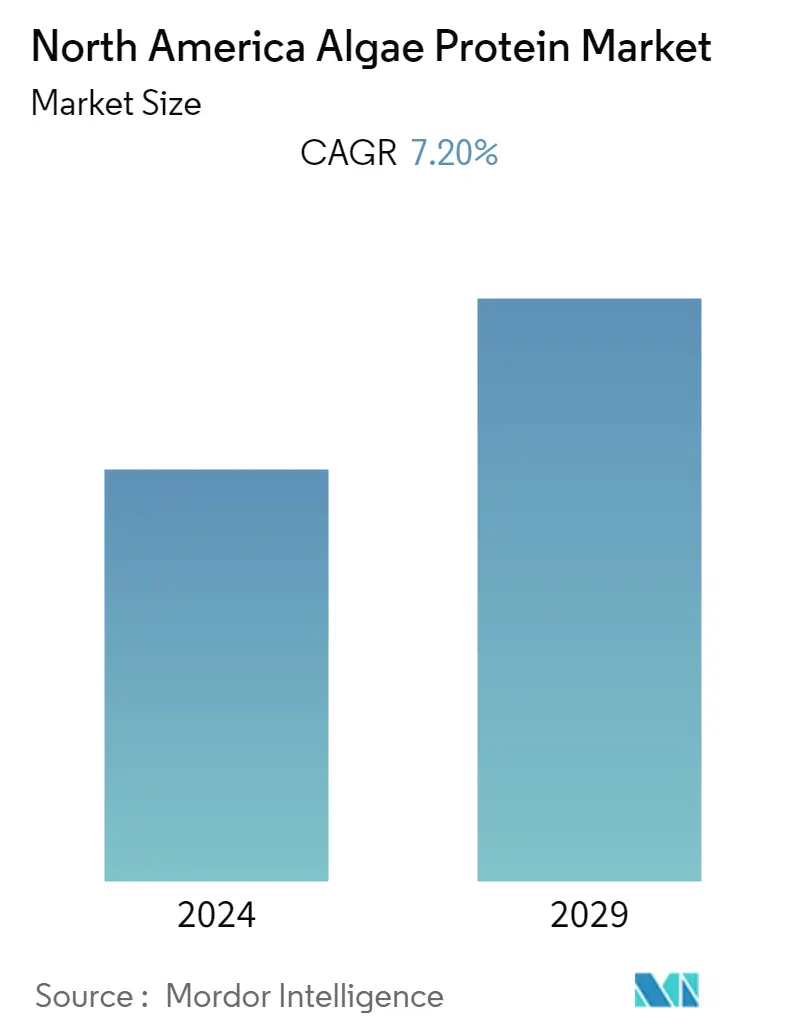

Marktgröße für Algenprotein in Nordamerika

| Studienzeitraum | 2019 - 2029 |

| Basisjahr für die Schätzung | 2023 |

| CAGR | 7.20 % |

| Schnellstwachsender Markt | Ergänzungen |

| Größter Markt | Vereinigte Staaten |

| Marktkonzentration | Mittel |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Algenproteine in Nordamerika

Der nordamerikanische Algenproteinmarkt wird im Jahr 2023 voraussichtlich einen Wert von 8 Millionen US-Dollar haben und in den kommenden Jahren eine jährliche Wachstumsrate von 7,20 % verzeichnen.

Der nordamerikanische Algenproteinmarkt wird hauptsächlich durch den zunehmenden Konsum von Nahrungsergänzungsmitteln und den Paradigmenwechsel hin zu präventiven Gesundheitsmanagementpraktiken angesichts steigender Gesundheitskosten und der zunehmenden Belastung durch Zivilisationskrankheiten angetrieben. Wachsende Gesundheitsbedenken in der Region aufgrund ihres sitzenden Lebensstils veranlassen die Verbraucher, solche Nahrungsergänzungsmittel zu konsumieren. Da Algenprotein einer der Hauptbestandteile solcher Nahrungsergänzungsmittel ist, wird erwartet, dass der Markt im Prognosezeitraum anzieht.

Darüber hinaus konzentrieren sich die Hersteller in der Region darauf, Nahrungsergänzungsmittel auf Algenproteinbasis mit vielfältigen Funktionen anzubieten, die die allgemeine Gesundheit unterstützen, Verbraucher in der Region anlocken und das Marktwachstum unterstützen. Beispielsweise kündigte MM Labs im März 2023 die Einführung einer neuen Reihe veganer Algen-Omega-3-Ergänzungsprodukte an, die angeblich auf lösungsmittelfreiem Mikroalgen-DHA-Öl, Leinsamenöl und AlgaLab Refined EPA-Öl der Lyxia Corporation basieren. Diese Omega-3-Fettsäuren sind essentielle Nährstoffe und sollen sich positiv auf die Gesundheit des Herz-Kreislauf-Systems, des Nervensystems, des Sehvermögens und des Immunsystems auswirken. Darüber hinaus konzentrieren sich die landwirtschaftlichen Unternehmen angesichts der steigenden Nachfrage nach Algenprotein in der Region darauf, ihre Produktion zu steigern, um der wachsenden Nachfrage gerecht zu werden und mehr Gewinne zu erzielen und so den Markt weiter dabei zu unterstützen, die erforderliche Versorgung mit Algenprotein zu erreichen. Im August 2021 beispielsweise steigerte Green Stream Farms, einer der größten Mikroalgenproduzenten und ein Unternehmen aus New Mexico, das Algen für die Verwendung in Omega-3-Ernährungsprodukten auf 96 Hektar ausgekleideten Teichen anbaut, seine Produktion um 180 %. Solche regionalen Entwicklungen, gepaart mit der zunehmenden Anwendung von Algenprotein, dürften das Marktwachstum im Prognosezeitraum weiter ankurbeln und unterstützen.

Markttrends für Algenproteine in Nordamerika

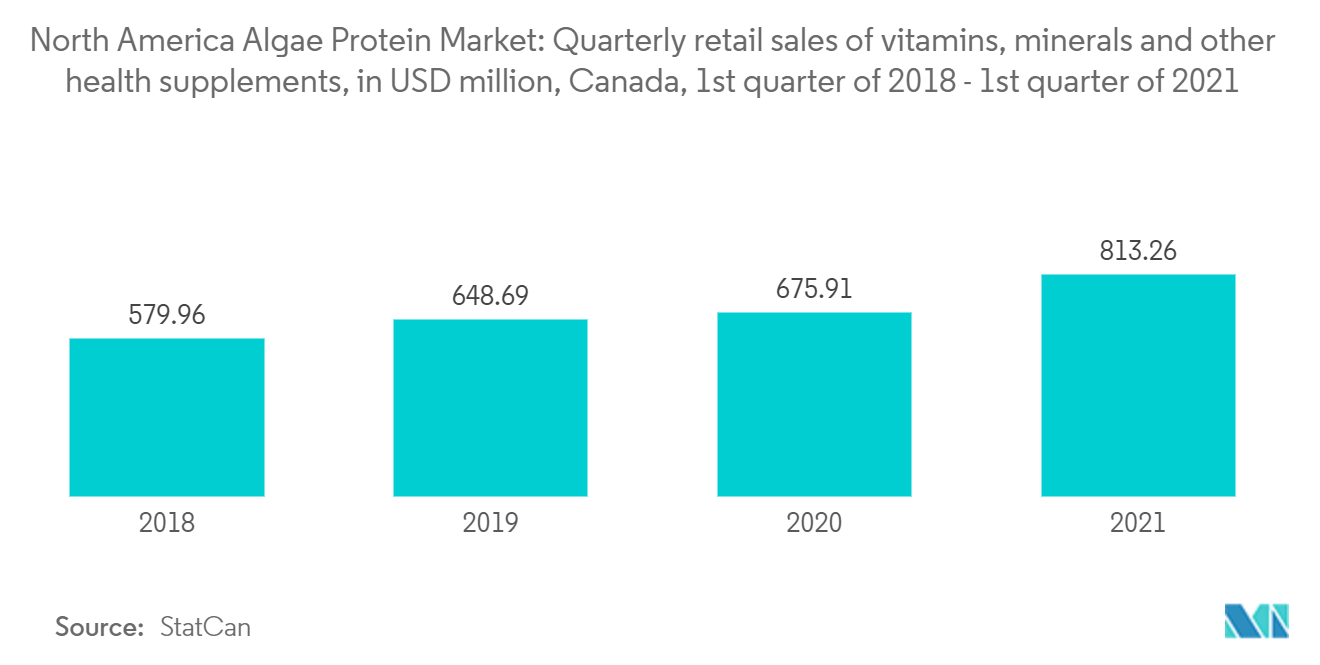

Eskalierende Verbraucherinvestitionen in präventive Gesundheitsprodukte

Die Betonung des Pflegemanagements, der Bezahlung nach Wert und der steigende allgemeine Einfluss der Inflation auf die Gesundheitskosten haben die Verbraucher in der Region zu vorbeugenden Gesundheitsmaßnahmen getrieben und die Nachfrage nach Nahrungsergänzungsmitteln und damit nach Algenproteinbestandteilen erhöht. Darüber hinaus haben Verbraucher einen personalisierten Ansatz in der Gesundheitsversorgung gewählt, indem sie in präventive Produkte und Dienstleistungen zur Behandlung einfacher Stoffwechselstörungen investiert haben. Laut StatCan belief sich der Umsatz mit Vitaminen, Mineralstoffen und anderen Nahrungsergänzungsmitteln beispielsweise im vierten Quartal 2021 auf etwa 0,87 Milliarden US-Dollar, was einem Anstieg gegenüber 0,84 Milliarden US-Dollar im vierten Quartal 2020 entspricht. Außerdem vegan und rein natürlich Nahrungsergänzungsmittel erfreuen sich aufgrund der zunehmenden pflanzlichen Trends in der Region immer größerer Beliebtheit. undefinedSolche Faktoren haben das Wachstum des Marktes unterstützt. Daher nutzen die Hersteller von Nahrungsergänzungsmitteln in der Region die Anwendung, Formulierung und therapeutische Erweiterung anderer Gesundheitsvorteile, um den Absatz zu regulieren und so das Marktwachstum zu unterstützen. Beispielsweise brachte das in den USA ansässige Unternehmen Vital Nutrients im August 2022 ein veganes Fischöl auf Algenbasis auf den Markt. Das Ultra-Pure Vegan Omega SPM+ soll auf Immunität, Herz-Kreislauf-Gesundheit und kognitive Konzentration abzielen und angeblich Omega-3-Fettsäuren mit speziellen pro-resolving Mediatoren (SPMs) kombinieren. Solche vielfältigen Funktionalitäten von Nahrungsergänzungsmitteln auf Algenproteinbasis ziehen Verbraucher an und steigern so deren Umsätze.

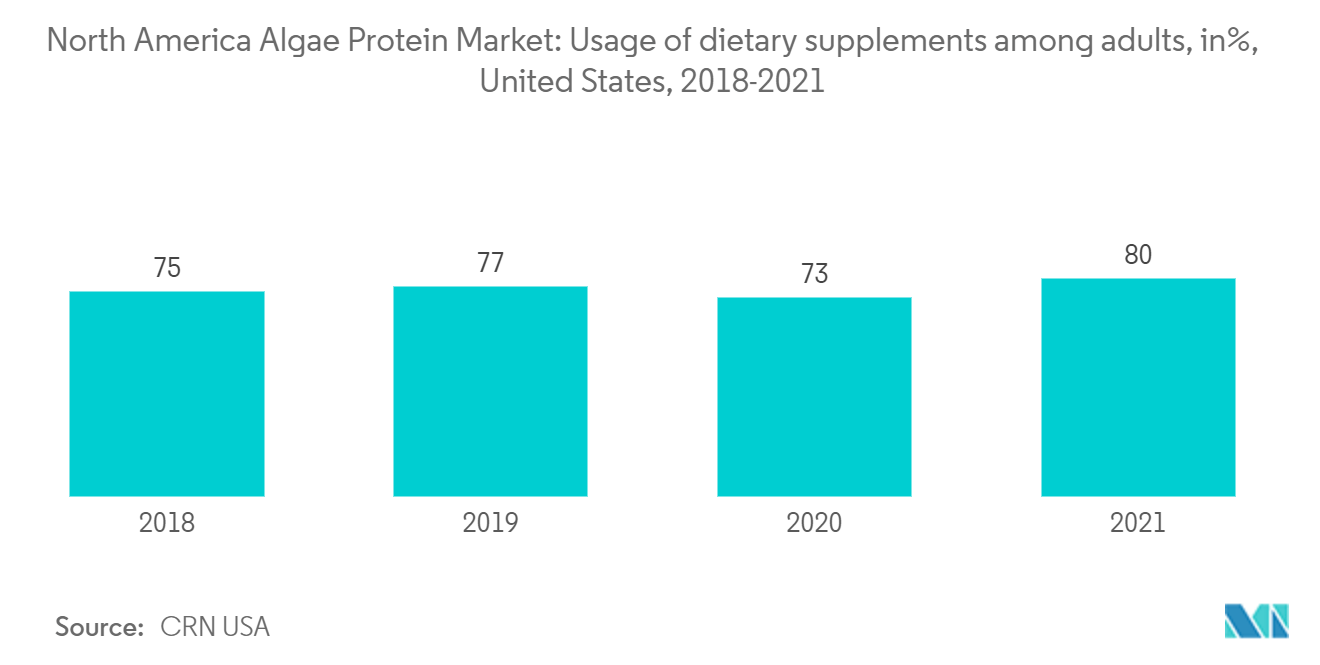

Die Vereinigten Staaten halten den größten Marktanteil

Die Verwendung von Nahrungsergänzungsmitteln hat in den Vereinigten Staaten im letzten Jahrzehnt aufgrund des gestiegenen Bewusstseins für ihre gesundheitlichen Vorteile erheblich zugenommen, was das Wachstum des Marktes vorangetrieben hat. Darüber hinaus sind Nahrungsergänzungsmittel und Lebensmittelprodukte die wichtigsten Anwendungssegmente auf dem nordamerikanischen Markt, was auf das steigende Fitnessbewusstsein und den erhöhten Konsum von Nahrungsergänzungsmitteln bei Verbrauchern in den Vereinigten Staaten zurückzuführen ist. Laut einer CRN-USA-Umfrage nahmen beispielsweise im Jahr 2021 rekordverdächtige 80 % der erwachsenen Bevölkerung in den Vereinigten Staaten Nahrungsergänzungsmittel ein. Die Nahrungsergänzungsmittelindustrie, die ein wichtiger Markttreiber ist, verzeichnete ein deutliches Wachstum, insbesondere bei Proteinpräparaten und Vitaminen. Darüber hinaus hat in den Vereinigten Staaten der Konsum von aus Algen gewonnenen Produkten und Zusatzstoffen im Allgemeinen noch nicht zum Mainstream gehört, doch die sich ständig ändernde Marktdynamik und das Verbraucherverhalten haben einen Trend zu veganen und pflanzlichen Proteinzutaten und -produkten geschaffen und damit den Trend angekurbelt Marktwachstum für Algenproteinprodukte. Darüber hinaus konzentrieren sich die Akteure angesichts dieser wachsenden Nachfrage von Verbrauchern und Herstellern auf die Zusammenarbeit mit Forschungsunternehmen, um innovative Algenlösungen zu entwickeln und sich einen großen Marktanteil zu sichern. Beispielsweise hat sich die pflanzliche Fleischmarke Tofurky im September 2021 mit dem in San Diego ansässigen Unternehmen Triton Algae Innovations zusammengetan, um neue Fleischinnovationen auf Algenbasis mit den proteinreichen gentechnikfreien essentiellen Rotalgen von Triton zu vermarkten und im ersten Quartal auf den Markt zu bringen. 2022.

Überblick über die Algenproteinindustrie in Nordamerika

Der nordamerikanische Algenproteinmarkt ist mäßig konsolidiert, wobei verschiedene Akteure an Marktanteilen beteiligt sind. Die Hauptakteure auf diesem Markt sind Algenol Biotech LLC, Arizona Algae Products LLC, Corbion NV, Cyanotech Corporation und Pond Technologies Holdings Inc. (alphabetisch sortiert). Investitionen und Erweiterungen stellen bei den Hauptakteuren die am meisten bevorzugte Strategie dar, um neue Kunden in der Region zu gewinnen und zu halten. Die Hersteller konzentrieren sich auch auf die Einführung verschiedener hochwertiger Algenproteinzutaten, um ihre Kundenbasis zu vergrößern. Wichtige Marktteilnehmer planen außerdem, ihre Vertriebsbeziehungen mit Unternehmen in verschiedenen Regionen durch Fusionen oder Übernahmen zu stärken, um den Kundenstamm für zukünftige Produkteinführungen zu nutzen.

Marktführer für Algenproteine in Nordamerika

-

Algenol Biotech LLC

-

Arizona Algae Products LLC

-

Corbion NV

-

Cyanotech Corporation

-

Pond Technologies Holdings Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Algenproteine in Nordamerika

- Im Mai 2023 schloss NewFish eine gemeinsame Entwicklungspartnerschaftsvereinbarung mit dem in Chicago ansässigen Unternehmen Socius Ingredients zur Vermarktung von Mikroalgenproteinen und speziellen Inhaltsstoffen für den Markt für aktive Ernährung in den Vereinigten Staaten.

- Im März 2021 kündigte Triton Algae Innovations, ein Startup, das Süßwasseralgenarten nutzt, seine Pläne an, seine pflanzlichen Algenzutaten und sein erstes Einzelhandelsprodukt, ein Thunfisch-Analogon, auf den Markt zu bringen, um Verbrauchern das Potenzial der Unterwasserpflanze für alternative Proteine aufzuzeigen. Chlamydomonas reinhardtii, die einzellige Algenart, die Triton verwendet, soll pflanzliche Proteine exprimieren.

- Im Februar 2021 brachte das kanadische Unternehmen für mikrobielle Inhaltsstoffe Smallfood einen neuen Mikroalgenstamm auf den Markt, der angeblich ein neuartiges perfektes Protein produzieren soll, das zur Entwicklung alternativer Fleischsorten verwendet werden kann. Smallfood behauptete, dass seine Mikroalgen mithilfe der unternehmenseigenen Fermentationstechnologie in nur sieben Tagen gezüchtet werden könnten.

Marktbericht für Algenproteine in Nordamerika – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktführer

4.1.1 Eskalierende Verbraucherinvestitionen in präventive Gesundheitsprodukte

4.1.2 Zunehmende Algenproteinanwendungen in verschiedenen Nahrungsergänzungsmitteln

4.2 Marktbeschränkungen

4.2.1 Verfügbarkeit alternativer Proteinquellen

4.3 Branchenattraktivität – Porters Fünf-Kräfte-Analyse

4.3.1 Verhandlungsmacht der Lieferanten

4.3.2 Verhandlungsmacht der Käufer

4.3.3 Bedrohung durch neue Marktteilnehmer

4.3.4 Bedrohung durch Ersatzprodukte und -dienstleistungen

4.3.5 Wettberbsintensität

5. Marktsegmentierung

5.1 Vom Endbenutzer

5.1.1 Ergänzungen

5.1.1.1 Ernährung älterer Menschen und medizinische Ernährung

5.1.1.2 Sport-/Leistungsernährung

5.2 Nach Land

5.2.1 Vereinigte Staaten

5.2.2 Kanada

5.2.3 Mexiko

5.2.4 Rest von Nordamerika

6. Wettbewerbslandschaft

6.1 Schlüsselstrategien angenommen

6.2 Marktanteilsanalyse

6.3 Firmenprofile

6.3.1 Algenol Biotech LLC

6.3.2 Arizona Algae Products LLC

6.3.3 Corbion NV

6.3.4 Cyanotech Corporation

6.3.5 Pond Technologies Holdings Inc.

6.3.6 Roquette FrA res

6.3.7 Socius Ingredients

6.3.8 Triton Algae Innovations

6.3.9 Smallfood

6.3.10 Tofurky

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Algenproteinindustrie in Nordamerika

Es ist bekannt, dass einige Algen- und Mikroalgenarten einen ähnlichen Proteingehalt aufweisen wie herkömmliche Proteinquellen wie Fleisch, Eier, Sojabohnen und Milch. Algenproteine besitzen einen hohen Nährwert im Hinblick auf Proteingehalt, Aminosäurequalität und Nährwertverträglichkeit. undefinedundefinedDer nordamerikanische Algenproteinmarkt ist nach Endverbrauchern und Ländern segmentiert. Basierend auf dem Endverbraucher wird der Markt in Nahrungsergänzungsmittel unterteilt. Je nach Land ist der Markt in die Vereinigten Staaten, Kanada, Mexiko und den Rest Nordamerikas unterteilt. Die Marktgröße wurde für alle oben genannten Segmente auf der Grundlage des Werts in USD und des Volumens in Tonnen ermittelt.

| Vom Endbenutzer | ||||||

|

| Nach Land | ||

| ||

| ||

| ||

|

Häufig gestellte Fragen zur Marktforschung für Algenproteine in Nordamerika

Wie groß ist der Algenproteinmarkt in Nordamerika derzeit?

Der nordamerikanische Algenproteinmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,20 % verzeichnen.

Wer sind die Hauptakteure auf dem nordamerikanischen Algenprotein-Markt?

Algenol Biotech LLC, Arizona Algae Products LLC, Corbion NV, Cyanotech Corporation, Pond Technologies Holdings Inc. sind die wichtigsten Unternehmen, die auf dem nordamerikanischen Algenproteinmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im nordamerikanischen Algenproteinmarkt?

Es wird geschätzt, dass Nahrungsergänzungsmittel im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen werden.

Welche Region hat den größten Anteil am nordamerikanischen Algenprotein-Markt?

Im Jahr 2024 haben die Vereinigten Staaten den größten Marktanteil am nordamerikanischen Algenproteinmarkt.

Welche Jahre deckt dieser nordamerikanische Algenproteinmarkt ab?

Der Bericht deckt die historische Marktgröße des nordamerikanischen Algenproteinmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die nordamerikanische Algenproteinmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Bericht über die Algenproteinindustrie in Nordamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Algenproteinen in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des nordamerikanischen Algenproteins umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.