Marktanalyse für Salpetersäure

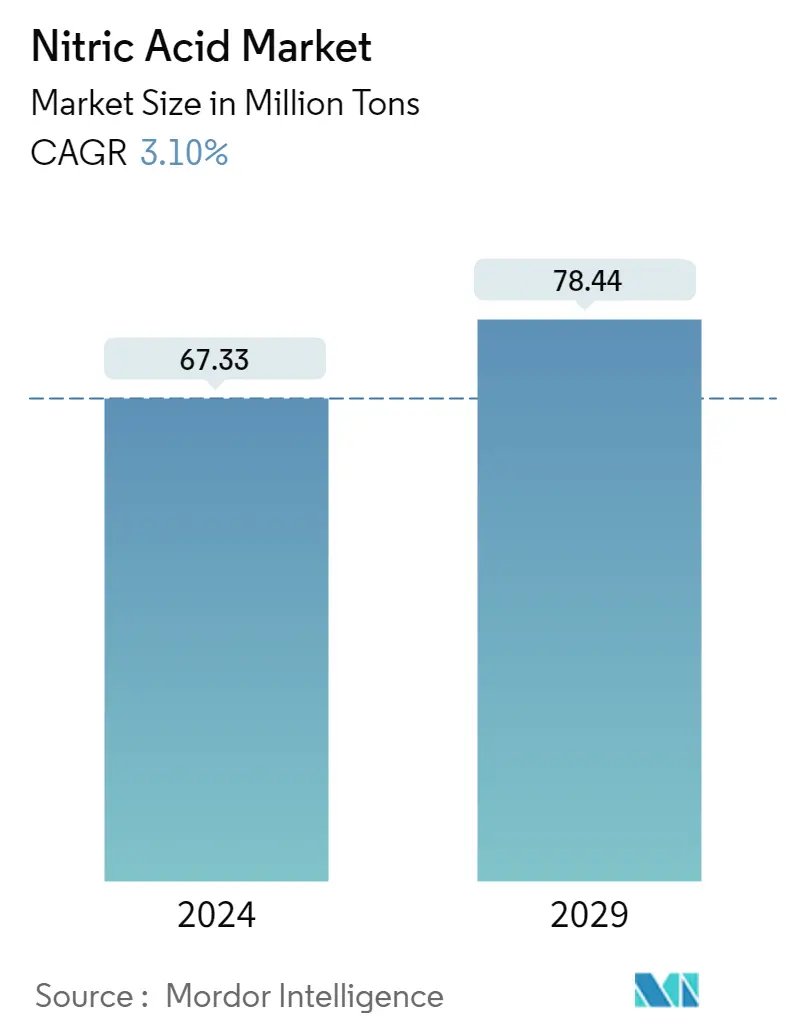

Die Größe des Salpetersäuremarkts wird im Jahr 2024 auf 67,33 Millionen Tonnen geschätzt und soll bis 2029 78,44 Millionen Tonnen erreichen, was einem jährlichen Wachstum von 3,10 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund des COVID-19-Ausbruchs wirkten sich landesweite Sperrungen auf der ganzen Welt, Unterbrechungen der Produktionsaktivitäten und Lieferketten sowie Produktionsstopps negativ auf den Salpetersäuremarkt aus. Derzeit hat sich der Markt von der Pandemie erholt und wächst deutlich.

- Kurzfristig dürfte die steigende Nachfrage nach Salpetersäure aus der Düngemittel- und Sprengstoffherstellung das Marktwachstum vorantreiben.

- Gesundheitsgefährdungen durch Salpetersäure dürften jedoch das Wachstum des Marktes behindern.

- Dennoch wird erwartet, dass die technologische Entwicklung in der Salpetersäureherstellung und die jüngsten staatlichen Anreize im Prognosezeitraum lukrative Marktchancen schaffen werden.

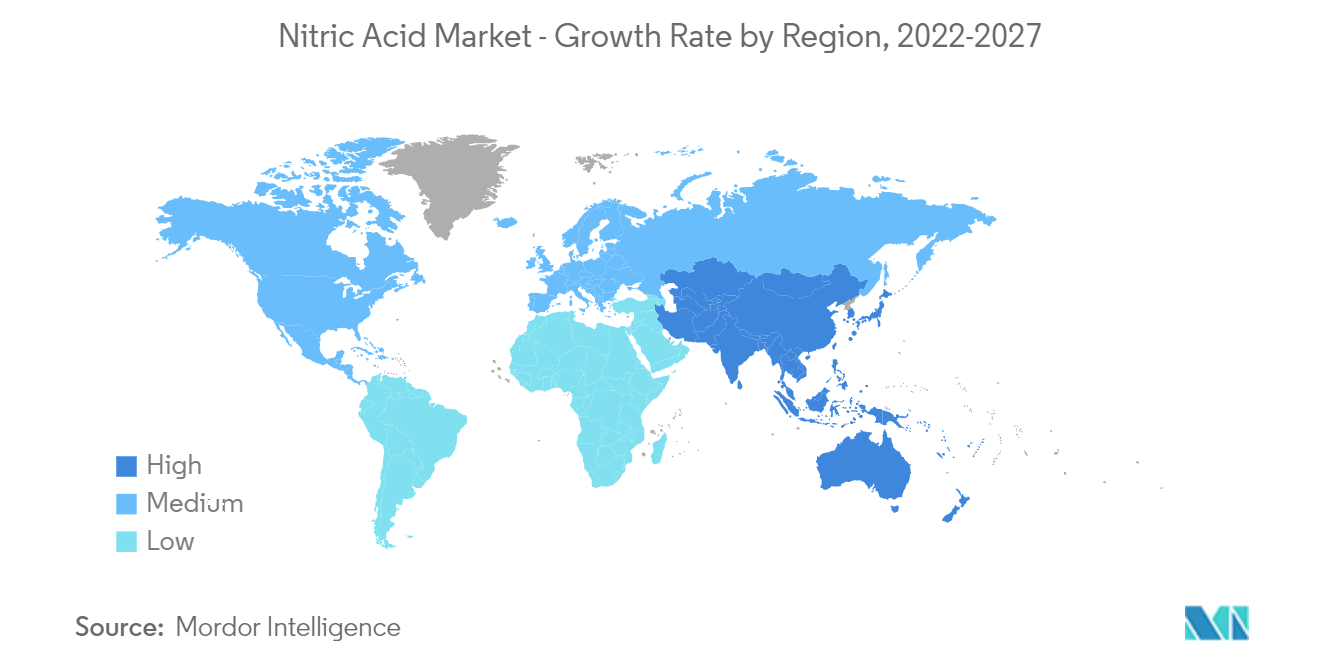

- Es wird erwartet, dass der asiatisch-pazifische Raum den Markt weltweit dominieren wird, wobei der größte Verbrauch aus Ländern wie China, Japan und Indien stammt.

Markttrends für Salpetersäure

Steigende Nachfrage aus der Düngemittelindustrie

- Über 80 % der Salpetersäure werden bei der Herstellung von Düngemitteln verwendet. Düngemittel wie Ammoniumnitrat und Kalkammonsalpeter werden aus Salpetersäure hergestellt. Um den weltweit steigenden Nahrungsmittelbedarf zu decken, werden mehr Ackerflächen für den Anbau benötigt. Daher steigt die Nachfrage nach Düngemitteln, wobei die globale Düngemittelindustrie im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von etwa 5 % verzeichnen wird.

- Ammoniumnitrat ist ein beliebter, effizienter Stickstoffdünger mit einem Massenanteil von etwa 35 % am Gesamtstickstoffgehalt. Darüber hinaus hat Calcium-Ammonsnitrat-Dünger (CAN) einen Stickstoffgehalt von ca. 25–28 %. CAN-Dünger wird zur Stickstoffversorgung verwendet, um das Wachstum jeder Pflanze zu fördern.

- Calcium-Ammoniumnitrat wird durch Mischen von geschmolzenem Ammoniumnitrat und Calciumcarbonat bei einer Temperatur von etwa 170 °C hergestellt. Es ist hygroskopisch und kann Feuchtigkeit aus der Umgebung aufnehmen. Somit kann Calcium-Ammonsnitrat in Böden ohne ausreichend Wasser eingesetzt werden.

- Nach Angaben der US-amerikanischen Ernährungs- und Landwirtschaftsorganisation (FAO) wird die weltweite Nachfrage nach Düngemitteln im Jahr 2022 voraussichtlich 200,92 Millionen Tonnen erreichen.

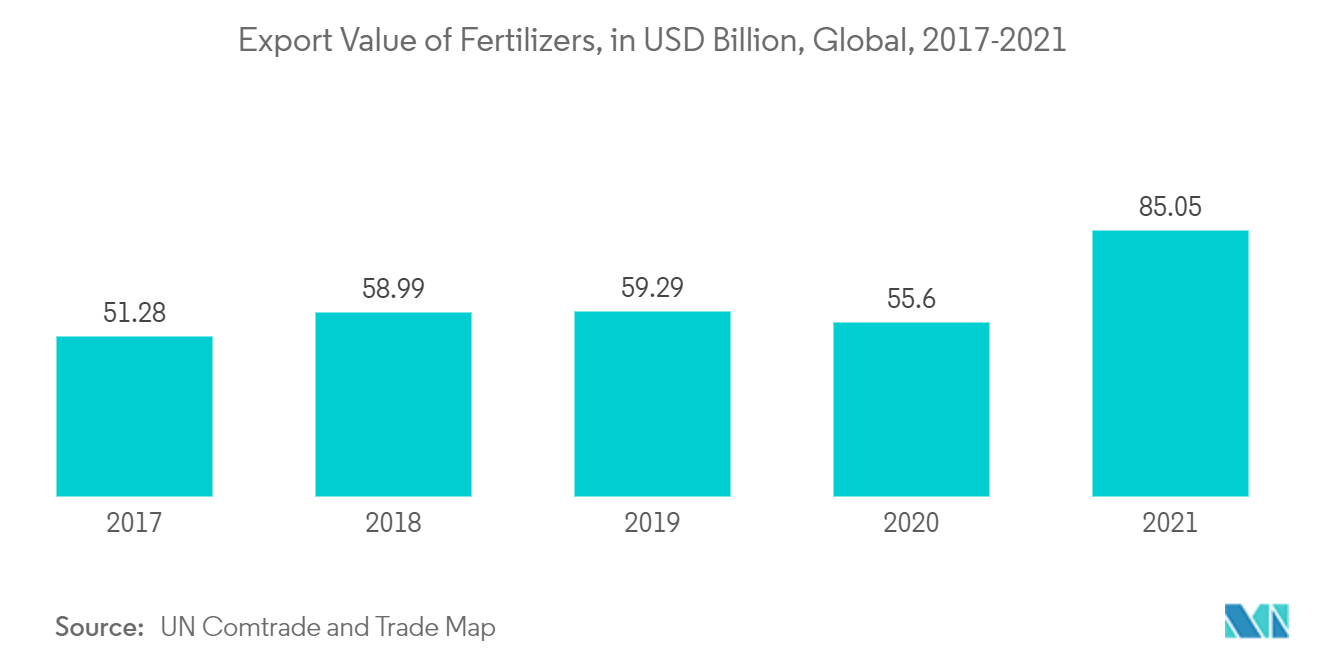

- Laut Comtrade und Trade Map der Vereinten Nationen beliefen sich die Düngemittelexporte im Jahr 2021 auf über 85 Milliarden US-Dollar, was einem Anstieg von rund 50 % gegenüber den Vorjahreszahlen entspricht. Im Jahr 2021 erreichten die weltweiten Düngemittelexporte den höchsten Stand seit einem Jahrzehnt.

- Nach Angaben von FERTILIZERS EUROPE wird der jährliche Stickstoffdüngerverbrauch in der Europäischen Union bis zur Saison 2029/2030 voraussichtlich 10,6 Millionen Tonnen erreichen, verglichen mit dem aktuellen Durchschnittsverbrauch von 11,2 Millionen Tonnen. Nach mehreren Jahren der Erholung wird erwartet, dass der jährliche Düngemittelverbrauch in den nächsten zehn Jahren im vierten Jahr in Folge sinken wird, wodurch das Marktwachstum eingeschränkt wird.

- Daher dürften die oben genannten Faktoren im Prognosezeitraum Auswirkungen auf den Salpetersäuremarkt für die Düngemittelanwendung haben.

Asien-Pazifik wird den Markt dominieren

- Es wird erwartet, dass der asiatisch-pazifische Raum der dominierende Markt für die Salpetersäureproduktion sein wird, da die Düngemittel in den asiatisch-pazifischen Ländern, darunter China, Indien und Südkorea, am meisten produziert und verbraucht werden.

- Laut ITC Trade Map ist Südkorea mit einer exportierten Menge von 534,2 Tausend Tonnen im Jahr 2021 der größte Exporteur von Salpetersäure. China ist im Jahr 2020 der zweitgrößte Importeur mit einer importierten Menge von 152,8 Tausend Tonnen für verschiedene Endverbraucher Branchen wie Düngemittel, Tinten, Pigmente, Farbstoffe und chemische Herstellung.

- Nach Angaben der Fertilizer Association of India lag die Produktion aller Düngemittelprodukte im Zeitraum 2020–21 bei 43,49 Millionen Tonnen, was einem Anstieg von 1,7 % gegenüber 2019–20 entspricht. Die Produktion stickstoffbasierter Düngemittel lag im Zeitraum 2020–21 bei 13,74 Millionen Tonnen und verzeichnete im Zeitraum 2019–2020 einen geringfügigen Anstieg von 0,2 %.

- Nach Angaben des Nationalen Statistikamtes Chinas belief sich die Getreideproduktion im Jahr 2021 auf insgesamt 682,9 Millionen Tonnen, gegenüber 650 Millionen Tonnen im Vorjahr, was einem Anstieg von 2 % entspricht. Die Maisanbaufläche stieg im Vergleich zum Vorjahr um 5 % und die Produktion stieg um 4,6 %. Es wird erwartet, dass der zunehmende Einsatz von Düngemitteln zur Steigerung der Produktivität, um mit der schrumpfenden Anbaufläche Schritt zu halten, den Markt im Land ankurbeln wird.

- Salpetersäure wird als Rohstoff für Tinten, Pigmente und Farbstoffe verwendet, die in der Textilindustrie wichtige Anwendungen finden. Die Textilindustrie Chinas wuchs in den ersten neun Monaten des Jahres 2021 stetig und erzielte nach Angaben des Ministeriums für Industrie und Informationstechnologie (MIIT) einen Gesamtgewinn von 171,1 Milliarden CNY (ca. 26,80 Milliarden US-Dollar), was einer Steigerung von 31,7 % gegenüber dem Vorjahr entspricht.

- Salpetersäure wird zur Herstellung von Sprengstoffen wie Trinitrotoluol (TNT), Nitrozellulose, Nitroglycerin und anderen verwendet, die im Bergbau eingesetzt werden. Beispielsweise genehmigte Coal India Ltd (CIL) im März 2021 32 neue Kohlebergbauprojekte, von denen 24 die Erweiterung bestehender Projekte sind und die übrigen auf der grünen Wiese liegen. Die geschätzten Kosten des Projekts belaufen sich auf INR 47.000 crores (~USD 5.675,64 Millionen) und erweitern damit den untersuchten Markt.

- Daher wird erwartet, dass die oben genannten Faktoren in den kommenden Jahren erhebliche Auswirkungen auf den Markt haben werden.

Überblick über die Salpetersäureindustrie

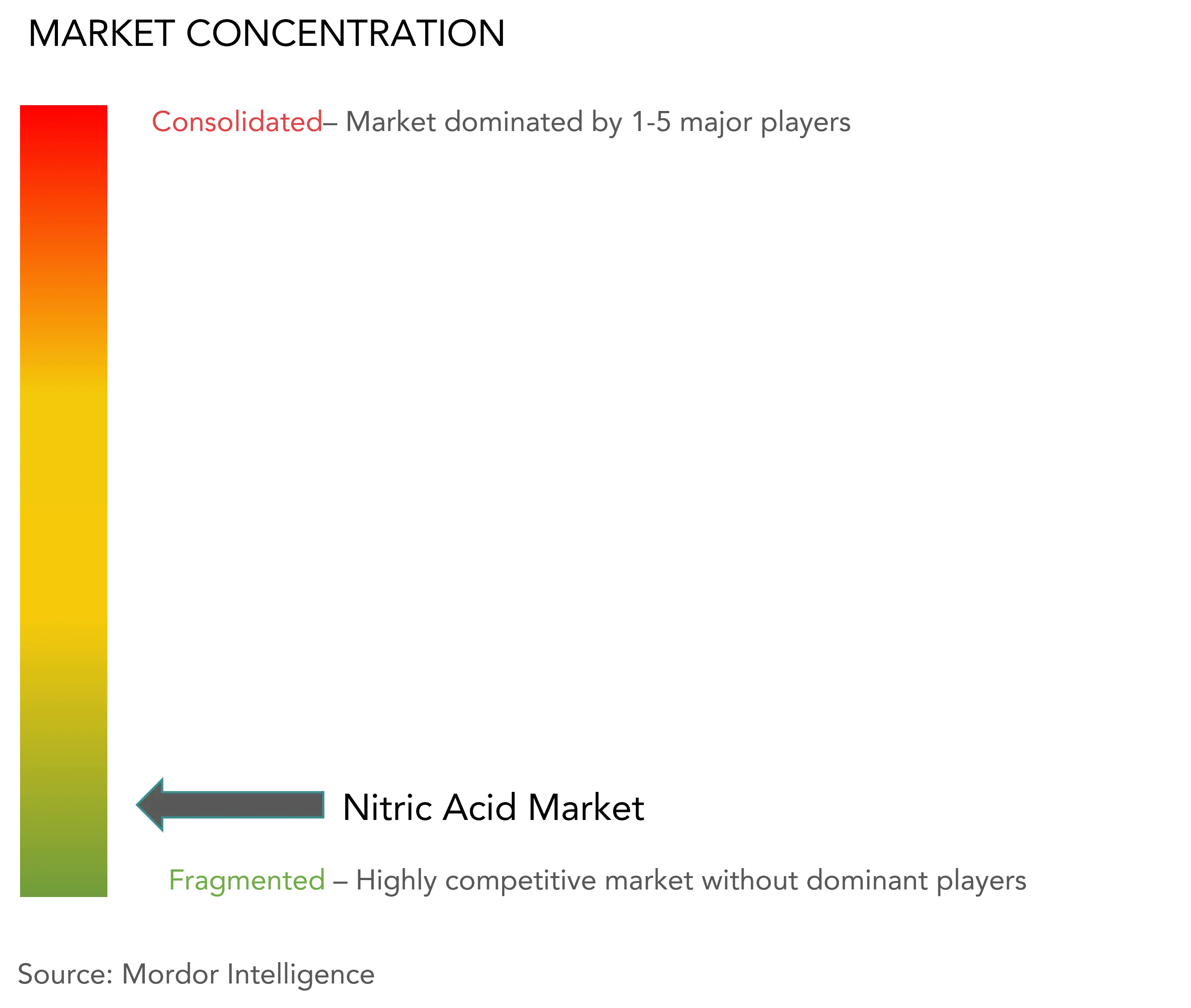

Der Salpetersäuremarkt ist fragmentierter Natur. Zu den wichtigsten Unternehmen auf dem untersuchten Markt (nicht in einer bestimmten Reihenfolge) gehören CF Industries Holdings Inc., HUCHEMS, Yara, LSB INDUSTRIES und Deepak Fertilizers and Petrochemicals Corporation Ltd (DFPCL).

Marktführer für Salpetersäure

-

Yara

-

LSB INDUSTRIES

-

Deepak Fertilisers and Petrochemicals Corporation Ltd (DFPCL)

-

HUCHEMS

-

CF Industries Holdings Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Salpetersäure

- Im Dezember 2022 erhöhte Ritholtz Wealth Management laut der jüngsten Einreichung bei der Securities Exchange Commission seine Position in CF Industries Holdings, Inc. im dritten Quartal um 99,9 %. Nach dem Erwerb weiterer 11.176 Aktien im Laufe des Quartals besaß das Unternehmen nun 22.368 Aktien des Grundstoffunternehmens.

- Im Juni 2022 kündigte CF Fertilizers UK Limited Pläne zur Umstrukturierung seiner Aktivitäten im Vereinigten Königreich an. CF Fertilizers UK beabsichtigt, seine Produktionsaktivitäten im Vereinigten Königreich vollständig auf die Billingham-Produktionsanlage in Teesside zu konzentrieren. Billingham verfügt über ein beträchtliches Volumen an Ammoniak- und Salpetersäure-Industrieverträgen, die die Erdgaskosten an die Verbraucher weitergeben und so den Grundstein für lukrative Geschäfte legen.

Segmentierung der Salpetersäure-Industrie

Salpetersäure ist eine farblose, stark ätzende Mineralsäure mit der chemischen Formel HNO3. Es kann durch einen zweistufigen Prozess hergestellt werden, der die Oxidation von Ammoniak und die anschließende Absorption der erzeugten Stickoxide umfasst. Salpetersäure findet wichtige Anwendungen in der Düngemittelindustrie. Der Salpetersäuremarkt ist nach Endverbraucherindustrie und Geografie segmentiert. Nach Endverbraucherindustrie ist der Markt in Düngemittel, Luft- und Raumfahrt, Tinten, Pigmente, Farbstoffe, chemische Fertigung, Sprengstoffe und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Salpetersäuremarkt in 15 Ländern in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Endverbraucherindustrie | Düngemittel | ||

| Luft- und Raumfahrt | |||

| Tinten, Pigmente und Farbstoffe | |||

| Chemische Herstellung | |||

| Sprengstoffe | |||

| Andere Endverbraucherindustrien (Pharma, Lebensmittelverarbeitung) | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest der Asien-Pazifik-Region | |||

| Nordamerika | Vereinigte Staaten | ||

| Mexiko | |||

| Kanada | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Salpetersäure-Marktforschung

Wie groß ist der Salpetersäuremarkt?

Die Marktgröße für Salpetersäure wird im Jahr 2024 voraussichtlich 67,33 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,10 % auf 78,44 Millionen Tonnen wachsen.

Wie groß ist der Salpetersäuremarkt derzeit?

Im Jahr 2024 wird die Größe des Salpetersäuremarktes voraussichtlich 67,33 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Salpetersäure-Markt?

Yara, LSB INDUSTRIES, Deepak Fertilisers and Petrochemicals Corporation Ltd (DFPCL), HUCHEMS, CF Industries Holdings Inc. sind die wichtigsten Unternehmen, die auf dem Salpetersäuremarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Salpetersäure-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Salpetersäure-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Salpetersäuremarkt.

Welche Jahre deckt dieser Salpetersäure-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Salpetersäuremarktes auf 65,31 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Salpetersäuremarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Salpetersäuremarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Branchenbericht Salpetersäure

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Salpetersäure im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Salpetersäure-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.