Analyse des Öl- und Gas-Midstream-Marktes in Nigeria

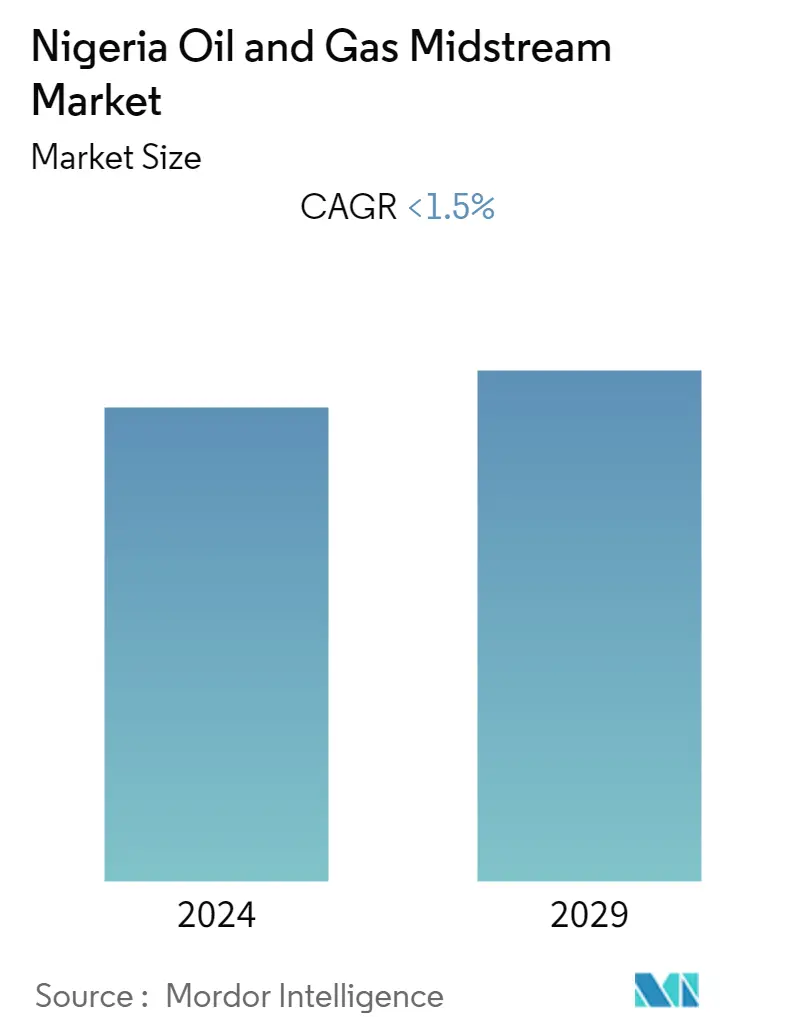

Es wird erwartet, dass der nigerianische Öl- und Gas-Midstream-Markt im Prognosezeitraum eine jährliche Wachstumsrate von weniger als 1,5 % verzeichnen wird.

COVID-19 wirkte sich im Jahr 2020 negativ auf den Markt aus. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Mittelfristig wird erwartet, dass Faktoren wie die zunehmende Produktion und der Verbrauch von Erdgas und raffinierten Erdölprodukten, steigende Investitionen im Öl- und Gassektor und zunehmende LNG-Exporte die Nachfrage nach Pipeline-Dienstleistungen ankurbeln und den Öl- und Gas-Midstream-Markt vorantreiben werden im Land im Prognosezeitraum.

- Andererseits dürften Umweltbedenken hinsichtlich neuer Pipelines und Transportinfrastruktur das Wachstum des Öl- und Gas-Midstream-Marktes in den kommenden Jahren bremsen.

- Dennoch wird erwartet, dass die Exploration und Produktion von Öl- und Gasfeldern in der Region zu einer Chance für Unternehmen wird, die in der Öl- und Gas-Midstream-Industrie tätig sind, da möglicherweise mehr Pipeline- und Speicherinfrastruktur erforderlich ist.

Öl- und Gas-Midstream-Markttrends in Nigeria

Transportsektor wird den Markt dominieren

- Pipelines dominieren die Öl- und Gastransportindustrie. Es wird erwartet, dass die Öl- und Gasversorgung des Landes die bestehende Transportkapazität übersteigt und daher Erweiterungen und den Bau neuer Pipelines erforderlich macht.

- Laut Global Energy Monitor gab es im Dezember 2022 im Land etwa 3200 km an in Betrieb befindlichen Gaspipelines und 2535 km an in Betrieb befindlichen Ölpipelines für den Transport von Rohöl und Gas. Mit der steigenden Nachfrage nach Erdölprodukten ist eine neue Pipeline-Infrastruktur erforderlich.

- Der steigende Energiebedarf hat zu einem Anstieg des Pipelinebaus und der Transportanlagen geführt, da der kontinuierliche Energiebedarf eine neue Öl- und Gasinfrastruktur erfordert. Dieser steigende Energiebedarf hat den Bau neuer Terminals und Pipelines, einschließlich Öl- und Gaspipelines und Transport, verstärkt.

- Im Juli 2022 unterzeichneten die Energieminister Algeriens, Nigerias und Nigerias eine Vereinbarung über den Bau einer 4.000 Kilometer langen Gaspipeline durch die Sahara, die Europa mit zusätzlichem Gas versorgen soll.

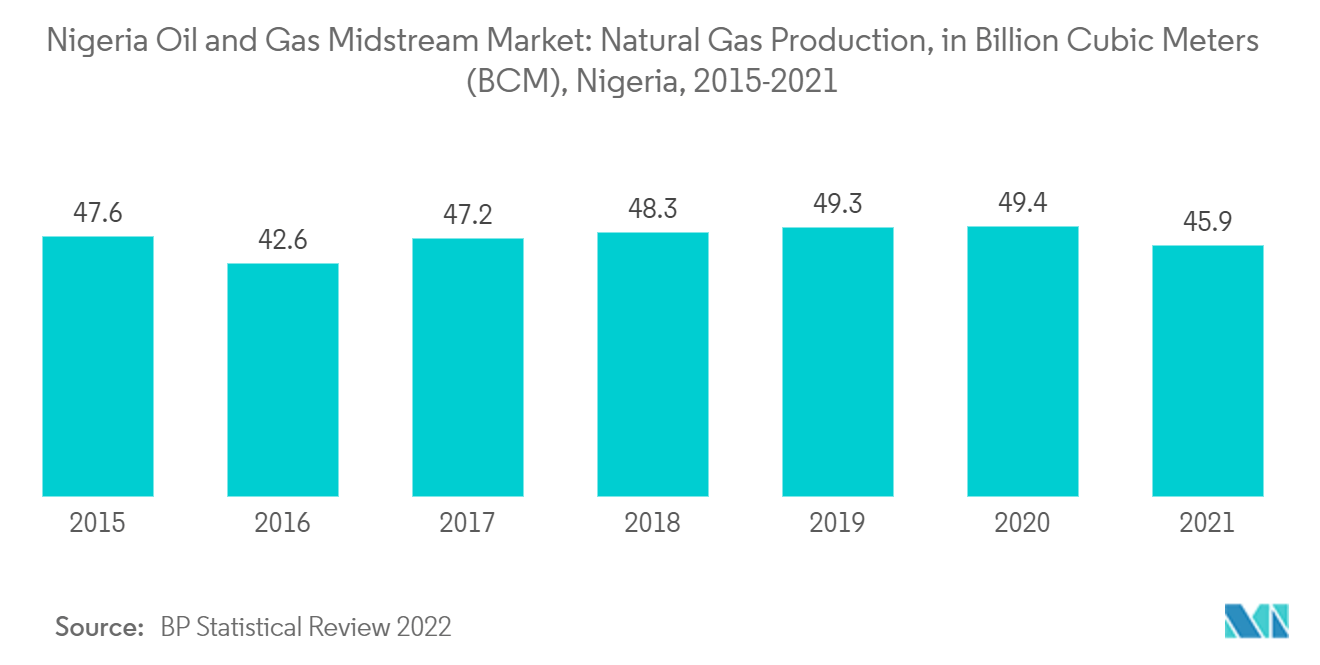

- Die Erdgasproduktion in Nigeria erreichte Ende 2021 45,9 Milliarden Kubikmeter. Der erhöhte Verbrauch schafft Anreize für Investoren für die erforderliche Kapazitätserhöhung und verbessert zukünftige Investitionen, wodurch das Branchenwachstum angekurbelt wird.

- Daher wird erwartet, dass die Pipelinekapazität im Prognosezeitraum aufgrund eines Anstiegs des Öl- und Gasverbrauchs und steigender Investitionen in diesem Sektor leicht ansteigt.

Es wird erwartet, dass zunehmende Investitionen in die Pipelines zusammen mit wachsenden LNG-Exporten den Markt ankurbeln werden

- Nach Angaben des National Bureau of Statistics stiegen Nigerias Rohölexporte im ersten Quartal 2022 sprunghaft auf etwa 5,6 Billionen NGN, was einem Anstieg von 200 % im Vergleich zum gleichen Zeitraum im Jahr 2021 entspricht. Ebenso drängt Nigeria auf mehr Erdgasexporte nach Europa Länder, die aufgrund der Sanktionen gegen Erdgasimporte aus Russland nach alternativen Gaslieferländern suchen. Im ersten Quartal 2022 beliefen sich die Einnahmen aus Exporten und Rohstoffverkäufen an Nigeria Liquefied Natural Gas Limited (NLNGL) auf 243,57 Millionen US-Dollar und übertrafen damit die Einnahmen aus Rohölexporten um 259,4 %.

- Darüber hinaus konzentriert sich die nigerianische Regierung auch auf die Steigerung des inländischen Erdgasverbrauchs durch die Entwicklung von Pipelines für Industrie und Privathaushalte. Beispielsweise begann Nigeria im Jahr 2020 mit dem Bau eines Gaspipelineprojekts im Wert von 2,8 Milliarden US-Dollar, dem größten in der Geschichte des Landes. Die 614 Kilometer lange Pipeline wird unter der Schirmherrschaft der Nigerian National Petroleum Corporation (NNPC) von Ajaokuta nach Kano verlaufen.

- Die West African Gas Pipeline ist eine in Betrieb befindliche Pipeline, die Gas aus dem Nigerdelta in Nigeria in westafrikanische Länder wie Benin, Togo und Ghana liefert. Die Länge der Pipeline beträgt etwa 677 Kilometer (421 Meilen) und die Kapazität beträgt 200 Millionen Kubikfuß pro Tag. Diese Pipeline ist eine der wichtigsten Pipelines in der Region, da sie viele Länder verbindet.

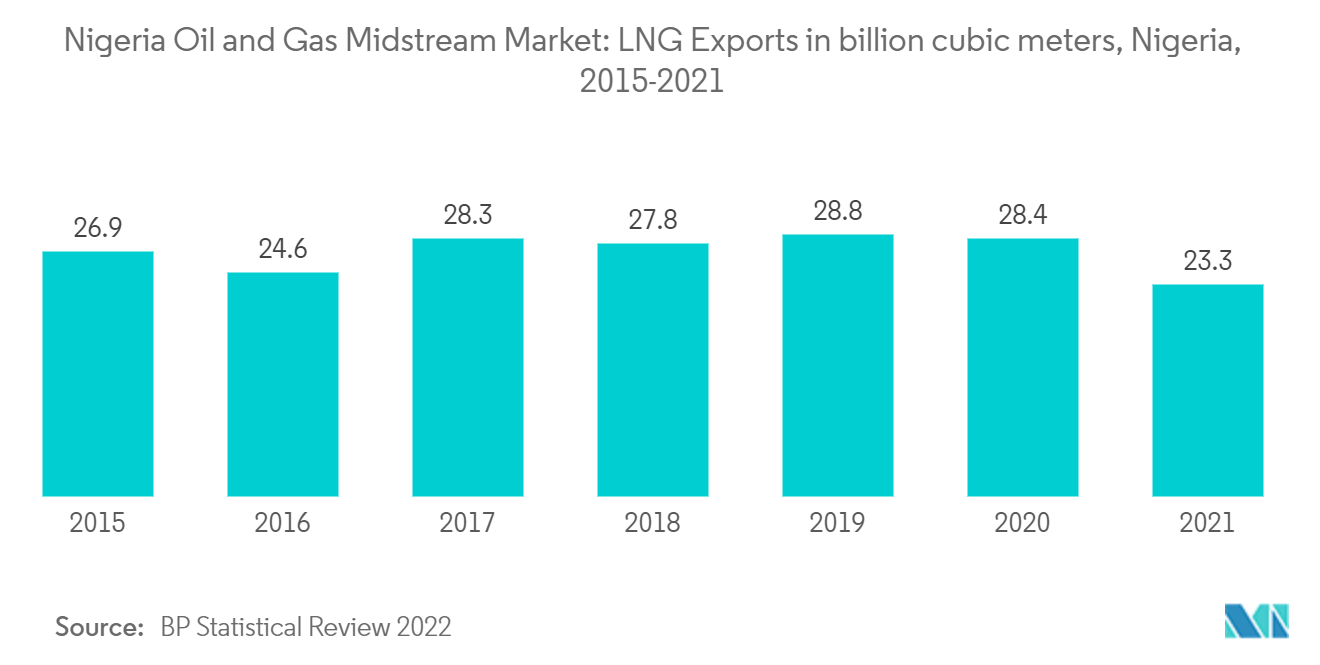

- Die LNG-Exporte aus Nigeria stiegen von 26,9 Milliarden Kubikmetern im Jahr 2015 auf 23,3 Milliarden Kubikmeter im Jahr 2021.

- Im Hinblick auf die Pipeline will Nigeria mehr Flüssigerdgas nach Europa transportieren, da die Länder in Europa nach einer Alternative zu den schwindenden Vorräten an russischem Gas suchen, was dem Midstream-Markt helfen wird. Beispielsweise wird die LNG-Anlage in Nigeria ab 2022 um eine siebte LNG-Verarbeitungseinheit und unterstützende Infrastruktur erweitert, um die Gesamtproduktionskapazität von 22 Millionen Tonnen pro Jahr (MTPA) auf 30 MTPA zu erhöhen.

Überblick über die Öl- und Gas-Midstream-Branche in Nigeria

Der nigerianische Öl- und Gas-Midstream-Markt ist konsolidiert. Zu den großen Unternehmen zählen unter anderem (in keiner bestimmten Reihenfolge) Nigerian National Petroleum Corporation, Duport Midstream Company Limited, Shell PLC, Eni SpA und Chevron Nigeria Limited.

Nigerias Öl- und Gas-Midstream-Marktführer

Duport Midstream Company Limited (DMCL)

Nigerian National Petroleum Corporation

Chevron Nigeria Limited

Eni SPA

Shell PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nigeria Öl- und Gas-Midstream-Marktnachrichten

- September 2022 Zwischen der National Nigerian Petroleum Company Limited (NNPC) und dem Moroccan Office of Hydrocarbons and Mines (ONHYM) wurde ein Memorandum of Understanding (MOU) für die Entwicklung des Nigeria-Marokko-Gaspipeline-Projekts (NMGP) unterzeichnet, das Nigeria mit verbindet Marokko, das auch die Lieferung von Erdgas nach Westafrika und Europa anstrebt. Das Projekt durchquert 13 afrikanische Länder entlang der Atlantikküste und beliefert die Binnenstaaten Niger, Burkina Faso und Mali. Es wird erwartet, dass es mehr als 5.000 Milliarden Kubikmeter Erdgas nach Marokko liefern wird.

- Januar 2022 Das nigerianische Unternehmen Asiko Energy beginnt mit dem Bau eines dualen LPG- und LNG-Terminals in Ijora, Bundesstaat Lagos, Nigeria. Das Terminal sollte nicht nur das erste landgestützte LNG-Empfangsterminal in Afrika sein, sondern auch das erste duale Flüssiggasterminal in Nigeria. Diese Anlage sollte über einen vollständigen LNG-Lagertank sowie eine Lagerkapazität von 5.000 Tonnen LPG und Propan verfügen, was die Aufnahme, Lagerung und Verteilung von LPG, Propan, Butan und LNG ermöglichen würde.

Segmentierung der Öl- und Gas-Midstream-Industrie in Nigeria

Der Midstream-Sektor umfasst den Transport, die Lagerung und den Handel von Rohöl, Erdgas und raffinierten Produkten. Rohöl wird in unraffiniertem Zustand hauptsächlich über zwei Transportarten transportiert Tanker, die über überregionale Wasserwege fahren, und Pipelines, durch die der Großteil des Öls zumindest auf einem Teil der Strecke transportiert wird.

Der nigerianische Öl- und Gas-Midstream-Markt ist nach Typ segmentiert. Nach Typ ist der Markt in Transport-, Speicher- und LNG-Terminals unterteilt. Für jedes Segment wurden Marktgrößen und Prognosen auf der Grundlage des Umsatzes (Milliarden US-Dollar) erstellt.

| Transport |

| Lagerung und Terminal |

| Sektor | Transport |

| Lagerung und Terminal |

Häufig gestellte Fragen zur Öl- und Gas-Midstream-Marktforschung in Nigeria

Wie groß ist der nigerianische Öl- und Gas-Midstream-Markt derzeit?

Der nigerianische Öl- und Gas-Midstream-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von weniger als 1,5 % verzeichnen.

Wer sind die Hauptakteure auf dem Öl- und Gas-Midstream-Markt in Nigeria?

Duport Midstream Company Limited (DMCL), Nigerian National Petroleum Corporation, Chevron Nigeria Limited, Eni SPA, Shell PLC sind die größten Unternehmen, die im nigerianischen Öl- und Gas-Midstream-Markt tätig sind.

Welche Jahre deckt dieser Öl- und Gas-Midstream-Markt in Nigeria ab?

Der Bericht deckt die historische Marktgröße des Öl- und Gas-Midstream-Marktes in Nigeria für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Öl- und Gas-Midstream-Marktes in Nigeria für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Nigeria Öl- und Gas-Midstream-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Öl und Gas Midstream in Nigeria im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Midstream-Analyse von Nigeria Oil and Gas umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.