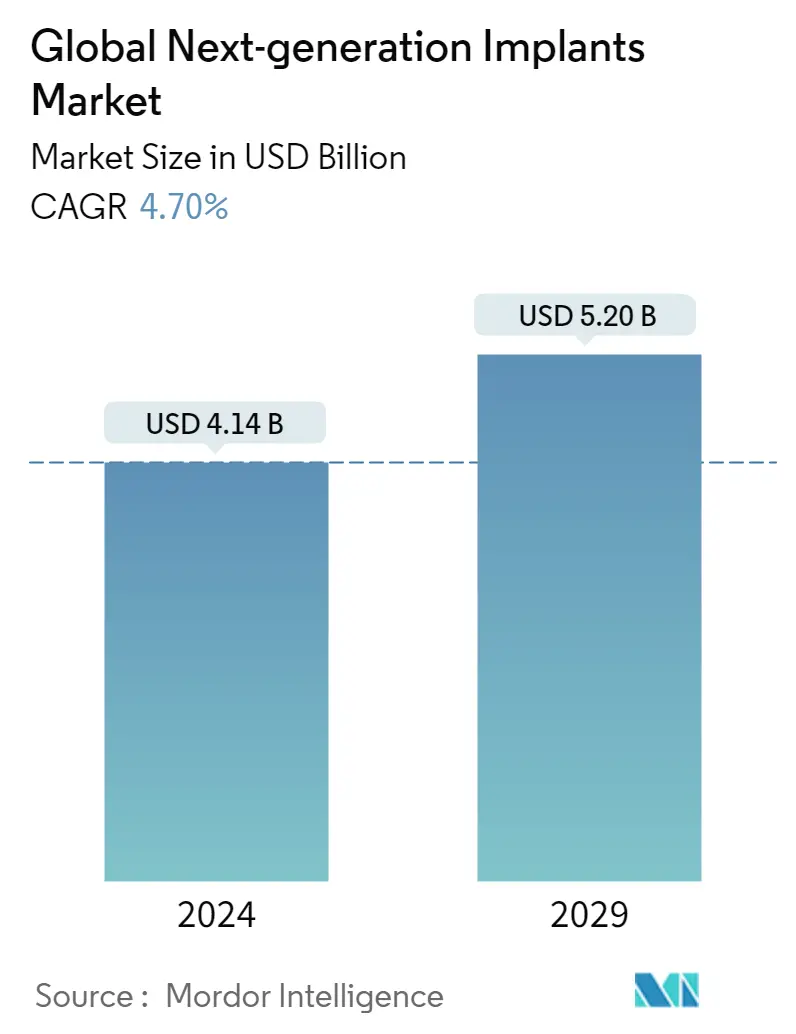

Marktgröße für Implantate der nächsten Generation

| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 4.14 Billion |

| Marktgröße (2029) | USD 5.20 Billion |

| CAGR (2024 - 2029) | 4.70 % |

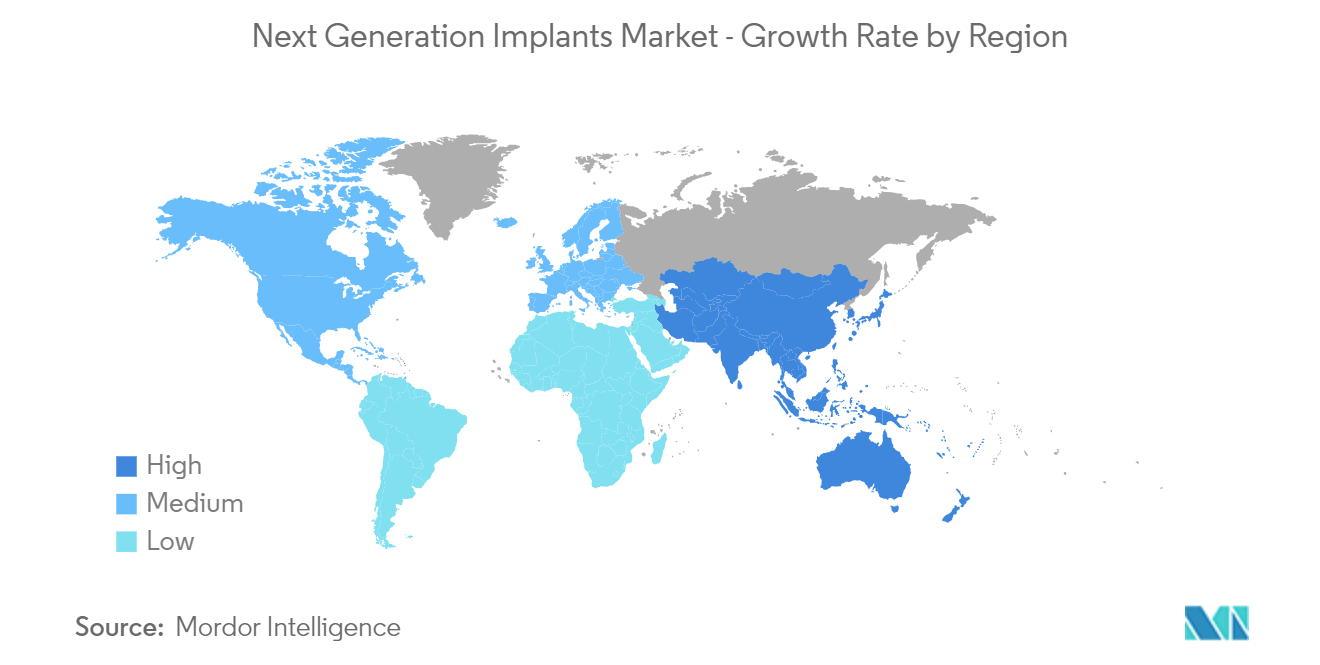

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Nordamerika |

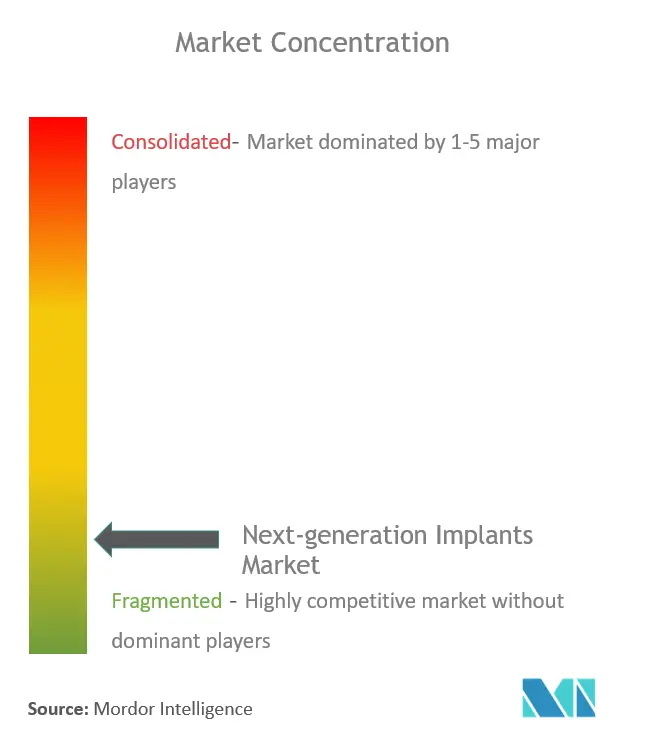

| Marktkonzentration | Hoch |

Hauptakteure

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Wie können wir helfen?

Marktanalyse für Implantate der nächsten Generation

Die globale Marktgröße für Implantate der nächsten Generation wird im Jahr 2024 auf 4,14 Milliarden US-Dollar geschätzt und soll bis 2029 5,20 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,70 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie hat aufgrund der steigenden COVID-19-Fälle Bevölkerungsbewegungen und Transportsysteme in weiten Teilen der Welt lahmgelegt. In den meisten Ländern wurden zudem Reisebeschränkungen eingeführt, was zu einem Rückgang der medizinischen Leistungen führte. Die Zahl der Besuche in Krankenhäusern und Kliniken ging mit dem Rückgang elektiver chirurgischer Eingriffe zurück, was sich auf den Markt für medizinische Implantate der nächsten Generation auswirkte. Die Implantathersteller standen vor vielen Herausforderungen, darunter Ressourcenknappheit, Verschiebungen in der Angebots- und Nachfragekette und Umsatzrückgänge im Vergleich zur Wachstumsrate der letzten Jahrzehnte. Der Markt für Implantate der nächsten Generation wurde durch die COVID-19-Pandemie kurzfristig behindert. Laut einem im August 2022 veröffentlichten Artikel mit dem Titel Cochlear Implant Surgery While the Covid Pandemic Lockdown – The KEM Hospital, Pune Experience wurden beispielsweise während der COVID-19-Pandemie elektive Operationen wie die Cochlea-Implantation verschoben, um medizinische Ressourcen auf COVID umzulenken -19 Management. Angesichts der abnehmenden Schwere der COVID-19-Infektion wird jedoch erwartet, dass der Markt für Implantate der nächsten Generation nach der COVID-19-Pandemie wieder eine starke Wachstumsrate verzeichnen wird.

Die zunehmende Alterung der Bevölkerung, die höhere Lebenserwartung und die zunehmende Zahl altersbedingter Erkrankungen tragen zum Wachstum des Marktes für Implantate der nächsten Generation bei. Die geriatrische Bevölkerung ist anfälliger für kardiovaskuläre, orthopädische und degenerative Erkrankungen der Zähne, was die Nachfrage nach Implantaten der nächsten Generation erhöht. Laut dem im Oktober 2021 veröffentlichten Bericht der Weltgesundheitsorganisation (WHO) über Altern und Gesundheit wird sich der Anteil der Weltbevölkerung über 60 Jahre zwischen 2015 und 2050 von 12 % auf 22 % nahezu verdoppeln. Der Bericht geht davon aus, dass im Jahr 2020 die Bevölkerungsgruppe der über 60-Jährigen die Bevölkerungsgruppe der Kinder unter 5 Jahren zahlenmäßig übertroffen hätte. Außerdem werden der gleichen Quelle zufolge etwa 80 % der geriatrischen Bevölkerung in unteren und mittleren Altersgruppen leben -Einkommensländer bis 2050. Es wird erwartet, dass die zunehmende ältere Bevölkerung die Nachfrage nach innovativen Behandlungsverfahren weiter erhöhen und dadurch das Wachstum des Marktes für Implantate der nächsten Generation auf der ganzen Welt beschleunigen wird. Darüber hinaus wird laut der Studie World Population Ageing 2020 die Der größte Anstieg wird voraussichtlich in Ost- und Südostasien stattfinden und von 261 Millionen im Jahr 2020 auf 573 Millionen im Jahr 2050 ansteigen. Der stärkste Anstieg der Zahl älterer Menschen wird in Nordafrika und Westasien erwartet, wo sie von 29 Millionen im Jahr 2020 ansteigt bis 2050 auf 96 Millionen.

Ein weiterer Faktor ist die zunehmende Prävalenz degenerativer Erkrankungen und die weltweite Belastung durch chronische Krankheiten. Laut dem im Juni 2022 veröffentlichten Artikel des National Health Institute über neurodegenerative Erkrankungen waren in den Vereinigten Staaten schätzungsweise über 6,2 Millionen Menschen von der Alzheimer-Krankheit betroffen, und im Jahr 2022 waren schätzungsweise über eine Million Erwachsene von der Parkinson-Krankheit betroffen. Altersbedingt Makuladegeneration trägt wesentlich zu degenerativen Erkrankungen bei.

Darüber hinaus haben technologische Fortschritte zur Entwicklung und Einführung medizinischer Implantate geführt, die einfacher sind als früher verfügbare Produkte. Verschiedene Unternehmen bieten derzeit fortschrittlichere Implantate an, etwa bioresorbierbare Stents, Kardioverter-Defibrillatoren, personalisierte Gelenkersatzteile und leitungslose Herzschrittmacher, die einen verbesserten Betrieb und eine längere Batterielebensdauer bieten und es den Patienten ermöglichen, nach der Implantation ihre normalen Aktivitäten fortzusetzen. Die Innovation der Marktteilnehmer ist ein wesentlicher Faktor für das Wachstum des Marktes. Beispielsweise erhielt Medtronic PLC im Juni 2021 die Zulassung der US-amerikanischen Food and Drug Administration (FDA) für Vanta, einen leistungsstarken wiederaufladbaren implantierbaren Neurostimulator. Es wird erwartet, dass die Einführung neuartiger Produkte im Prognosezeitraum zum Wachstum des untersuchten Marktes beitragen wird.

Die größten hemmenden Faktoren für das Wachstum des untersuchten Marktes sind jedoch die hohen Kosten für Implantate der nächsten Generation und strenge Regulierungsrichtlinien für Implantate.

Markttrends für Implantate der nächsten Generation

Es wird erwartet, dass das Segment orthopädische Implantate im Prognosezeitraum einen erheblichen Marktanteil einnehmen wird

Orthopädische Implantate sind künstliche Knochen oder Gelenke, die dazu dienen, einen fehlenden oder verletzten Knochen oder Gelenk zu ersetzen oder zu stützen. Diese Implantate sollen Anomalien korrigieren und die Körperhaltung verbessern. Der Anstieg der geriatrischen Bevölkerung, der das Risiko für Osteoporose, Arthrose und andere Erkrankungen des Bewegungsapparates erhöht, ist einer der Hauptfaktoren für das Wachstum des Segmentmarktes. Laut einem Artikel mit dem Titel Knochengesundheit 2022 ein Update, der im Januar 2022 in der Zeitschrift Climacteric veröffentlicht wurde, verursacht Osteoporose jährlich weltweit mehr als 8,9 Millionen Frakturen, was alle 3 Sekunden zu einer osteoporotischen Fraktur führt. In dem Artikel wurde darauf hingewiesen, dass weltweit 200 Millionen Frauen von Osteoporose betroffen sind. Außerdem wird Osteoporose laut einem im Mai 2022 veröffentlichten Artikel der American Society for Biochemistry and Molecular Biology zum Osteoporose-Bewusstseinsmonat 2022 bis zum Ende des Jahres 2025 für drei Millionen Frakturen verantwortlich sein, die jedes Jahr Kosten in Höhe von 25,3 Milliarden US-Dollar verursachen werden. Diesen Statistiken zufolge wird die Zahl der orthopädischen Operationen voraussichtlich zunehmen, was die Nachfrage nach orthopädischen Implantaten in den kommenden Jahren ankurbeln wird.

Darüber hinaus treiben mehrere Faktoren das Wachstum des Segments voran, beispielsweise Fortschritte bei Gelenkersatz und erhöhte Investitionen wichtiger Marktteilnehmer in Forschungs- und Entwicklungsaktivitäten im Bereich orthopädischer Implantate. Beispielsweise erhielt die SmartFuse Implant-Technologie von Intelligent Implants Ltd, eine Technologieplattform der nächsten Generation für die Orthopädie, im Juni 2021 die Auszeichnung als bahnbrechendes Gerät der US-amerikanischen Food and Drug Administration (FDA). Analysezeitraum, aufgrund der gestiegenen Nachfrage nach innovativen Therapien, minimalinvasiven Verfahren und einem verbesserten Patientenwissen über orthopädische Implantate.

Aufgrund der oben genannten Faktoren wird daher für das Segment orthopädische Implantate im Prognosezeitraum ein deutliches Wachstum erwartet.

Es wird erwartet, dass Nordamerika im Prognosezeitraum den Markt für Implantate der nächsten Generation dominieren wird

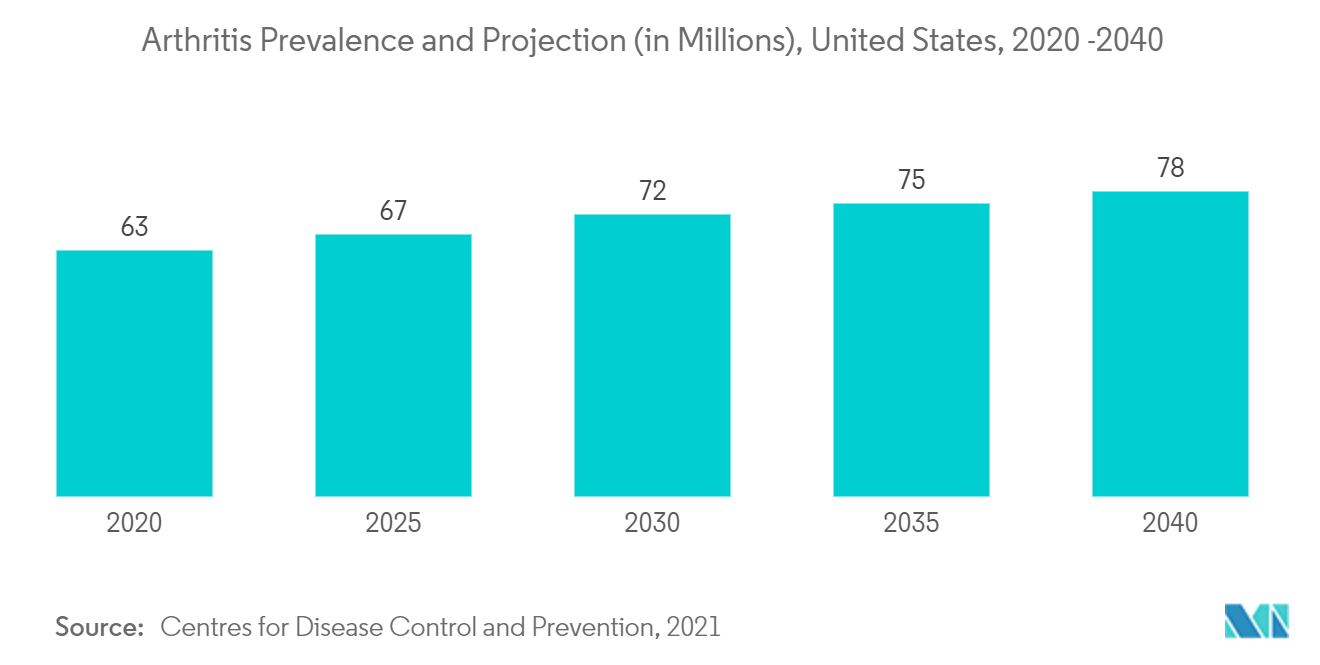

Nordamerika dominiert derzeit den Markt für Implantate der nächsten Generation und dürfte im Prognosezeitraum diesem Trend folgen. Der steigende Trend in der geriatrischen Bevölkerung, die zunehmende Prävalenz chronischer Krankheiten, veränderte Lebensstile und die Verfügbarkeit fortschrittlicher medizinischer Einrichtungen werden voraussichtlich das Wachstum des Implantatmarktes der nächsten Generation ankurbeln. Laut dem im Oktober 2021 aktualisierten Artikel über Arthritis der US-amerikanischen Centers for Disease Control and Prevention (CDC) waren rund 58,5 Millionen Menschen im Land von ärztlich diagnostizierter Arthritis betroffen. Laut derselben Quelle werden bis zum Jahr 2040 über 78,4 Millionen Erwachsene in den Vereinigten Staaten von Arthritis betroffen sein. Außerdem wurde laut dem im September 2021 aktualisierten Artikel der Arthritis Society Canada über Fakten und Zahlen zu Arthritis festgestellt, dass im Jahr 2021 rund 6 Millionen Kanadier von Arthritis betroffen waren, wobei bis zum Jahr 2040 schätzungsweise über 9 Millionen Arthritisfälle auftreten. Die Zahl der Fälle nimmt zu Es wird erwartet, dass die Behandlung von Arthritis das Marktwachstum in der Region im Prognosezeitraum ankurbeln wird.

Ebenso wird erwartet, dass der technologische Fortschritt und die Verbesserung der Produkte das Wachstum in der Region ankurbeln werden. Im Juni 2022 brachte ZimVie Inc., ein Anbieter von Life-Science-Lösungen für den Zahn- und Wirbelsäulenmarkt, beispielsweise das neue, von der FDA zugelassene konische Implantat T3 PRO und das Encode Emergence Healing Abutment in den Vereinigten Staaten auf den Markt. Solche Produkteinführungen in der Region dürften zum Wachstum des Marktes für Implantate der nächsten Generation beitragen.

Aufgrund der oben genannten Faktoren wird daher erwartet, dass der untersuchte Markt in Nordamerika im Prognosezeitraum an Fahrt gewinnt.

Überblick über die Implantatindustrie der nächsten Generation

Der Markt für Implantate der nächsten Generation ist größtenteils fragmentiert, da sich viele Marktteilnehmer auf die Weiterentwicklung der Technologie konzentrieren, um effizientere und kostengünstigere Implantatgeräte bereitzustellen und Wachstumschancen auf dem Markt zu nutzen. Einige der Hauptakteure gehen energisch Kooperationen, Fusionen und Übernahmen ein, um ihre Marktposition weltweit zu festigen. Die verschiedenen Akteure auf dem Markt für Implantate der nächsten Generation sind Abbott Laboratories, Smith Nephew PLC, Johnson Johnson, Boston Scientific Corporation, CR Bard Inc., Wright Medical Group NV, Stryker Corporation, Globus Medical Inc., DENTSPLY SIRONA Inc., und Zimmer Biomet Holdings Inc.

Marktführer für Implantate der nächsten Generation

-

Smith & Nephew plc

-

Johnson & Johnson

-

Boston Scientific Corporation

-

Abbott Laboratories

-

Medtronic Plc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Implantatmarkt der nächsten Generation

- Im Mai 2022 brachte Spinal Simplicity das Minuteman G5-Implantat auf den Markt. Das Implantat ist ein minimalinvasives, interspinös-interlaminares Fusionsgerät, das zur Fixierung und Stabilisierung der Brust-, Lenden- und Kreuzbeinwirbelsäule in Erwartung der knöchernen Fusion dient.

- Im Februar 2022 brachte 4WEB Medical eine umfassende Reihe hyperlordotischer lateraler Implantate auf den Markt. Das Angebot an hyperlordotischen Implantaten erweitert in Kombination mit einem umfassenden lateralen Portfolio die Behandlungsmöglichkeiten für Patienten, die eine umfassendere Korrektur des sagittalen Gleichgewichts benötigen.

Marktbericht für Implantate der nächsten Generation – Inhaltsverzeichnis

1. EINFÜHRUNG

1.1 Studienannahmen und Marktdefinition

1.2 Umfang der Studie

2. FORSCHUNGSMETHODIK

3. ZUSAMMENFASSUNG

4. MARKTDYNAMIK

4.1 Marktübersicht

4.2 Marktführer

4.2.1 Zunehmende Alterung der Bevölkerung

4.2.2 Steigende Prävalenz degenerativer Erkrankungen

4.2.3 Technologischer Fortschritt bei Implantaten der nächsten Generation

4.3 Marktbeschränkungen

4.3.1 Hohe Kosten für Implantate der nächsten Generation

4.3.2 Strenge Regulierungsreformen

4.4 Porters Fünf-Kräfte-Analyse

4.4.1 Bedrohung durch neue Marktteilnehmer

4.4.2 Verhandlungsmacht von Käufern/Verbrauchern

4.4.3 Verhandlungsmacht der Lieferanten

4.4.4 Bedrohung durch Ersatzprodukte

4.4.5 Wettberbsintensität

5. MARKTSEGMENTIERUNG (Marktgröße nach Wert – in Mio. USD)

5.1 Auf Antrag

5.1.1 Orthopädische Implantate

5.1.2 Herz-Kreislauf-Implantate

5.1.3 Augenimplantate

5.1.4 Zahnimplantate

5.1.5 Andere Anwendungen

5.2 Nach Material

5.2.1 Metalle und Metalllegierungen

5.2.2 Keramik

5.2.3 Polymere

5.2.4 Biologika

5.2.5 Andere Materialien

5.3 Vom Endbenutzer

5.3.1 Krankenhäuser

5.3.2 Ambulante chirurgische Zentren

5.3.3 Orthopädische Kliniken

5.3.4 Akademische und Forschungsinstitute

5.4 Erdkunde

5.4.1 Nordamerika

5.4.1.1 Vereinigte Staaten

5.4.1.2 Kanada

5.4.1.3 Mexiko

5.4.2 Europa

5.4.2.1 Deutschland

5.4.2.2 Großbritannien

5.4.2.3 Frankreich

5.4.2.4 Italien

5.4.2.5 Spanien

5.4.2.6 Rest von Europa

5.4.3 Asien-Pazifik

5.4.3.1 China

5.4.3.2 Japan

5.4.3.3 Indien

5.4.3.4 Australien

5.4.3.5 Südkorea

5.4.3.6 Rest der Asien-Pazifik-Region

5.4.4 Rest der Welt

6. WETTBEWERBSFÄHIGE LANDSCHAFT

6.1 Firmenprofile

6.1.1 Abbott Laboratories

6.1.2 Smith & Nephew PLC

6.1.3 Johnson & Johnson

6.1.4 Boston Scientific Corporation

6.1.5 C.R. Bard Inc.

6.1.6 Medtronic PLC

6.1.7 Wright Medical Group NV

6.1.8 Stryker Corporation

6.1.9 Globus Medical Inc.

6.1.10 DENTSPLY SIRONA Inc.

6.1.11 Zimmer Biomet Holdings Inc.

7. MARKTCHANCEN UND ZUKÜNFTIGE TRENDS

Segmentierung der Implantatindustrie der nächsten Generation

Im Rahmen des Berichts handelt es sich bei Implantaten der nächsten Generation um Geräte oder medizinisch entwickelte Gewebe, die als Ersatz für einen fehlenden Körperteil oder als Unterstützung für die Bildung neuer Gewebe- oder Knochenstrukturen dienen. Ein Implantat kann als ein Gerät oder Gewebe definiert werden, das auf der Oberfläche oder im Inneren des Körpers platziert wird. Diese Geräte unterstützen die vorhandenen Organe oder ersetzen sie bzw. ersetzen die fehlenden Teile. Einige Implantate sind dauerhaft und bleiben ein Leben lang im Körper des Patienten, während andere vorübergehend sein können. Der Markt für Implantate der nächsten Generation ist nach Anwendung (orthopädische Implantate, Herz-Kreislauf-Implantate, Augenimplantate, Zahnimplantate und andere Anwendungen), Material (Metalle und Metalllegierungen, Keramik, Polymere, Biologika und andere Materialien) und Endbenutzer (Krankenhäuser) segmentiert , ambulante chirurgische Zentren, orthopädische Kliniken sowie akademische und Forschungsinstitute) und Geographie (Nordamerika, Europa, Asien-Pazifik und Rest der Welt). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Auf Antrag | ||

| ||

| ||

| ||

| ||

|

| Nach Material | ||

| ||

| ||

| ||

| ||

|

| Vom Endbenutzer | ||

| ||

| ||

| ||

|

| Erdkunde | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Häufig gestellte Fragen zur Marktforschung für Implantate der nächsten Generation

Wie groß ist der globale Markt für Implantate der nächsten Generation?

Die globale Marktgröße für Implantate der nächsten Generation wird im Jahr 2024 voraussichtlich 4,14 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,70 % auf 5,20 Milliarden US-Dollar wachsen.

Wie groß ist der globale Markt für Implantate der nächsten Generation derzeit?

Im Jahr 2024 wird die Größe des globalen Marktes für Implantate der nächsten Generation voraussichtlich 4,14 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Markt für Implantate der nächsten Generation?

Smith & Nephew plc, Johnson & Johnson, Boston Scientific Corporation, Abbott Laboratories, Medtronic Plc. sind die wichtigsten Unternehmen, die auf dem globalen Markt für Implantate der nächsten Generation tätig sind.

Welches ist die am schnellsten wachsende Region im globalen Markt für Implantate der nächsten Generation?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Markt für Implantate der nächsten Generation?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Markt für Implantate der nächsten Generation.

Welche Jahre deckt dieser globale Markt für Implantate der nächsten Generation ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des globalen Marktes für Implantate der nächsten Generation auf 3,95 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Marktes für Implantate der nächsten Generation für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die globale Marktgröße für Implantate der nächsten Generation für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Branchenbericht über Implantate der nächsten Generation

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Implantaten der nächsten Generation im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Implantaten der nächsten Generation umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.