Größe des Marktes für Straßengüterverkehr in den Niederlanden

| Studienzeitraum | 2016 - 2029 | |

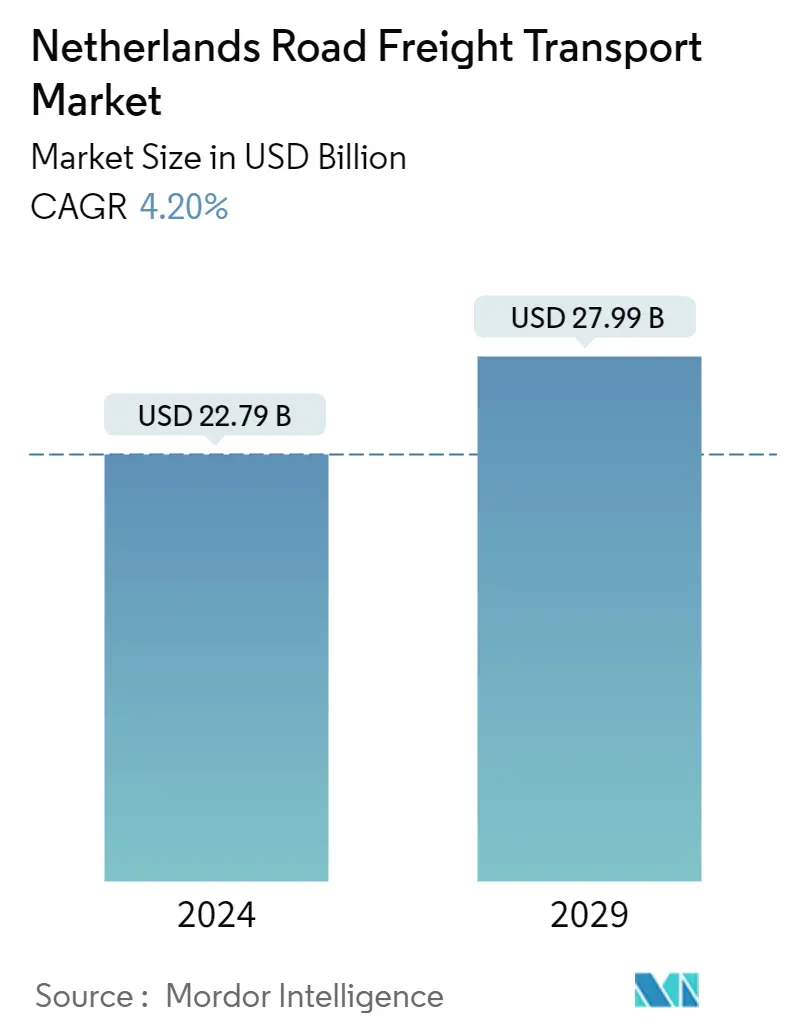

| Marktgröße (2024) | 23.80 Milliarden US-Dollar | |

| Marktgröße (2029) | 29.06 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Groß- und Einzelhandel | |

| CAGR (2024 - 2029) | 4.20 % | |

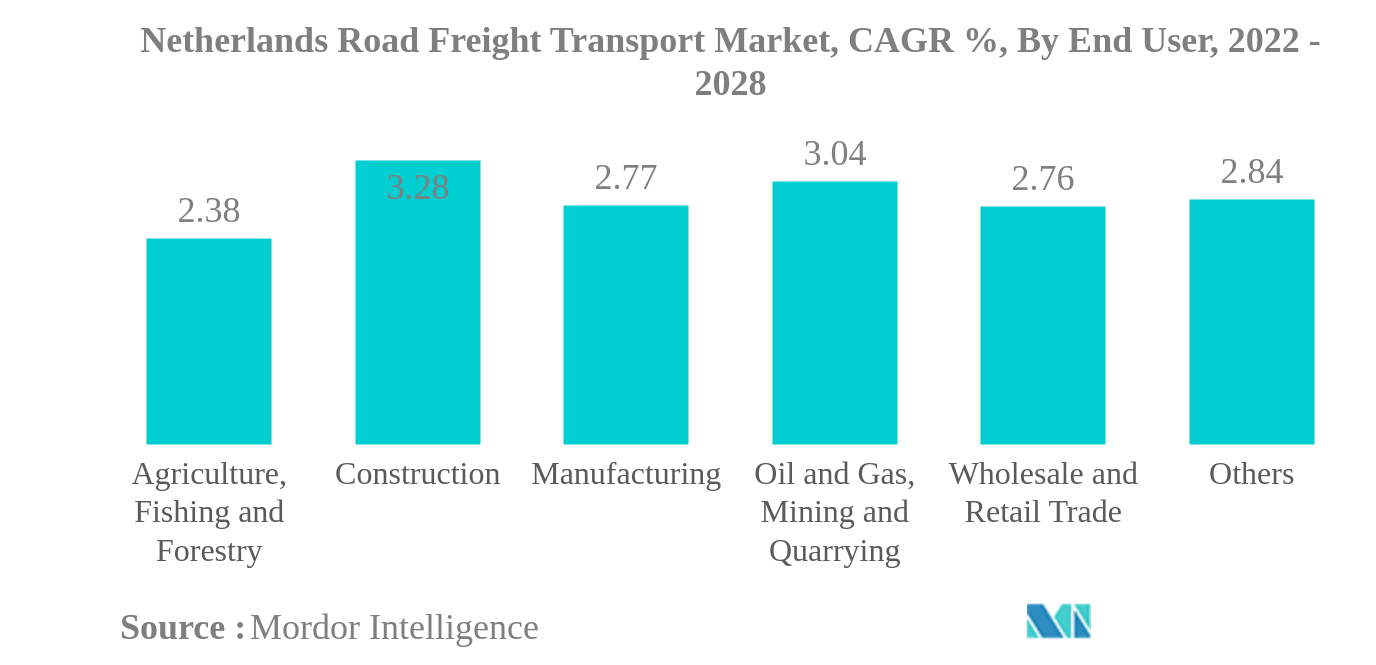

| Am schnellsten wachsend nach Endbenutzer | Konstruktion | |

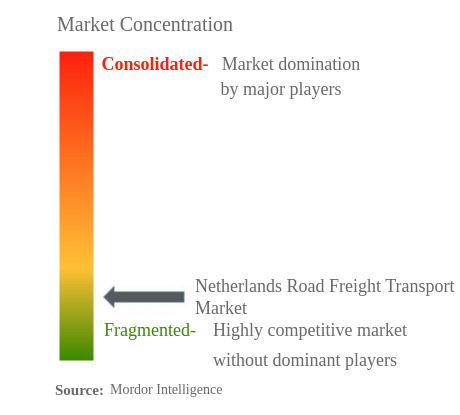

| Marktkonzentration | Hoch | |

Hauptakteure | ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Straßengüterverkehr in den Niederlanden

Die Größe des niederländischen Straßengüterverkehrsmarkts wird im Jahr 2024 auf 22,79 Milliarden US-Dollar geschätzt und soll bis 2029 27,99 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,20 % im Prognosezeitraum (2024–2029) entspricht.

- Größtes Segment nach Entfernung – Fernverkehr Das Fernverkehrssegment erzielte den höchsten Marktanteil im niederländischen Straßengüterverkehrsmarkt aufgrund staatlicher Initiativen zur Verbesserung der Infrastrukturentwicklung und zur Erleichterung des Wachstums des Handels und des grenzüberschreitenden Verkehrs.

- Größtes Segment nach Produkttyp – Feste Güter Das Segment der festen Güter dominiert den Markt gegenüber den flüssigen Gütern, da es einfacher ist, Fracht in fester Form zu transportieren. Die meisten Branchen, die diesen Service nutzen, erwirtschaften auch einen erheblichen Teil der Bruttowertschöpfung des Landes.

- Größtes Segment nach Endverbrauchern – Groß- und Einzelhandel Das Endverbrauchersegment des Groß- und Einzelhandels, das einen Anteil von rund 13,04 % des BIP des Landes ausmacht, ist das größte Segment im niederländischen Straßengüterverkehrsmarkt.

- Am schnellsten wachsendes Segment nach LKW-Ladungsspezifikation – weniger als LKW-Ladung LTL ist die am schnellsten wachsende LKW-Ladungsspezifikation und wird von einer großen Anzahl kleiner Anbieter und Geschäftsinhaber unterstützt, die diese Dienste lieber für den Warentransport nutzen.

Der Groß- und Einzelhandel ist nach Endverbrauchern das größte Segment.

- Der Wertschöpfungsanteil des niederländischen verarbeitenden Gewerbes schrumpfte im Jahr 2020 um 2,6 %. Im Vergleich zu anderen europäischen Ländern fiel der Rückgang weniger stark aus. Im Durchschnitt schrumpfte das verarbeitende Gewerbe in der Europäischen Union um über 7 %. In den Niederlanden schrumpften im Jahr 2020 fast alle Branchen des verarbeitenden Gewerbes, während mehrere Branchen im Jahr 2019 ein Wachstum verzeichneten. Die Transportausrüstung sowie die Textil-, Bekleidungs- und Schuhindustrie verzeichneten den größten Rückgang.

- Im Jahr 2021 gab es in Overijssel die meisten Milchviehbetriebe in den Niederlanden, nämlich über 2.700 Milchviehbetriebe. In Zeeland gab es im Jahr 2021 nur 195 Milchviehbetriebe. Overijssel hatte zwar die höchste Anzahl an Milchviehbetrieben, aber nicht die höchste Anzahl an Milchkühen. Im Jahr 2020 gab es in Friesland fast 300.000 Milchkühe im Vergleich zu 250.000 in Overijssel.

- Im Jahr 2022 gab es in den Niederlanden rund 80.000 Online-Shops und Versandhändler. Die Zahl der Webshops und Versandhändler in den Niederlanden ist im Laufe der Jahre erheblich gestiegen. Im Jahr 2022 gab es in den Niederlanden mehr als 18.000 Online-Shops und Versandhändler im Bekleidungssegment. Diese Zahl ist im Laufe der Jahre stetig gestiegen und hat Online-Mode zum größten Webshop-Zweig des Landes gemacht. Der Anteil der Verbraucher im Alter von 16 bis 75 Jahren, die in den Niederlanden Mode- oder Sportartikel online kauften, lag 2019 bei 62 % und lag damit in der EU-28 nur an zweiter Stelle hinter dem Vereinigten Königreich (67 %).

Überblick über die niederländische Straßengüterverkehrsbranche

Der niederländische Straßengüterverkehrsmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 11,77 % ausmachen. Die Hauptakteure in diesem Markt sind CH Robinson, Dachser, DB Schenker, DSV und Jan de Rijk Logistics (alphabetisch sortiert).

Niederländische Marktführer im Straßengüterverkehr

C.H. Robinson

Dachser

DB Schenker

DSV

Jan de Rijk Logistics

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für den niederländischen Straßengüterverkehr

- June 2022 Bakker Logistiek expanded its business operations to Deventer. This led to a search for new drivers to work with Bakker Logistiek in that area.

- May 2022 In September 2021, FedEx collaborated with Aurora and Paccar to test autonomous linehaul technology. Following this collaboration, in May 2022, Aurora expanded the autonomous freight pilot with FedEx in Texas.

- May 2022 Maersk completed the acquisition of Pilot Freight Services, a US-based international and domestic supply chain provider with cross-border solutions, in Canada and Mexico.

Marktbericht für den niederländischen Straßengüterverkehr – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 BIP-Verteilung nach Wirtschaftstätigkeit

- 4.2 BIP-Wachstum nach Wirtschaftsaktivität

- 4.3 Großhandelspreisinflation

- 4.4 Wirtschaftsleistung und Profil

- 4.5 BIP des Transport- und Lagersektors

- 4.6 Logistikleistung

- 4.7 Modaler Anteil am Güterverkehrssektor

- 4.8 Länge der Straßen

- 4.9 Exporttrends

- 4.10 Trends importieren

- 4.11 Trends bei den Kraftstoffpreisen

- 4.12 Betriebskosten für LKW-Transporte

- 4.13 Größe der LKW-Flotte nach Typ

- 4.14 Große Lkw-Lieferanten

- 4.15 Trends bei der Tonnage im Straßengüterverkehr

- 4.16 Preistrends im Straßengüterverkehr

- 4.17 Gesetzlicher Rahmen

- 4.18 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Endbenutzer

- 5.1.1 Land-, Fischerei- und Forstwirtschaft

- 5.1.2 Konstruktion

- 5.1.3 Herstellung

- 5.1.4 Öl und Gas, Bergbau und Steinbrüche

- 5.1.5 Groß- und Einzelhandel

- 5.1.6 Andere

- 5.2 Ziel

- 5.2.1 Inländisch

- 5.2.2 International

- 5.3 LKW-Ladungsspezifikation

- 5.3.1 Volle LKW-Ladung

- 5.3.2 Weniger als eine LKW-Ladung

- 5.4 Containerisierung

- 5.4.1 Containerisiert

- 5.4.2 Nicht Containerisiert

- 5.5 Distanz

- 5.5.1 Langstrecke

- 5.5.2 Kurzstrecken

- 5.6 Produktart

- 5.6.1 Flüssige Güter

- 5.6.2 Solide Ware

- 5.7 Temperaturkontrolle

- 5.7.1 Kontrolliert

- 5.7.2 Nicht kontrolliert

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Bakker Logistiek

- 6.4.2 C.H. Robinson

- 6.4.3 Dachser

- 6.4.4 DB Schenker

- 6.4.5 DSV

- 6.4.6 FedEx

- 6.4.7 Jan de Rijk Logistics

- 6.4.8 Maersk

- 6.4.9 Raben Group

- 6.4.10 Simon Loos

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEE-CEOS VON STRASSENFREIGHT

8. ANHANG

- 8.1 Überblick über den globalen Logistikmarkt

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (Markttreiber, Beschränkungen und Chancen)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

- 8.7 Wechselkurs

Segmentierung der niederländischen Straßengüterverkehrsbranche

Landwirtschaft, Fischerei und Forstwirtschaft, Baugewerbe, Fertigung, Öl und Gas, Bergbau und Steinbrüche, Groß- und Einzelhandel, Sonstige werden als Segmente nach Endbenutzer abgedeckt. Inland und International werden als Segmente nach Reiseziel abgedeckt. Volle LKW-Ladung und weniger als LKW-Ladung werden als Segmente durch die LKW-Ladungsspezifikation abgedeckt. Containerisiert und nicht-containerisiert werden als Segmente durch Containerisierung abgedeckt. Langstrecke und Kurzstrecke werden als Segmente durch die Entfernung abgedeckt. Flüssige Güter und feste Güter werden als Segmente nach Produkttyp abgedeckt. Kontrolliert und nicht kontrolliert werden als Segmente von Temperature Control abgedeckt.| Land-, Fischerei- und Forstwirtschaft |

| Konstruktion |

| Herstellung |

| Öl und Gas, Bergbau und Steinbrüche |

| Groß- und Einzelhandel |

| Andere |

| Inländisch |

| International |

| Volle LKW-Ladung |

| Weniger als eine LKW-Ladung |

| Containerisiert |

| Nicht Containerisiert |

| Langstrecke |

| Kurzstrecken |

| Flüssige Güter |

| Solide Ware |

| Kontrolliert |

| Nicht kontrolliert |

| Endbenutzer | Land-, Fischerei- und Forstwirtschaft |

| Konstruktion | |

| Herstellung | |

| Öl und Gas, Bergbau und Steinbrüche | |

| Groß- und Einzelhandel | |

| Andere | |

| Ziel | Inländisch |

| International | |

| LKW-Ladungsspezifikation | Volle LKW-Ladung |

| Weniger als eine LKW-Ladung | |

| Containerisierung | Containerisiert |

| Nicht Containerisiert | |

| Distanz | Langstrecke |

| Kurzstrecken | |

| Produktart | Flüssige Güter |

| Solide Ware | |

| Temperaturkontrolle | Kontrolliert |

| Nicht kontrolliert |

Marktdefinition

- Fahrzeugtypen - Pkw, Nutzfahrzeuge und Motorräder sind die Fahrzeugtypen, die auf dem Kfz-Schmierstoffmarkt berücksichtigt werden.

- Produkttypen - Für die Zwecke dieser Studie werden Schmierstoffprodukte wie Motoröle, Getriebeöle, Fette und Hydraulikflüssigkeiten berücksichtigt.

- Service-Nachfüllung - Bei der Berechnung des Schmierstoffverbrauchs für jedes der Fahrzeugsegmente ist im Rahmen der Studie der Hauptfaktor, der bei der Berechnung des Schmierstoffverbrauchs berücksichtigt wird.

- Werksfüllung - Es werden Erstschmierstoffbefüllungen für neu produzierte Fahrzeuge in Betracht gezogen.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird für jedes Land über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen