| Studienzeitraum | 2019 - 2029 |

| Marktgröße (2024) | USD 9.57 Billion |

| Marktgröße (2029) | USD 23.77 Billion |

| CAGR (2024 - 2029) | 19.95 % |

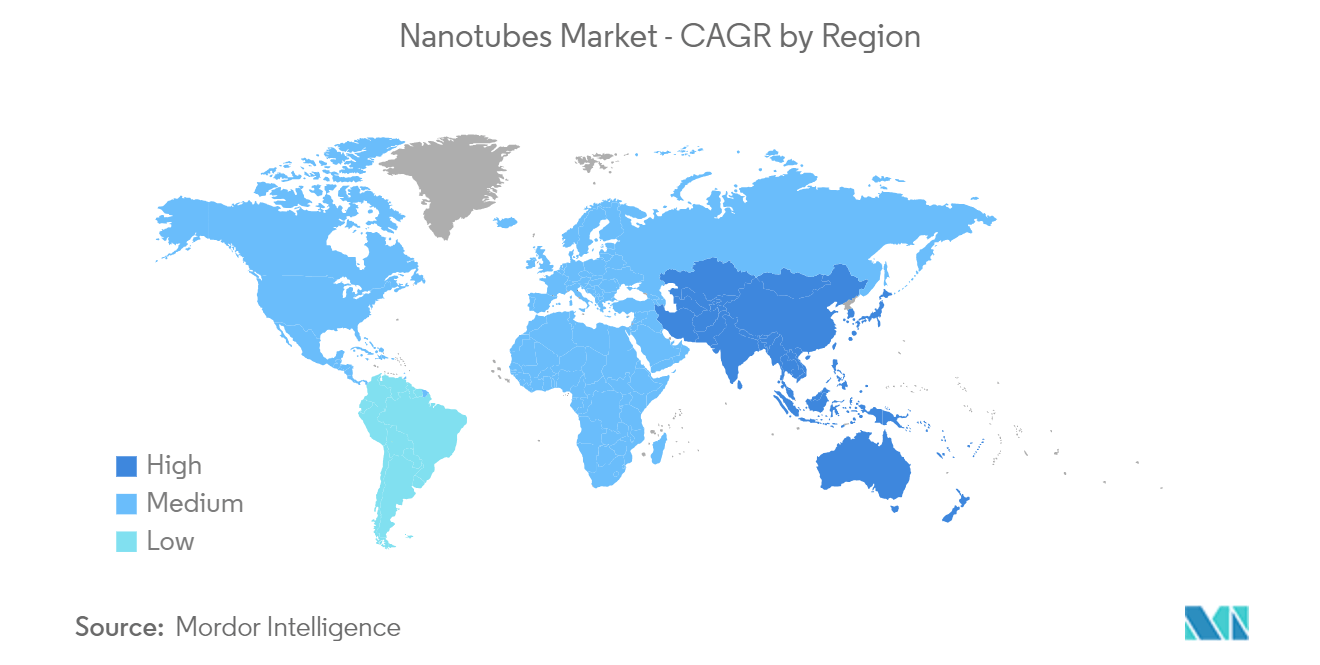

| Schnellstwachsender Markt | Asien-Pazifik |

| Größter Markt | Asien-Pazifik |

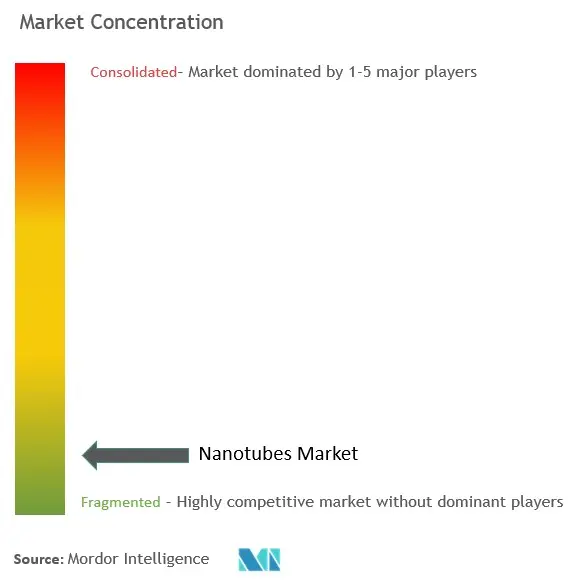

| Marktkonzentration | Niedrig |

Hauptakteure*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Nanoröhren

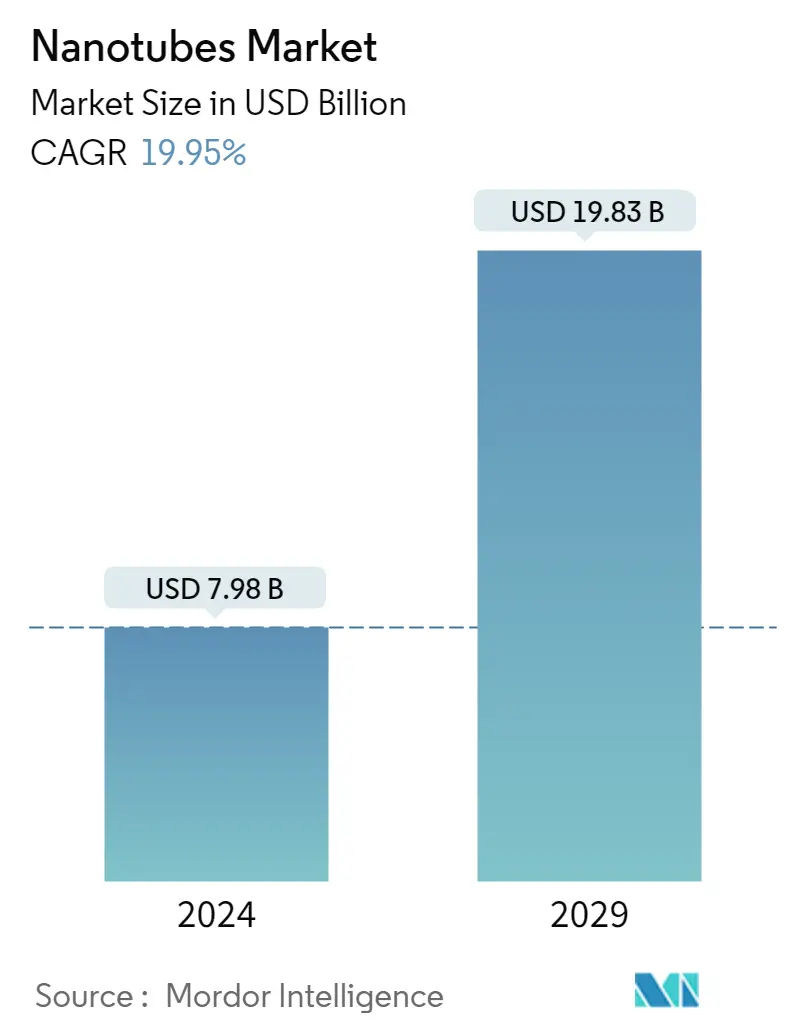

Die Größe des Nanoröhrenmarktes wird im Jahr 2024 auf 7,98 Milliarden US-Dollar geschätzt und soll bis 2029 19,83 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 19,95 % im Prognosezeitraum (2024–2029) entspricht.

Der Nanoröhrenmarkt wurde durch die COVID-19-Pandemie negativ beeinflusst, da es zu einer Verlangsamung der Produktion und Mobilität kam, was zu einem Mangel an Halbleitern führte, was sich negativ auf den Markt für Nanoröhren auswirkte. Darüber hinaus waren Branchen wie Elektronik, Energie und Luft- und Raumfahrt aufgrund von Eindämmungsmaßnahmen und wirtschaftlichen Störungen gezwungen, ihre Produktion zu verzögern. Derzeit hat sich der Markt von der Pandemie erholt. Der Markt erreichte im Jahr 2022 das Niveau vor der Pandemie und wird voraussichtlich in Zukunft stetig wachsen.

Die Hauptfaktoren für das Wachstum des untersuchten Marktes sind Fortschritte in der Nanoröhrentechnologie und die zunehmende Verbreitung von Kohlenstoffnanoröhren.

Auf der anderen Seite sind die hohen Herstellungs- und FE-Kosten eines der größten Hemmnisse für das Wachstum des untersuchten Marktes.

Steigende Einsatzmöglichkeiten in Elektronik- und Speichergeräten dürften im Prognosezeitraum Chancen für den untersuchten Markt bieten.

Der asiatisch-pazifische Raum dominierte den globalen Markt, da die zunehmende Anwendung und Nachfrage aus Branchen wie Elektronik, Energie, Luft- und Raumfahrt und Verteidigung die Nachfrage nach Nanoröhren maßgeblich ankurbelte.

Markttrends für Nanoröhren

Das Segment Elektronik und Halbleiter soll die Marktnachfrage dominieren

- Nanoröhren finden in der Elektronikindustrie umfangreiche Anwendung für die Entwicklung schnellerer, effizienterer und langlebigerer elektronischer Geräte.

- Unter allen Arten von Nanoröhren sind Kohlenstoffnanoröhren aufgrund ihrer Anwendungen in der Elektronikindustrie führend auf dem Markt. Neben Kohlenstoffnanoröhren werden in der Elektronikindustrie auch Siliziumnanoröhren und anorganische Nanoröhren verwendet.

- Kohlenstoffnanoröhren finden Anwendung in Displays, großflächiger Oberflächenleitung, Farbfeldemissionsdisplays, Sensoren, Hintergrundbeleuchtungen für Displays, Wanderfeldröhren, Transistoren, Photovoltaik, leitfähigen Additiven für Nicht-Display-Anwendungen, Photonik, Radiofrequenz-Identifikationsetiketten (RFID). Neutronen- und Gammastrahlenquellen sowie Beleuchtungsgeräte.

- Silizium-Nanoröhrchen enthalten Wasserstoffmoleküle und wirken wie metallische Brennstoffe. Daher werden sie häufig für Halbleiteranwendungen in der Elektronikindustrie eingesetzt.

- Anorganische Nanoröhren werden auch in der Elektronikindustrie für den Einsatz in Halbleitergeräten, Sensoren, Biosensoren, Nanomotoren und Flachbildschirmen verwendet. Aufgrund der vielfältigen Anwendung von Nanoröhren in verschiedenen elektronischen Komponenten wird daher ein Anstieg der Nachfrage nach Nanoröhren erwartet.

- Es wird erwartet, dass der zunehmende Einsatz und die Erweiterung des Anwendungsbereichs in der Elektro- und Elektronikindustrie das Marktwachstum vorantreiben werden.

- Laut der Japan Electronics and Information Technology Industries Association (JEITA) wurde beispielsweise die Produktion der globalen Elektronik- und IT-Industrie im Jahr 2022 auf 3.436,8 Milliarden US-Dollar geschätzt, was einer Wachstumsrate von 1 % gegenüber dem Vorjahr entspricht, verglichen mit 3.415,9 Milliarden US-Dollar Darüber hinaus wird erwartet, dass die Branche im Jahr 2023 einen Wert von 3.526,6 Milliarden US-Dollar erreichen wird, was einer Wachstumsrate von 3 % gegenüber dem Vorjahr entspricht.

- Nach Angaben der Semiconductor Industry Association (SIA) belief sich der weltweite Umsatz der Halbleiterindustrie im Jahr 2022 auf 574,1 Milliarden US-Dollar, was einem Anstieg von 3,3 % gegenüber 2021 mit 555,9 Milliarden US-Dollar entspricht.

- Auf regionaler Ebene verzeichneten außerdem die Verkäufe auf dem amerikanischen Markt im Jahr 2022 den größten Anstieg (16,2 %). China blieb der größte Einzelmarkt für Halbleiter, mit einem Umsatz von insgesamt 180,4 Milliarden US-Dollar im Jahr 2022, was einem Rückgang von 6,2 % im Vergleich zu 2021 entspricht Darüber hinaus stiegen die Jahresverkäufe im Jahr 2022 auch in Europa (12,8 %) und Japan (10,2 %).

- Es wird erwartet, dass dieses Wachstum die Nachfrage nach Nanoröhren für elektronische Anwendungen in der Region im Prognosezeitraum erhöhen wird.

Asien-Pazifik-Region wird den Markt dominieren

- Der asiatisch-pazifische Raum dominierte den Weltmarktanteil aufgrund der steigenden Nachfrage aus Branchen wie Elektronik, Energie, Gesundheitswesen, Luft- und Raumfahrt und Verteidigung sowie Automobil.

- Japan ist einer der größten Elektronikproduzenten; Nach Angaben der Japan Electronics and Information Technology Industries Association (JEITA) wurde die Inlandsproduktion der japanischen Elektronikindustrie im Jahr 2022 auf 11.124,3 Milliarden JPY (85,19 Milliarden US-Dollar) geschätzt, was einer Wachstumsrate von 2 % im Vergleich zum Vorjahr entspricht. Die Inlandsproduktion der japanischen Elektronikindustrie dürfte bis 2023 11.402,9 Milliarden JPY (87,32 Milliarden US-Dollar) erreichen, was einer Wachstumsrate von 3 % gegenüber dem Vorjahr entspricht.

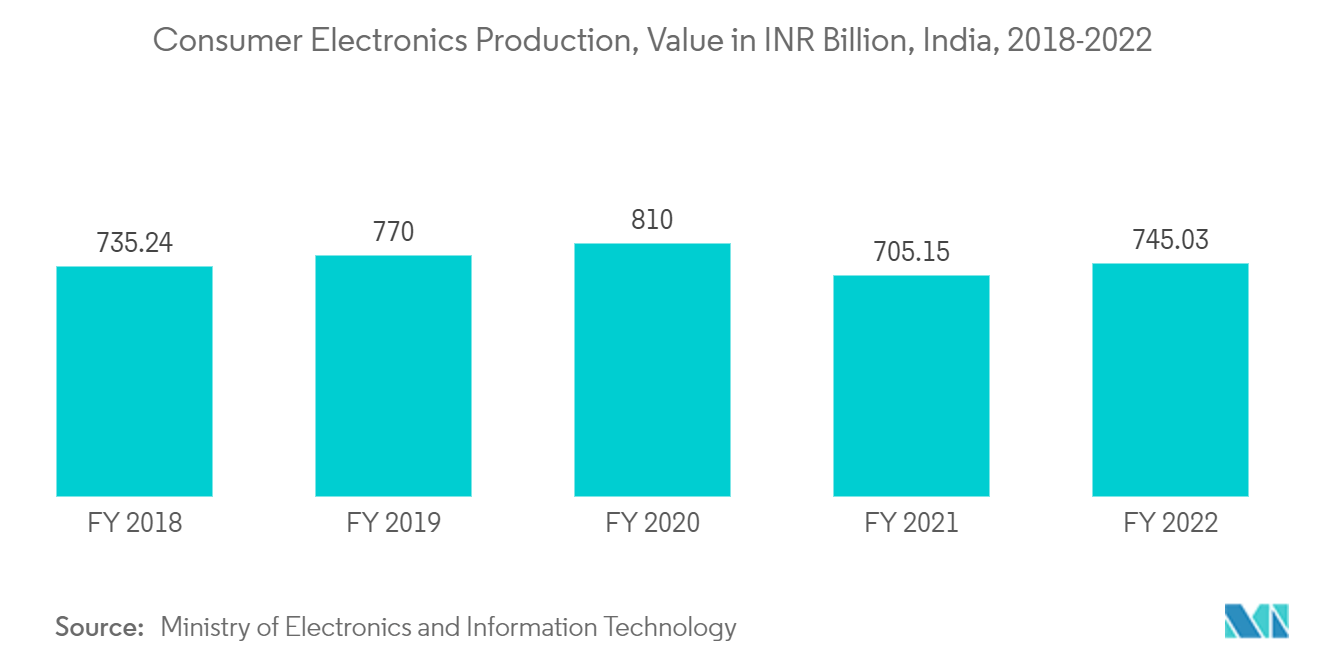

- Darüber hinaus lag nach Angaben des Ministeriums für Elektronik und Informationstechnologie der Produktionswert von Unterhaltungselektronik (TV, Zubehör und Audio) in ganz Indien im Geschäftsjahr 2022 bei über 745 Milliarden INR (9,46 Milliarden US-Dollar). Dies unterstützt das Wachstum des Marktes.

- Darüber hinaus schätzt die Zivilluftfahrtbehörde Chinas (CAAC), dass sich der Inlandsverkehr im Luftverkehr auf etwa 85 % des Niveaus vor der Pandemie erholen wird. Laut dem Boeing Commercial Outlook 2023-2042 werden in China bis 2042 rund 8.560 neue Lieferungen erfolgen, und der Marktwert der Dienstleistungen wird bis 2042 675 Milliarden US-Dollar ausmachen. Aufgrund dieser neuen Lieferungen im Land steigt die Nachfrage nach Nanoröhren im Flugzeugsektor dürfte steigen.

- Darüber hinaus wird das Marktwachstum durch die wachsende Automobilindustrie im asiatisch-pazifischen Raum zusätzlich gefördert. Entwicklungsländer wie China, Indien, Japan und Südkorea arbeiten hart daran, die Produktionsbasis zu stärken und effiziente Lieferketten für eine höhere Rentabilität im Fahrzeugbau zu entwickeln.

- Zu den politischen Entwicklungen der chinesischen Regierung gehören die Beschränkung von Investitionen in neue Fabriken zur Herstellung von Verbrennungsfahrzeugen und ein Vorschlag, den durchschnittlichen Kraftstoffverbrauch der Flotte leichter Nutzfahrzeuge bis 2025 zu senken.

- Darüber hinaus wurden nach Angaben der Society of Indian Automobile Manufacturers (SIAM) im Jahr 2022 in Indien insgesamt 3,79 Millionen Personenkraftwagen verkauft, was einer Wachstumsrate von rund 23 % im Vergleich zu den im Jahr 2021 verkauften Personenkraftwagen entspricht.

- Darüber hinaus schätzt die Zivilluftfahrtbehörde Chinas (CAAC), dass sich der Inlandsverkehr im Luftverkehr auf etwa 85 % des Niveaus vor der Pandemie erholen wird. Laut Boeing Commercial Outlook 2023-2042 werden in China bis 2042 rund 8.560 neue Auslieferungen erfolgen, und der Marktwert der Dienstleistungen wird bis 2042 675 Milliarden US-Dollar ausmachen.

- Daher wird erwartet, dass die oben genannten Trends die Nachfrage nach Nanoröhren in der Region im Prognosezeitraum ankurbeln werden.

Überblick über die Nanoröhren-Branche

Der Nanoröhrenmarkt ist von Natur aus fragmentiert. Zu den Hauptakteuren auf dem untersuchten Markt (nicht in einer bestimmten Reihenfolge) gehören unter anderem Arkema, Hyperion Catalysis International, Jiangsu Cnano Technology Co., Ltd, Resonac Holdings Corporation und LG Chem.

Marktführer bei Nanoröhren

-

Arkema

-

Hyperion Catalysis International

-

Jiangsu Cnano Technology Co., Ltd

-

Resonac Holdings Corporation

-

LG Chem

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Nanoröhren

- Oktober 2023 Birla Carbon (Aditya Birla Group) übernimmt Nanocyl SA, um sein Wachstum bei Batteriematerialien für Lithium-Ionen-Batterien zu steigern, was einen Mehrwert für sein Nanoröhren-Geschäftssegment schaffen wird.

- Mai 2023 LG Chem beginnt mit dem Bau seiner vierten Kohlenstoffnanoröhrenanlage (CNT) in seinem Daesan-Komplex. Die Anlage wird voraussichtlich im Jahr 2025 in Betrieb gehen und dazu beitragen, die jährliche CNT-Produktionskapazität von LG Chem auf 6.100 Tonnen zu verdoppeln.

Segmentierung der Nanoröhren-Industrie

Nanoröhren sind kleine Zylinder aus Atomen, die aufgrund ihrer elektrischen und mechanischen Eigenschaften im Allgemeinen für vielfältige Anwendungen eingesetzt werden. Verschiedene Nanoröhren haben isolierende, leitende und halbleitende Eigenschaften; Unter diesen werden hauptsächlich Kohlenstoffnanoröhren verwendet. Kohlenstoffnanoröhren verfügen über Halbleitereigenschaften, die kleinen Transistoren hohe Schaltgeschwindigkeiten, geringen elektrischen Widerstand usw. verleihen.

Der Nanoröhrenmarkt ist nach Typ, Strukturtyp, Anwendung, Endverbraucherindustrie und Geografie segmentiert. Nach Typ ist der Markt in Kohlenstoff-Nanoröhren, Silizium-Nanoröhren, anorganische Nanoröhren und andere Typen (Membran-Nanoröhren usw.) unterteilt. Nach Strukturtyp ist der Markt in nichtpolymere organische Nanomaterialien und polymere Nanomaterialien unterteilt. Je nach Anwendung ist der Markt in Wasserstoffspeichergeräte, Sensoren, polymere Biomaterialien, Li-Ionen-Batterien, Leuchtanzeigegeräte, Biosensoren, Nanoelektroden, Wasserreinigungsfilter, Halbleitergeräte und leitfähige Kunststoffe unterteilt. Nach Endverbraucherindustrie ist der Markt in Gesundheitswesen, Elektronik, Energie, Automobil, Luft- und Raumfahrt und Verteidigung, Textil und andere Endverbraucherindustrien (chemische Materialien usw.) unterteilt. Der Bericht deckt auch die Marktgröße und Prognosen für den Markt in 15 Ländern weltweit ab.

Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (USD) erstellt.

| Typ | Kohlenstoff-Nanoröhren | ||

| Silizium-Nanoröhrchen | |||

| Anorganische Nanoröhren | |||

| Andere Typen (Membran-Nanoröhrchen usw.) | |||

| Strukturtyp | Nicht-polymere organische Nanomaterialien | ||

| Polymere Nanomaterialien | |||

| Anwendung | Wasserstoffspeichergeräte | ||

| Sensoren | |||

| Polymere Biomaterialien | |||

| Li-Ionen-Batterien | |||

| Lumineszierende Anzeigegeräte | |||

| Biosensoren | |||

| Nanoelektroden | |||

| Wasseraufbereitungsfilter | |||

| Halbleiterbauelemente | |||

| Leitfähige Kunststoffe | |||

| Endverbraucherindustrie | Gesundheitspflege | ||

| Elektronik | |||

| Energie | |||

| Automobil | |||

| Luft- und Raumfahrt und Verteidigung | |||

| Textil | |||

| Andere Endverbraucherindustrien (Chemische Materialien usw.) | |||

| Erdkunde | Asien-Pazifik | China | |

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Nordamerika | Vereinigte Staaten | ||

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Großbritannien | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für Nanoröhren

Wie groß ist der Nanoröhrenmarkt?

Es wird erwartet, dass die Größe des Nanoröhrenmarktes im Jahr 2024 7,98 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 19,95 % bis 2029 auf 19,83 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Nanoröhren derzeit?

Im Jahr 2024 wird die Größe des Nanoröhrenmarktes voraussichtlich 7,98 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Nanoröhren-Markt?

Arkema, Hyperion Catalysis International, Jiangsu Cnano Technology Co., Ltd, Resonac Holdings Corporation, LG Chem sind die wichtigsten Unternehmen, die auf dem Nanoröhrenmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Nanoröhren-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Nanoröhren-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Nanoröhrenmarkt.

Welche Jahre deckt dieser Nanoröhren-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Nanoröhrenmarktes auf 6,65 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Nanoröhrenmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Nanoröhrenmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Advanced Materials Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Nanoröhren-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Nanoröhren im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Nanoröhren umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.