Marktgröße für Schmierstoffe in Marokko

|

|

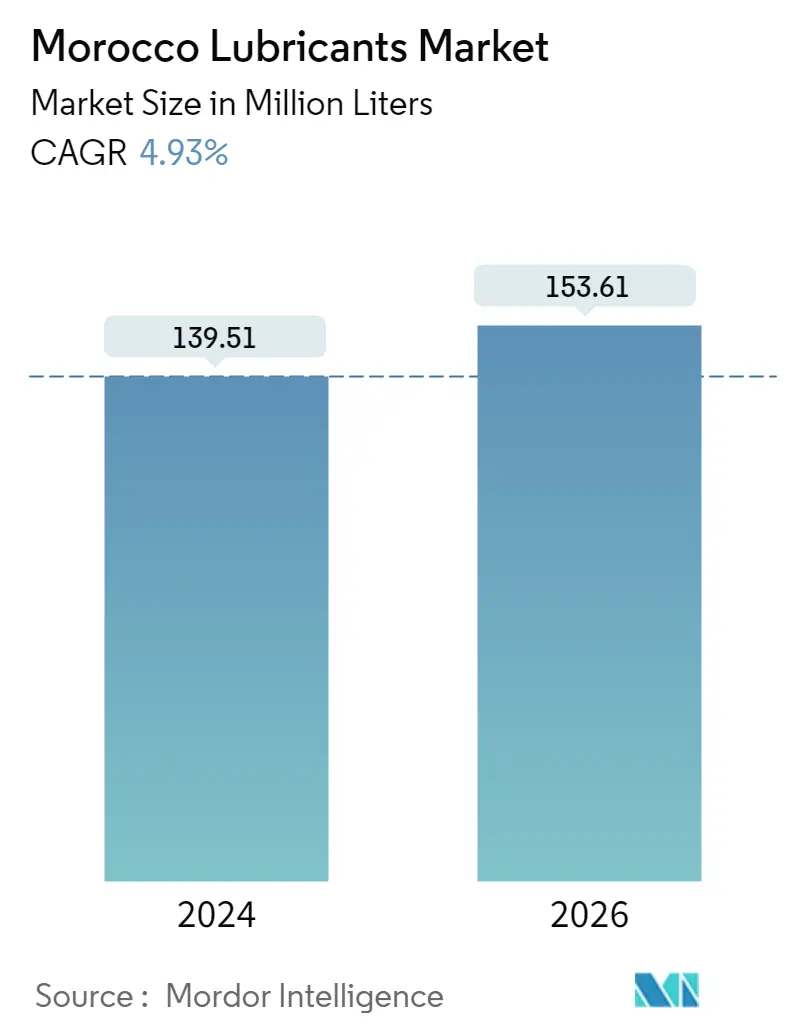

Studienzeitraum | 2015 - 2026 |

|

|

Marktvolumen (2024) | 139.51 Millionen Liter |

|

|

Marktvolumen (2026) | 153.61 Millionen Liter |

|

|

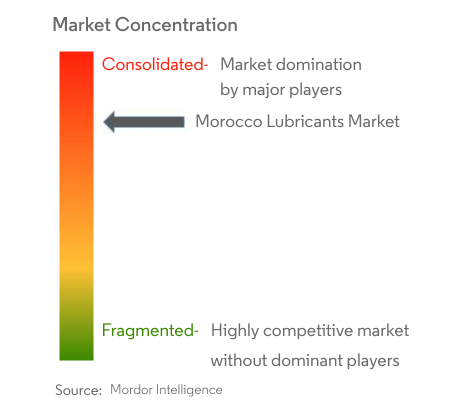

Marktkonzentration | Hoch |

|

|

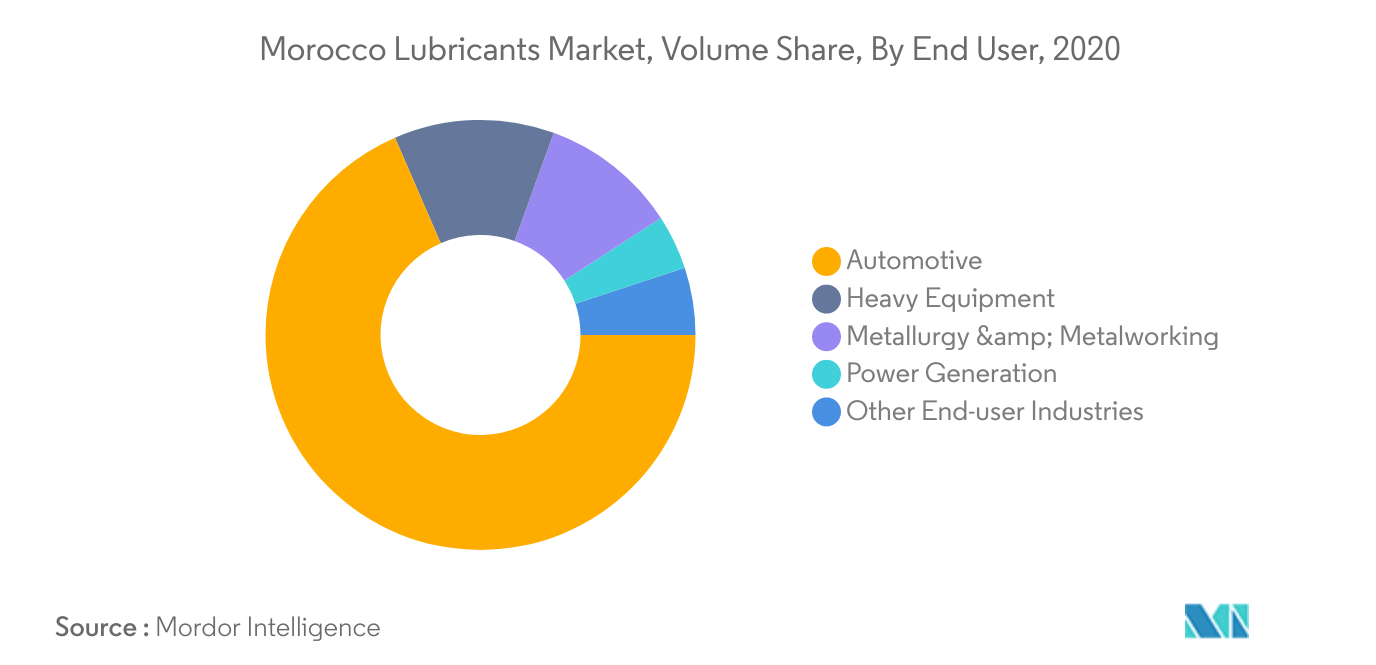

Größter Anteil nach Endbenutzer | Automobil |

|

|

CAGR(2024 - 2026) | 4.93 % |

|

|

Am schnellsten wachsend nach Endbenutzer | Automobil |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Schmierstoffe in Marokko

Die Größe des marokkanischen Schmierstoffmarktes wird im Jahr 2024 auf 139,51 Millionen Liter geschätzt und soll bis 2026 153,61 Millionen Liter erreichen, was einem jährlichen Wachstum von 4,93 % im Prognosezeitraum (2024–2026) entspricht.

- Größtes Segment nach Endverbraucherbranche – Automobilindustrie Die Automobilindustrie war der größte Endverbraucher aller Kategorien, da in Kraftfahrzeugen im Vergleich zu anderen industriellen Anwendungen große Mengen an Motor- und Getriebeölen verwendet werden.

- Schnellstes Segment nach Endverbraucherbranche – Automobilindustrie Die Stromerzeugung wird aufgrund des gestiegenen Energiebedarfs von Windkraftanlagen und der stark gesunkenen Installationskosten von Windkraftanlagen Marokkos am schnellsten wachsender Endverbraucher sein.

- Größtes Segment nach Produkttyp – Motoröle Motoröl ist aufgrund der unterschiedlichen Motorgrößen von Autos, Motorrädern, Lastkraftwagen und Bussen und der hohen Ölwechselhäufigkeit die am häufigsten verbrauchte Produktkategorie in Marokko.

- Schnellstes Segment nach Produkttyp – Getriebe- und Getriebeöle Da Marokko einen Anstieg der Produktion von Industrieproduktionen und Elektroautos erwartet, könnten Getriebe- und Getriebeöle schneller wachsen als andere Produkttypen.

Größtes Segment nach Endbenutzer Automobil

- Im Jahr 2020 wurde der marokkanische Schmierstoffmarkt von der Automobilindustrie dominiert, auf die über 68 % des gesamten Schmierstoffverbrauchs im Land entfielen. Im Zeitraum 2015–2019 stieg der Schmierstoffverbrauch in der Automobilindustrie um rund 29,1 %.

- Im Jahr 2020 führten COVID-19-bedingte Einschränkungen in mehreren Branchen zu einem Rückgang des Wartungsbedarfs. Die größten Auswirkungen waren in der Automobilindustrie zu beobachten, die im Zeitraum 2019–2020 einen Rückgang ihres Schmierstoffverbrauchs um 3,45 % verzeichnete, gefolgt von der Metallurgie- und Metallverarbeitungsindustrie (3,42 %).

- Die Automobilindustrie dürfte mit einer durchschnittlichen jährlichen Wachstumsrate von 6 % im Zeitraum 2021–2026 die am schnellsten wachsende Endverbraucherbranche des untersuchten Marktes sein, gefolgt von der Stromerzeugung (3,96 %). Der wachsende Fahrzeugabsatz und die steigende Produktion dürften in den kommenden Jahren den Schmierstoffverbrauch in der Automobilindustrie antreiben.

Überblick über die marokkanische Schmierstoffindustrie

Der marokkanische Schmierstoffmarkt ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 74,56 % ausmachen. Die Hauptakteure in diesem Markt sind Afriquia, OLA Energy, Petrom, Royal Dutch Shell PLC und TotalEnergies (alphabetisch sortiert).

Marktführer für Schmierstoffe in Marokko

Afriquia

OLA Energy

Petrom

Royal Dutch Shell PLC

TotalEnergies

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum marokkanischen Schmierstoffmarkt

- Mai 2022 TotalEnergies und NEXUS Automotive verlängern strategische Partnerschaft um fünf Jahre. Im Rahmen dieser Partnerschaft wird TotalEnergies Lubricants seine Präsenz im aufstrebenden N! Community, die ein rasantes Umsatzwachstum von 7,2 Milliarden Euro im Jahr 2015 auf fast 35 Milliarden Euro bis Ende 2021 verzeichnete.

- Januar 2022 Mit Wirkung zum 21. Januar 2022 ändert Royal Dutch Shell plc seinen Namen in Shell plc.

- November 2021 Die FUCHS-Gruppe hat innovative Kompaktverpackungen für die Automobilindustrie auf den Markt gebracht, die den Verbrauchernutzen wie verbesserte Etiketten zur besseren Orientierung, ergonomisches Design für einfachere Handhabung und Ressourcenschonung durch die Verwendung von recyceltem Material optimieren.

Marokko-Marktbericht für Schmierstoffe – Inhaltsverzeichnis

1. Zusammenfassung und wichtigste Ergebnisse

2. Einführung

2.1. Studienannahmen und Marktdefinition

2.2. Umfang der Studie

2.3. Forschungsmethodik

3. Wichtige Branchentrends

3.1. Trends in der Automobilindustrie

3.2. Trends in der Fertigungsindustrie

3.3. Trends in der Energieerzeugungsbranche

3.4. Gesetzlicher Rahmen

3.5. Analyse der Wertschöpfungskette und des Vertriebskanals

4. Marktsegmentierung

4.1. Vom Endbenutzer

4.1.1. Automobil

4.1.2. Schwere Ausrüstung

4.1.3. Metallurgie und Metallverarbeitung

4.1.4. Energieerzeugung

4.1.5. Andere Endverbraucherbranchen

4.2. Nach Produkttyp

4.2.1. Motoröle

4.2.2. Fette

4.2.3. Hydraulikflüssigkeiten

4.2.4. Metallbearbeitungsflüssigkeiten

4.2.5. Getriebe- und Getriebeöle

4.2.6. Andere Produkttypen

5. Wettbewerbslandschaft

5.1. Wichtige strategische Schritte

5.2. Marktanteilsanalyse

5.3. Firmenprofile

5.3.1. Afriquia

5.3.2. FUCHS

5.3.3. Motul

5.3.4. OLA Energy

5.3.5. Petrom

5.3.6. Petromin Corporation

5.3.7. Royal Dutch Shell PLC

5.3.8. TotalEnergies

5.3.9. Winxo

5.3.10. Ziz Lubrifiants

6. Anhang

6.1. Anhang-1 Referenzen

6.2. Anhang-2 Liste der Tabellen und Abbildungen

7. Wichtige strategische Fragen für CEOs im Bereich Schmierstoffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- FAHRZEUGBEVÖLKERUNG, ANZAHL DER EINHEITEN, MAROKKO, 2015 – 2026

- Abbildung 2:

- BEVÖLKERUNG VON NUTZFAHRZEUGEN, ANZAHL DER EINHEITEN, MAROKKO, 2015 – 2026

- Abbildung 3:

- BEVÖLKERUNG VON MOTORRÄDERN, ANZAHL DER EINHEITEN, MAROKKO, 2015 – 2026

- Abbildung 4:

- PKW-BEVÖLKERUNG, ANZAHL DER EINHEITEN, MAROKKO, 2015 – 2026

- Abbildung 5:

- HERSTELLENDE WERTSCHÖPFUNG, MILLIARDEN USD (AKTUELLER WERT), MAROKKO, 2015 – 2020

- Abbildung 6:

- STROMERZEUGUNGSKAPAZITÄT, GIGAWATT (GW), MAROKKO, 2015 – 2020

- Abbildung 7:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, NACH ENDVERBRAUCHER, 2015-2026

- Abbildung 8:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMENANTEIL (%), NACH ENDVERBRAUCHER, 2020

- Abbildung 9:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, AUTOMOBIL, 2015-2026

- Abbildung 10:

- MAROKKO-SCHMIERSTOFFMARKT, AUTOMOBIL, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 11:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, SCHWERE GERÄTE, 2015-2026

- Abbildung 12:

- MAROKKO-SCHMIERSTOFFMARKT, SCHWERGERÄTE, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 13:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, METALLURGIE UND METALLVERARBEITUNG, 2015-2026

- Abbildung 14:

- MAROKKO-SCHMIERSTOFFMARKT, METALLURGIE UND METALLBEARBEITUNG, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 15:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, ENERGIEERZEUGUNG, 2015–2026

- Abbildung 16:

- MAROKKO-SCHMIERSTOFFMARKT, ENERGIEERZEUGUNG, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 17:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, ANDERE ENDANWENDERINDUSTRIE, 2015-2026

- Abbildung 18:

- MAROKKO-SCHMIERSTOFFMARKT, ANDERE ENDVERBRAUCHERINDUSTRIE, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 19:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, NACH PRODUKTTYP, 2015-2026

- Abbildung 20:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 21:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, MOTORENÖLE, 2015-2026

- Abbildung 22:

- MAROKKO-SCHMIERSTOFFMARKT, MOTORÖLE, VOLUMENANTEIL (%), NACH ENDVERBRAUCHER, 2020

- Abbildung 23:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, FETTE, 2015-2026

- Abbildung 24:

- MAROKKO-SCHMIERSTOFFMARKT, FETTE, VOLUMENANTEIL (%), NACH ENDVERBRAUCHER, 2020

- Abbildung 25:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, HYDRAULIKFLÜSSIGKEITEN, 2015-2026

- Abbildung 26:

- MAROKKO-SCHMIERSTOFFMARKT, HYDRAULIKFLÜSSIGKEITEN, VOLUMENANTEIL (%), NACH ENDANWENDER, 2020

- Abbildung 27:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, METALLVERARBEITUNGSFLÜSSIGKEITEN, 2015-2026

- Abbildung 28:

- MAROKKO-SCHMIERSTOFFMARKT, METALLBEARBEITUNGSFLÜSSIGKEITEN, VOLUMENANTEIL (%), NACH ENDANWENDER, 2020

- Abbildung 29:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, GETRIEBE- UND GETRIEBEÖLE, 2015-2026

- Abbildung 30:

- MAROKKO-SCHMIERSTOFFMARKT, GETRIEBE- UND GETRIEBEÖLE, VOLUMENANTEIL (%), NACH ENDVERBRAUCHER, 2020

- Abbildung 31:

- MAROKKO-SCHMIERSTOFFMARKT, VOLUMEN IN LITER, ANDERE PRODUKTTYPEN, 2015-2026

- Abbildung 32:

- MAROKKO-SCHMIERSTOFFMARKT, ANDERE PRODUKTTYPEN, VOLUMENANTEIL (%), NACH ENDBENUTZER, 2020

- Abbildung 33:

- MAROKKO-SCHMIERSTOFFMARKT, AKTIVSTE UNTERNEHMEN, NACH ANZAHL DER STRATEGISCHEN MASSNAHMEN, 2018 – 2021

- Abbildung 34:

- MAROKKO-SCHMIERSTOFFMARKT, AM MEISTEN ANGEWENDETE STRATEGIEN, 2018 – 2021

- Abbildung 35:

- MAROKKO-SCHMIERSTOFFMARKTANTEIL (%), NACH WICHTIGSTEN AKTEUREN, 2020

Segmentierung der marokkanischen Schmierstoffindustrie

| Vom Endbenutzer | |

| Automobil | |

| Schwere Ausrüstung | |

| Metallurgie und Metallverarbeitung | |

| Energieerzeugung | |

| Andere Endverbraucherbranchen |

| Nach Produkttyp | |

| Motoröle | |

| Fette | |

| Hydraulikflüssigkeiten | |

| Metallbearbeitungsflüssigkeiten | |

| Getriebe- und Getriebeöle | |

| Andere Produkttypen |

Marktdefinition

- Fahrzeugtypen und Industrieausrüstung - Der Schmierstoffmarkt umfasst die Automobilindustrie (Personenkraftwagen, Nutzfahrzeuge und Motorräder), die Energieerzeugung, Schwermaschinenbau, Metallurgie und Metallverarbeitung sowie andere Endverbraucherindustrien (Schifffahrt, Luftfahrt usw.).

- Produkttypen - Für den Zweck dieser Studie werden Schmierstoffe wie Motoröle, Getriebe- und Getriebeöle, Hydraulikflüssigkeiten, Metallbearbeitungsflüssigkeiten und Fette berücksichtigt.

- Service-Nachfüllung - Bei der Berechnung des Schmierstoffverbrauchs für jedes Fahrzeug und jede Ausrüstung wird im Rahmen der Studie das Nachfüllen von Service/Wartung berücksichtigt.

- Werksfüllung - Im Rahmen der Studie werden Erstschmierstoffbefüllungen für neu produzierte Fahrzeuge und Industrieanlagen berücksichtigt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.