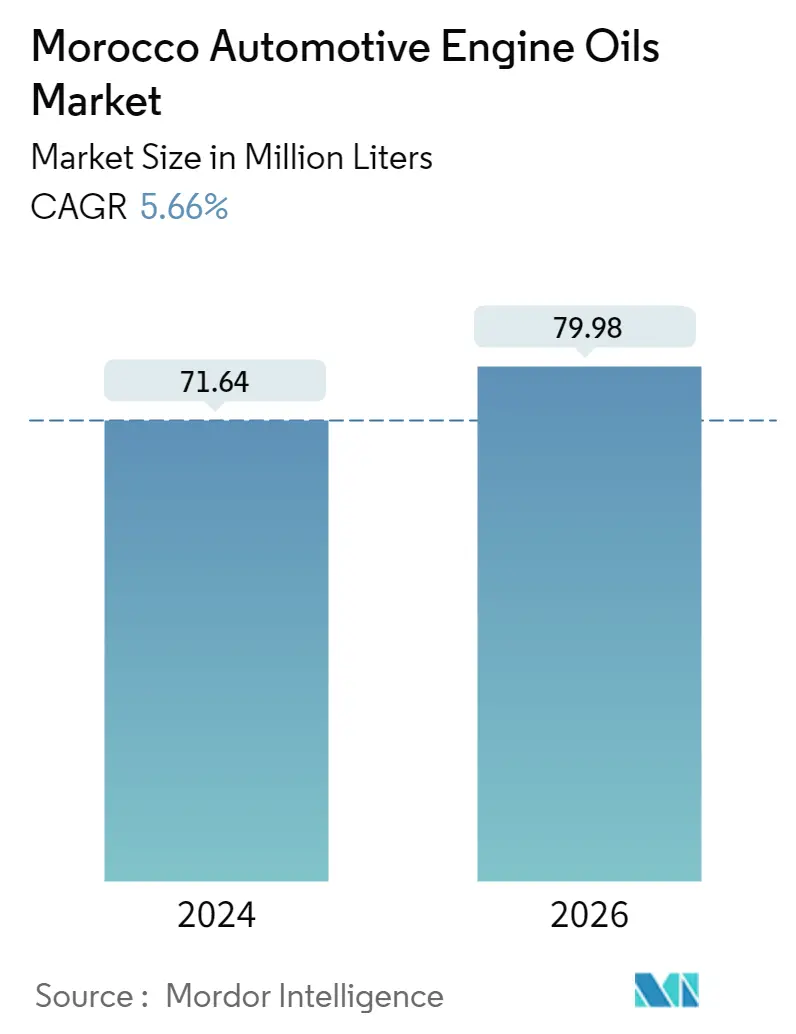

Marktgröße für Kfz-Motorenöle in Marokko

|

|

Studienzeitraum | 2015 - 2026 |

|

|

Marktvolumen (2024) | 71.64 Millionen Liter |

|

|

Marktvolumen (2026) | 79.98 Millionen Liter |

|

|

Marktkonzentration | Hoch |

|

|

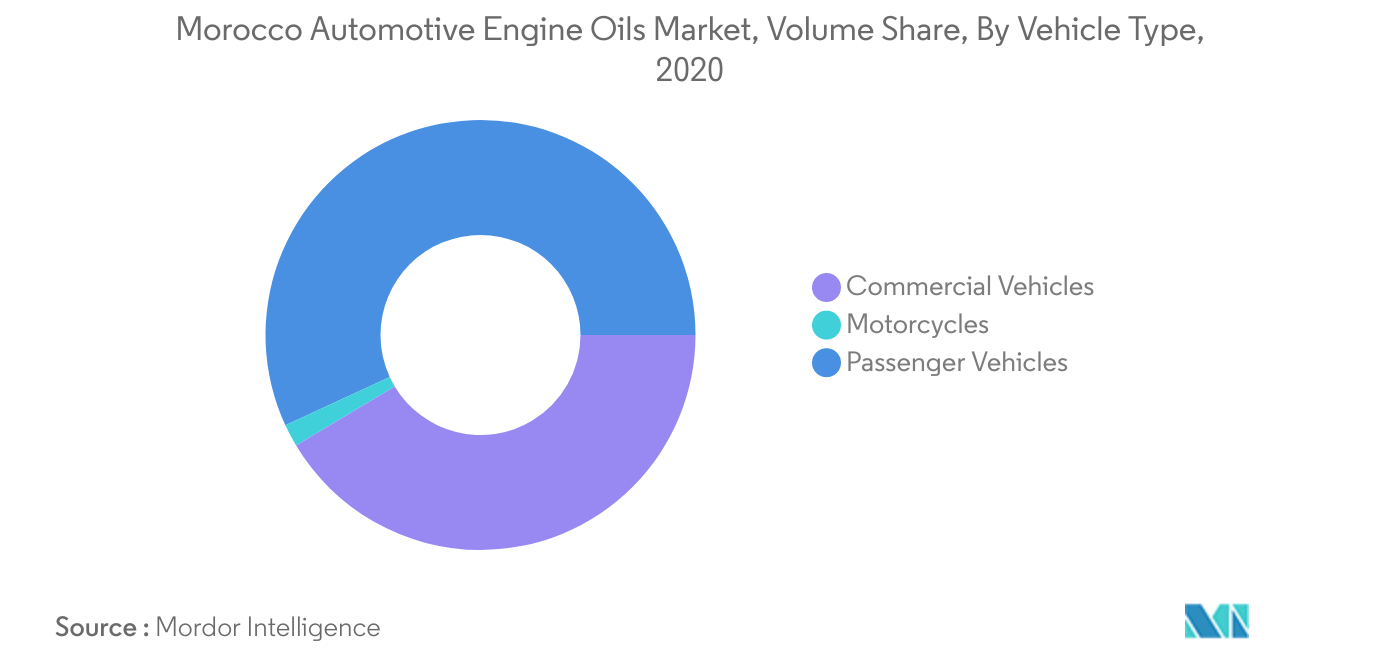

Größter Anteil nach Fahrzeugtyp | Passagierfahrzeuge |

|

|

CAGR(2024 - 2026) | 5.66 % |

|

|

Am schnellsten wachsend nach Fahrzeugtyp | Motorräder |

Hauptakteure |

||

|

|

||

|

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Kfz-Motorenöle in Marokko

Die Größe des Marktes für Kfz-Motorenöle in Marokko wird im Jahr 2024 auf 71,64 Millionen Liter geschätzt und soll bis 2026 79,98 Millionen Liter erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,66 % im Prognosezeitraum (2024–2026) entspricht.

- Größtes Segment nach Fahrzeugtyp – Personenkraftwagen Marokkos Pkw-Flotte (PV) verbraucht mit 3,1 Millionen PV-Einheiten mehr als die Hälfte des Motoröls des Landes und weist eine hohe Häufigkeit des Motorölwechsels auf.

- Schnellstes Segment nach Fahrzeugtyp – Motorräder Marokko wird voraussichtlich den schnellsten Anstieg der Nachfrage nach Motoröl für Motorräder verzeichnen, was auf einen starken Aufschwung beim Verkauf von Billigmotorrädern und höhere Reisetarife zurückzuführen ist.

Größtes Segment nach Fahrzeugtyp Personenkraftwagen

- Motoröle machten im Jahr 2020 etwa 75 % der gesamten Automobilschmierstoffe in Marokko aus. Im Zeitraum 2015–2019 stieg der Motorölverbrauch mit einer jährlichen Wachstumsrate von über 6 %. Ausschlaggebend für diesen Trend war die wachsende aktive Fahrzeugflotte im Land.

- Im Jahr 2020 führte der Ausbruch von COVID-19 zu einem massiven Rückgang der Auslastung der bestehenden Fahrzeugflotten im Land, was zu einem Rückgang des Motorölverbrauchs um 1,75 % führte. Das Segment der Nutzfahrzeuge (CV) verzeichnete im Jahr 2019 den größten Rückgang des Motorölverbrauchs um 4,1 %.

- Im Zeitraum 2021–2026 wird das Motorradsegment voraussichtlich das höchste Wachstum von 9,4 % beim Motorölverbrauch verzeichnen, gefolgt vom PV-Segment (5,69 %). Das Wachstum im Motorradsegment dürfte in den nächsten fünf Jahren von der starken Nachfrage des Landes nach Mopeds und Motorrädern getragen werden.

Überblick über die Automobilmotorenölindustrie in Marokko

Der marokkanische Markt für Kfz-Motorenöle ist ziemlich konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 66,47 % ausmachen. Die Hauptakteure in diesem Markt sind Afriquia, OLA Energy, Petrom, Royal Dutch Shell Plc und TotalEnergies (alphabetisch sortiert).

Marktführer für Kfz-Motorenöle in Marokko

Afriquia

OLA Energy

Petrom

Royal Dutch Shell Plc

TotalEnergies

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Automobilmotorenöle in Marokko

- August 2021 Im Zeitraum 2017–2020 investierte OLA Energy rund 200 Millionen Euro und richtete jedes Jahr 80 neue Tankstellen in seinem panafrikanischen Netzwerk ein, darunter Gabun, Marokko, Kenia, Réunion und Ägypten.

- April 2021 Motul bringt zwei Motoröle auf den Markt, nämlich CLASSIC EIGHTIES 10W-40 und CLASSIC NINETIES 10W-30, für Oldtimer, die zwischen den 1970er und 2000er Jahren hergestellt wurden.

- März 2021 Hyundai Motor Company und Royal Dutch Shell PLC gaben eine fünfjährige globale Geschäftskooperationsvereinbarung mit einem neuen Schwerpunkt auf sauberer Energie und CO2-Reduzierung bekannt, um Hyundai bei der Fortsetzung seiner Transformation zum Anbieter intelligenter Mobilitätslösungen zu unterstützen.

Marktbericht für Kfz-Motorenöle in Marokko – Inhaltsverzeichnis

1. Zusammenfassung und wichtigste Ergebnisse

2. Einführung

2.1. Studienannahmen und Marktdefinition

2.2. Umfang der Studie

2.3. Forschungsmethodik

3. Wichtige Branchentrends

3.1. Trends in der Automobilindustrie

3.2. Gesetzlicher Rahmen

3.3. Analyse der Wertschöpfungskette und des Vertriebskanals

4. Marktsegmentierung

4.1. Nach Fahrzeugtyp

4.1.1. Nutzfahrzeuge

4.1.2. Motorräder

4.1.3. Passagierfahrzeuge

4.2. Nach Produktqualität

5. Wettbewerbslandschaft

5.1. Wichtige strategische Schritte

5.2. Marktanteilsanalyse

5.3. Firmenprofile

5.3.1. Afriquia

5.3.2. FUCHS

5.3.3. Motul

5.3.4. OLA Energy

5.3.5. Petrom

5.3.6. Petromin Corporation

5.3.7. Royal Dutch Shell Plc

5.3.8. TotalEnergies

5.3.9. Winxo

5.3.10. Ziz Lubrifiants

6. Anhang

6.1. Anhang-1 Referenzen

6.2. Anhang-2 Liste der Tabellen und Abbildungen

7. Wichtige strategische Fragen für CEOs im Bereich Schmierstoffe

Liste der Tabellen & Abbildungen

- Abbildung 1:

- FAHRZEUGBEVÖLKERUNG, ANZAHL DER EINHEITEN, MAROKKO, 2015 – 2026

- Abbildung 2:

- BEVÖLKERUNG VON NUTZFAHRZEUGEN, ANZAHL DER EINHEITEN, MAROKKO, 2015 – 2026

- Abbildung 3:

- BEVÖLKERUNG VON MOTORRÄDERN, ANZAHL DER EINHEITEN, MAROKKO, 2015 – 2026

- Abbildung 4:

- PKW-BEVÖLKERUNG, ANZAHL DER EINHEITEN, MAROKKO, 2015 – 2026

- Abbildung 5:

- MAROKKO-MARKT FÜR AUTOMOTORÖLE, VOLUMEN IN LITER, NACH FAHRZEUGTYP, 2015–2026

- Abbildung 6:

- MAROKKO-MARKT FÜR AUTOMOTORÖLE, VOLUMENANTEIL (%), NACH FAHRZEUGTYP, 2020

- Abbildung 7:

- MAROKKO-MARKT FÜR AUTOMOTORÖLE, VOLUMEN IN LITER, NUTZFAHRZEUGE, 2015–2026

- Abbildung 8:

- MAROKKO-MARKT FÜR AUTOMOTORÖLE, NUTZFAHRZEUGE, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 9:

- MAROKKO-MARKT FÜR AUTOMOTORÖLE, VOLUMEN IN LITER, MOTORRÄDER, 2015–2026

- Abbildung 10:

- MAROKKO-MARKT FÜR AUTOMOTORÖLE, MOTORRÄDER, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 11:

- MAROKKO-MARKT FÜR AUTOMOTORÖLE, VOLUMEN IN LITER, PKW, 2015-2026

- Abbildung 12:

- MAROKKO-MARKT FÜR AUTOMOTORÖLE, PKW, VOLUMENANTEIL (%), NACH PRODUKTTYP, 2020

- Abbildung 13:

- MAROKKO-MARKT FÜR AUTOMOTORÖLE, VOLUMENANTEIL (%), NACH PRODUKTSTUFE, 2020

- Abbildung 14:

- MAROKKO-MARKT FÜR KFZ-MOTORENÖLE, AKTIVSTE UNTERNEHMEN, NACH ANZAHL DER STRATEGISCHEN UMFANGREICHE, 2018 – 2021

- Abbildung 15:

- MAROKKO-MARKT FÜR AUTOMOTORÖLE, AM MEISTEN ANGEWENDETE STRATEGIEN, 2018 – 2021

- Abbildung 16:

- MAROKKO-MARKTANTEIL VON AUTOMOTORÖLEN (%), NACH WICHTIGSTEN AKTEUREN, 2020

Segmentierung der marokkanischen Automobilmotorenölindustrie

| Nach Fahrzeugtyp | |

| Nutzfahrzeuge | |

| Motorräder | |

| Passagierfahrzeuge |

Marktdefinition

- Fahrzeugtypen - Pkw, Nutzfahrzeuge und Motorräder werden im Markt für Kfz-Motorenöle berücksichtigt.

- Produkttypen - Für die Zwecke dieser Studie werden Motoröle berücksichtigt.

- Service-Nachfüllung - Bei der Berechnung des Motorölverbrauchs für jeden Fahrzeugtyp wird im Rahmen der Studie das Nachfüllen von Service/Wartung berücksichtigt.

- Werksfüllung - Im Rahmen der Studie werden Erstschmierstoffbefüllungen neu produzierter Fahrzeuge betrachtet.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.