Marktanalyse für Faserformverpackungen

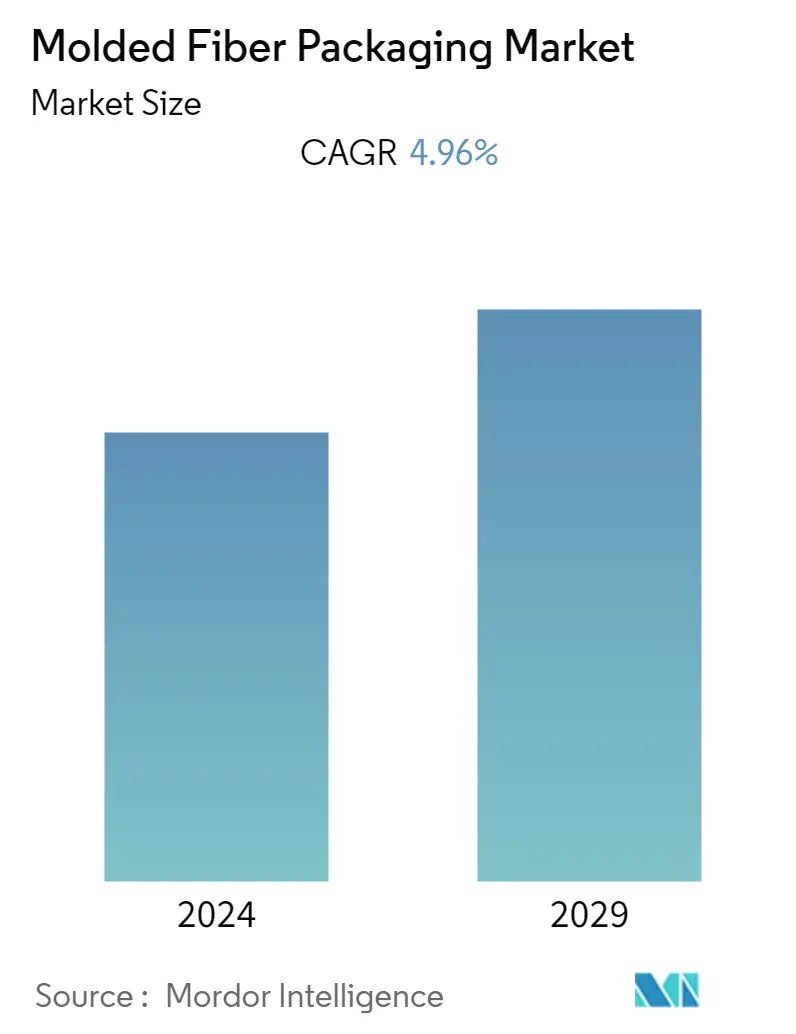

Geformte Faserverpackungen hatten im Vorjahr einen Wert von 13,31 Milliarden US-Dollar und werden in den nächsten fünf Jahren voraussichtlich 17,96 Milliarden US-Dollar erreichen, was einer durchschnittlichen jährlichen Wachstumsrate von 4,96 % im Prognosezeitraum entspricht.

Der wachsende Bedarf an nachhaltigen Verpackungen aus erneuerbaren und recycelbaren Materialien führt zu einem anhaltenden Interesse am Potenzial des Marktes für Formfaserverpackungen. Faktoren wie die steigende Nachfrage in Endverbraucherindustrien und der Einsatz umweltfreundlicher Schutzverpackungslösungen sortieren den Markt. Abfallprodukte, die keine Holzprodukte sind, wie Weizen und Bagasse, werden häufiger zur Herstellung von Zellstoff verwendet.

- Verbraucher sind sich der langfristigen Auswirkungen ihrer Kaufentscheidungen heute stärker bewusst als noch vor einem Jahrzehnt. Moderne Verbraucher überlegen beim Kauf sorgfältig, wo und wie sie ihr Geld ausgeben. Dieses Bewusstsein konzentriert sich heutzutage hauptsächlich auf die Nachhaltigkeit von Verpackungen, da die Umweltbedenken zunehmen. Laut dem aktuellen Bericht Global Buying Green von Trivium Packaging haben über 83 % der jüngeren Verbraucher (im Alter von 44 Jahren und jünger) ihre Bereitschaft angegeben, mehr für Artikel mit nachhaltiger Verpackung auszugeben.

- PulPac entwickelte und besaß Dry Moulded Fiber, eine Faserformungstechnologie, die Einwegkunststoff kostengünstig und nachhaltig durch faserbasierte Alternativen ersetzen kann. Konverter, die ihre Produktion aufbauen, können diese einzigartige Technik nutzen. PulPac hat gemeinsam mit Partnern die standardisierte Maschinenplattform PulPac Modula entwickelt, um den Übergang zu beschleunigen. Diese Plattform ist jetzt für Lizenznehmer zugänglich und steht im PulPac Tech Center für die Muster- und Brückenproduktion in großen Mengen zur Verfügung. Im Einklang mit globaler Nachhaltigkeit, Qualität und Produktivität stellte Scandicore, ein wichtiger Hersteller von nachhaltigen Verpackungen, im Februar 2022 die ersten Papiertubendeckel vor, die jemals mit der bahnbrechenden Trockenformfasertechnologie von PulPac hergestellt wurden Das überarbeitete Cover kommt bei den Kunden an. PulPac wird die Brückenvolumina produzieren.

- Darüber hinaus sind Formzellstoffverpackungen eine beliebte Option für Unternehmen, die ihre Auswirkungen auf die Umwelt reduzieren möchten, da der Verpackungssektor in den letzten Jahren stärker unter die Lupe genommen wurde. Verpackungen auf Zellstoffbasis, die aus faserigen Materialien wie recyceltem Karton und Papier oder Naturfasern wie Bambus, Weizen oder Zuckerrohr hergestellt werden, sind in hohem Maße recycelbar und können nach ihrer ursprünglichen Funktion bis zu sieben weitere Male verwendet werden. Darüber hinaus ist geformter Zellstoff im Gegensatz zu typischen Verpackungen auf Kunststoffbasis biologisch abbaubar, was eine Reduzierung der Anzahl der für die Herstellung von Verpackungsartikeln verwendeten Rohstoffe ermöglicht.

- Schwankungen bei den Rohstoffkosten könnten jedoch das Marktwachstum behindern. Allerdings ist die Gesamtfaserverfügbarkeit in der Papierindustrie ein Problem. Die Importe sind auf drei Millionen Tonnen gestiegen, und die Regierungen zahlreicher Länder haben Einfuhrgesetze und -beschränkungen erlassen sowie Zölle und Verbrauchsteuern erhöht. Aufgrund eines Containermangels im Dezember erhöhten internationale Reedereien ihre Preise.

- Kurzfristig stellte die Pandemie den Markt für Formzellstoffverpackungen vor Herausforderungen, die langfristigen Aussichten waren jedoch positiv, da der Schwerpunkt auf Hygiene, Nachhaltigkeit und der wachsenden Nachfrage nach lebenswichtigen Produkten lag. Die Hersteller passen sich den veränderten Marktbedingungen an und arbeiten daran, Störungen in der Lieferkette zu beheben, um der steigenden Nachfrage nach Verpackungslösungen aus Formzellstoff gerecht zu werden.

- Nach COVID-19 hat sich das Verbraucherverhalten jedoch erheblich verändert. Käufer sind mehr denn je besorgt über die Hygiene, Haltbarkeit und Nachhaltigkeit von Produkten. Die sich verändernden Bedürfnisse der Käufer und ein verbraucherorientierter Ansatz werden auch in der anhaltenden Krise von entscheidender Bedeutung sein. Da sich der Markt stärker an das aktuelle Szenario anpasst, wird sich das Verbraucherverhalten im Prognosezeitraum zweifellos ändern. Daher sieht die Post-COVID-Zukunft für Formfaserverpackungen im Hinblick auf die Nachfrage günstig aus.

Markttrends für Faserformverpackungen

Lebensmittel und Getränke werden die größte Endverbraucherindustrie sein

- Geformte Faserprodukte werden zunehmend im Lebensmittelsektor eingesetzt, um Kunststoffe zu ersetzen und der wachsenden Nachfrage nach umweltfreundlichen und nachhaltigen Produkten gerecht zu werden. Bewerbungen für den Lebensmittelmarkt unterliegen strengen Standards und müssen diese einhalten. Neben einigen grundlegenden Festigkeitsspezifikationen wie Zug- und Wärmeeigenschaften sind verbesserte Barriereeigenschaften für Materialien im Lebensmittelbereich von entscheidender Bedeutung.

- Zu den Lebensmittelverpackungsprodukten aus geformtem Zellstoff gehören Muschelschalen- und Essensbehälter zum Mitnehmen, Eierschalen und -kartons sowie Obst-, Gemüse-, Beeren- und Pilzschalen. Bei den meisten Lebensmittelverpackungen auf dem Markt werden Schalen verwendet.

- Darüber hinaus muss die Verpackung über Barriereeigenschaften verfügen, die den Austausch von Gasen und Wasserdampf zwischen dem Lebensmittel und der Umgebung verringern, um die chemischen, physikalischen und mikrobiologischen Veränderungen des Lebensmittels zu verlangsamen. Daher sind bei Materialien, die für Lebensmittelverpackungen bestimmt sind, die Durchlässigkeit für Wasserdampf und Sauerstoff entscheidende Eigenschaften, die es zu berücksichtigen gilt.

- Es wird erwartet, dass die relativ großen E-Commerce-, Wein- und anderen Getränkesegmente die deutlichsten Umsatzsteigerungen in der Schutzverpackungsindustrie verzeichnen werden. Die Preise für kundenspezifische Werkzeuge sinken und die Menschen werden sich der Umwelt- und Leistungsvorteile geformter Fasern immer bewusster.

- Hersteller von Erfrischungsgetränken versuchen immer noch, die Menge an Umweltverschmutzung und Abfall zu verringern, die durch ihre Verpackungsmaterialien entsteht. Auch wenn die negative Haltung der Menschen gegenüber Kunststoff zunimmt, ist es immer noch das weltweit am häufigsten verwendete Material für die Verpackung von Erfrischungsgetränken. Allerdings erweitern viele Unternehmen auf dem Markt für Faserformverpackungen ihre Präsenz und stärken so das untersuchte Marktsegment.

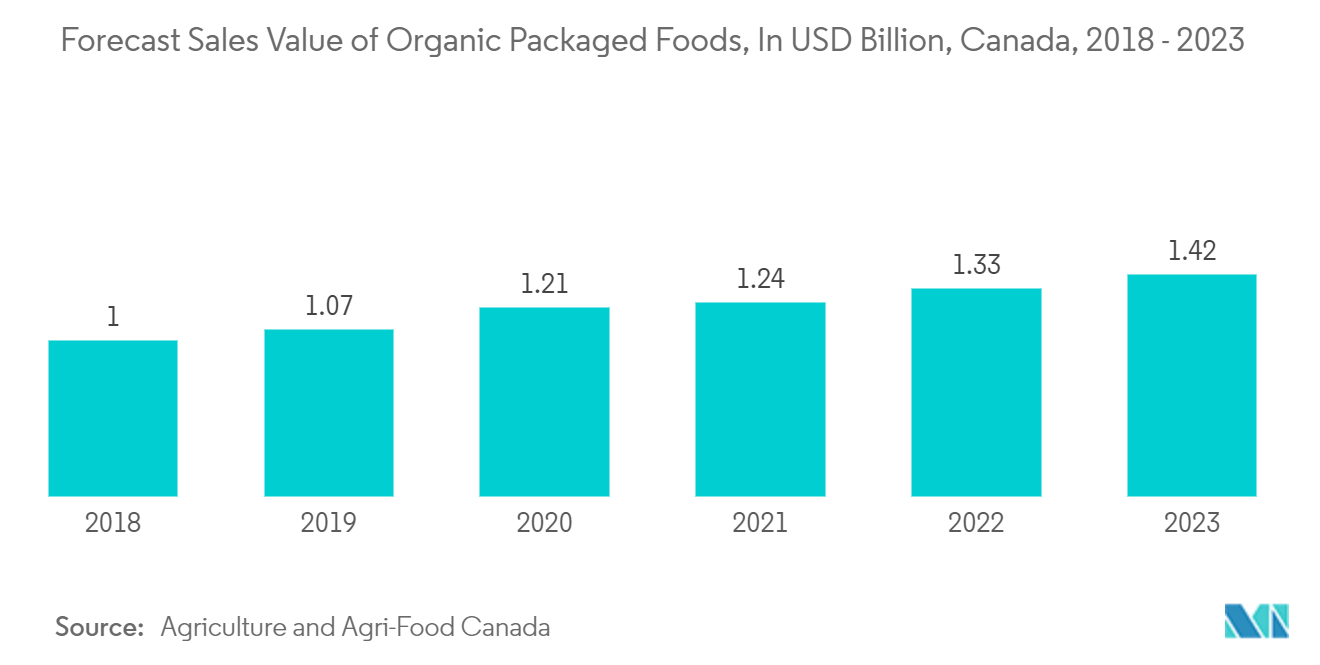

- Darüber hinaus wurde laut Agriculture and Agri-Food Canada der Verkaufswert verpackter Lebensmittel im Jahr 2018 auf 1 Milliarde US-Dollar geschätzt und wird im Jahr 2023 voraussichtlich 1,42 Milliarden US-Dollar erreichen. Ein solches Wachstum in der Lebensmittelindustrie würde den Markt für Formfasern weiter ankurbeln Verpackung.

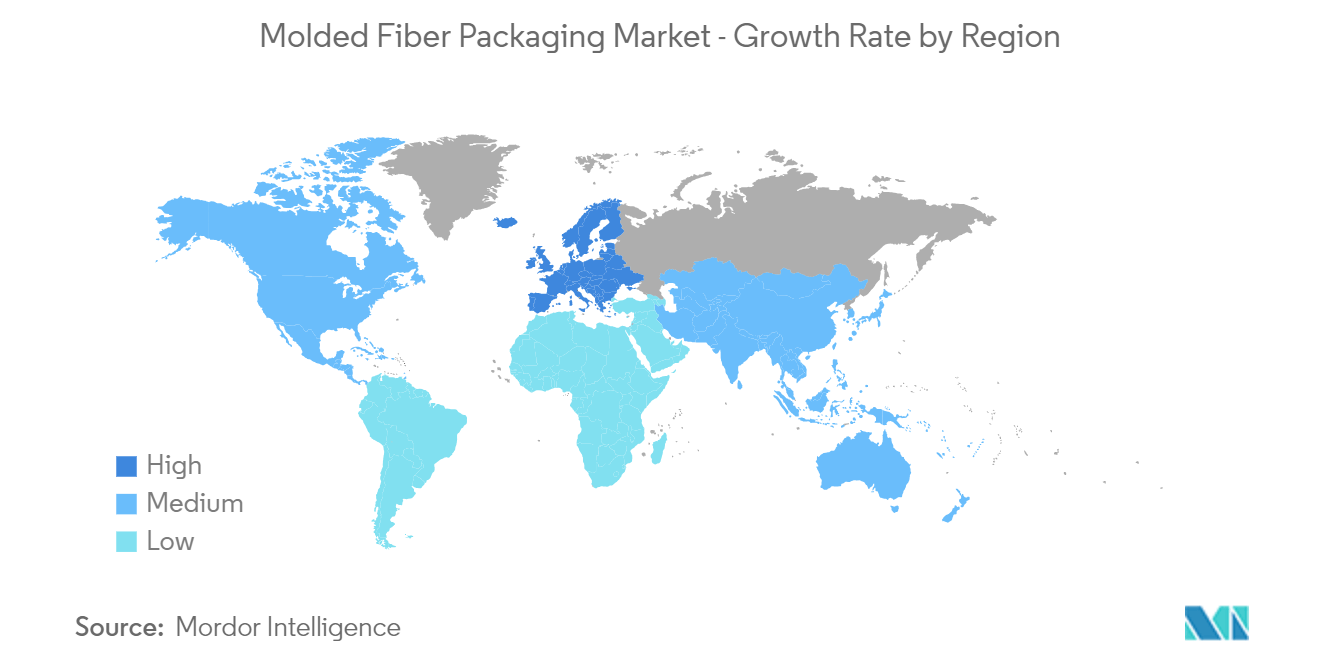

Es wird erwartet, dass Europa den Markt dominiert

- Westeuropa hat sich zu einem der wichtigsten Märkte für Formfaserverpackungen entwickelt, wobei Industrieländer wie das Vereinigte Königreich über eine größere städtische Bevölkerung und ein höheres verfügbares Einkommen verfügen. Nach Angaben der Packaging Federation of the United Kingdom erwirtschaftet das Verpackungsherstellungsgeschäft im Vereinigten Königreich einen Jahresumsatz von 11 Milliarden GBP (13,99 Milliarden US-Dollar). Das Unternehmen beschäftigt über 85.000 Mitarbeiter, was 3 % der Arbeitskräfte im verarbeitenden Gewerbe im Vereinigten Königreich ausmacht. Darüber hinaus leistet es einen wesentlichen Beitrag zur britischen Wirtschaft und ist ein wichtiges Glied in der Verpackungslieferkette.

- Die deutsche Verpackungsindustrie ist für ihren umfangreichen Einsatz in der Lebensmittelindustrie bekannt. Verbraucher suchen nach Produkten, die Komfort, Schutz und einfachen Transport bieten, was die Nachfrage nach verschiedenen Verpackungen ankurbelt, insbesondere nach Kunststoffersatz in Lebensmitteln, insbesondere Milchprodukten, Fleisch und Fertiggerichten. Darüber hinaus treiben strenge Grenzwerte für Einwegkunststoffe und die hohe Nachfrage nach nachhaltigen Verpackungen die Marktexpansion voran.

- In Italien wird erwartet, dass die wachsende Nachfrage nach umweltfreundlichen Schutzverpackungen in Schüsseln, Tabletts und anderen Produkten das Marktwachstum ankurbeln wird. Formfaserverpackungen sind eine zu 100 % recycelbare, umweltfreundliche Verpackungslösung aus Pflanzenfasern. Die zur Herstellung von Faserformpaketen verwendeten Rohstoffe sind Zellstoff, Naturfasern und Wasser. Geformte Zellstoffprodukte werden hauptsächlich als Verpackungslösungen in der Lebensmittelindustrie eingesetzt, die derzeit den Markt antreibt.

- Es wird erwartet, dass Spaniens wachsender Urbanisierungs-, Tourismus- und E-Commerce-Markt eine Nachfrage nach der Faserformverpackungsindustrie generieren wird. Die wachsende Mittelschicht in den aufstrebenden Volkswirtschaften Europas wie Spanien schafft Nachfrage nach Schutzverpackungslösungen, wie z. B. Hochleistungsformzellstoffverpackungen, und treibt damit den Markt an.

- Angesichts des schnell wachsenden Gastronomiegeschäfts in osteuropäischen Ländern wird erwartet, dass der osteuropäische Markt im Prognosezeitraum am schnellsten wächst. Die Nachfrage der osteuropäischen Länder nach geformten Zellstoffmaterialien für Eier-, Fleisch- und Obstverpackungen wird wahrscheinlich zum Marktwachstum beitragen.

Überblick über die Branche der Faserformverpackungen

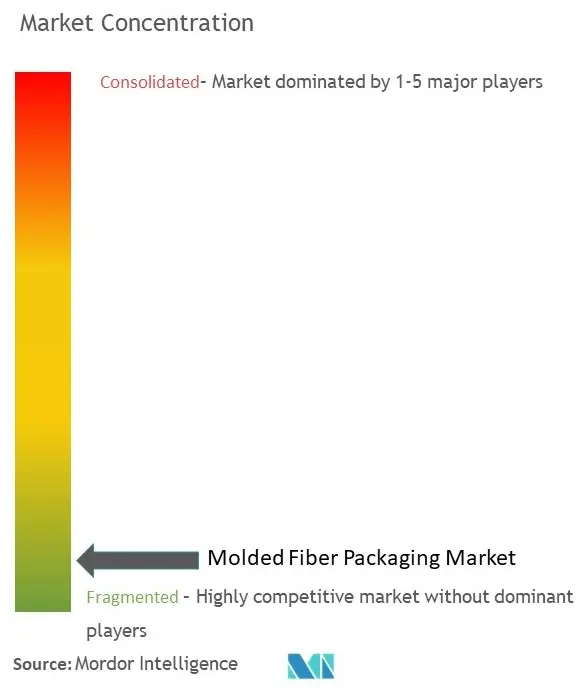

Der Markt für geformte Faserverpackungen ist stark fragmentiert und umfasst große Akteure wie Huhtamaki OYJ, Henry Molded Products Inc., Omni-Pac Group UK, Cullen Packaging Ltd. und Brødrene Hartmann A/S. Marktteilnehmer verfolgen Strategien wie Partnerschaften und Übernahmen, um ihr Produktangebot zu verbessern und nachhaltige Wettbewerbsvorteile zu erlangen.

Im Mai 2023 gab die Omni-Pac Group UK, ein Hersteller von Verpackungslösungen aus geformten Fasern, die Eröffnung eines neuen Standorts mit einem Volumen von 8 Millionen Euro (8,5 Millionen US-Dollar) und einer Fläche von 60.000 Quadratfuß in der Stadt Scunthorpe bekannt, der dies ermöglichen wird Das Unternehmen wird innerhalb von fünf Jahren seine Produktionskapazität erhöhen und mehr als 100 neue Beschäftigungsmöglichkeiten schaffen.

Im Dezember 2022 gab Cullen eine Kundenakquise bekannt. In Kürze wird das Unternehmen eine breite Palette seiner SRPs an CakeDécor liefern, den größten britischen Hersteller und Lieferanten von Kuchendekorationen. Cullen stellt außerdem eine breite Palette von Produkten für Fabrikbäckereien, Feinkosthersteller, Handwerksbetriebe und führende britische Supermärkte her und baut sich damit einen Ruf für Qualität auf.

Marktführer für Faserformverpackungen

Huhtamaki OYJ

Henry Moulded Products Inc.

Omni-Pac Group UK

Cullen Packaging

Brødrene Hartmann A/S

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Faserformverpackungen

- Juni 2023 – Sabert Corporation kündigt die Einführung der neuen proprietären Formfasermischungen Pulp Plus und Pulp Max an, die bewusst PFAS-frei sind. Im Rahmen seiner Verpflichtung, bis Ende 2023 alle absichtlich zugesetzten Perfluoralkyl- und Polyfluoralkylsubstanzen (PFAS) aus seinem Produktportfolio zu eliminieren, sollen die neuen Zellstoffformulierungen von Sabert Kunden dabei helfen, ihre Nachhaltigkeitsziele zu erreichen.

- Februar 2023 – PulPac, das schwedische Unternehmen, das Dry Moulded Fiber herstellt, arbeitet mit PA Consulting zusammen, um eine Faserflasche zu entwickeln, die Plastikflaschen in den Bereichen Lebensmittel, Getränke, Verbrauchergesundheit und FMCG ersetzen soll. Es basiert auf der proprietären Technologie von PulPac.

Branchensegmentierung für Faserformverpackungen

Die Studie deckt den Markt für Faserformverpackungen ab, der im Hinblick auf den Verbrauch und den Verkauf von Faserformverpackungsprodukten untersucht wird, die von verschiedenen Anbietern in verschiedenen Regionen angeboten werden. Der Verbrauchswert von Formfaserverpackungen wird für die Marktgröße und Prognosen in (Milliarden US-Dollar) berücksichtigt. Die Marktstudie berücksichtigt die Auswirkungen von COVID-19 auf den Markt basierend auf den vorherrschenden Basisszenarien, Schlüsselthemen und vertikalen Nachfragezyklen der Endbenutzer.

Der Markt für geformte Faserverpackungen ist nach Typ (dickwandig, transferiert, thermogeformt und verarbeitet), nach formalem Typ (nass und trocken) und nach Endverbraucherindustrie (Lebensmittel und Getränke, Elektronik, Gesundheitswesen und andere Endverbraucherindustrie) segmentiert ), nach Geographie (Nordamerika (USA und Kanada), Europa (Vereinigtes Königreich, Frankreich, Deutschland, Italien, Spanien und übriges Europa), Asien-Pazifik (China, Japan, Indien und übriger asiatisch-pazifischer Raum), Latein Amerika (Brasilien, Mexiko und übriges Lateinamerika), Naher Osten und Afrika (Vereinigte Arabische Emirate, Saudi-Arabien, Südafrika, übriger Naher Osten und Afrika). Die Marktgrößen und Prognosen beziehen sich auf den Wert in USD für alle die oben genannten Segmente.

| Dicke Mauer |

| Überweisen |

| Thermogeformt |

| Verarbeitet |

| Nass |

| Trocken |

| Essen und Getränke |

| Elektronik |

| Gesundheitspflege |

| Andere Endverbraucherindustrie |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Frankreich | |

| Deutschland | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Rest des asiatisch-pazifischen Raums | |

| Lateinamerika | Brasilien |

| Mexiko | |

| Rest Lateinamerikas | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Nach Typ | Dicke Mauer | |

| Überweisen | ||

| Thermogeformt | ||

| Verarbeitet | ||

| Nach formalem Typ | Nass | |

| Trocken | ||

| Nach Endverbraucherbranche | Essen und Getränke | |

| Elektronik | ||

| Gesundheitspflege | ||

| Andere Endverbraucherindustrie | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Frankreich | ||

| Deutschland | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Lateinamerika | Brasilien | |

| Mexiko | ||

| Rest Lateinamerikas | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Faserformverpackungen

Wie groß ist der Markt für Faserformverpackungen derzeit?

Der Markt für geformte Faserverpackungen wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 4,96 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für geformte Faserverpackungen?

Huhtamaki OYJ, Henry Moulded Products Inc., Omni-Pac Group UK, Cullen Packaging, Brødrene Hartmann A/S sind die wichtigsten Unternehmen, die auf dem Markt für geformte Faserverpackungen tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für geformte Faserverpackungen?

Es wird geschätzt, dass Europa im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Markt für geformte Faserverpackungen?

Im Jahr 2024 hat Europa den größten Marktanteil am Markt für geformte Faserverpackungen.

Welche Jahre deckt dieser Markt für Faserformverpackungen ab?

Der Bericht deckt die historische Marktgröße des Marktes für geformte Faserverpackungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für geformte Faserverpackungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Faserformverpackungen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Formfaserverpackungen im Jahr 2023, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Faserformverpackungen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.