Marktanalyse für militärische Sensoren

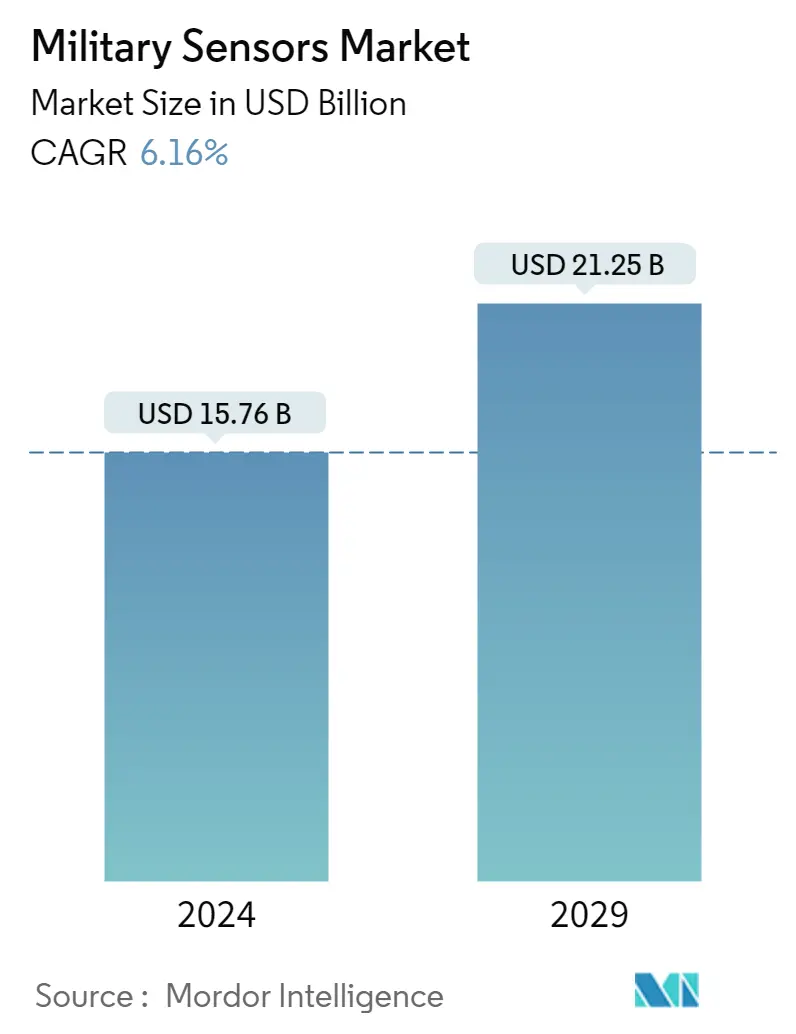

Die Marktgröße für Militärsensoren wird im Jahr 2024 auf 15,76 Milliarden US-Dollar geschätzt und soll bis 2029 21,25 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 6,16 % im Prognosezeitraum (2024–2029) entspricht.

Die Entwicklung und schnelle Einführung mikroelektromechanischer Systeme (MEMS)-basierter Geräte hat zur Entwicklung hochentwickelter Mikrokreisel für Navigation und Positionierung, Mikrobolometer für Infrarotbildgebung und Mikrospiegel zur Lenkung von Laserstrahlen geführt. HF-MEMS und Nanotechnologie könnten zu Durchbrüchen in Luft- und Raumfahrt- und Verteidigungsanwendungen führen, beispielsweise in der Satellitenkommunikation mit Geschwindigkeiten über 100 GHz und elektronisch steuerbaren HF-Phasenschiebern für Echtzeitverzögerungen.

Moderne Militärsysteme sind zur Erfüllung ihrer Aufgaben in hohem Maße auf komplexe Software und Interkonnektivität angewiesen. Fortschrittliche Funktionen wie elektronischer Angriff, Sensorfusion und Kommunikation der cybergestützten Militärsysteme verschaffen den ausgerüsteten Streitkräften einen taktischen Vorteil gegenüber einer gegnerischen Streitmacht oder bei kritischen Einsätzen in einer feindlichen Umgebung. Faktoren wie die steigende Nachfrage der Verteidigungskräfte nach Gefechtsraumbewusstsein, laufende Fortschritte in der MEMS-Technologie und die Integration von Anti-Jamming-Funktionen in Navigationssysteme werden das Wachstum des Marktes vorantreiben. Allerdings würden Cybersicherheitsrisiken, die Komplexität der Konstruktionen militärischer Sensoren und mangelnde Genauigkeit das Wachstum des Marktes bremsen.

Markttrends für militärische Sensoren

Das Flugsegment wird im Prognosezeitraum voraussichtlich die höchste CAGR verzeichnen

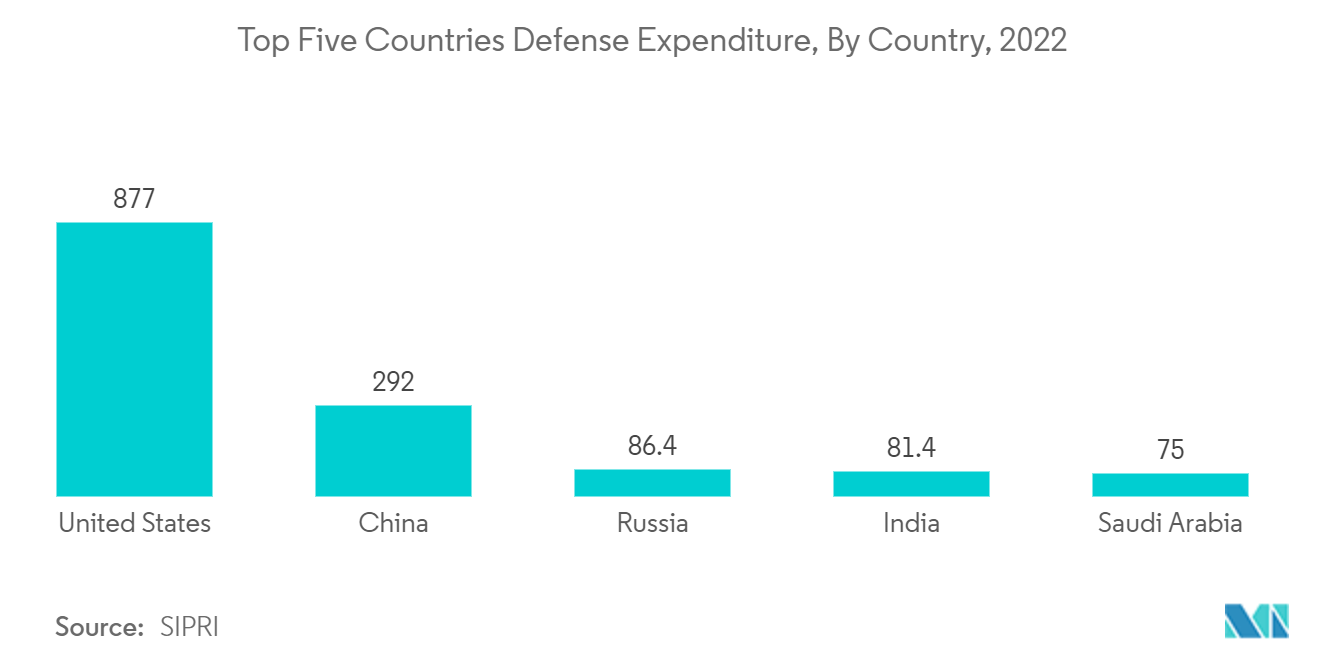

Moderne Militärflugzeuge sind für unterschiedliche Missionen konzipiert. Die Vergrößerung der weltweiten Luftflotte hat zu einem Anstieg der Nachfrage nach militärischen Sensoren im Luftlandesegment geführt. Länder wie die Vereinigten Staaten, Indien, China, Iran, Israel und Russland haben unter anderem in die Modernisierung und Modernisierung ihrer bestehenden Luftflotten investiert. China setzt Stealth-Technologie in unbemannten Plattformen ein und stellt weitere UAV-Varianten vor. Darüber hinaus treiben steigende globale Ausgaben und steigende Ausgaben für die Verbesserung der Verteidigungsfähigkeiten das Marktwachstum voran.

Darüber hinaus trugen die Kosteneffizienz und der einfache Betrieb unbemannter Plattformen im Vergleich zu bemannten Plattformen zur raschen Einführung von UAVs in Verteidigungsanwendungen (sowohl für Überwachungs- als auch für Angriffsoperationen) bei. Auch Militärorganisationen setzen in Konfliktregionen auf der ganzen Welt überwiegend unbemannte Plattformen ein. Auch im September 2022 vergab die US-Armee Phase-2-Aufträge an die Verteidigungsunternehmen Raytheon und L3Harris für die Entwicklung von Prototypensensoren, die das luftgestützte Aufklärungs-, Überwachungs- und Aufklärungsprogramm der nächsten Generation namens HADES unterstützen sollten. Diese Faktoren sorgen für einen positiven Ausblick für das Marktsegment der luftgestützten Militärsensoren im Prognosezeitraum.

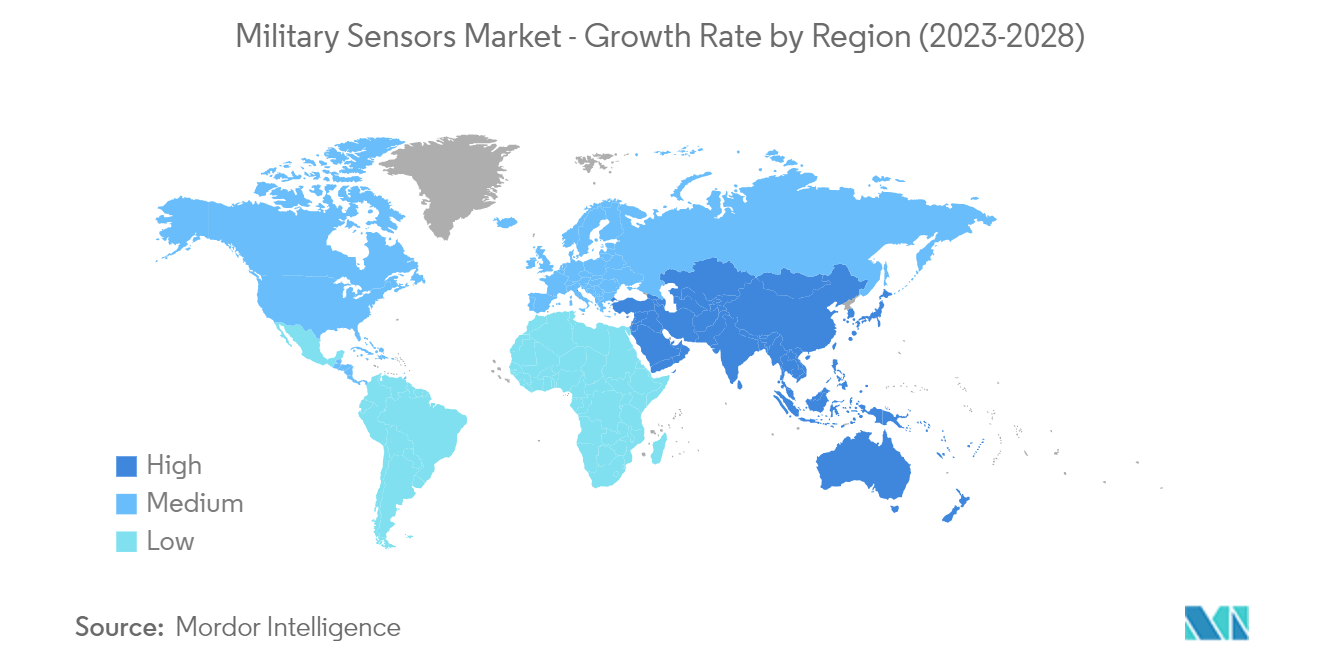

Der asiatisch-pazifische Raum dürfte im Prognosezeitraum die höchste Nachfrage generieren

Der asiatisch-pazifische Raum dürfte aufgrund der verschiedenen laufenden Programme zur Modernisierung der regionalen Verteidigungskräfte im Prognosezeitraum die höchste Nachfrage nach militärischen Sensoren generieren. Im asiatisch-pazifischen Raum laufen mehrere Modernisierungsprogramme, um die aktuellen Fähigkeiten der kommerziellen und militärischen Endnutzer in der Region zu verbessern. Beispielsweise schloss das indonesische Verteidigungsministerium einen Vertrag mit der Türkei über den Erwerb von zwölf hochmodernen Drohnen im Wert von 300 Millionen US-Dollar ab und markiert damit einen weiteren Schritt in den laufenden Bemühungen des Landes, seine veraltete Militärausrüstung zu modernisieren. Bezogen auf die operative Flotte verfügt die Region mit 14.529 Flugzeugen über die größte Flotte an Flugzeugen und Drehflüglern. Davon sind etwa 4.998 Kampfflugzeuge, dazu kommen 520 Spezialflugzeuge, 46 Tankflugzeuge, 1.008 Transportflugzeuge sowie 3.079 Trainings- und Hubschrauber. Es wird erwartet, dass die zunehmenden geopolitischen Spannungen zwischen benachbarten Ländern und die steigende Nachfrage nach fortschrittlichen Bedrohungserkennungssystemen das Wachstum des Marktes in dieser Region unterstützen werden.

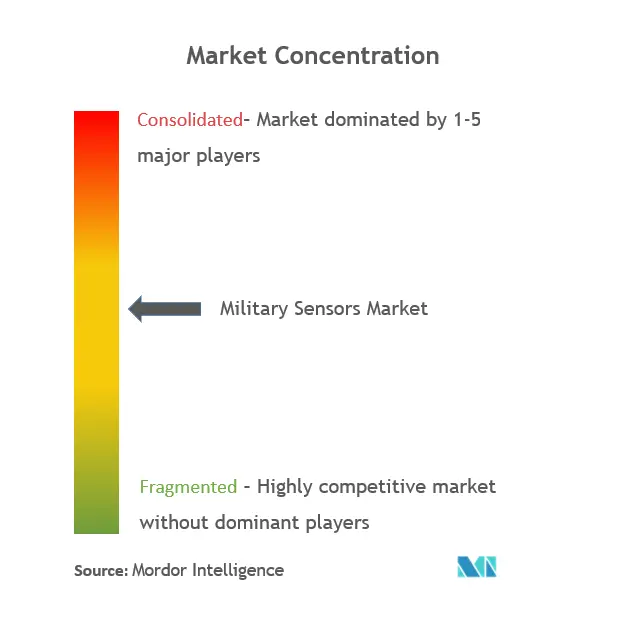

Überblick über die Branche der Militärsensoren

Der Markt für Militärsensoren ist halbkonsolidiert und durch die Präsenz vieler prominenter Akteure gekennzeichnet, die um größere Marktanteile konkurrieren. Die wichtigsten Akteure auf dem Markt für militärische Sensoren sind RTX Corporation, Lockheed Martin Corporation, Kongsberg Gruppen ASA, BAE Systems plc und THALES. Anbieter modifizieren ihre Angebote, um die aktuellen Fähigkeiten zu verbessern und revolutionäre Funktionen einzuführen, um Endbenutzern Mehrwert-Sensorlösungen anzubieten. Dies trägt dazu bei, gering differenzierte Produkte zu wettbewerbsfähigen Preisen einzuführen. Darüber hinaus nimmt die strategische Zusammenarbeit zwischen Herstellern zu, um hochentwickelte Sensoren zu entwickeln, die den Design- und Leistungsspezifikationen der Endbenutzer-Verteidigungskräfte entsprechen. Es wird erwartet, dass dies den Interessengruppen der Branche im Prognosezeitraum zugute kommt.

Marktführer im Bereich Militärsensoren

-

Lockheed Martin Corporation

-

BAE Systems PLC

-

RTX Corporation

-

BAE Systems plc

-

Kongsberg Gruppen ASA

-

THALES

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für militärische Sensoren

Juni 2023 RTX Corporation erhält von der US-Armee einen Auftrag über 117,5 Millionen US-Dollar für die kostengünstige Erstproduktion von B-Kit-Sensoren der 3. Generation für vorausschauendes Infrarot (3GEN FLIR). Die fortschrittlichen Zielsensorsysteme verbessern die Tödlichkeit, die Überlebensfähigkeit und das Situationsbewusstsein und sorgen für eine bessere Kampffähigkeit der Bodenkampfplattformen der Armee.

Dezember 2022 Leonardo DRS (DRS) erhielt von der US-Armee einen Auftrag im Wert von 39,5 Millionen US-Dollar zur Lieferung fortschrittlicher Infrarotsensoren für die Visiersysteme der nächsten Generation.

Segmentierung der Militärsensoren-Branche

Verschiedene Arten von Sensoren werden in militärische Systeme integriert, um deren Fähigkeiten zu verbessern und sicherzustellen, dass die Systeme gemäß ihren Spezifikationen funktionieren. Die Studie umfasst eine umfassende Bewertung der militärischen Sensoren, einschließlich, aber nicht beschränkt auf, elektrooptische und Infrarotsensoren, seismische Sensoren, akustische Sensoren, magnetische Sensoren, Drucksensoren, Temperatursensoren, Drehmomentsensoren, Geschwindigkeitssensoren, Füllstandssensoren und Durchflusssensoren Sensoren, Kraftsensoren, Anstellwinkelsensoren (AoA) und Höhenmesser.

Der Markt für Militärsensoren ist nach Anwendung, Plattform und Geografie segmentiert. Je nach Anwendung ist der Markt in Nachrichtendienste, Überwachung und Aufklärung (ISR), Kommunikation und Navigation, Zielerkennung, elektronische Kriegsführung sowie Führung und Kontrolle unterteilt. Je nach Plattform ist der Markt in Luft-, Land- und Seefahrzeuge unterteilt. Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Lateinamerika sowie den Nahen Osten und Afrika unterteilt.

Die Marktgröße und Prognosen wurden für alle oben genannten Segmente in Wert (USD) angegeben.

| Geheimdienst, Überwachung und Aufklärung (ISR) |

| Kommunikation und Navigation |

| Zielerkennung |

| Elektronische Kriegsführung |

| Steuerung und Kontrolle |

| In der Luft |

| Terrestrisch |

| Marine |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Frankreich | |

| Italien | |

| Russland | |

| Deutschland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Lateinamerika | Brasilien |

| Mexiko | |

| Rest Lateinamerikas | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Anwendung | Geheimdienst, Überwachung und Aufklärung (ISR) | |

| Kommunikation und Navigation | ||

| Zielerkennung | ||

| Elektronische Kriegsführung | ||

| Steuerung und Kontrolle | ||

| Plattform | In der Luft | |

| Terrestrisch | ||

| Marine | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Frankreich | ||

| Italien | ||

| Russland | ||

| Deutschland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Lateinamerika | Brasilien | |

| Mexiko | ||

| Rest Lateinamerikas | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Militärsensoren

Wie groß ist der Markt für Militärsensoren?

Es wird erwartet, dass der Markt für Militärsensoren im Jahr 2024 ein Volumen von 15,76 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,16 % auf 21,25 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für Militärsensoren derzeit?

Im Jahr 2024 wird die Marktgröße für militärische Sensoren voraussichtlich 15,76 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Militärsensoren-Markt?

Lockheed Martin Corporation, BAE Systems PLC, RTX Corporation, BAE Systems plc, Kongsberg Gruppen ASA, THALES sind die wichtigsten Unternehmen, die auf dem Markt für militärische Sensoren tätig sind.

Welches ist die am schnellsten wachsende Region im Militärsensoren-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Militärsensoren-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für Militärsensoren.

Welche Jahre deckt dieser Militärsensoren-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Militärsensoren auf 14,85 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Militärsensoren für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für Militärsensoren für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für militärische Sensoren

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Militärsensoren im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse militärischer Sensoren umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.