Marktanalyse für militärische Navigationssysteme

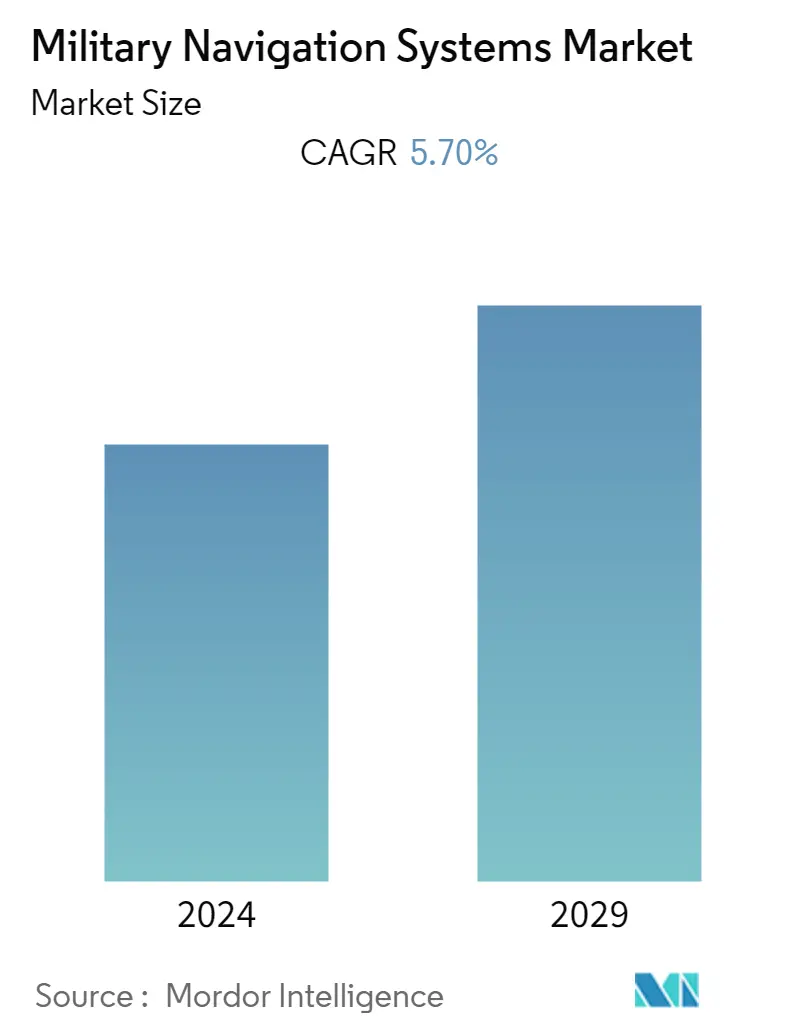

Der Markt für militärische Navigationssysteme wird im Jahr 2023 auf 8,75 Milliarden US-Dollar geschätzt und wird bis 2028 voraussichtlich 11,55 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,7 % im Prognosezeitraum (2023–2028) entspricht.

Die steigenden Militärausgaben der Länder unterstützen die jeweiligen Beschaffungspläne ihrer Regierungen für eine breite Palette von Produkten für militärische Operationen, von Geheimdiensten, Überwachung und Aufklärung bis hin zu Kampf- und Gefechtsfeldaufgaben. Solche Beschaffungspläne für bemannte und unbemannte Systeme sowie präzisionsgelenkte Munition dürften in den kommenden Jahren die Nachfrage nach dem Markt für Navigationssysteme im militärischen Sektor ankurbeln.

Die Modernisierungspläne der Streitkräfte zur Aufrüstung ihrer militärischen Ausrüstung dürften den Absatz der Navigationssysteme im Prognosezeitraum weiter ankurbeln. Es wird erwartet, dass die Entwicklung neuer Navigationssysteme, die bei kompakter Größe, geringem Gewicht und geringem Stromverbrauch eine genaue Positionsbestimmung ermöglichen (selbst bei GNSS-Störungen oder -Spoofing), den Unternehmen dabei helfen können, das Marktwachstum im Laufe des Jahres zu generieren und zu stärken Prognosezeitraum.

Die Einführung der militärischen Navigation trug dazu bei, die Auswahl der Waffen, die Lieferung von Vorräten auf dem Schlachtfeld, die Führung und Kontrolle sowie die Führungseigenschaften eines unbemannten Systems zu verbessern. Hochleistungsnavigationssysteme für eine Vielzahl von Anwendungen im Luftfahrtbereich erfordern eine sehr spezifische Führung und Genauigkeit und werden zunehmend nachgefragt. Diese Systeme, die für ein breites Anwendungsspektrum präzise platziert sind, werden in vielen Arten der Kriegsführung eingesetzt, einschließlich der Luft- und Seenavigation.

Markttrends für militärische Navigationssysteme

Es wird erwartet, dass das Luftsegment seine Marktanteilsdominanz behält

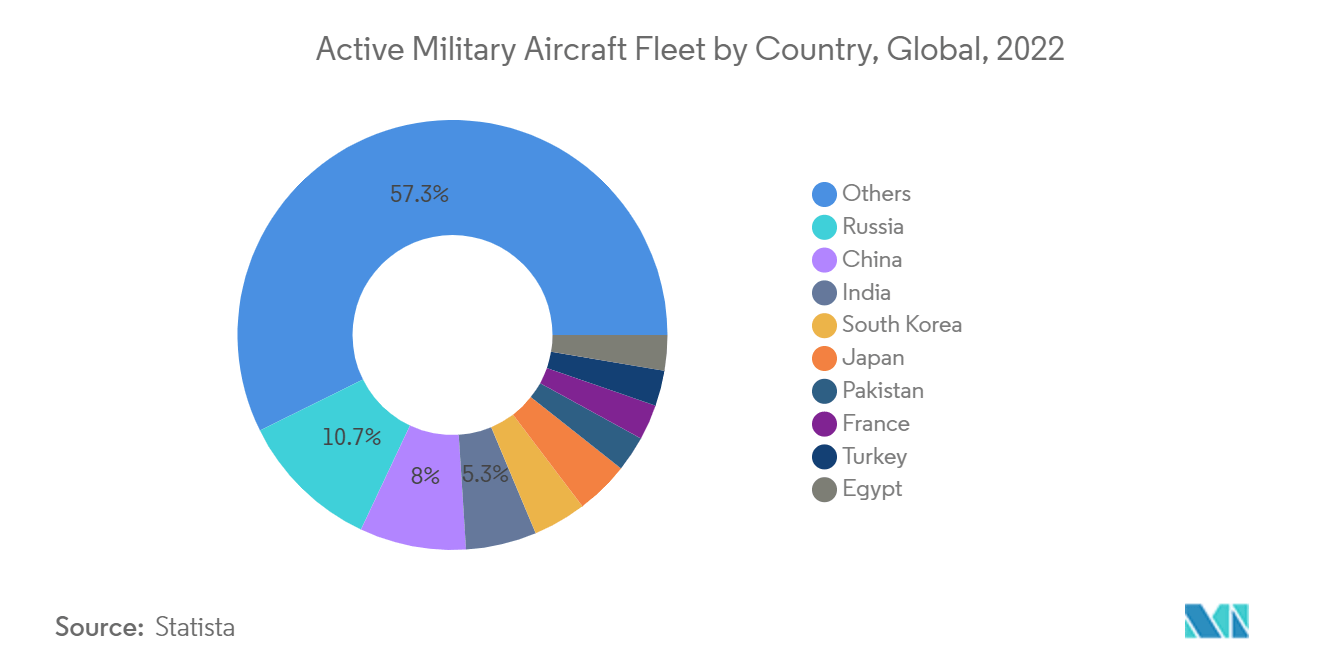

Weltweit investieren die Streitkräfte erheblich in die Beschaffung neuer Flugzeuge und UAVs. Die meisten Flugzeuge nutzen GNSS (GPS) und TACAN Positionierungs- und Navigationssysteme. Der Großteil des Umsatzes des Segments stammt aus der Modernisierung der alternden Flugzeugflotte mit neuen und genauen Positions- und Navigationssystemen. Beispielsweise vergab Airbus Helicopters im Juni 2023 einen Auftrag an Safran Electronics Defence für das SkyNaute-Navigationssystem für das Flugzeug, das von den französischen und spanischen Streitkräften eingesetzt werden soll. SkyNaute ist ein ultrakompaktes Hybrid-Trägheitsnavigationssystem, das auf Safrans patentierter Crystal HRG-Technologie (hemispherical resonator gyro) basiert. SkyNaute bietet ein extrem leichtes und kompaktes Design, das hohe Integrität und Präzision vereint. Das SkyNaute-Navigationssystem bietet hervorragende Zuverlässigkeit, selbst in Umgebungen, in denen Satellitennavigationssignale fehlen oder gestört sind. Es wird erwartet, dass ähnliche Initiativen verschiedener Streitkräfte das Wachstum des Segments im Prognosezeitraum vorantreiben werden.

Darüber hinaus wird erwartet, dass die Entwicklung neuer Navigationshilfen für das Flugzeug neue Marktchancen für die Unternehmen eröffnen wird. In ähnlicher Weise vergab die US-Luftwaffe im Mai 2023 einen Auftrag über 750 Millionen US-Dollar an die Lockheed Martin Corporation zum Bau von JASSM-ER GPS-gelenkten Raketen mit Infrarot-Suchtechnologie für den Start durch B-2-Bomber. Die JASSM-ER ist eine 2.250 Pfund schwere Marschflugkörper, die bei widrigem Wetter, Tag und Nacht, eine präzise Routenführung und Lenkung ermöglicht. Es verwendet zusätzlich zum Anti-Jam-GPS einen Infrarot-Suchkopf, um einen bestimmten Zielpunkt auf dem Ziel zu finden.

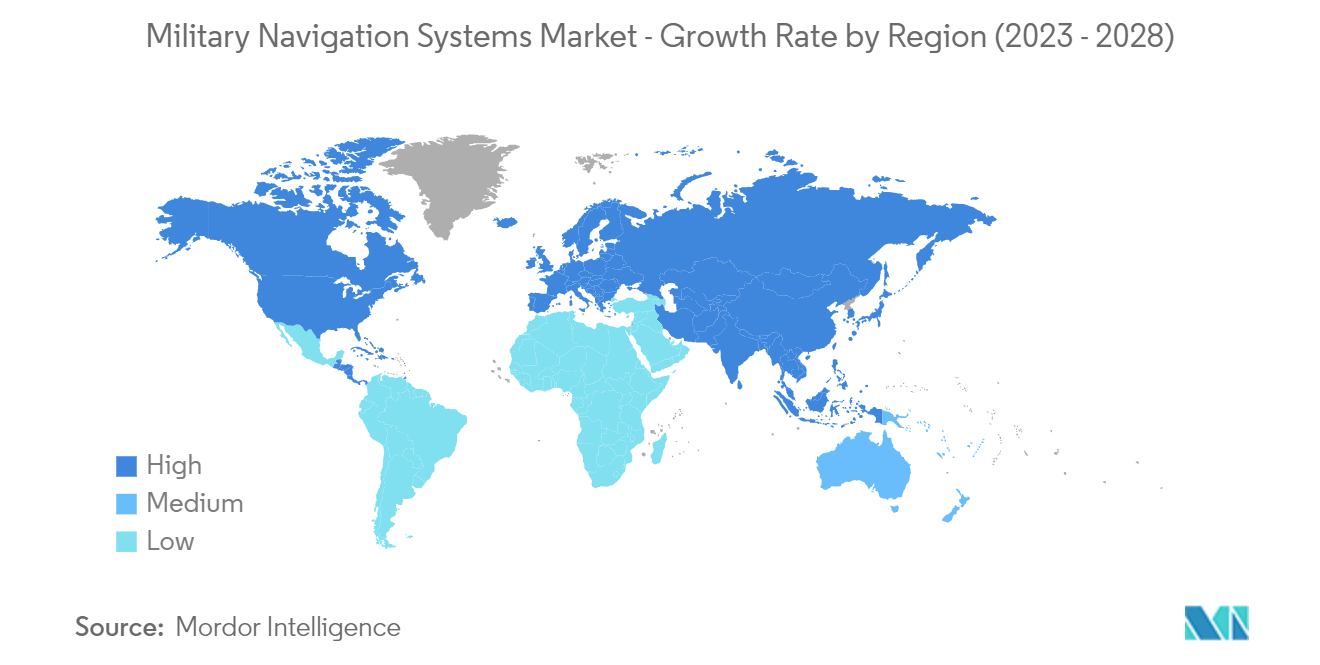

Der asiatisch-pazifische Raum dürfte im Prognosezeitraum die höchste Nachfrage generieren

Das stetige Wachstum der Militärausgaben unter anderem in Ländern wie China, Indien und Südkorea treibt die Beschaffungs- und Modernisierungspläne für militärische Ausrüstung maßgeblich voran. China weist regionale Spannungen mit Japan, Südkorea und Taiwan auf. Diese Konflikte führten dazu, dass China und seine Nachbarländer in militärische Modernisierungsprogramme investierten. Die Mehrheit der asiatisch-pazifischen Länder modernisiert ihre militärischen Plattformen. Die Länder beschaffen neue Flugzeuge, um ihre Luftstärke zu erhöhen und ihre maritimen ISR-Fähigkeiten durch die Anschaffung neuer Schiffe zu stärken. Derzeit sind die Länder neben den bemannten Fähigkeiten auch an der Entwicklung und Modernisierung ihrer unbemannten Fähigkeiten beteiligt. Beispielsweise unterzeichneten Russland und China im September 2022 Verträge über den Einsatz der russischen GLONASS-Stationen in China und der chinesischen BeiDou-Systemstationen in Russland. Die russischen GLONASS-Stationen werden in Changchun, Urumqi und Shanghai sein, die chinesischen in Obninsk, Irkutsk und Petropawlowsk-Kamtschatski. BeiDou und GLONASS, Alternativen zum Global Positioning System (GPS) der Vereinigten Staaten, werden die Leistung ihrer Systeme verbessern. Es bietet Präzisions-, Navigations- und Zeitmessungsdienste (PNT) für militärische und zivile Zwecke. Ebenso erhielt Elbit Systems im Juli 2023 einen Fünfjahresvertrag über 114 Millionen US-Dollar für die Lieferung von zwei Langstrecken-Patrouillenflugzeugen (LRPA) an einen namentlich nicht genannten Staat im asiatisch-pazifischen Raum. Das LRPA-Flugzeug wird in eine umfassende Missionssuite integriert, einschließlich eines Missionsmanagementsystems, Elektrooptik, Radar, Signalaufklärung (SIGINT) und Kommunikation.

Branchenüberblick über militärische Navigationssysteme

Der Markt für militärische Navigationssysteme ist fragmentiert und es gibt viele Akteure auf dem Markt, die verschiedene Navigationskomponenten für verschiedene militärische Plattformen für unterschiedliche Militäreinsätze bereitstellen. Die wichtigsten Akteure auf dem Markt für militärische Navigationssysteme sind Northrop Grumman Corporation, Safran, THALES, Honeywell International Inc. und Elbit Systems Ltd. Um ihren Umsatzanteil am Markt zu erhöhen, entwickeln die Akteure neue Produkte und erweitern ihr Produktportfolio auf verschiedene Plattformen. Beispielsweise stellt die Northrop Grumman Corporation ihre Navigations- und Positionierungssysteme für eine Vielzahl von Plattformen bereit, beispielsweise für Starr- und Drehflügler, Schiffe, Unterwasserfahrzeuge, Landfahrzeuge, Satelliten und Raketen. Mit einem solch riesigen Portfolio wird erwartet, dass das Unternehmen den Anforderungen verschiedener Plattformhersteller gerecht wird.

Darüber hinaus wird erwartet, dass die Entwicklung neuer und fortschrittlicher Navigations- und Positionierungssysteme mit geringem Stromverbrauch, geringer Größe und geringem Gewicht das Wachstum der Unternehmen unterstützen wird. Beispielsweise erhielt SandboxAQ, ein SaaS-Unternehmen für Unternehmen, im Januar 2023 von der US Air Force einen Direct-to-Phase-II Small Business Innovation Research (SBIR)-Auftrag zur Erforschung von Quantennavigationstechnologien. Gemäß dem Vertrag wird ein Prototyp der quantenbetriebenen Sensoren des Unternehmens AQ in enger Abstimmung mit der US Air Force optimiert. In ähnlicher Weise vergab das australische Verteidigungsministerium im Juli 2023 einen Auftrag über mehrere Millionen an Q-CTRL (Australien) zur Entwicklung von Quantensensoren für militärische Plattformen. Das Programm zielt darauf ab, quantenverstärkte Positionierungs- und Navigationsfähigkeiten aufzubauen, die auf der softwarerobusten Quantensensortechnologie von Q-CTRL basieren. Es kann kleinste Änderungen der Beschleunigung und des Gravitationsfeldes erkennen und auch Rauschen aus dem Signal entfernen.

Marktführer für militärische Navigationssysteme

-

Northrop Grumman Corporation

-

Safran

-

Elbit Systems Ltd.

-

Honeywell International Inc.

-

THALES

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für militärische Navigationssysteme

- September 2022: Die US-Armee erteilt Collins Aerospace einen 5-Jahres-Produktionsauftrag über 585 Millionen US-Dollar zur Lieferung eines Mounted Assured Positioning, Navigation, and Timing System (MAPS) Gen II. MAPS Gen II ist eine Positionierungs-, Navigations- und Timing-Technologie (PNT), die Anti-Jamming und Anti-Spoofing für bemannte und unbemannte Bodenfahrzeuge bietet.

- September 2022: Raytheon Intelligence Space erhält einen 10-Jahres-Vertrag über 215 Millionen US-Dollar zur Bereitstellung einer technischen Auffrischung und Dual Frequency Operation (DFO)-Upgrades für das Wide-Area Augmentation System (WAAS) der Federal Aviation Administration. Es handelt sich um ein weltraumgestütztes Präzisionsnavigationssystem. WAAS ist ein satellitengestütztes Augmentationssystem (SBAS), das GPS-Korrekturen für die kritische Navigation für die Luftfahrt, Ersthelfer und andere Regierungsbehörden bereitstellt. Es stellt sicher, dass die Piloten trotz widriger Wetterbedingungen in rauen Umgebungen sicher landen können.

Branchensegmentierung für militärische Navigationssysteme

Die Studie umfasst alle Systeme und Subsysteme im Zusammenhang mit der Navigation für alle militärischen Plattformen, wie Starrflügler und Drehflügler, sowohl für Kampf- als auch für Nichtkampfzwecke. Es umfasst auch alle Navigationssysteme auf Oberflächen- und Unterwasserplattformen wie Zerstörern, Fregatten, Korvetten und U-Booten. Die Studie umfasst auch alle Navigationssysteme in Landfahrzeugen, tragbaren Navigationshilfen und fest installierten Antennen sowie in Raumfahrzeugen und Satelliten. Es umfasst auch alle Navigationssysteme in Raketen, Raketen und anderer intelligenter Munition, die im Militär eingesetzt werden.

Der Markt für militärische Navigationssysteme ist nach Plattform, Anwendung und Geografie segmentiert. Je nach Plattform ist der Markt in Luft, Land, See und Weltraum unterteilt. Je nach Anwendung ist der Markt in Command Control (C2), Intelligence, Surveillance Reconnaissance (ISR), Targeting Guidance sowie Search Rescue unterteilt. Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Lateinamerika sowie den Nahen Osten und Afrika unterteilt. Die Marktgröße und Prognosen für alle Segmente werden in Wert (USD) angegeben.

| Plattform | Luft | ||

| Land | |||

| Meer | |||

| Raum | |||

| Anwendung | Befehl und Kontrolle (C2) | ||

| Geheimdienst, Überwachung und Aufklärung (ISR) | |||

| Ausrichtung und Anleitung | |||

| Suche & Rettung | |||

| Erdkunde | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Europa | Großbritannien | ||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Russland | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest der Asien-Pazifik-Region | |||

| Lateinamerika | Mexiko | ||

| Brasilien | |||

| Rest Lateinamerikas | |||

| Naher Osten und Afrika | Saudi-Arabien | ||

| Vereinigte Arabische Emirate | |||

| Katar | |||

| Ägypten | |||

| Südafrika | |||

| Rest des Nahen Ostens und Afrikas | |||

Häufig gestellte Fragen zur Marktforschung für militärische Navigationssysteme

Wie groß ist der Markt für militärische Navigationssysteme derzeit?

Der Markt für militärische Navigationssysteme wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,70 % verzeichnen.

Wer sind die Hauptakteure auf dem Militärische Navigationssysteme-Markt?

Northrop Grumman Corporation, Safran, Elbit Systems Ltd., Honeywell International Inc., THALES sind die wichtigsten Unternehmen, die auf dem Markt für militärische Navigationssysteme tätig sind.

Welches ist die am schnellsten wachsende Region im Militärische Navigationssysteme-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Militärische Navigationssysteme-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Markt für militärische Navigationssysteme.

Welche Jahre deckt dieser Markt für militärische Navigationssysteme ab?

Der Bericht deckt die historische Marktgröße des Marktes für militärische Navigationssysteme für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für militärische Navigationssysteme für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Unsere Bestseller-Berichte

Popular Defense Reports

Popular Aerospace & Defense Reports

Branchenbericht für militärische Navigationssysteme

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate militärischer Navigationssysteme im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse militärischer Navigationssysteme umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.